Содержание

- Трансформация отчетности из РСБУ в МСФО

- Способы составления отчетности по МСФО:

- Общие правила перехода на МСФО

- Этапы трансформации

- Основные направления трансформации отчетности из РСБУ в МСФО

- Трансформация финансовой отчетности в соответствии с мсфо

- Бухгалтерский баланс

- Структура и состав показателей бухгалтерского баланса

- Порядок трансформации отчетности из РСБУ в МСФО

- Нужна ли трансформация: плюсы и минусы отчетности по международным стандартам

- Как оформить отчетность по требованиям МСФО

- Дополнительные процедуры при переходе на МСФО

- Подготовка исходных данных

- Причины необходимости применения при трансформации отчетности корректировок и их классификация

- Корректировка информации об основных средствах

- Корректируются ли статьи по нематериальным активам

- Корректировка первоначальной стоимости запасов

- Какие корректировки влечет создание резерва по сомнительным долгам

- Какие корректировки по МСФО применяются наиболее часто

- Итоги

- Суть и причины проведения трансформации бухгалтерской отчетности

- Основные различия между международными и российскими стандартами бухгалтерского учета

- 5.1. Необходимость проведения трансформации бухгалтерской отчетности

- Порядок формирования трансформационной таблицы

- Все о процессе трансформации финансовой отчетности

- План трансформации финансовой отчетности по МСФО

- Трансформация финансовой отчетности предприятия в формат МСФО

Трансформация отчетности из РСБУ в МСФО

2019-12-21 23

Главное утверждение — трансформация отчетности является достаточно сложным и щепетильным процессом и его качественное осуществление достигается только с наличием профессиональных знаний в МСФО. Поскольку самостоятельная перекладка отчетности из РСБУ на МСФО может повлечь дополнительные временные затраты и неоправданные риски допущения ошибок. Некоторые эксперты утверждают, что путь от практики к теории является отчасти легким. Но все же всеми бухгалтерами единогласно высказано, что теоретический опыт приветствуется всегда и является более выгодным интеллектуальным вложением.

Вторым необходимым требованием составления финансовой отчетности является наличие профессиональных знаний и практических навыков по использованию Excel. Без этих знаний формирование отчетности по международным стандартам будет значительно затруднено.

Кстати, если Вы хотите превратить Excel в автоматизированную систему управления финансами компании, есть серия онлайн тренингов по Excel для финансовых специалистов.

Способы составления отчетности по МСФО:

- параллельный учет;

- трансформация (перекладка).

Некоторые бухгалтера и финансисты говорят, что трансформация — это неэффективный способ формирования отчетности по МСФО. Потому что этот метод допускает большие ошибки и неточности, в результате которых отчетность составлена не в том виде, как если бы мы использовали параллельный учет. На самом деле параллельный учет также допускает наличие ошибок. Иногда их размер достаточно внушителен.

Современные компании ведут бухгалтерский, налоговый, управленческий учет и параллельный учет по МСФО. Единого программного обеспечения, которое смогло бы вобрать в себя параллельное ведение всех видов учета, в том числе и по МСФО, к сожалению нет. На рынке ПО представлены два вида дорогостоящих программ, которые позволяют вести учет по международным стандартам и бухгалтерского учета по национальным стандартам: SAP и SCALA. Они рассчитаны на крупные компании, так как только они могут себе позволить их использование. Данные компьютерные программы нацелены на ведение МСФО, и в случаях некачественной работы они также допускают ошибки по ведению учета по национальным стандартам. При проведении аудиторских проверок, аудиторы предъявляют претензии заказчику относительно несоответствия ведения бухгалтерского учета российскому законодательству. Еще одним недостатком ведения параллельного учета по МСФО является необходимость штатного специалиста, который досконально знает международные стандарты.

Популярная программа 1С не предусматривает ведение учета по МСФО и требует разработки, а также внедрения дополнительного блока. Этот длительный процесс, который обычно затягивается на несколько лет, осуществляется путем вызова специалистов по обслуживанию 1С, специалистов по трансформации. Но главное, что даже это не гарантирует идеальное, с точки зрения удобства и недопущения ошибок, ведение бухгалтерского учета согласно требований МСФО. Потому что любую программу необходимо обновлять, поддерживать ее актуальность во время постоянных законодательных изменений, а тем более при частых изменениях внесенных в МСФО. Поэтому большинство компаний внедряют учет по МСФО путем трансформации (перекладки), а не с использованием параллельного учета.

Поскольку конкретного плана счетов и техники ведения учета по МСФО нет, применение международных стандартов накладывается на национальный план счетов и технику ведения бухгалтерского учета.

Общие правила перехода на МСФО

- Признать все активы и обязательства, которые требуют МСФО, но в российском учете они не отражены на балансе.

Нужно обязательно учесть:- на балансе основные средства, полученные в финансовую аренду и не учитываемые в российском бухгалтерском балансе (например, лизинг);

- активы и обязательства пенсионного плана с установленными выплатами;

- резервы по выводу объектов основных средств из эксплуатации (в российском учете такого понятия нет, поэтому этот резерв не создается).

- Списать все активы и обязательства, запрещенные к признанию МСФО.

При рассмотрении активов и обязательств, которые нужно прекратить признавать в отчетности, во вступительном балансе могут не отражаться нематериальные активы, которые не отвечают критериям признания по МСФО, но отражаются согласно РСБУ. К ним могут относиться внутренне созданные товарные знаки, затраты на исследования, давшие положительный результат ( в МСФО данные затраты списываются на расходы текущего периода). - Переквалифицировать активы, обязательства и капитал в соответствии с МСФО.

- Оценить все активы и обязательства в соответствии с МСФО.

Этапы трансформации

- Сравнение учетной политики.

- Перенос данных отчетности в трансформационную таблицу:

- на дату перехода на МСФО (Бухгалтерский баланс);

- на дату первого отчетного сравнительного периода (Бухгалтерский баланс и Отчет о финансовых результатах (ОПУ));

- на отчетную дату (Бухгалтерский баланс и Отчет о финансовых результатах (ОПУ)).

- Корректирующие проводки на предмет различий. Виды корректировок:

- корректировки по операциям, которые отсутствуют;

- корректировки, возникшие вследствие различий в оценке;

- рекласс;

- реверсивные проводки;

- прочие.

- Открывающая проводка.

Основные направления трансформации отчетности из РСБУ в МСФО

- Основные средства:

- классификация;

- оценка;

- переоценка;

- амортизация.

- Инвестиционная собственность.

- Переоценка инвестиций в ценные бумаги.

- Товарно-материальные запасы — уценка.

- Дебиторская задолженность — списание просроченной ДЗ.

- Отражение продажи с отсрочкой платежа.

- Отражение хозяйственных операций в соответствии с их экономической сущностью.

- Финансовая аренда.

- Начисленные обязательства (принцип соответствия доходов и расходов).

- Резервы.

- Отложенный налог на прибыль.

Больше информации по трансформации отчетности из РСБУ в МСФО с детальными примерами смотрите бесплатно в записи вебинара Трансформация российской отчетности в МСФО.

Для бесплатного просмотра потребуется только регистрация на сайте.

Трансформация финансовой отчетности в соответствии с мсфо

Подготовить отчетность по МСФО можно одним из способов:

— при помощи первичного (параллельного с российским) учета по МСФО,

— путем трансформации национальной финансовой отчетности в формат МСФО.

Параллельный учет дает более качественный результат. Но этот способ слишком затратен и не всегда экономически обоснован, поэтому большинство организаций готовят отчетность по МСФО при помощи трансформации, которая не требует ежедневных затрат и проводится единовременно после окончания отчетного периода.

Трансформация бухгалтерской отчетности — это процесс составления отчетности по стандартам МСФО путем перегруппировки учетной информации и корректировки статей отчетности, подготовленной по правилам российской системы бухгалтерского учета.

Единого алгоритма трансформации не существует, и в каждом случае требуется индивидуальный подход. Любой специалист, трансформирующий отчетность, имеет право самостоятельно определять методику и этапы трансформации применительно к отчетности каждой конкретной организации.

Существует примерный план трансформации для случая, когда трансформация отчетности осуществляется впервые.

Подготовительный этап:

1) Изучение общих требований к отчетности в формате МСФО

2) Сравнительный анализ МСФО и РСБУ, выявление расхождений в оценках

3) Изучение требований МСФО (IFRS) 1 «Первое применение МСФО»

4) Составление учетной политики по МСФО

Этап трансформации отчетности:

1) Сравнительный анализ учетной политики, подготовленной по РСБУ и МСФО, выявление области корректировок

2) Сбор информации, необходимой для проведения трансформации

3) Выбор формата компонентов отчетности. Подготовка рабочих документов

4) Корректировки. Реклассификация

5) Подготовка начального баланса

6) Подготовка Баланса и Отчета о финансовых результатах в формате МСФО

7) Подготовка Отчета об изменении капитала, Отчета о движении денежных средств и Пояснений к отчетности в формате МСФО

Посттрансформационные процедуры:

-

Подготовка дополнительных разделов отчетности

-

Корректировка показателей отчетности с учетом инфляции

-

Перевод показателей отчетности в иностранную валюту

Бухгалтерский баланс

Бухгалтерский баланс представляет собой информацию о финансовом положении компании, обобщает и отражает количественную информацию о трех важнейших элементах финансовой отчетности: активах, обязательствах и капитале организации.

Структура и состав показателей бухгалтерского баланса

|

Наименование |

РСБУ |

МСФО |

|

|

Классификация активов и обязательств |

Активы в бухгалтерском балансе классифицируются как внеоборотные и оборотные. Обязательства классифицируются как долгосрочные и краткосрочные (п.19 ПБУ 4/99). |

Активы в бухгалтерском балансе представляются как внеоборотные и оборотные. Возможно представление активов и обязательств в порядке ликвидности (убывание ликвидности — по активам, увеличение сроков погашения – по обязательствам) (п.51 МСФО 1). Компании могут представлять активы и обязательства по срокам возможного погашения (анализ по срокам погашения) в соответствии с п.56 МСФО 1. |

В РСБУ не установлена возможность представления активов и обязательств в порядке убывания ликвидности. В отличие от РСБУ, МСФО предусматривает возможность компаний группировать активы и обязательства как долгосрочные и краткосрочные, с учетом внутренней группировки их по степени ликвидности. |

|

Раскрытие информации о капитале |

В п.27 ПБУ 4/99 предусмотрено раскрытие в пояснениях к бухгалтерскому балансу и отчету о финн.результатах информации: о количестве акций, выпущенных акционерным обществом и полностью оплаченных; количестве акций, выпущенных, но не оплаченных или оплаченных частично; номинальной стоимости акций, находящихся в собственности акционерного общества, ее дочерних и зависимых обществ. |

Организация должна раскрывать либо в составе бухгалтерского баланса либо в пояснениях к нему расшифровку акционерного капитала по видам прав участия акционеров (п.76 МСФО 1). |

Согласно МСФО 1 в финансовой отчетности следует раскрывать виды информации, не указанные в РСБУ, а именно: существующие права, преференции и ограничения в отношении каждого типа акций; описание экономической сущности и назначения каждого вида созданного резерва в составе капитала организации. |

МСФО-1 предусматривает минимальное число линейных статей баланса, раскрывающих эти элементы:

— основные средства;

— инвестиционное имущество;

— нематериальные активы;

— финансовые активы (за исключением сумм: инвестиции, учтенные по методу участия, торговая и прочая дебиторская задолженность, денежные средства и эквиваленты денежных средств);

— инвестиции, учтенные по методу участия;

— биологические активы;

— запасы;

— торговая и прочая дебиторская задолженность;

— денежные средства и эквиваленты денежных средств;

— торговая и прочая кредиторская задолженность;

— оценочные обязательства;

— финансовые обязательства (за исключением сумм: торговая и прочая кредиторская задолженность, оценочные обязательства);

— обязательства и активы по текущему налогу, как то определено в Международном стандарте IAS 12 «Налоги на прибыль»;

— отложенные налоговые обязательства и отложенные налоговые активы, как то определено в Международном стандарте IAS 12;

— доля меньшинства, представленная в составе собственного капитала;

— выпущенный капитал и резервы, относящиеся к владельцам собственного капитала материнской компании.

|

Активы |

Обязательства |

Собственный капитал |

|

Основные средства Нематериальные активы Финансовые активы кроме того: — инвестиции, учтенные по методу участия; — торговая и другая дебиторская задолженность; — денежные средства и их эквиваленты; — налоговые требования Запасы |

Торговая и другая кредиторская задолженность Налоговые обязательства Долгосрочные процентные обязательства Резервы |

Выпущенный капитал и резервы Доля меньшинства |

Линейные статьи, приведенные в Стандарте, не исчерпывают всех возможных статей, которые каждая организация, составляющая отчетный бухгалтерский баланс, может включить в него, выделяя информацию, которая требуется другими Международными стандартами или которая необходима для достоверного и полного представления о финансовом положении организации.

Разделение и группировка в балансе активов и обязательств на долгосрочные и краткосрочные производятся по решению самой организации, представляющей отчетность. Форма баланса не является заданной, но в любой форме следует раскрывать суммы, погашение или возмещение которых ожидается более чем через 12 месяцев от даты составления отчетности.

Независимо от форм баланса, вопрос о выделении дополнительных статей актива необходимо решать исходя из их характера и ликвидности активов, существенности информации о них.

Например, из основных средств желательно выделить недвижимость и активно работающие основные средства. Если активы оцениваются по-разному, в зависимости от обстоятельств, например по первоначальной или восстановительной стоимости, то это является достаточной причиной для их раздельного отражения в балансе.

Вторым важным критерием для представления дополнительных статей актива являются их функции в данной организации.

Например, финансовые активы подразделяются на облигации, векселя, акции других компаний. Запасы подразделяются на товары, материалы, незавершенное производство, готовую продукцию; в дебиторской задолженности выделяют расчеты с покупателями и заказчиками, авансы и предоплаты, расчеты со связанными сторонами, долгосрочную задолженность, срок возмещения которой наступает в следующем году.

Выделение дополнительных статей в информации об обязательствах необходимо проводить в зависимости от размера, характеристики и времени их погашения.

Прежде всего, желательно выделить прямые обязательства и резервы, среди которых выделяют пенсионные, социальные и любые другие резервы, являющиеся существенными для раскрытия обязательств организации. Обязательства могут подразделяться на процентные и беспроцентные; краткосрочные и долгосрочные; возникшие в результате коммерческой или финансовой деятельности по привлечению средств, авансы полученные и векселя выданные; в кредиторской задолженности желательно выделить расчеты с поставщиками и подрядчиками, расчеты со связанными сторонами, долгосрочные обязательства, подлежащие погашению в следующем отчетном году.

Капитал и резервы раскрываются по количеству акций: разрешенных к выпуску, выпущенных, оплаченных полностью и частично, находящихся в обращении по состоянию на начало и конец отчетного года. Раскрыть характеристику и назначение каждого резерва, созданного из капитала владельцев (собственников акций), просто необходимо.

Стандарт не рассматривает раскрытия информации в дополнительных статьях. Дополнительные статьи могут приводиться в примечаниях к балансу по усмотрению составителей отчетности.

Классификация элементов баланса на долгосрочные и краткосрочные весьма желательна в форме бухгалтерского баланса, так как позволяет четко разделить функционирующий капитал на оборотный и иммобилизованный, а также получить данные для оценки ликвидности и платежеспособности. Такая классификация позволяет структурировать информацию о финансовом положении организации, делает ее экономически организованной и наглядной. Пользователи финансовой отчетности весьма заинтересованы именно в упорядоченной информации, облегчающей расчеты аналитических финансовых коэффициентов для оценки финансового положения организации во всех существенных деталях.

Применение упорядоченной классификации активов и обязательств или ее неприменение стандарт относит к вопросам, которые разрешает администрация организации, составляющей финансовую отчетность. На практике большая часть балансов в представляемой финансовой отчетности составляется на основе упорядоченной классификации. Если организация не применяет классификации активов и обязательств, она обязана представить их в балансе в порядке общей ликвидности, отражая активы и обязательства от более ликвидных к менее ликвидным или наоборот.

Общепринятой основой классификации балансовых элементов являются сроки их погашения или возмещения, иначе говоря, оборачиваемость. В качестве меры в расчет принимается годичный срок, потому что отчетный период в нормальных условиях продолжается 12 месяцев. Те балансовые элементы, которые оборачиваются в течение 12 месяцев от отчетной даты, относятся к краткосрочным, а остальные, продолжительность оборота которых превышает 12 месяцев, относятся к долгосрочным.

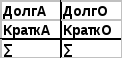

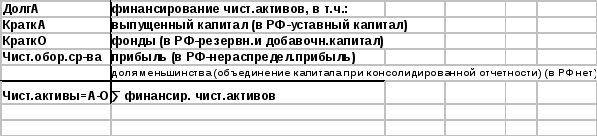

Допускается подготовка баланса в двух форматах:

— вертикальном;

— горизонтальном.

Российский баланс готовится в горизонтальном формате, при котором валюта баланса равна суммарной стоимости активов. МСФО рекомендует странам, испытывающим финансовые затруднения, использовать вертикальный формат баланса, при котором валюта баланса соответствует чистым активам.

Горизонтальный баланс:

Вертикальный баланс:

Порядок трансформации отчетности из РСБУ в МСФО

Трансформация отчетности из РСБУ в МСФО — многоэтапная и трудоемкая процедура. Расшифровку порядка проведения этой процедуры вы найдете в нашей статье.

Нужна ли трансформация: плюсы и минусы отчетности по МСФО

Как оформить отчетность по требованиям МСФО

Дополнительные процедуры при переходе на МСФО

Подготовка исходных данных

Причины необходимости применения при трансформации отчетности корректировок и их классификация

Корректировка информации об основных средствах

Корректируются ли статьи по нематериальным активам

Корректировка первоначальной стоимости запасов

Какие корректировки влечет создание резерва по сомнительным долгам

Какие корректировки по МСФО применяются наиболее часто

Итоги

Нужна ли трансформация: плюсы и минусы отчетности по международным стандартам

Основной положительный момент составления отчетности по МСФО — возможность привлечения иностранного капитала. Кроме того, такая отчетность позволяет:

- взаимодействовать с иностранными партнерами;

- повысить конкурентоспособность фирмы;

- достичь понимания экономического смысла отраженных в отчетности процессов (как пользователям, так и ее составителям);

- сформировать необходимую для принятия управленческих решений базу;

- избежать проблем с недостоверностью отчетности, повысить ее прозрачность и информативность.

Среди отрицательных сторон составления отчетности по международным нормам можно назвать:

- необходимость привлечения дополнительных ресурсов для трансформации отчетности, составленной с учетом отечественных требований;

- сложность оценки эффекта перехода на МСФО (на первоначальном этапе);

- возможное снижение балансовой прибыли в отчетности, преобразованной по международным нормам.

В любом случае ожидаемый эффект от составления отчетности по МСФО не должен превышать расходов на осуществление данной процедуры.

Как оформить отчетность по требованиям МСФО

Получить отчетность, соответствующую международным нормам, можно используя 1 из следующих моделей:

- внешней трансформации;

- внутренних корректировок;

- параллельного учета.

В основе первых 2 моделей лежит набор специальных процедур, именуемый трансформацией отчетности из РСБУ в МСФО.

Важно! Трансформация отчетности из РСБУ в МСФО — проведение на отчетную дату набора корректировок, позволяющих переложить в формат МСФО отчетность, составленную по национальным нормам.

Каждая из представленных моделей обладает своими преимуществами и недостатками. Расскажем о них.

Модель внешней трансформации (МВТ)

Для того чтобы воспользоваться МВТ, изначально фирме необходимо подготовить отчетность по отечественным стандартам. Затем с помощью специальных таблиц (обычно в формате Excel) провести необходимые корректировки. Для этого сначала делается перегруппировка и реклассификация информации из отчетности РСБУ в таблицу входящих остатков.

Унифицированного набора корректировок для трансформации не существует, и для каждой отчетности он носит персонифицированный характер в зависимости от набора конкретных хозяйственных операций и различий в правилах их оценки и учета по РСБУ и МСФО.

Заключительный этап МВТ — формирование рабочего листа с итоговыми корректировками, на основе которых составляется отчетность по МСФО. На этом процесс трансформации отчетности из РСБУ в МСФО завершается.

Модель внутренних корректировок (МВК)

МВК (как и МВТ) основана на трансформирующих процедурах. При этом корректировки осуществляются внутри учетной системы — при помощи специально встроенного модуля, содержащего алгоритмы для отражения поправок.

Существенным недостатком МВК можно назвать необходимость подстройки используемых программ для трансформации при изменении правил учета согласно нормам российского учета (что влечет дополнительные издержки фирмы). Кроме того, получить итоговые отчетные данные по МСФО в текущий момент времени по данным учета возможно только при закрытых счетах РСБУ.

Модель параллельного учета (МПУ)

МПУ существенно отличается от методов МВТ и МВК отсутствием зависимости от степени подготовки отчетности по отечественным нормам. В данном случае фирма осуществляет подготовку информации о финансовом положении и финансовых результатах своей деятельности исходя из разных требований — МСФО и РСБУ. И эти процессы ведутся параллельно.

МПУ — затратная для фирмы модель, так как необходимы значительные издержки на разработку методологии, программное обеспечение и др. Кроме того, требуются дополнительные настройки системы (к примеру, при открытии нового бизнеса).

Какую бы модель ни выбрала фирма для формирования отчетности по международным нормам, самое первое применение МСФО потребует особых подходов и сбора дополнительных данных. Об этом расскажем в следующем разделе.

Дополнительные процедуры при переходе на МСФО

Подготовка к переходу на МСФО требует от фирмы осуществления специальных подготовительных алгоритмов, предусмотренных МСФО (IFRS) 1 «Первое применение международных стандартов финансовой отчетности» (введен в действие приказом Минфина России от 28.12.2015 № 217н).

Согласно п. 6 МСФО 1 фирма обязана создать стартовую точку для начала применения МСФО — подготовить и представить вступительный ОФП (отчет о финансовом положении) по международным нормам на дату перехода на МСФО.

Пример 1

Фирма приняла решение впервые составить свою отчетность по МСФО по состоянию на 31.12.2016. Для нее датой перехода на МСФО считается 01.01.2015. Свой вступительный баланс по МСФО на 01.01.2015 фирма обязана раскрыть в примечаниях.

Стандартом предписаны следующие действия фирмы по отражению информации во вступительном отчете:

- признать все активы и обязательства (АиО), признание которых требуется по МСФО;

- не признавать АиО, если МСФО не разрешает такое признание;

- реклассифицировать статьи, если в РСБУ они признавались как 1 вид АиО или компонентов СК (собственного капитала), но по МСФО являются другими АиО или компонентами СК;

- оценить все признанные АиО в соответствии с МСФО.

Кроме того, фирма обязана соблюсти некоторые требования и в отношении учетной политики (УП):

- использовать выбранную УП и методы оценки для признания всех отчетных статей на дату перехода;

- применять выбранную УП во всех периодах.

Изучайте нюансы составления налоговой учетной политики при применении разных режимов налогообложения с помощью статей нашего сайта:

- «Правила составления учетной политики при ЕНВД»;

- «Учетная политика при УСН “доходы минус расходы” (2014–2015)».

Подготовка исходных данных

Поскольку перейти с РСБУ на МСФО без дополнительной информации невозможно, от фирмы требуется определенная скрупулезность при ее сборе и подготовке. Для этого необходимы следующие источники информации:

- оборотно-сальдовая ведомость по счетам бухучета;

- аналитическая информация о движении ОС (основных средств) и НМА (нематериальных активов) по группам, расшифровка возникающих при приобретении и реализации ОС и НМА обязательств, методов амортизации и др.;

- расшифровка информации о движении инвестиций по видам, возникающих в связи с этим обязательств и т. д.;

- развернутое сальдо по счетам учета ДЗ (дебиторской задолженности), детализация безнадежных и сомнительных долгов, расшифровка резерва, аналитика по видам ДЗ и т. д.;

- иная требуемая дополнительная информация.

Помимо вышеуказанной учетной информации, могут понадобиться следующие данные:

- графики погашения кредитных обязательств;

- лизинговые платежные календари;

- другая информация, способная повлиять на оценку, признание и переклассификацию статей.

Тщательно собранные исходные данные позволяют сформировать в последующем достоверную отчетность по МСФО.

О значении информации для финансового анализа отчетов расскажут статьи нашего сайта:

- «Бухгалтерский учет и анализ финансовых результатов»;

- «Как провести анализ рентабельности?».

Причины необходимости применения при трансформации отчетности корректировок и их классификация

Существуют 2 основные причины корректировок:

- в связи с учетными и отчетными различиями в МСФО и РСБУ;

- обусловленные сближением правил налогового учета и РСБУ.

При трансформации отчетности применяются 2 вида корректировок:

- оказывающие влияние на финансовый результат;

- не влияющие на него.

При этом первая группа корректировок подразделяется на 2 класса:

- корректировки текущего периода;

- корректировки прошлого периода (реверсивные).

Каждая проведенная корректировка подлежит аналитическому раскрытию, так как:

- существует необходимость последующего формирования отчетности с примечаниями;

- возникает необходимость использования полученных в результате трансформации данных при последующей консолидации.

Корректировка образуется путем анализа соответствия информации и представляет собой специального вида запись. Речь об этом пойдет в последующих разделах на примере основных корректируемых статей.

Корректировка информации об основных средствах

Примером корректировки по статье «Основные средства» может служить разный подход в РСБУ и МСФО к последующей оценке ОС.

К примеру, в МСФО 16 «Основные средства» (введенном в действие приказом Минфина России от 28.12.2015 № 217н) допускается использование модели учета ОС по переоцененной стоимости, и фирмы используют данную модель для повышения привлекательности своего финансового положения перед инвесторами. Кроме того, использование данной модели позволяет более достоверно отражать в отчетности информацию о справедливой стоимости имущества.

Однако фирмы не так часто применяют данный поход в отечественном учете, хотя право отражать ОС по переоцененной стоимости существует и в ПБУ 6/01 «Учет основных средств» (утвержденном приказом Минфина России от 30.03.2001 № 26н). Объясняется это рядом причин:

- возникновением разниц между бухгалтерским и налоговым учетом при ежегодной переоценке ОС;

- ростом расходов, связанных с уплатой налога на имущество;

- иными внутрифирменными причинами.

В результате такой разницы в походах возникает необходимость в корректировке информации при ее трансформации из РСБУ в МСФО.

Пример 2

Согласно учетной политике по МСФО фирма применяет модель последующего учета ОС по переоцененной стоимости с ежегодной регулярностью переоценки.

В сентябре 2014 года было приобретено производственное помещение за 13 млн руб. со сроком полезного использования 30 лет. В декабре 2015 года по результатам проведенной независимыми оценщиками экспертизы справедливая стоимость помещения составила 15 млн руб.

Балансовая стоимость данного объекта на 31.12.2015 при линейном способе начисления амортизации — 12,458 млн руб. (13 млн руб. – 13 млн руб. × 15 мес. / 360 мес.).

На указанную дату для целей МСФО стоимость помещения необходимо увеличить на разницу между ее балансовой и справедливой стоимостью. Таким образом, сумма дооценки составит 2,542 млн руб. (15 млн руб. – 12,458 млн руб.).

Отражение дооценки сопровождается следующей записью: Дт «Основные средства» (2,542 млн руб.) Кт «Резерв переоценки основных средств» (2,542 млн руб.).

Корректируются ли статьи по нематериальным активам

Необходимость в проведении корректировки стоимости НМА может возникнуть из-за различий в подходах к оценке данного вида активов.

К примеру, признание созданных силами самой фирмы НМА по нормам РСБУ и МСФО может осуществляться по разным критериям, поэтому отдельные показатели могут потребовать корректировки в части дополнительного признания либо сторнирования.

Другой причиной, порождающей корректировки статьи НМА, служит отсутствие в отечественных стандартах описания специальных учетных алгоритмов в отдельных предусмотренных МСФО случаях (приобретение НМА при объединении бизнесов и др.).

Корректировка первоначальной стоимости запасов

В ситуации традиционных взаиморасчетов, когда приобретенные за плату у поставщика запасы оцениваются исходя из уплаченной ему суммы, разниц между РСБУ и МСФО не возникает.

Если договор включает условие о торговом кредите, то есть содержит элемент финансирования, то по МСФО необходимо следовать следующему алгоритму (п. 18 МСФО (IAS) 2 «Запасы», введенного в действие приказом Минфина России от 28.12.2015 № 217н):

- стоимость запасов формируется как цена закупки на условиях торгового кредита;

- разница с уплаченной поставщику суммой признается процентными расходами (в течение всего промежутка финансирования).

В практической деятельности корректировать стоимость запасов приходится, если:

- период отсрочки значителен (более 1 года);

- объем закупки на нестандартных для рынка условиях существенен для фирмы (даже при коротком периоде отсрочки).

Какие корректировки влечет создание резерва по сомнительным долгам

По нормам МСФО (IAS) 39 «Финансовые инструменты: признание и оценка» (введенного в действие приказом Минфина России от 28.12.2015 № 217н) в отношении дебиторской задолженности начисляется резерв и в балансе отражается возмещаемая сумма, если балансовая стоимость дебиторки выше возмещаемой (п. 63).

Важно! Возмещаемая сумма актива — это приведенная стоимость будущих ожидаемых потоков по финансовому активу, дисконтированная по первоначальной эффективной ставке.

Отечественная учетная нормативка требует от компаний создания резерва по сомнительным долгам в тех случаях, когда контрагент вовремя не расплатился и его долг не обеспечен соответствующими гарантиями (абз. 2 п. 70 положения «О ведении бухгалтерского учета и отчетности в РФ», утвержденного приказом Минфина России от 29.07.1998 № 34н).

Однако некоторые фирмы забывают об обязательности этого требования и совсем не создают резерв или формируют его, но используют при этом правила налогового учета. Цель такого подхода — сблизить правила бухгалтерского и налогового учета (БУ и НУ), забывая при этом об отдельных принципиальных отличиях создания резерва в целях БУ и НУ. К примеру, фирмы не учитывают налоговое ограничение по величине резерва (10% от рассчитанной по правилам НК РФ выручки).

Такая забывчивость приводит к необходимости корректировок сумм начисленного резерва при трансформации отчетности.

Регламент создания налогового резерва по сомнительным долгам в отечественной практике изучайте в статьях нашего сайта:

- «Резерв по сомнительным долгам: порядок создания и расчет отчислений»;

- «Ст. 266 НК РФ (2015): вопросы и ответы».

Какие корректировки по МСФО применяются наиболее часто

В список чаще всего встречающихся корректировок можно внести следующие:

- отложенное признание выручки;

- амортизационные корректировки (начисление амортизации исходя из иных оценок сроков использования и первоначальной стоимости ОС);

- обесценение активов (к примеру, ОС);

- финансовая аренда по МСФО;

- дисконтирование долгосрочной дебиторки и выручки;

- выделение долгосрочной части входящего НДС и создание резерва;

- реклассификация статей;

- пенсионные обязательства;

- пересчет финансовых инструментов (с учетом справедливой стоимости, операций хеджирования и др.);

- иные корректировки.

Виды и объемы применяемых при трансформации отчетности корректировок зависят от многих причин (масштаба компании и сферы ее деятельности, особенностей отрасли и др.).

Итоги

Процедуре трансформации отчетности из РСБУ в МСФО не посвящен отдельный стандарт, так как в данной ситуации не существует единого алгоритма.

Избежать трансформации (если существует необходимость представления отчетности по МСФО) можно посредством ведения параллельного учета — одновременно по нормам РСБУ и МСФО.

> Трансформация бухгалтерской отчетности

Суть и причины проведения трансформации бухгалтерской отчетности

Трансформация бухгалтерской отчетности – это проведение анализа финансовой отчетности, принятой российским предприятием, с внесением корректировок счетов, необходимых для подготовки полного финансового отчета предприятия, который в целом бы соответствовал международным стандартам бухгалтерского учета (МСБУ) или GAAP (общепринятым принципам бухгалтерского учета в США). И хотя для целей оценки бизнеса она не является обязательной процедурой в процессе оценки предприятия, все же ее необходимость обусловливается рядом причин, одна из которых – требование сопоставимости информации, когда заказчик оценки планирует сделку с иностранным партнером.

В мире не существует и двух стран с идентичными системами учета. Однако в странах с похожими социально-экономическими условиями системы учета имеют много общего. В связи с этим можно выделить несколько моделей бухгалтерского учета, британо-американскую, континентальную, южноамериканскую, исламскую, интернациональную. Поэтому для сведения к минимуму национальных различий отчетности и обеспечения на этой основе сравнимости и надежности информации для принятия решений Комитетом по международным бухгалтерским стандартам приняты правила подготовки финансовой отчетности.

Кроме того, Европейская комиссия объявила о том, что все компании, котирующиеся на европейских биржах, должны предоставлять сводную отчетность по стандартам IAS. Это требование вступило в силу в 2005 г.

Процесс трансформации финансовой отчетности проводится на основе существующих данных. Точность трансформации зависит от знаний и умений того, кто проводит трансформацию, что влияет на качество корректировок при подготовке новой версии финансовой отчетности.

Проведение трансформации обязательно проводится в случаях:

- • когда предприятие является объектом инвестирования иностранным инвестором;

- • в условиях инфляции для реальной оценки имущественного и финансового состояния предприятия;

- • для перевода финансовых данных в другую систему отчетности для сопоставимости информации.

Отчетная информация имеет принципиальное сходство: пользователям предоставляются данные об имущественном состоянии компании (баланс) и отчет о финансовых результатах. Однако между двумя системами учета существуют и различия. Например, формальные: по составу отчетности – западная отчетность содержит отчет об изменениях собственного капитала (в соответствии с GAAP), примечания к финансовым отчетам; по принципу построения основных показателей – российский баланс построен по принципу возрастания ликвидности, а баланс по GAAP – по убыванию ликвидности.

Но между этими системами учета существуют и принципиальные различия.

Основные различия между международными и российскими стандартами бухгалтерского учета

Для оценщика при проведении процесса трансформации важно иметь представление о международных и российских стандартах бухгалтерского учета (РСБУ), а также хорошо представлять себе основные различия между МСБУ и РСБУ.

Различия между МСБУ и РСБУ определяют следующие основные причины.

- 1. Финансовая отчетность, составленная по РСБУ, до сих пор направлена на удовлетворение информационных потребностей налоговых и других регулирующих органов. В результате этого финансовая информация классифицируется и предоставляется в соответствии с налоговым законодательством. Финансовая отчетность требуется или может быть полезной различным пользователям в процессе хозяйственной деятельности. Чтобы это обеспечить, отчетность должна быть пересмотрена и переписана, прежде чем она может быть понятной и полезной.

- 2. Практика РСБУ не позволяет руководству (управленческому персоналу) использовать свои суждения при принятии решений. Обычно это ведет к увеличению балансовой стоимости активов по сравнению с их рыночной стоимостью, завышает срок полезного использования активов и пр.

- 3. Несмотря на то что принципы РСБУ похожи на принципы МСБУ, их практическое применение содержит недостатки. На практике форма превалирует над содержанием, компании не всегда следуют методу начислений или принципу консерватизма в отношении возможных убытков. В РСБУ эти факторы объединяются и завышают реальную прибыльность и стоимость бизнеса.

- 4. Российская система бухгалтерского учета не ориентирована на предоставление достоверной и объективной картины финансового положения и результатов деятельности предприятия. Компании привыкли манипулировать финансовой отчетностью в своих интересах.

- 5. Согласно РСБУ не учитываются изменения покупательной способности рубля, что делает невозможным сопоставить результаты деятельности за несколько лет в условиях высокой инфляции.

Различия между РСБУ и МСБУ можно подразделить на концептуальные и общие (табл. 7.17, 7.18).

Таблица 7.17

Концептуальные (основные) различия между РСБУ и МСБУ

|

Принципы и допущения |

МСБУ |

РСБУ |

|

Непрерывность деятельности предприятия |

Предполагается, что у предприятия нет ни намерений, ни необходимости |

Не все предприятия реально применяют принцип непрерывности при подготовке финансовых отчетов: часть из них – на грани |

|

прекращать или существенно сокращать свою деятельность в обозримом будущем |

банкротства, другие не могут гарантировать стабильности деятельности в будущем. Кроме того, отрицательное финансовое представление компании делается по причине налогообложения |

|

|

Постоянство учетной политики |

Учетная политика предприятия не подвергается каким-либо изменениям без явной необходимости |

Отчетность ведется в соответствии с действующими законодательными положениями и нормами, которые постоянно меняются. В отчетности не отражаются влияния изменений в учетной политике |

|

Метод начислений |

Доходы (расходы) предприятия относятся на тот период, в который они фактически были получены (понесены) |

Доходы и расходы предприятия не всегда относятся на те периоды, в которые они реально имели место. Например: РСБУ не позволяет оценивать расходы, не подтвержденные документально, несмотря на то что экономические выгоды, связанные с такими расходами, были уже получены |

|

Существенность |

В отчетность включаются только учетные позиции, которые могут повлиять на принятие решений |

Перечень статей отчетности определяется Минфином России. Процедуры учета некоторых несущественных элементов сложны и обременительны для системы бухгалтерского учета. Например, учет малоценных и быстроизнашивающихся предметов |

|

Преобладание сущности над формой |

Результаты операций и сделок отражаются в соответствии с реальным положением вещей |

Отражение операций и сделок подчиняется нормативным требованиям, таким образом, форма доминирует над содержанием |

|

Осмотрительность (консерватизм) |

Предпринимаются все необходимые меры для снятия неопределенности, во избежание завышения активов или доходов и занижения обязательств и расходов |

Принцип осмотрительности соблюдается не везде. Например: принцип оценки по наименьшей из себестоимости или рыночной стоимости редко используется в российской практике бухгалтерского учета; не создаются резервы на моральное устаревание товарно-материальных запасов |

Таблица 7.18

Общие различия между МСБУ и РСБУ

|

Форма отчетности |

МСБУ |

РСБУ |

|

Бухгалтерский баланс |

Статьи бухгалтерского баланса оцениваются по правилу наименьшего из двух показателей – первоначальной и рыночной стоимости |

Стоимость некоторых активов в бухгалтерском 63.431100 завышена за счет капитализации расходов периода и в связи с отсутствием оценочных резервов (резерв на моральное устаревание товарно-материальных затрат, резерв на безнадежные долги) |

|

Отчет о прибылях и убытках |

Все затраты и убытки предприятия, относящиеся к отчетному периоду, признаются в отчете о прибылях и убытках как расходы |

Несмотря на то что с 1995 г. предприятию следует при определении финансового результата учитывать все фактические затраты независимо от лимитов, установленных для определения налогооблагаемой базы по налогу на прибыль, многие предприятия продолжают учитывать расходы сверх установленных лимитов как прямое уменьшение капитала. Это связано с тем, что данные расходы увеличивают базу для целей налогообложения налогом на прибыль. Тем самым стремление предприятий упростить процедуру расчета налога на прибыль искажает реальные финансовые результаты предприятия |

|

Отчет о движении денежных средств |

Отчет дает пользователям финансовой отчетности основу для оценки способности компании создавать денежные средства и для оценки потребности в использовании денежных средств. Можно использовать прямой или косвенный метод |

Отчет о движении денежных средств по РСБУ разделяет денежные потоки по источнику и использованию, а не по типу деятельности, что серьезно затрудняет анализ деятельности компании. Для составления отчета используется прямой метод, и в отчете отражают денежные средства, которые в действительности были переведены на счета компаний |

|

Финансовая отчетность в условиях гиперинфляции |

Предприятия должны корректировать свои финансовые отчеты, отражая в них изменения покупательной стоимости денег. Стандарт применим для любого предприятия, которое составляет финансовые отчеты в валюте страны с гиперинфляционной экономикой |

Концепция корректировок па инфляцию и выражения результатов в валюте со стабильной покупательной способностью отсутствует. В результате этого финансовые отчеты на начало и конец периода не могут быть сопоставимы |

|

Консолидированная отчетность |

Различные способы консолидации: объединение активов, пропорциональная консолидация, полная консолидация, учет по долевому участию, учет по себестоимости |

Существующие правила используют принципы, похожие на МСБУ, но они являются лишь рекомендациями. На практике надежность консолидированной отчетности, подготовленной высоко интегрированными компаниями, очень низка |

|

Раскрытие по связанным сторонам |

Если одна из сторон может контролировать другую сторону или оказывать значительное влияние на нее в принятии решений, все сделки между сторонами подлежат раскрытию |

Необходимо раскрывать операции со связанными сторонами, если неверное представление этих операций может привести к неверному отражению отчетов компании |

|

Основные средства |

Основные средства оцениваются по первоначальной стоимости, однако допускается систематическая переоценка основных средств до справедливой стоимости. Признается любое долговременное падение справедливой стоимости |

Основные средства оцениваются по первоначальной стоимости. Компании имеют право не чаще одного раза в год проводить переоценку основных средств путем индексации или путем прямого пересчета по документально подтвержденным рыночным ценам. Существует стоимостное ограничение на отнесение имущества к основным средствам |

|

Износ |

Износ начисляется на основные средства и НМА в течение срока полезного использования активов в соответствии с учетной политикой предприятия. Оставшийся срок полезного использования периодически пересматривается |

Износ на основные средства начисляется на основании справочных данных, отраженных в Единых нормах амортизационных отчислений. На выбор метода начисления износа оказывает влияние методика расчета в соответствии с налогооблагаемой базой, а не срок полезного использования. Нормы износа обычно установлены ниже норм МСБУ. Ускоренный износ разрешен, но только на основные средства по строгому перечню |

|

Нематериальные активы |

Жилье (квартиры) не включаются в состав НМА. Гудвилл (цена компании) является отдельной категорией НМА |

Жилье (квартиры) включается в состав НМА. Понятие «гудвилл» не определено |

|

Инвестиции |

Краткосрочные инвестиции учитываются по рыночной стоимости или по наименьшему из двух значений: себестоимости и рыночной стоимости. Долгосрочные инвестиции учитываются по себестоимости, по переоцененной стоимости или, в случае рыночных долевых ценных бумаг, но меньшему из двух значений: себестоимости и рыночной стоимости, определенным по методу портфеля инвестиций |

Финансовые вложения принимаются к учету в сумме фактических затрат для инвестора. Переоценка краткосрочных инвестиций – ценных бумаг, котирующихся на бирже по рыночной стоимости, разрешается только профессиональным участникам рынка ценных бумаг. Вложения в акции предприятий, имеющие рыночную котировку, отражаются на конец года по рыночной стоимости, если последняя ниже учетной стоимости |

|

Запасы |

Запасами считаются активы в форме сырья и материалов, предназначенные для использования в производственном процессе, активы, находящиеся в процессе производства или предназначенные для продажи в ходе нормальной деятельности. Расходы по реализации и затраты на хранение списываются в периоде их возникновения, не увеличивая стоимости незавершенного производства |

В дополнение к запасам, определенным в соответствии с МСБУ, запасами признаются часть имущества, используемая для управленческих нужд, и малоценные и быстроизнашивающиеся предметы, категория которых отсутствует в МСБУ. Организации торговли относят часть расходов периода на нереализованные товарные остатки, завышая тем самым активы предприятия |

|

Учет курсовой разницы |

Все активы и обязательства зарубежной компании пересчитываются по конечному курсу. Курсовая разница в результате пересчета отчетных данных показателей зарубежного филиала классифицируется как собственный капитал до ликвидации или реализации зарубежного филиала в отчетности отчитывающейся компании |

Денежные статьи зарубежной компании пересчитываются но конечному курсу. Неденежные статьи пересчитываются по историческому курсу. Курсовая разница подлежит зачислению на финансовые результаты отчитывающейся компании в составе внереализационных расходов |

|

Резервы |

Создание резервов на сумму нынешних обязательств по прошлым событиям, если возможен отток ресурсов |

Создание резервов не является обязательным. Компании могут создавать резервы на безнадежные долги, моральное старение запасов и уменьшение справедливой стоимости активов. Однако компании редко используют на практике эту возможность по причине отсутствия льгот |

|

Неденежные сделки (бартер) |

Активы, полученные в результате неденежных операций, учитываются по справедливой стоимости оказанных услуг или полученных активов |

Активы, полученные в результате неденежных операций, учитываются по балансовой стоимости |

|

Отложенные налоговые платежи |

Отражается налоговый эффект от временных различий между учетной прибылью и налогооблагаемой прибылью. Необходимое признание активов в виде отложенных налоговых требований, если возможно возмещение |

Не требуется |

|

Научные исследования |

Расходы на исследования признаются в момент появления. Расходы на исследования могут быть капитализированы при соблюдении определенных условий (будущие выгоды и текущие издержки можно измерить с высокой степенью надежности) |

Расходы на исследования могут быть капитализированы |

5.1. Необходимость проведения трансформации бухгалтерской отчетности

Переход на рыночные отношения сопровождается интеграцией экономики страны в мировые хозяйственные связи. При этом российские предприятия выступают не только как объекты инвестирования со стороны иностранных инвесторов, но и сами пытаются инвестировать временно свободные средства.

Однако принятию решения об инвестировании предшествует детальный анализ финансового состояния компании. Такая отчетность должна соответствовать международным стан-дартам.

Трансформация бухгалтерской отчетности — это корректировка счетов для приведения к единым стандартам бухгалтерского учета, т. е. внесение корректировок, необходимых для подготовки полного финансового отчета предприятия, который в целом бы соответствовал Международным Стандартам Бухгалтерского Учета (МСБУ, IAS) или общепринятым принципам бухгалтерского учета в США (GAAP), или стандартам Западной Европы (МСФО).

В условиях инфляции информация баланса об имущественном состоянии компании является нереальной, поэтому оценить реальное имущественное и финансовое состояние компаний по данным финансовой отчетности практически невозможно.

Необходимость трансформации бухгалтерской отчетности в соответствии с международными стандартами в решении задачи оценки стоимости предприятия обусловлена, прежде всего, требованием сопоставимости и прозрачности информации, т.е. выявлением единообразного решения вопросов анализа финансовой отчетности. Составленная в соответствии с международными стандартами, отчетность дает пользователям:

объективную и надежную информацию о финансово- хозяйственной деятельности предприятия;

создает условия для привлечения дополнительных средств инвесторов на развитие бизнеса;

является базой для классического финансового анализа;

облегчает выход на мировые рынки капитала и снижает затраты на привлечение инвестиций;

• является базой проведения обоснованных расчетов для оценки стоимости объекта исследования.

И хотя трансформация бухгалтерской отчетности не является обязательной процедурой в процессе оценки предприятия, все же ее необходимость обусловливается рядом причин. Так, проведение трансформации обязательно в случаях:

когда предприятие является объектом инвестирования иностранным инвестором или заказчик оценки планирует сделку с ино-странным партнером;

в условиях инфляции для реальной оценки имущественного и финансового состояния предприятия.

В мире не существует и двух стран с идентичными системами учета. Однако в странах с похожими социально-экономическими условиями системы учета имеют много общего. В настоящее время различают три модели учетных систем:

Англо-американская (США, Великобритания, Канада, Голландия и др.) — с ориентацией на интересы акционеров, кредиторов и широким участием профессионалов в формировании стандартов бухгалтерского учета.

Континентальная (европейская) (Германия, Франция) — приоритет отдается интересам банков. Предусматривает государственное регулирование стандартов учета с меньшим количеством отличий между бухгалтерским и налоговым учетом.

Южноамериканская (Бразилия, Аргентина и др.), которая носит законодательный характер в расчете на государственный контроль за исполнением налоговой политики и на корректировку финансовой отчетности с темпами инфляции.

Поэтому для сведения к минимуму национальных различий отчетности и обеспечения на этой основе сравнимости и надежности информации для принятия решений Комитетом по международным бухгал-терским стандартам приняты правила подготовки финансовой отчетности. Бухгалтерская информация по международным стандартам должна быть достаточно уместной, необходимой и понятной иностранным пользователям для анализа, контроля и управления с их стороны своими вложениями. В качестве такого ориентира выбраны принципы, которые содержатся в системе Международных Стандартов Бухгалтерского Учета (International Accounting Standards — IAS). Последние вырабатываются Международным комитетом по стандартам учета и отчетности, в состав которого входят представители индустриально развитых стран Запада и ряда развивающихся стран, признающих взаимную совместимость своих национальных норм и правил ведения бухгалтерского учета и их

соответствие стандартам IAS. В последних официально принятых переводах международных стандартов на русский язык применяется термин Международные стандарты финансовой отчетности.

Кроме того, Европейская комиссия объявила о том, что все компании, котирующиеся на европейских биржах, должны предоставлять сводную отчетность по стандартам МСФО. Это требование вступило в силу с 2005 года.

Некоторые базовые принципы ведения учета были обобщены еще в начале 70-х годов, и они в разных странах во многом схожи, поэтому ограничимся лишь перечислением основных из них:

Двойная запись.

Имущественная обособленность предприятия.

Непрерывность деятельности предприятия (то есть исходим из того, что предприятие будет продолжать деятельность в обозримом будущем).

Периодичность составления отчетности.

Денежное выражение показателей.

Метод начисления (все доходы и расходы в отчетном периоде считаются доходами и расходами этого периода независимо от времени фактического поступления или выплаты денег).

Реализация (момент перехода права собственности).

Консерватизм.

Последний принцип рассмотрим несколько подробнее. Этот принцип приобрел в американской системе учета огромное значение. Это связано с обычным желанием предприятия показать в отчетности максимальную величину прибыли для улучшения всех финансовых показателей. Такое желание ограничивают жесткими рамками принципа консерватизма, из всех возможных оценок для активов применяется наименьшая, для пассивов — наибольшая; расходы признаются скорее рано, чем поздно, доходы, напротив, скорее поздно, чем рано. При со-ставлении отчетности следует предполагать, что если вероятность наступления неприятности (неполучения прибыли, потери стоимости актива) не равна нулю, то эта неприятность наступит. В финансовом учете должна быть отражена возможность наступления такой неприятности .

Любая страна, развивая систему бухгалтерского учета, добивается того, чтобы бухгалтерская информация могла быть использована не только на внутреннем рынке, но и на внешнем. Это означает, что бухгалтерская информация должна отвечать требованиям понятийно- сти, уместности, достоверности и сопоставимости.

Понятийность относится к раскрытию существа произведенных хозяйственных операций, свидетельствующих о деятельности организации, о ее экономическом состоянии, ресурсах, имуществе, обяза-тельствах и о принятой системе бухгалтерского учета.

Уместной считается информация, если она оказывает помощь пользователям в оценке отдельных событий, прогнозировании финансовых результатов деятельности организации, принятии управленческих решений.

Достоверность — одно из основных требований пользователей, т.к. имеется в виду так называемая защищенная информация, необходимая для выводов и решений.

Сопоставимость информации — база для анализа и прогнозирования, т.е. выявления экономического роста хозяйствующего субъекта или нарастания проблем экономического спада. Отсюда требования к постоянству учетной политики организации из года в год.

В настоящее время используются два варианта трансформации российской бухгалтерской отчетности в финансовую отчетность, соответствующую международным стандартам. Первый называют подходом с точки зрения инфляции, второй — подходом с точки зрения валюты. Речь идет лишь о различии технических приемов или инструментария, поскольку и в том, и в другом случае основной целью трансформации является получение отчетности, скорректированной на инфляцию и, таким образом, достоверно и объективно отражающей экономическую реальность. Рассмотрим более подробно эти варианты.

Подход с точки зрения инфляции основан на использовании международного стандарта № 29 «Финансовая отчетность в условиях гиперинфляции», суть которого состоит в следующем. Финансовая отчетность должна быть представлена в денежных единицах, учитывающих инфляцию, т.е. единицах измерения, действующих на дату составления отчетности. Для этого данные отчетности пересчитываются с помощью общего индекса цен (general price index), отражающего изменение общей покупательной способности. Таким образом, отчетность, составленная в российских рублях, должна быть при трансформации скорректирована на общий индекс цен, переведена в валюту по курсу на дату составления отчетности и перегруппирована соответствующим образом. Кроме того, потребуется скорректировать отдельные статьи, учет которых не соответствует правилам, рекомендуемым международными стандартами (это касается, например, амортизации основных средств, нематериальных активов).

Основной проблемой при использовании данного подхода считается нахождение и применение реального общего индекса цен. Суще-

ствует мнение, что в России такой индекс найти достаточно сложно. Поэтому для трансформации отчетности обычно используют подход с точки зрения валюты. Его использование рекомендовано тем же стандартом 29 (п. 17), который предлагает при отсутствии надежного общего индекса цен делать оценки на основании движения курса обмена валюты отчетности и какой-либо стабильной иностранной валюты. Это положение предполагает применение при трансформации отчетности международного стандарта № 21 «Влияние изменений валютных курсов». Стандарт определяет следующее правило выбора курсов валют для пересчета различных статей финансовой отчетности:

денежные статьи (monetary items) пересчитываются по курсу на дату составления отчетности;

неденежные статьи (non-monetary items), отражаемые по стоимости приобретения, пересчитываются по курсу на дату приобретения (этот курс обычно называют историческим);

неденежные статьи, отражаемые по рыночной стоимости, пересчитываются по курсу на дату определения рыночной стоимости.

Таким образом, при трансформации российской бухгалтерской отчетности рублевые данные пересчитываются в валюту по различным курсам. Полученная разница носит название «трансформационная разница» или «общая курсовая разница» и классифицируется как статья собственного капитала.

Процесс трансформации финансовой отчетности проводится на основе существующих данных. Точность трансформации зависит от знаний и умений того, кто проводит трансформацию, что влияет на качество корректировок при подготовке новой версии финансовой отчетности.

Анализ методических разработок отечественных экономистов и практических примеров корректировок российских бухгалтерских счетов показывает, что до настоящего времени единая методика трансформации бухгалтерской отчетности в соответствующую международным стандартам отчетность на основе подхода с точки зрения валюты еще не сформировалась.

Тем не менее в ряде работ предпринята попытка построения методических основ и реализации практических примеров трансформации российского отчета на основе этого подхода в систему так называемых Общепринятых принципов бухгалтерского учета (Generally Accepted Accounting Principles —GAAP) США.

Ориентация большинства работ по трансформации российской бухгалтерской отчетности в систему GAAP обусловливается ее полной совместимостью с Международными стандартами бухгалтерского учета (IAS) и принципиальным сходством российской и американской отчетной информации, причем по ряду вопросов GAAP содержит куда более подробную методологию ведения учета, чем иные стандарты.

>Трансформация отчетности в соответствии с МСФО

Порядок формирования трансформационной таблицы

Шаг 1. Создаем шаблон трансформационной таблицы. Настраиваем формулы.

Для удобства используем статьи баланса (БС) и отчета о финансовых результатах (ОФР), все статьи занимают один столбец и прописываются друг под другом в отдельных ячейках. Чем более продвинутая форма трансформационной таблицы — тем детальнее данные статьи. Например, следует написать не просто строку «административные расходы», а указать: зарплата, аренда, юридические услуги и т.д. Это в дальнейшем позволит сэкономить время на расшифровках отчетности.

Отметим, что набор статей баланса и отчета о финансовых результатах для каждой компании будет отличным. В МСФО нет регламентированной формы отчетов.

Также следует указать суммирующие строки: «Итого активы», «Итого обязательства», «Итого капитал и обязательства», «Прибыль до налогообложения», «Прибыль после налогообложения».

Для того чтобы не сделать ошибки при применении метода двойной записи, в трансформации лучше принять за правило, что все активы мы отражаем с плюсом, все пассивы с минусом, расходы с плюсом, доходы с минусом (либо, как альтернатива: активы с минусом, пассивы с плюсом, расходы с минусом, доходы с плюсом).

Например, корректировка:

-

Дебет26 Кредит70 =50 000 руб (начисление премии по итогам 2017 года) будет в трансформационной таблице представлена

-

ОФР: Зарплата (Дебет 26) + 50 000 (расход с плюсом)

-

БС: Кредиторская задолженность (Кредит 70) — 50 000 (пассив с отрицательным знаком)

-

(см. корректировку 2 в примере 1 Трансформационной таблицы)

Пример 1 Трансформационная таблица

| ООО «Горошек», тысячи рублей, 2017 год | РСБУ | Корректировка 1 | Корректировка 2 | Корректировка 3 | МСФО |

| Данные из ОСВ | Списан товарный знак | Начисление премии | Реклас-сификация расходов | ||

| БС | 1 | 2 | 3 | 4 | 5 (1+2+3+4) |

|

АКТИВЫ |

Товарный знак, созданный организацией самостоятель-но, в качестве нематериаль- ного актива в МСФО не признается (п. 63 МСФО (IAS) 38). |

Приказ о премировании датирован 04.04.2018. Бухгалтерия по РСБУ данные затраты отражает в 2018 году. Для целей МСФО учитываем в 2017 году. (Концепции МСФО) |

ИТОГО |

||

|

Внеоборотные активы |

|||||

|

Основные средства |

50 000 |

50 000 |

|||

|

Нематериальные активы |

40 000 |

-40 000 |

|||

|

Отложенные налоговые активы |

|||||

|

Итого внеоборотные активы |

90 000 |

-40 000 |

50 000 |

||

|

Оборотные активы |

|||||

|

Денежные средства и эквиваленты |

200 000 |

200 000 |

|||

|

Дебиторская задолженность |

60 000 |

60 000 |

|||

|

Предоплата по налогу на прибыль |

|||||

|

Запасы |

30 000 |

30 000 |

|||

|

Итого оборотные активы |

290 000 |

290 000 |

|||

|

Итого активы |

380 000 |

-40 000 |

340 000 |

||

|

ОБЯЗАТЕЛЬСТВА |

|||||

|

Долгосрочные обязательства |

|||||

|

Отложенные налоговые обязательства |

|||||

|

Долгосрочные заемные средства |

|||||

|

Итого долгосрочные обязательства |

|||||

|

Краткосрочные обязательства |

|||||

|

Краткосрочные заемные средства |

-235 000 |

-235 000 |

|||

|

Кредиторская задолженность |

-50 000 |

-50 000 |

|||

|

Задолженность по налогу на прибыль |

-15 000 |

||||

|

Итого краткосрочные обязательства |

|||||

|

КАПИТАЛ |

|||||

|

Уставные капитал |

-10 000 |

-10 000 |

|||

|

Добавочный капитал |

|||||

|

Нераспределенная прибыль |

-40 000 |

-40 000 |

|||

|

Прибыль текущего года |

-80 000 |

40 000 |

50 000 |

-30 000 |

|

|

Итого капитал |

-130 000 |

40 000 |

50 000 |

-40 000 |

|

|

Итого капитал и обязательства |

-380 000 |

40 000 |

-340 000 |

||

|

Проверка (итого капитал и обязательства минус Итого Активы) |

|||||

|

ОФР |

|||||

|

Выручка |

-290 000 |

−290 000 |

|||

|

Себестоимость |

150 000 |

150 000 |

|||

|

Административные расходы |

45 000 |

50 000 |

95 000 |

||

|

Амортизация |

1 000 |

||||

|

Заработная плата+ЕСН |

40 000 |

+50 000 |

90 000 |

||

|

Представительские расходы |

1 500 |

1 500 |

|||

|

Услуги связи |

|||||

|

Консультационные услуги |

1 500 |

1 500 |

|||

|

Прочие административные расходы |

5 000 |

-4 500 |

|||

|

Прочие доходы/расходы |

|||||

|

Списание товарного знака |

40 000 |

40 000 |

|||

|

Финансовые доходы |

|||||

|

Финансовые расходы |

|||||

|

Прибыль/убыток до налогообложения |

-95 000 |

40 000 |

50 000 |

-5 000 |

|

|

Налог на прибыль |

15 000 |

15 000 |

|||

|

Отложенные налоговые активы/обязательства |

|||||

|

Прибыль/убыток за текущий период |

-80 000 |

40 000 |

50 000 |

10 000 |

|

Шаг 2. Заполняем первый столбец трансформационной таблицы

Для получения исходных данных российской отчетности используют оборотно-сальдовую ведомость (ОСВ). Она должна быть сформирована с учетом субсчетов и развернутого сальдо по счетам расчетов. Данные из ОСВ следует разнести в первый столбец.

Далее проверить, что работают контрольные соотношения: сумма прибыли текущего года в разделе Капитал равна прибыли за период в отчете о финансовых результатах (в нашем примере это −80 000) и в балансе Активы=Обязательства+Капитал.

Убедившись, что работают все проверочные формулы, переходим к шагу 3.

Шаг 3. Корректировки

Корректировки бывают двух видов:

- Влияют на финансовый результат

- Не влияют на финансовый результат

Особое внимание следует обратить на первые, именно из-за них отчетность по МСФО будет отличаться от РСБУ, а следовательно в будущем году мы должны вновь их повторить, но уже через нераспределенную прибыль. Это будут так называемые реверсивные проводки.

Нет универсального перечня корректировок, они для каждой компании рассчитываются индивидуально.

Анализируется каждая строка трансформации на предмет отличия в международной отчетности от РСБУ. Анализируются также операции, на предмет в правильном ли периоде они отражены.

В частности, в примере мы видим, что в данных по РСБУ есть нематериальные активы (НМА). Чтобы узнать в какой величине мы должны представить этот нематериальный актив в отчетности по МСФО нам необходимо понять, из чего состоят НМА в компании. Выясняем, что это — товарный знак, созданный самой организацией. В соответствии с п. 63, 64 МСФО (IAS) 38 торговые марки, созданные самой организацией, не подлежат признанию в качестве НМА, так как затраты на их создание невозможно отличить от затрат на развитие бизнеса. Данные затраты должны быть списаны в расход. Создаем корректировку № 1 в трансформационной таблице. Данная корректировка влияет на финансовый результат.

При дальнейшем анализе мы видим, бухгалтерия отразила начисление премии согласно первичному документу в 2018 году.

Обратите внимание, при составлении отчетности по МСФО мы заглядываем «в будущее». Однако данная премия будет выплачена за работу 2017 года, и по принципам начисления должна быть отражена в МСФО в периоде, к которому относится. Поэтому корректировка 2 — это начисление премии. Данная корректировка тоже влияет на финансовый результат.

Далее, обращаем внимание, что статья «прочие административные расходы» не информативна для пользователей. При анализе выяснилось, что из 5 000 т.р. мы можем выделить Амортизацию на 1000 т.р., Представительские расходы на 1500 т.р., Услуги связи на 500 т.р. и Консультационные услуги на 1500 т.р. Не расшифрованными остается 500 т.р.

Данная операция не повлекла за собой изменение финансового результата, мы просто выделили расходы из одной строки в четыре строки. Это второй вид корректировок.

В примере мы не будем рассчитывать отложенный налог по МСФО, а ограничимся тремя корректировками. На практике корректировок обычно больше. Итоговый столбец содержит в себе данные по МСФО. Эти данные впоследствии будут перенесены в Отчет о финансовом положении (так называется баланс по МСФО) и в Отчет о прибыли и убытке и прочем совокупном доходе МСФО.

Однако, интересно посмотреть как будет выглядеть трансформационная таблица в 2018 году? Для простоты предположим, что у нас не было никакой деятельности, мы не выплачивали зарплату, не начисляли амортизацию и т.д. Но мы помним, что бухгалтерия сделала проводку по начислению премии в апреле 2018. Эту операцию мы учтем, тогда наши «входящие» данные по РСБУ из ОСВ будут выглядеть таким образом (см. столбец 1 примера 2 Трансформационная таблица)

Пример 2 Трансформационная таблица

| ООО «Горошек», тысячи рублей, 2018 год | РСБУ | Вступительная проводка 1 | Вступительная проводка 2 | Коррек-тировка XX | МСФО |

| Данные из ОСВ | Списан товарный знак | Начисление премии | |||

| БС | 1 | 2 | 3 | 4 | 5(1+2+3+4) |

|

АКТИВЫ |

Товарный знак, созданный организацией самостоятельно, в качестве нематериального актива в МСФО не признается (п. 63 МСФО (IAS) 38). |

Приказ о премировании датирован 04.04.2018. Бухгалтерия по РСБУ данные затраты отражает в 2018 году. Для целей МСФО учитываем в 2017 году. (Концепции МСФО) |

ИТОГО |

||

|

Внеоборотные активы |

|||||

|

Основные средства |

50 000 |

50 000 |

|||

|

Нематериальные активы |

40 000 |

-40 000 |

|||

|

Отложенные налоговые активы |

|||||

|

Итого внеоборотные активы |

90 000 |

-40 000 |

50 000 |

||

|

Оборотные активы |

|||||

|

Денежные средства и эквиваленты |

200 000 |

200 000 |

|||

|

Дебиторская задолженность |

60 000 |

60 000 |

|||

|

Предоплата по налогу на прибыль |

|||||

|

Запасы |

30 000 |

30 000 |

|||

|

Итого оборотные активы |

290 000 |

290 000 |

|||

|

Итого активы |

380 000 |

-40 000 |

340 000 |

||

|

ОБЯЗАТЕЛЬСТВА |

|||||

|

Долгосрочные обязательства |

|||||

|

Отложенные налоговые обязательства |

|||||

|

Долгосрочные заемные средства |

|||||

|

Итого долгосрочные обязательства |

|||||

|

Краткосрочные обязательства |

|||||

|

Краткосрочные заемные средства |

-235 000 |

||||

|

Кредиторская задолженность |

-50 000 |

||||

|

Задолженность по налогу на прибыль |

-15 000 |

||||

|

Итого краткосрочные обязательства |

|||||

|

КАПИТАЛ |

|||||

|

Уставные капитал |

-10 000 |

-10 000 |

|||

|

Добавочный капитал |

|||||

|

Нераспределенная прибыль |

-120 000 |

40 000 |

50 000 |

-30 000 |

|

|

Прибыль текущего года |

50 000 |

-50 000 |

|||

|

Итого капитал |

-80 000 |

40 000 |

-40 000 |

||

|

Итого капитал и обязательства |

-380 000 |

40 000 |

-340 000 |

||

|

проверка (итого капитал и обязательства минус Итого Активы) |

|||||

|

ОФР |

|||||

|

Выручка |

|||||

|

Себестоимость |

|||||

|

Административные расходы |

50 000 |

-50 000 |

|||

|

Амортизация |

|||||

|

Заработная плата+ЕСН |

50 000 |

-50 000 |

|||

|

Представительские расходы |

|||||

|

Услуги связи |

|||||

|

Расходы на создание товарного знака |

|||||

|

Консультационные услуги |

|||||

|

Прочие административные расходы |

|||||

|

Прочие доходы/расходы |

|||||

|

Списание товарного знака |

|||||

|

Финансовые доходы |

|||||

|

Финансовые расходы |

|||||

|

Прибыль/убыток до налогообложения |

50 000 |

-50 000 |

|||

|

Налог на прибыль |

|||||

|

Отложенные налоговые активы/обязательства |

|||||

|

Прибыль/убыток за текущий период |

50 000 |

-50 000 |

|||

Далее разберемся с данными по МСФО. Первое, что мы должны сделать — откорректировать нераспределенную прибыль. Как помните, в 2017 году у нас были две операции, влияющие на финансовый результат. Теперь они должны отражаться в нераспределенной прибыли по МСФО. Для этого мы делаем вступительные проводки.

В 2018 году товарный знак по-прежнему находится в нематериальных активах по РСБУ, следовательно, нам необходимо снова его списать, но т.к. расходы по списанию мы в МСФО понесли уже в 2017 году, теперь можем смело отнести данную операцию в нераспределенную прибыль.

Со второй корректировкой иная ситуация. В 2017 году мы отразили в МСФО расход по премии на 50 000 т.р. В 2018 году эти же 50 000 т.р. вошли из ОСВ как расход по данным РСБУ. Значит, чтобы не было дважды признания одного и того же расхода в разных периодах, нам необходимо вступительной проводкой откорректировать ОФР РСБУ против нераспределенной прибыли МСФО. Обратите внимание на вступительную проводку 2 в примере 2 Трансформационная таблица. Финансовый результат от этой операции равен нулю (в разделе Капитал нераспределенная прибыль +50 000 т.р. и прибыль текущего года −50 000т.р.; в ОФР по строке Заработная плата+ЕСН в итоге тоже ноль).

Все о процессе трансформации финансовой отчетности

МСФО, как известно, регулируют процессы, которые связаны с составлением отчетности о финансовом положении. Эти стандарты поясняют вопросы, которые могут возникнуть в момент раскрытия, признания и измерения статей отчетности.

МСФО, как известно, регулируют процессы, которые связаны с составлением отчетности о финансовом положении. Эти стандарты поясняют вопросы, которые могут возникнуть в момент раскрытия, признания и измерения статей отчетности.

Пока во многих странах составлять финансовый отчет можно согласно национальным стандартам, а позже вносить необходимые поправки, чтобы постепенно осуществить переход на МСФО. Этот процесс носит название — «трансформация».

Трансформация финансовой документации по требованиям МСФО осуществляется на основании отчетности, составленной согласно национальных стандартов. Этот процесс можно выполнить с помощью корректировки элементов классификации и оценки объектов бухгалтерского учета. Цель — приведение финансовой отчетности к формату МСФО.

Трансформация МСФО — это процесс, заключающийся во внесении необходимых корректировок (поправок) в соответствии с МСФО в статьи отчетности, которая была подготовлена ранее по национальным стандартам учета. Проводиться эта процедура должна на отчетную дату.

Трансформация отчетности — это свод таблиц, которые показывают переход национальных статей финансового отчета и балансовых статей к показателям по МСФО. Главный недостаток этой процедуры заключается в невозможности ведения параллельного учета. Соответственно в период между отчетными датами оперативно предоставить информацию руководству или заинтересованным личностям не предоставляется возможным. К тому же отчетность, которая была получена после трансформации, несколько не точна. Суммарный риск ошибок несколько выше, чем при параллельном учете, а погрешность составляет 10-50%.

Трансформация отчетности — это свод таблиц, которые показывают переход национальных статей финансового отчета и балансовых статей к показателям по МСФО. Главный недостаток этой процедуры заключается в невозможности ведения параллельного учета. Соответственно в период между отчетными датами оперативно предоставить информацию руководству и заинтересованным личностям не представляется возможным. К тому же отчетность, которая была получена после трансформации, несколько неточна. Суммарный риск ошибок несколько выше, чем при параллельном учете, а погрешность составляет 10-50%.

Специалист, занимающийся трансформацией отчетности, может самостоятельно выбирать методику и определять этапы процедуры. Выбор напрямую зависит от таких субъективных факторов, как особенности организации учета, специфика финансово-хозяйственной деятельности, наличие временных ресурсов (финансовых и человеческих), учетная политика и степень детализации отчетности.