Содержание

- Страховые взносы ИП за себя в 2018 году: как рассчитать и уплатить

- Какие взносы платят ИП: вводная информация

- Как рассчитывались страховые взносы до 2018 года

- Новый порядок расчета страховых взносов ИП с 2018 года

- Пенсионные взносы ИП с 2018 года: новые размеры

- Медицинские взносы ИП с 2018 года: новые размеры

- Ежегодная индексация страховых взносов

- Страховые взносы для КФХ

- Взносы по нетрудоспособности и материнству

- Если статус ИП приобретен или утрачен в 2018 году

- Главные выводы

- Фиксированные платежи ИП в 2018 году

- Фиксированные страховые взносы ИП «за себя» в 2019 году: размеры и уплата

- Какие взносы нужно платить ИП в 2019 году

- Сроки уплаты взносов “за себя”

- Какую сумму ИП должен заплатить за неполный год

- Страховые взносы ИП в 2019 году при превышении дохода 300 000 рублей

- Нововведение по взносам в 2018-2019 году

- Размер страховых взносов ИП в 2018-2019 годах

- Сроки уплаты взносов в 2019 году

- Новые КБК для оплаты фиксированных взносов

- Какова ответственность за не оплату взносов

- Как оплатить обязательные взносы ИП за 2019 год: пошаговая инструкция

Страховые взносы ИП за себя в 2018 году: как рассчитать и уплатить

Какую сумму страховых взносов потребуется уплатить ИП «за себя» в 2018 году? Что изменилось в расчете суммы? Какие особенности уплаты фиксированных страховых взносов ИП без работников? Правда ли, что размер страховых взносов с 2018 году больше не зависит от МРОТ? Будет ли повышение суммы взносов в 2018 году, если доход индивидуального предпринимателя менее 300 000 рублей? Какая максимальная сумма взносов к уплате? Ответим на эти и другие вопросы, приведем примеры, а также приведем точные суммы фиксированных страховых взносов на обязательное пенсионное и медицинское страхование в 2018 году. Данная статья подготовлена с учетом положений Федерального закона от 27.11.2017 № 335-ФЗ.

Какие взносы платят ИП: вводная информация

Индивидуальные предприниматели обязаны уплачивать страховые взносы с выплат и вознаграждений, начисляемых в пользу физлиц в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг (п.1 ст. 419 НК РФ). Но также ИП должны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

Перечислять страховые взносы «за себя» ИП обязаны в любом случае. То есть, вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ. Такой подход применяется и в 2018 году.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах. Это предусмотрено статьей 4.5 Федерального закона от 29.12.2006 № 255-ФЗ. Для чего платить эти взносы добровольно? Это делается для того, чтобы в случае, например, болезни, ИП мог бы получить соответствующее пособие по болезни за счет средств ФСС.

Изменились сроки уплаты взносов ИП С 2018 года изменились сроки уплаты страховых взносов для ИП. Уже начисления с платежа за 2017 год, суммы страховых взносов в размере 1 процента с превышения 300 000 рублей можно платить не позднее 1 июля. Раньше крайней датой было 1 апреля. Также см. “Сроки уплаты страховых взносов ИП за 2017 год“.

Страховые взносы «на травматизм» индивидуальные предприниматели не уплачивают совсем. Уплата этого вида страховых взносов ИП не предусмотрена даже на добровольной основе.

Как рассчитывались страховые взносы до 2018 года

Чтобы ИП рассчитать фиксированные страховые взносы «за себя» до 2018 года требовалось принимать во внимание значения следующих показателей (ст. 430 НК РФ):

- МРОТ на начало календарного года;

- тарифы страховых взносов в соответствующий фонд;

- период расчета страховых взносов «за себя» (он может быть целый год, а может быть и меньше).

Принимая во внимание эти показатели индивидуальные предприниматели до 2018 года рассчитывали:

- фиксированный платеж «за себя», который не зависит от величины дохода;

- дополнительный взнос за себя с доходов свыше 300 000 руб. за год.

В результате, например, в 2017 году получались такие показатели к уплате:

| Фиксированный платеж за 2017 год. – 27 990 руб. Он включает:

– взнос на ОПС – 23 400 руб7; – взнос на ОМС – 4 590 руб. |

Дополнительный взнос на ОПС – 1% с доходов, превышающих 300 000 руб. |

Подробнее об этом. «См. «Страховые взносы ИП в 2017 году: суммы».

Таким образом, до 2018 года на размер страховых взносов влиял, в частности, минимальный размер оплаты труда (МРОТ). Для расчета брали МРОТ по состоянию на 1 января 2017 года. Соответственно, если МРОТ на эту дату повышался, то увеличивалась и сумма страховых взносов ИП к уплате. См. «Страховые взносы ИП за себя в 2017 году: повышение из МРОТ».

Новый порядок расчета страховых взносов ИП с 2018 года

С 1 января 2018 года МРОТ составит 9489 рублей. См. «МРОТ с 1 января 2018 года». Если придерживаться прежних правил, то сумма фиксированных страховых взносов ИП с 2018 года должна была бы повысится. Однако с 2018 года вводится новый порядок расчета страховых взносов индивидуальных предпринимателей. Он зафиксирован в Федеральном законе от 27.11.2017 № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

С 1 января 2018 года устанавливается новый фиксированный размер страховых взносов на обязательное пенсионное и медицинское страхование для ИП без наемных работников (уплачивающих взносы «за себя»). Эти платежи больше не будут зависеть от минимального размера оплаты труда (МРОТ). Для чего вводятся такие поправки? Поясним.

Правительство РФ решило довести МРОТ до прожиточного минимума – это должно произойти в начале 2019 года. Это значит, что страховые взносы ИП, если не отвязать их от МРОТ, вырастут очень сильно в ближайшие пару лет. А предложенные изменения позволят сохранить «экономически обоснованный уровень фискальной нагрузки» по уплате страховых взносов для ИП, не производящих выплат физлицам. Так сказано в пояснительной записке к законопроекту.

Идея законопроекта обсуждалась и была одобрена в ходе встречи президента России Владимира Путина и президента «Опоры России» Александра Калинина.

Далее расскажем, что именно изменилось в порядке расчета страховых взносов ИП «за себя» с 2018 года и обозначим новые суммы с примерами.

Пенсионные взносы ИП с 2018 года: новые размеры

С 2018 года страховые взносы на обязательное пенсионное страхование будут рассчитываться в следующем порядке:

- если величина дохода плательщика за расчетный период не превышает 300 000 рублей, – в фиксированном размере 26 545 рублей за расчетный период;

- если величина дохода плательщика за расчетный период превышает 300 000 рублей, – в фиксированном размере 26 545 рублей за расчетный период плюс 1,0% суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

Расшифруем новые значения и приведем примеры расчетов сумм к уплате в различных обстоятельствах.

Фиксированная сумма при доходах 300 тыс. рублей и меньше

Как мы уже сказали, в 2017 году фиксированные пенсионные взносы ИП «за себя» при доходах менее 300 000 рублей составляли 23 400 рублей. Эта сумма определялась по специальной формуле исходы из МРОТ и тарифов страховых взносов. Однако с 2018 года фиксированная сумма пенсионных взносов не будет зависеть от этих значений. Она будет просто закреплена в законе как 26 545 рублей.

Таким образом, с 2018 года фиксированные пенсионные взносы увеличились на 3145 р. (26 545 р. – 23 400 р.). C 2018 года всем индивидуальным предпринимателям, вне зависимости от ведения деятельности и получения доходов от бизнеса, потребуется заплатить в качестве обязательных пенсионных взносов 26 545 рублей.

Предусматривается, что фиксированный размер страховых взносов на обязательное пенсионное страхование (26 545 р.) с 2019 года будет ежегодно индексироваться по решению Правительства РФ.

Далее рассмотрим примеры, когда индивидуальным предпринимателям потребуется уплатить фиксированные пенсионные взносы в новом (повышенном) размере.

Пример 1. Деятельность в 2018 году не велась Индивидуальный предприниматель Величко А.Б. был зарегистрирован в статусе ИП в 2017 году. Весь 2018 год он сохранял статус предпринимателя, но не вел никакой деятельности и не имел движений по расчетным счетам. Но, несмотря на это, за 2018 год ему, все равно, нужно перечислить в качестве фиксированных пенсионных взносов 26 545 рублей. Пример 2. Доход за 2018 год менее 300 000 рублей За 2018 год индивидуальный предприниматель Казанцев С.А. получил доход в размере 278 000 рублей (то есть, менее 300 тыс. рублей). В таких обстоятельствах за 2018 год ему также нужно перечислить в качестве фиксированных пенсионных взносов 26 545 рублей.

Если доходы более 300 000 рублей

Если по итогам 2018 года доходы ИП превысят 300 000 рублей, то индивидуальному предпринимателю потребуется заплатить дополнительно плюс 1,0% суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. В этой части никаких изменений с 2018 года не произошло. Такой подход применялся и ранее.

Максимальная сумма пенсионных страховых взносов

До 2018 года действовала формула по которой рассчитывали максимальную сумму пенсионных взносов. Больше суммы, рассчитанной по этой формуле, платить не требовалось. Вот эта формула:

Максимальная величина пенсионных взносов ИП за 2017 год, рассчитанная по этой формуле, составляла 187 200 руб. (8 x 7500 руб. x 26% x 12 мес.).

Однако с 2018 года порядок установления максимальной суммы пенсионных взносов изменился. Примерятся другая формула:

Как видно, в 2018 году также применятся восьмикратное ограничение, но уже не к МРОТ, а к фиксированной сумме – 26 545 рублей. Таким образом, более чем 212 360 р. (26 545 р. x 8) в 2018 году платеж в качестве пенсионных взносов быть не может.

Получается, что максимальная сумма пенсионных взносов к уплате с 2018 года увеличилась на 25 160 р. (212 360 р. – 187 200 р.).

Пример 3. Доход более 300 000 рублей

За 2018 год индивидуальный предприниматель Казанцев С.А. получил доход в размере 6 800 000 рублей. Эта сумма более 300 000 рублей на 6 500 000 р. (6 800 000 р. – 300 000 р.), поэтому пенсионные взносы за 2018 год будут включать в себя:

- 26 545 рублей – фиксированная часть пенсионных взносов;

- 65 000 р. (6 500 000 р. x 1 %) – это 1 процент от суммы дохода, превышающего 300 000 рублей.

Итого, общая сумма пенсионных взносов ИП «за себя» к уплате составит 91 545 р. (26 545 р. + 65 000 р.). Эта сумма не превышает максимальной величины (212 360 р.), поэтому должна быть перечислена в бюджет в полном объеме.

Медицинские взносы ИП с 2018 года: новые размеры

Размер медицинских страховых взносов в ФФОМС в 2017 году не зависили от дохода ИП, но также рассчитывался исхода из МРОТ. В 2017 году сумма медицинских взносов составляла 4590 рублей. См. «Страховые взносы ИП в 2017 году».

С 2018 года сумма обязательных медицинских страховых взносов «отвязана» от МРОТ и зафиксирована в сумме 5840 рублей за расчетный период. На сколько с 2018 года увеличились страховые взносы ИП? Ответ- на 1250 р. (5840 р. – 4590 р.).

5840 рублей – это обязательная сумма. Ее с 2018 года должны уплатить за расчетный период все ИП вне зависимости от ведения деятельности, движения по счетам и получения доходов.

Откуда взялись такие суммы? Ставку пенсионных взносов с 2018 года зафиксирована в размере 26 545 руб., если доход ИП не превышает 300 тыс. руб. за год. Если доход предпринимателя превышает 300 тыс. руб., то взносы в Пенсионный фонд составят 26 545 руб. + 1% доходов свыше 300 тыс. руб. Для взносов на медицинское страхование устанавливается платеж 5840 руб. Но откуда взялись такие цифры? К сожалению, в пояснительной записке к законопроекту никак не пояснялось, почему цифры именно такие.

Ежегодная индексация страховых взносов

Предусматривается, что фиксированный размер страховых взносов на обязательное пенсионное и медицинское страхование с 2019 года подлежит ежегодной индексации по решению Правительства РФ. Страховые взносы по новому порядку, скорее всего, будут индексироваться с опережением инфляции, которая прогнозируется в пределах 4% в ближайшие три года.

Страховые взносы для КФХ

С 1 января 2018 года также изменяется порядок расчета страховых взносов для глав и членов крестьянско-фермерских хозяйств. Размер страховых взносов на обязательное пенсионное и медицинское страхование в целом по крестьянскому (фермерскому) хозяйству определяется произведением фиксированного размера 26 545 рублей и 5 840 рублей на количество всех членов КФХ, включая его главу.

Взносы по нетрудоспособности и материнству

Как мы уже сказали, этот вид страховых взносов не является обязательным. Их ИП в 2018 году вправе перечислять добровольно. Чтобы рассчитать величину добровольного взноса по этому виду страхования за 2018 год, следует применить формулу, которая установлена частью 3 статьи 4.5 Федерального закона от 29.12.2006 № 255-ФЗ: МРОТ на начало года x тариф x 12.

Если с 1 января 2018 года МРОТ будет 9489 рублей, то сумма взносов по нетрудоспособности и материнству в 2018 году для ИП будет составлять 3300 руб. (9489 руб. × 2,9% × 12 мес.).

Если статус ИП приобретен или утрачен в 2018 году

В 2018 году ИП должен платить фиксированные страховые взносы «за себя» только за то время, пока он пребывал в статусе индивидуального предпринимателя. То есть, можно сказать, что платить взносы нужно только за тот период, пока человек числился в ЕГРИП в статусе бизнесмена. Приведем примеры расчета страховых взносов ИП «за себя» в 2018 году в ситуации, когда человек приобрел и утратил статус индивидуального предпринимателя.

Условия примера. Человек получил статус ИП 16 февраля 2018 года. Однако 14 ноября 2018 года он уже снялся с учета в ИП и его исключили из ЕГРЮЛ. За весь период предпринимательской деятельности доход ИП составит 1 100 000 рублей. Как рассчитать обязательные фиксированные взносы «за себя» за 2018 год? Поясним.

Итак, статус ИП приобретен и утрачен в течение 2018 года. На такой случай принимайте во внимания такие положения налогового законодательства РФ:

- количество календарных дней в месяце начала осуществления деятельности нужно считать со дня, следующего после даты государственной регистрации ИП (п.2 ст. 6.1, п.3 ст. 430 НК РФ). То есть, в 2018 году фиксированные взносы ИП нужно рассчитывать с 17 февраля 2017 года;

- количество календарных дней в том месяце, когда ИП утратил свой статус, считайте до дня регистрации прекращения деятельности. Дату исключения из ЕГРИП в расчет страховые взносов в 2017 году не включайте (п.5 ст. 430 НК РФ). То есть, в нашем примере страховые взносы за ноябрь 2018 рассчитаем с 1 по 13 ноября.

Расчеты. Размер обязательных пенсионных взносов за один календарный месяц 2018 года составляет 2212 р. (26 454 р. / 12 мес.). Размер обязательных медицинских взносов за один месяц – 486 р. (5840 р. / 12 мес.).

Далее рассчитаем страховые взносы за неполные месяцы ведения предпринимательской деятельности в 2018 году. В нашем примере это февраль и ноябрь. За эти месяцы нам нужно посчитать дни ведения деятельности. Остальные месяцы (март-октябрь) зачтем полностью.

| Месяц | Сумма взносов |

| Февраль | В феврале 2017 года предпринимательская деятельность велась с 17 по 28 число (12 календарных дней). Всего в феврале 28 дней. Поэтому сумма взносов за февраль 2017 года составит: • пенсионные взносы = 948 руб. (2212 р./ 28 дн.× 12 дн.); • медицинские взносы = 208 руб. (486 р. / 28 дн.× 12 дн.). |

| Ноябрь | В ноябре 2018 года предпринимательская деятельность велась с 1 по 13 ноября 2017 года (13 календарных дней). Всего в ноябре 30 календарных дней. Поэтому сумма взносов за ноябрь 2018 года составит: • пенсионные взносы = 958 руб. (2212 р. / 30 дн.× 13 дн.); • медицинские взносы = 210 руб. (486/ 30 дн.× 13 дн.) |

| Март – октябрь (целые месяцы) | За период с марта по октябрь 2018 года включительно (за восемь полных месяцев) сумма взносов составит: • пенсионные взносы: 17 696 руб. (2212руб. × 8 мес.); • медицинские взносы 3888 руб. (486 р. % × 8 мес.). |

| ИТОГО | Итого фиксированные страховые взносы ИП «за себя» в 2018 году, который начал и прекратил деятельность, составят:

Поскольку ИП за период своей деятельности в 2018 году получил доход в общей сумме 1 100 000 рублей, требуется перечислить дополнительный пенсионный взнос с суммы, превысившей 300 000 руб. Сумма превышения составила 800 000 руб. (1 100 000 руб. – 300 000 руб.). Величина пенсионных взносов с дохода свыше 300 000 руб. равна 8000 руб. (800 000 руб. × 1%). Итого общая сумма пенсионных взносов в 2018 году составит 27 602 р. (19 602 р. + 8000 р.). Эта сумма не превышает максимального размера пенсионных взносов, установленного на 2018 год. Максимальная сумма пенсионных взносов в 2018 году – 212 360 рублей (о ней мы писали выше). |

Главные выводы

Далее обобщим все вышесказанное и сведем в таблице суммы страховых взносов ИП «за себя» с 2018 года и акцентируем внимание на главных изменениях:

26 545 р. – обязательная сумма фиксированных пенсионных взносов с 2018 года. С 2019 года она будет индексироваться.

5840 р. – обязательная сумма фиксированных медицинских взносов с 2018 года. С 2019 года она будет индексироваться.

С 2018 году максимальная сумма взносов бюджет ПФР составляет 212 360 р.

С 2018 года пенсионные и медицинские взносы больше не «привязаны» к МРОТ.

Фиксированные платежи ИП в 2018 году

11 Января 2018

![]()

С 1 января 2018 года действует новый порядок уплаты фиксированных платежей ИП в 2018 году.

По распоряжению Президента Госдума изменила расчет взносов ИП, чтобы итоговые платежи предпринимателей были меньше. Изменения внесены Федеральным законом от 27.11.2017 № 335-ФЗ. Принят закон.

Правила уплаты предпринимателем страховых взносов за себя не зависит от того, есть ли у него наемный персонал. ИП должен платить взносы за себя в случае, если у него нет работников или есть. При этом размер взносов на свое страхование и порядок их уплаты не зависит от наличия или отсутствия персонала. Взносы за ИП отдельно, взносы за сотрудников — отдельно. Теперь суммы, порядок уплаты и отчетности по взносам подчиняются нормам НК. Размеры платежей ИП за себя в 2018 году начиная с 1 января изменились.

По распоряжению Владимира Путина Дума приняла закон от 27.11.2017 № 335-ФЗ с новыми тарифами взносов с 2018 года:

В ПФР — 26 545 руб. + 1% с доходов ИП свыше 300 000 руб. (совокупный платеж ограничен лимитом 212 360 руб.)

В ФОМС — 5 840 руб.

Это фиксированные взносы за год, они никак теперь не привязаны к МРОТ.

Как уплачиваются страховые взносы в фиксированном размере в 2018 году для ИП?

Страховые взносы ИП за себя определяются исходя из статьи 420 НК РФ. Эти взносы платит как ИП с работниками, так и без. При этом размер взносов за себя не зависит от наличия работников.

Также ИП на пенсии платят фиксированные взносы. В 2018 году платежи составляют: ОПС (пенсионные взносы): 26 545 руб.; ОМС (медвзносы): 5 840 руб. Следует иметь в виду, что предприниматели не могут применять пониженные тарифы. Такая льгота предусмотрена только для лиц, которые выплачивают вознаграждения другим физлица — и только в отношении взносов работников, но не взносов ИП за себя. Согласно п. 2 ст. 432 НК РФ фиксированная сумма взносов должна быть оплачена до истечения календарного года. Получателем платежа является налоговый орган, в котором стоит на учете предприниматель.

КБК в платежном документе следует указывать:

18210202140061110160 — для пенсионных взносов;

18210202103081013160— для медицинских взносов.

Если предприниматель принял решение прекратить деятельность и сняться с учета в налоговом органе, то оплатить взносы он обязан в течение 15 дней с даты снятия с учета. При этом сумма взносов будет скорректирована пропорционально отработанному времени в календарном году.

Сумма страховых взносов для ИП в 2018 году при превышении дохода 300 000 рублей.

Если за календарный год доходы предпринимателя окажутся больше 300 тыс. руб., то сверх взносов, указанных выше, ИП должен заплатить страховые взносы на пенсионное страхование в размере 1% от суммы дохода, превысившего 300 000 руб.

При этом ограничена максимальная величина таких взносов. Она не может превысить значение: 8 x 26 545 руб. = 212 360 руб. Срок уплаты 1% с доходов ИП в ПФР Согласно п. 2 ст. 432 НК РФ такие взносы уплачиваются до 1 июля года, следующего за отчетным. То есть взносы за 2018 год нужно заплатить не позднее 1 июля 2019 года.

Взносы уплачивают в инспекцию по месту учета ИП на КБК 18210202140061110160.

Как рассчитать взносы в ПФР с доходов свыше 300 000 рублей

Срок уплаты дополнительных взносов — не позднее 1 июля 2019 года.

Как определить доход.

![]()

Напоминаем что специалисты ГК «Софт-Сервис» оказывают профессиональные услуги по бухгалтерскому учету.

Подробная информация по ссылке: Бухгалтерский учет

Консультация по телефону: +7 (347) 222-20-21

Все про правила расчета взносов ИП. Как рассчитать взносы в разных ситуациях? На какие КБК и когда придется платить?

Фиксированные страховые взносы ИП «за себя» в 2019 году: размеры и уплата

Какую сумму страховых взносов потребуется уплатить ИП «за себя» в 2019 году? Что изменилось в расчете суммы? Какие особенности уплаты фиксированных страховых взносов ИП без работников? Какая сумма взносов в 2019 году, если доход индивидуального предпринимателя менее 300 000 рублей? Нужно ли платить взнос, если ИП не ведет бизнес и не имеет оборотов по расчетному счету? Как получить освобождение от уплаты страховых взносов в 2019 году? Какие КБК использовать в 2019 году для уплаты? Ответим на вопросы.

Какие взносы нужно платить ИП в 2019 году

Индивидуальные предприниматели обязаны уплачивать страховые взносы с выплат и вознаграждений, начисляемых в пользу физлиц в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг (п.1 ст. 419 НК РФ). Но также ИП должны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

В 2019 году перечислять страховые взносы «за себя» ИП обязаны в любом случае. То есть, вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах. Это предусмотрено статьей 4.5 Федерального закона от 29.12.2006 № 255-ФЗ. Для чего платить эти взносы добровольно? Это делается для того, чтобы в случае, например, болезни, ИП мог бы получить соответствующее пособие по болезни за счет средств ФСС.

Страховые взносы «на травматизм» индивидуальные предприниматели не уплачивают совсем. Уплата этого вида страховых взносов ИП не предусмотрена даже на добровольной основе.

Обязательные фиксированные взносы ИП в 2019 году

Взносы ИП на 2019 год никак не привязаны к МРОТ. Они установлены законом от 27.11.2017 № 335-ФЗ:

· в ПФР — 29 354 руб. + 1% с доходов ИП свыше 300 000 руб. (совокупный платеж ограничен лимитом 234 832 руб.);

· В ФОМС — 6 884 руб.

В таблице ниже указаны суммы всех платежей по взносам, а также сроки их уплаты:

| Куда платить | Размер (сумма) | Срок платежа |

|---|---|---|

| На пенсионное страхование в ФНС (фиксированная сумма) | 29 354 руб. | 31/12/2019 |

| На медицинское страхование в ФНС (фиксированная сумма) | 6 884 руб. | 31/12/2019 |

| На пенсионное страхование в ПФР с доходов, превышающих 300 000 рублей за 2019 год | 1% от суммы доходов, превысивших 300 000 руб. При этом сумма всех платежей ИП за себя ограничена суммой 234 832 руб. | 01/07/2020 |

Сроки уплаты взносов “за себя”

Срок уплаты фиксированных взносов ИП — не позднее 31 декабря текущего года. То есть взносы за 2019 год нужно заплатить не позднее 31 декабря 2019 года.

Что же касается дополнительных взносов с превышения дохода в размере 300 000 рублей, то согласно п. 2 ст. 432 НК РФ такие взносы уплачиваются до 1 июля года, следующего за отчетным. То есть взносы за 2019 год нужно заплатить не позднее 1 июля 2020 года.

Далее рассмотрим некоторые особенности расчета и уплаты страховых взносов ИП «за себя» в 2019 году.

Какую сумму ИП должен заплатить за неполный год

Если ИП зарегистрировался не с начала года или закончил деятельность в 2019 году, то он должен заплатить не полную сумму страховых взносов. В таком случае взносы считаются пропорционально количеству месяцев, в течение которых он был зарегистрирован как ИП.

Приведем пример расчета взносов ИП за себя в 2019 году, если ИП отрыто в 2019 году.

Предположим, что ИП зарегистрировался 15 января 2019 года. За полные 11 месяцев (с февраля по декабрь 2019 года) ИП должен будет заплатить:

- в ПФР 26 907,83 руб. (29 354 руб. : 12 мес x 11 мес.);

- в ФОМС 6 310,33 руб. (6 884 руб. : 12 мес x 11 мес.)

За часть января 2019 года нужно посчитать пропорционально количеству дней, в течение которых ИП был предпринимателем. Всего в январе 2019 года 31 день, а ИП зарегистрировался 15 числа, то есть был предпринимателем 17 дней в месяце (31 дн. – 14 дн.). Поэтому сумма за январь составит:

- в ПФР 1 341,45 руб. (29 354 : 12 х 17/31);

- в ФФОМС 314,59 руб. (6 884 руб. : 12 х 17/31).

Сумму считаем с копейками, округляем до копеек по правилам округления. Общая сумма взносов:

- в ПФР 28 249,28 руб. (26 907,83 руб. + 1 341,45 руб.);

- в ФФОМС 6 624,92 руб. (6 310,33 руб. + 314,59 руб.).

Аналогичным образом можно рассчитать взносы ИП, если он прекратил деятельность в качестве ИП в 2019 году.

Если предприниматель в 2019 году принял решение прекратить деятельность и сняться с учета в налоговом органе, то оплатить взносы он обязан в течение 15 дней с даты снятия с учета.

Страховые взносы ИП в 2019 году при превышении дохода 300 000 рублей

Если за 2019 год год доходы ИП будут больше 300 тыс. руб., то сверх взносов, указанных выше, ИП должен заплатить пенсионные страховые взносы в размере 1% от суммы дохода, превысившего 300 000 руб. При этом максимальная величина таких взносов в 2019 году составляет 234 832 руб. = 8 x 29 354 руб.

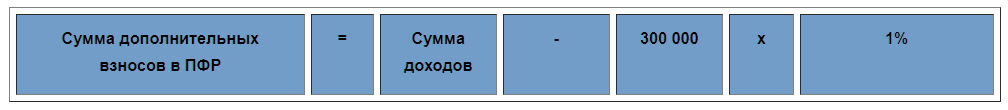

Сумма дополнительных взносов в ПФР = Сумма доходов – 300 000 х 1%

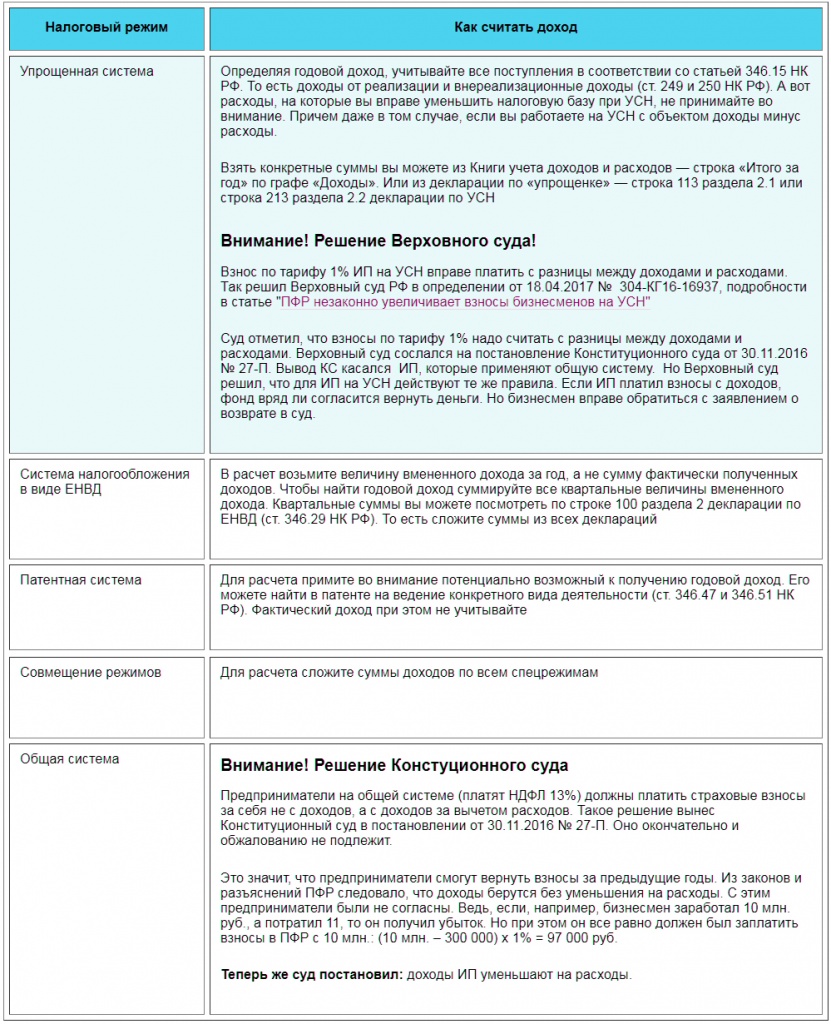

- при УСН – все учитываемые доходы без учета ваших расходов. Объект налогообложения – “доходы” или “доходы минус расходы” значения не имеет;

- при ЕНВД – вмененный доход (пп. 4 п. 9 ст. 430 НК РФ). Чтобы посчитать его, сложите показатели строк 100 разд. 2 деклараций по ЕНВД за все четыре квартала года;

- при уплате НДФЛ – доходы, уменьшенные на профессиональные вычеты.

Пример расчета взносов ИП с доходов 1%

С 1 января по 31 декабря 2019 года ИП вел предпринимательскую деятельность на УСН. Доходы предпринимателя составили 16 млн. руб. Так как предприниматель отработал расчетный период полностью, за 2019 год он не позднее 31 декабря 2019 года заплатил фиксированные суммы. Не позднее 31 декабря 2019 года ИП перечислил:

- на пенсионное страхование ОПС – 29 354 руб.;

- на медстрахование — ОМС – 6 884 руб.

Расчет исходя из доходов равен 157 000 руб. ((16 млн. руб. – 300 000 руб.)) x 1%. Эта сумма не превышает 234 832 руб. ИП уплатил 157 000 руб. в ПФР не позднее 1 июля 2020 года.

Сумма обязательных платежей за 2019 год составляет 36 238 р. (29 354 руб. + 6884 руб.). Эту сумму нужно заплатить не позднее 31 декабря 2019 года. Эту сумму можно платить частями или сразу (в любое время).

Дополнительный взнос на ОПС – 1% с доходов, превышающих 300 000 руб., нужно заплатить не позднее 1 июля 2020 года.

У каждого предпринимателя возникает обязанность в оплате фиксированного платежа ИП за себя в пенсионный фонд, а также на медицинское страхование. Данный платеж является обязательным для всех. Оплатить страховые взносы можно как наличными деньгами, через отделения банков, так и безналичными. Рассмотрим, как оплатить страховые взносы в пенсионный фонд в 2018 году для ИП более подробно.

Нововведение по взносам в 2018-2019 году

Важные изменения в 2018-2019 годах:

- Важным моментом в 2017 году стало то, что с января месяца администрирование страховых взносов было передано налоговой инспекции. В связи с чем оплата производиться в ФНС. Также налоговая будет осуществлять и проведение проверок.

- С 2018 года фиксированная часть взносов не зависит от МРОТ.

- Изменен срок уплаты 1%.

- С 2019 года размер платежей увеличился.

Внимание! В связи с передачей фиксированных платежей ИП в ФНС изменены и номера КБК для оплаты.

Размер страховых взносов ИП в 2018-2019 годах

Фиксированный платеж рассчитанный из МРОТ

Не зависимо от того, есть ли у предпринимателя сотрудники или какой вид налогообложения применяется он обязан оплатить взносы в ПФР и на ОМС:

|

В ПФР, рублей |

В ФОМС рублей |

Всего, рублей |

|

|

За 2019 год |

29 354, 00 | 6 884, 00 |

36 238, 00 |

|

За 2018 год |

26 545, 00 | 5 840, 00 |

32 385, 00 |

Внимание! Если ИП начал деятельность не с начала финансового года или же прекращает деятельность до 31 декабря, то взносы рассчитываются за соответствующий отработанный период.

1% с превышения дохода

В расчете 1% ничего не поменялось – оплачивается он в случае, если доход превысил сумму в 300 тысяч рублей. Формула простая: (Доход – 300 000 руб.) * 1%.

Внимание! При этом необходимо учитываться, что фиксированные платежи при совмещении налоговых режимов суммируются, после чего осуществляется расчет.

Так, при расчете 1% необходимо учитывать следующее:

- Для плательщиков ЕНВД необходимо брать размер вмененного дохода, а не реально полученную прибыль.

- Для УСН 6% берется фактически полученная прибыль.

- При УСН доходы, уменьшенные на величину расходов, в настоящее время в качестве базы для исчисления 1% берется только доход, расходы не учитываются.

- Для ОСНО базой будет являться разница между доходами и расходами.

- Для Патента необходимо брать расчетную сумму максимальной прибыли, исходя из которой считаются платежи по патенту.

Сроки уплаты взносов в 2019 году

Сроки уплаты взносов установлены в НК РФ:

- Взносы, рассчитанные из МРОТ – не позднее 31 декабря отчетного года.

- 1% – не позднее 1 июля года, который следует за отчетным.

Внимание! Начиная с 2018 года срок уплаты 1% – не позже 1 июля, ранее срок был – не позже 1 апреля.

Довольно часто у предпринимателей возникает вопрос, нужно ли оплачивать взносы ежеквартально или что будет, если ИП не оплатит ежеквартальный взнос? У ИП нет обязанности оплачивать взносы ежеквартально, ежедневно или по иной схеме – главное оплатить их в в пределах установленных сроков.

Некоторые предпочитают оплачивать в первом квартале всю сумму, а некоторые тянут до последнего. Но следует учитывать, что существует некоторые особенности, возникающие при применении специальных налоговых режимов.

Особенности исчисления и уплаты взносов при некоторых налоговых режимах:

- УСН. Период отчетности – это год. Поэтому ИП может как оплатить сразу всю суммы фиксированного платежа и в дальнейшем учитывать их при оплате авансовых платежей. Можно это сделать и в конце, и учесть их при оплате годового платежа.

- ЕНВД. Период отчетности квартал. Поэтому важно, чтобы взносы оплачивались ежеквартально. В данном случае налог исчисляется по кассовому методу. Т.е., например, первый квартал можно уменьшить в декларации по ЕНВД только на сумму перечисленных взносов в течении первого квартала.

Важно! Налог по ЕНВД нельзя уменьшать за счет оплат произведенных в другом квартале. Так часто возникает вопрос: «Могу ли я уменьшить ЕНВД за первый квартал, на сумму перечисленного фиксированного платежа в апреле месяце?». Ответ: нет!

Можно подстраиваться под налоги и оплачивать взносы такой суммой, чтобы она уменьшала налог на 100% (если нет работников).

Новые КБК для оплаты фиксированных взносов

В связи с тем, что с 2017 года администрирование по фиксированным платежам было передано в налоговую инспекцию, необходимо использовать новые КБК:

- Для оплаты фиксированного платежа, рассчитанного исходя из МРОТ, а также для 1% – 18210202140061110160.

- При осуществлении платежа на ОМС – 18210202103081013160.

Как оплатить взносы? Оплату взносов можно осуществить несколькими способами:

- Через расчетный счет индивидуального предпринимателя.

- Через личный расчетный счет предпринимателя.

- Через отделение банка по платежному поручению.

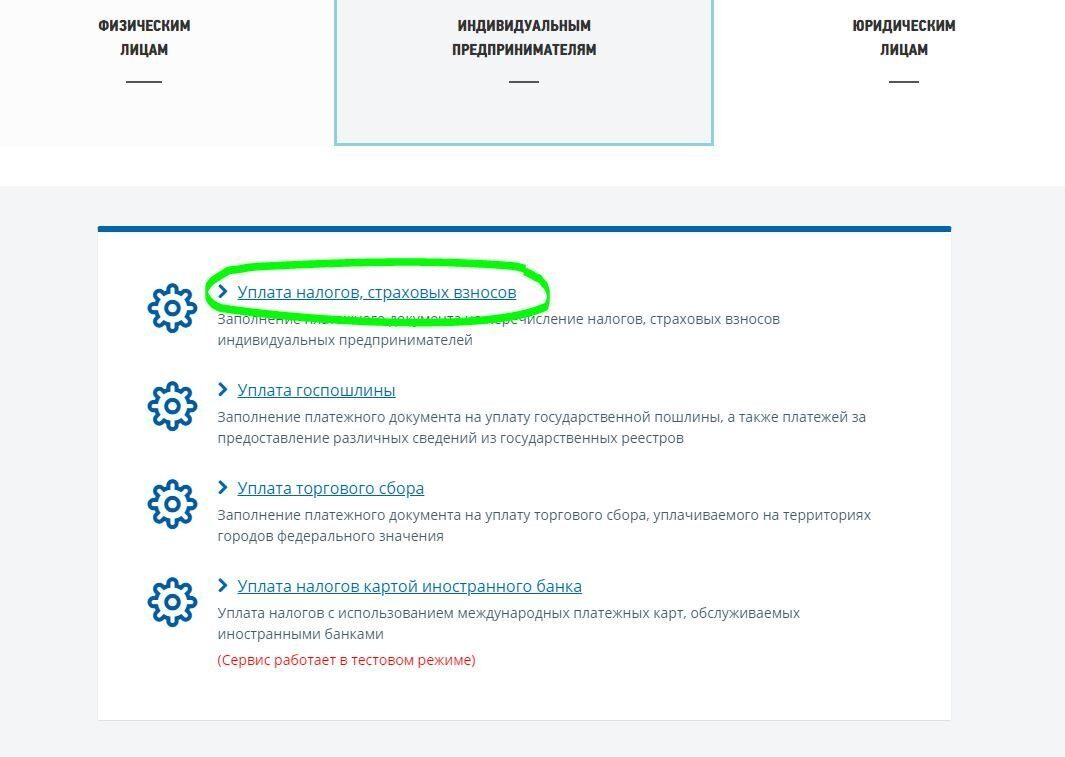

Как сформировать платежное получение на оплату фиксированных платежей

Оплатить взносы можно либо наличными в отделении банка или электронным платежом, для этого формируется платежный документ. А также через расчетный счет ИП по платежному поручению.

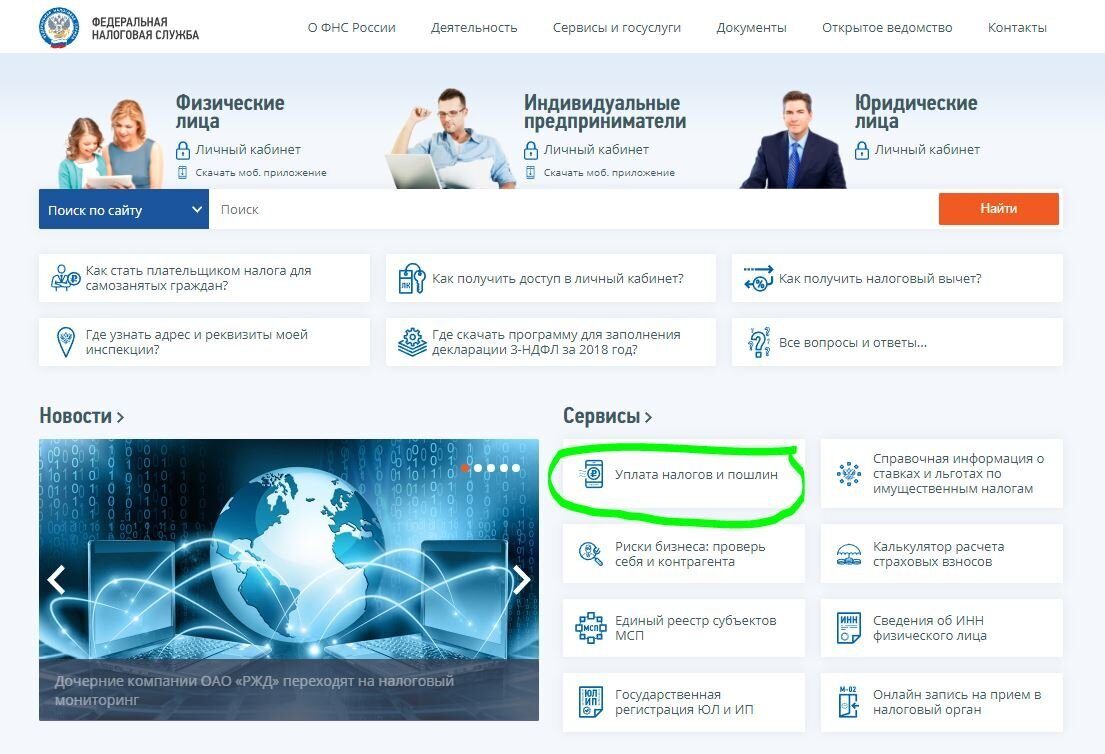

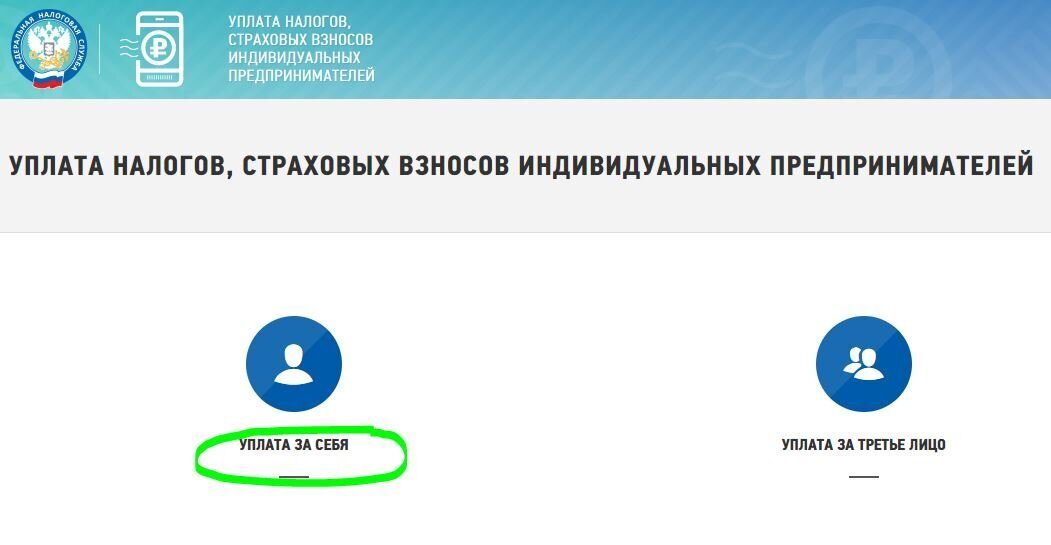

Как сформировать платежку с помощью сервиса налоговой на nalog.ru?

Шаг 1. Переходим на сайт налоговой nalog.ru в сервис для формирования платежного документа.

Шаг 2. Выбираем в качестве налогоплательщика «Индивидуальный предприниматель», а в графе, где необходимо выбрать расчетный документ, указываем «Платежный документ». Нажимаем «Далее».

Внимание! Для оплаты электронным платежом или через отделение банка наличными – выбираем «платежный документ», а если вы хотите оплатить через расчетный счет предпринимателя – выбираем «Платежное поручение». Но в последнем случае Вам необходимо будет узнать банковские реквизиты налоговой.

Шаг 3. Указываем КБК и налоги. КБК вносим с соответствующее поле и нажимает Enter, система может автоматически подтянуть данные о налоге. Если необходимо будет внести изменения, то нажмите кнопку «Назад».

Внимание! КБК необходимо вводить без пробелов, иначе система не даст вам его указать.

Шаг 4. Адрес жительства и реквизиты получателя.

При нажатии на поле «Адрес объекта налогообложения» у вас откроется дополнительное окошко, в котором необходимо заполнить поля адреса. При этом система будет автоматически искать адрес, после того как вы начнете его вводить. По введенному адресу налоговая выберется автоматически.

Шаг 5. Указываем реквизиты платежного документа.

Здесь необходимо указать следующее (поля сверху вниз):

- Для ИП, соответственно выбираем «09 – Индивидуальный предприниматель».

- Далее выбираем в качестве основания платежа – «ТП – платежи текущего года», так как взносы – это годовой платеж.

- В качестве налогового периода необходимо выбрать «Год» и указать тот, год, который необходим. Для 2017 года – выбираем 2017.

- В графе сумма платежа необходимо указать сумму, которую вы собираетесь оплатить. Например, 5000 рублей.

Шаг 6. Вводим данные о плательщике – его ФИО, ИНН. Далее ставим галочку в поле адреса места жительства, после чего система продублирует ранее указанный адрес.

Внимание! Если оплата будет осуществляться безналичным способом (электронным платежом), в поле ИНН.

Прежде чем нажать кнопку «Оплатить» проверьте введенные вами данные.

Шаг 7. Выбор способа оплаты

Далее вы можете выбрать, как вы будете оплачивать взносы – либо наличными деньгами по сформированному платежному документу в отделениях банка, либо электронным способом.

После выбора способа оплаты в качестве наличного расчета вы получите:

Если выберете безналичный расчет, то система предложит вам следующие способы оплаты:

Как заполнить платежное поручение для оплаты через банк по счету ИП

Скачатьобразец платежного поручения для оплаты фиксированного платежа ИПс расчетного счета.

Если у предпринимателя есть расчетный счет, то можно сформировать платежное поручение для оплаты взносов. Это можно сделать, как на сайте налоговой, как описано в примере выше, выбрав в шаге 2 «Платежное поручение». Или при помощи специальных программ, например, 1с и т.д.

Как заполнить платежное поручение для оплаты фиксированного платежа:

- Указываем в статусе плательщика код «09».

- Указываем ИНН предпринимателя, в поле КПП ничего не заполняем, так как у предпринимателя его нет.

- Заполняем поля плательщика, с указанием банковских реквизитов (наименование банка, БИК, корреспондентский счет, расчетный счет предпринимателя). Также указываем реквизиты получателя – это реквизиты Вашей налоговой, узнать их можно на сайте налоговой или же посетив ее лично.

- КБК платежа указывается в поле 104 без пробелов.

- Далее заполняется код ОКТМО – это поле 105.

- В следующем поле ставится сокращение «ТП», что означает текущий платеж.

- Периодичность платежей является год, поэтому в следующем поле ставится ГД.00.17. Последние две цифры означают год платежа. В данном случае это 2017 год.

- В поле «Вид платежа» ставим код «01».

- В поле КОД ставим цифру «0».

- В поле очередности платежа указываем значение «5».

- В полях 108-109 ставим значение 0, а поле 110 не заполняем.

- Также необходимо указать назначение платежа.

В поле назначение платежа можно указать, например, следующее (в зависимости от платежа):

- Страховые взносы на обязательное пенсионное страхование в фиксированном размере (с суммы дохода, не превышающего 300 тыс.), зачисляемые в бюджет ПФР РФ за 2018 год, рег. Номер «Ваш номер».

- Страховые взносы на обязательное пенсионное страхование с суммы дохода, превышающей 300 тыс., зачисляемые в бюджет ПФР РФ за 2017 год, рег. Номер «Ваш номер».

- Страховые взносы на обязательное медицинское страхование, зачисляемые в бюджет ФФОМС за 2018 год, рег. Номер «Ваш номер».

Какова ответственность за не оплату взносов

Если ИП не оплатил в установленные сроки взносы, то налоговая будет начислять пени за просроченные суммы за каждый день просрочки, исчисляемые в размере 1/300 от установленной на это время ставки рефинансирования.

Если ИП не сдал отчетность вовремя и не отчитался о полученных доходах также может быть начислен штраф равный максимальному размеру установленного годового платежа. В 2017 году он составляет 187 200 рублей.

Метки Платежи ИП Фиксированные платежи ИП

Как оплатить обязательные взносы ИП за 2019 год: пошаговая инструкция

Страховые взносы за себя за 2019 год ИП должны были оплатить не позднее 31.12.2019.

1. Фиксированный платеж ИП-2019: взносы на ОМС

Размер фиксированного платежа ИП в 2019 году по взносам на обязательное медицинское страхование составляет 6884 руб. (пп. 2 п. 1 ст. 430 НК РФ).

2. Фиксированные платежи ИП в 2019 году: взносы на ОПС

Абсолютно все ИП, независимо от размера полученного в 2018 году дохода, должны перечислить взнос на ОПС за себя в размере 29354 руб. (пп. 1 п. 1 ст. 430 НК РФ).

Таким образом, всего страховых взносов каждый ИП должен будет заплатить:

- минимум в сумме 36 238 руб. (29 354 руб. + 6 884 руб.) при условии, что он будет зарегистрирован в качестве предпринимателя весь 2019 год;

3. Взносы ИП: 1%-ный взнос

Если годовой доход ИП превысит 300000 руб., то предприниматель должен перечислить в бюджет, помимо фиксированного взноса на ОПС, взнос на обязательное пенсионное страхование в размере 1% от суммы дохода, превышающей 300 тыс. руб.

При этом Налоговым кодексом установлена максимальная сумма взносов на ОПС за себя (фиксированный взнос + 1%-ый взнос), которую ИП должен перечислить за год (пп. 1 п. 1 ст. 430 НК РФ). Так, общая сумма взносов на ОПС за себя не может превышать восьмикратного фиксированного размера страховых взносов, установленного на определенный год. То есть максимальный размер взносов на ОПС, который должен уплатить ИП за 2019 год, составляет 234 832 руб. (29 354 руб. х 8), а максимальный размер 1%-ного взноса – 205 478 руб. (234 832 руб. (общий максимальный размер взносов на ОПС ИП за себя за 2019 год) – 29 354 руб. (фиксированный взнос на ОПС за 2019 год)).

Максимум в сумме взносов ИП за 2019 год — 241 716 руб. (234 832 руб. + 6 884 руб.). На такие пенсионные взносы ИП выйдет при сумме годового дохода более 20,5 млн.

Уплата взносов у ИП обязательна даже при отсутствии предпринимательской деятельности и доходов от нее.

Есть только пять ситуаций, при которых можно не платить взносы:

- Период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности.

- Период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет.

- Служба по призыву в армии.

- Период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности.

- Период проживания за пределами РФ с супругом, направленным на работу дипломатического, консульского, представительского характера, но не более пяти лет в общей сложности.

| Взносы ИП за себя | 2017 | 2018 | 2019 | 2020 |

| На пенсионное страхование, руб. | 23 400,00 | 26 545,00 | 29 354,00 | 32 448,00 |

| На медицинское страхование, руб | 4 590,00 | 5 840,00 | 6 884,00 | 8 426,00 |

| Всего обязательных взносов, руб. | 27 990,00 | 32 385,00 | 36 238,00 | 40 874,00 |

От уплаты страховых взносов предпринимателей не освобождает даже тюрьма: ПИСЬМО Минфина России от 1 апреля 2019 года № 03-15-07/22334 «Об освобождении от уплаты страховых взносов индивидуальных предпринимателей, не осуществляющих предпринимательскую деятельность в период нахождения под домашним арестом или местах лишения свободы»

От уплаты страховых взносов предпринимателей не освобождает даже тюрьма: ПИСЬМО Минфина России от 1 апреля 2019 года № 03-15-07/22334 «Об освобождении от уплаты страховых взносов индивидуальных предпринимателей, не осуществляющих предпринимательскую деятельность в период нахождения под домашним арестом или местах лишения свободы»

Вновь созданные ИП должны оплатить взносы за неполный год (ведь зарегистрироваться в налоговой инспекции 1 января практически невозможно).

Взносы ИП за неполный год уменьшаются пропорционально календарным месяцам и дням с момента регистрации ИП.

Рассчитать страховые взносы ИП в Пенсионный фонд и Федеральный фонд обязательного медицинского страхования можно в калькуляторе расчета страховых взносов.

Заполнить платежные поручения и квитанции можно через сервис «Заплати налоги» на сайте Федеральной налоговой службы.

Выбираем документ, который хотим заполнить. Платежное поручение предназначено для оплаты со своего расчетного счета, мы же заполняем квитанцию для оплаты через кассу банка или терминал. Впрочем, оплатить её можно будет и с помощью портала Госуслуг или онлайн-банкинга с банковской карты.

Далее необходимо выбрать налоговую инспекцию — куда будет направлен платеж. Для ИП это та налоговая, в которой ИП зарегистрирован по месту жительства.

Так же указывается ОКТМО — это код местонахождения предпринимателя. Сервис позволяет определить ОКТМО по Вашему адресу.

Нажимаем кнопочку «Далее» и попадаем в форму выбора вида платежа.

Можно проставить необходимый КБК или выбрать Вид платежа «Страховые взносы» и наименование платежа — в Пенсионный фонд и Федеральный фонд обязательного медицинского страхования, КБК заполнится автоматически.

При уплате в 2019 году взносов за себя ИП должны указывать в платежном поручении следующие КБК:

Заполняем остальные реквизиты платежного документа. Обратите внимание, что у ИП по взносам нет таких периодов как месяц или квартал, поэтому нужно ставить налоговый период год.