Содержание

- Ст. 218 НК РФ (2016-2017): вопросы и ответы

- Ст. 218 НК РФ: официальный текст

- Ст. 218 НК РФ (2016-2017): вопросы и ответы

- Статья 218 Налогового кодекса РФ 2016-2017 г.: какие нововведения?

- О каких вычетах говорится в статье 218 НК РФ?

- Кто может применить льготу по п. 1 ст. 218 НК РФ?

- Кто даст вычет?

- К каким выплатам применима льгота?

- Когда возникает возможность вычета?

- Когда исчезнет право на льготу?

- Каков набор документов для реализации прав на льготу?

- Как использовать льготу в необычных для выплат ситуациях?

- Каковы тонкости льготы на детей при незарегистрированном браке?

- Когда допустим двукратный детский вычет?

- Какие подтверждения нужны для двукратной льготы на ребенка?

- Как устанавливают порядок появления детей?

- Что особенного у льгот на близнецов?

- Какие редкие ситуации возможны по ребенку-инвалиду?

- До какого возраста налоговые вычеты на детей? Статья 218 НК РФ. Стандартные налоговые вычеты

- Описание

- Основные условия

- Ограничения по зарплате

- На кого положены

- Основные возрастные ограничения

- После совершеннолетия

- О размерах

- О суммировании

- Инструкция по оформлению

- О справках для реализации права

- О налоговой декларации

- Статья 218. Незаконное ношение, хранение, приобретение, изготовление или сбыт оружия, боевых припасов или взрывчатых веществ

Ст. 218 НК РФ (2016-2017): вопросы и ответы

Ст. 218 НК РФ: официальный текст

Ст. 218 НК РФ (2016-2017): вопросы и ответы

Статья 218 Налогового кодекса РФ о стандартных налоговых вычетах в действующей редакции (исключая ряд уточнений) применяется с 2012 года. Однако вопросы по ней актуальны всегда.

Статья 218 Налогового кодекса РФ 2016-2017 г.: какие нововведения?

О каких вычетах говорится в статье 218 НК РФ?

Кто может применить льготу по п. 1 ст. 218 НК РФ?

Кто даст вычет?

К каким выплатам применима льгота?

Когда возникает возможность вычета?

Когда исчезнет право на льготу?

Каков набор документов для реализации прав на льготу?

Как использовать льготу в необычных для выплат ситуациях?

Каковы тонкости льготы на детей при незарегистрированном браке?

Когда допустим двукратный детский вычет?

Какие подтверждения нужны для двукратной льготы на ребенка?

Как устанавливают порядок появления детей?

Что особенного у льгот на близнецов?

Какие редкие ситуации возможны по ребенку-инвалиду?

Статья 218 Налогового кодекса РФ 2016-2017 г.: какие нововведения?

Статья 218 Налогового кодекса в 2017 году по сравнению с 2016-м не менялась. Последние корректировки, сделанные в ней, вступили в силу с началом 2016 года. Сути положений статьи они ни в чем не затронули, а свелись к 3 вещам:

- к увеличению сумм вычетов на 1 (2) ребенка и детей-инвалидов;

- разделению вычета, полагающегося на ребенка-инвалида, на 2 суммы в зависимости от типа лица, получающего вычет;

- увеличению суммы дохода, в пределах которого можно применить детский вычет.

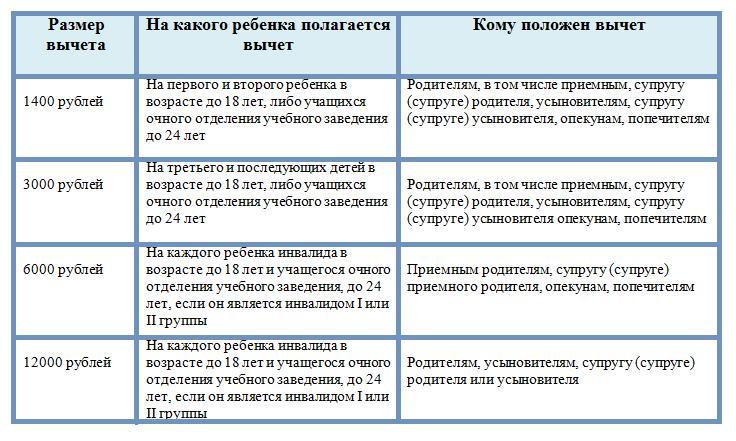

Результатом этих изменений стало отражение в статье 218 Налогового кодекса РФ в 2016-2017 годах следующих сумм налоговых вычетов:

Доход, до достижения которого возможно применение вычета, с 2016 года составляет 350 000 руб.

О каких вычетах говорится в статье 218 НК РФ?

Стандартные вычеты по статье 218 Налогового кодекса РФ представляют собой, по сути, льготы, позволяющие ежемесячно уменьшать базу для расчета НДФЛ в связи с наличием определенных обстоятельств. Они делятся на 2 группы:

- Персональные вычеты, доступные некоторым категориям людей в связи с их заслугами перед страной или инвалидам. В зависимости от вида заслуг сумма уменьшения может быть разной: 3 000 или 500 руб. Применение этой льготы не ограничено величиной дохода, полученного в течение налогового периода (года).

- Вычеты на детей, которые могут получить люди, фактически несущие расходы по их содержанию. Применяют их только до достижения определенной величины дохода за налоговый период (350 000 руб.). Эти вычеты делятся на 2 вида: полагающиеся на обычного ребенка и на ребенка-инвалида. Каждый из этих видов в свою очередь делится на 2 группы:

- первый — по порядковому номеру детей;

- второй — по типам лиц, получающих вычет.

В результате образуются 4 группы сумм вычетов:

- 1 400 руб. — на 1–2-го ребенка;

- 3 000 руб. — на 3-го и последующих детей;

- 6 000 руб. — на ребенка-инвалида для опекуна, попечителя, приемного родителя, супруга приемного родителя;

- 12 000 — на ребенка-инвалида для родителя, супруги (супруга) родителя, усыновителя.

Статья 218 Налогового кодекса РФ разрешает при наличии оснований одновременное применение льгот обеих групп. А если имеется право на получение обоих вычетов первой группы, то предоставляется больший из них (п. 2 статьи 218 НК РФ).

В отношении возможности одновременного применения 2 детских вычетов на ребенка-инвалида (учитывающего очередность его появления и наличие инвалидности) до 2017 года существовали 2 позиции:

- Минфин РФ был категорически против такого суммирования;

- Верховный суд РФ в 2015 году высказался за суммирование вычетов.

В 2017 году Минфин наконец согласился с возможностью одновременного применения 2 вычетов по детям-инвалидам (письмо от 20.03.2017 № 03-04-06/15803).

Подробнее об этой точке зрения читайте в статьях:

- «ВС РФ: вычет на ребенка-инвалида не поглощает обычный ”детский” вычет, а дополняет его»;

- «Вычет по НДФЛ на ребенка-инвалида: Минфин изменил позицию».

Кто может применить льготу по п. 1 ст. 218 НК РФ?

Персональную льготу в сумме 3 000 руб. возможно предоставить (подп. 1 п. 1 ст. 218 НК РФ):

- лицам, получившим инвалидность или лучевую болезнь из-за воздействия радиации при авариях на гражданских или военных объектах, при ликвидации их последствий или при проведении ядерных испытаний;

- инвалидам ВОВ и инвалидам-военным, ставшим таковыми в связи с исполнением воинских обязанностей.

Персональный вычет в сумме 500 руб. доступен (подпункт 2 пункт 1 статьи 218 НК РФ):

- удостоенным звания Героя или ордена Славы;

- участникам ВОВ и боевых действий, родителям и супругам погибших при выполнении воинских обязанностей;

- лицам, подвергшимся воздействию радиации при авариях на гражданских или военных объектах, при ликвидации их последствий или при проведении ядерных испытаний;

- инвалидам, относящимся к 1–2 группам, и инвалидам, являющимся таковыми с детства.

Льготу на ребенка могут дать (подп. 4 п. 1 ст. 218 НК РФ):

- матери, отцу, усыновителю (удочерителю), приемному родителю;

- мужу (жене) родителя, в том числе приемного;

- опекуну (попечителю).

При условии участия в содержании ребенка право на льготу появляется также у:

Нет возможности применить льготу у:

Кто даст вычет?

Обычно вычет предоставляют по месту постоянной работы: в организации, у ИП, у адвокатов или нотариусов. Когда человек одновременно имеет несколько мест работы, то он может получить льготу только в одном из них. Выбор при этом остается за работником (п. 3 ст. 218 НК РФ).

Если человек является внутренним совместителем, то предел получаемых доходов определяют с учетом всех разрешенных для применения льготы выплат у этого работодателя (п. 2 ст. 226 НК РФ).

Если человек ни в одном из мест работы не обращался за льготой, то он вправе до истечения 3 лет с того года, в котором было право на льготу:

- в любой момент попросить какого-то из работодателей сделать ему перерасчет и вернуть (или учесть в дальнейших расчетах) сумму излишне уплаченного НДФЛ;

- по окончании налогового периода (года) обратиться за возвратом в ИФНС. Для этого понадобится составить декларацию по форме 3-НДФЛ и приложить к ней справки о доходах по форме 2-НДФЛ (п. 4 ст. 218 НК РФ).

Подробнее о том, как вернуть налог, читайте в материале «Порядок возврата подоходного налога (НДФЛ): нюансы».

В обоих случаях надо написать заявление, сопроводив его копиями удостоверяющих наличие права на льготу бумаг (п. 1 ст. 231 и п. 6 ст. 78 НК РФ).

Если ИФНС при анализе сведений, поступивших по конкретному человеку от всех работодателей об удержании налога за год, выявит факт неправомерного применения льготы, то она может сама запросить у него декларацию 3-НДФЛ и копии подтверждающих бумаг. Налог в этой ситуации, возможно, придется доплачивать.

О нюансах заполнения декларации читайте в статье «Образец заполнения налоговой декларации 3-НДФЛ».

К каким выплатам применима льгота?

Статья 218 Налогового кодекса предоставляет право на получение льготы только тем людям, которые:

- получают выплаты, к которым применяется ставка 13% (п. 1 ст. 224 НК РФ с учетом ограничений по пп. 2 и 3 ст. 210 НК РФ);

- являются налоговыми резидентами РФ (с учетом того, что п. 1 ст. 224 НК РФ применим только к резидентам, а нерезидентам посвящен п. 3 ст. 224 НК РФ).

О том, какие документы подтвердят, что человек — налоговый резидент, читайте в материале «Чем подтвердить резидентство работника в целях НДФЛ?».

Когда возникает возможность вычета?

Получение вычета — дело добровольное. Работодатель сам его предоставить не вправе. Поэтому вычет возможен только при соблюдении 2 условий:

- существование документально подтвержденного права на него;

- обращение с заявлением о его предоставлении.

По каждому основанию заявление у 1 работодателя можно оформить 1 раз (письмо Минфина РФ от 08.08.2011 № 03-04-05/1-551) и получать льготу по нему с момента возникновения права на нее или с месяца оформления на работу (п. 3 ст. 226 НК РФ) в течение необходимого количества лет.

В случае реорганизации фирмы в форме выделения нового юрлица работникам этого юрлица заявление придется составить заново (письмо ФНС РФ от 18.09.2014 № БС-4-11/18849@).

Когда исчезнет право на льготу?

Персональные вычеты, как правило, бессрочные и не зависят от иных причин. Поэтому в отношении определения срока их применения проблем не возникает.

Сложнее обстоит дело с льготой на детей. Причин для того, чтобы перестать ее предоставлять, несколько (подп. 4 п. 1 ст. 218 НК РФ):

1. Общий срок пользования льготой конечен и определяется возрастом ребенка:

- До завершения года, в котором он достиг 18 лет, если он уже нигде не учится.

- До месяца, следующего за его 24-летием, если он продолжает обучаться (письмо Минфина РФ от 12.10.2010 № 03-04-05/7-617), при этом обучение должно вестись в очной форме. Однако льготой на ребенка-инвалида, имеющего 3-ю группу инвалидности, в этот период воспользоваться будет уже нельзя.

2. Ежегодно применение льготы приостанавливается с месяца достижения человеком, пользующимся ей, годового дохода в 350 000 руб.

Кроме того, она прекращается в случаях:

- смерти ребенка;

- создания им собственной семьи (письмо Минфина РФ от 31.03.2014 № 03-04-06/14217).

Для получения этой льготы не имеет значения, что ребенок:

Каков набор документов для реализации прав на льготу?

Помимо заявления, форма которого законодательно не установлена, должны быть предоставлены копии документов, дающих право на льготу. Их перечень тоже нигде не закреплен. Однако понятно, что они должны давать как бухгалтерии, так и проверяющим органам явную картину обоснования такого права. Это могут, например, быть:

- по персональным вычетам — удостоверения и справки;

- по детям — свидетельство о рождении, усыновлении (удочерении), установлении отцовства, договор о передаче на воспитание, справка об инвалидности, об обучении;

- для разведенных родителей (дополнительно) — свидетельство о разводе, документы об уплате денег на содержание (письмо Минфина РФ от 21.04.2011 № 03-04-05/5-275) или иное подтверждение (например, матерью) факта участия в нём (письмо Минфина РФ от 21.02.2012 № 03-04-05/8-209);

- для не зарегистрировавших новые супружеские отношения (дополнительно) — документы, подтверждающие факт совместного проживания (письмо Минфина РФ от 15.04.2011 № 03-04-06/7-95).

Как использовать льготу в необычных для выплат ситуациях?

К предоставлению льготы по детям возникнут особые требования в ряде ситуаций, например:

- Человека принимают на работу после начала года, и в этом году он уже был трудоустроен. Чтобы проконтролировать предельный объем дохода, от него потребуется справка 2-НДФЛ с предшествующей работы (письмо Минфина РФ от 27.02.2013 № 03-04-05/8-154).

- Справка 2-НДФЛ необязательна, если работа для человека первая в жизни или в текущем году он ее не имел (письмо ФНС РФ от 30.07.2009 № 3-5-04/1133).

- Право на льготу сохраняется за месяцы, в которых доход отсутствовал (письмо Минфина РФ от 06.02.2013 № 03-04-06/8-36). Общая сумма вычетов при этом может превысить те годовые начисления, с которых налог уже был удержан. Тогда его можно возвратить (письмо Минфина РФ от 03.04.2012 № 03-04-06/8-96). При полном отсутствии дохода в году льготу к нему применить невозможно (письмо Минфина РФ от 13.01.2012 № 03-04-05/8-10). На следующий год неиспользованные вычеты текущего года не переходят (письмо Минфина РФ от 14.08.2008 № 03-04-06-01/251).

Каковы тонкости льготы на детей при незарегистрированном браке?

В незарегистрированном браке (подразумевается, что отец известен) возможны 2 ситуации:

- супруги содержат собственного ребенка;

- один из супругов (новый) обеспечивает ребенка второго супруга.

- свидетельство о рождении;

- подтверждение факта проживания вместе — таким подтверждением может служить как справка жилконторы, так и письменное удостоверение этого обстоятельства, выданное вторым супругом (письмо Минфина РФ от 15.04.2011 № 03-04-06/7-95).

При проживании вместе не требуется подтверждать документально расходы на содержание ребенка. А если такое подтверждение все-таки понадобится, то будет достаточно заявления того супруга, с которым официально остался ребенок.

Когда допустим двукратный детский вычет?

Любая из детских льгот (в том числе льгота на ребенка-инвалида) предоставляется в двукратном размере в одной их перечисленных ниже ситуаций:

- одиноким родителям (в том числе приемным), усыновителям (удочерителям) или опекунам (попечителям);

- отцу или матери (в том числе приемным) по их собственному решению; тогда второй родитель отказывается от льготы, но он может это сделать только в том случае, если имеет все основания для ее применения (письма Минфина РФ от 25.03.2011 № 03-04-05/7-186, ФНС РФ от 03.11.2011 № ЕД-3-3/3636). Право на такой отказ есть также при ограничении родителя в правах и в случае лишения их (письмо ФНС РФ от 13.01.2014 № БС-2-11/13@). Но если родители из-за разницы в числе детей имеют возможность применить разные суммы льгот, то передача права на нее приводит не к удвоению суммы, а к сложению льгот (письмо Минфина РФ от 20.03.2012 № 03-04-08/8-52).

Понятие одиночества законодательство не устанавливает. Наличие его признают, например, в таких ситуациях:

При этом не считаются единственными:

Единственному опекуну (попечителю), усыновителю (удочерителю) или приемному родителю двукратный вычет положен вне зависимости от факта нахождения его в браке. При этом для опекуна также не имеет значения то обстоятельство, что родители опекаемого не лишены родительских прав (письмо Минфина РФ от 04.02.2013 № 03-04-06/8-32).

Какие подтверждения нужны для двукратной льготы на ребенка?

Этот перечень также не закреплен законодательно. Подходят любые документы, из которых следует однозначность возможности предоставления льготы. Например, в зависимости от ситуации для подтверждения факта одиночества могут понадобиться копии:

- документа о рождении, в котором данные об отце не указаны;

- справки о рождении, составляемой со слов матери (форма № 25, утвержденная Постановлением Правительства РФ от 31.10.1998 № 1274), или иного документа ЗАГСа, на основании которого в документе о рождении сделана запись об отце;

- паспорта, в котором нет отметки о вступлении в брак, или извещения об отсутствии записи ЗАГСа (форма № 35, утвержденная Постановлением Правительства РФ от 31.10.1998 № 1274);

- документа о смерти, выдержки из судебного акта о признании умершим или пропавшим без вести;

- судебного акта об усыновлении;

- решения (или выписки из него) органа опеки и попечительства;

- документа о расторжении брака, заключавшегося одиноким родителем.

При передаче права на льготу обязательны:

- копия (или 2-й экземпляр с отметкой о принятии первого) заявления об отказе от налоговой льготы;

- справка 2-НДФЛ от отказавшегося от льготы родителя, которую предоставляют ежемесячно для целей контроля суммы дохода (письмо Минфина РФ от 21.03.2012 № 03-04-05/8-341). Из-за большого объема бумаг в этой ситуации целесообразнее будет обращение за двукратным вычетом в ИФНС по окончании года.

О том, как получить справку, читайте в статье «Порядок выдачи справки 2-НДФЛ работнику».

Дополнительно в зависимости от конкретных обстоятельств могут оказаться нужными:

- судебное решение или копия письменной договоренности о выплате алиментов при разводе или незарегистрированном браке;

- копия документа о заключении брака или паспорта с отметкой о нём для новых супругов, обеспечивающих ребенка;

- документы, фиксирующие факт совместного проживания, для незарегистрированного брака;

- документ, свидетельствующий, что родитель, отказавшийся от льготы, не использует ее на своей работе.

Как устанавливают порядок появления детей?

При определении порядка появления детей учитывают их всех, в том числе:

В отношении близнецов родители сами могут установить их очередность для целей вычета (письмо Минфина РФ от 21.12.2011 № 03-04-05/8-1075).

Что особенного у льгот на близнецов?

Очередность рождения для близнецов приобретает значение, если среди них есть инвалид (или инвалиды), на которого льгота сразу предоставляется в большем размере. При этом в некоторых вариантах родители за счет самостоятельного решения о порядке их появления на свет могут повлиять на величину вычета:

- близнецы — 2-й и 3-й ребенок, при этом один из них инвалид; целесообразно считать инвалидом 2-го ребенка;

- тройня — первые дети в семье, из них двое инвалиды; целесообразно считать инвалидами 1-го и 2-го детей.

Какие редкие ситуации возможны по ребенку-инвалиду?

Если в год достижения 18-летия ребенок становится инвалидом 3-й группы, то с момента установления инвалидности и до конца этого года льготу на него можно получать как на инвалида. Если в дальнейшем он продолжит обучение, то инвалидность не будет играть роли для размера вычета, т.к. повышенный размер льготы для учащихся в возрасте до 24 лет применим только к инвалидам 1–2 групп. Однако вычет как на обычного ребенка в этой ситуации на ребенка-инвалида 3-й группы получить можно.

О том, какие еще льготы по налогу на доходы могут иметь место, читайте в статье «Какие льготы предусмотрены по НДФЛ в 2017 году».

До какого возраста налоговые вычеты на детей? Статья 218 НК РФ. Стандартные налоговые вычеты

Сегодня нас будут интересовать налоговые вычеты на детей. До какого возраста они выплачиваются? И как их оформить? В каких размерах предоставляются оные? Ответы на эти вопросы рекомендуется уточнить каждому гражданину РФ. Особенно они важны для тех, у кого скоро появятся дети. Воспользоваться официальной возможностью уменьшения НДФЛ хочет каждый. Только далеко не у всех имеется такой шанс. Далее постараемся изучить вычеты за детей в мельчайших подробностях.

Описание

С чем предстоит иметь дело? И до какого возраста налоговые вычеты на детей могут быть оформлены?

Вам будет интересно:Как избавиться от кредита законным способом: методы, сроки, отзывы

Вам будет интересно:Как избавиться от кредита законным способом: методы, сроки, отзывы

Такого типа возврат — это официальный способ уменьшения налоговой базы при подсчете НДФЛ на фиксированную сумму. Таким образом, гражданин сможет платить в конечном итоге меньше подоходного налога с зарплаты. Правда, не у каждого есть право на использование этого государственного бонуса.

Основные условия

Кто может оформить вычет на ребенка? Для реализации поставленной задачи необходимо соответствовать некоторым критериям. Они установлены государством и едины для всех регионов РФ.

Чтобы иметь право на требование вычета на детей, требуется:

- являться гражданином РФ;

- иметь официальное место трудоустройства;

- получать зарплату, облагаемую НДФЛ;

- воспитывать детей (в том числе усыновленных).

Вам будет интересно:Банки Канады: краткая информация

Вам будет интересно:Банки Канады: краткая информация

Как правило, оба усыновителя или родителя имеют право на оформление налогового вычета. Один из них может отказаться от подобных полномочий в пользу супруга. Тогда гражданин будет получать повышенный возврат. Ниже рассмотрим процесс реализации изучаемого права.

Ограничения по зарплате

Стоит обратить внимание на еще один весьма важный момент. Все дело в том, что оформление налогового вычета на детей возможно до тех пор, пока гражданин получает зарплату до определенной годовой планки. Что это значит?

На сегодняшний день требовать изучаемый возврат может тот, кто соответствует установленным выше критериям при условии, что он получает в год не более 350 тыс. рублей. Как только годовой заработок становится выше, право на налоговый вычет за ребенка упраздняется. Разумеется, оно будет восстановлено, если доходы опустятся до указанного значения.

На кого положены

По ст.218 НК РФ оформить изучаемый бонус могут родители, опекуны или усыновители. Главное, чтобы усыновление было официальным, а родство — доказанным.

Законодательство РФ допускает оформление вычета за всех детей, в том числе инвалидов. Правда, до определенного возраста. Но об этом расскажем позже.

Вам будет интересно:ЖК «Новый Петергоф»: отзывы жильцов, расположение, планировки

Вам будет интересно:ЖК «Новый Петергоф»: отзывы жильцов, расположение, планировки

Стоит отметить, что даже после совершеннолетия закон позволяет в некоторых случаях оформлять налоговый вычет. Правда, избирательно.

Важно: вычеты оформляются на каждого ребенка. То есть, их суммы складываются в конечном итоге.

Основные возрастные ограничения

Хочется запросить налоговый вычет на ребенка? До какого возраста он предоставляется без особых затруднений и уникальных условий?

По закону, родитель, опекун или усыновитель может требовать уменьшения налоговой базы при подсчете НДФЛ со своей зарплаты до достижения ребенком 18 лет. Прекращение действия соответствующего бонуса от государства осуществляется до конца года, в котором несовершеннолетний стал полностью дееспособным.

Правда, если при этом ребенок трудоустраивается или женится/выходит замуж, право на возврат средств у его родителей упраздняется сразу. То есть, с месяца, в котором произошли соответствующие события.

После совершеннолетия

Налоговый вычет на ребенка до 18 лет оформляется в общих случаях. Тем не менее российское законодательство является весьма гибким. Оно позволяет получать разнообразные пособия, бонусы и иные уникальные возможности за детей даже после достижения ими совершеннолетия. И уменьшение налоговой базы при подсчете НДФЛ с зарплаты — не исключение!

После 18 лет налоговый вычет на ребенка, как уже было подмечено, оформляется избирательно. Обычно на него могут претендовать родители студентов-очников при условии, что учащиеся не женаты/не замужем, а также не имеют официального места работы.

В этом случае уменьшение НДФЛ положено до достижения ребенком 24 лет, либо до окончания обучения в ВУЗе, но при условии, что указанные возрастные ограничения не достигнуты.

Важно: уменьшение налогооблагаемой суммы зарплаты родителей осуществляется до конца года, в котором прекратилось обучение или ребенку исполнилось 24 года.

О размерах

Суммы налоговых вычетов на ребенка тоже интересуют многих граждан. Далеко не все государственные бонусы выгодны. Некоторые из них предусматривают значительную бумажную волокиту, но на выходе толк оказывается крайне маленьким.

К счастью, в случае с налоговыми вычетами все не так плохо. Бумажная волокита минимальна, а толк от реализации соответствующих полномочий действительно помогает гражданам получить небольшую прибавку к реально выплачиваемым на руки зарплатам.

На данный момент налоговый вычет на 1 ребенка составляет 1 400 рублей. Столько же можно требовать за двух детей. При наличии в семье трех и более несовершеннолетних/студентов-очников, размер возврата составит 3 000 рублей. Аналогичные суммы положены не только родителям, но и опекунам/усыновителям.

Несколько иначе ситуация обстоит с детьми-инвалидами. За каждого «особенного» ребенка родитель может оформить вычет на 12 000 рублей, а остальные законные представители — на 6 000. Эти суммы актуальны и для несовершеннолетних, и для студентов до 24 лет.

О суммировании

Налоговый вычет на 3 детей помогает значительно уменьшить налогооблагаемую сумму при расчете НДФЛ с зарплаты человека. Это очень удобно! Правда, далеко не каждый знаком с некоторыми особенностями изучаемого права.

Во-первых, как уже было сказано, можно получать повышенный (удвоенный) вычет. Он полагается:

- законным представителям-одиночкам;

- тем, чей супруг отказался от вычета за детей.

Во-вторых, итоговая сумма вычета складывается путем суммирования указанных выше средств за каждого ребенка. То есть, при наличии в семье двоих детей, размер возврата составит 2 800 рублей, трех — 9 000 рублей и так далее.

В-третьих, если ребенок, за которого полагается вычет, является инвалидом, можно получить несколько увеличенное уменьшение налогооблагаемой базы. Например, за одного ребенка-инвалида удастся получить 13 400 рублей в виде вычета, за одного инвалида и одного здорового малыша — 14 800 рублей и так далее.

Запомнив все это, каждый сможет реализовать свои права на вычет за детей. Это не так трудно сделать, как кажется. Особенно с учетом того, что бумажная волокита при этом минимальна.

Инструкция по оформлению

До какого возраста налоговые вычеты на детей предоставляются, выяснили. Теперь можно разобраться с порядком их оформления. Обратиться для реализации поставленной задачи необходимо к своему работодателю. Это довольно простой процесс.

Чтобы оформить детский налоговый вычет, гражданину рекомендуется действовать так:

Вот и все. Как показывает практика, оформление изучаемого бонуса доставляет минимум хлопот. Никаких затруднений процесс не вызывает.

О справках для реализации права

Какие документы нужны для получения налогового вычета? В нашем случае, как уже было подмечено, бумажная волокита окажется минимальной. И без особых затруднений гражданин сможет реализовать положенные ему права.

Чтобы запросить детский налоговый вычет, придется подготовить:

- паспорт;

- СНИЛС;

- справку о доходах по форме 2-НДФЛ;

- налоговую декларацию;

- свидетельство о рождении или усыновлении каждого ребенка;

- справки об инвалидности детей.

Дополнительно могут пригодиться следующие документы:

- отказ супруга от вычета;

- свидетельство о браке или его расторжении;

- выписки, указывающие на статус родителя-одиночки (например, свидетельство о смерти мужа/жены);

- справки студента;

- паспорт (копия) совершеннолетнего ребенка-студента.

Все перечисленные составляющие необходимо принести в оригиналах. Об их копиях тоже не стоит забывать. Только так получится оформить детский налоговый вычет.

О налоговой декларации

Некоторых интересует образец заполнения декларации 3-НДФЛ для использования изученного права. Бланк установленной формы представлен ниже.

Как правило, в документе необходимо указать:

Вот и все. Если во время заполнения налоговой декларации возникли проблемы, можно попросить помощи у опытного юриста или у работодателя. Иногда в бухгалтериях компаний работникам помогают с оформлением детского вычета.

Теперь понятно, как выглядит грамотный образец заполнения декларации 3-НДФЛ. Ничего трудного или непонятно в процессе нет. Нужно просто внимательно отнестись к процессу. Тогда добиться желаемого результата удастся в кратчайшие сроки.

До какого возраста налоговые вычеты на детей предоставляются в России? Если говорить о стандартном возврате — до 18 или 24 лет соответственно. И отныне понятно, как его оформить в том или ином случае.

Как показывает практика, детский стандартный налоговый вычет позволяет немного сэкономить. Правда, если в семье только один здоровый малыш, на большую сумму уменьшить налогооблагаемую базу при подсчете НДФЛ не получится.

Могут ли отказать в реализации соответствующих полномочий? Да, но это весьма редкий случай. Обычно он имеет место, если не соблюдены условия получения вычета. Например, заявителем является иностранец.

В действительности все проще, чем кажется. Стандартный налоговый вычет на ребенка — это самый простой возврат НДФЛ из всех существующих. У добросовестных граждан он не вызовет никаких серьезных проблем.

4) налоговый вычет в размере 600 рублей за каждый месяц налогового периода распространяется на:

каждого ребенка у налогоплательщиков, на обеспечении которых находится ребенок и которые являются родителями или супругами родителей;

каждого ребенка у налогоплательщиков, которые являются опекунами или попечителями, приемными родителями.

Указанный налоговый вычет действует до месяца, в котором доход налогоплательщиков, исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 настоящего Кодекса) налоговым агентом, представляющим данный стандартный налоговый вычет, превысил 40000 рублей. Начиная с месяца, в котором указанный доход превысил 40000 рублей, налоговый вычет, предусмотренный настоящим подпунктом, не применяется.

Налоговый вычет, установленный настоящим подпунктом, производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет у родителей и (или) супругов родителей, опекунов или попечителей, приемных родителей.

Указанный налоговый вычет удваивается в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, а также в случае, если учащийся очной формы обучения, аспирант, ординатор, студент в возрасте до 24 лет является инвалидом I или II группы.

Вдовам (вдовцам), одиноким родителям, опекунам или попечителям, приемным родителям налоговый вычет производится в двойном размере. Предоставление указанного налогового вычета вдовам (вдовцам), одиноким родителям прекращается с месяца, следующего за месяцем вступления их в брак.

Указанный налоговый вычет предоставляется вдовам (вдовцам), одиноким родителям, опекунам или попечителям, приемным родителям на основании их письменных заявлений и документов, подтверждающих право на данный налоговый вычет. При этом иностранным физическим лицам, у которых ребенок (дети) находится (находятся) за пределами Российской Федерации, такой вычет предоставляется на основании документов, заверенных компетентными органами государства, в котором проживает (проживают) ребенок (дети).

Под одинокими родителями для целей настоящей главы понимается один из родителей, не состоящий в зарегистрированном браке.

Уменьшение налоговой базы производится с месяца рождения ребенка (детей), или с месяца, в котором установлена опека (попечительство), или с месяца вступления в силу договора о передаче ребенка (детей) на воспитание в семью и сохраняется до конца того года, в котором ребенок (дети) достиг (достигли) возраста, указанного в абзацах пятом и шестом настоящего подпункта, или в случае истечения срока действия либо досрочного расторжения договора о передаче ребенка (детей) на воспитание в семью, или в случае смерти ребенка (детей). Налоговый вычет предоставляется за период обучения ребенка (детей) в образовательном учреждении и (или) учебном заведении, включая академический отпуск, оформленный в установленном порядке в период обучения

Статья 218. Незаконное ношение, хранение, приобретение, изготовление или сбыт оружия, боевых припасов или взрывчатых веществ

Информация об изменениях:

Федеральным законом от 24 апреля 1995 г. N 61-ФЗ в статью 218 настоящего кодекса внесены изменения

См. текст статьи в предыдущей редакции

Статья 218. Незаконное ношение, хранение, приобретение, изготовление или сбыт оружия, боевых припасов или взрывчатых веществ

Ношение, хранение, приобретение, изготовление или сбыт огнестрельного оружия (кроме гладкоствольного охотничьего), боевых припасов или взрывчатых веществ без соответствующего разрешения —

наказываются лишением свободы на срок от трех до восьми лет.

Примечание. Лицо, добровольно сдавшее огнестрельное оружие, боевые припасы или взрывчатые вещества, хранившиеся у него без соответствующего разрешения, освобождается от уголовной ответственности.

Ношение, изготовление или сбыт кинжалов, финских ножей или иного холодного оружия без соответствующего разрешения, за исключением тех местностей, где ношение холодного оружия является принадлежностью национального костюма или связано с охотничьим промыслом, —

наказываются лишением свободы на срок до двух лет или исправительными работами на тот же срок.