Содержание

- Обязательные реквизиты векселя

- Банковский сертификат

- Вексель

- Функции векселя

- Преимущества векселя

- Отличительные особенности векселя

- Какие задачи решает вексель

- Типы векселей

- Разновидности векселей

- Акцепт и индоссамент

- Что такое вексель как документ

- Обязательные реквизиты векселя

- Платеж по векселю

- Срок оплаты векселя – предъявление векселя к оплате

- Срок исковой давности по векселю

- Вексельное соглашение

- О сроках платежа по векселям

- Как предъявить вексель к оплате до наступления срока

- Срок векселя

- Простой вексель — это … Что такое простой вексель: реквизиты, соло, срок, отношения

Обязательные реквизиты векселя

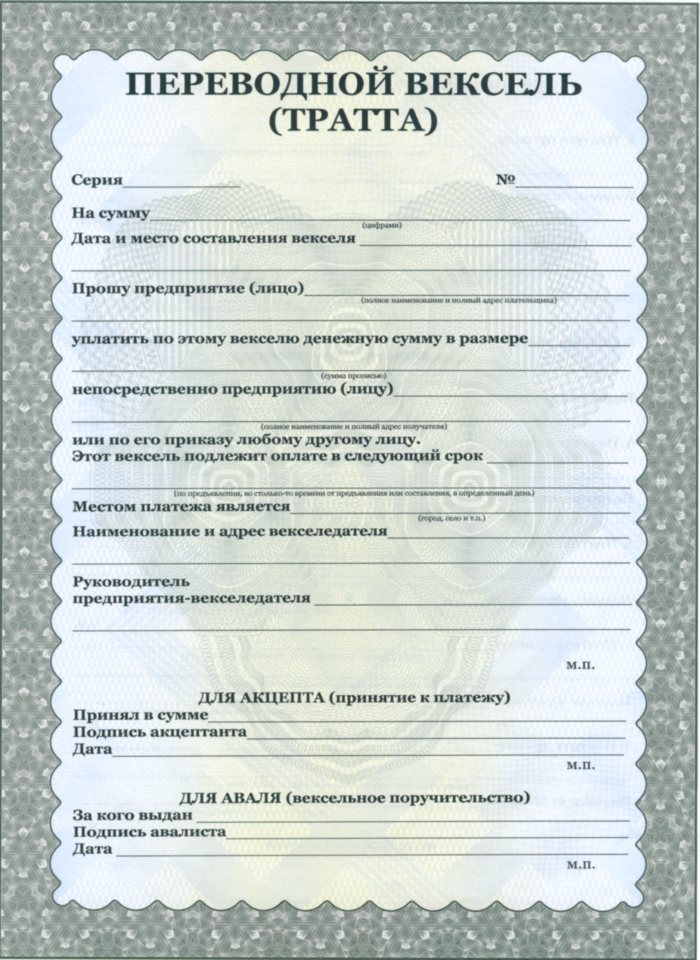

Переводной вексель содержит следующие реквизиты:

1. Вексельные метки. В тексте документа, являющегося векселем, обязательно должно быть указано, что данный документ есть вексель и все обязательства, вытекающие из документа, имеют вексельный характер. Например, «…уплатить по данному векселю…», «…местом платежа по векселю является…».

2. Вексельная сумма. Вексельная сумма обычно указывается и цифрами, и прописью. В случае расхождения в сумме, написанной цифрами, и сумме, написанной прописью, вексель считается выписанным на сумму, написанную прописью.

3. Наименование и адрес плательщика.

4. Срок платежа. Существуют определенные вексельным законодательством сроки платежа:

а) «По предъявлении». Платеж по векселю с таким сроком производится по предъявлении векселя. Он должен быть предъявлен к платежу в течение одного года со дня его составления.

б) «Во столько-то времени от предъявления». Данный срок платежа определяет обязательство оплатить вексель через определенный период времени после факта предъявления векселя.

в) «Во столько-то времени от составления». Такой срок платежа по векселю может быть установлен таким образом: на один или несколько месяцев от составления, и тогда он наступает в соответствующий день того месяца, в котором платеж должен быть произведен.

г) «На определенный день».

5. Наименование получателя платежа. В векселе обязательно должно содержаться полное наименование получателя платежа — ремитента. Обычно запись в векселе имеет следующий вид: «Платите…(наименование ремитента) или его приказу».

6. Место платежа. В силу того, что по переводному векселю не должник приходит с платежом к кредитору, а сам кредитор приходит к должнику, данный реквизит является одним из самых важных в векселе. Местом платежа обычно является местонахождение плательщика, если иное не оговорено в векселе.

7. Указание места и даты составления векселя. Местонахождение векселедателя и место составления векселя могут не совпадать. Переводной вексель, в котором не указано место его составления, признается выписанным в месте, обозначенном рядом с наименованием векселедателя. Дата составления векселя должна быть обязательно указана, поскольку она имеет большое значение для исчисления срока платежа по векселю и периода вексельного обязательства.

8. Подпись векселедателя.

К обязательным реквизитам простого векселя относятся:

1. Наименование «вексель», включенное в текст и выраженное на том языке, на котором этот документ составлен.

2. Простое и ничем не обусловленное обязательство оплатить определенную сумму.

3. Указание срока платежа.

4. Указание места платежа.

5. Наименование получателя платежа, которому или приказу которого он должен быть совершен.

6. Указание места и даты составления векселя.

7. Подпись векселедателя, т.е. того, кто выдает вексель.

Банковский сертификат

Отличительная особенность. Это единственный вид ценной бумаги, выпускать которую имеет право только коммерческий банк.

Экономическая природа – долговая ценная бумага с процентным доходом.

Виды: депозитный сертификат и сберегательный сертификат.

Депозитный сертификат — ценная бумага, удостоверяющая сумму вклада, внесенного в банк юридическим лицом, и его права на получение в этом банке или в его филиалах по истечении установленного срока суммы вклада и причитающихся по нему процентов.

Сберегательный сертификат — ценная бумага, удостоверяющая сумму вклада, внесенного в банк гражданином, и его права на получение в этом банке или в его филиалах по истечении установленного срока суммы вклада и причитающихся по нему процентов.

Форма существования – документарная (бумажная).

Срок существования. Депозитный сертификат — до 1 года, сберегательный сертификат — до 3 лет.

Порядок фиксации владельца. Банковский сертификат может быть и именным, и на предъявителя.

Обязательные реквизиты:

• наименование «депозитный (или сберегательный) сертификат»;

• указание на причину выдачи сертификата (внесение депозита или сберегательного вклада);

• дата внесения депозита или сберегательного вклада;

• размер депозита или сберегательного вклада, оформленного сертификатом (прописью и цифрами);

• безусловное обязательство банка вернуть сумму, внесенную в депозит или на вклад;

• дата востребования вкладчиком суммы по сертификату;

• ставка процента за пользование депозитом или вкладом;

• сумма причитающихся процентов;

• наименование и адрес банка-эмитента, а для именного сертификата — наименование вкладчика;

• подписи двух лиц, уполномоченных банком на подписание такого рода обязательств, скрепленные печатью банка.

Отсутствие какого-либо из указанных реквизитов означает потерю статуса сертификата как ценной бумаги.

Условия выпуска и обращения банковских сертификатов должны быть зарегистрированы в порядке, определяемом Центральным банком РФ и Федеральной комиссией по рынку ценных бумаг.

Чек

Чек есть особая форма переводного векселя, плательщиком по которому всегда является банк.

Чек — это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Обязательные реквизиты:

• наименование «чек»;

• поручение плательщику (банку) выплатить определенную сумму денег;

• наименование плательщика и реквизиты счета, с которого должен быть произведен платеж;

• валюта платежа;

• дата и место составления чека;

• подпись чекодателя.

Отличительная особенностью чека является то, что указание о процентах считается ненаписанным.

Форма существования –документарная (бумажная).

Срок существования. По российскому законодательству чек выписывается на срок до 10 дней.

Чек может быть на предъявителя, именной и ордерный.

Предъявительский чек передается путем вручения. Именной чек не подлежит передаче. Ордерный чек передается путем индоссамента.

Чеки бывают двух видов.

Расчетный чек — по нему не допускается оплата наличными деньгами.

Денежный чек предназначен для получения наличных денег в банке.

Вексель

Вексель – это ценная бумага, которая предусматривает отсрочку платежа или безусловную оплату за приобретенные товары, работы или услуги в заранее оговоренный срок.

Вексель – это ценная бумага, которая подтверждает обязанность должника (векселедателя) уплатить указанную сумму кредитору (векселедержателю) через оговоренный срок после предъявления векселя к оплате.

При этом право требования может перейти к третьим лицам без дополнительных условий и согласований с векселедателем.

Вексель применяется как платежное и расчетное средство, а также используется в качестве средства получения кредита, который предоставлялся продавцом покупателю в товарной форме в виде отсрочки платежа.

Поэтому можно сказать, что вексель – это двойственный рыночный инструмент, обеспечивающий обязательства с одной стороны и возврат долга – с другой.

Функции векселя

Вексель является важнейшим финансовым инструментом, выполняющим определенные функции:

Вексель в первую очередь является средством для получения кредита. С помощью векселя можно оплатить приобретенный товар или услуги, вернуть полученную ссуду, предоставить кредит. Для кредиторов являются привлекательными формальная и материальная строгость векселя, его легкая передаваемость и быстрота взыскания долгов.

Еще одна функция векселя – возможность его использования в качестве обеспечения сделок. Иными словами, держатель векселя имеет право получить деньги по векселю ранее установленного в нем срока двумя путями: посредством учета векселя в банке или путем получения кредита под залог имеющейся у него ценной бумаги.

Вексель служит инструментом денежных расчетов. Кроме того, он способен ускорять расчеты, поскольку до момента оплаты вексель проходит нескольких держателей, гасит их обязательства и тем самым уменьшает потребность в реальных деньгах.

Преимущества векселя

Вексельные сделки — это выдача (получение) денежных кредитов.

Предприятия и организации могут осуществлять подобные операции, минуя банковскую систему с ее условиями и обязательными комиссионными.

Кроме этого, вексель мобилен в финансовом плане. Являясь ценной бумагой, он всегда может быть продан на фондовом рынке или заложен в банк.

Отличительные особенности векселя

Отличительные особенности векселя заключаются в следующем:

-

Абстрактность векселя. То есть обязательства по векселю имеют только денежное выражение и напрямую никак не связаны с конкретными обязательствами векселедателя.

-

Возможность передачи сторонним третьим лицам без документального фиксирования такой операции;

-

Бесспорность векселя. То есть требования по векселю являются безусловными к исполнению и реализуются в полном объеме.

-

Солидарность векселя. То есть ответственность по векселю несут все лица, участвующие в исполнении и обороте векселя.

-

Документарность векселя. То есть вексель оформляется в виде бланка строгой отчетности в бумажной форме.

-

В случае неуплаты задолженности в предусмотренный срок не требуется никаких судебных разбирательств. В этом случае достаточно совершить нотариальный протест.

Какие задачи решает вексель

Использование векселя решает такие задачи:

-

создает условия для безусловного получения денежных средств за поставленные товары, выполненные работы или оказанные услуги;

-

дает возможность заключить сделку купли-продажи товаров, работ, услуг без условия предварительной оплаты;

-

может использоваться как эффективное платежное средство между юридическими и физическими лицами, для зачета взаимных требований;

-

может быть объектом купли-продажи или быть предметом залога.

Типы векселей

На практике различают следующие типы векселей:

-

Простой вексель. Вексель содержит обязательство заплатить требуемую сумму в заранее оговоренные сроки, и в адрес кредитора, на имя которого оформлен вексель. То есть вексель выступает в роли аналога долговой расписки. Можно сказать, что простой вексель – это ценная бумага, которая содержит ничем не обусловленное обязательство векселедателя уплатить сумму векселедержателю или его правопреемнику. Обращение простого векселя предполагает наличие двух субъектов: векселедателя и векселеприобретателя (векселедержателя);

-

Переводной или тратта (итал. «tratta» — передача) вексель. По такому векселю должник (трассат) осуществляет платеж в пользу третьего лица (ремитента) по его приказу или по поручению лица его выдавшего (трассанта). Переводной вексель является аналогом перевода долга по договору займа. Можно сказать, что переводной вексель, или тратта, — это ценная бумага, в которой содержится письменный приказ векселедателя плательщику уплатить в определенный срок установленную сумму векселедержателю или его правопреемнику. Переводной вексель связывает, как минимум, трех субъектов: векселедателя, векселеприобретателя и плательщика.

-

Авалированный вексель. Такой вексель предусматривает дополнительную гарантию банка (авалиста) по исполнению платежей. Вексель может быть как простым, так и переводным.

Таким образом, вексельные виды ценных бумаг подразделяются на простые векселя и переводные.

Первый тип предусматривает выдачу кредита и подпись должника в том, что тот обязуется вернуть его кредитору в четко установленный срок в установленном месте. В такой сделке участвует всего два лица: векселедатель и векселедержатель.

Переводной вексель (тратта) выписывается и подписывается исключительно кредитором. Текст такого документа содержит приказ должнику выплатить задолженность в обозначенный срок, но не ему, а третьему лицу (ремитенту).

Разновидности векселей

Кроме классификации векселей по видам дополнительно они могут быть разделены по формам:

-

Коммерческие (товарные) — документы, предназначенные для обеспечения сделок продавцов и покупателей.

-

Финансовые — позволяют предприятиям получать ссуды и кредиты от других предприятий.

-

Бланковые — документы для торговых сделок, когда цена на товар или услуги еще не установлена или может измениться. В этом случае покупатель, полностью доверяя продавцу, заверяет своей подписью незаполненный бланк, который будет заполнен позже последним.

-

Дружеские — векселя, которые выдаются только тем, кто заслуживает безусловного доверия.

-

Бронзовые — документы без реального обеспечения, выписанные на вымышленные лица или предприятия. Такие векселя нередко используются просто для банковского учета или искусственного увеличения долгов у банкрота.

-

Обеспечительные — векселя, выдаваемые для обеспечения ссуды или кредита заведомо ненадежного заемщика. Такой документ обычно хранится на депонированном счету у должника и не предназначен для оборота. По осуществлении расчета по кредиту вексель погашается.

-

Ректа-вексель (именной) — ценная бумага, у которой векселедатель отнял его основное свойство: передачу другому лицу.

Акцепт и индоссамент

Процесс принятия будущим плательщиком финансовых обязательств по оплате переводного векселя называется акцептом.

По сути, это его согласие, подтвержденное соответствующей подписью акцептанта. Индоссамент векселя — это его перепоручение третьему лицу.

Он может быть применим только к простым векселям. Индоссамент предусматривает наличие передаточной надписи на самом документе, согласно которой все права на него переходят к другому лицу.

Обычно такая надпись делается на оборотной стороне векселя или на специальном дополнительном листе, называемом аллонже.

Лицо, оставившее свою подпись под индоссаментом и принявшее права на финансовый документ, называется индоссантом.

Аваль векселя

Аваль — это своего рода поручительство по векселю. Он может быть осуществлен любым лицом, за исключением векселедержателя и векселедателя. Лицо, проставившее на документе аваль, называется авалистом.

Что такое вексель как документ

В соответствии с «Положением о простом и переводном векселе» документ должен содержать:

-

соответствующую метку, указывающую, что это именно вексель, а не какая-нибудь другая ценная бумага;

-

вексельная метка, обычно, употребляется дважды: вверху документа и в его тексте, а бланки векселей без метки считаются недействительными;

-

текст, содержащий обычное предложение уплатить определенную сумму только потому, что документ был выдан;

-

четко определенную сумму денег;

-

данные плательщика (для переводного векселя);

-

срок платежа (по предъявлении, в такое-то время от составления, в такое-то время от предъявления, на четко указанную дату и время);

-

место, где должен быть совершен платеж;

-

данные того, кому должен быть осуществлен платеж;

-

дата и место составления векселя;

-

собственноручная рукописная подпись лица, выдавшего вексель.

Обязательные реквизиты векселя

Текст на бланке векселя должен обязательно содержать следующую информацию:

— заголовок: Указывается «Простой вексель» или «Переводной вексель»;

— приказ или обязательство. В случае переводного векселя указывается фраза: «Оплата …<данные организации или физического лица> или его приказа»;

— реквизиты для предъявления после наступления срока погашения. Указываются наименование и адрес для юридических лиц, место жительства и персональные данные для физических лиц;

— сумма к оплате. Сумма указывается в обязательном порядке цифрами и прописью, которая считается основной в случае расхождения с цифровой. Если имеется несколько сумм, то подлежит оплате меньшая сумма. При этом не допускаются никакие исправления, разбивка суммы к оплате по срокам или частям.

— срок платежа. Действующим законодательством предусмотрены такие варианты:

- «по предъявлению» . Вексель подлежит оплате не позднее года с момента составления, если не указан иной срок. В случае просрочки вексель становится недействительным.

- «после окончания срока». Платеж по векселю должен быть осуществлен в течение определенного периода после предъявления. Указанный срок является конечным днем не только для оплаты, но и для опротестования.

- «период после начала действия». Платеж по векселю должен быть произведен через определенное количество дней от даты составления.

- «в определенный день». Оплата по векселю осуществляется в конкретный день, указанный в векселе.

— место платежа. Если не оговорено иное, то предъявление векселя к оплате производится по местонахождению векселедателя-плательщика. Не допускается указание нескольких мест.

— дата, адрес выписки и платежа. Не допускается указание нескольких мест. Нереальная дата, ее отсутствие или несуществующий адрес делают вексель недействительным.

— подпись векселедателя. Подпись осуществляется только рукописным способом. Вексель будет недействительным без подписи, или в случае выявления подделки. Для юридических лиц следует обязательно поставить печать и заверить вексель двумя подписями: подписью директора и подписью главного бухгалтера.

Платеж по векселю

Процедура платежа по векселю включает следующие действия:

-

предъявление векселя к оплате в допустимые сроки. Если дата погашения векселя приходится на выходной день, то платеж осуществляется в первый рабочий день;

-

немедленную оплату должником указанной в векселе суммы. Отсрочка платежа возможная только в случае форс-мажорных обстоятельств.

Срок оплаты векселя – предъявление векселя к оплате

Судебный акт: Решение Арбитражного суда Томской области по делу №А67-11412/2018

Выводы суда:

1. Положение о переводном и простом векселе устанавливает, что к срокам платежа по простому векселю применяются правила, установленные для переводного векселя. Т.е. простой и переводной вексель со сроком оплаты по предъявлении оплачивается при его предъявлении, при этом вексель должен быть предъявлен к платежу в течение года с даты его составления.

2. Если срок предъявления переводного векселя к платежу истек, то следствием этого будет утрата векселедержателем своих прав против обязанных лиц — индоссантов, векселедателя и прочих, кроме акцептанта. Следствием непредъявления в срок к платежу простого векселя будет утрата законным векселедержателем своих прав относительно обязанных лиц, кроме векселедателя. Как устанавливает ст. 78 Положения о переводном и простом векселе, векселедатель по простому векселю обязан так же, как и акцептант по переводному векселю. Указанные лица являются главными (прямыми) вексельными должниками.

3. Требования к прямым вексельным должникам могут быть предъявлены в установленные сроки платежа, а также в течение всего срока вексельной давности, который составляет три года с даты срока платежа. По истечении указанного срока вексельной давности исковые требования к акцептанту по переводному векселю и к векселедателю по простому векселю погашаются.

4. Таким образом, непредъявление простого векселя со сроком платежа по предъявлении к оплате в установленный годичный срок с даты составления простого векселя, не лишает векселедержателя возможности предъявить требования, вытекающие из векселя, в исковом порядке в пределах трехгодичного срока с даты срока платежа. Данные требования будут основаны на подлинном векселе, находящемся у истца.

5. Позиция ответчика, что проценты, предусмотренные векселями, не подлежат начислению, ошибочна. Даже при пропуске срока предъявления векселя к платежу проценты подлежат начислению с даты составления векселя, прекращение начисления процентов происходит в дату предъявления векселя к платежу. Такие проценты не могут быть уменьшены по статье 333 ГК РФ, поскольку по своей природе не являются неустойкой.

1) Итак, если пропущен срок предъявления векселя к платежу, вексель утрачивает свой правовой статус и становится письменным удостоверением денежного обязательства по уплате долга. Судебная защита по такому обязательству действует в течение трехгодичного срока. Если и он истек, право векселедержателя требовать платеж от обязанных лиц прекращается. Стороны не могут изменить данный срок по своему соглашению, он не приостанавливается и не восстанавливается.

2) Требования к прямым вексельным должникам не зависят от того, был или нет совершен протест (ст. 53 Положения), по истечении сроков для совершения протеста векселедержатель утратит права к второстепенным должникам.

3) Исковые требования векселедержателя к индоссантам и векселедателю погашаются истечением одного года со дня протеста, совершенного в установленный срок, или со дня срока платежа в случае оговорки об обороте без издержек. Исковые требования индоссантов друг к другу и к векселедателю погашаются истечением шести месяцев со дня, в который индоссант оплатил вексель, или со дня предъявления к нему иска.

4) Перерыв давности, как устанавливает Положение о переводном и простом векселе, имеет силу в отношении лица, против которого совершено прерывающее давность действие. Это значит, что признание должником своего долга не повлечет перерыва срока давности требования платежа по вексельному долгу, несмотря на положения статьи 203 ГК РФ. В данном случае будут действовать специальные нормы вексельного законодательства. Перерыв срока повлекут лишь действия векселедержателя по подаче иска в отношении обязанного по векселю лица.

5) Согласимся и с выводами суда в отношении процентов, начисленных на сумму вексельного долга. По этому поводу высшие судебные инстанции высказывались следующим образом (см. совместное постановление Пленумов ВС РФ и ВАС РФ № 33/14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»): непредъявление векселя к платежу в установленный срок влечет признание факта просрочки кредитора (статья 406 ГК РФ).

Последствием признания кредитора просрочившим является право должника взыскать убытки, вызванные просрочкой, также должник не обязан платить проценты за время просрочки кредитора. Временем просрочки в данном случае будет период с даты наступления срока платежа по векселю. Значит, с этой даты проценты начисляться не будут. Несмотря на то, что мотивировка суда иная, период, за который взысканы проценты, определен верно.

Обратим внимание, что юридическая фирма «Ветров и партнеры» в 2018 году отмечена отраслевым рейтингом юридических компаний Право.ру-300 в номинации «Арбитражное судопроизводство». Это позволило нам войти в ТОП-50 региональных компаний по всей России в данной номинации.

В случае, если Ваш судебный спор или иной спор, договорная работа или любая другая форма деятельности касается вопросов, рассмотренных в данном или ином нашем материале, рекомендуем проверить и убедиться, что Ваша правовая позиция соответствует последним изменениям практики и законодательству.

Мы будем рады оказать Вам юридическую помощь по поводу минимизации юридических рисков и имеющимся возможностям. Мы постараемся найти решение, подходящее именно для Вас.

Звоните по телефону +7 (383) 310-38-76 или пишите на адрес info@vitvet.com.

Наша юридическая компания оказывает различные юридические услуги в разных городах России (в т.ч. Новосибирск, Томск, Омск, Барнаул, Красноярск, Кемерово, Новокузнецк, Иркутск, Чита, Владивосток, Москва, Санкт-Петербург, Екатеринбург, Нижний Новгород, Казань, Самара, Челябинск, Ростов-на-Дону, Уфа, Волгоград, Пермь, Воронеж, Саратов, Краснодар, Тольятти, Сочи).

Галина Короткевич, партнер. Люблю кофе, всякие вкусняшки, банкротные дела и корпоративное право. Пишу статьи, ищу интересную информацию и предлагаю способы ее практического использования. Верю, что благодаря качественной юридической аналитике клиенты приходят к юридической фирме, а не наоборот. Согласны? Тогда давайте дружить на Facebook.

p.s. 10 наиболее интересных материалов за последнее время:

1) Обналичивание денег через ИП – когда схема незаконна?

2) Условия концессионного соглашения – толкование договора сторонами

3) Дробление бизнеса и налоговая – доначисление НДС

4) Вернуть излишне уплаченную сумму налога — сроки

5) Требование по векселю – включение в реестр кредиторов

6) Последствия ликвидации общества – оспаривание сделок компании

7) Госпошлина за рассмотрение в арбитражном суде – особенности расчета

8) Контролируемое банкротство – включение в реестр требований

9) Признаки объектов недвижимости – мнение налогового органа

10) Схема ухода от налогов – реализация товаров через ИП на ЕНВД

Срок исковой давности по векселю

Согласно ст. 815 ГК РФ вексель является разновидностью долгового обязательства. Он удостоверяет обещание векселедателя (простой вексель) или иного указанного в векселе плательщика (переводной вексель) выплатить в предусмотренный векселем срок полученные взаймы денежные суммы. В пункте 18 постановления Пленума Верховного суда РФ № 33, Пленума ВАС РФ № 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей» разъяснено, что держатель векселя обязан предъявить его к платежу в течение года со дня составления векселя. Если в векселе установлено, что он не может быть предъявлен к платежу ранее определенной даты, то в этом случае срок для предъявления течет с этой даты.

Правила по переводному векселю применяются и к простому векселю (п. 77, 78 постановления ЦИК СССР и СНК СССР от 07.08.37 № 104/1341 «О введении в действие Положения о переводном и простом векселе», далее — Положение). Поэтому исковые требования против векселедателя погашаются по истечении трех лет со дня срока платежа (п. 70 Положения).

Таким образом, из вышеуказанных норм и разъяснений следует, что срок исковой давности в отношении векселя со сроком платежа по предъявлении истекает по прошествии четырех лет со дня его составления (один год на платеж и три года после окончания срока платежа). А если в векселе указана дата, ранее которой он не может быть предъявлен к оплате, срок исковой давности истекает после четырех лет с этой даты. В нашей ситуации срок платежа по векселю заканчивается 14 октября 2016 г. Соответственно, срок исковой давности в отношении кредиторской задолженности по векселю истекает 14 октября 2019 г.

Это подтверждается выводами, сделанными АС Восточно-Сибирского округа в постановлении от 12.04.2016 № Ф02-548/2016 (Определением Верховного суда РФ от 14.07.2016 № 302-КГ16-8806 отказано в передаче дела на пересмотр в Судебную коллегию по экономическим спорам). Суд указал, что материальные требования по векселям считаются погашенными по истечении четырех лет с момента срока для предъявления векселя к оплате.

Вексельное соглашение

Вексельное соглашение – это документ, удостоверяющий состоявшуюся выдачу векселей на определенных основаниях. В качестве аналога вексельного договора можно использовать приемо-передаточный акт. Документ устанавливает право одной стороны требовать выдачу векселя с указанием характеристик и определяет обязательства этой же стороны выплатить контрагенту установленную сумму денежных средств. Права второй стороны определяются требованием оплаты выданной суммы и обязательствами, оговоренными в вексельном договоре.

Вексель

Вексель – это ценная бумага, которая оформляется по установленной форме и имеет свойство удостоверения денежного обязательства. Документ дает полномочия лицу, которому передается вексель (векселедержателю), получать денежные средства от должника, в сумме определенной договором и векселем. В случае с простым векселем должником выступает векселедатель. Также должником может быть другое лицо (трассат), которое указано в переводном векселе (тратте). Держатель векселя может быть заменен передаточной надписью (индоссаментом), удостоверяющей права нового держателя. Как следствие индоссамент выступает в роли ценной ордерной бумаги. Чтобы произвести последующую передачу права требования необходим новый индоссамент, удостоверенный подписью текущего владельца.

Формы векселя

- простой (соло-вексель);

- переводной (тратта).

Простой вексель – это ценная бумага, согласно с которой векселедатель берет на себя обязательства произвести уплату обозначенной в ней суммы векселедержателю. Указанный документ выдается без каких-либо встречных обязательств. Простой вексель можно сравнить с долговой распиской, выдаваемой должником заимодавцу. Переводной вексель – это безусловное письменное распоряжение векселедателя об уплате обозначенной в нем суммы векселедержателю. Выплата денег производится на условиях, предусмотренных векселем, т. е. по факту предъявления документа или в указанный срок. Тратта составляется исключительно в письменной форме.

Содержание вексельного соглашения

Вексельное соглашение должно содержать приложения в виде графика погашения процентов за пользование выданными денежными средствами. В качестве приложения можно предоставить протокол согласования разногласий.

Обязательные пункты, которые необходимо учесть при составлении данного соглашения:

- предмет и состав договора;

- срок действия соглашения;

- права каждой стороны, участвующей в подписании, их обязательства;

- расчет и порядок погашения процентов за пользование деньгами;

- ответственность каждой из сторон при невыполнении пунктов договора;

- основания для расторжения договора и порядок исполнения его положений;

- методы решения возникающих споров;

- форс-мажорные обстоятельства и действия сторон при их возникновении;

- иные условия, которые необходимо указать в данном соглашении;

- юридический адрес сторон договора и их реквизиты;

- подписи сторон.

Типы вексельного договора

- возобновляемое соглашение;

- пролонгация действующего договора;

Вексельное соглашение возобновляемое

Возобновляемым договором называется процедура замены векселей, имеющих истекшие сроки давности. Как правило, новый договор заключается на более выгодных условиях. Указанная процедура применяется к ликвидному векселю на простых условиях. Другими словами, сторона соглашения (эмитент) или его брокер, а также банковская организация осуществляет выкуп векселя по определяемой цене. В качестве альтернативы могут быть использованы текущие рыночные цены. Существует также возможность замены действующих векселей на новые, имеющие более поздние сроки их погашения. Вексельное соглашение возобновляемое, привлекает особое внимание должников, стремящихся увеличить свою эффективность с перспективой долгосрочного погашения. В роли должников в основном выступают производители сырья, энергетики и другие крупные предприятия, имеющие солидные активы.

Пролонгация

Пролонгация – это продление действующих сроков. Можно отметить, что процедура пролонгации на основании письменного соглашения обеих сторон считается незаконным действием.

Однако этот метод практикуется довольно часто. Лучшим способом продлить срок действия договора можно считать замену действующего векселя, путем погашения обязательств новым документом, имеющим долгосрочные обязательства. Пролонгация проходит при помощи возобновляемого вексельного соглашения. Этот метод имеет название «косвенной» или «непрямой» пролонгации. В случае погашения эмитентом части долга, держатель может принять оплату и получить новый вексель на остальную часть денежного долга – метод непрямой пролонгации. Такой способ имеет ряд своих недостатков, одним из которых является просьба должника произвести пролонгацию договора всего на несколько дней. При этом применяя метод пролонгации необходимо обращать особое внимание на формальные требования, которые устанавливаются по отношению к векселю.

О сроках платежа по векселям

ЗАО «BKR-Интерком-Аудит»

Материалы подготовлены группой консультантов-методологов ЗАО

Способы назначения сроков платежа по векселю

Согласно Положению Женевской конвенции 1930 года «О Единообразном Законе о переводном и простом векселе» с приложениями «О разрешении некоторых коллизий законов о переводных и простых векселях» и «О гербовом сборе в отношении переводных и простых векселей»; Гражданскому кодексу Российской Федерации; Федеральному закону от 11 марта 1997 года №48-ФЗ «О переводном и простом векселе» срок платежа по векселю (как переводному, так и простому) может быть назначен:

— по предъявлении;

— во столько-то времени от предъявления;

— во столько-то времени от составления;

— на определенный день.

Обозначение срока платежа должно производиться в строгом (дословном) соответствии с Положением. Срок платежа «по предъявлении» должен обозначаться именно этим словосочетанием. При назначении сроков платежа «от предъявления» или «от составления», должны быть указаны временные промежутки (в днях, месяцах, годах) и способ определения даты, от которой нужно вести их исчисление, причем способ определения даты может быть либо таким, как указано в Положении, либо в словосочетании должно фигурировать слово «дата»: «от даты предъявления», «от даты составления». Срок платежа на определенный день должен быть обозначен календарной датой, определяемой по гражданскому календарю места выдачи векселя.

Установлен исчерпывающий перечень способов обозначения сроков платежа, однако переводные векселя не могут содержать иного обозначения срока платежа, а также последовательных сроков. Такие документы могут быть признаны ничтожными в силу дефекта их формы.

Несмотря на определенность и унифицированность Положения, следует констатировать, что вексель не может содержать альтернативного срока платежа.

На практике наиболее распространены следующие ошибочные способы назначения платежа по векселю (вернее, по документам, претендующим на статус векселей):

в такой-то период времени (например, «платите с 12 по 24 ноября 2002 года»);

в такой-то период времени от какой-либо даты (например, «платите в течение недели с момента предъявления»);

во столько-то времени от совершения определенного действия или наступления события (например, «через три дня после подписания договора»).

Однако не противозаконно назначение срока платежа фразой «по предъявлении, но не ранее, чем в определенный день (или по прошествии определенного срока)».

Пролонгация векселя

Срок платежа по векселю может быть пролонгирован по договоренности между его участниками (держателями и плательщиком). Способы пролонгации специально не предусмотрены вексельным законодательством, они выработаны практикой.

Применяется пролонгация простая, прямая и косвенная.

Простая пролонгация предполагает, что по договоренности между держателем и плательщиком срок для предъявления векселя к оплате будет пролонгирован без каких-либо изменений срока платежа, указанного по векселю. В связи с этим первоначальный характер вексельного обязательства не меняется, сроки же для совершения протеста и исковой давности исчисляются не от отсроченной даты, а от даты платежа, указанной в векселе.

Прямая пролонгация означает внесение в вексель новой даты платежа взамен прежней. Поскольку такая пролонгация изменяет текст векселя, применяются положения вексельных законов в отношении порядка внесения в вексель изменений и вытекающие из этого последствия для лиц, подписавших вексель до внесения в него изменений и после этого. В частности, при прямой пролонгации лица, поставившие свои подписи на векселе до изменения срока платежа, будут нести ответственность в соответствии с новым текстом, поскольку они подтвердили свое согласие путем вторичного подписания векселя (реакцепта).

Косвенная пролонгация совершается путем выставления нового векселя с более поздним сроком платежа. При этом держатель также должен получить на новом векселе подписи всех лиц, подписавших первоначальный вексель, если он желает сохранить их ответственность по данному векселю.

Досрочное погашение векселей

Сама постановка вопроса о досрочном погашении векселей (вероятно, имеется в виду платеж до наступления срока по векселям) – юридический абсурд.

«Векселедержатель не может быть принужден принять платеж по переводному (и простому) векселю до наступления срока. Плательщик, который платит до наступления срока, делает это на свой страх и риск» — так гласит статья 40 Положения о векселях, авторам которого и в голову не могло прийти, что могут найтись векселедержатели, требующие «досрочного погашения» векселей. В их понимании векселедержатели, нуждающиеся в деньгах до наступления срока платежа, всегда могли учесть их в банках. В России об этом приходится только мечтать из-за отсутствия по-настоящему надежных векселедателей. Поэтому-то последние и предлагают «автоучет» векселей – покупку собственных векселей до срока платежа.

С юридической точки зрения учет собственных векселей — это не что иное, как основание для прекращения вексельного обязательства (статья 413 ГК РФ) в силу совпадения его должника и кредитора в одном лице.

Пример.

Предприятие АА, выдавшее предприятию ББ вексель на 1 миллион рублей, принимает его к досрочному погашению, предлагая за него 900 тысяч рублей. ББ получает деньги по векселю и индоссирует вексель в пользу АА.

Что получается?

Предприятие АА, став кредитором самого себя, может, условно говоря, потребовать с самого себя 1 миллион рублей. Понятно, что осуществление этого требования бессмысленно, а потому предприятие АА успешно прощает этот долг (статья 415 ГК РФ).

Статья 415. Прощение долга

Обязательство прекращается освобождением кредитором должника от лежащих на нем обязанностей, если это не нарушает прав других лиц в отношении имущества кредитора…

Вот здесь-то и возникает основание для применения статьи 413 ГК РФ – совпадение должника и кредитора в одном лице.

Статья 413. Прекращение обязательства совпадением должника и кредитора в одном лице

Обязательство прекращается совпадением должника и кредитора в одном лице…

Таким образом, предприятие АА слагает с себя бремя ответственности по векселю, а, кроме того, оставляет себе удержанные с предприятия ББ 100 тысяч рублей.

При нормальном учете (досрочной покупке чужих векселей) лицо, производящее учет (дисконтант) векселей, становится кредитором по векселю, а удерживаемая им плата (учетный процент) служит вознаграждением за риск неполучения платежа по векселю в срок.

При досрочном погашении» дисконтант не приобретает право требования по векселю, а слагает с себя ответственность по нему, удерживая плату.

Следовательно, никакого досрочного платежа при учете собственного векселя не происходит.

>Срок векселя

Как предъявить вексель к оплате до наступления срока

Экономико-правовые вопросы практической деятельности арбитражных управляющих» ( 2,75 /0,09 п. л.) 14. Халимова Н.А. Писаренков О. С. Общие рекомендации по предупреждению кризисных процессов на предприятии / М., ИЭАУ, 2003 г.

Доклады и выступления на межвузовской студенческой научно – практической конференции 24.04.2003 г. «Актуальные проблемы анти-кризисного управления», г. Москва (8,25/0,07 п.л.) 15. Акулова Н.Г. Хорев А.И.

Внутренние механизмы обеспечения экономической безопасности предприятия / Проблемы экономической безопасности в условиях рынка: Сборник материалов Международной научно-практической конференции – Пенза: ПЗД,2001. (0,15 / 0,1 п.л.) 16. Акулова Н.Г Хорев А.И.

О классификации факторов, обеспечивающих финансовое состояние предприятия / Человек и общество: на рубеже тысячелетий: Международный сборник научных трудов. — Выпуск 4. — Воронеж: ВГПУ,2000 (0,35 / 0,2 п.л.) 17.

Последствия пропуска вексельных сроков

Развитие акмеологической культуры человека – важный фактор повышения ее роли в преодолении кризиса российского общества / . Кризис как политическая константа современной российской действительности/Материалы межвузовской научно-теоретической конференции.

Темнова Л.В.

Срок предъявления векселя к оплате

Внимание Проценты векселя В векселе, который подлежит оплате сроком по предъявлении или во столько-то времени от предъявления, векселедатель может обусловить, что на вексельную сумму будут начисляться проценты. Проценты начисляются со дня составления векселя, если не указана другая дата.

(п. 5.

Важно Постановление ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе»).

Начисление процентов на сумму векселя со сроком платежа по предъявлении заканчивается в момент предъявления векселя к платежу, но не позднее чем в момент истечения срока, установленного частью 1 статьи 34 Положения.

Срок предъявления векселя к оплате и срок вексельной давности

Соответственно в случае непредъявления в установленное время простого векселя сроком «по предъявлении» (или с иным сроком) векселедержатель утрачивает свои права в отношении всех обязанных лиц, кроме векселедателя. Права в отношении последнего сохраняются у векселедержателя в течение всего срока давности, установленного ст.

70 Положения переводном и простом векселе, то есть в течение трех лет со дня наступления срока платежа. Причем этот срок установлен именно для осуществления прав, вытекающих из векселя, а не для защиты этих прав, следовательно, это пресекательный срок, а не срок исковой давности.

Поэтому истечение трех лет со дня срока платежа погашает само право требовать платеж по векселю (см., например, п.п. 25, 26 Информационного письма Президиума ВАС РФ от 25 июля 1997 г. N 18 «Обзор практики разрешения споров, связанных с использованием векселя в хозяйственном обороте»).

Векселедержатель предъявляет вексель к оплате векселедателю. Отношения, связанные с оборотом векселей регулируются: Постановлением ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе»; Федеральным законом от 11.03.1997 N 48-ФЗ «О переводном и простом векселе».

Вексель должен соответствовать формальным требованиям статьи 75 Положения о переводном и простом векселе, позволяющим рассматривать его в качестве ценной бумаги. Протест Для предъявления иска к векселедателю о взыскании долга по векселю, совершение протеста векселя не является обязательным условием.

Прямыми должниками являются векселедатель в простом векселе и акцептант в векселе переводном.

Предъявление простого векселя к оплате

Гражданского процессуального кодекса РСФСР в случае, если требование кредитора основано на протесте векселя в неплатеже, неакцепте и недатировании акцепта, совершенном нотариусом, то в этом случае может быть выдан судебный приказ.

Указанное является весьма важным обстоятельством, поскольку, как известно, процедура выдачи и исполнения судебного приказа является гораздо более простым и быстрым процессом, чем обычное исковое производство.

Кроме того, заявление о выдаче судебного приказа оплачивается государственной пошлиной в размере 50 процентов ставки, исчисленной исходя из оспариваемой суммы при обращении в суд с иском в порядке искового производства.

Убыток из-за досрочного погашения векселя: налоговый учет

Указанные правила применимы и в отношении простого векселя, применяются правила о сроках давности. При исчислении сроков вексельной давности необходимо учитывать общие правила исчисления сроков, установленные Положением.

Так в сроки, установленные законом или в векселе не включается день, от которого срок начинает течь, этот день не включается в срок вексельной давности.

Кроме того , если день срока платежа по векселю выпадает на установленный законом нерабочий день, платеж может быть потребован в первый, следующий за ним, рабочий день.

В таком случае срок вексельной давности необходимо исчислять не со дня срока платежа, а с первого рабочего дня, следующего за днем срока платежа. Следует также учитывать, что с истечением предусмотренных сроков вексельной давности прекращается материальное право требовать платежа от обязанных по векселю лиц.

Вексельные ситуации: покупатель расплатился собственным векселем

Разработка метода калькулирования затрат при комплексном использовании сырья / М., 2002 , Сборник докладов и тезисов 1-ой Международной конференции стран СНГ «Специалисты – науке, технологиям и профессиональному образованию. Проблемы и новые решения» 41. Кравцова Т.И. Маренков Н.Л.

Управление инвестициями малого предпринимательства в России / М., 2002 , Сборник докладов и тезисов 1-ой Международной конференции стран СНГ «Специалисты – науке, технологиям и профессиональному образованию. Проблемы и новые решения» 42. Цебрикова Н.В.Калмыков О.П., Ляшенко А.Е.

Безопасность как предпосылка продуктивного творческого развития личности / Проблемы формирования культуры безопасной жизнедеятельности в условиях современной России. М.: МГСУ, 1998 (0,5 п.л.) 43. Цебрикова Н.В. Коломиец Н.О.

Влияние позитивных и негативных факторов на инвестиционно-строительную деятельность в РФ / М.: ВИНИТИ, Сб.

№ 1, 2001 28 Кравцова Т.И Грицюк Т.В. Оптимизация процесса управления производственными процессами. /

М.: ВИНИТИ, Сб. № 4, 2001 29 Кравцова Т.И Грицюк Т.В. Управление проектами в инвестиционной сфере / М.: ВИНИТИ, Сб.

№ 4, 2001 30.

Кравцова Т.И. Мельников В.П.

Компьютерные технологии инновационно-инвестиционной наукоемкой деятельности / Пенза, 2001, Сборник статей VII Международной научно-технической конференции «Комплексное обеспечение показателей качества транспортных и технологических машин» 31. Кравцова Т.И. Грицюк Т.В Международная система финансовой отчетности в финансовом менеджменте / М., 2002, Сборник трудов научного семинара «Экономика, социология, управление» 32.

Кравцова Т.И.

Постановления Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»). Векселя, подлежащие оплате в определенный срок от предъявления, должны быть предъявлены к акцепту в течение одного года со дня их выдачи.

Вексель сроком по предъявлении оплачивается при его предъявлении. Он должен быть предъявлен к платежу в течение одного года со дня его составления.

Векселедатель может установить, что вексель сроком по предъявлении не может быть предъявлен к платежу ранее определенного срока. В таком случае срок для предъявления течет с этого срока. (п. 34 Постановления ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе»).

Срок векселя

kotfagot 22 февраля 2016 21:26

Срок векселя (или срок платежа по векселю) – дата, когда ценная бумага должна предъявляться к погашению.

Как классифицируются векселя по сроку платежа?

По сроку платежа все векселя классифицируются на следующие виды:

- По предъявлении. Держатель векселя имеет право обратиться за оплатой в любое время в течение года. Срок векселя по предъявлении может быть сокращен индоссантами, но векселедатель вправе установить дату, ранее которой обращение за платежом невозможно.

- Через некоторое время после предъявления. После того как владелец векселя обращается с требованием погашения ценной бумаги, он получает деньги не сразу, а по истечении некоторого времени. Такие векселя более предпочтительны для эмитентов, потому что у компаний есть время собрать необходимую сумму.

- Через некоторое время от составления. В таком векселе указывается, через сколько дней от составления ценной бумаги держатель может обменять ее на деньги. Начальная точка отсчета – дата создания, указанная на самом векселе, конечная – именно последний день срока, а не день, следующий за ним. Срок действия такого векселя может измеряться и месяцами – тогда держатель должен обратиться за деньгами в то число последнего месяца, которое соответствует числу, когда бумага была составлена. Если бумага была оформлена, например, 31-го числа, которого в расчетном месяце просто нет, держатель может получить деньги в последний день месяца.

- В определенную дату. Есть важный момент: если в том месте, где держатель ценной бумаги получает деньги, принят иной календарь, выплата происходит по календарю по месту платежа, а не по месту выдачи. День, месяц и год, когда должна быть осуществлена выплата, указываются на лицевой стороне ценной бумаги.

Вексель, включающий иное назначение срока или предусматривающий последовательные выплаты, не признается действительным. Если в векселе вообще не указана дата получения денег, актуальным считается первый описанный вариант – по предъявлении. Вексель без даты составления и срока платежа является недействительным.

Векселя погашаются только в рабочие дни – если дата погашения приходится на выходной или на праздник, выплата производится в ближайший рабочий день. За лишний день при этом проценты не начисляются.

Возможно ли продление срока векселя?

Вексель может быть пролонгирован, если стороны договора – векселедатель и векселедержатель – не против. Вексельное законодательство не регулирует условия пролонгации, но они выработаны практикой.

Существуют 3 вида пролонгации срока векселя:

- Простое продление предполагает, что характер вексельного обязательства остается прежним после переноса срока. Срок совершения протеста отсчитывается от даты платежа, указанной в векселе, а не от отсроченной даты.

- Прямое продление – в векселе указывается новая дата вместо прежней, а значит, меняется текст ценной бумаги. Подписанты векселя должны подтвердить свое согласие на изменение условий, подписав ценную бумагу вторично.

- Косвенное продление – составляется новый вексель с более поздним сроком платежа. На новом векселе должны стоять подписи всех первоначальных подписантов, если держатель хочет сохранить их ответственность.

Что происходит при пропуске срока платежа?

Срок для предоставления векселя к платежу не восстанавливается. Есть несколько негативных последствий пропуска срока:

- Векселедержатель лишается возможности предъявлять претензии к индоссантам и прочим участникам вексельного обращения.

- Векселедержатель может требовать с векселедателя только основную сумму долга, но не проценты и пени. По ГК должник не должен платить проценты за простой, причиной которого являлись действия кредитора.

Возможно ли досрочное погашение векселей?

Ст. 40 Положения о векселях утверждает, что держатель ценной бумаги не может быть принужден получить сумму раньше срока с лишением части процентной прибыли.

Однако это положение не регулирует ситуацию, когда сам держатель требует погасить ценную бумагу досрочно, хотя такая ситуация в России довольно распространена: из-за низкой надежности эмитентов держатели ценных бумаг стремятся превратить их в наличность как можно быстрее. В целом досрочное погашение реально, но только при одновременном согласии обеих сторон.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

! нужно 10+ Лучшее за месяц нужно 25 Лучшее за все время нужно 50+

Простой вексель — это … Что такое простой вексель: реквизиты, соло, срок, отношения

Добавлено в закладки: 0

Что такое простой вексель? Описание и определение понятия

Простой вексель – это оформленный письменно документ, который подтверждает обязательство векселедателя (должника) в оговоренном месте и в определенное время оплатить векселедержателю (или лицу, указанному им) определенную сумму. Не указывают основания для оплаты суммы в векселе. Простой вексель может являться именным, то есть тем, который определяет право получить сумму конкретным лицом, или ордерным, на предъявителя.

В векселе, который предусматривает уплату по предъявлении или спустя какое-нибудь время от предъявления (вексель с ависто), можно указать ставку для того, чтобы начислить проценты от суммы. Начисление начинают с указанной даты или от момента составления документа.

Реквизиты простого векселя

У простого, как и у переводного, векселя существуют стандарты, которые определены «Единообразным законом о простом и переводной векселе». Документ можно признать простым векселем, когда существуют такие обязательные реквизиты:

-

метка «вексель», которая указана в тексте;

-

выраженное четко обязательство оплатить определенную сумму;

-

название получателя суммы;

-

название первого держателя и плательщика;

-

дата и место выполнения выплаты;

-

место и дата составления документа.

Вексель необходимо удостоверить подписью векселедателя. В большей части случаев, отсутствие какого-то из указанных реквизитов обозначает невозможность признать за документом юридическую силу простого векселя. Исключением являются такие случаи:

-

когда срок платежа не указан, вексель можно признать составленным для уплаты по предъявлению;

-

когда не указывается адрес, по которому пройдет выплата, к нему приравняют адрес плательщика;

-

адрес векселедателя приравнивается к месту составления векселя, когда не указан таковой.

Даже когда в числе лиц, которые подписали простой вексель, есть те, кто неспособен исполнять обязательства, остаются в силе подписи дееспособных авторов векселя.

Вексель – это ценная долговая бумага, письменное обязательство определенной строго формы. Лицо, которое выдало вексель, называют векселедателем. Лицо, которое владеет векселем – это векселедержатель. Векселя бывают переводными и простыми.

Векселедатель по простому векселю должен заплатить безо всяких условий векселедержателю данную сумму.

Тратта (переводной вексель) – это долговая бумага, в которой векселедатель дает плательщику письменное распоряжение оплатить безусловно названную сумму. Процедура принятия обязательства на себя оплатить плательщиком по переводному векселю — это акцепт векселя.

Отношения при простом векселе

В применении простого векселя принимают участие две стороны: тот, кому должны и тот, кто должен. Переводной вексель потребует участия уже трех – того, кому платят, векселедателя, плательщика.

Составление векселей и их использование на территории России контролируется не гражданским правом, которое прописано в Гражданском кодексе РФ, а вексельным правом.

Федеральный закон от 11 марта 1997 года № 48-ФЗ «О переводном и простом векселе» отсылает к Постановлению Центрального исполнительного комитета Совета народных комиссаров СССР от 7 августа 1937 года № 104/1341 «О переводном и простом векселе», которое, в свою очередь, почти слово в слово повторяет текст международной конвенции от 07.06.1930 «О единообразном законе о переводном и простом векселе», к которой РФ присоединилась. То есть векселя контролируются международным законом.

Изначально денежная задача векселя – это перевод денежных товарных отношений в форму не обусловленного ничем обещания оплатить. Происхождение долга при этом потеряет юридическое значение, а факт долга считается априори доказанным.

Права по векселю передают не при помощи цессии, как по прочим ценным бумагам, а при помощи индоссамента, то есть благодаря передаточной надписи.

Любая организация или человек, которые поставили собственную подпись на векселе, становятся ответчиками по долгу, имеющими право регрессивного требования в отношении остальных, поставивших подписи. То есть каждое лицо, которое поставило индоссамент, возможно привлечь к уплате.

Уплатив вексель, человек получает право требовать уплату от других лиц, которые поставили индоссамент, или прямо с плательщика. Передаточную надпись ставят на оборотной стороне векселя.

На аверсе можно проставить аваль (поручительство по векселю). Каждая подпись на аверсе векселя, когда это не подпись векселедателя или плательщика, является авалем.

Срок простого векселя

Векселя бывают ордерными или именными – на предъявителя. Срок платежа по векселю указывают в таком виде:

-

в такое-то время от предъявления;

-

по предъявлении;

-

на определенный день;

-

в такое-то времени от составления.

Лишь когда вексель выписывают с уплатой по предъявлении или в некоторое время от предъявления, в нем можно указать проценты. В других ситуациях начисление процентов не допускают – они будут являться ненаписанными. Получение по векселю дохода возможно обычно, как дисконт.

Закон потребует, чтобы вексель предъявляли к уплате вовремя: или в день, когда вексель подлежит уплате, или в течение двух дней. При отказе в платеже по векселю есть специальная процедура – это протест по векселю.

Протест по векселю производится у нотариуса, и рассмотрение в дальнейшем в суде не требуется. Суд выдает сразу судебный приказ о необходимости взыскания. То есть начинают исполнительное производство против должника.

Вексель — это не эмиссионная ценная бумага. Его выпуск не потребует государственной регистрации. Используя это, русские банки применяют векселя как финансовый инструмент, похожий на депозиты. Но обязательства по банковскому векселю в отличие от срочного депозита не принимают участие в механизме страхования вложений.

Простой вексель (соло)

Простой вексель – это ценная бумага, в согласии с которой векселедатель принимает на себя обязательство уплатить векселедержателю без каких-либо условий сумму, которая названа в векселе .

Обязательные реквизиты простого векселя:

-

Название «вексель», которое включено в непосредственно текст документа и выражено на том языке, на котором составлен этот документ.

-

Ничем не обусловленное, простое предложение оплатить определенную сумму.

-

Название того, кто должен оплатить (плательщика).

-

Время платежа.

-

Указание местоположения, в котором необходимо совершить платеж.

-

Название того, по приказу кого или кому должен быть выполнен платеж.

-

Место и дата составления векселя.

-

Подпись векселедателя (того, кто выдает вексель).

Отсутствие необходимых реквизитов делает недействительным простой вексель. Но существует ряд исключений. Так, если не указывается срок платежа, вексель оплачивают по предъявлении. Когда не назвали место платежа, им станет адрес плательщика, а если место составления – адрес векселедателя.

Проценты по векселю можно начислить лишь в ситуации, когда вексель необходимо оплатить сроком по предъявлении или в какое-нибудь время от предъявления. В любом другом переводном векселе данное условие является ненаписанным.

Если неправильно оформить простой вексель, он превращается в обыкновенную долговую расписку. То есть не имеет больше упрощенной схемы взыскания долга, которая применяется в вексельном праве. Но сберегает все права в согласии с Гражданским кодексом РФ.

Для простого в отличие от переводного векселя, не потребуется процедура акцепта.

Простой вексель необходимо предъявить к уплате в указанный день выполнения платежа или в течение двух последующих рабочих дней. Когда векселедатель не желает оплатить по векселю, то должен быть оформлен надлежащим образом у нотариуса протест по векселю.

Простой вексель – это ценная неэмиссионная бумага, то есть его может кто угодно выписать, вплоть до частного лицо, без какой-либо регистрации. Потому в России простые векселя имеют довольно большое распространение, как долговой инструмент.

В частности, они являются одним из банковских средств для того, чтобы привлечь деньги. Первое место на сегодняшний день по выпуску банковских векселей имеет Сбербанк. Практически все кредитные финансовые организации свои векселя продают. Масштаб рынка векселей согласно с данными Банка России, в обращении на сегодня превышает 30 триллионов рублей.

В АС-АУДИТ обратился главный бухгалтер компании осуществляющий оплату за товар векселями .

Сергей Долгалев,

директор аудиторской компании АС-АУДИТ

Вопрос:

1. Какие особенности есть в налогообложении операций связанных с долгосрочным

погашением векселя?

2. Как быть с НДС при получении собственного (простого) векселя в оплату товаров?

1. Основные выводы

2. Убыток по досрочному погашению векселя

3. Налог на добавленную стоимость при получении собственного (простого) векселя в

оплату товаров

4. Основные бухгалтерские проводки по операциям с векселями

5. Рекомендуемая официальная литература и статьи 1. Основные выводы

Проанализировав законодательство, регламентирующее вексельные отношения, наши

специалисты пришли к следующим выводам:

![]() Платформа ОФД 📌 Реклама

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

1. Убыток, полученный от погашения векселя досрочно с дисконтом не может быть отнесен на уменьшение налоговой базы по налогу на прибыль по основным видам деятельности.

Он уменьшает налоговую базу только по ценным бумагам (другим аналогичным векселям) в отчетном (налоговом) периоде, следующем за налоговым периодом его получения. Соответственно если в следующих отчетных (налоговых) периодах налоговая

база по данному виду ценных бумаг не будет формироваться, то и полученный ранее убыток по векселям для целей налогообложения вообще не будет учитываться.

2. При получении от покупателя собственного (простого) векселя в оплату товаров (работ, услуг) НДС начислять не надо. Это следует сделать только при погашении (оплате) векселя или при передаче его третьему лицу по индоссаменту. При этом если сумма, которую поставщик выручил при продаже векселя, меньше той задолженности, за которую он был получен, то начислить НДС все равно нужно со всей суммы задолженности. НДС, начисляемый в бюджет, в данном случае не нужно рассчитывать пропорционально полученным деньгам. Заплатить нужно всю сумму, включенную в дебиторскую задолженность.

2. Убыток по досрочному погашению векселя

Поскольку вексель относится к ценным бумагам, налоговая база по операциям с векселями определяется в соответствии со ст.280 НК РФ отдельно от налоговой базы по иным видам деятельности организации. При этом налоговая база по ценным бумагам,

не обращающимся на организованном рынке, определяется отдельно от тех, что обращаются на этом рынке (п.8 ст.280 НК РФ).

Пунктом 10 указанной статьи НК РФ установлено, что налогоплательщики, получившие убыток от операции с ценными бумагами в предыдущем налоговом периоде, вправе уменьшить налоговую базу по операциям с ценными бумагами в отчетном (налоговом)

периоде в порядке, установленном ст.283 НК РФ.

В ней предусмотрено, что совокупная сумма переносимого убытка не может превышать

30% налоговой базы.

Исходя из изложенного убыток, полученный от погашения векселя досрочно с дисконтом, может быть отнесен на уменьшение налоговой базы только по ценным бумагам в отчетном (налоговом) периоде, следующем за налоговым периодом его получения. Соответственно если в следующих отчетных (налоговых) периодах налоговая база по данному виду ценных бумаг не будет формироваться, то и полученный ранее убыток по векселям для целей налогообложения вообще не будет учитываться.

3. Налог на добавленную стоимость при получении собственного (простого) векселя в

оплату товаров

Момент определения налоговой базы при реализации (передаче) товаров (работ, услуг): в случае прекращения встречного обязательства покупателя товаров (работ, услуг) по оплате этих товаров (работ, услуг) путем передачи покупателем-векселедателем собственного векселя оплатой указанных товаров (работ, услуг) признается оплата покупателем-векселедателем (либо иным лицом) указанного векселя или передача налогоплательщиком указанного векселя по индоссаменту третьему лицу (Статья 167 п. 4, НК РФ).

В соответствии с положениями п.2 ст.167 НК РФ моменты реализации товаров для целей НДС по общему правилу (политика по оплате) связываются с моментом прекращения встречного обязательства покупателя по оплате товаров. Таким образом, при расчетах векселями третьих лиц (не покупательскими) момент реализации связан с моментом получения векселя.

Однако при выдаче поставщику собственного простого векселя покупателя согласно положениям п.4 ст.167 НК РФ момент реализации для целей НДС связывается у продавца с оплатой этого векселя или с передачей его по индоссаменту третьему лицу. Это правило фактически означает отсрочку начисления налога у первого векселедержателя на все то время, пока вексель находится у него.

Порядок определения налоговой базы при реализации товаров (работ, услуг): Налоговая база при реализации налогоплательщиком товаров (работ, услуг), если иное не предусмотрено настоящей статьей, определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 40 настоящего Кодекса, с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья) и без включения в них налога и налога с продаж (Статья 154 п. 1 НК РФ).

Если покупатель расплатился за товары, принадлежащие вашей организации, собственным векселем, то НДС вы должны начислить на всю их продажную стоимость. Это установлено пунктом 1 статьи 154 НК РФ. При этом момент, когда нужно начислить налог, зависит от того, кто является векселедателем: организация-покупатель или третье лицо.

Если вам передали вексель третьего лица, то заплатить налог вам нужно было сразу в момент его получения. Это следует из пункта 2 статьи 167 НК РФ.

Если же покупатель выдал вам собственный вексель, то налог начислить вы должны в тот день, когда его продали. Об этом говорится в пункте 4 статьи 167 НК РФ. Причем если сумма, которую вы выручили при продаже векселя, меньше той задолженности, за которую он был получен, то начисляете НДС вы все равно с суммы задолженности. Другими словами, НДС, начисляемый в бюджет, в данном случае не нужно рассчитывать пропорционально полученным деньгам. А заплатить нужно всю сумму, включенную в дебиторскую задолженность.

4. Основные бухгалтерские проводки по операциям с векселями

В соответствии с Письмом N 142 вексель, выданный покупателем (векселедателем) своему поставщику, отражается на отдельных субсчетах к счетам расчетов по номинальной стоимости:

— у покупателя — на счете 60 «Расчеты с поставщиками и подрядчиками», субсчет

«Векселя выданные»;

— у поставщика — на счете 62 «Расчеты с покупателями и заказчиками», субсчет

«Векселя полученные».

Пример 1 (для простоты расчетов ставка НДС взята 20%)

ООО «Фобос» реализовало товар ЗАО «Вега» на сумму 120 000 руб. В обеспечение платежа за товар ЗАО «Вега» выдало собственный вексель номинальной стоимостью 132 000 руб.

Отражение операций в бухгалтерском учете ЗАО «Вега» осуществляется следующим

образом.

1. Принят к учету товар по стоимости, указанной в первичных документах в

соответствии с договором:

Д-т 41 «Товары» К-т 60 «Расчеты с поставщиками и подрядчиками» — 100 000 руб.

(без НДС);

Д-т 19 «Налог на добавленную стоимость по приобретенным ценностям» К-т 60

«Расчеты с поставщиками и подрядчиками» — на сумму НДС — 20 000 руб.

2. Выдан вексель номинальной стоимостью 132 000 руб. в обеспечение платежа за товар:

Д-т 60 «Расчеты с поставщиками и подрядчиками» К-т 60 «Расчеты с поставщиками и

подрядчиками», субсчет «Векселя выданные», — 132 000 руб.

В соответствии с Письмом N 142 разница между номинальной стоимостью векселя (вексельной суммой) и стоимостью полученных товаров (работ, услуг) отражается в зависимости от конкретного содержания по дебету счетов учета производственных запасов, затрат на производство и т.д. в корреспонденции с кредитом счета учета расчетов (60 или 76).

В целях равномерного включения в расходы вышеуказанной разницы по векселям, выданным в оплату за выполненные работы и оказанные услуги, организация может предварительно учесть ее на счете 97 «Расходы будущих периодов». В данном примере разница между номинальной стоимостью векселя и стоимостью приобретенных товаров относится на увеличение стоимости этих товаров:

Д-т 41 К-т 60 «Расчеты с поставщиками и подрядчиками» — 12 000 руб.

Рассмотрим налоговый учет по налогу на прибыль у ЗАО «Вега».

В налоговом учете вышеуказанная разница является процентами за отсрочку платежа (коммерческий кредит), которая признается равномерно в течение срока обращения векселя в составе внереализационных расходов с учетом ограничений, установленных ст.269 НК РФ. Как правило, не кредитные организации используют для этих целей способ, предусмотренный абзацем четвертым п.1 вышеуказанной статьи настоящего Кодекса, согласно которому величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Банка России, увеличенной в 1,1 раза. Допустим, что вексель выдан 01.02.2003 сроком на 90 дней. Сумма процентов (дисконта), приходящаяся на период с даты выдачи векселя до конца I квартала, составляет 7733 руб. (12 000 руб. : 90 дн. х 58 дн.).

Определяем сумму процентов, признаваемую расходом в I квартале (ставка

рефинансирования Банка России — 21%):

120 000 руб. х (21% х 1,1): 365 дн. х 58 дн. : 100% = 4405 руб.

Во II квартале вексель предъявляется к погашению и векселедателю выплачивается

вексельная сумма 132 000 руб.

Определяем сумму процентов, признаваемых расходом во II квартале:

120 000 руб. х (21% х 1,1) : 365 дн. х 32 дн. : 100% = 2430 руб.

Разница между фактической суммой процентов, включенной в вексельную сумму, и предельной величиной суммы процентов не признается расходом для целей налогообложения и составляет 5165 руб. . Отражение операций в бухгалтерском учете ООО «Фобос» осуществляется следующим образом.

1. Отражена выручка от реализации товара:

Д-т 62 «Расчеты с покупателями и заказчиками» К-т 90 «Продажи» — 120 000 руб.

2. Начислен НДС (датой определения налоговой базы является дата отгрузки):

Д-т 90 «Продажи» К-т 68 «Расчеты по налогам и сборам» — 20 000 руб.

3. Получен вексель покупателя в обеспечение платежа:

Д-т 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные»,

К-т 62 «Расчеты с покупателями и заказчиками» — 132 000 руб.

4. Разница между вексельной суммой и стоимостью реализованных товаров включается в состав прочих доходов:

Д-т 62 «Расчеты с покупателями и заказчиками» К-т 91 «Прочие доходы и расходы» — 12 000 руб.

В соответствии с подпунктом 3 п.1 ст.162 НК РФ налоговая база по НДС увеличивается на суммы, полученные в виде процента (дисконта) по полученным в счет оплаты за реализованные товары (работы, услуги) облигациям и векселям, процента по

товарному кредиту в части, превышающей размер процента, рассчитанного в соответствии со ставками рефинансирования Банка России, действовавшими в периодах, за которые производится расчет процента. По смыслу вышеуказанной статьи настоящего

Кодекса все перечисленные в ней суммы включаются в налоговую базу только при реальном получении.

В момент получения векселя доход в виде дисконта начислен в бухгалтерском учете, но не получен.

В связи с этим НДС целесообразно начислить как отложенное налоговое обязательство.

В продолжение примера 1 определяем сумму, превышающую размер процентов, рассчитанных по ставке Банка России за время обращения векселя:

12 000 руб. — (120 000 руб. х 21% : 365 дн. х 90 дн. : 100%) = 12 000 руб. — 6214 руб. = 5786 руб.

Определяем сумму НДС с суммы превышения: 5786 руб. х 20 : 120 = 964 руб.

На сумму отложенного налога в бухгалтерском учете производится следующая запись:

Д-т 91 «Прочие доходы и расходы» К-т 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Отложенное обязательство по НДС»*(1), — 964 руб.

При погашении векселя векселедателем в бухгалтерском учете будут сделаны следующие записи:

Д-т 51 «Расчетный счет» К-т 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные», — 132 000 руб.

и одновременно:

Д-т 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Отложенное обязательство по НДС», К-т 68 «Расчеты по налогам и сборам» — 964 руб.

5. Рекомендуемые официальные документы и статьи

1. Налоговый кодекс

2. Письмо Минфина РФ от 31 октября 1994 г. N 142 «О порядке отражения в

бухгалтерском учете и отчетности операций с векселями, применяемыми при расчетах

между организациями за поставку товаров, выполненные работы и оказанные услуги» (с

изменениями от 16 июля 1996 г.)

3. Бухгалтерское приложение к газете «Экономика и жизнь», выпуск 30, июль 2003 г.

4. Бухгалтерский и налоговый учет операций с векселями (Р.И. Рябова, «Налоговый

вестник», N 6, июнь 2003 г.)

5. «Главбух», Отраслевое приложение «Учет в торговле», N 4, IV квартал 2002г.

ООО получило беспроцентный вексель банка в качестве оплаты за отгруженную продукцию. Номинальная стоимость векселя составляет 35 млн. руб., срок погашения — «по предъявлению, но не ранее 01.01.2015». Данный вексель ООО досрочно предъявило к погашению в банк, которым был выпущен вексель. На сегодняшний день его оценка составила 24 млн. руб., данная сумма была выплачена ООО. Как отразить убыток в налоговом учете?

В соответствии со ст. 142 и ст. 143 ГК РФ вексель является ценной бумагой, то есть документом, удостоверяющим с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

Согласно ст. 815 ГК РФ вексель представляет собой ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного векселем срока полученные взаймы денежные суммы.

Отношения сторон по векселю регулируются ГК РФ, Федеральным законом от 11.03.1997 N 48-ФЗ «О переводном и простом векселе», Положением о переводном и простом векселе, введенным в действие постановлением ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 (далее Положение).

Предъявление векселя к платежу векселедателю при наступлении срока на предъявление рассматривается как погашение векселя, то есть как погашение долгового обязательства.

Векселедержатель не может быть принужден принять платеж до наступления срока. Однако векселедатель вправе принять свой вексель к платежу до наступления срока платежа (ст.ст. 40, 77 Положения).

Порядок досрочного платежа по векселю Положением не установлен. Вместе с тем вексельные сделки регулируются также общими нормами гражданского законодательства о сделках и обязательствах в случаях отсутствия специальных норм в вексельном законодательстве (п. 1 постановления Пленума Верховного суда РФ и Пленума Высшего арбитражного суда РФ от 04.12.2000 N 33/14). В таком случае условия погашения векселей на основании п. 4 ст. 421 ГК РФ могут регулироваться условиями договора или соответствующего соглашения, если не противоречат вексельному законодательству. На это указано, например, в постановлении ФАС Уральского округа от 18.03.2003 N Ф09-541/03ГК.

Таким образом, вексель может быть погашен и досрочно на условиях, предусмотренных соглашением сторон.

Вексель относится к ценным бумагам, не обращающимся на организованном рынке ценных бумаг.

По мнению представителей финансового ведомства, досрочное погашение векселя векселедателем признается у векселедержателя иным выбытием ценных бумаг. При этом в целях налогообложения прибыли при определении налоговой базы векселедержателю необходимо руководствоваться положениями ст. 280 НК РФ (смотрите, например, письма Минфина России от 04.03.2013 N 03-03-06/1/6365, от 11.02.2013 N 03-03-06/2/3365, от 21.03.2011 N 03-02-07/1-79).

В ст. 280 НК РФ определены особенности определения налоговой базы по налогу на прибыль по операциям с ценными бумагами.

Согласно п. 8 ст. 280 НК РФ налоговая база по операциям с ценными бумагами определяется налогоплательщиком отдельно, за исключением налоговой базы по операциям с ценными бумагами, определяемой профессиональными участниками рынка ценных бумаг. При этом налогоплательщики (за исключением профессиональных участников рынка ценных бумаг, осуществляющих дилерскую деятельность) определяют налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, отдельно от налоговой базы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг.

Согласно п. 2 ст. 280 НК РФ доход от реализации или иного выбытия ценных бумаг (в том числе погашения) определяется исходя из цены реализации или иного выбытия ценной бумаги. Расходы при реализации (или ином выбытии) ценных бумаг определяются исходя из цены приобретения ценной бумаги (включая расходы на ее приобретение), затрат на ее реализацию.

Расходы, связанные с приобретением ценных бумаг, включая их стоимость, признаются на дату реализации или иного выбытия ценных бумаг в соответствии с пп. 7 п. 7 ст. 272 НК РФ.

Пунктом 10 ст. 280 НК РФ установлено, что налогоплательщики, получившие убыток (убытки) от операций с ценными бумагами в предыдущем налоговом периоде или в предыдущие налоговые периоды, вправе уменьшить налоговую базу, полученную по операциям с ценными бумагами в отчетном (налоговом) периоде (перенести указанные убытки на будущее) в порядке и на условиях, которые установлены ст. 283 НК РФ (смотрите письма Минфина России от 04.03.2013 N 03-03-06/1/6365, от 31.08.2009 N 03-03-06/1/559).

При этом из писем контролирующих органов следует, что убытки от операций с ценными бумагами, полученными в предыдущем налоговом периоде (предыдущих налоговых периодах), могут быть отнесены на уменьшение налоговой базы от операций только с такими же ценными бумагами, определенной в отчетном (налоговом) периоде (смотрите письма Минфина России от 25.03.2011 N 03-03-06/1/182, от 31.08.2009 N 03-03-06/1/559, УФНС России по г. Москве от 17.10.2011 N 16-15/100096, от 17.03.2009 N 16-15/023708).