Содержание

- Как рассчитать потребность в оборотных средствах

- Собственный оборотный капитал

- Формула собственного оборотного капитала по балансу

- Понятие собственного оборотного капитала

- Состав оборотного капитала (активов)

- Значение формулы

- Примеры решения задач

- Оборотный капитал

- Понятие оборотного капитала

- Фазы оборотных средств

- Управление оборотным капиталом

- Капитал, основной и оборотный капитал.

Как рассчитать потребность в оборотных средствах

Костюченко Н.С.

Костюченко Н.С.

Все чаще у банков возникает вопрос – как определить потребность в оборотных средствах заемщика? Математические формулы не всегда работают, в учебниках ничего об этом не сказано, опыта не у всех достаточно. Попробуем рассмотреть в данной статьи методы определения потребности в оборотных средствах.

Расчет торгово-производственного цикла (Далее — ТПЦ)

Перед расчетом лимита кредитования необходимо определить длительность ТПЦ. Например, срок доставки сырья 15 дней ( оплата 100% аванс), производство товара 30 дней, срок доставки до покупателя 10 дней (оплата с отсрочкой платежа в течение 30 дней). Как мы видим из примера, ТПЦ составит 15+30+30 = 75 дней. Увеличим данный срок до 100 дней на риск непредвиденной ситуации.

Из вышеуказанного расчета мы можем сделать вывод, что срок транша (срок оборачиваемости) составит не более 100 дней.

Далее переходим к расчету лимита кредитования.

Расчет лимита кредитования

Классический подход расчета потребности в оборотных средствах (Далее – ПОС) заключается в расчете суммы кредита из данных бухгалтерской отчетности на последнюю отчетную дату:

ПОС = Дебиторская задолженность + Запасы – Кредиторская задолженность.

Если ПОС получиться положительный – потребности нет. Если отрицательный – то есть, на сумму которая получилась при расчете.

Например, ДЗ — 100 м.р., Запасы — 15 м.р. , КЗ – 170 м.р. ПОС = 100+15-170 = — 55 м.р. Таким образом, лимит кредитования получается 55 м.р.

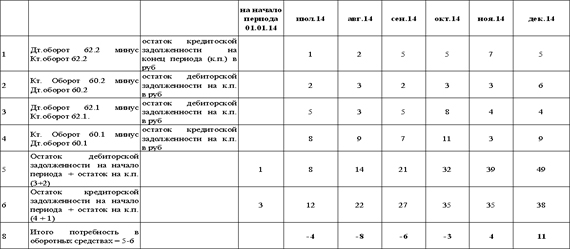

Необходимо проводить расчет за последние 12 месяцев на основании оборотно- сальдовых ведомостей, чтобы расчеты были корректные. Можно взять среднее значение.

Такой подход для расчета ПОС не подходит для компаний, занимающихся строительством, разными видами деятельности и предоставлением услуг.

Рефинансирование

При рефинансировании кредита на пополнение оборотных средств, повторно лимит не рассчитывается. В данном случае необходимо проанализировать на какие цели был потрачен кредит, выданный ранее.

Например, мы видим, что в июне 2014 года компании был предоставлен кредит 150 м.р. на оборотные средства. При этом, выручка за 1-е полугодие составила 600 м.р. ТПЦ – 30 дней. Расчеты с поставщиками – 100% предоплата, с покупателями – 70% предоплата, 30% по факту в течение 12 дней. На первый взгляд, потребности в оборотных средствах уже особо не наблюдается. Даже если взять среднемесячную выручку (600/6 = 100) и умножить ее на долю оплаты с отсрочкой платежа (30%), получается максимальная потребность 30 м.р. в мес. Кроме того, выданный кредит в размере 150 м.р., должен был увеличить среднемесячную выручку на 150 м.р. при ТПЦ в 30 дней, дополнительная выручка за второе полугодие должна составить около 150 м.р. * 6 = 900 м.р. По данным бухгалтерского баланса мы видим что годовая выручка составила всего-лишь 1300 м.р., должна быть больше на 900 м.р. Вопрос – на какие цели был использован предоставленный ранее кредит.

Данная ситуация могла возникнуть, если компания использовала кредит не по назначению, ответ мы можем найти анализируя следующие статьи баланса:

- Изменение внеоборотных активов – компания могла направить средства на покупку ОС, строительство и т.д.,

- Изменение финансовых вложений – средства могли быть потрачены на предоставление займов, покупку долей и т.д.

- Снижение кредиторской задолженности – компания могла «залатать» дыры по кредиторской задолженности

- Резкое увеличение авансов выданных – средства могли быть потрачены на выданные авансы, которые до сих пор не закрыты (УБЫТКИ или длительный срок поставки)

В любом случае, необходимо запросить выписку по 51 счету и посмотреть по назначению платежей – куда были направлены кредитные средства. Далее, проверить данных контрагентов по СЭБ. Если компании имеют признаки транзитных, то можно сделать вывод, что кредит «выведен» из бизнеса. Если же компании реальные, необходимо проанализировать структуру и динамику ДЗ и КЗ по оборотно-сальдовым ведомостям.

В случае, если будет сделан вывод, что предоставленный ранее кредит, на который требуется рефинансирование, был «выведен» из бизнеса или использован не по целевому назначению, рефинансирование не целесообразно.

Второй вопрос, который должен задать банк – в связи с чем компания просит рефинансирование. Если дело в снижение процентной ставки, более менее понятно. Но если компания просит увеличить срок кредитования да еще и под ставку выше, картина на лицо – заемщик не справляется с долговой нагрузкой.

Кредит на увеличение оборотных средств

Категорически нельзя проводить какой-либо расчет ПОС с помощью формул при увеличение оборотных средств. В данном случае имеется ввиду, что компания обратилась в банк не за пополнение оборотных средств, а за кредитом на увеличение оборотных средств. Это большая разница.

Например, компания заключила крупный контракт на 300 м.р. По условиям данного договора, она должна за свой счет выполнить работы в течение 6 мес и только после этого будет оплата. В данном случае очевидно, что возникает потребность в 300 м.р. и никаких формул тут применять не надо. А вот проанализировать риски не выполнения контракта – необходимо в первую очередь.

Таким образом, мы провели краткий обзор, когда и как рассчитывать сумму кредита на ПОС.

Пусть Ваши риски будут минимальны!

Собственный оборотный капитал

Собственный оборотный капитал или собственные оборотные средства это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

Собственный оборотный капитал (собственные оборотные средства) рассчитывается по данным бухгалтерского баланса как сумма итоговых значений по раздела 3 «Капитал и резервы» (КиР) и раздела 4 «Долгосрочные обязательства» (ДО) за минусом итога по раздела 1 «Внеоборотные активы» (ВА):

СОК = КиР + ДО — ВА = стр. 1300 + стр. 1530 — стр. 1100

Упрощенно собственные оборотные средства можно рассчитать как разницу между оборотным капиталом (ОК) и краткосрочными кредитами и займами (Д):

СОК = ОК — Д

Собственный оборотный капитал может быть отрицательным, положительным и равным нулю. Положительное значение (оборотный капитал превышает сумму краткосрочного долга) свидетельствует о благополучном финансовом состоянии компании, поскольку в э том случае предприятие способно погасить свои текущие обязательства перед кредиторами путем продажи оборотных активов.

Ситуация, когда собственный оборотный капитал равен нулю, характерна для вновь созданных предприятий, а также предприятий, в которых оборотные средства финансируются полностью за счет кредитов и займов.

Отрицательное значение собственного оборотного капитала свидетельствует о том, что часть краткосрочны х заемных средств (равная разнице) «осела» в основных средствах, или, в худшем случае, использована для покрытия убытков. В данном случае финансовое состояние предприятия неблагополучно, поскольку у него явная нехватка средств.

Формула собственного оборотного капитала по балансу

Понятие собственного оборотного капитала

Собственный оборотный капитал (собственные оборотные средства) включает в себя величину оборотных активов, которая остается в распоряжении компании после момента полного, единовременного погашения краткосрочной задолженности.

Собственный оборотный капитал рассчитывается различными способами, при его определении применяют показатели бухгалтерского баланса. Он характеризует объемы собственных (приравненных к ним) средств предприятия, которые направляются на финансовое обеспечение оборотных активов.

Анализируя показатель, рассчитанный по формуле собственного оборотного капитала по балансу, можно принять своевременные меры пооптимизации и начать повышать эффективность работы предприятия.

Расчет оборотного капитала производят в соответствии с разделами бухгалтерского баланса (II и V)

При этом формула собственного оборотного капитала по балансу выглядит следующим образом:

СОК = ТА – ТО

Здесь СОК – сумма собственного оборотного капитала,

ТА – сумма текущих активов,

ТО – сумма текущих обязательств.

Вторым вариантом расчета собственного оборотного капитала будет формула, в составе которой используются показатели I, III и IV раздела бухгалтерского баланса. Формула собственного оборотного капитала по балансу в этом случае такова:

СОК = СК + ДО – ВНА

Здесь СОК – сумма собственного оборотного капитала,

СК – собственный капитал (из III раздела баланса),

ДО – сумма долгосрочных обязательств (из IV раздела баланса),

ВНА – сумма внеоборотных активов (из I раздела баланса).

Состав оборотного капитала (активов)

По II разделу бухгалтерского баланса («Оборотные активы») отражаются 6 основных строк, содержащих наиболее ликвидные активы (то имущество, которое легко обращается в денежные средства). В составе оборотного капитала самые эффективные с позиции доступности – денежные средства, которыми в любое время можно расплачиваться за требуемые для текущей деятельности ресурсы.

Помимо денежных средств в состав оборотного капитала включены денежные эквиваленты (активы, которые быстро обращаются в деньги). Пример денежного эквивалента — краткосрочный банковский депозит до востребования (сроком до 3 мес.). Если отсутствуют наличные денежные средства, то данным активом быстрее всего можно воспользоваться и обратить его в деньги.

При расчете оборотного капитала также принимают участие показатели актива баланса:

- Запасы,

- Сумма дебиторской задолженности.

Эти два показателя являются наименее ликвидными в сравнении с деньгами. Для того, что бы обратить их в деньги, необходимы дополнительные затраты сил и времени.

Значение формулы

Формула собственного оборотного капитала по балансу позволяет провести оценку величины собственных и приравненных к ним средств. Далее эти средства направляются на финансирование оборотных активов.

Величина собственного оборотного капитала может быть положительной и отрицательной величиной, а также быть равной нулю. Недостаточное количество собственного оборотного капитала приводит компанию к неспособности своевременного погашения краткосрочных обязательств и дальнейшей несостоятельности.

Эта ситуация происходит по следующим причинам:

- низкая эффективность использования активов;

- наличие (рост) остатков незавершенного строительства;

- рост суммы дебиторской задолженности;

- убыточность работы предприятия и др.

На работу предприятия отрицательно влияет не только недостаток собственного оборотного каптала. Но и его избыток. Так, если показатель собственного капитала в значительной мере превысит оптимальную в нем потребность, то эффективность использования компанией ее ресурсов можно считать низкой.

Нулевой размер собственного оборотного капитала может быть у нового предприятия или у компании, деятельность которой финансируется исключительно за счет заемного капитала.

Примеры решения задач

ПРИМЕР 1

| Задание | Рассчитать сумму собственного оборотного капитала по балансу, если даны следующие показатели работы предприятия:

Внеборотные активы (I раздел баланса) – 430 000 рублей, Оборотные активы (II раздел баланса) – 244 000 рублей, Капитал и резервы (IV раздела баланса), — 114 000 рублей. Долгосрочные обязательства (V раздела баланса), — 350 000 рублей. Краткосрочные обязательства (VI раздела баланса), — 210 000 рублей. |

| Решение | Формула собственного оборотного капитала по балансу:

СОК = ОА – КО СОК = 244000 – 210000= 34 тыс. руб. По второму варианту расчета формула собственного оборотного капитала по балансу выглядит так: СОК = СК + ДО – ВНА СОК = 114 000 + 350 000 – 430 000 = 34 тыс. руб. |

| Ответ | СОК=34 000 рублей. |

ПРИМЕР 2

| Задание | Рассчитать сумму собственного оборотного капитала по бухгалтерскому балансу на примере компании ООО «Стройресурс». Даны следующие показатели:

Сумма оборотных активов (ОА) – 1 010 000 рублей, Внеоборотные средства (ВА)– 1 800 000 рублей, Долгосрочные обязательства (ДО) – 105 000 рублей, Краткосрочные обязательства (КО)–1 040 000 рублей, |

| Решение | Эту задачу можно решить, используя основные балансовые соотношения (Актив=Пассив). При этом А=ВА+ОА, а пассив П=СК+ДО+КО

ПоэтомуА=1800 000+1010 000=2810 000 тыс. руб. Следовательно, П=2 810 000 тыс. руб. Вычислим сумму собственного капитала равна: СК=П-ДО-КО СК=2800000-105000-1040000=1 655 000 тыс. руб. |

| Ответ | 1 655 000 тыс. руб. |

Оборотный капитал

Понятие оборотного капитала

Определение 1

Оборотный капитал — это капитал, инвестируемый фирмой, компанией в текущую деятельность на период каждого операционного цикла. Иными словами, это средства фирмы, вложенные в текущие активы (оборотные средства). Оборотный капитал, как и основной капитал, выражает определенные производственные отношения, складывающиеся с развитием предпринимательства.

Оборотный капитал непосредственно участвует в создании новой стоимости, функционируя в процессе кругооборота всего капитала. При этом соотношение основного и оборотного капитала влияет на величину получаемой прибыли. Оборотный капитал обращается быстрее, чем основной капитал. Поэтому с увеличением доли оборотного капитала в общей сумме авансированного капитала время оборота всего капитала сокращается, а следовательно, увеличивается возможность роста новой стоимости, т.е. прибыли.

Существует понятие чистого оборотного капитала. Его величина определяется как разница между текущими активами и текущими обязательствами, текущими пассивами. В нормальных условиях функционирования хозяйствующих субъектов величина текущих активов выше текущих обязательств, т.е. сумма оборотных средств превышает кредиторскую задолженность.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Определение 2

Чистый оборотный капитал в традиционной терминологии представляет собой не что иное, как собственные оборотные средства.

Оборотный капитал характеризуется не только объемом и структурой, но и ликвиднрстью текущих активов. Степень ликвидности определяется способностью текущих активов превращаться в процессе кругооборота в денежные средства. При этом учитывается, что, например, производственные запасы менее ликвидны, чем готовая продукция, а абсолютно ликвидны денежные средства.

Особенности управления оборотным капиталом определяются структурной принадлежностью хозяйствующих субъектов. Если у торговых организаций высок удельный вес товаров, у промышленных предприятий — сырья и материалов, то у финансовых корпораций преобладают денежные средства и их эквиваленты.

Согласно теории финансового менеджмента, оборотный капитал состоит из постоянного и переменного капитала. Та часть текущих активов, которая постоянно находится в распоряжении предприятия и в размере необходимого минимума обеспечивает хозяйственную деятельность, составляет основу постоянного оборотного капитала.

При возникновении дополнительной потребности в средствах, обусловленной, например, сезонным характером производства и реализации или другими объективными причинами, образуется переменный оборотный капитал.

Замечание 1

Таким образом, эффективность управления оборотным капиталом определяется рядом факторов: объемом и составом текущих активов, их ликвидностью, соотношением собственных и заемных источников покрытия текущих активов, величиной чистого оборотного капитала, соотношением постоянного и переменного капитала и другими взаимосвязанными факторами.

Определение 3

Оборотный капитал хозяйствующих субъектов, участвуя в кругообороте средств рыночной экономики, представляет собой органически единый комплекс. Оборотный капитал — это денежные средства, авансированные в оборотные производственные фонды и фонды обращения, обеспечивающие как процесс производства, так и процесс обращения.

Оборотный капитал (оборотные средства) предприятия, участвуя в процессе производства и реализации продукции, совершает непрерывный кругооборот. При этом средства переходят из сферы обращения в сферу производства и обратно, принимая последовательно форму фондов обращения и оборотных производственных фондов.

Фазы оборотных средств

Таким образом, проходя последовательно три фазы, оборотные средства меняют свою натурально-вещественную форму.

- В первой фазе (Д — Т) оборотные средства, имеющие первоначально форму денежных средств, превращаются в производственные запасы, т.е. переходят из сферы обращения в сферу производства.

- Во второй фазе (Т…П…Т,) оборотные средства участвуют непосредственно в процессе производства и принимают форму незавершенного производства, полуфабрикатов и готовых изделий.

- Третья фаза кругооборота оборотных средств (Т — Д) совершается вновь в сфере обращения. В результате реализации готовой продукции оборотные средства принимают снова форму денежных средств.

Разница между поступившей денежной выручкой и первоначально затраченными денежными средствами (Д — Д) определяет величину денежных накоплений фирмы. Таким образом, совершая полный кругооборот (Д — Т…П…Т — Д,), оборотный капитал функционирует на всех стадиях параллельно во времени, что обеспечивает непрерывность процесса производства и обращения, Кругооборот оборотного капитала представляет собой органическое единство трех его фаз.

В отличие от основного капитала, который неоднократно участвует в процессе производства, оборотный капитал функционирует только в одном производственном цикле и полностью переносит свою стоимость на весь изготовленный продукт.

По источникам формирования оборотный капитал подразделяется на собственный и заемный (привлеченный). Собственный оборотный капитал предприятий с развитием предпринимательской деятельности и акционирования играет определяющую роль, так как обеспечивает финансовую устойчивость и оперативную самостоятельность хозяйствующего субъекта. Собственные оборотные средства приватизированных предприятий находятся в полном их распоряжении. Предприятия имеют право их продавать, передавать другим хозяйствующим субъектам, гражданам, сдавать в аренду и т.д.

Заемный капитал, привлекаемый в виде банковских кредитовой других форм, покрывает дополнительную потребность предприятия в средствах. При этом главным критерием условий кредитования банком служит надежность финансового состояния предприятия и оценка его финансовой устойчивости.

Замечание 2

Размещение оборотного капитала между предприятиями различных отраслей предопределяет отраслевую структуру оборотного капитала. Так, в сфере производства структура оборотного капитала определяется степенью концентрации, характером и длительностью процесса производства, его материалоемкостью, уровнем технического оснащения и другими факторами. На предприятиях сферы обращения более высока доля запасов товарно-материальных ценностей.

Управление оборотным капиталом

Управление оборотным капиталом тесно связано с его составом и размещением. В различных хозяйствующих субъектах состав и структура оборотного капитала неодинаковы, так как зависят от формы собственности, специфики организации производственного процесса, взаимоотношений с поставщиками и покупателями, структуры затрат на производство, финансового состояния и других факторов. Типовой состав и размещение оборотного капитала представлены на рисунке:

Рисунок 1.

Состояние, состав и структура производственных запасов, незавершенного производства и готовой продукции являются важным индикатором коммерческой деятельности предприятия. Определение структуры и выявление тенденции изменения элементов оборотных средств дают возможность прогнозировать параметры развития предпринимательства.

Структура оборотных средств (оборотных активов) по отраслям экономики РФ, в том числе в промышленности, представлена в таблице:

Рисунок 2.

Структура оборотных средств в промышленности в основном идентична соответствующим средним показателям по отраслям экономики. Характерно, что около одной трети оборотных активов в промышленности приходится на долю запасов. Более половины средств находятся в расчетах, а именно в дебиторской задолженности. На долю краткосрочных финансовых вложений и денежных средств приходится почти $14 \%$. Это объясняется тем, что денежные средства обладают абсолютной ликвидностью и быстрой оборачиваемостью в отличие от такого вида текущих активов, как дебиторская задолженность. Преобладание средств в расчетах в нынешних условиях обусловлено трудностями переходного периода, реструктуризацией экономики, инфляцией и, следовательно, нарушениями финансово-платежной дисциплины.

Капитал, основной и оборотный капитал.

Капитал — это приносящие доход денежные средства и средства производства (здания, машины и оборудование). В случае денежных средств, говорят о денежном капитале, а средства производства называют физическим капиталом. Кроме того, выделяют еще человеческий капитал — капитал в виде умственных способностей, приобретенных в процессе обучения или образования или посредством практического опыта.

Экономические отношения. Не следует отождествлять капитал и любое средство труда. Средство труда может стать капиталом только тогда, когда его владельцы вступят в определенные отношения с владельцами других факторов производства. Эти отношения называются экономическими.

Например, возьмем металлорежущий станок. Сам по себе он не является капиталом. Но, если его владелец вступит в отношения с другими людьми (наймет рабочую силу), то данное средство труда начнет

- уменьшать свою стоимость посредством переноса части стоимости на готовый продукт из-за износа оборудования;

- приносить доход после продажи готовой продукции.

На этом примере видно, что капитал в виде станка (основные средства) должен работать вместе с оборотным капиталом.

Основной капитал — это средства труда, участвующие в процессе производства и переносящие свою стоимость на продукт производства длительное время.

Оборотный капитал — это предметы труда (сырье, готовая продукция, электроэнергия) и рабочая сила. Срок использования оборотного капитала один полный цикл производства.

С другой стороны, капитал разделяется на собственный капитал и заемный капитал.