Содержание

- Полностью самортизированные основные средства — что это?

- Как учитывать полностью самортизированные основные средства

- Нюансы расчета налога на имущество по ОС со стопроцентной амортизацией

- Ремонт и модернизация самортизированных ОС

- Продажа и ликвидация ОС с остаточной стоимостью, равной 0

- Дарение полностью самортизированного объекта ОС

- Итоги

- Что делать, если оборудование полностью самортизировано, но все еще используется?

- Проблема сроков полезного использования основных средств.

- Как исправить ситуацию со сроком полезного использования?

- Способ 2. Переоценить свои активы по справедливой стоимости.

- Какой же способ лучше всего выбрать?

- Как списать полностью самортизированное основное средство

- Реконструкция и ремонт самортизированных основных средств

- Какие работы считаются реконструкцией?

- Реконструкция (модернизация) стоила больше 10 000 руб.

- Бухгалтерский учет

- Два объекта ОС в одном

Полностью самортизированные основные средства — что это?

Как учитывать полностью самортизированные основные средства

Нюансы расчета налога на имущество по ОС со стопроцентной амортизацией

Ремонт и модернизация самортизированных ОС

Продажа и ликвидация ОС с остаточной стоимостью, равной 0

Дарение полностью самортизированного объекта ОС

Итоги

Как учитывать полностью самортизированные основные средства

В практике нередки случаи, когда начальная балансовая стоимость основного средства полностью погашена амортизацией, но сам объект ОС продолжает использоваться и участвовать в формировании доходов предприятия.

Как рассчитать балансовую стоимость предприятия, узнайте из статьи «Балансовая стоимость основных средств – это…».

По правилам ПБУ 6/01 списать объект ОС с учета возможно только в случае его выбытия либо утраты способности приносить доход. Если же ОС продолжает использоваться, его следует продолжать учитывать для целей бухучета и при необходимости раскрывать информацию о нем в бухгалтерской отчетности.

Для чего оформляется справка о балансовой стоимости активов организации, см. в этом материале.

Аналогичной точки зрения по данному вопросу придерживаются и налоговики: если по основному средству освоено 100% амортизации, но при этом оно используется, его нужно продолжать учитывать (письмо ФНС России от 08.12.2010 № 3-3-05/128).

При этом остаточная стоимость ОС, отражаемая в балансе и определяемая как разница между первоначальной стоимостью (Дт 01) и амортизацией (Кт 02), будет равна 0.

Подробнее см. в статье «Отражаем основные средства в бухгалтерском балансе».

Нюансы расчета налога на имущество по ОС со стопроцентной амортизацией

Для расчета налога на имущество в налоговую базу включается остаточная стоимость имущества (ст. 375 НК РФ).

В данном случае она равна 0, т. е. налога к уплате не будет. Но до момента списания самортизированных ОС с учета организация должна включать информацию о них в декларацию либо налоговый расчет авансовых платежей по налогу на имущество (письмо ФНС России от 08.12.2010 № 3-3-05/128).

ВНИМАНИЕ! С 2019 года налогом не облагается движимое имущество.

Обо всех новостях, связанных с заполнением и подачей декларации по налогу на имущество, читайте в рубрике «Налоговая декларация по налогу на имущество организаций».

Ремонт и модернизация самортизированных ОС

Полностью самортизированные объекты ОС могут нуждаться в ремонте или модернизации.

Если вы проводите модернизацию или реконструкцию таких средств, то и в бухгалтерском, и в налоговом учете расходы на нее будут увеличивать текущую стоимость объекта.

При этом сумма начисленной в НУ за один месяц амортизации должна определяться как произведение увеличенной в результате модернизации первоначальной стоимости и нормы амортизации, определенной исходя из срока полезного использования данного объекта. То есть она будет зависеть от того, увеличился в результате модернизации СПИ или нет. Если срок остался прежним, применяется норма, установленная при вводе ОС в эксплуатацию. Если увеличился, норму следует пересмотреть (см. письма Минфина от 11.09.2018 № 03-03-06/1/64978, от 23.10.2018 № 03-03-06/1/76004, от 25.10.2016 № 03-03-06/1/62131)

О позиции налоговых органов в отношении начала амортизации модернизированного ОС узнайте из публикации «ФНС поддержала выгодный вариант амортизации модернизированного ОС».

Для целей бухучета у организации есть возможность выбора: продлевать срок полезного использования ОС или оставить прежним. Решение принимается исходя из того, сколько времени будет использоваться или какой объем продукции еще нужно выпустить на этом модернизированном ОС.

О бухгалтерском и налоговом учете модернизации вы узнаете из статьи «Модернизация основных средств — бухгалтерский и налоговый учет».

Если вы осуществляете ремонт полностью самортизированных ОС, то расходы учитываются сразу в том периоде, в котором проводился ремонт. Для целей налогообложения эти расходы нужно учитывать в составе прочих расходов, а в бухучете расходы на ремонт относятся к расходам по обычным видам деятельности.

Продажа и ликвидация ОС с остаточной стоимостью, равной 0

Ценой продажи полностью самортизированного имущества признается договорная цена (ст. 105.3 ГК РФ). Проданное или ликвидированное ОС списывается с учета (п. 76 Методических указаний по учету ОС, утвержденных приказом Минфина России от 13.10.2003 № 91н).

При реализации ОС с остаточной стоимостью, равной 0, нужно начислить НДС с полной суммы реализации.

Подробнее о начислении НДС на продажу ОС читайте в статье «Расчет и порядок уплаты НДС с продажи (реализации) основных средств».

Для налоговых целей выручка от продажи ОС рассматривается как доход от реализации (п. 1 ст. 249 НК РФ). Поскольку остаточная стоимость самортизированного ОС равна 0, доход от реализации можно будет уменьшить только на те затраты, которые связаны с обеспечением сделки по этому ОС (п. 1 ст. 268 НК РФ).

Расходы на ликвидацию для расчета налога на прибыль включаются в состав внереализационных (п. 1 ст. 265 НК РФ) единовременно в полном объеме в том периоде, когда они были фактически понесены (п. 7 ст. 272 НК РФ).

Восстанавливать НДС (который ранее был принят к вычету) по ликвидируемому объекту со стопроцентной амортизацией не нужно (ст. 170 НК РФ).

Подробнее о ст. 170 НК РФ узнайте .

Дарение полностью самортизированного объекта ОС

Дарение имущества стоимостью свыше 3000 руб. между двумя коммерческими организациями запрещено законодательством (ст. 575 ГК РФ).

О нюансах безвозмездных договоров между юрлицами см. .

Поскольку отдельный порядок определения цены объекта ОС с нулевой учетной стоимостью, передаваемого в дар, не предусмотрен, расчет следует производить по аналогии с другими правовыми нормами, в частности ст. 105.3 и 154 НК РФ (по рыночной стоимости объекта).

ОБРАТИТЕ ВНИМАНИЕ! Нулевая остаточная учетная стоимость ОС вовсе не означает, что и рыночная стоимость этого ОС равна 0. Для безвозмездной передачи потребуется экспертная оценка объекта.

Допускается безвозмездная передача некоммерческим организациям и учреждениям, а также физическим лицам. При этом:

- В отношении налога на прибыль в соответствии с содержанием ст. 39 и 41 НК РФ у передающего предприятия не возникает объекта налогообложения (дохода) по налогу на прибыль при дарении. Одновременно по нормам ст. 270 НК РФ предприятие не вправе учесть для налогового учета и расходы по дарению. Таким образом, передача ОС в дар никак не должна затрагивать расчеты по налогу на прибыль.

- В отношении НДС дарение любого ОС будет признаваться реализацией для целей обложения налогом (п. 1 ст. 39 и п. 1 ст. 146 НК РФ). Налог нужно будет начислить и уплатить с рыночной стоимости передаваемого ОС (п. 2 ст. 154 НК РФ). Сумма уплаченного по дарению НДС не должна уменьшать базу по налогу на прибыль (п. 16 ст. 270 НК РФ).

ВАЖНО! В некоторых случаях, перечисленных в п. 2 ст. 146 НК РФ, дарение ОС не облагается НДС. Например, если ОС передаются органам государственной или местной власти. В таком случае дарителю следует восстановить входной НДС по передаваемым объектам. Сумма налога к восстановлению определяется пропорционально остаточной стоимости ОС (п. 3 ст. 170 НК). То есть по полностью самортизированным ОС (чья остаточная стоимость равна 0) НДС к восстановлению тоже будет равен 0.

В бухучете все расходы, связанные с дарением, учитываются в составе прочих расходов в том периоде, в котором ОС списывается с учета.

Итоги

Если самортизированные ОС используются, то их продолжают учитывать на балансе по остаточной стоимости, равной 0. Налога на имущество по таким ОС нет, но декларация или расчет авансов по налогу в налоговые органы представляется.

Модернизация ОС с остаточной стоимостью, равной 0, приводит к увеличению балансовой стоимости. Прирост стоимости отражается на счете 01 и списывается в виде амортизации с учетом изменения срока полезного использования.

Расходы на ремонт ОС списываются в том периоде, когда он проводился, первоначальная стоимость не увеличивается.

При продаже, дарении и ликвидации основное средство списывается с учета.

Что делать, если оборудование полностью самортизировано, но все еще используется?

Вы работаете в производственной компании и узнали, что некоторые из ваших производственных активов все еще находятся в эксплуатации, но полностью самортизированы?

В этом случае первоначальная оценка срока службы оборудования оказалась неверной. Что можно сделать, чтобы исправить это? И что в этом плохого?

Проблема в том, что, поскольку эти машины используются сверх их срока полезного использования, они полностью амортизируются, а их балансовая стоимость равна нулю.

Можно ли в этом случае, какие-либо амортизационные расходы признать в составе прибыли или убытка?

Конечно, нет, поскольку балансовая стоимость этих основных средств не может быть уменьшена до отрицательного значения.

Таким образом, вы используете машины, но вы не можете признавать амортизационные расходы, потому что от них ничего не осталось. Вы полностью обесценили эти активы в предыдущие отчетные периоды.

И в результате бухгалтерский принцип соответствия (‘matching principle’) здесь не работает. Расходы просто не соответствуют экономическим выгодам, получаемым от этих машин.

Проблема сроков полезного использования основных средств.

Стандарт МСФО (IAS) 16 «Основные средства» определяет срок полезного использования (или полезный ресурс актива, от англ. ‘useful life’) так:

- Период, в течение которого, как ожидается, компания сможет использовать актив; или

- Количество продукции или аналогичных единиц, которые, как ожидается, будут получены от актива компанией.

Это не потенциальный ресурс актива или экономический срок эксплуатации актива. Эти два показателя часто отличаются!

Например, обычный экономический срок эксплуатации автомобиля составляет 4 года, но политика компании заключается в обновлении автопарка каждые 2 года. В этом случае полезный ресурс автомобиля составляет всего 2 года.

Или, например, экономический срок эксплуатации машины составляет 6 лет, но через 3 года эксперты компании решают, что машину можно использовать еще 5 лет. В этом случае общий срок полезного использования составляет 8 лет.

Стандарт МСФО (IAS) 16 требует, чтобы компании пересматривали срок полезного использования активов, по крайней мере, 1 раз в год по окончании каждого финансового года.

Многие компании просто забывают об этом!

Они просто начисляют годовую амортизацию на основе ставок, определенных для некоторой группы активов, и все.

Они не пересматривают ежегодно сроки полезного использования своих активов, и в результате они, в конечном итоге, используют в производственном процессе полностью самортизированные активы.

Как исправить ситуацию со сроком полезного использования?

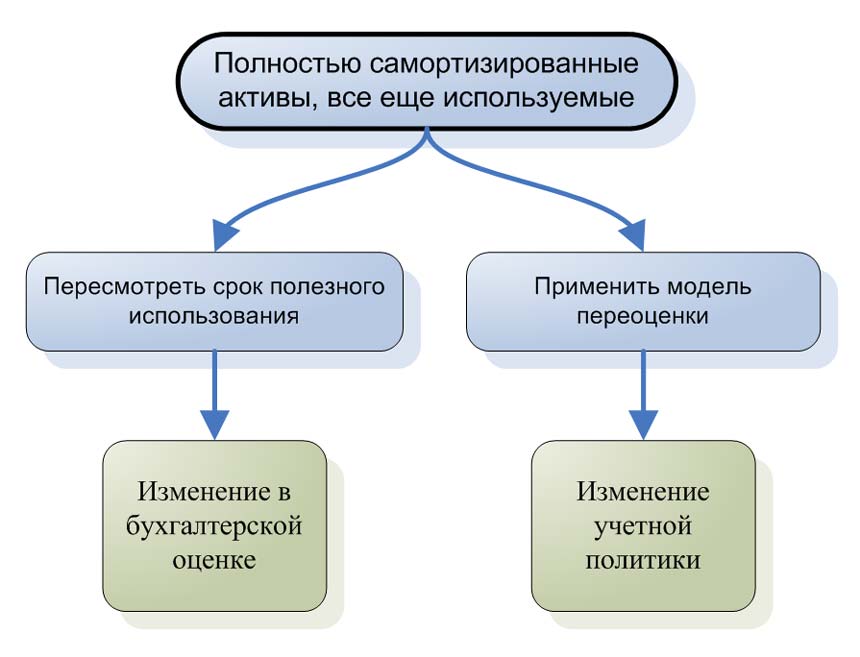

В этой ситуации можно предложить два возможных корректирующих действия.

Корректирующие действия для полностью самортизированных активов.

Корректирующие действия для полностью самортизированных активов.

Способ 1. Пересмотр сроков полезного использования в каждом финансовом году.

Полезный ресурс актива — это учетная оценка. И если вы обнаружите, что она отличается от того, что вы оценили изначально, вам необходимо учесть это изменение в соответствии со стандартом МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки».

Это означает, что вы просто устанавливаете новый оставшийся срок полезной службы, берете балансовую стоимость и признаете стоимость амортизации исходя из балансовой стоимости и нового оставшегося срока полезной службы.

Пересмотренные амортизационные отчисления =

Балансовая стоимость (на дату пересмотра) / Оставшийся срок полезной службы

Пересмотр срока полезной службы за предыдущие периоды не допускается! МСФО (IAS) 8 требует перспективного применения изменений в бухгалтерских оценках и учетной политике (т.е., сейчас и в будущем).

Теперь вы можете просить: что делать, если балансовая стоимость моих активов (чистая балансовая стоимость) равна нулю?

Если вы регулярно проверяли и пересматривали полезный ресурс активов в прошлом и в течение текущего отчетного периода, и обнаружили, что хотите использовать активы еще дольше, тогда делать нечего. Остается только оставить эти активы как есть, и стараться избегать этой ситуации в будущем.

Однако, если вы действительно забыли пересмотреть срок полезного использования в предыдущем отчетном периоде, при применении МСФО (IAS) 16 это приводит к бухгалтерской ошибке.

Если эта ошибка является существенной, вы должны исправить ее ретроспективно в соответствии с МСФО (IAS) 8. Это означает пересчет предыдущих периодов с использованием пересмотренного оценочного срока полезного использования. Это означает большой объем работы!

Способ 2. Переоценить свои активы по справедливой стоимости.

Стандарт IAS 16 позволяет использовать 2 модели для последующей оценки ваших основных средств: модель первоначальной стоимости и модель переоценки.

Если вы все еще планируете использовать действующие основные средства в будущем, их справедливая стоимость наверняка будет больше нуля.

Переоценка ОС с балансовой стоимостью равной нулю фактически означает, что вы меняете свою учетную политику, и здесь нужно опять руководствоваться стандартом IAS 8.

В соответствии с МСФО (IAS) 8 вы должны изменить учетную политику только в том случае, если:

- Изменение требуется в соответствии с МСФО. Но в данном случае это определенно не так.

- Это изменение приводит к тому, что финансовая отчетность предоставляет надежную и более уместную информацию о влиянии операций, событиий или условий на финансовое положение компании, финансовые показатели или денежных потоки компании.

Вы (и ваши аудиторы) можете утверждать, что пункт 2 точно отражает вашу ситуацию. Но действительно ли это так?

Этот способ определенно решает проблему нулевой балансовой стоимости в конце текущего отчетного периода — как таблетка обеспечивает немедленное облегчение от головных болей.

Учетная политика включает определенные правила и стандарты, определяющие, как вы будете представлять некоторые операции в финансовой отчетности — не только сейчас, но и в будущем.

Это не похоже на таблетку, обеспечивающую немедленную помощь. Это похоже на средство лечения причины болезни, которое делает вас здоровым в течение длительного времени, так что вам больше не нужно принимать таблетки. Но что, если вы примите неправильную таблетку?

Итак, задумайтесь, если вы измените вашу учетную политику с модели затрат на модель переоценки, предоставите ли вы лучшую информацию о своих основных средствах не только сейчас, но и в будущем?

Прежде чем вы ответите на этот вопрос себе, подумайте также об этом:

- Чтобы определить справедливую стоимость ваших машин, вам необходимо применить стандарт МСФО (IFRS) 13 «Оценка справедливой стоимости». Это очень сложно, непрактично и не всегда осуществимо.

- Как вы будете оценивать рыночную стоимость используемых производственных машин?

- Модель переоценки используется в 99,9% случаев для зданий и земли, поскольку легко установить рыночную стоимость этих активов на регулярной основе.

- Проблема связана с подержанными производственными машинами, настолько специфическими, что их использовать только несколько компаний, подобных вашей?

- Вам необходимо переоценивать свою технику достаточно регулярно. Можете ли вы оценивать справедливую стоимость, скажем, ежегодно?

- Вам нужно переоценить весь класс активов, а не отдельные объекты основных средств. Можете ли вы действительно определить справедливую стоимость для всей техники? Насколько это практично?

Если после рассмотрения всех этих аспектов вы все же хотите перейти от модели стоимости к модели переоценки, то IAS 8 упростит вам работу. Вам не нужно применять новую политику ретроспективно — оценка предыдущих периодов не требуется.

Какой же способ лучше всего выбрать?

В большинстве случаев, гораздо удобнее пересматривать оценочные сроки полезного использования в каждом финансовом году и признавать изменения в бухгалтерской оценке, вместо того, чтобы менять учетную политику только с целью немедленного эффекта.

В перспективе модель переоценки не подходит для машин, используемых в производственном процессе, особенно когда они имеют узкоспециализированный характер, и их основная роль заключается в производстве других активов, а не в приросте капитала, возникающем в результате изменения их рыночных цен.

Как списать полностью самортизированное основное средство

Как отразить в учете организации списание полностью самортизированного объекта основных средств (далее — ОС) по причине физического износа и оприходование материалов, полученных при списании? Как определить цену возможного использования материалов, полученных от списания ОС?

Организация производит списание полностью самортизированного объекта ОС по причине физического износа по решению руководителя. Переоцененная стоимость ОС — 200 руб., накопленная амортизация за период эксплуатации — 200 руб.

В результате списания комиссией по амортизационной политике на склад оприходованы материалы (использование которых возможно в производственных целях организации) по цене возможного их использования на сумму 10 руб. Сумма числящегося по ОС добавочного фонда, образовавшегося в результате ранее проведенных переоценок, составляет 2 руб.

Документальное оформление

Каждая хозяйственная операция подлежит оформлению первичным учетным документом <*>.

Выбытие ОС в результате списания, в том числе в случае физического износа, оформляется актом о списании имущества <*>.

Материалы, использование которых возможно в производственных целях организации, приходуются на основании первичного учетного документа (например, накладной на внутреннее перемещение, акта оприходования материалов, полученных от списания ОС, либо акта о списании имущества и т.д.).

Данные формы документов разрабатываются организацией самостоятельно в соответствии с установленными законодательством требованиями и утверждаются учетной политикой организации <*>.

Бухгалтерский учет

Учет наличия и движения ОС организации, находящихся в эксплуатации, запасе, на консервации, осуществляется на счете 01 «Основные средства», а сведения об их амортизации — на счете 02 «Амортизация основных средств» <*>.

При выбытии ОС накопленные по ним за весь период эксплуатации суммы амортизации отражаются по дебету счета 02 «Амортизация основных средств» и кредиту счета 01 «Основные средства». Остаточная стоимость выбывающих ОС отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 01 «Основные средства», если иное не установлено законодательством <*>.

В рассматриваемой ситуации остаточная стоимость списанного ОС равна нулю, так как ОС полностью самортизировано и его переоцененная стоимость равна сумме накопленной амортизации. Следовательно, бухгалтерская проводка на списание остаточной стоимости ОС в бухучете организации не делается.

Стоимость материалов, полученных при выбытии ОС, отражается по дебету счета 10 «Материалы» и кредиту счета 91 «Прочие доходы и расходы» (субсчет 91-1 «Прочие доходы») <*>.

Доходы, образующиеся в результате оприходования на склад материалов при списании ОС, включаются в состав доходов по инвестиционной деятельности на дату их оприходования <*>.

Сумма числящегося по выбывающему ОС добавочного фонда, образовавшегося в результате ранее проведенных его переоценок, отражается по дебету счета 83 «Добавочный капитал» и кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)» <*>.

Материалы, поступившие на склад от списания ОС и предназначенные для использования в дальнейшем в производственных целях организации, принимаются к бухучету по фактической себестоимости, которая определяется по ценам возможного их использования. При этом цена возможного использования материалов определяется исходя из стоимости аналогичных материалов, числящихся в бухучете организации, с учетом степени их пригодности к эксплуатации <*>.

Для оценки материалов организация может воспользоваться Положением N 615, которое устанавливает виды, методы, порядок проведения оценки имущества.

Юридические лица имеют право на проведение внутренней оценки принадлежащих им объектов оценки <*>.

Внутренняя оценка объекта оценки проводится на основании данных бухучета, информации о стоимости приобретения, строительства объекта оценки или стоимости аналогичных объектов согласно методам оценки, указанным в п. 3 Положения N 615 <*>.

По результатам проведения внутренней оценки составляется акт о внутренней оценке, к которому прилагаются документы, использованные для оценки <*>.

Иными словами, по мнению автора, цена возможного использования материалов в рассматриваемой ситуации может быть определена организацией:

исходя из стоимости аналогичных материалов, числящихся в бухучете организации, с учетом степени их пригодности к эксплуатации;

исходя из сведений изготовителей, поставщиков, субъектов торговли о стоимости идентичных или аналогичных материалов с учетом степени их износа (пригодности к эксплуатации);

исходя из сведений, размещенных на сайтах в глобальной компьютерной сети Интернет, на идентичные или аналогичные материалы, бывшие в употреблении, и т.д.

НДС

Объектами обложения НДС признаются обороты по реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь <*>.

Списание объекта ОС не является отчуждением, и соответственно у организации не возникает объекта обложения НДС <*>.

Налог на прибыль

Стоимость оприходованных материалов включается в состав внереализационных доходов не позднее даты их получения <*>.

Таблица бухгалтерских записей

Реконструкция и ремонт самортизированных основных средств

Зачем тратить деньги на новое имущество, если старое отслужило свой век лишь на бумаге, а на деле все еще может приносить доход? Достаточно отремонтировать или реконструировать его. Вот только у бухгалтера учет расходов по подобным операциям вызывает сложности. Непонятно, как списывать затраты на обслуживание тех объектов, стоимость которых равна нулю.

К сожалению, ни бухгалтерское законодательство, ни Налоговый кодекс РФ не дают четких ответов на этот вопрос. Совсем недавно Минфин России в своем Письме N 04-02-05/3/65 разъяснил, как поступать тем, кто реконструирует самортизированное имущество. Впрочем, это только рекомендация. Да и ответов на все вопросы, которыми задаются бухгалтеры, в этом Письме не найти. Мы же в своем материале поможем разобраться и с теми проблемами, которые в разъяснениях финансового ведомства не освещены.

Мы начнем с ремонта устаревших основных средств, потому что с ним все не так уж сложно. Тот факт, что имущество полностью самортизировано, вообще не имеет значения. И учет ремонтных расходов будет таким же, как если бы фирма восстанавливала объекты, по которым амортизация еще начисляется.

В бухгалтерском учете затраты на ремонт основных средств включают в состав расходов по обычным видам деятельности. На этом настаивает п.7 ПБУ 10/99. Следовательно, все ремонтные расходы нужно списывать на счета 20, 23, 25, 26 или 44 — в зависимости от того, каким видом деятельности занимается организация и каково назначение данного имущества.

А можно ли расходы по ремонту самортизированных объектов учесть при расчете налога на прибыль? Можно. Ведь в налоговом учете затраты на содержание и ремонт основных средств уменьшают налогооблагаемые доходы. Их включают в расходы, связанные с производством и реализацией (пп.2 п.1 ст.253 Налогового кодекса РФ). При этом налоговое законодательство не делает исключения для того имущества, которое уже самортизировано.

Нужно лишь подтвердить расходы документально. Если предприятие само ремонтирует основные средства, то такими документами могут быть дефектный акт, заключение экспертной комиссии, приказ руководителя о проведении ремонта, «первичка» по материалам, израсходованным на ремонт, и т.д. Когда же на ремонт приглашают специалистов сторонних организаций, то понадобится акт приемки выполненных работ.

Итак, мы выяснили, что ремонтные расходы можно исключить из налогооблагаемой прибыли. В какой же момент это сделать? Чтобы ответить на данный вопрос, заглянем в ст.260 Налогового кодекса РФ. Там прописано, что сделать это необходимо в том периоде, в котором фирма отремонтировала имущество.

Пример 1. В октябре 2003 г. у ООО «Анубис» сломался штамповочный пресс — вышла из строя гидравлическая система. На момент поломки остаточная стоимость пресса уже была равна нулю. Специальная комиссия осмотрела пресс и пришла к выводу, что его можно отремонтировать.

Какие работы считаются реконструкцией?

Надо сказать, что в нормативных документах встречается два термина — реконструкция и модернизация. Чем отличаются эти работы? Об этом говорится в п.2 ст.257 Налогового кодекса РФ.

При реконструкции основное средство переделывают так, что увеличивается качество выпускаемой продукции, снижается ее себестоимость, сокращается число рабочих мест, уменьшается количество отходов и т.п. Кроме того, реконструкция обязательно проводится в соответствии с планом или проектом. Если же в результате работ меняется назначение оборудования, зданий и сооружений, то корректнее говорить не о реконструкции, а о модернизации. Впрочем, учет расходов и по той, и по другой операции одинаков. Поэтому в нашей статье мы эти работы различать не станем.

Теперь давайте представим ситуацию, когда фирма решила реконструировать (модернизировать) имущество, которое уже полностью самортизировано, но все еще используется в производстве. То есть с баланса оно не списано, просто по нему не начисляют амортизацию, так как остаточная стоимость равна нулю. При этом у организации есть инвентарная карточка (форма N ОС-6), заведенная на этот объект. Как же учесть затраты на его реконструкцию?

В бухгалтерском учете все затраты собирают на счете 08. А потом, когда реконструкция завершена, их списывают на счет 01. Кроме того, стоимость работ отражают в Акте о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (форма N ОС-3).

Далее. Расходы по обновлению увеличивают первоначальную стоимость основных средств. Причем это правило установлено и в бухгалтерском учете (п.27 ПБУ 6/01), и в налоговом (п.2 ст.257 Налогового кодекса РФ). Что же входит в такие затраты? Это суммы, истраченные на покупку стройматериалов, комплектующих, различных узлов и т.д. Кроме того, это деньги, заплаченные рабочим за сборку или монтаж.

В нашем случае первоначальная стоимость основного средства равна сумме начисленной амортизации, значит, остаточная стоимость — ноль. То есть сумма, израсходованная на реконструкцию (модернизацию), и будет новой первоначальной стоимостью самортизированного имущества. Получается, что, когда бухгалтер решает, надо ли начислять амортизацию по такому объекту, он должен исходить из того, во сколько обошлось обновление. Пороговая сумма здесь 10 000 руб.

Реконструкция (модернизация) стоила больше 10 000 руб.

Если обновление основного средства стоило 10 000 руб. или меньше, то его первоначальную стоимость можно списать сразу, как только имущество реконструируют. Справедливости ради отметим, что прямо в ПБУ 6/01 об этом не сказано. Однако малоценные основные средства — с первоначальной стоимостью 10 000 руб.

В налоговом учете основные средства, которые стоят не дороже 10 000 руб., также не входят в состав амортизируемого имущества (ст.256 Налогового кодекса РФ). Поэтому стоимость реконструируемых объектов следует относить на материальные расходы (пп.3 п.1 ст.254 Налогового кодекса РФ). Причем эти расходы считаются косвенными (ст.

Пример 2. В августе 2003 г. мебельная фабрика ЗАО «Исида» в последний раз начислила амортизацию по деревообрабатывающему станку. Однако станок не списали, а продолжали использовать в производстве мебели.

В октябре 2003 г. фабрика реконструировала станок и запустила его в работу. Реконструкция обошлась ЗАО «Исида» в 4200 руб. (в том числе НДС — 700 руб.). То есть новая первоначальная стоимость станка равна 3500 руб. (4200 — 700). Так как 3500 руб. меньше 10 000 руб., то эту сумму списали на себестоимость продукции, выпущенной в октябре 2003 г.

Дебет 08 Кредит 60

- 3500 руб. (4200 — 700) — отражены расходы по реконструкции деревообрабатывающего станка;

Дебет 19 Кредит 60

- 700 руб. — учтен «входной» НДС;

Дебет 01 Кредит 08

- 3500 руб. — увеличена первоначальная стоимость станка на сумму расходов по реконструкции;

Дебет 60 Кредит 51

- 4200 руб. — оплачен счет специализированной конторы, которая проводила реконструкцию станка;

Дебет 20 Кредит 01

- 3500 руб. — списана на расходы первоначальная стоимость станка (затраты на реконструкцию);

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

- 700 руб. — принят к вычету НДС.

В налоговом учете 3500 руб. бухгалтер ЗАО «Исида» включит в октябрьские материальные расходы.

Теперь представим, что реконструкция полностью изношенного основного средства обошлась куда дороже 10 000 руб. Тогда такое имущество следует признать амортизируемым и вновь начать считать по нему амортизацию. Тут возникает вопрос: в течение какого срока нужно списать стоимость реконструируемого объекта на затраты? К сожалению, ни ПБУ 6/01, ни Налоговый кодекс РФ не дают на него ответа. Поэтому давайте порассуждаем.

Известно, что срок полезного использования имущества, которое было реконструировано или модернизировано, можно изменить. Причем это правило установлено как для бухгалтерского учета — п.27 ПБУ 6/01, так и для целей налогообложения — п.1 ст.258 Налогового кодекса РФ. Но в налоговом учете есть ограничение.

Увеличивая срок службы, нужно оставаться в рамках максимального срока полезного использования, определенного для конкретного основного средства. Эти сроки прописаны в Классификации основных средств, включаемых в амортизационные группы. Скажем, у предприятия есть основное средство, максимальный срок службы которого составляет пять лет.

В бухгалтерском учете подобных ограничений нет. Однако мы советуем списывать расходы по реконструкции в течение того же срока, что и в налоговом учете. Конечно, лучше выбрать линейный способ расчета амортизации. Иначе придется возиться с разницами между бухгалтерским и налоговым учетом, которые неизбежно образуются.

Теперь остается определиться, с какого момента начать начислять амортизацию по реконструируемому объекту? По нашему мнению, с того месяца, в котором были закончены работы. Ведь ни Налоговый кодекс РФ, ни ПБУ 6/01 не объясняют, когда считать амортизацию по полностью изношенным и обновленным объектам.

Пример 3. Изменим условия примера 2. Решив реконструировать старый станок, ЗАО «Исида» заплатило 12 000 руб. (без учета НДС). К этому моменту его эксплуатировали уже 6 лет (72 месяца). Так как на момент реконструкции остаточная стоимость станка была равна нулю, то его новая стоимость — 12 000 руб. Поэтому в октябре 2003 г.

Максимальный срок полезного использования станка (7 лет) еще не истек. Поэтому новую стоимость станка (12 000 руб.) бухгалтер решил равномерно относить на расходы в течение оставшегося срока службы. Это 12 месяцев (84 — 72) — с октября 2003 г. по сентябрь 2004 г. включительно. В бухгалтерском учете установили такой же срок службы. Амортизацию по деревообрабатывающему оборудованию решили начислять линейным методом (и в бухучете, и для целей налогообложения).

В бухгалтерском учете ЗАО «Исида» надо сделать следующие проводки.

Дебет 01 Кредит 08

- 12 000 руб. — увеличена первоначальная стоимость станка на сумму расходов по реконструкции.

Дебет 20 Кредит 02

- 1000 руб. (12 000 руб. : 12 мес.) — начислена амортизация исходя из стоимости станка, равной затратам на реконструкцию.

Эту же сумму бухгалтер ЗАО «Исида» каждый месяц, с октября 2003 г. по сентябрь 2004 г. включительно, будет включать в расходы, рассчитывая налог на прибыль.

Все, что сказано выше, подходит к тем основным средствам, которые были куплены не так давно и еще не «отработали» свой максимальный срок службы. Но ведь на практике обычно модернизируют то имущество, которое эксплуатируется значительно дольше максимального срока. Как быть в таком случае? И опять ни бухгалтерское, ни налоговое законодательство не дает ответа на этот вопрос.

Специалисты Минфина России, правда, недавно попытались разъяснить, что нужно делать в подобной ситуации. По их мнению, раз имущество полностью изношено, то, реконструируя его, предприятие создает новое основное средство. Поэтому надо установить новый срок полезного использования, пользуясь Классификацией.

И все это время амортизировать сумму, израсходованную на обновление. Мы согласны с такой точкой зрения, но считаем, что необходимо сделать одну оговорку. Новый срок службы установить, конечно, нужно. И списывать следует именно ту сумму, в которую обошлась реконструкция (модернизация). А вот то, что в данной ситуации создается новое основное средство, — достаточно спорное утверждение.

Пример 4. ООО «Осирис» принадлежит панельное здание производственного цеха, которое уже полностью самортизировано, но все еще используется. Всего здание эксплуатировали 18 лет (216 месяцев). В сентябре 2003 г. ООО «Осирис» модернизировало старое здание, приспособив его под магазин. Работы по модернизации велись силами подрядчиков.

Так как на момент модернизации остаточная стоимость здания была равна нулю, то его новая стоимость составила 715 000 руб. (210 000 — 35 000 648 000 — 108 000). Поэтому бухгалтер ООО «Осирис» включил здание (на этот раз магазина) в состав амортизируемого имущества.

В Классификации основных средств панельные здания отнесены к пятой амортизационной группе. Максимальный срок их полезного использования — 10 лет. Следовательно, ООО «Осирис» придется установить новый срок службы.

715 000 руб. x (1 : 90 мес. x 100%) = 7944,44 руб.

В бухгалтерском учете ООО «Осирис» надо сделать следующие проводки.

Дебет 01 Кредит 08

- 715 000 руб. — увеличена первоначальная стоимость здания на сумму расходов по модернизации;

- 143 000 руб. (35 000 108 000) — принят к вычету НДС.

Дебет 20 Кредит 02

- 7944,44 руб. — начислена амортизация по зданию исходя из его стоимости, равной затратам на модернизацию.

В налоговом учете каждый месяц (по февраль 2011 г. включительно) бухгалтер ООО «Осирис» будет списывать на расходы также 7944,44 руб.

Подведем итоги. Если вы реконструировали самортизированное имущество или провели его модернизацию, это вовсе не означает, что у вас появился новый объект основных средств. Все расходы увеличивают первоначальную стоимость имущества. Порядок же, в котором их списывают, зависит от суммы, истраченной на обновление объекта.

И.А.Заровнядный

Аудитор

Бухгалтерский учет

В данном случае полностью самортизированный объект ОС продолжает использоваться в производстве и, следовательно, числится в бухгалтерском учете в составе ОС (абз. 2 п. 29 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).Срок полезного использования объекта ОС определяется организацией при принятии объекта к бухгалтерскому учету.

Впоследствии срок полезного использования объекта ОС может пересматриваться в случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта ОС в результате проведенной модернизации (п. 20 ПБУ 6/01).Затраты на восстановление объекта ОС отражаются в бухгалтерском учете отчетного периода, к которому они относятся.

При этом затраты на модернизацию объекта ОС после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.

) объекта ОС (п. 27 ПБУ 6/01).По мере проведения подрядчиком модернизации ОС и на основании принятых организацией актов приемки-сдачи выполненных работ суммы затрат на модернизацию ОС (без учета НДС) отражаются на счете 08 «Вложения во внеоборотные активы» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками».

Суммы НДС, предъявленные организации, отражаются по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счета 60 (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

По окончании модернизации оформляется акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (форма N ОС-3). Указанный акт составляется в двух экземплярах. Первый экземпляр остается в организации, второй — передается организации, проводившей ремонт, реконструкцию, модернизацию (Указания по применению и заполнению форм первичной учетной документации по учету основных средств, утвержденные Постановлением Госкомстата России от 21.01.2003 N 7).

В результате модернизации первоначальная стоимость ОС увеличивается, что отражается записью по дебету счета 01 «Основные средства» в корреспонденции со счетом 08 (абз. 2 п. 42 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н).С месяца, следующего за месяцем завершения модернизации ОС, начисление амортизации осуществляется исходя из увеличенной первоначальной стоимости за вычетом суммы начисленной ранее амортизации и нового срока полезного использования (п.

В рассматриваемой в Письме Минфина России от 06.10.2011 N 03-03-06/1/632 ситуации организация по сути проводит разделение помещения на два отдельных объекта ОС. После проведения государственной регистрации права на вновь образованные помещения исходный объект ОС фактически выбывает и возникают два новых объекта ОС.

Перечень случаев, при которых имеет место выбытие объектов ОС, является открытым (абз. 2 п. 29 ПБУ 6/01). Стоимость объекта ОС, который выбывает, подлежит списанию с бухгалтерского учета согласно абз. 1 п. 29 ПБУ 6/01.Площадь здания в данном случае остается неизменной, а списываемый с учета объект ОС формирует новые объекты основных средств.

Балансовая стоимость списываемого с учета здания формирует первоначальные стоимости вновь образованных объектов ОС пропорционально доле площади вновь зарегистрированных зданий.Формирование первоначальной стоимости каждого из новых объектов ОС может отражаться записью по дебету счета 08 «Вложения во внеоборотные активы» в корреспонденции со счетом 01 на соответствующую сумму.

Новым объектам ОС присваиваются новые инвентарные номера и в отношении их открываются Инвентарные карточки по форме N ОС-6 (п. п. 11, 12 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н). Одновременно закрывается прежняя инвентарная карточка здания.

Заметим, что при разделении единого объекта недвижимости (здания) прекращается право собственности организации на прежний объект и возникает право собственности на два новых отдельных объекта.За государственную регистрацию прав на недвижимое имущество с организаций взимается госпошлина в размере 15 000 руб. (ст.

11 Федерального закона N 122-ФЗ, пп. 22 п. 1 ст. 333.33 НК РФ).Данные изменения подлежат государственной регистрации и внесению в ЕГРП. В случае раздела, выдела доли в натуре или других соответствующих законодательству Российской Федерации действий с объектами недвижимого имущества записи об объектах, образованных в результате этих действий, вносятся в новые разделы ЕГРП и открываются новые дела правоустанавливающих документов с новыми кадастровыми номерами (п. 1 ст. 131 ГК РФ, п. п. 1, 9 ст.

12 Федерального закона N 122-ФЗ).Вместе с заявлением и другими представленными для государственной регистрации прав документами представляется документ об уплате госпошлины (п. 4 ст. 16 Федерального закона N 122-ФЗ).В данном случае право собственности на здание не переходит к другим лицам, но происходит прекращение права собственности на него в целом.

По мнению Минфина России, в случае разделения, слияния или выделения зарегистрированного объекта недвижимого имущества госпошлина за прекращение права собственности на здание не уплачивается. Такие разъяснения содержатся в Письмах Минфина России от 24.05.2007 N 03-05-06-03/26, от 09.11.2007 N 03-05-06-03/87, от 16.01.

2008 N 03-05-04-03/01. Объясняется это тем, что такая регистрация непосредственно связана с государственной регистрацией прав на вновь созданные объекты недвижимого имущества, за которую уплачивается госпошлина в установленных размерах.В приведенных Письмах финансового министерства указывается, что подобный порядок уплаты государственной пошлины при разделении, слиянии или выделении зарегистрированного объекта недвижимого имущества применяется независимо от того, предусматривается переход права на вновь созданные объекты (объект) недвижимого имущества к новому правообладателю или нет.

Два объекта ОС в одном

Случаи переоформления права собственности, когда регистрируются отдельные права собственности на помещения внутри одного здания, не перечислены в п. 2 ст. 257 Налогового кодекса РФ. Как определить первоначальную стоимость и по каким нормам начислять амортизацию в таком случае?Минфин России в Письме от 06.10.

2011 N 03-03-06/1/632 разъясняет, что стоимость помещений, на которые права собственности оформлены взамен права собственности на все здание, определяется исходя из первоначальной стоимости этого здания и доли площади вновь зарегистрированных зданий. При этом сумма начисленной по данному объекту амортизации исключается из первоначальной стоимости вновь зарегистрированных зданий в соответствующих суммах, рассчитанных пропорционально их площади.