Содержание

- Методы контроля рыночных цен по новым правилам

- Как определить цену товара: механизм ценообразования и что влияет на уровень цен

- Структура цены

- Себестоимость товара: постоянные и переменные затраты

- Что еще влияет на цену?

- Равновесная цена: почём готовы покупать потребители

- Затратный метод определения рыночных цен

- Инструкция по обоснованию НМЦК методом сопоставимых рыночных цен

- Основание применения метода

- Источники информации для анализа

- Инструкция расчета НМЦК и примеры

- Разъяснения по теме

Методы контроля рыночных цен по новым правилам

Новые правила контроля со стороны государства за рыночными ценами действуют с 2012 г. Анализ практических ситуаций показывает, что за прошедшее время многие организации столкнулись с большим количеством проблем, связанных с необходимостью соблюдения новых правил ценообразования в целях налогообложения.

В данной статье подробно разъяснены сложные вопросы применения законодательно установленных методов расчета рыночных цен по сделкам, подпадающим под контроль государства, сформулированы рекомендации по обоснованию рыночных цен во избежание негативных последствий в случае проведения налоговых проверок.

Введение новых правил о ценообразовании продолжает наметившуюся тенденцию к усилению налогового контроля со стороны государства. Напомним, что с 2012 г. в Налоговый кодекс РФ введено понятие «контролируемые сделки». Контролируемые сделки — это сделки, цены которых налоговые органы вправе проверить на соответствие рыночным (ст. 105.14 НК РФ). В соответствии с п. 1 указанной статьи Налогового кодекса РФ контролируемыми сделками признаются сделки между взаимозависимыми лицами и сделки, которые в соответствии с данным пунктом приравниваются к таковым.

Теперь в соответствии с новыми правилами для снижения рисков признания цен не соответствующими рыночному уровню организациям, которые осуществляют сделки с взаимозависимыми лицами, придется самостоятельно заниматься анализом и обоснованием «рыночности» цен.

Иными словами, организация сама должна рассчитать по новым правилам и доказать налоговым органам, что цены, по которым она осуществляет сделки с взаимозависимыми лицами, являются рыночными.

В противном случае у налоговых органов появляется возможность увеличить поступления в бюджет за счет дополнительных налоговых платежей.

Обратите внимание! Организация, выявившая у себя подконтрольную группу сделок, должна самостоятельно направить о ней уведомление в налоговую инспекцию по месту своего нахождения в срок до 20 мая года, следующего за отчетным (ст. 105.16 НК РФ). Поступившие сведения о контролируемых сделках налоговая инспекция перенаправит в ФНС России. Анализом примененных организацией цен займутся специалисты центрального аппарата (ст. 105.17 НК РФ).

Применение новых правил обоснования рыночных цен связано не только с общей тенденцией усиления налогового контроля со стороны государства, но и со стремлением исключить использование организациями схем минимизации налогообложения, предусматривающих занижение контрактной цены по отношению к ее рыночному уровню в сделках между зависимыми лицами.

Например, это может быть перераспределение финансовых ресурсов в рамках группы компаний (холдинга), когда одна из структур холдинга пользуется налоговыми льготами, и при этом общая налоговая нагрузка на холдинг в целом снижается. В этом случае осуществляется перевод налоговой базы на структуру холдинга (организацию, структурное подразделение группы компаний), которая находится в более благоприятных условиях налогообложения. Такими условиями могут быть использование офшорной зоны, применение специальных режимов налогообложения (УСН, ЕНВД), или возможность применения льготных налоговых ставок.

Иными словами, в сделках между взаимозависимыми лицами искусственно создаются коммерческие или финансовые условия, отличные от других сделок, в которых участники не являются взаимозависимыми лицами, что приводит к получению необоснованной налоговой выгоды в рамках группы компаний.

Принцип данного вида налогового контроля заключается в том, чтобы любые доходы, которые одно из этих лиц могло бы получить, но не получило из-за указанного отличия, учитывались в составе его доходов для целей налогообложения.

Важно! Налоговики вправе контролировать сделки только между взаимозависимыми лицами. При выявлении фактов отклонения фактической цены сделки (на товары, работы, услуги) от рыночных цен налоговики имеют право обязать продавцов (изготовителей, исполнителей, подрядчиков) доплатить налоги исходя из уровня рыночных цен.

Определение взаимозависимости лиц, приведенное в п. 1 ст. 105.1 НК РФ, предоставляет широкое поле деятельности для проведения контрольных мероприятий за уровнем «рыночности» цен.

Так, лица признаются взаимозависимыми, если особенности отношений между ними могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц. Перечень сделок, подпадающих под контроль налоговых органов, приведен в ст. 105.14 НК РФ, а в ст.105.7 определены методы расчета рыночных цен, которые можно использовать при проведении налогового контроля.

По сути эти методы призваны контролировать трансфертное ценообразование.

К сведению Трансфертное ценообразование (transfer pricing) возникает, когда компании, являющиеся частью группы компаний, осуществляя сделки друг с другом, устанавливают цены, которые обычно не предаются широкой огласке, поскольку имеют целью регулирование доходов внутри группы, в том числе с участием структур в низконалоговых юрисдикциях.

В связи с этим на практике трансфертное ценообразование часто представляет собой манипулирование ценами в сделках между взаимозависимыми лицами. Совершая сделки между собой, эти лица применяют внутрифирменные (внутрихолдинговые) цены, которые заметно отличаются от рыночных. В результате таких действий (манипуляций) общая прибыль группы взаимозависимых лиц сосредоточивается у того лица, которое находится в государстве (регионе или особой экономической зоне) с более низкими налогами.

Например, российская компания продает добытый уголь своему иностранному партнеру в офшорной зоне по цене в два раза ниже рыночной, а затем офшорная компания продает уголь конечным покупателям уже по рыночным ценам. В результате вся прибыль от продажи угля «оседает» в оффшоре, где с нее платятся налоги, а российский бюджет, в свою очередь, недополучает большие суммы.

В целях налогового контроля законодательно установлены пять методов для определения соответствия цен, примененных в сделках, рыночным ценам. Данные методы позволяют наиболее достоверно определить рыночную цену, которая сложилась бы при отсутствии связи между сторонами.

Обратите внимание! Налогоплательщики вправе до проведения контрольных мероприятий самостоятельно рассчитать по рекомендованным методикам уровень рыночных цен в сделках между зависимыми лицами — это поможет значительно снизить налоговые риски при последующих проверках.

Итак, разрешено применять пять методов определения рыночных цен. Укажем их в порядке приоритета использования:

1. Метод сопоставимых рыночных цен.

2. Метод цены последующей реализации.

3. Затратный метод.

4. Метод сопоставимой рентабельности.

5. Метод распределения прибыли.

Важно! Приведенный перечень методов является исчерпывающим и расширенному толкованию не подлежит. Данные методы могут использовать не только налоговики при проверках, но и прежде всего организации, если они осуществляют сделки с зависимыми лицами. С помощью указанных методов достоверно можно определить, соответствует цена по сделке рыночной или нет.

Рассмотрим, как можно применить каждый из вышеперечисленных методов на практике.

Метод сопоставимых рыночных цен

Согласно п. 3 ст. 105.7 НК РФ приоритетным методом является метод сопоставимых рыночных цен. Для применения этого метода необходимо, чтобы подконтрольная сделка была похожа хотя бы с одной иной сделкой (сопоставимая сделка), которая совершена между независимыми компаниями.

Метод не используется, когда его применение невозможно либо если его применение не позволяет обоснованно сделать вывод о соответствии или несоответствии цен, примененных в сделках, рыночным ценам (например, при отсутствии на рынке товаров (работ, услуг) хотя бы одной сопоставимой сделки, а также при отсутствии достаточной информации о такой сделке).

Для того, чтобы определить, соответствует ли цена анализируемой сделки рыночному уровню цен, нужно установить:

- интервал рыночных цен (минимальное и максимальное значения);

- находится или нет цена анализируемой сделки в этом интервале цен.

При определении интервала цен необходимо учитывать следующее:

- если организация располагает данными только об одной сопоставимой сделке, то цена этой сделки будет одновременно и минимальным, и максимальным значениями рыночной цены (интервалом рыночной цены);

- если в качестве сопоставимых цен используются биржевые котировки, то интервалом рыночных цен будут зарегистрированные на определенную дату минимальное и максимальное значения цен на идентичные (однородные) товары;

- если для сопоставления цен используются данные информационно-ценовых агентств, то интервалом рыночных цен будут минимальное и максимальное значения цен в соответствующем периоде времени, указанные в публикации.

Пример 1

Организация продала взаимозависимой компании производственную линию за 105 млн руб. Проверяющими установлено, что точно такую же линию организация продала на аналогичных условиях независимому предпринимателю за 155 млн руб. Это единственная сопоставимая сделка.

В случае контрольной проверки продавцу будет произведен перерасчет налога на прибыль и НДС, как если бы цена продажи линии компании была 155 млн руб.

Алгоритм действий

Когда имеется несколько сопоставимых сделок, для того, чтобы определить интервал рыночных цен, надо:

1. Взять цены по всем сопоставимым сделкам (кроме анализируемой) и расположить их по мере возрастания. Если в некоторых сделках значения цены одинаковы, то в выборку следует включить все такие значения.

2. Каждому значению цены, начиная с минимального, присвоить порядковый номер.

3. Определить минимальное значение интервала. Для этого надо количество ценовых показателей, включенных в интервал, разделить на четыре.

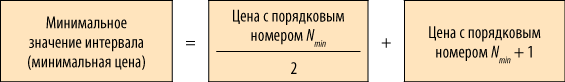

Если при делении получилось целое число, то минимальное значение интервала определяется следующим образом:

где Nmin — число, полученное при делении количества ценовых показателей на четыре.

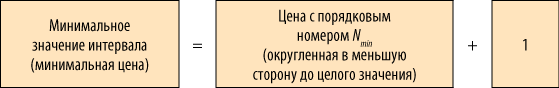

Если при делении получилось дробное число, то минимальное значение интервала определяется следующим образом:

где Nmin — число, полученное при делении количества ценовых показателей на четыре.

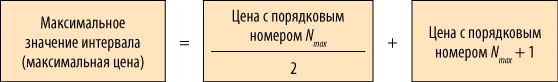

4. Определить максимальное значение интервала. Для этого надо количество ценовых показателей, включенных в интервал, умножить на коэффициент 0,75.

Если при умножении получилось целое число, то максимальное значение интервала определяется следующим образом:

где Nмах — число, полученное при умножении количества ценовых показателей на коэффициент 0,75.

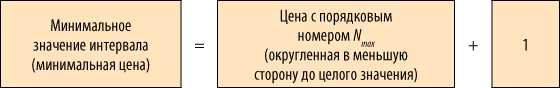

Если при умножении получилось дробное число, то максимальное значение интервала определяется следующим образом:

где Nмах — число, полученное при делении количества ценовых показателей на четыре.

5. Сравнить с полученным интервалом цену контролируемой сделки:

- если цена, примененная в анализируемой сделке, находится в пределах интервала рыночных цен, то для целей налогообложения она признается рыночной;

- если цена, примененная в анализируемой сделке, меньше минимального значения интервала рыночных цен, то для целей налогообложения принимается цена, которая соответствует минимальному значению интервала рыночных цен;

- если цена, примененная в анализируемой сделке, превышает максимальное значение интервала рыночных цен, то для целей налогообложения принимается цена, которая соответствует максимальному значению интервала рыночных цен.

Внимание! Минимальное или максимальное значения интервала рыночных цен для целей налогообложения применяются при условии, что это не приводит к уменьшению суммы налога, подлежащего уплате в бюджетную систему Российской Федерации.

Определим минимальное и максимальное значения интервала рыночных цен с использованием метода сопоставимых рыночных цен на конкретных примерах.

Пример 2

Есть данные о ценах четырех сопоставимых сделок (табл. 1).

|

Таблица 1. Данные о сопоставимых сделках |

||||

|

Сделка |

№ 1 |

№ 2 |

№ 3 |

№ 4 |

|

Цена сделки, млн руб. |

108 |

110 |

111 |

114 |

Определим минимальное значение в данном интервале цен.

Количество сделок (значений в выборке) делим на 4 и получаем 1 (4 / 4).

Значению № 1 в выборке соответствует цена сделки 108 млн руб.

Определяем среднее арифметическое между первым и вторым значениями в выборке:

(108 млн руб. + 110 млн руб.) / 2 = 109 млн руб. — это и есть минимальное значение в интервале рыночных цен.

В случае если в результате деления на 4 получится дробное число, надо найти значение выборки, порядковый номер которого соответствует целой части дроби. Затем к этому номеру прибавляется единица. Цена, соответствующая полученному порядковому номеру, и будет минимальной в интервале рыночных цен.

Пример 3

Есть данные о шести сопоставимых сделках с ценами (табл. 2).

|

Таблица 2. Данные о сопоставимых сделках |

||||||

|

Сделка |

№ 1 |

№ 2 |

№ 3 |

№ 4 |

№ 5 |

№ 6 |

|

Цена сделки, млн руб. |

108 |

110 |

111 |

111 |

112 |

112,5 |

Для определения минимального значения в данном интервале цен количество сделок (значений в выборке) делим на 4 и получаем 1,5 (6 / 4). Это дробное число, целая часть которого равна 1.

Затем к значению 1 прибавляем единицу. Получаем 2. Этому порядковому номеру в выборке соответствует цена 110 млн руб. Соответственно, минимальное значение в данном интервале рыночных цен — 110 млн руб.

Для определения максимальной цены в интервале цены по всем сопоставимым сделкам (кроме анализируемой) располагаются по мере возрастания, затем число значений в выборке умножается на 0,75.

Если в результате умножения получается целое число, то нужно установить, какое значение в выборке имеет порядковый номер, равный этому целому числу. Затем надо рассчитать среднее арифметическое между этим значением и тем, что следует за ним по возрастанию. Полученная цифра и будет максимальным значением интервала рыночных цен.

Пример 4

Определим максимальную цену в интервале рыночных цен на основе данных примера 2 с четырьмя сопоставимыми сделками с ценами 108 млн руб. (сделка № 1), 110 млн руб. (№ 2), 111 млн руб. (№ 3) и 120 млн руб. (№ 4).

Умножаем количество сделок (значений в выборке) на 0,75 и получаем 3 (0,75 × 4).

Значению 3 в выборке соответствует цена сделки 111 млн руб.

Определяем среднее арифметическое между третьим и четвертым значениями в выборке:

(111 млн руб. + 120 млн руб.) / 2 = 115,5 млн руб.

Полученный результат и есть максимальное значение в интервале рыночных цен.

В том случае, если в результате умножения получится дробное число, надо найти значение выборки, порядковый номер которого соответствует целой части дроби. Затем к этому номеру прибавляем единицу. Цена, соответствующая полученному порядковому номеру, и будет максимальной в интервале рыночных цен.

Пример 5

Умножаем 0,75 на 6 (количество значений в выборке) и получаем 4,5 — дробное число. К целой части этого дробного числа прибавляем единицу — получаем 5. Этому порядковому номеру в выборке соответствует цена 112 млн руб. — соответственно, это и есть максимальное значение в данном интервале рыночных цен.

Обратите внимание! Если цена анализируемой сделки находится в интервале рыночных цен, то она признается рыночной. В этом случае никаких негативных последствий, связанных с доначислением налогов, у сторон сделки не возникнет.

Если цена анализируемой сделки окажется меньше, чем минимальная цена в интервале цен, то налоговики доначислят налоги продавцу товаров (работ, услуг) таким образом, как если бы цена по сделке равнялась минимальному значению в интервале рыночных цен.

Если цена по анализируемой сделке окажется выше максимального значения интервала рыночных цен, то никакого перерасчета налоговых обязательств не будет, так как применение любого из методов расчета рыночной цены не должно приводить к уменьшению налогов, подлежащих уплате в бюджет (п. 7 ст. 105.9 НК РФ).

Метод цены последующей реализации

Метод цены последующей реализации применяется в случаях, когда:

- применение метода сопоставимых рыночных цен невозможно либо его применение не позволяет обоснованно сделать вывод о соответствии цен рыночным;

- товар приобретается в рамках контролируемой сделки и перепродается без переработки лицам, не признаваемым взаимозависимыми.

При применении метода цены последующей реализации используется показатель валовой рентабельности сделок по перепродаже (п. 1 ст. 105.10 НК РФ). В результате сопоставления определяется соответствие цены сделки по перепродаже (цены последующей реализации) рыночному уровню.

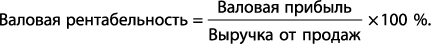

Расчет валовой рентабельности для целей применения данного метода производится по формуле:

При определении валовой рентабельности выручка от продаж берется в расчет без учета акцизов и НДС. Кроме того, нужно еще учитывать одну особенность: если организация, перепродающая товар, реализует его по разным ценам, то вначале нужно рассчитать средневзвешенную цену, и только потом определять показатель валовой рентабельности сделки по перепродаже (п. 3 ст. 105.10 НК РФ).

Для расчета валовой рентабельности сделки по перепродаже используются следующие данные из бухгалтерского учета перепродавца (п. 2 ст. 105.8 НК РФ):

- выручка по сделке;

- себестоимость продаж;

- акцизы и НДС.

Рассмотрим порядок расчета валовой рентабельности на примере.

Пример 6

Выручка организации-перепродавца по сделке с компанией-покупателем составила 177 млн руб., в том числе НДС — 27 млн руб. Себестоимость продаж (по данной сделке) — 100 млн руб.

Выручка от продаж по сделке (без учета НДС) — 150 млн руб. (177 млн руб. – 27 млн руб.). Значит, валовая рентабельность будет равна:

(150 млн руб. – 100 млн руб.) / 150 млн руб. × 100 % = 33,3 %.

К сведению Чтобы определить интервал валовой рентабельности, нужно использовать тот же алгоритм действий, что и при применении метода сопоставимых цен, только вместо ценовых показателей по сделке в расчет нужно включать показатели валовой рентабельности.

Если по результатам сопоставления валовая рентабельность окажется ниже рыночной (ниже минимального значения интервала), то цену сделки для целей налогообложения необходимо увеличить до минимального значения интервала.

Если по результатам сопоставления валовая рентабельность окажется выше максимального значения интервала, цена корректируется. При этом корректировки должны соответствовать общему принципу трансфертного ценообразования для целей налогообложения.

Обратите внимание! Применение для целей налогообложения минимального или максимального значения интервала рентабельности производится при условии, что это не приводит к уменьшению суммы налога, подлежащего уплате в бюджетную систему РФ.

Рыночный интервал валовой рентабельности определяется двумя способами.

Применение первого способа определения интервала рентабельности предполагает использование значений валовой рентабельности не менее четырех сопоставимых сделок, сторонами в которых выступают невзаимозависимые с перепродавцом лица.

При расчете интервала рентабельности по сопоставимым сделкам проверяющие должны использовать информацию только по тем сопоставимым сделкам, которые совершены в том же календарном году, что и контролируемая сделка (п. 7 ст. 105.8 НК РФ).

Второй способ подразумевает использование для определения интервала рентабельности данных бухгалтерской отчетности не менее четырех сопоставимых с перепродавцом организаций.

К сведению В Налоговом кодексе РФ ничего не сказано о том, когда должен применяться тот или иной способ определения рыночного интервала валовой рентабельности. Поэтому выбор конкретного способа остается за проверяющими.

Если рыночный интервал валовой рентабельности определяется первым способом, сначала необходимо найти значение валовой рентабельности по всем сопоставимым сделкам. Валовая рентабельность сопоставимой сделки определяется точно так же, как и рентабельность в сделке по перепродаже.

Рассмотрим пример.

Пример 7

Есть данные о валовой рентабельности по четырем сопоставимым сделкам:

- первой сделки — 12 %;

- второй — 12,5 %;

- третьей — 14 %;

- четвертой — 14,2 %.

Количество сделок (значений в выборке) делим на 4 и получаем 1 (4 / 4).

Значению 1 в выборке соответствует показатель валовой рентабельности 12 %.

Определяем среднее арифметическое между первым и вторым значениями в выборке:

(12 % + 12,5 %) / 2 = 12,25 %.

Полученный результат и есть минимальное значение в интервале рентабельности.

В том случае, если в результате деления на 4 получится дробное число, надо найти значение выборки, порядковый номер которого соответствует целой части дроби. Затем к этому номеру прибавляется единица (порядок действий тот же, что и при применении метода сопоставимых цен).

Пример 8

Используя данные примера 7 с четырьмя сопоставимыми сделками с валовой рентабельностью 12, 12,5, 14 и 14,2 %, найдем максимальное значение в интервале рентабельности.

Умножаем количество сделок (значений в выборке) на 0,75 и получаем 3 (0,75 × 4).

Значению 3 в выборке соответствует рентабельность 14 %.

Определяем среднее арифметическое между третьим и четвертым значениями в выборке:

(14 % + 14,2 %) / 2 = 14,1 %.

Полученный результат и есть максимальное значение в интервале рентабельности.

Второй способ определения рыночного интервала рентабельности основан на данных бухгалтерской отчетности сопоставимых организаций (п. 5 ст. 105.8 НК РФ).

Пример 9

ООО «Макс-сервис» и ООО «Берег» являются взаимозависимыми лицами. В I квартале 2014 г. между ними заключена сделка по поставке 10 т товаров по цене 4000 руб. за тонну (без учета НДС).

Так как сделка между ООО «Макс-сервис» и ООО «Берег» признается контролируемой, договорную цену сделки следует проверить на соответствие рыночным ценам. В I квартале 2014 г. ООО «Берег» перепродало независимой организации «Сатурн» весь приобретенный у ООО «Макс-сервис» товар по цене 8000 руб. за тонну (без учета НДС).

Таким образом, валовая рентабельность ООО «Берег» составляет:

(8000 руб. × 10 т – 4000 руб. × 10 т) / (8000 руб. × 10 т) × 100 % = 50 %.

Полученный уровень валовой рентабельности сравнивается с интервалом валовой рентабельности других организаций, находящихся в аналогичных коммерческих или финансовых условиях. С этой целью были использованы следующие данные отчетов о прибылях и убытках (табл. 3).

|

Таблица 3. Данные Отчета о прибылях и убытках |

|||

|

Данные сопоставимых организаций |

Выручка от продаж, млн руб. |

Прибыль от продаж, млн руб. |

Рентабельность продаж, % |

|

Организация № 1 |

8400 |

3400 |

40 |

|

Организация № 2 |

8600 |

3600 |

42 |

|

Организация № 3 |

8800 |

3800 |

43 |

|

Организация № 4 |

9000 |

4000 |

44 |

Определим минимальное значение интервала рентабельности:

4 (число значений рентабельности) / 4 = 1 (целое число).

Поскольку полученный результат является целым числом, необходимо определить среднее арифметическое значений рентабельности, соответствующих первой и второй организациям:

(40 % + 42 %) / 2 = 41 %.

Определим максимальное значение интервала рентабельности:

4 (число значений рентабельности) × 0,75 = 3 (целое число).

Поскольку полученный результат является целым числом, далее необходимо определить среднее арифметическое значений рентабельности, соответствующих третьей и четвертой организациям: (43 % + 44 %) / 2 = 43,5 %.

Интервал валовой рентабельности составляет от 41 до 43,5 %.

Валовая рентабельность ООО «Берег», равная 50 %, больше максимального значения интервала рентабельности, равного 43,5 %.

Если валовая рентабельность превышает максимальное значение рыночного интервала рентабельности, то цена в контролируемой сделке будет определена исходя из фактической цены последующей реализации и максимального значения интервала рентабельности (п. 6 ст. 105.10 НК РФ).

Определяем расчетную цену товара по контролируемой сделке (между ООО «Макс-сервис» и ООО «Берег»):

(8000 руб./т – (8000 руб./т × 0,435)) = 4520 руб./т — именно эта цена и будет считаться рыночной.

В данном случае продавцу по контролируемой сделке (ООО «Берег») могут быть доначислены налоги (налог на прибыль и НДС), как если бы цена в сделке между ООО «Макс-сервис» и ООО «Берег» была не 4000 руб./т, а 4520 руб./т.

У второго покупателя — независимой организации «Сатурн» — никакого перерасчета налогов не будет, так как здесь действует правило п. 7 ст. 105.10 НК РФ. Компании «Сатурн» придется ждать, когда компания ООО «Берег» заплатит недоимку, чтобы получить право на симметричную корректировку.

Если валовая рентабельность окажется меньше, чем минимальное значение в интервале рентабельности, то цена в контролируемой сделке будет определена исходя из фактической цены последующей реализации товара и минимального значения интервала рентабельности (п. 5 ст. 105.10 НК РФ).

Пример 10

Изменим данные примера 9.

Допустим, в I квартале 2014 г. ООО «Берег» приобрело у взаимозависимого ООО «Макс-сервис» 10 т товаров по цене 4000 руб./т (без учета НДС) и реализовала его независимой организации «Сатурн» по 5200 руб./т (без учета НДС).

Валовая рентабельность сделки по перепродаже составила:

(5200 руб. × 10 т – 4000 руб. × 10 т) / (5200 руб. × 10 т) × 100 % = 23 %.

Минимальное значение интервала рентабельности, определенное в примере 9, — 41 %.

В данном случае валовая рентабельность меньше, чем минимальное значение интервала рентабельности.

Определяем расчетную цену товара по контролируемой сделке (между ООО «Макс-сервис» и ООО «Берег»):

(5200 руб. – (5200 руб. × 0,41)) = 3068 руб./т. Именно эта цена и будет считаться рыночной.

Соответственно, налоговые обязательства покупателя (ООО «Берег») будут пересчитаны таким образом, как если бы ООО «Берег» приобрело товар у ООО «Макс-сервис» не за 4000 руб./т, а за 3068 руб./т.

При этом доходы компании «Макс-сервис» налоговики пересчитывать не будут (это запрещено п. 7 ст. 105.10 НК РФ). Компания «Макс-сервис» сможет пересчитать (уменьшить) свои налоговые обязательства только в рамках симметричной корректировки, то есть после того, как ООО «Берег» заплатит недоимку в бюджет.

9.2. Порядок определения рыночной цены для целей налогообложения

Для определения рыночных цен НК РФ предусматривает два способа:

1) обычный;

2) специальный (расчетный).

1. Обычный способ определения рыночной цены.

Рыночной ценой товара (работы, услуги) признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии – однородных) товаров (работ, услуг) в сопоставимых экономических (коммерческих) условиях.

Рыночная цена – это цена, по которой покупатель может на ближайшей по отношению к себе территории приобрести аналогичные товары, работы, услуги без существенных дополнительных затрат, или цена, по которой продавец может на ближайшей по отношению к себе территории реализовать аналогичные товары, работы, услуги без существенных дополнительных затрат, при наличии сопоставимых условий сделки.

Рыночная цена определяется не только по месту нахождения покупателя, но и по месту нахождения продавца.

При определении рыночных цен необходимо также учитывать следующие условия:

а) товары, работы, услуги являются аналогичными;

б) условия сделки являются сопоставимыми;

в) при сравнении цен необходимо учитывать обычно применяемые наценки или скидки.

Условие аналогичности означает, что товары (работы, услуги) должны быть идентичными (а при их отсутствии – однородными). Идентичными признаются товары, имеющие одинаковые характерные для них основные признаки.

При определении идентичности товаров учитываются их физические характеристики, качество и репутация на рынке, страна происхождения и производитель. При определении идентичности товаров незначительные различия в их внешнем виде могут не учитываться.

Однородными признаются товары, которые, не являясь идентичными, имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять одни и те же функции и (или) быть коммерчески взаимозаменяемыми. При определении однородности товаров учитываются их качество, наличие товарного знака, репутация на рынке, страна происхождения.

Сопоставимость условий сделки означает соответствие по количеству (объему) поставляемых товаров, сроку исполнения обязательств, условиям платежей, обычно применяемым в сделках данного вида, а также иным разумным условиям, которые могут оказывать влияние на цены.

При определении рыночной цены должны быть приняты во внимание любые иные специфические условия, которые могут оказывать влияние на цены.

Учет обычно применяемых скидок и наценок означает то, что используемая для контроля цена не может быть рыночной, если она сформирована без указанных скидок. Данное положение вполне оправдано, поскольку оно вызвано особыми экономическими условиями. Например, две сделки по однородным товарам с одинаковыми договорными условиями исполняются по разным ценам. Такое отличие может быть вызвано сезонным колебанием потребительского спроса. Налоговый кодекс РФ не указывает какие виды надбавок должны учитываться в данном случае. В отношении скидок установлено, что учитываются те, которые вызваны:

– сезонными и иными колебаниями потребительского спроса на товары (работы, услуги);

– потерей товарами качества или иных потребительских свойств;

– истечением (приближением даты истечения) сроков годности или реализации товаров;

– маркетинговой политикой, в том числе при продвижении на рынки новых товаров, не имеющих аналогов, а также при продвижении на новые рынки;

– реализацией опытных моделей и образцов товаров в целях ознакомления с ними потребителей.

При этом определяемая рыночная цена должны быть подтверждена документально (могут использоваться официальные источники информации, биржевые котировки).

2. Специальный (расчетный) способ определения рыночной цены.

В случае невозможности определения рыночных цен обычным способом, для их определения используются расчетные способы:

– метод цены последующей реализации,

– затратный метод.

Причем используются они только в такой последовательности.

Метод цены последующей реализации используется при отсутствии на соответствующем рынке товаров, работ или услуг сделок по идентичным (однородным) товарам, работам, услугам или из-за отсутствия предложения на этом рынке таких товаров, работ или услуг, а также при невозможности определения соответствующих цен ввиду отсутствия либо недоступности информационных источников для определения рыночной цены.

При данном методе рыночная цена товаров, работ или услуг, реализуемых продавцом, определяется как разность цены, по которой такие товары, работы или услуги реализованы покупателем этих товаров, работ или услуг при последующей их реализации (перепродаже), и обычных в подобных случаях затрат, понесенных этим покупателем при перепродаже (без учета цены, по которой были приобретены указанным покупателем у продавца товары, работы или услуги) и продвижении на рынок приобретенных у покупателя товаров, работ или услуг, а также обычной для данной сферы деятельности прибыли покупателя. В таком случае, рыночную цену предлагается рассчитывать по формуле:

РЦ= ЦПП-З,

где: РЦ – рыночная цена; ЦПП – цена последующей продажи; З – обычные затраты, понесенные покупателем для последующей продажи.

Затратный метод используется при невозможности использования метода цены последующей реализации (в частности, при отсутствии информации о цене товаров, работ или услуг, в последующем реализованных покупателем).

Рыночная цена товаров, работ или услуг, реализуемых продавцом, определяется как сумма произведенных затрат и обычной для данной сферы деятельности прибыли.

При этом учитываются обычные в подобных случаях прямые и косвенные затраты на производство (приобретение) и (или) реализацию товаров, работ или услуг, обычные в подобных случаях затраты на транспортировку, хранение, страхование и иные подобные затраты.

Данный текст является ознакомительным фрагментом.

Читать книгу целиком

Поделитесь на страничке

Следующая глава >

Как определить цену товара: механизм ценообразования и что влияет на уровень цен

19.09.2018 Ульяна Тихова

Определение правильной цены на выпускаемую продукцию — одна из важнейших задач компании. Цена — это один из основных стимулов спроса и предложения на рынке. Для производителя она должна быть такой, чтобы поддерживать спрос на хорошем уровне и обеспечивать прибыль предприятию.

Разберемся, какие факторы влияют на ценообразование и как рассчитать цену на товар.

Структура цены

Как правило, цена товара в рознице состоит из следующих составляющих:

- Полная себестоимость товара. Совокупность всех издержек, которые необходимы для его производства.

- Норма прибыли. Размер прибыли, необходимый компании для нормального существования и развития.

- Наценки посредников — дилеров, дистрибьюторов.

Конечный потребитель получает цену, сформированную из этих составных элементов. Разберемся подробнее в факторах, влияющих на цену.

Себестоимость товара: постоянные и переменные затраты

Одними из главных факторов, которые влияют на цену, являются издержки производства. Тут есть два основных показателя: переменные затраты и постоянные.

Переменные затраты — это издержки, размер которых зависит от объема выпускаемой продукции. Эти затраты меняются пропорционально изменению объема производства.

Увеличивается выпуск продукции — растут переменные затраты. Объем производства снижается — переменные затраты также становятся меньше.

К этому типу издержек относятся:

- стоимость закупки сырья и материалов;

- оплата труда сотрудников на производстве;

- топливо и электроэнергия, которые расходуются при производстве;

- закупка изделий и полуфабрикатов;

- затраты на инструменты и вспомогательные материалы.

Пример: Завод производит 200 единиц продукции. Переменные затраты на производство этого объема продукции — 1 000 р. Стоимость производства 1 товара — 1 000 / 200 = 5 р.

При увеличении объема с 200 до 400 единиц переменные затраты также увеличиваются в два раза и составляют теперь 2 000 р.

При этом переменные затраты на 1 единицу продукции остаются прежними: 2 000 / 400 = 5 р.

Постоянные затраты — это те издержки, которые остаются на одном уровне вне зависимости от изменений объема производства. К таким издержкам относятся:

- арендная плата;

- заработная плата менеджерам;

- затраты на амортизацию оборудования;

- торговые издержки.

Пример: При производстве 200 единиц продукции постоянные затраты составляют 500 р. Затраты на 1 единицу продукции — 500 / 200 = 2,5 р.

Когда производство увеличивается с 200 до 400 единиц, постоянные затраты по-прежнему составляют 500 р. При этом в расчете на 1 единицу продукции они снижаются — 500 / 400 = 1,25 р.

Постоянные затраты иногда могут меняться. Одной из причин может стать рост цен на аренду. К тому же при значительном расширении производства предприятию потребуется увеличить производственные площади, количество менеджеров и т.д.

Совокупность всех производственных затрат, постоянных и переменных, составляет полную себестоимость продукции. В приведенных выше примерах при объеме производства в 200 единиц продукции себестоимость 1 товара равна: 5 + 2,5 = 7,5 р.

Что дает показатель себестоимости?

Себестоимость — это нижняя планка отсчета при определении цены на товар. Если цена продукции равна ее себестоимости — окупаются все производственные затраты, но прибыли предприятие не получит.

В нашем примере минимальная цена 1 товара должна быть не ниже 7,5 рублей. При цене 7,4 рубля предприятие работает в убыток. При цене 7,5 — выходит в 0. При цене в 8 рублей — получает прибыль 50 копеек на каждую единицу товара.

Что еще влияет на цену?

Прибыль

Желаемый уровень прибыли. Для каждого предприятия норма прибыли сугубо индивидуальная. На это влияют особенности вида бизнеса, размер компании, специфика бизнеса. В любом случае в цену продукции закладываются нормы прибыли.

Например. Продолжим с приведенными выше примерами. Предприятие производит 200 единиц продукции и планирует получить 2 000 рублей прибыли. Для этого с каждого проданного товара необходимо получить прибыль 10 рублей. Себестоимость 1 единицы продукции — 7,5 рублей. Чтобы обеспечить необходимую норму прибыли нужно установить цену в размере 17,5 рублей.

При условии, если весь товар реализуется, предприятие получит: (200 * 17,5) — (200 * 7,5) = 3 500 – 1 500 = 2 000.

Ценность продукта для потребителей

Если товар представляет для конечного клиента большую ценность, он готов заплатить больше. Поэтому в таких товарах размер прибыли производителя и наценки посредников могут в несколько раз превышать себестоимость.

Стимулирование спроса

На темпы сбыта продукции сильно влияет осведомленность покупателей. Рекламные кампании помогают донести до потребителей информацию о товаре, его качестве и преимуществах и тем самым стимулировать спрос. Однако затраты на рекламу увеличивают себестоимость продукции. Поэтому для того, чтобы получить необходимую норму прибыли, в цене должны учитываться эти расходы.

Пример: Производится 200 единиц продукции по себестоимости 7,5 рублей/шт. Норма прибыли — 2 000 рублей. Для этого нужно продавать по цене 17,5 рублей за 1 единицу товара. Предприятие тратит на рекламную кампанию 500 рублей. Себестоимость 1 товара таким образом увеличивается на 500 / 200 = 2,5 рублей и становится равной 10 рублям. Если компания продаст товар по прежней цене, то чистая прибыль составит: (200*17,5) — (200 * 10) = 1 500 рублей.

Из предыдущего примера мы знаем, что для достижения нормы прибыли цена 1 единицы продукции должна быть на 10 рублей выше себестоимости. Поэтому с учетом рекламных издержек необходимая цена — 20 рублей / единицу товара.

Способ реализации товара

При продаже товара напрямую конечному потребителю есть возможность проводить более гибкую стратегию ценообразования. Если же между производителем и потребителем находится цепочка посредников — возможности влияния на цену уменьшаются. Каждый из посредников добавляет к закупочной стоимости товара свою наценку, и в конечном итоге потребитель получает цену, равную себестоимости товара + надбавка производителя и всех посредников.

Конкуренция

Если себестоимость продукции — нижняя планка формирования цены, то конкуренция определяет диапазон цен, а иногда и верхнюю границу. На сформировавшихся рынках компания может позволить себе устанавливать цены выше, чем у конкурентов, только если:

- предлагает товар лучшего качества;

- предлагает лучшее обслуживание;

- готова проводить масштабные рекламные кампании.

Или является безусловным лидером в отрасли с давно сформированным брендом.

В остальных случаях необходимо мониторить цены конкурентов и подстраивать ценообразование в соответствии с положением на рынке.

Идеальный вариант для компании — возможность получать норму прибыли при установленной цене продукции ниже, чем у конкурентов.

Иногда компании приходится корректировать свою стратегию, пожертвовать частью потенциальной прибыли и снизить цену, чтобы быть в диапазоне рыночных цен и не иметь проблем со сбытом товара.

При работе на конкурентных рынках производитель должен иметь себестоимость своей продукции не выше, чем у конкурентов. Иначе он не сможет занять прочную позицию на рынке в случае ценовой войны.

Пример: Вернемся все к тому же примеру, что и выше. Только теперь добавим 3-х конкурентов. Конкурент 1 продает аналогичную продукцию по цене 21 рубль / шт. Конкурент 2 — 20 рублей / шт. Конкурент 3 — 18 рублей / шт.

Тут предприятие может выбрать из нескольких стратегий:

- Установить цену 20 рублей, вкладывать деньги в маркетинг и попытаться вытеснить 2 и 3 конкурента за счет агрессивных рекламных кампаний.

- Установить цену 25 рублей / шт, предлагать клиентам дополнительный качественный сервис и доказать превосходящее качество своей продукции.

- Встать ниже рынка и установить цену 17,5 рублей. В рекламной кампании (на которую тратится 500 рублей) сделать упор на более дешевых ценах. Так предприятие получит прибыль меньше желаемой нормы, однако сможет быстрее распродать продукцию и закрепиться на рынке. Впоследствии → увеличить объемы производства и получить больше прибыли за счет сбыта больших объемов продукции.

Равновесная цена: почём готовы покупать потребители

Существует понятие равновесной цены, при которой рынок становится сбалансированным. Это цена, которая устраивает и продавцов, и покупателей. В таком случае объем спроса (количества продукции, которую потребители готовы купить) полностью соответствует объему предложения (количеству произведенной продукции).

Разберем, как это влияет на ценообразование.

Потребители готовы покупать разное количество продукции, которую производит завод из примеров в этой статье, в зависимости от цен на нее. Вот небольшая табличка:

| Цена, р. | Спрос, шт. |

| 17 | 300 |

| 17,5 | 250 |

| 18 | 200 |

| 18,5 | 150 |

| 19 | 130 |

| 19,5 | 115 |

| 20 | 100 |

Равновесная цена в таком случае — 18 рублей / шт. (при условии, что завод производит фиксированное количество продукции — 200 шт.).

Чтобы на складе не оставались излишки, цена не должна превышать 18 рублей.

Ценообразование — сложный процесс. В нем нужно учесть много различных факторов: себестоимость, норма прибыли, конкуренция, количество посредников, уровень равновесной цены. Это неполный список. На цену также влияет ценность продукции для потребителей, узнаваемость бренда, качество обслуживания, результативность маркетинговых активностей и другие факторы.

Затратный метод определения рыночных цен

Сущность затратного метода

Затратный метод является методом определения соответствия цены в анализируемой сделке рыночной цене на основании сопоставления валовой рентабельности затрат лица, являющегося стороной анализируемой сделки (группы анализируемых однородных сделок), с рыночным интервалом валовой рентабельности затрат в сопоставимых сделках.

Затратный метод основан на данных бухгалтерского учета и бухгалтерской отчетности анализируемого лица (продавца в контролируемой сделке) и третьих лиц — сопоставимых организаций.

Глоссарий

В каких случаях применяется затратный метод

Затратный метод применяется в случаях, когда нет возможности применить метод сопоставимых рыночных цен (отсутствует информация о ценах) и метод цены последующей реализации (покупатель сделки не является перепродавцом).

Затратный метод может применяться, в частности, в следующих случаях (п. 2 ст. 105.11 НК РФ):

1) при выполнении работ (оказании услуг) лицам, являющимся взаимозависимыми с продавцом (за исключением случаев, когда при выполнении работ (оказании услуг) используются нематериальные активы, оказывающие существенное влияние на уровень рентабельности затрат продавца);

2) при оказании услуг по управлению денежными средствами, включая осуществление торговых операций на рынке ценных бумаг и (или) валютном рынке;

3) при оказании услуг по исполнению функций единоличного исполнительного органа организации;

4) при продаже сырья или полуфабрикатов лицам, являющимся взаимозависимыми с продавцом;

5) при реализации товаров (работ, услуг) по долгосрочным договорам между взаимозависимыми лицами.

Определение рыночной цены по затратному методу

1. Если валовая рентабельность затрат продавца, являющегося стороной анализируемой сделки, по указанной сделке находится в пределах интервала рентабельности, то для целей налогообложения признается, что цена, примененная в анализируемой сделке, соответствует рыночным ценам.

2. Если валовая рентабельность затрат продавца меньше минимального значения интервала рентабельности, то для целей налогообложения принимается цена, примененная в анализируемой сделке, определяемая исходя из фактической себестоимости реализованных товаров (работ, услуг) и валовой рентабельности затрат, которая соответствует минимальному значению интервала рентабельности.

3. Если валовая рентабельность затрат продавца превышает максимальное значение интервала рентабельности, то для целей налогообложения принимается цена, примененная в анализируемой сделке, определяемая исходя из фактической себестоимости реализованных товаров (работ, услуг) и валовой рентабельности затрат, которая соответствует максимальному значению интервала рентабельности.

4. Применение для целей налогообложения минимального или максимального значения интервала рентабельности производится при условии, что это не приводит к уменьшению суммы налога, подлежащего уплате в бюджетную систему Российской Федерации.

Пример

Подрядная строительная организация, применяющая общий режим налогообложения, выполняет строительные работы для заказчика-застройщика на упрощенной системе налогообложения. Подрядчик и застройщик являются взаимозависимыми лицами.

Подрядчик также выполнял в налоговом периоде работы для других заказчиков — невзаимозависимых лиц.

В таблицах 1-3 представлены данные по анализируемой сделке (с взаимозависимым лицом), по сопоставляемым сделкам (с невзаимозависимыми лицами), а также расчет интервала рентабельности.

Рыночный интервал валовой рентабельности затрат определен в пределах 16,5% — 50%. Валовая рентабельность затрат по анализируемой сделке 4,35% ниже минимального значения рыночного интервала рентабельности. Соответственно, для корректировки дохода подрядной организации по анализируемой сделке применяется минимальное значение интервала рентабельности – 16,5%. Рыночная цена сделки (без учета НДС) должна составлять 133 975 тыс. руб. (115 000 + 115 000 х 16,5%).

В связи с применением в контролируемой сделке цены ниже рыночной, у подрядной организации подлежат корректировке (увеличению):

— налоговая база по НДС на 13 975 тыс. руб. (133 975 – 120 000);

— сумма НДС на 2 515,5 тыс. руб. (13 975 х 18%);

— налоговая база по налогу на прибыль на 13 975 тыс. руб.;

— сумма налога на прибыль на 2 795 тыс. руб. (13 975 х 20%).

Таблица 1. Анализируемая сделка

Таблица 2. Сопоставляемые сделки

Таблица 3. Расчет показателей рыночного интервала рентабельности

|

Значения рентабельности по сопоставляемым сделкам в порядке возрастания |

15% |

18% |

25% |

75% |

|

Нумерация значений интервала рентабельности в порядке возрастания |

||||

|

Расчет минимального значения интервала рентабельности: — число значений интервала, деленное на 4 – 1 (4 : 4); — минимальное значение интервала – среднеарифметическое значений № 1 и № 2 – (15% + 18%) / 2 = 16,5% |

||||

|

Расчет максимального значения интервала рентабельности: — число значений интервала, умноженное на 0,75 – 3 (4 х 0,75); — максимальное значение интервала – среднеарифметическое значений № 3 и № 4 – (25% + 75%) / 2 = 50% |

||||

|

Рыночный интервал валовой рентабельности затрат: 16,5% — 50% |

||||

Инструкция по обоснованию НМЦК методом сопоставимых рыночных цен

Обоснование НМЦК методом сопоставимых рыночных цен — это расчет максимальной суммы, которую заказчик может потратить на товары, работы, услуги, с применением способа анализа рынка. Показываем алгоритм и приводим пример, как рассчитать НМЦК методом сопоставимых рыночных цен.

Основание применения метода

Законодательная основа расчета и обоснования начальной (максимальной) цены контракта — это статья 22 Федерального закона № 44-ФЗ. В ней приведены все возможные способы исчисления максимальной стоимости закупки (ч. 1 ст. 22 44-ФЗ). Дополнительно расчет регулирует Приказ Минэкономразвития № 567 от 02.10.2013 и утвержденные им Методические рекомендации.

Скачать образец расчета НМЦК по 44-ФЗ, пример в Excel

Скачать образец запроса цен у поставщика

В ч. 6 ст. 22 44-ФЗ метод сопоставимых рыночных цен (или же анализ рынка) определяется приоритетным способом расчета начальной стоимости. Метод сопоставимых рыночных цен анализа рынка по 44-ФЗ заключается в изучении общедоступных источников информации и сборе аналитических данных по требуемым позициям с целью дальнейшего использования этих сведений для исчисления НМЦК (ч. 2, 5 ст. 22 44-ФЗ).

При изучении стоимости (конкретных предложений продавца, прайс-листов, расценок с официальных сайтов) в расчет берутся идентичные или, если невозможно найти идентичные предложения, однородные товары. Поэтому пример обоснования НМЦК методом сопоставимых рыночных цен подходит практически для всех конкурентных заказов и закупок у единственного поставщика, стоимость которых можно рассчитать путем анализа ценовых предложений поставщиков по приобретаемым заказчиком товарам, работам, услугам. Под идентичными понимаются те продукты, которые имеют абсолютно одинаковые характеристики и признаки, включая качество, количество, внешний вид, уникальность, страну-изготовителя. У однородных товаров главные характеристики и критерии являются аналогичными, но не одинаковыми (ч. 13, 14 ст. 22 44-ФЗ). Однородная продукция может иметь одни и те же качественные характеристики или одинаковую страну происхождения.

Когда поставщик направляет заказчику ценовые предложения на товары, работы, услуги, он должен включать в документ основные описательные и качественные характеристики, а также отсылку на товарный знак и представляемую модель и комплектацию. Делается это для того, чтобы заказчик смог отнести поставляемые ТРУ к группе однородных или идентичных товаров.

А по 223-ФЗ метод сопоставимых рыночных цен (анализа рынка) не обязателен к применению. Закон о закупках отдельными видами юридических лиц позволяет не обосновывать цены на заключаемые договоры и методы ее расчета. Но по аналогии с анализом рынка в 44-ФЗ, специалисты, закупающие товары, работы и услуги по 223-ФЗ, могут использовать рыночный метод исчисления стоимости договора.

Источники информации для анализа

После сбора информации делают расчет НМЦК по 44-ФЗ методом сопоставимых рыночных цен. Чтобы провести анализ рынка, в первую очередь необходимо собрать дополнительные сведения. Заказчик должен помнить, что все финансовые и коммерческие условия по конкретной закупке должны быть сопоставимыми (ч. 3 ст. 22 44-ФЗ). Для приведения данных в сопоставимую форму можно использовать индекс пересчета цен или иные обоснованные коэффициенты (ч. 4 ст. 22 44-ФЗ).

Получить стоимостную информацию можно несколькими способами:

- Отправить запросы минимум 5 потенциальным поставщикам (п. 3.7.1 Методических рекомендаций). В судебных нормативах есть практические случаи, устанавливающие право заказчика определять количество направляемых запросов (Постановление АС Северо-Западного округа по делу № А42-2927/2014 от 27.03.2015). Запросы можно направить по электронной почте или почтовым отправлением. В ответ организация-заказчик должна получить коммерческие предложения от поставщика.

- Изучить общедоступные источники информации: прайс-листы, каталоги, официальную рекламу, биржевые котировки и котировки на электронных площадках, сведения о ценах, определенные исполнительными органами, данные рыночной оценки и органов государственной статистики. Не рекомендуется использовать данные от поставщика, включенного в РНП, из анонимных источников или сведения, в которых нет детализации расчетных величин и которые не соответствуют приобретаемым ТРУ.

- Цены, приведенные в реестре контрактов в Единой информационной системе, при условии, что данные соглашения были исполнены без штрафных санкций в течение 3 предшествующих лет (п. 3.7.3 Методических рекомендаций, Приложение № 2 Приказа № 567). При этом ЦК из реестра в ЕИС может быть увеличена при необходимости на 17 % — для запроса котировок и предложений, на 13 % — для аукциона, не более 10 % — для конкурса. Для закупок у единственного поставщика стоимость не меняются.

Если по закупаемым товарам, работам или услугам невозможно найти данные по стоимости в открытых и доступных сервисах, то можно воспользоваться еще одним источником получения аналитической ценовой информации — разместить в Единой информационной системе запрос цен.

Инструкция расчета НМЦК и примеры

Шаг 1. Сбор необходимой ценовой информации.

Шаг 2. Анализ полученных данных и приведение сведений в сопоставимую форму. Для этого используется коэффициент вариации.

Шаг 3. Если исчисленные ценовые значения однородны, то применяется формула расчета НМЦК методом сопоставимых рыночных цен. Если исчисленный коэффициент вариации равен 33 % и более, то цены не являются однородными. Значит, заказчику надлежит запросить новые ценовые предложения или заново проанализировать возможные информационные источники, а затем пересчитать стоимость.

Вот так выглядит готовый пример определения НМЦК методом сопоставимых рыночных цен.

Разъяснения по теме

| Основные тезисы | Реквизиты документа | Скачать |

|---|---|---|

| Заказчик для обоснования НМЦК использует информацию, которую получил из любых источников, в рамках ч. 18 ст. 22 44-ФЗ. | Письмо Минфина № 24-01-09/82766 от 12.12.2017 | Скачать |

| Заказчик может направить запросы о предоставлении цен не менее чем 5 поставщикам, а пользоваться данными, которые получены не менее чем от трех потенциальных участников. | Письмо Минфина № 24-01-09/74482 от 10.11.2017 | Скачать |

| Заказчик вправе указать стоимость меньше, чем в предоставленном обосновании НМЦК (в том числе полученной по итогам 3 коммерческих предложений). Главное, чтобы НМЦК соответствовала лимитам бюджетных обязательств, которые выделены заказчику. | Письмо Минфина № 24-01-10/37713 от 16.06.2017 | Скачать |