Содержание

- Первоначальная стоимость амортизация

- Что относить к основным средствам в 2020 году

- ОС в налоговом и бухгалтерском учете в 2020 году

- Амортизация основных средств в 2020 году в бухгалтерском и налоговом учете

- Обзор последних изменений по налогам, взносам и зарплате

- Учет основных средств стоимостью до 100000 рублей

- Формирование первоначальной стоимости основного средства

- Учет основных средств в бухгалтерских и налоговых регистрах

- Учет компьютера стоимостью менее 40 000 руб.

- Итоги

- Что такое амортизация

- Амортизации основных средств для НУ и БУ: различия

- Основные правила начисления амортизации в бухгалтерском учете:

- Способы начисления амортизации в бухгалтерском учете

- Метод уменьшения остатка

- Способы начисления амортизации в налоговом учете

- Начисление амортизации в связи с изменением первоначальной стоимости основного средства

Первоначальная стоимость амортизация

Главная » Бухгалтеру » Первоначальная стоимость амортизация

Главная » Бухгалтеру » Первоначальная стоимость амортизация

Статью подготовила специалист по международным стандартам финансовой отчетности Меликова Мария Марковна. Связаться с автором

Статью подготовила специалист по международным стандартам финансовой отчетности Меликова Мария Марковна. Связаться с автором

Вернуться назад на Первоначальная стоимость

Первоначальная стоимость – это фактические затраты предприятия на приобретение, сооружение и изготовление объекта за минусом налога на добавленную стоимость. Например, фактические затраты на приобретение объекта основных средств составили 10000 рублей (в том числе НДС 1525,42 рубля). В этом случае первоначальная стоимость будет равна 8474,58 рублей.

Также в фактические затраты на приобретение, сооружение и изготовление объекта основных средств можно включать:

1. Расходы на доставку объекта.

2. Стоимость строительных работ.

3. Информационные и консультационные услуги, относящиеся к приобретению основного средства.

4. Таможенные пошлины и сборы.

5. Стоимость посреднических услуг.

6. Иные затраты на приобретение, сооружение и изготовление объекта основных средств.

Способы начисления амортизации. ПБУ 6/01 предусмотрены следующие способы начисления амортизации:

1. Линейный способ.

2. Способ уменьшаемого остатка.

3. Способ списания стоимости по сумме чисел лет срока полезного использования.

4. Способ списания стоимости пропорционально объему продукции (работ).

Линейный способ

При использовании линейного способа начисление амортизации производится исходя из первоначальной стоимости объекта основных средств на начало отчетного периода и нормы амортизации. Норма амортизации зависит от срока полезного использования. Срок полезного использования определяется бухгалтером самостоятельно при принятии основного средства к учету. Норма амортизации рассчитывается по формуле: 100% / срок полезного использования.

Годовая сумма амортизационных отчислений определяется по формуле: (первоначальная стоимость * норма амортизации) / 100%

Соответственно для получения помесячной суммы амортизации полученную годовую сумму амортизационных отчислений следует разделить на 12 месяцев. Например, фактические затраты на приобретение основного средства за минусом НДС составили 15000 рублей. Бухгалтер определил срок полезного использования 4 года.

В соответствии с приведенными данными рассчитаем месячную сумму амортизации.

1. Определение нормы амортизации: 100% / 4 = 25%

2. Определение годовой суммы амортизации: (15000 * 25%) / 100% = 3750

3. Определение месячной суммы амортизации: 3750 / 12 = 312,50.

Балансовая стоимость

Балансовая стоимость Таможенная стоимость

Таможенная стоимость Бухгалтерские проводки

Бухгалтерские проводки Бухгалтерский анализ

Бухгалтерский анализБухгалтерский аудит

Бухгалтерский баланс

| | Вверх

>Основные средства в бухгалтерском учете в 2020 году

Что относить к основным средствам в 2020 году

Что относить к основным средствам в 2020 году? Это имущество, которое:

- активно используют в компании или передали в аренду за плату;

- в будущем принесет доход;

- не используется для перепродажи;

- срок полезного использования превышает 12 месяцев;

- для налогового учета проходит по условию стоимости более 100 000 рублей;

- основное средство стоимость которого в бухгалтерском учете выше 40 000 рублей.

Можно сказать, что основной критерий отнесения к основным средствам – его первоначальная стоимость. Но также важно помнить, что компания не может поставить амортизировать имущество, которое через четыре месяца перепродаст покупателю.

Срочно проверьте, правильно ли вы определили срок полезного использования основных средств. Правительство внесло масштабные изменения в Классификацию основных средств, и у многих объектов срок изменился задним числом.

Срочно проверить и пересчитать срок

ОС в налоговом и бухгалтерском учете в 2020 году

Выше мы уже обозначили разницу в амортизации основных средств в 2020 году в бухгалтерском учете и в налоговом. Итак, чтобы имущество признали и там и там необходимо, чтобы соблюдались все перечисленные условия:

- срок использования объекта более 12 месяцев;

- объект приобретен для его использования в компании;

- актив может приносить выгоду компании;

- первоначальная стоимость превышает 40 000 руб. для бухучета и 100 000 руб. в целях налогообложения.

Основное средство в налоговом и бухгалтерском учете в 2020 году, при разной первоначальной стоимости:

|

Бухгалтерский |

Налоговый |

|---|---|

|

Первоначальная стоимость = 40 000 рублей и больше |

Первоначальная стоимость = 100 000 рублей и больше |

|

Выберите удобный способ списания амортизации, зафиксированный в учетной политике компании:

|

Выберите один из двух возможных вариантов списания ОС:

|

Основные средства в 2020 году стоимостью до 100 000 руб. в бухгалтерском и налоговом учете

Имущество стоимостью менее 100 000 руб. в бухгалтерском и налоговом учете отражается по-разному:

- В бухгалтерском учете:

- если стоимость актива меньше 40 000 руб., то компания может сама решить, как его учитывать в Бухучете. Их можно принять в состав материально-производственных запасов или учитывать в качестве основных средств. Выбранный способ нужно зафиксировать в учетной политике.

- если объект стоит дороже 40 000 руб., его стоимость нельзя списать в расходы одной суммой. Такое имущество принимаются к учету в качестве основных средств (п.5 ПБУ 6/01 «Учет основных средств»),

- В налоговом учете у компании нет выбора. Все объекты дешевле 100 000 руб. учитываются как малоценное имущество, а активы дороже 100 000 руб. включаются в состав амортизируемых основных средств (п.1 ст.257 НК РФ).

Предлагаем краткую памятку, как учитывать в бухгалтерском учете и налоговом учете имущество стоимостью менее 100 000 руб.:

|

Первоначальная стоимость ОС |

Бухгалтерский учет |

Налоговый учет |

|---|---|---|

|

Менее 40 000 руб. |

Любой из 2 вариантов на выбор компании:

|

Списать на текущие расходы одной суммой при вводе в эксплуатацию |

|

От 40 000 руб. до 100 000 руб. |

Учитывать в составе ОС и начислять амортизацию |

Списать на текущие расходы одной суммой при вводе в эксплуатацию |

|

Более 100 000 руб. |

Учитывать в составе ОС и начислять амортизацию |

|

Пример. Списание ОС в налоговом и бухгалтерском учете в 2020 году стоимостью до 100 000 рублей

В январе 2020 ООО «Гамма» купила компьютер стоимостью 90 000 руб. (без НДС) и ввела его в эксплуатацию. Согласно Классификации основных средств, компьютеры нужно относить к группе со сроком использования от двух до трех лет. Компания установила, что амортизировать будут в течение 25 месяцев, линейным способом.

Тогда ежемесячная норма в бухучете = 90 000 р / 25 мес = 3 600 р. То есть с февраля месяца ежемесячно будет начисляться именно эта сумма.

В целях налогообложения прибыли данное имущество не признается амортизируемым, но списывается в расходы согласно ст. 254 НК РФ, а списывается оно в расходы линейным способом. Значит, ежемесячно в расходах компании будет стоять сумма 3 600 р. Либо единовременно в размере 90 000 р. Но обратите внимание, и то и другое действие надо отразить в материальных расходах. Не в амортизации.

Основные средства стоимостью свыше 100 000 руб. в бухгалтерском и налоговом учете

Имущество стоимостью более 100 000 руб. учитывается в БУ и НУ одинаково. Эти объекты принимаются к учету в качестве основных средств и амортизируются в течение срока полезного использования.

Пример. Списание ОС в налоговом и бухучете в 2020 году стоимостью до 100 000 рублей

В январе 2020 ООО «Альфа» покупает легковой автомобиль стоимостью 610 000 руб. (без НДС) и ввела его в эксплуатацию. Согласно Классификации основных средств относит такое имущество к группе со сроком использования от трех до пяти лет.

Компания установила, что начисление амортизации будет проводиться в течение 60 месяцев, линейным способом.

Тогда ежемесячная норма = 610 000 руб / 60 мес = 10 167 руб.

То есть с февраля месяца ежемесячно, в течение года будет начисляться 10 167 рублей.

В целях налогообложения данное имущество признается амортизируемым. Значит, ежемесячно, в течение 2020 года, норма амортизация для целей налогообложения будет равна 10 167 руб.

Амортизация основных средств в 2020 году в бухгалтерском и налоговом учете

Закон №325-ФЗ от 29.09.2019 внес ряд существенных поправок в НК РФ. В следствии этих поправок изменились некоторые правила, касающиеся амортизации ОС. Применять их следует с 1 января 2020 года.

- Установлен лимит на частоту смены метода начисления амортизации. Теперь делать это можно не более одного раза за 5 лет. При этом не имеет значение с какого метода на какой вы переходите: с линейного на нелинейный или наоборот;

- Порядок начисления амортизации по линейному методу (п.7 ст.259.1) касается теперь лишь расконсервированных ОС и тех, для которых окончена реконструкция;

- Поменялся список объектов, по которым амортизация не начисляется с 1 дня месяца, когда они стали работать. Теперь к таки ОС относятся законсервированные на срок от 3 месяцев и более, а также те, чья реконструкция длится больше года. При вводе в действие амортизация будет начисляться в общем порядке;

- При консервации основных средств срок их использования не продлевается. Если юрлицо консервирует свои ОС более чем на 3 месяца, то расчет амортизации прекращается, и начисляться она будет только после введения ОС в действие. При этом время пользования объектом будет прежним;

- Организация должна начислять амортизацию, если ее ОС отдано в безвозмездное пользование. Однако эти амортизационные отчисления не будут учитываться при определении базы для налога на прибыль. Они будут числиться в расходах не участвующих в налогообложении.

На этом новшества заканчиваются, и мы переходим к самой амортизации.

Способов начисления амортизации основных средств в 2020 году в бухучете по-прежнему четыре:

- Линейный;

- Снижаемый остаток;

- Метод списания по сумме количества лет;

- Списание стоимости по пропорции к объему выпускаемого товара.

В налоговом учете соответственно только два способа начисления:

- Линейный;

- Нелинейный.

Важно: Всегда помните, что списание основных средств надо прекратить, если руководство вынесло решение о переводе средства на консервацию или в случаях реконструкции, капитального ремонта или модернизации объекта более одного года.

Для ввода объекта в эксплуатацию, необходимо составить документы по формам ОС-1 «Акт о приеме-передаче объекта основных средств» и ОС-6 «Инвентарная карточка».

Все расходы, формирующие первоначальную стоимость, накапливаются на счете 08 «Вложения во внеоборотные активы», а затем переносятся на счет 01.

Рассмотрим, как правильно ставить на баланс имущество.

|

Проводка |

Значение проводки |

|---|---|

|

Компания купила имущество |

|

|

Дт 08 Кт 60 |

Купили объект |

|

Дт 01 Кт 08 |

Ввели в эксплуатацию |

|

Объект внесли как вклад в уставный капитал |

|

|

Дт 75.1 Кт 80 |

Выделена задолженность учредителя |

|

Дт 08 Кт 75.1 |

Приняли имущество в качестве вклада в капитал |

|

Дт 01 Кт 08 |

Поставили на баланс |

|

Безвозмездно полученное имущество |

|

|

Дт 08 Кт 98.2 |

Отразили объект согласно рыночной стоимости |

|

Дт 08 Кт 60 |

Выделили дополнительные расходы на доставку, монтаж и прочее |

|

Дт 01 Кт 08 |

Поставили на баланс |

Для налогообложения ОС учитывают по-другому. Амортизировать можно только те активы, которые дороже 100 000 р. и компания поставила на баланс имущество после 31 декабря 2015 года. А все объекты дешевле этой суммы можно списать единовременно (ст. 256 НК РФ).

Стоимость основных средств в 2020 году в бухгалтерском учете списывают путем постепенного переноса на готовую продукцию (работ или услуг). Однако по некоторым ОС начислять амортизацию не нужно. Например, ее не начисляют на земельные участки, объекты природопользования и объекты, которые относят к музейным предметам и музейным коллекциям (п. 17 ПБУ 6/01).

Порядок расчета амортизации зависит от группы, к которой относят имущество. Классификацию основных средств утвердило Правительство РФ постановлением № 1. Этот список существенно изменили в 2017 году, и теперь новые объекты надо учитывать по новой редакции.

НК РФ в свою очередь, придерживается строго списка по группам:

- первая группа — все недолговечные активы со сроком полезного использования от 1 года до 2 лет;

- вторая — имущество с СПИ от 2 до 3 лет;

- третья группа — объекты со сроком полезного использования от 3 до 5 лет;

- четвертая — имущество со СПИ от 5 до 7 лет включительно;

- пятая группа — активы со сроком полезного использования от 7 до 10 лет включительно;

- шестая — активы с СПИ от 10 до 15 лет включительно;

- седьмая группа — имущество со сроком полезного использования от 15 до 20 лет включительно;

- восьмая — активы с СПИ от 20 до 25 лет;

- девятая группа — имущество со сроком полезного использования от 25 до 30 лет;

- десятая — объекты со сроком полезного использования свыше 30 лет.

Еще немного о различиях между учетами. Амортизировать ОС в бухучете надо начиная с 1-го числа месяца, следующего после принятия его к учету (п. 21 ПБУ 6/01). В налоговом амортизацию начисляют с месяца, следующего за введением ОС в эксплуатацию (п. 4 ст. 259 НК РФ).

Итак, давайте на примерах разберем способы начисления амортизации в 2020. Линейный способ мы разобрали выше. Остались три в бухгалтерском и один (нелинейный) в налоговом.

Пример. Метод уменьшающего остатка

ООО «Альфа» приобрела компьютер, первоначальная стоимость которого 200 000 р.

Дата ввода в эксплуатацию — 10.01.2020.

СПИ = 5 лет.

Учетная политика компании зафиксировала, что повышающий коэффициент равен двум.

Норма амортизации составит: 1/5 = 0,2.

Тогда за год организация спишет: 200 000 * 0,2 * 2 = 80 000 р.

Так как амортизация начисляется за месяц, следующий после ввода в эксплуатацию, то в феврале 2020 года будет следующая сумма = 80 000 * 1 / 12 = 6 666,7 р.

В марте и далее будет использоваться следующая схема расчета нормы:

ОС = 200 000 – 6 666,7 = 193 333,33 р.

193 333,3 * 0,2 * 2 = 77 333,3 р.

За февраль 2020 спишется: 77 333,3 * 1 / 12 = 6 444,4 р.

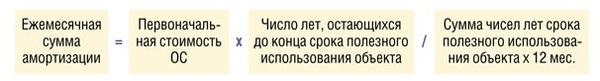

Кратко способ по сумме чисел лет полезного использования считается по следующей формуле:

Аос = ПС (ВС) * СПИо / СПИс,

где: СПИо — остаток срока полезного использования, СПИс — сумма чисел лет полезного использования.

Пример. Метод по сумме чисел лет полезного использования

Исходные условия — из примера выше.

Для начала необходимо определить СПИс:1 + 2 + 3 + 4 = 10.

СПИо в первый год эксплуатации = 3.

Годовая Аос = 200 000 * 3 / 10 = 60 000 р.

Аос за февраль = 60 000 * 1/12 = 5 000 р.

Аос на 2-й год рассчитаем, зная, что СПИо = 2.

Годовая Аос = 200 000 * 2 / 10 = 40 000 р.

Аос = 40 000 * 1 / 12 = 3 333,33 р.

Таким образом, первый год ежемесячно компания будет начислять амортизацию в размере 5 000 рублей, а второй год по 3 333,33р.

Еще один способ – расчет исходя из объема продукции:

Аос = О * ПС / Оспи,

где: О — фактический объем продукции, Оспи — прогнозный объем продукции за весь срок полезного использования.

Пример. Расчет амортизации исходя из объема продукции

Используем данные из примера о покупке ООО «Гаммой» компьютера за 200 000 рублей. При этом давайте будем учитывать, что в феврале компьютер произвел расчеты в 20 программах, а в марте 10. А всего такой компьютер будет тестировать 600 программ.

Тогда за февраль амортизация составит:

20 * 200 000 / 600 = 6 666,7 р.

В марте спишется сумма = 10 * 200 000 / 600 = 3 333,3 р.

Далее по месяцам расчеты будут похожие, меняться будет только количество совершенных операций на ПК за месяц.

На этом примеры учета амортизации по бухучету закончились. Осталось пояснить примером нелинейный метод в налоговом учете.

Итак, начнем с того, что нормы амортизации в таком методе уже утвердили (п.5 ст. 259.2 НК РФ). По каждой из десяти групп, которые мы привели выше, есть свое значение.

|

Группа |

Значение |

|---|---|

|

Первая группа (СПИ = 1-2 год) |

14,3 |

|

Вторая группа (СПИ = 2-3 года) |

8,8 |

|

Третья группа (СПИ = 3-5 лет) |

5,6 |

|

Четвертая группа (СПИ = 5-7 лет) |

3,8 |

|

Пятая группа (СПИ = 7-10 лет) |

2,7 |

|

Шестая группа (СПИ = 10-15 лет) |

1,8 |

|

Седьмая группа (СПИ = 15-20 лет) |

1,3 |

|

Восьмая группа (СПИ = 20-25 лет) |

1,0 |

|

Девятая группа (СПИ = 25-30 лет) |

0,8 |

|

Десятая группа (СПИ = более 30 лет) |

0,7 |

Тогда норма амортизационных отчислений по нелинейному налоговому методу будет следующая:

НормаА = Сбг * К /100,

где: НормаА – отчисления за месяц по установленной амортизационной группе;

СБГ – суммарный баланс такой амортизационной группы;

К – норма амортизации группы (в таблице).

Давайте рассмотрим пример.

Пример. Нелинейный метод налогового учета в 2019 году

Итак, в январе 2020 г. ООО «Омега» приобрела и уже ввела в эксплуатацию 3 компьютера, стоимость каждого – 100 000 рублей (без НДС). СПИ по ОКОФ от двух до трех лет.

Величина амортизации за февраль, март = 3 шт. * 100 000 руб. * 8,8 % = 26 400 руб. ежемесячно.

Допустим также, что в конце марта компания приобрела и ввела в эксплуатацию еще один компьютер первоначальной стоимостью 120 000 руб.

За апрель сумма составит = (3 шт. * 100 000 руб. + 120 000 руб. – 26 400 руб. – 26 400 руб.) * 8,8 % = 32 313,6 руб.

Итак, мы разобрали примеры всех методов амортизации, как в бухгалтерском, так и в налоговом учете. И поговорили о нововведениях в 2020 году в основных средствах.

Обзор последних изменений по налогам, взносам и зарплате

Вам предстоит перестроить свою работу из-за многочисленных поправок в Налоговый кодекс. Они коснулись всех основных налогов, включая налог на прибыль, НДС и НДФЛ.

Изменения по налогам, взносам и зарплате

Учет основных средств стоимостью до 100000 рублей

Формирование первоначальной стоимости основного средства

Учет основных средств в бухгалтерских и налоговых регистрах

Учет компьютера стоимостью менее 40 000 руб.

Итоги

Формирование первоначальной стоимости основного средства

Порядок учета основных средств (ОС) регулируется ПБУ 6/01 (утверждено приказом Минфина России от 30.03.2001 № 26н). В этом нормативном акте (п. 8) прописано, в частности, какие расходы можно отнести в стоимость ОС при его приобретении:

- Суммы, уплачиваемые по договору купли-продажи.

- Таможенные платежи — если ОС приобретается за границей.

- Суммы по договору строительного подряда.

- Стоимость консультационных услуг, связанных непосредственно с приобретением данного актива.

- Госпошлина.

- Стоимость услуг посредника, если таковой участвовал в совершении купли-продажи.

- Прочие платежи, уплачиваемые при покупке ОС.

Про учет в этой стоимости транспортных расходов читайте в статье «Входят ли в основные средства транспортные расходы».

Таким образом, процесс формирования стоимости ОС достаточно прозрачен и ясен. Только нельзя забывать, что не все оборудование можно отнести к ОС:

- В бухучете (БУ) на счет 01 мы поставим способные приносить доход активы, которые могут участвовать в производственном цикле более 12 месяцев и которые не предназначены для перепродажи. Согласно п. 5 ПБУ 6/01 активы, подходящие под это определение, стоимостью до определенного в учетной политике лимита (но не выше 40 000 руб.) могут быть учтены в составе МПЗ.

- В налоговом учете (НУ) с 2016 года стоимость амортизируемого имущества выросла до 100 000 руб. (п. 1 ст. 256 НК РФ). Соответственно, любой актив, который оценивается на эту сумму и меньшей, списывается в налоговом учете единовременно в момент его принятия к учету в качестве объекта ОС.

О способах списания стоимости ОС в НУ читайте в материалах:

- «Какой выбрать метод начисления амортизации в налоговом учете?»;

- «Амортизационная премия в бухгалтерском и налоговом учете».

Учет основных средств в бухгалтерских и налоговых регистрах

Итак, до 2016 года в обоих видах учета порог стоимости принятия ОС был един: все, что стоило 40 000 руб. и меньше, учитывалось в составе малоценного имущества. Теперь порядок немного другой. Наглядно это видно на схеме:

Таким образом, в налоговом учете появляются временные разницы при приобретении ОС стоимостью более 40 000 руб., но не выше 100 000 руб.

Пример

Компания ООО «Техника» в мае 2019 года купила моющий пылесос стоимостью 80 000 руб. без НДС. Стоимость консультационных услуг, оказанных компании по приобретению данного оборудования, составила 4 000 руб. без НДС. Объект введен в эксплуатацию приказом директора с 01.06.2019. При расчете амортизации используется линейный метод.

В июне 2019 года бухгалтер в учете сделал такие проводки:

- Дт 08 Кт 60 — 80 000 руб. (получено оборудование от поставщика);

- Дт 08 Кт 60 — 4 000 руб. (учтены консультационные услуги в стоимости объекта);

- Дт 01 Кт 08 — 84 000 руб. (моющий пылесос принят к учету в качестве ОС).

В налоговом учете все расходы списаны единовременно. Посмотрим, как бухгалтер будет отражать появившиеся разницы.

Срок полезного использования— 60 месяцев, ежемесячная сумма амортизации составит 1400 руб. (84 000 / 60).

Порядок начисления амортизации в БУ подробно описан .

После ввода ОС в эксплуатацию бухгалтер сформирует проводку в бухучете:

- Дт 68 Кт 77 —16 800 руб. (84 000 × 20%) (отражено отложенное налоговое обязательство ).

Начиная с июня в течение срока полезного использования в учете ежемесячно будет появляться проводка по амортизации:

- Дт 25 Кт 02 — 1400 руб. (начислена амортизация).

При этом в налоговом учете возникает вычитаемая временная разница в размере 1400 руб. и ежемесячно формируется проводка:

- Дт 77 Кт 68—280 руб. (1400 × 20%) (погашено ОНО).

Таким образом, в течение 60 месяцев ОНО будет полностью погашено.

Проводки по учету основных средств можно найти в этом материале.

ВАЖНО! Временных налоговых разниц можно избежать. Согласно подп. 3 п. 1 ст. 254 НК РФ налогоплательщику разрешено самостоятельно выбрать способ списания стоимости имущества, не относящегося к ОС, с учетом срока его полезного использования либо других экономических показателей. Таким образом, если вы добавите в вашу налоговую учетную политику растянутый по времени порядок признания расходов по ОС стоимостью более 40 000 руб., но не выше 100 000 руб., вы избавитесь от возможных ОНО и временных разниц в учете.

Учет компьютера стоимостью менее 40 000 руб.

Достаточно часто у бухгалтеров возникает вопрос, как учитывать компьютер, если его стоимость ниже 40 000 руб., — в составе малоценного имущества, контроль за которым у многих отсутствует, или как ОС. Ведь по большинству признаков компьютер подходит под определение именно основного средства.

Для начала необходимо уточнить, какие нормы указаны в вашей учетной политике. Если, согласно ее положениям, ОС при принятии к учету не может стоить менее 40 000 руб., то любой компьютер стоимостью, не превышающей данный лимит, должен быть отнесен на счета материально-производственных запасов и в момент отпуска в эксплуатацию учтен за балансом, например на самостоятельно открытом счете 012 «Оборудование в эксплуатации» (с детализацией по месту хранения или пользования).

Если же ваша учетная политика позволяет учесть в составе ОС любой актив, соответствующий требованиям ПБУ 6/01 вне зависимости от его стоимости, то недорогие компьютеры могут быть смело отнесены на счет 01 «Основные средства». При этом учет основных средств стоимостью менее 40 000 руб. ничем не будет отличаться от учета объектов, имеющих более высокую стоимость.

Итоги

Порядок отражения ОС стоимостью до 100 000 руб. в НУ и БУ может существенно различаться, приводя к образованию временных разниц между данными этих 2 учетов. Воспользовавшись положениями подп. 3 п. 1 ст. 254 НК РФ, позволяющими принимать в затраты стоимость оборудования, не относящегося к ОС, в порядке, допускающем их растягивание во времени, можно избежать этих различий и избавиться от возникновения временных разниц.

>Амортизация в налоговом и бухгалтерском учете: в чем разница

Что такое амортизация

Амортизация — постепенное погашение стоимости имущества компании. Имущество со временем изнашивается, и списать износ можно по-разному. Например, объекты основных средств стоимостью не более 40 000 рублей, а также книги, брошюры и другие издания можно сразу списывать на затраты без начисления амортизации.

Есть объекты, которые изнашиваются мало. Это транспорт, силовые машины, оборудование, компьютер, хозяйственный инвентарь и прочее. Списать их сразу нельзя, поэтому, затраты на их приобретение списывают частями. А на амортизацию определенного имущество в Налоговом кодексе действует прямой запрет. Это касается земельных участков и объектов природопользования — вода, недра и другие природные ресурсы. Их потребительские свойства со временем не меняются, амортизация по ним не начисляется и балансе их указывают по первоначальной стоимости.

Сложные вопросы бухгалтерского и налогового учета все чаще передают на аутсорс, который обходится компаниям в 3—10 раз выгоднее, чем расходы на штатного специалиста. Как это работает на примере «Главбух Ассистент». Вы пишете ассистенту в интернет-чат о задаче, которую нужно решить и загружаете документы в сервис. Дальше ассистент передает их профильным специалистам: по обработке первички, по налогам, по кадрам. Эти сотрудники ведут весь учет, готовят бухгалтерскую и налоговую отчетность, отвечают на вопросы. Узнайте, во сколько услуга обойдется именно вашей компании.

Амортизации основных средств для НУ и БУ: различия

Амортизация в налоговом и бухгалтерском учете происходит по-разному. Главное отличие налогового учета от бухгалтерского — лимит стоимости основных средств (ОС). Согласно налоговому учету, можно начислить амортизацию только на имущество дороже 100 000 рублей (ст. 256 НК РФ). Средства, ниже этой суммы, в налоговом учете нужно списать единовременно. А в бухучете включить в расходы объекты от 40 000 рублей и выше.

Разница в амортизации основных средств по стоимости для НУ и БУ

|

Первоначальная стоимость имущества |

Амортизация для налогового учета |

Амортизация в бухучете |

|

до 40 000 рублей включительно |

списать в расходы по мере их передачи в эксплуатацию |

организация может использовать один из способов:

|

|

от 40 000 до 100 000 рублей включительно |

списать в расходы по мере их передачи в эксплуатацию |

включить в основные средства и амортизировать |

|

больше 100 000 рублей |

включить в основные средства и амортизировать |

включить в основные средства и амортизировать |

Поскольку списание амортизации в налоговом и бухучете происходит по-разному, то в остаточной стоимости появляется разница. Она временная, потому что после окончания срока полезного действия первоначальная стоимость объекта будет списанной и расхождения сведутся к нулю. Чтобы избежать расхождений, многие компании по возможности устанавливают и в бухгалтерском, и в налоговом учете линейный метод — стоимость основных средств списывается равными частями на протяжении всего времени его использования.

Кроме того, во время налоговых проверок, инспекторы отслеживают, правильно ли ведется учет и амортизация основных средств. Это влияет на себестоимость продукции и размер налогооблагаемой прибыли. Остаточная стоимость объектов используется при начислении налога на имущество. Поэтому малейшая ошибка, допущенная при расчете налога на имущество, грозит доначислениями, штрафами и пенями.

Важно! С 1 января 2019 года освободили от налогообложения движимое имущество (ФЗ от 03.08.2018 № 302-ФЗ). Поэтому целесообразнее открыть субсчета к счету 01 «Основные средства»: один — для движимого имущества, другой — для данных о недвижимости, которая облагается налогом на имущество по среднегодовой стоимости.

Основные правила начисления амортизации в бухгалтерском учете:

- Амортизация всегда начисляется ежемесячно со следующего месяца, после принятия основного средства к эксплуатации. Например, компания ввела в эксплуатацию новое программное оборудование 10 августа 2019 года. Начисление амортизации начнется с 1 сентября 2019 года.

- Начисление амортизации прекращается с месяца, следующего за выбытием имущества. Например, автомобиль продали 13 мая 2019 года. За май амортизация считается полностью, а с июня уже не начисляется.

- Если объект законсервировали на три месяца или он находится в ремонте и на реконструкции, амортизацию не начисляют. Если организация продолжает пользоваться основными средствами, несмотря на реконструкцию, амортизацию рассчитывают по принятому методу.

Способы начисления амортизации в бухгалтерском учете

В бухгалтерском учете есть четыре метода начисления амортизации основных средств: линейный, способ уменьшаемого остатка, способ списания стоимости по сумме чисел лет срока полезного использования и способ списания стоимости пропорционально объему выпущенной продукции.

Линейный способ:

При линейном способе амортизации первоначальную стоимость основных средств делят на срок использования и списывают ежемесячно равными частями.

В декабре 2018 года компания «Аргамак К» приобрела новую машину. Первоначальная стоимость транспорта без НДС составляет 600 000 руб. Срок полезного использования (СПИ) — 5 лет.

Рассчитаем амортизацию линейным способом:

- Компания сможет ежегодно списать на амортизацию 1/5 стоимости машины или за год — 20%;

- Годовая сумма амортизации — 600 000 * 20% = 120 000 руб.;

- Ежемесячная сумма амортизационных отчислений – 120 000 / 12 = 10 000 руб.

Начисление амортизации начинается с января 2019 года. На 31 декабря 2019 года остаточная стоимость машины равна: 600 000 – 120 000 = 480 000 руб.

Метод уменьшения остатка

При использовании этого метода сумма амортизации за год будет снижаться неравномерно, но ежемесячные платежи останутся одинаковыми. Рассчитываются по формуле:

Размер повышающего коэффициента фиксируется в начале года в учетной политике предприятия и может использоваться в некоторых случаях:

- ОС используются в условиях агрессивной среды, поэтому изнашиваются быстрее — повышающий коэффициент не выше 2.

- ОС входят в перечень объектов и технологий высокой эффективности (постановление Правительства № 600 от 17.06.2015) — повышающий коэффициент не выше 2;

- ОС приобретены по договору лизинга — повышающий коэффициент не выше 3.

В первый год применения из-за высокой остаточной стоимости, сумма амортизации будет больше, чем при линейном методе. Но по мере списания остаточной стоимости основных средств, размер годовой амортизации снижается и будет меньше, чем при линейном.

Учетная политика предприятия в 2019 году: образец для ООО

Взаиморасчеты с контрагентами — расчеты с дебиторами и кредиторами

Кредиторская задолженность в организации

Пример. Компания «Винни-Пух» приобрела новое оборудование стоимостью 200 000 рублей. Срок полезного использования — 5 лет или 60 месяцев. В учетной политике зафиксирован повышающий коэффициент 2. Дата ввода в эксплуатацию — 25 февраля 2018 года.

За первый год эксплуатации ежемесячный размер амортизации составил: 200 000 / 60 * 2 = 6667 руб. Этот платеж действует с 1 марта 2018 по 28 февраля 2019 года.

На 1 марта 2019 года остаточная стоимость оборудования пересчитывается: 200 000 — 6667 * 12 = 119 996 руб. Тогда размер списания на амортизацию составляет: 119 996 / (60 — 12) * 2 = 5000 руб.

Амортизация по сумме чисел лет

Сумма амортизации исчисляется по сумме чисел лет срока полезного использования (СПИ). Формула расчетов:

Пример амортизации по сумме чисел лет.

Первоначальная стоимость станка 120 000 руб., а срок полезного использования – 5 лет, тогда сумма чисел лет составляет: 5 + 4 + 3 + 2 + 1 = 15.

В первый год эксплуатации: 120 000 * 5 / (15 * 12) = 3333 рублей

Во второй год эксплуатации: 120 000 * 4 / (15 * 12) = 2667 рублей

В третий год эксплуатации: 120 000 * 3 / (15 *12) = 2000 рублей

Амортизация пропорционально объему продукции

Сумма амортизации рассчитывается ежемесячно по формуле:

Этот метод предполагает начисление амортизации по количеству выпущенной продукции с использованием основного средства. Самое трудное в этом способе — рассчитать объем выпущенной продукции на оборудовании. Поскольку СПИ спланировать сложно, бухгалтеру придется его постоянно корректировать.

Пример. В январе 2019 года ООО «Примула» купило станок первоначальной стоимостью 120 000 руб. (без НДС). Согласно технической документации, на станке можно выпустить 100 000 единиц продукции. Станок был принят к учету в качестве основного средства в январе.

В феврале на нем было выпущено 9000 единиц. На станок начислена амортизация: 120 000 * 9000 / 100 000 = 10 800 руб.

В марте было произведено 5000 единиц, тогда амортизация составила: 120 000 * 5000 / 100 000 = 6000 руб.

Далее амортизация рассчитывалась аналогично.

Способы начисления амортизации в налоговом учете

В налоговом учете всего два метода амортизации: линейный и нелинейный.

Линейный способ амортизации рассчитывается также как в бухгалтерском учете:

Это единственный метод, который позволяет избежать различий в расчете амортизации в налоговом и бухгалтерском учетах.

Нелинейный способ амортизации — зависит от группы, к которой относят имущество. Классификацию ОС установило Правительство РФ, а Налоговый Кодекс определяет амортизацию строго по списку:

- группа 1 — активы со сроком полезного использования от 1 года до 2 лет;

- группа 2 — имущество с СПИ от 2 до 3 лет;

- группа 3 — объекты со сроком полезного использования от 3 до 5 лет;

- группа 4 — имущество со СПИ от 5 до 7 лет включительно;

- группа 5 — активы со сроком полезного использования от 7 до 10 лет включительно;

- группа 6 — активы с СПИ от 10 до 15 лет включительно;

- группа 7 — имущество со сроком полезного использования от 15 до 20 лет включительно;

- группа 8 — активы с СПИ от 20 до 25 лет;

- группа 9 — имущество со сроком полезного использования от 25 до 30 лет;

- группа 10 — объекты со сроком полезного использования свыше 30 лет.

По этому методу амортизация в налоговом учете начисляется не по каждому объекту, а усредненно по амортизационной группе с учетом СПИ:

Объединить амортизацию ОС в бухгалтерском и налоговом учете можно, если применять линейный способ начисления амортизации и установить в бухгалтерском и налоговом учете одинаковые СПИ.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

Начисление амортизации в связи с изменением первоначальной стоимости основного средства

ЗАО «BKR-Интерком-Аудит»

Материалы подготовлены группой консультантов-методологов ЗАО

Бухгалтерский учет основных средств организации должны осуществлять в соответствии с ПБУ 6/01 «Учет основных средств». Согласно пункту 14 ПБУ 6/01 изменение первоначальной стоимости основных средств, в которой они были приняты к бухгалтерскому учету, допускается в случаях их достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки. Согласно пункту 20 ПБУ 6/01 в случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации организация пересматривает срок полезного использования этого объекта.

Налоговый кодекс РФ также предусматривает случаи, когда организация может изменить, как первоначальную стоимость основного средства, так и срок его полезного использования. В соответствии с пунктом 2 статьи 257 НК РФ первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по аналогичным основаниям. Пункт 1 статьи 258 НК РФ говорит, что налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию в случае, если после его реконструкции, модернизации или технического перевооружения произошло увеличение срока его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Если произведенная реконструкция или модернизация основного средства привела к изменению его первоначальной стоимости и срока полезного использования, то необходимо рассчитать новую норму амортизационных отчислений, исходя из оставшегося срока полезного использования, поскольку прежнюю норму предприятие применять не должно — можно либо недоначислить, либо излишне начислить амортизацию.

Рассмотрим, как изменится начисление амортизации в налоговом учете при увеличении первоначальной стоимости основного средства и срока его полезного использования. Если первоначальная стоимость объекта в бухгалтерском и налоговом учете равна и организация установила одинаковый срок полезного использования и метод начисления амортизации, то этот порядок будет справедлив и для бухгалтерского учета.

В соответствии с пунктом 1 статьи 258 НК РФ срок полезного использования объекта амортизируемого имущества определяется налогоплательщиком самостоятельно на дату ввода его в эксплуатацию. Сроком полезного использования признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика. Определяется этот срок на основании Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 1 января 2002 года № 1. Данная классификация устанавливает минимальные и максимальные сроки полезного использования объектов и не предусматривает возможности перевода основного средства из одной амортизационной группы в другую. Если организация установила максимальный срок полезного использования конкретного основного средства, то после реконструкции или модернизации его увеличивать не следует. Если в результате реконструкции или модернизации объекта срок полезного использования не увеличился, то при исчислении амортизации следует учитывать оставшийся срок полезного использования.

Рассмотрим на примере, как изменится срок полезного использования основного средства.

Пример.

Организация приобрела основное средство, относящееся к 6 амортизационной группе, со сроком полезного использования свыше 10 до 15 лет включительно (свыше 120 до 180 мес.) первоначальной стоимостью 200 000 руб. Установленный максимальный срок его полезного использования — 180 мес. Через 130 месяцев эксплуатации основное средство было модернизировано, в результате чего увеличились его стоимость — на 50 000 руб. и срок полезного использования — на 3 года (36 мес.).

Объект не был исключен из состава амортизируемого имущества в соответствии с пунктом 3 статьи 256 НК РФ, так как модернизация объекта была проведена в течение 14 дней. Первоначальная стоимость основного средства после модернизации увеличится на сумму произведенных расходов и составит: 250 000 руб. (200 000 руб. + 50 000 руб.). Организация изначально установила максимальный срок полезного использования (180 мес.), поэтому срок полезного использования объекта основных средств не может быть изменен.

Если бы организация изначально определила срок полезного использования меньший, чем предельный, например, 160 мес., то она могла бы увеличить срок полезного использования в пределах указанной группы. Фактический срок полезного использования — 36 мес., его предельное изменение — 20 мес. (180 мес. – 160 мес.). Оставшийся срок полезного использования — 50 мес. (160 мес. – 130 мес. + 20 мес.).

Теперь определим сумму амортизационных отчислений по объекту основных средств после изменения срока его полезного использования и первоначальной стоимости.

В соответствии со статьей 259 НК РФ налогоплательщики начисляют амортизацию линейным и нелинейным методом. Предположим, что организация по данному объекту основных средств выбрала линейный метод начисления амортизации. При линейном методе сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта. Норма амортизации определяется по формуле:

К = х 100%,

где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества; n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

После увеличения стоимости основного средства рассчитывать амортизационные отчисления по норме, определенной на дату принятия объекта к учету, предприятие не может, так как в этом случае либо не будет списана вся стоимость основного средства через амортизационные отчисления, либо будет начислена излишняя амортизация.

Воспользуемся условиями примера и определим норму амортизационных отчислений исходя из предельного срока полезного использования основного средства – 180 мес. и его первоначальной стоимости.

1. Норма амортизационных отчислений: 1 : 180 мес. х 100% = 0,56%.

2. Сумма амортизационных отчислений за 1 месяц: 210 000 руб. х 0,56% = 1176 руб.

3. Сумма амортизационных отчислений за 130 месяцев: 1176 руб. х 130 мес. = 152 880 руб.

4. Сумма амортизационных отчислений за оставшиеся 50 месяцев, начисленная после увеличения стоимости основного средства по норме 0,56%: 250 000 руб. х 0,56% х 50 мес. = 70000 руб.

5. Общая сумма начисленной амортизации: 152 880 руб. + 70 000 руб. = 222 880 руб.

При использовании этого метода предприятие не спишет стоимость объекта полностью (250000 руб. – 222 880 руб. = 27 120 руб.), что не верно, но и НК РФ по основным средствам, первоначальная стоимость которых увеличилась, не предусматривает другого порядка расчета нормы амортизации.

Рассмотрим ситуацию, когда меняется срок полезного использования основного средства, и рассчитаем норму амортизационных отчислений исходя из установленного срока полезного использования объекта – 160 мес.

1. Норма амортизационных отчислений: 1 : 160 мес. х 100% = 0,63%.

2. Сумма амортизационных отчислений за 1 месяц: 210 000 руб. х 0,63% = 1 323 руб.

3. Сумма амортизационных отчислений за 130 мес.: 1 323 руб. х 130 мес. = 171 990 руб.

4. Сумма амортизационных отчислений за оставшиеся 50 месяцев, начисленная после увеличения стоимости основного средства по норме 0,63%: 250 000 руб. х 0,63% х 50 мес. = 78750 руб.;

5. Общая сумма начисленной амортизации : 171 990 руб. + 78 750 руб. = 250 740 руб.

Если предприятие будет использовать этот метод, то начисленная сумма амортизационных отчислений превысит первоначальную стоимость объекта основных средств на 740 руб. (250 740 руб. – 250 000 руб.).

Полученные неточности в расчете амортизационных отчислений происходят из-за того, что норма амортизационных отчислений в части увеличения стоимости основного средства (40 000 руб.) должна определяться не из расчета 180 мес. и 160 мес., а из расчета оставшегося срока полезного использования — 50 мес. Поскольку предприятие не имеет права рассчитывать амортизацию отдельно по первоначальной стоимости объекта и сумме увеличения первоначальной стоимости основного средства, будет логично рассчитывать норму амортизации исходя из остаточной стоимости объекта на 1-ое число месяца, следующего за месяцем окончания модернизации и нормы амортизационных отчислений, определенной исходя из оставшегося срока полезного использования основного средства.

Используя данные нашего примера, рассчитаем норму амортизационных отчислений и сумму амортизации после изменения стоимости объекта основных средств:

1. Норма амортизационных отчислений: 1 : 50 мес. х 100% = 2%.

2. Остаточная стоимость объекта основных средств на 1-ое число месяца, следующего за месяцем окончания модернизации: 250 000 руб. – 152 880 руб. = 97 120 руб.

3. Сумма амортизации за 1 месяц: 97 120 руб. х 2% = 1942,40 руб.

4. Сумма амортизационных отчислений за 50 месяцев: 1942,40 руб. х 50 мес. = 97 120 руб.

5. Общая сумма амортизационных отчислений за период эксплуатации объекта основных средств: 152 880 руб. + 97 120 руб. = 250 000 руб.

Теперь рассчитаем норму амортизационных отчислений и сумму амортизации после изменения стоимости объекта основных средств и срока его полезного использования:

1. Норма амортизационных отчислений: 1 : 50 мес. х 100% = 2%.

2. Сумма амортизации за 1 месяц: (250 000 руб. – 171 990 руб.) х 2% = 1 560,20 руб.

3. Сумма амортизационных отчислений за 50 месяцев: 1560,20 руб. х 50 мес. = 78 010 руб.

6. Общая сумма амортизационных отчислений за период эксплуатации объекта основных средств: 171 990 руб. + 78 010 руб. = 250 000 руб.