Содержание

- Особенности

- Существующие основания для списания

- Сроки списания

- Порядок списания

- Бухгалтерские проводки

- Списание без налоговых последствий

- Сумма смешная, а возни много

- Проводки по корректировкам долга: взаимозачет, перенос и списание задолженности

- Проводки по взаимозачету

- Операции по переносу задолженности

- Операции по списанию долга

Для бухгалтера копейка не просто бережет рубль, она бережет равновесие бухгалтерского баланса. Бывают в хозяйственной жизни предприятия такие ситуации, при которых в оборотно — сальдовой ведомости образуются некие копеечные остатки на счетах учета расчетов с контрагентами.

Покупатель недоплатил, поставщик недопоставил, суммы от нескольких копеек до нескольких десятков рублей, как не украшают они баланс. Срок давности для списания этих сумм наступит не скоро, процесс взыскания потребует финансовых затрат, которые превышают сами долги.

Как поступить бухгалтеру при возникновении в учете «копеечной» дебиторской и кредиторской задолженности, а так же в случае выявления расхождений по актам сверки взаиморасчетов с контрагентами, расскажем в статье.

Избавляемся от «копеечной» дебиторки и кредиторки

📌 Реклама Отключить

Собственно, вариантов несколько. Всем известно, что до истечения срока давности задолженности, списать долги по правилам бухгалтерского учета нельзя (п. 77, 78 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утв. Приказом Минфина РФ от 29.07.1998 № 34н)). Финансовый результат деятельности предприятия для целей налогообложения тоже не может быть уменьшен до истечения срока давности (пп. 2 п. 2 ст. 265 и п. 18 ст. 250 НК РФ).

Причем, даже для списания действительно просроченной суммы задолженности придется приложить усилия, а именно провести инвентаризацию обязательств, собрать документы, подтверждающие истечение срока давности или нереальность взыскания долга, обосновать возникновение таких долгов и необходимость их списания. А в случае с дебиторской задолженностью еще и учитывать ее на забалансовом счете в течение пяти лет с момента списания и надеяться на ее погашение.

📌 Реклама Отключить

Этот путь для копеечных долгов слишком долог и сложен. Предлагаем воспользоваться возможностью избавиться от небольшой дебиторской и кредиторской задолженности иным способом.

Обратимся к п. 6 ПБУ 1/2008 «Учетная политика организации» (утв. Приказом Минфина РФ от 06.10.2008 № 106н). Одним из требований, которое должна обеспечивать учетная политика, и которое должно быть учтено при ведении бухгалтерского учета, является требование рациональности его ведения исходя из условий хозяйственной деятельности и величины организации.

Иными словами, если расходы на взыскание задолженности, превышают сумму самой задолженности, ничто не мешает компании воспользоваться вышеприведенной нормой, и списать с баланса копеечные долги, образовавшиеся в процессе осуществления расчетов по хозяйственным договорам. В этом случае, можно не принимать никаких мер к взысканию мелких долгов или их уплате. И списать копеечные суммы дебиторской и кредиторской задолженности на счет 91 «Прочие доходы и расходы».

📌 Реклама Отключить

Однако, порядком, закрепленным Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации пренебрегать не стоит. Последовательность действий при списании должна быть следующей:

- Проводим инвентаризацию обязательств (п. 27, 77 Положения);

- Составляем Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (форма № инв-17);

- Издаем приказ о списании «копеечных» сумм дебиторской и кредиторской задолженности, обосновав принятое решение ссылкой на п. 6 ПБУ 1/2008 (требование рациональности).

Обоснованием таких списаний может являться и низкий уровень существенности списываемых сумм. Ведь бухгалтерская информация признается существенной и принимается во внимание, если значения показателей оказывают значительное влияние на принятие решений заинтересованными пользователями (п. 4 ст. 13 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете»). 📌 Реклама Отключить

Уменьшение налогооблагаемой прибыли при списании незначительных сумм дебиторской задолженности невозможно. Однако, особенно уверенным налогоплательщикам рекомендуем обратить внимание на пп. 20 п. 1 ст. 265 НК РФ, ведь перечень внереализационных расходов в Кодексе является открытым. Увеличить налогооблагаемую базу можно на основании пп. 18 ст. 250 НК РФ.

Практикующие бухгалтеры рекомендуют направлять в адрес контрагентов акты сверки взаимных расчетов, в которых списание копеечной задолженности уже произведено. В этом случае контрагент либо подписывает акт и возвращает его обратно, либо «молча» соглашается с показателями взаиморасчетов, отраженных актов. А организация, осуществившая списание «копеечных» долгов имеет дополнительное документальное подтверждение правоты произведенных операций.

📌 Реклама Отключить

Посоветуем и не совсем законный способ. Чтобы остатки на счетах расчетов с контрагентами, особенно покупателями не раздражали, в учете можно осуществить их «доплату» в кассу организации. При этом следует помнить о соблюдении Порядка ведения кассовых операций в Российской Федерации (утв. Банком России 22.09.1993 № 40).

Несоответствие учетных данных актам сверки контрагента

Довольно распространена ситуация, когда в процессе сверки с контрагентом, выясняется несоответствие учетных остатков данным акта, предоставленного деловым партнером. Подтверждающих документов найти не удается. Организация принимает решение скорректировать остатки по взаимным расчетам. Как отразить такую операцию в бухгалтерском и налоговом учете?

В бухгалтерском учете несущественные ошибки, обнаруженные в ходе проведения инвентаризации взаиморасчетов с контрагентами, отражаются в месяце обнаружения ошибок в составе прочих доходов и расходов.

📌 Реклама Отключить

Кстати, если организация не согласна с данными, отраженными в акте сверки контрагента, то у нее остается право отражать в учете суммы задолженности исходя из бухгалтерских записей, признаваемых ею правильными (п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. приказом Минфина России от 29.07.1998 № 34н).

Но если вдруг организация принимает решение привести учетные данные в соответствие данным контрагента, то исправления в бухгалтерский учет и отчетность следует вносить с учетом норм ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», которое применяется с годовой бухгалтерской отчетности за 2010 год.

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 ПБУ 22/2010). Существенность ошибки определяется организацией самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности (письмо Минфина России от 24.01.2011 №07-02-18/01). Порядок определения существенности ошибок закрепляется в учетной политике для целей бухгалтерского учета. Например, несоответствие сумм дебиторской и кредиторской задолженности признаны несущественными для организации, и период ее возникновения предшествует моменту подписания годовой бухгалтерской отчетности за этот период. Значит это ошибка предшествующего отчетного периода, исправлять ее нужно, опираясь на норму п. 14 ПБУ 22/2010. Такие ошибки исправляются записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

📌 Реклама Отключить

Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода с использованием счета 91 «Прочие доходы и расходы».

Таким образом, чтобы скорректировать остатки по взаиморасчетам, нужно произвести следующие записи на бухгалтерских счетах:

Дебет 62 Кредит 91, субсчет «Прочие доходы» – увеличена сумма дебиторской задолженности;

Кредит 91 Дебет 68, субсчет «Расчеты с бюджетом по НДС» – доначислен НДС при увеличении суммы дебиторской задолженности;

Дебет 91, субсчет «Прочие расходы» Кредит 60 – увеличена сумма кредиторской задолженности.

В налоговом учете ошибки в исчислении налоговой базы прошлых периодов, исправляются в периоде, в котором осуществлена ошибка. Иными словами, требуется перерасчет налоговой базы и корректировочная декларация за период возникновения ошибки (п. 1 ст. 54 НК РФ, Письмо Минфина РФ от 09.12.2004 № 03-03-01-04/1/174).

📌 Реклама Отключить

Если период возникновения ошибки определить невозможно, то перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения).

Чтобы избежать претензий налоговых органов, рекомендуем суммы, увеличивающие налоговую базу по налогу на прибыль, учесть в составе внереализационных доходов на основании пп. 20 ст. 250 НК РФ.

Если в результате ошибок за прошлые годы была завышена база по налогу на прибыль, уменьшить ее в текущем периоде невозможно, поскольку любые расходы, осуществляемые налогоплательщиком, должны иметь документальное подтверждение (ст. 252 НК РФ).

Вывод: несущественные остатки по счетам расчетов с контрагентами можно списать, не дожидаясь истечения трехлетнего срока давности, основываясь на принципе рациональности учета. Главное при этом верно оформить документы и быть уверенным в своих действиях.

Особенности

По сути, в кредиторскую задолженность входят все долговые обязательства предприятия. Формируется она в двух случаях:

- организация уклонилась от расчета с контрагентами (к примеру, не отдан заем учредителю или не погашен кредит в банке);

- после получения предоплаты предприятие не выполнила свои обязательства по договору (например, средства были получены, а отгрузка товаров покупателю не произошла).

В результате формируется КЗ, которую необходимо впоследствии списать. Затем она переводится в статус «Прочие доходы» в бухучете и во «Внереализационные доходы» в налоговом учете, облагаемых НДФЛ (п. 18 ст. 250 НК РФ). В последнем случае исключением служит задолженность перед бюджетом в плане выплаты налогов (пп. 21 п. 1 ст. 251 НК РФ).

Невостребованная кредиторская задолженность списывается только по истечении срока исковой давности. После данной процедуры кредитор уже не сможет потребовать от должника исполнения своих обязательств. А чтобы полностью оградить организацию от возможных претензий со стороны кредитора, важно правильно рассчитать этот период давности.

Важность кредиторской задолженности в том, что она напрямую влияет на ликвидность и платежеспособность организации. В списании есть свои плюсы и минусы. Выгода в том, что увеличивается доходная часть. Если же списание КЗ произвести в налоговом периоде, где была получена прибыль, значительно превышающая долг, то на лицо явная неликвидность. Это потому, что все доходы подпадают под налогообложение.

Важно! Чтобы грамотно провести списание КЗ, необходимо знать нормы закона. Данная процедура регламентируется ГК РФ нормой ФЗ № 402 от 6 декабря 2011 «О бухучете» и Постановлением Пленума ВС РФ № 15 от 12 ноября 2001 г.

Существующие основания для списания

Списывать долг организации можно по следующим основаниям:

- истек срок исковой давности (более трех лет с момента наступления просрочки);

- ликвидация кредитора как юридической структуры;

- смерть займодавца (если он является физическим лицом);

- форс-мажорные обстоятельства, в результате которых снимается ответственность как с должника, так и с кредитора;

- составление акта в бюджетной организации, согласно которому должник не в состоянии произвести оплату по своим обязательствам перед кредитором.

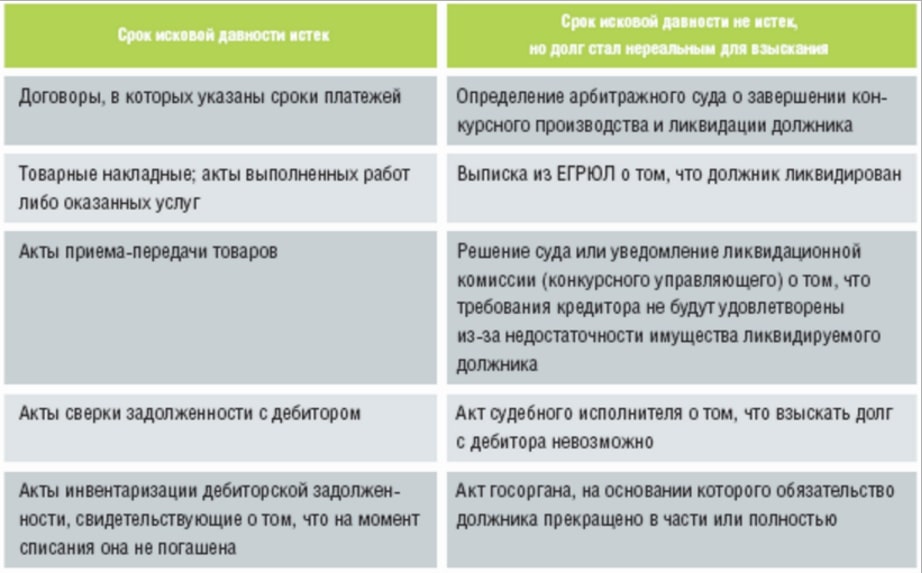

Основания для списания долга

Только в этих случаях задолженность считается безнадежной и подлежит списанию.

Справка! Если организация кредитора перестала существовать (по собственной инициативе или в связи с решением налоговой инспекции), включать КЗ в доходы следует в том периоде, когда произошло исключение из ЕГРЮЛ.

Сроки списания

Перед тем как списать кредиторскую задолженность, бухгалтеру важно правильно определиться со сроком исковой давности. Тогда исключается ошибка при исчислении налога на прибыль. Отталкиваться нужно от норм Гражданского Кодекса.

Первым делом уточняют, когда компания по договорному соглашению должна была исполнить свои обязательства перед контрагентом. Возможно, что в договор были внесены изменения и первоначальный срок продлили.

Важно! По факту задолженность могла появиться не на дату, которая указана в договоре. К примеру, когда организации были доставлены товары от поставщика. Однако для расчета берут за основу только договорную дату (п. 2 ст. 200 ГК РФ).

Подсчет начинают с дня, следующего за тем, когда закончился срок по договору. Согласно статье 196 ГК РФ – он составляет 3 года.

Наглядный пример:

- Предприятие заключило с другим юридическим лицом договор на оказание определенных услуг. Акт приемки/сдачи между двумя сторонами был подписан 24 августа 2016 года.

- В соглашении имеется пункт, согласно которому заказчик обязан оплатить услуги до 4 октября 2016 года. Поэтому срок давности можно отсчитывать уже с 5 октября 2016 г, а закончится он 5.10.2019 г.

- Если не произойдет взыскания долга на протяжении этих трех лет, то организация может списать образовавшуюся в прошлом КЗ и включить ее в налоговую декларацию за 2019 год в качестве доходов. Если отчетность сдается каждый месяц, то за октябрь 2019 г.

Срок исковой давности прерывается в том случае, когда компания признает свой долг перед контрагентом. Тогда отсчет начинается уже с этого момента (ст. 203 ГК РФ). Это позволяет организации продлить период неуплаты налога на прибыль еще на какое-то время. Главное, подтвердить наличие долга. Каким способом это сделать, точно не прописано в законе, но представлен примерный перечень в п. 20 Постановления Пленума верховного суда РФ от 12.11.2001 г. № 15 и № 18.

Наиболее распространенные способы подтверждения долга перед кредитором:

- гарантийное письмо, где компания соглашается с наличием задолженности и обозначает срок ее погашения;

- перечисление части суммы долга или пени партнеру в качестве гарантии полной расплаты.

Порядок списания

Алгоритм списания КЗ подразумевает несколько пошаговых этапов:

- инвентаризация;

- составление бухгалтерской справки по установленной сумме долга;

- оформление приказа по поводу списания;

- внесение соответствующих записей в бухгалтерский баланс.

Как списывается кредиторская задолженность

По завершении отчетного налогового периода проводят инвентаризацию, в результате которой выявляется размер задолженности (в том числе и просроченной). Данная обязанность возлагается на бухгалтеров предприятия.

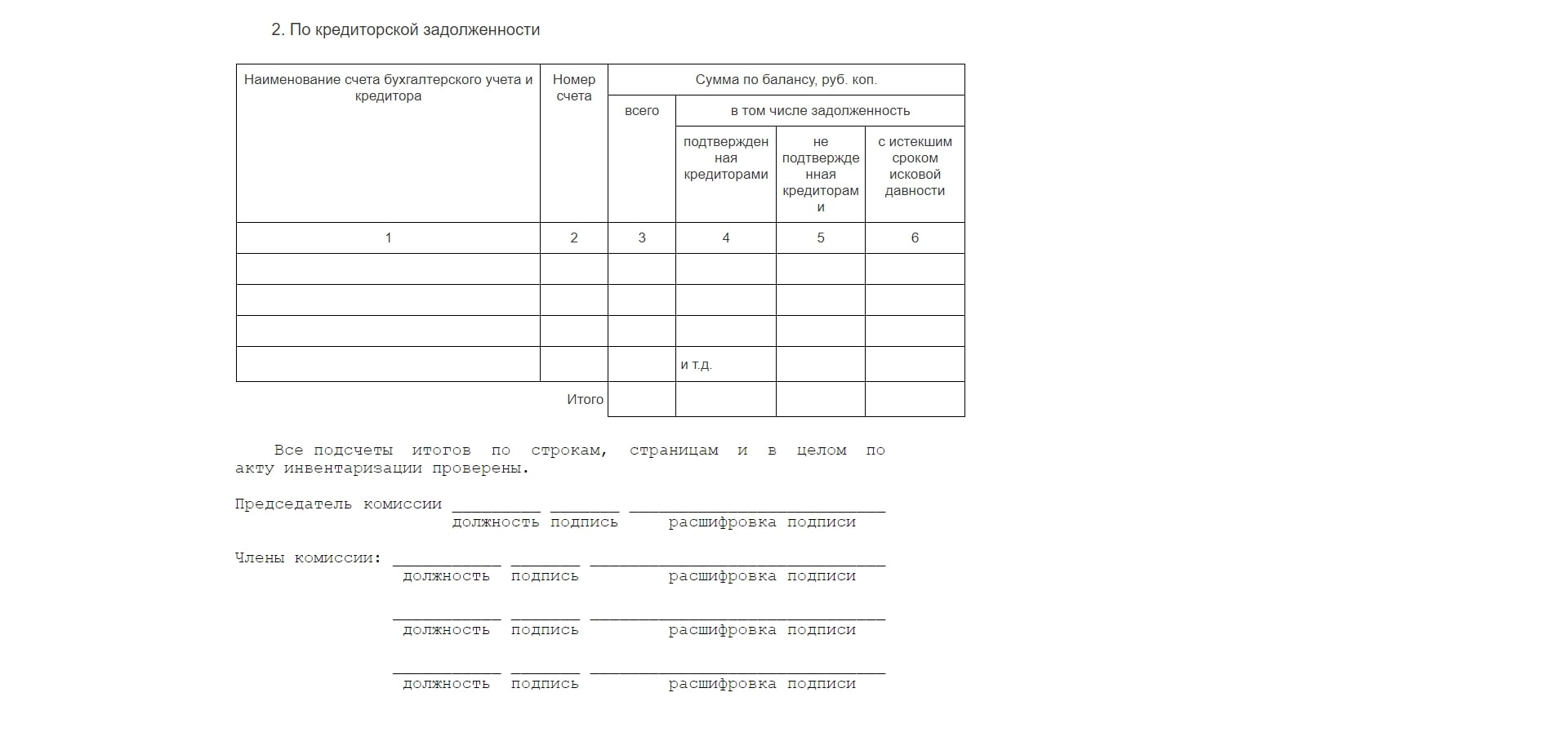

В процессе списания КЗ проверяют все счета, на которых учитывается кредиторская и дебиторская задолженность. Также принимают во внимание долги перед бюджетом и разными фондами. По результатам проверки составляют акт, в котором должны содержаться следующие данные:

- информация о кредиторе;

- бухгалтерские счета, где значится долг;

- сумма задолженности, согласованная и несогласованная с контрагентами;

- размер просроченной задолженности.

Лицевая сторона акта инвентаризации

Акт об инвентаризации может быть оформлен в произвольной форме или по унифицированному образцу (N ИНВ-17, утвержденная Постановлением Госкомстата России от 18.08.1998 N 88). Необходимо сделать 2 экземпляра.

Оборотная сторона акта

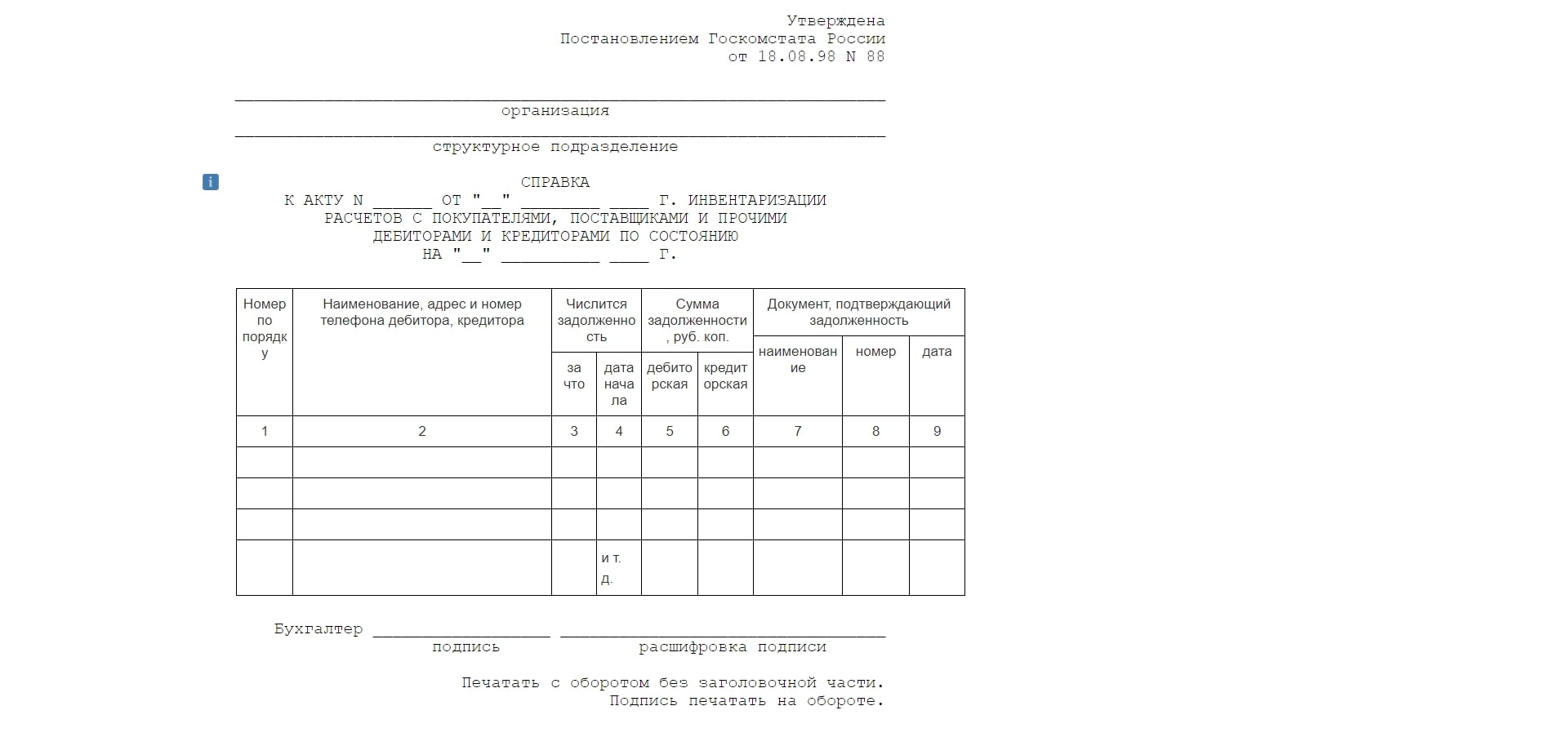

К акту обязательно составляется сопроводительная справка.

Сопроводительная справка

Бухгалтерская справка

Чтобы начать процедуру инвентаризации, составляется бухгалтерская справка, которая будет служить основанием. Такой документ делают исходя из данных синтетических счетов бухучета.

В справке учитываются сведения из регистров учета, служащие для систематизации и сохранности данных первичной документации. Желательно вписать информацию о каждом контрагенте, обоснование и дату формирования задолженности, сумму долга.

Образец справки можно скачать здесь: https://yadi.sk/i/pMdkI9P93YNFp4

Бухгалтерская справка

Приказ о списании

Приказ издается генеральным директором предприятия и оформляется на фирменном бланке с соответствующими подписями и печатями. В нем должна быть ссылка на внутреннюю документацию (акт и справку), которая является обоснованием правомерности подобных действий.

Важно! Только после выхода такого приказа можно законно ликвидировать имеющуюся на балансе кредиторскую задолженность.

Приказ должен содержать следующее:

- на каком основании организация вынуждена закрыть и списать задолженность перед конкретными кредиторами;

- ссылки на нормативно-правовые акты, согласно которым проводится данная процедура;

- размер утилизированного долга;

- указание должностного лица, ответственного за списание.

Образец приказа можно найти по адресу: https://yadi.sk/i/xpsP0rjX3YNGJ4

Приказ о списании

Внесение записей в бухгалтерскую отчетность

Завершающим этапом станут соответствующие записи по поводу проведенного списания КЗ. Их делают в учетных бухгалтерских регистрах. По итогу с организации снимается вся ответственность по долгам перед кредиторами (каждым в отдельности).

Справка! В бухгалтерском балансе дебиторскую задолженность отображают в активе, кредиторскую – в пассиве. В итоге они не сальдируются.

Бухгалтерские проводки

Закрытие и списание КЗ в балансе будет отражаться следующими проводками: кредит счета 91 «Прочие доходы и расходы», на субсчет «Прочие доходы»/дебет 60 (62, 66, 67, 70, 71, 76).

Такую запись делают в тот же день, когда была проведена инвентаризация. Это регламентируется частью 4 статьи 11 ФЗ от 06.12.2011 № 402-ФЗ «О бухучете», пунктом 10.4 и абзацем 4 п. 16 ПБУ 9-99.

Списание без налоговых последствий

Кроме стандартных обоснований, согласно которым списывается КЗ досрочно при невозможности ее выплаты, существует еще один вариант. Он абсолютно законен и не влечет налоговых последствий.

Действуют по следующей инструкции:

- Меняют кредитора на конкретное физическое лицо. К примеру, учредитель перекупает у контрагента долги своей организации по договору цессии (переуступки). Причем стоимость требований может быть занижена. Тогда у компании будут долговые обязательства перед учредителем. По закону при заключении соглашения цессии не требуется согласия задолжавшего лица, если подобный исход не прописан в договоре или незаконен (п. 2 ст. 382 ГК РФ).

- Увеличивают размер уставного капитала. После этого учредитель прощает долг и решает дополнительно вложиться, тем самым увеличить сумму уставного или добавочного капитала. Только на таких условиях доход не будет учитываться и избежит налогообложения (пп. 3.4 п. 1 ст. 251 НК РФ). По этому поводу собирается учредительное собрание, составляется акт и протокол о взаимовыгодном соглашении.

- Устраняют возможные налоговые риски. Никаких записей по этому поводу в налоговой отчетности делать не надо в связи с тем, что чистые активы увеличиваются за счет финансового результата. Но для учредителя в плане НДФЛ существует некая опасность. Это обусловлено тем, что при взаимозачете у учредителя появляется доход, подлежащий налогообложению – это разница между вкладом и стоимостью приобретенного долга. Обычно разница нулевая, а потому и НДФЛ отсутствует. Но для этого необходимо документальное подтверждение, что прибыли нет (например, приходно-кассовый ордер от кредитора).

Списание кредиторского долга учреждения возможно при условии его невостребованности и истечения официального срока давности. Процедура сопровождается составлением соответствующей документации. Даже если не была проведена процедура инвентаризации по просроченной КЗ, ее все равно надо включить в налогооблагаемый доход. Иначе неизбежны споры с проверяющими. Сделать это следует в конце периода, когда закончился исковой срок давности.

Сумма смешная, а возни много

И.В. Перелетова /Генеральный директор ЗАО «Консалтинговая группа «Зеркало»

Опубликовано в журнале «ЭЖ Вопрос-Ответ»

На конец года в отношении некоторых контрагентов по бухгалтерским счетам образовались копеечные дебиторская и кредиторская задолженности (10 коп., 3 коп., 70 коп.). Как правильно избавиться от этих копеек?

При абсолютной незначительности сумм было бы нерационально соблюдать все правила, необходимые при списании задолженностей (трехлетние ожидание, отправление писем-запросов и т. д.) Можно ли сразу, по состоянию на 31 декабря, списать их в бухгалтерском учете на счет 91 «Прочие доходы и расходы», а в налоговом учете не принимать во внимание при расчете налогооблагаемой прибыли?

Наша организация перечислила на расчетный счет ФКУ ЮВАО сумму 1 654,96 руб. за государственный техосмотр двух грузовых автомашин. Но на момент перечисления у ФКУ поменялись реквизиты и деньги ушли в неизвестном направлении. После многократных попыток «найти следы» мы так и не поняли, куда писать или звонить по вопросу возврата этой суммы. А поскольку сумма незначительная, решили списать ее из-за невозможности возврата, не учитывая в расходах для целей налогообложения прибыли. Имеем ли мы право так поступить? Или нужно терпеливо выжидать три года?

1. Бухгалтерский учет имущества, обязательств и хозяйственных операций допускается вести в суммах, округленных до целых рублей (п. 25 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации», утв. приказом Минфина РФ от 29 июля 1998 г. N 34н). Возникающие при этом суммовые разницы относятся на финансовые результаты у коммерческой организации или увеличение доходов (уменьшение расходов) у некоммерческой организации.

Большинство специалистов полагает, что на основании этой нормы можно списать с баланса любые «копеечные» остатки дебиторской и кредиторской задолженности. Но в пункте 25 Положения речь идет только о суммах, возникающих при ведении бухгалтерского учета с округлением до целых рублей. Если разницы возникли по этой причине, то Вы вправе их списать, руководствуясь именно этим пунктом.

Тем не менее, по мнению автора, «копеечные» разницы могут быть списаны с баланса в текущем году и в иных случаях. Это списание возможно на основании п. 7 ПБУ 1/98 «Учетная политика организации» (утв. Приказом Минфина России от 09.12.1998 г. N 60н).

В этом пункте одним из требований к ведению бухгалтерского учета, предусматриваемым в учетной политике, является требование рациональности его ведения, исходя из условий хозяйственной деятельности и величины организации. То есть польза, извлекаемая из формируемой в бухгалтерском учете информации, должна быть сопоставима с затратами на подготовку этой информации. В случае урегулирования «копеечной» задолженности затраты на ведение переписки, комиссия банка за перевод средств и пр. явно не адекватны суммам самой задолженности.

Таким образом, Вы вправе списать на счет 91 «Прочие доходы и расходы» «копеечную» задолженность, не принимая мер к ее взысканию или уплате.

Напоминаем, что любое списание с баланса задолженности, в т.ч. «копеечной», требует проведения инвентаризации (п.77 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина РФ от 29 июля 1998 г. N 34н). Кроме того, в соответствии с п. 27 «Положения», проведение инвентаризации обязательно перед составлением годовой бухгалтерской отчетности. Поэтому составив «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами» (форма № инв-17), на основании требований рациональности (п. 7 ПБУ 1/98), оформляете приказом по организации списание указанных сумм.

При этом, по мнению автора, уменьшение налогооблагаемой прибыли на указанные суммы также возможно, на основании пп.20 п. 1 ст. 265 НК РФ.

2. Что касается второго вопроса на эту тему, то здесь картина иная.

По мнению автора, перечисленную на расчетный счет ФКУ ЮВАО сумму можно списать до истечения срока исковой давности только за счет виновных лиц на основании той же формы № инв-17. Дело в том, что указанная задолженность до истечения срока исковой давности не будет признана безнадежной ни для целей налогового учета, ни для бухгалтерского.

В соответствии с п. 1 ст. 266 НК РФ сомнительным долгом признается любая задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией.

Согласно п. 2 ст. 266 НК РФ безнадежными долгами признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

Итак, к сумме, перечисленной в Финансово-казначейское управление, ни 1-й, ни 2-й пункты ст. 266 НК РФ отношения не имеют. По мнению автора, и для целей бухгалтерского учета будет достаточно сложно доказать невозможность возврата (переадресации или зачета) денег из Финансово-казначейского управления.

Написав запрос в ФКУ ЮВАО (и направив копии Департаменту финансов г. Москвы), можно рассчитывать на какой-либо ответ, и в зависимости от ответа решить вопрос о списании задолженности. Без такой переписки, по мнению автора, списание задолженности в сумме 1 654,96руб. будет неправомерным.

Проводки по корректировкам долга: взаимозачет, перенос и списание задолженности

В каждой организации неотъемлемой частью стабильных взаимоотношений между контрагентами являются дебиторская и кредиторская задолженности. В указанном процессе имеет место быть такое понятие как корректировка долга или взаимозачет, возникающее по обоюдному согласию сторон. В этом материале мы с вами рассмотрим как отражать эти операции в бухгалтерских проводках.

Рассмотрим основные способы изменения расчетного сальдо.

Проводки по взаимозачету

Суть данных операций: долг контрагента «А» по его договорам гасится задолженностью контрагента «Б» по его договорам.

Рассмотрим операцию на конкретном примере.

10.02.2015 Фирма «А» оказала услуги Фирме «Б» на сумму 6000 руб. (в т.ч. НДС — 1000 руб.). 21.02.2015 «Фирма «Б» произвела отгрузку товаров Фирме «А» на сумму 9000 руб. (в т.ч. НДС — 1500 руб.). Фирмы «А» и «Б» в марте 2015 провели зачет взаимной задолженности.

05.03.2015 был подписан акт взаимозачета и произведен зачет на 6000 руб.

В бухгалтерии Фирмы «Б» были сделаны следующие проводки:

| Дата | Счет Дт | Счет Кт | Сумма | Документ | |

| 10.02.2015 | 44 | 60 | 5000 | Оплата стоимости услуг Фирмы «А» | Платежное поручение |

| 10.02.2015 | 19 | 60 | 1000 | Отражение суммы НДС | Платежное поручение |

| 21.02.2015 | 62 | 90/Выручка | 9000 | Признана выручка от реализации товаров Фирмы «А» | Счет-фактура |

| 21.02.2015 | 90/НДС | 68/Расчеты по НДС | 1500 | Отражение суммы НДС по реализованным товарам | Счет-фактура |

| 05.03.2015 | 60 | 62 | 6000 | Произведен взаимозачет требований с Фирмой «А» | Акт взаимозачета от 05.03.2015. |

Что касается бухгалтерского учета в Фирме «А», то проводки будут «зеркальными» к проводкам Фирмы «Б», т.е. на сумму 9000 руб. будет показана покупка, а на 6000 руб. — продажа.

Операции по переносу задолженности

Перенос задолженности — это перенос дебиторской или кредиторской задолженности с контрагента «А» и его договоров на контрагента «Б» и его договоры.

Итак, предположим, что у Фирмы «А»долг перед Фирмой «Б» 3 000 000 руб. В тоже время Фирма «В» должна Фирме «А» 4000 000 руб. Фирмы «А», «Б» и «В» 03.04.2015 заключили трехсторонний договор, согласно которому Фирма «А» передала свой долг Фирме «В». 10.04.2015 Фирма «В» осуществила погашение перенесенной задолженности. 12.04.2015 Фирма «В» также погасила остаток задолженности перед Фирмой «А» — 1 000 000 руб.

В бухгалтерии Фирмы «А» были сделаны следующие операции:

| Дата | Счет Дт | Счет Кт | Сумма | Документ | |

| 03.04.2015 | 60 | 58.03 | 3000000 | Погашение кредиторской задолженности перед Фирмой»Б» | Договор от 03.04.2015 |

| 12.04.2015 | 51 | 58.03 | 1000000 | Списание дебиторской задолженности Фирмы «В» | Платежное поручение от 12.04.2015 |

В бухгалтерии Фирмы «Б» были сделаны следующие операции:

| Дата | Счет Дт | Счет Кт | Сумма | Документ | |

| 03.04.2015 | 62/ Фирма «В» | 62/ Фирма «А» | 3000000 | Перенос дебиторской задолженности | Договор от 03.04.2015 |

| 10.04.2015 | 51 | 62/ Фирма «В» | 3000000 | Погашение дебиторской задолженности Фирмой «В» | Платежное поручение от 10.04.2015 |

Операции по списанию долга

Для того, чтобы осуществить списание задолженности, необходимы соответствующие основания. К таковым можно отнести:

- истечение срока исковой давности;

- невозможность исполнения обязательства (ликвидация фирмы);

- нереальность взыскания.

Пример №1: Списание дебиторской задолженности

15.05.2013 Фирма «А» осуществила инвентаризацию расчетов с покупателями, в ходе этого был создан резерв — 80 000 руб.

08.09.2014 долг Фирмы «Б» перед Фирмой «А» был признан нереальным для взыскания (фирма — должник ликвидирована). Размер безнадежной задолженности составил 120 000 руб. (в т.ч. НДС — 20 000 руб.).

| Дата | Счет ДТ | Счет Кт | Сумма | Документ | |

| 15.05.2013 | 91-2 | 63 | 80000 | Сформирован резерв по сомнительным долгам | Учетная политика Фирмы «А» |

| 08.09.2014 | 63 | 62 | 80000 | Списана часть безнадежной задолженности за счет сформированного резерва | Бухгалтерская справка-расчет |

| 08.09.2014 | 91-2 | 62 | 40000 | Списан остаток дебиторской задолженности, не покрытый суммой резерва | Бухгалтерская справка-расчет |

| 08.09.2014 | 76/Отложенные расчеты по НДС | 68/Расчеты по НДС | 20000 | Начислен НДС с суммы списанной дебиторской задолженности | Бухгалтерская справка-расчет |

Пример №2: Списание кредиторской задолженности

31.07.2014 в ходе инвентаризационной проверки расчетов с поставщиками в Фирме «А» была выявлена просроченная кредиторская задолженность в размере 20 000 руб., с истекшим сроком исковой давности в июне 2014 года.

| Дата | Счет Дт | Счет Кт | Сумма |