Содержание

- Перенос вычета по НДС на другой период

- Налоговые вычеты по НДС в более поздние периоды

- Когда перенос вычета НДС на другой квартал не возможен

- Вычет НДС: общие условия в 2015 году

- Когда вычет лучше перенести…

- …но чиновники не разрешали

- Судьи были не согласны

- Спорная ситуация урегулирована…

- …но не для всех

- Безопасная доля вычетов по НДС

- Безопасная доля вычетов по НДС в регионах РФ

- Что означает «НДС к вычету»

- Какие бывают налоговые вычеты по НДС

- Кто имеет право на вычет

- Порядок применения налоговых вычетов по НДС

- Расчет НДС к вычету

- Размер безопасного вычета

- Вычет по авансовым платежам

- Отражение вычета в налоговом и бухгалтерском учете

- Налоговые споры

- Подведем итог

- Порядок применения (принятия) налоговых вычетов по НДС: условия

- Как принять НДС к вычету

- Принятие НДС к вычету: некоторые особенности

- Причины отказа принятия НДС к вычету

- Перенос вычета на более поздний период

- Вычет по «опоздавшим» счетам-фактурам

- Итоги

- Вычеты по НДС условия их применения

- 3. Ндс: налоговые вычеты и порядок их применения.

- 4. Налог на добавленную стоимость по экспортно-импортным операциям. Особенности исчисления, уплаты и возмещения.

- Порядок применения налоговых вычетов по НДС (нюансы)

- Когда возможно принятие к вычету НДС

- Условия принятия НДС к вычету

- Недочеты в счете-фактуре: как принять НДС к вычету

- Когда налоговики могут отказать в возврате НДС

- Особенности принятия НДС к вычету: спорные моменты

- Энциклопедия решений. Налоговые вычеты по НДС

Перенос вычета по НДС на другой период

Актуально на: 23 ноября 2017 г.

Порядок применения налоговых вычетов по НДС установлен ст. 172 НК РФ. Именно в этой статье применительно к различным видам налоговых вычетов, предусмотренных ст. 171 НК РФ, указывается момент, в который НДС может быть принят к вычету. Так, наиболее распространенный вид вычета – это НДС, предъявленный налогоплательщику при приобретении товаров, работ, услуг или имущественных прав на территории РФ либо уплаченный при импорте товаров (п. 2 ст. 171 НК РФ). Такой НДС может быть принят к вычету после принятия на учет приобретенных товаров, работ, услуг или имущественных прав (п. 1.1 ст. 172 НК РФ). А разрешен ли перенос вычетов по НДС на следующие кварталы?

Налоговые вычеты по НДС в более поздние периоды

Что касается НДС, предъявленного при приобретении товаров, работ, услуг или имущественных прав на территории РФ либо уплаченный при импорте товаров, то такой налог может быть заявлен в составе вычетов в любых налоговых периодах в пределах трех лет после принятия на учет таких товаров, работ, услуг или имущественных прав (п. 1.1 ст. 172 НК РФ).

Заявить НДС к вычету можно не позднее квартала, в котором истекает трехлетний срок, исчисляемый с момент принятия ценностей к учету. Так, к примеру, если товар принят на учет 21.11.2017 и организация вправе предъявить НДС к вычету (в т.ч. имеется надлежаще оформленный счет-фактура), то трехлетний срок принятия НДС к вычету истекает 21.11.2020. Это значит, что последний квартал, в котором НДС можно принять к вычету – IV квартал 2020 (Письмо Минфина от 12.05.2015 № 03-07-11/27161). При этом не позднее указанного квартала НДС может приниматься к вычету и частично в любых других налоговых периодах, начиная с IV квартал 2017 года.

Аналогичное правило действует в общем случае и при переносе вычета НДС по основным средствам (ОС) (Письмо Минфина от 11.04.2017 № 03-07-11/21548).

В то же время вычет НДС по счету-фактуре прошлого периода возможен не всегда.

Когда перенос вычета НДС на другой квартал не возможен

Систематизируем в таблице вычеты по НДС, которые не могут быть перенесены на более поздние периоды (Письма Минфина от 17.10.2017 № 03-07-11/67480, от 09.10.2015 № 03-07-11/57833, от 21.07.2015 № 03-07-11/41908):

| Вид вычета по НДС | Норма НК РФ, в соответствии с которой установлен налоговый вычет |

|---|---|

| НДС, уплаченный покупателями-налоговыми агентами | п. 3 ст. 171 НК РФ |

| НДС, предъявленный продавцами налогоплательщику-иностранцу, не состоящему на учете в налоговых органах РФ | п. 4 ст. 171 НК РФ |

| НДС, предъявленный продавцом при возврате товаров покупателем, отказа от них, изменении условий или расторжении договора | п. 5 ст. 171 НК РФ |

| НДС, предъявленный при проведении капстроительства (ликвидации ОС), сборке (разборке), монтаже (демонтаже) ОС, при приобретении объектов незавершенного капстроительства, а также по товарам (работам, услугам), приобретенным для выполнения СМР | п. 6 ст. 171 НК РФ |

| НДС по командировочным и представительским расходам | п. 7 ст. 171 НК РФ |

| НДС с полученной предоплаты | п. 8 ст. 171 НК РФ |

| НДС по экспорту, не подтвержденному в установленный срок | п. 10 ст. 171 НК РФ |

| НДС, предъявленный участником при внесении вклада в уставный капитал | п. 11 ст. 171 НК РФ |

| НДС с перечисленной предоплаты | п. 12 ст. 171 НК РФ |

| НДС при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг) | п. 13 ст. 171 НК РФ |

| НДС при ввозе товаров на территорию Особой экономической зоны в Калининградской области | п. 14 ст. 171 НК РФ |

По указанным в таблице вычетам НДС может быть принят к вычету только в том периоде, в котором впервые возникло право на него в соответствии с нормами ст. 171 и 172 НК РФ. Поэтому если бухгалтер в каком-либо квартале ошибочно не принял к вычету такой НДС, то, чтобы не потерять право на вычет безвозвратно, ему придется представить уточненную налоговую декларацию (ст. 81 НК РФ).

Приближается срок сдачи декларации по НДС за II квартал 2015 года. И сумма вычетов по итогам этого периода может превысить сумму начисленного налога. В такой ситуации, чтобы не заявлять в декларации возмещение «входного» налога и не привлекать тем самым излишнего внимания инспекторов, компания может перенести вычет НДС на более поздние налоговые периоды. Это подтвердил и Минфин России в письме от 12 мая 2015 г. № 03-07-11/27161. Стоит отметить, что до 1 января 2015 года вопрос переноса вычетов на более поздние кварталы был спорным. Расскажем обо всем по порядку.

Вычет НДС: общие условия в 2015 году

Для начала напомним общие условия для зачета «входного» налога, действующие в 2015 году. Итак, по общему правилу предъявить НДС к вычету организация может в том квартале, когда были выполнены все обязательные условия для зачета (п. 1 ст. 172 НК РФ).![]() Платформа ОФД 📌 Реклама

Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

А именно:

- налог предъявлен поставщиком;

- товары, работы или услуги приобретены для облагаемых НДС операций, в том числе и для перепродажи;

- приобретенные товары, работы или услуги приняты на учет;

- получен правильно оформленный счет-фактура (либо универсальный передаточный документ).

Это следует из статей 169, 171, 172 НК РФ.

К примеру, компания оприходовала товары в июне 2015 года. Товары предназначены для перепродажи, облагаются НДС по ставке 18%, организация применяет общую систему налогообложения и является плательщиком НДС. Но счет-фактура с выделенной суммой налога по этим товарам поступил от поставщика только в июле 2015 года. В каком квартале (втором или третьем) организация вправе зачесть «входной» налог по таким товарам?

Ответ на этот вопрос зависит от того, когда именно получен счет-фактура.

Если счет-фактура поступил в организацию до установленного срока подачи декларации за II квартал, то вычет по таким товарам можно заявить в декларации за II квартал. Срок сдачи декларации за II квартал – не позднее 25 июля (ст. 174 НК РФ). 25 июля 2015 года – выходной день (суббота). Значит, отчет по НДС надо представить в налоговую не позднее 27 июля 2015 года. Таким образом, если входящий счет-фактура по оприходованным товарам поступил в организацию до этой даты, то «входной» НДС по ним она вправе заявить к вычету во II квартале. Если же документ получен позднее, то зачесть налог можно будет только в III квартале.

Этот порядок установлен новым п. 1.1 статьи 172 НК РФ, действует с 1 января 2015 года и введен Федеральным законом от 29 ноября 2014 года № 382-ФЗ.

Обратная ситуация: товары, предназначенные для использования в налогооблагаемых операциях, организация приняла к учету в июле (III квартал). А счет-фактура с выделенной суммой НДС по этим товарам был получен в июне (II квартал). В этом случае одно из условий, необходимое для вычета (принятие товаров на учет), выполнено только в III квартале. Значит, заявить о вычете предъявленной суммы НДС организация вправе не раньше, чем в декларации за III квартал.

Когда вычет лучше перенести…

На практике нередко возникают ситуации, когда компаниям бывает выгоднее перенести вычет НДС на более поздние налоговые периоды. Например – все перечисленные выше условия для зачета налога выполнены в текущем налоговом периоде. Но в этом квартале у фирмы не было реализации и иных облагаемых НДС операций. А, значит, не было и начисленных сумм налога. Вместе с тем, существенные начисления НДС к уплате в бюджет ожидаются в следующем квартале, то есть начисленные суммы, предположительно, превысят размер вычетов следующего квартала.

В такой ситуации у организации есть два варианта действий.

Вариант 1. Отразить вычет НДС в декларации за текущий квартал. Тогда налог в текущей декларации будет заявлен к возмещению из бюджета (ведь начисленных сумм не было). В этом случае решение о возмещении (отказе в возмещении) НДС налоговая инспекция будет принимать в течение семи рабочих дней после окончания камеральной проверки декларации (п. 2 ст. 176 НК РФ). А максимальный срок такой проверки – три месяца с момента подачи налоговой декларации (п. 2 и 8 ст. 88 НК РФ). При этом, если налог в декларации за следующий квартал будет заявлен к уплате в бюджет, то, скорее всего, его нужно будет перечислить полностью. Ведь автоматически зачесть сумму, заявленную к уплате в новой декларации, за счет суммы, отраженной к возмещению в старой декларации, не получится. Придется ждать решения налоговой инспекции, которое может быть принято уже после того, как организация сдаст новую декларацию.

Вариант 2. Перенести вычет НДС на следующий налоговый период и отразить его в декларации за следующий квартал. Тогда по итогам следующего квартала в бюджет нужно будет уплатить разницу между начисленными суммами налога и налоговыми вычетами (за этот и предыдущий квартал).

Понятно, что при определенных обстоятельствах второй вариант действий может быть предпочтительнее. Во-первых, он избавляет организацию от долгой и утомительной процедуры возмещения НДС из бюджета. Во-вторых, не секрет, что декларации, в которых заявлено возмещение налога, инспекторы проверяют с особым пристрастием. Следовательно, отсутствие «возместительной» декларации избавляет компанию от излишне пристального внимания контролеров.

Дополнительно отметим, что перенести вычет удобно и тогда, когда он не был заявлен в «своем» периоде по более банальной причине – ошибка бухгалтера (про зачет налога забыли, потеряли входящий счет-фактуру и т.п.).

…но чиновники не разрешали

До 1 января 2015 года специалисты налогового и финансового ведомств настаивали, что принять НДС к вычету можно только в том квартале, в котором право на этот вычет возникло. Переносить вычет полностью или частично на следующие налоговые периоды нельзя. В противном случае, по мнению контролеров, НДС к уплате в бюджет будет искажен.

Если, допустим, организация по ошибке не применила вычет в том квартале, в котором возникли все основания для него, и обнаружила ошибку уже после сдачи декларации за этот квартал, ей нужно было подавать уточненную декларацию.

Такие разъяснения содержатся в письмах Минфина России от 12 марта 2013 г. № 03-07-10/7374, от 15 января 2013 г. № 03-07-14/02, от 31 октября 2012 г. № 03-07-05/55, ФНС России от 30 марта 2012 г. № ЕД-3-3/1057.

Судьи были не согласны

Арбитры же полагали, что вычет по НДС можно перенести на следующие периоды. Они указывали, что никаких ограничений по продолжительности периода, в течение которого можно воспользоваться вычетом по НДС, Налоговый кодекс РФ не содержит. А значит, организация может воспользоваться правом на вычет в любом последующем периоде после его возникновения. Это следует из положений п. 7 ст. 3, ст. 6 и ст. 172 НК РФ.

При этом обязательным условием для применения вычета в более поздних периодах является соблюдение срока, установленного п. 2 ст. 173 НК РФ. А именно: три года с момента окончания налогового периода, в котором право на вычет возникло.

Аналогичные выводы следуют из постановления Президиума ВАС РФ от 15 июня 2010 г. № 2217/10, постановления Пленума ВАС РФ от 30 мая 2014 г. № 33.

Спорная ситуация урегулирована…

С 1 января 2015 года вопрос переноса вычетов по НДС перестал быть спорным.

Федеральный закон от 29 ноября 2014 года № 382-ФЗ дополнил ст. 172 НК РФ новым пунктом 1.1. В соответствии с ним, покупатель (заказчик) вправе принять к вычету предъявленную ему сумму НДС в течение трех лет после того, как товары, работы или услуги были приняты к учету. Иными словами, если компания выполнила все условия для вычета «входного» НДС в текущем квартале, то заявлять право на зачет налога по итогам именно этого налогового периода совсем не обязательно. Вычет можно перенести на более поздние кварталы. Главное, чтобы они находились в рамках трехлетнего временного интервала.

Правда, возникает вопрос – с какого именно момента отсчитывать этот трехлетний срок. Ведь товар (работа, услуга) принимается к учету в определенный день, то есть принятие на учет имеет конкретную дату внутри квартала. А принятие НДС к вычету — это действие уже по итогам квартала. От чего же отсчитывать 3 года — от даты принятия товара (работы, услуги) на учет или от окончания квартала, в рамках которого находится эта дата?

Например, товар принят на учет 23 июня 2015 года. Три года после этой даты истекут 23 июня 2018 года, то есть внутри II квартала 2018 года. Однако вычеты за этот квартал организация будет заявлять уже после 23 июня 2018 года – в декларации за II квартал 2018 года. В данном случае последней декларацией, в которой сумму «входного» налога можно заявить к зачету из бюджета, будет декларация за II квартал 2018 года. То есть, трехлетний срок нужно отсчитывать с момента, когда активы были оприходованы. А вычет можно заявить до конца квартала, в котором этот срок истек.

Аналогичные выводы следуют из письма Минфина России от 12 мая 2015 г. № 03-07-11/27161.

Входящий счет-фактуру, вычет по которому переносится на более поздний налоговый период, нужно зарегистрировать в книге покупок (полностью или частично) в том квартале, в котором компания фактически будет заявлять вычет.

ПРИМЕР

ООО «Луч» занимается оптовой торговлей. В мае 2015 года организация получила партию товаров для перепродажи на сумму 236 000 руб. (включая НДС – 36 000 руб.). Товары были приняты к учету, получен счет-фактура от поставщика с выделенной суммой НДС.

В течение II квартала ООО «Луч» не отгружало товары покупателям и не осуществляло других облагаемых НДС операций. Поэтому вычет «входного» НДС в сумме 36 000 руб. было решено перенести на более поздние налоговые периоды.

В июле 2015 года организация отгрузила собственных товаров на сумму 590 000 руб., включая НДС – 90 000 руб. Себестоимость реализованных товаров – 450 000 руб.

В III квартале 2015 года НДС по товарам, оприходованным в мае 2015 года, был принят к вычету.

Бухгалтер ООО «Луч» сделал следующие записи.

Во II квартале 2015 года:

ДЕБЕТ 41 КРЕДИТ 60

— 200 000 руб. – оприходованы товары, полученные от поставщика;

ДЕБЕТ 19 КРЕДИТ 60

— 36 000 руб. – учтен НДС по оприходованным товарам.

В III квартале 2015 года:

ДЕБЕТ 62 КРЕДИТ 90 субсчет «Выручка»

— 590 000 руб. – реализованы товары покупателю;

ДЕБЕТ 90 субсчет «НДС» КРЕДИТ 68 субсчет «Расчеты по НДС»

— 90 000 руб. – начислен НДС с выручки от реализации;

ДЕБЕТ 90 субсчет «Себестоимость» КРЕДИТ 41

— 450 000 руб. – списана себестоимость реализованных товаров;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 36 000 руб. – принят к вычету НДС по товарам, оприходованным в прошлом квартале.

В декларации по НДС по итогам III квартала 2015 года был отражен налог к уплате в бюджет на сумму 54 000 руб. (90 000 руб. – 36 000 руб.).

…но не для всех

Из изложенного порядка есть исключения. В письмах Минфина России от 9 апреля 2015 г. № 03-07-11/20290 и № 03-07-11/20293 специалисты финансового ведомства подчеркивают, что переносить на будущее нельзя вычеты «входного» НДС по счетам-фактурам, которые:

- получены при приобретении основных средств, нематериальных активов и оборудования к установке;

- составлены налоговыми агентами;

- выставлены поставщиками на суммы полученных авансов.

По таким счетам-фактурам «входной» НДС нужно принимать к вычету единовременно в том квартале, когда для этого выполнены все необходимые условия.

Такой порядок следует из положений п. 1.1 ст. 172 НК РФ.

>Безопасная доля вычетов по НДС в 2018 году

Безопасная доля вычетов по НДС

Пороговое значение для допустимой доли вычетов в общей сумме начисленного налога ФНС публикует ежеквартально по каждому региону отдельно. Рассчитайте и проверьте свою долю, чтобы минимизировать риск налоговой проверки. Налоговые инспекторы потребуют предоставить пояснения, если будет превышена безопасная доля вычетов по НДС.

Безопасная доля вычетов по НДС в 4 квартале 2018 года Таблица по регионам. Скачать бесплатноБезопасная доля вычетов по НДС в 3 квартале 2018 годаТаблица по регионам. Скачать бесплатно

Безопасная доля вычетов по НДС в регионах РФ

В таблице ниже представлена безопасная доля вычетов на 4 квартал 2018 года:

Как проверить свою долю вычетов

Как определить, не превышает ли ваша организация безопасного значения? Вот пошаговая инструкция.

- Посчитайте сумму начисленного НДС за последние 4 оконченных квартала. В расчет принимается весь НДС по всем разделам.

- Посчитайте сумму вычетов НДС, в расчет принимайте вычеты по всем разделам.

- Общую сумму вычетов разделите на общую сумму начисленного налога, и полученный результат умножьте на 100.

- Получившуюся цифру сравните с безопасной долей вычетов в вашем регионе.

Пример

ООО «Ромашка» находится в Новосибирской области. Сумма НДС, начисленного за последние 4 квартала, составила 2400000 руб. Сумма вычетов по НДС за этот же период составила 2250000 руб.

Определим удельный вес вычетов ООО «Ромашка»:

2250000 / 2400000 * 100 = 93,75%

В 3 квартале 2017 года в Новосибирской области безопасной является доля 90,2%, значит ООО «Ромашка» находится в зоне риска.

Что грозит, если доля вычетов в декларации выше порогового значения

Если в декларации заявите вычетов больше, чем ФНС считает нормой, то ждите требование о предоставлении пояснений. И ни в коем случае не игнорируйте его. Штрафы за непредставление ответа на требование налоговиков:

- 5000 руб. (п.1 ст.129.1 НК РФ),

- 20 000 руб., если требование ИФНС проигнорировано повторно (п.2 ст.129.1 НК РФ).

Получив требование, проверьте свою декларацию, верно ли в ней отражены суммы, уменьшающие налог. Если сумма вычетов оказалась завышенной из-за ошибки, подайте уточненную декларацию. Если суммы отражены верно, составьте пояснение по НДС, почему удельный вес входного НДС оказался выше средних региональных значений.

По ссылке читайте подробно про упрощенную систему налогообложения Налогового кодекса РФ.

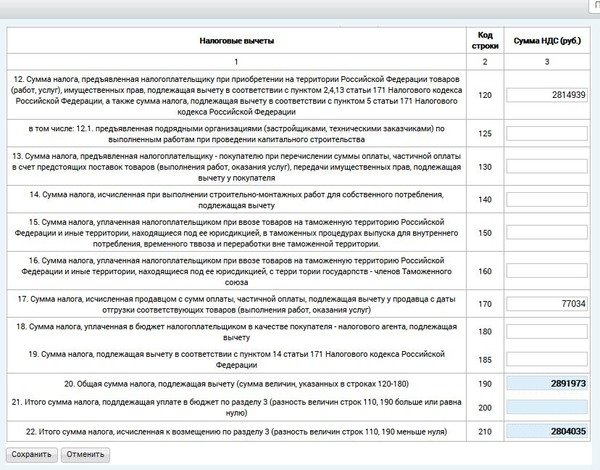

Как отразить вычеты по НДС в декларации

Расскажем, как отразить вычеты в декларации по НДС в учетных программах.

Бухсофт Онлайн

В блоке «Подготовка отчетности» выберите декларацию в меню «НДС». Вычеты отражаются во второй части раздела 3 «Расчет суммы налога».

По кнопке «Заполнить» программа вносит суммы в соответствующие строки раздела 3 отчета. Регистрация сумм, подлежащих вычету, производится при оформлении соответствующих операций.

В строке 120 отражается общая сумма налога, предоставленного поставщиками. Регистрация таких сумм производится при оформлении документов закупки:

В строке 130 отражается общая сумма налога с авансов, перечисленных поставщикам. Регистрация таких сумм производится при проведении выписки банка.

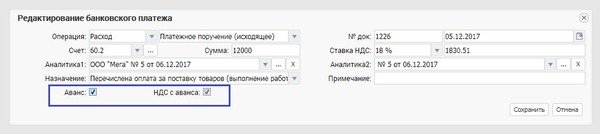

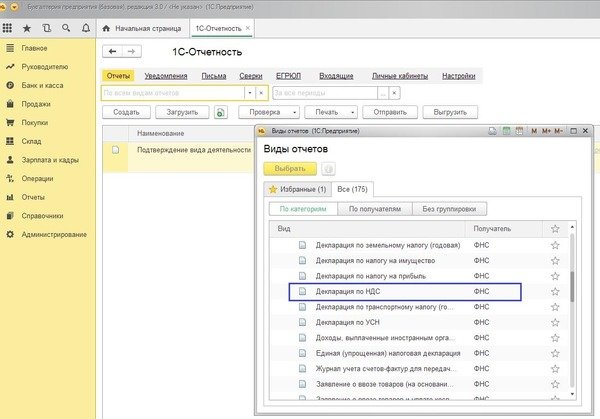

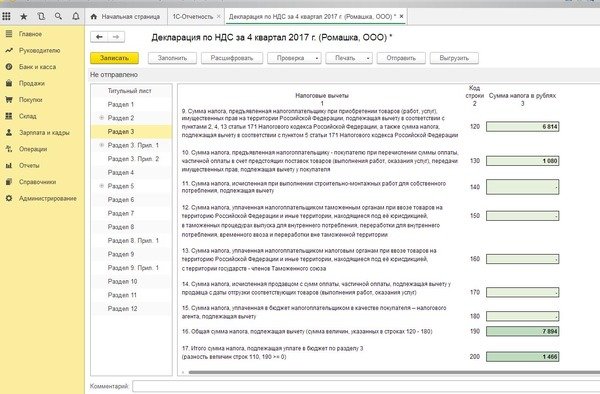

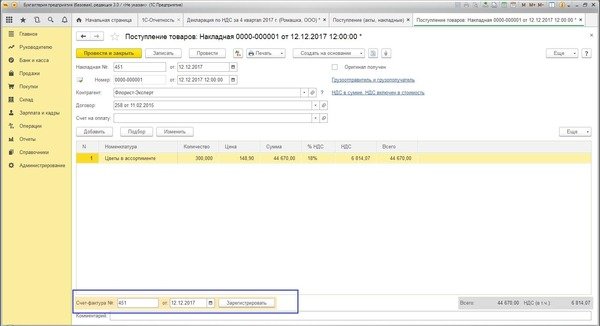

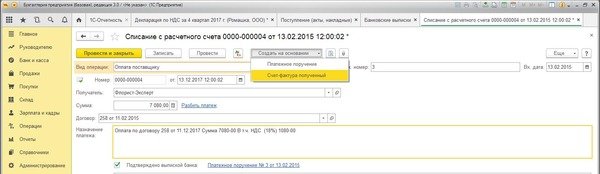

1С:Предприятия

Откройте пункт «Регламентированные отчеты» в разделе «1С Отчетность». Кнопкой «Создать» откройте список отчетов и выберите декларацию:

Кнопкой «Заполнить» программа вносит суммы налога в раздел 3 декларации:

Суммы вычетов регистрируются при оформлении соответствующих операций.

В строке 120 отражается общая сумма НДС, предоставленного поставщиками. Регистрация таких сумм производится при оформлении документов «Поступление (акты, накладные)», «Поступление доп.расходов»:

Чтобы в строке 130 отразилась сумма налога с аванса, перечисленного поставщику, зарегистрируйте счет-фактуру прямо из документа выписки банка:

Контур.Бухгалтерия

Нажмите «Создать отчет» в разделе «Отчетность» и выберите декларацию.

Программа заполняет декларацию на основании ранее проведенных документов, нас интересует раздел 3. Регистрация сумм, подлежащих вычету, производится соответствующими документами.

Чтобы НДС, полученный от поставщика, отразился в строке 120 декларации, создайте и проведите документ «Накладная» или «Акт» в меню «Покупки». В нижней части документа укажите «Есть счет-фактура», внесите ее номер и дату:

Чтобы в строке 130 отразилась сумма вычетов с аванса, перечисленного поставщику, зарегистрируйте счет-фактуру в документе «Исходящее платежное поручение» с видом операции «Оплата поставщикам авансом»:

После проведения всех документов откройте декларацию по НДС и проверьте правильность отражения вычетов:

Где ФНС публикует безопасную долю вычетов

ФНС регулярно публикует на своем официальном сайте отчет 1-НДС, в котором приведены средние показатели по НДС в целом по России и отдельно по каждому субъекту РФ.

Отчет публикуется ежеквартально после сбора деклараций. Чиновники проверяют, обобщают показатели и определяют средние значения. Таким образом, безопасная доля вычетов меняется от квартала к кварталу.

На этот отчет ориентируются налоговые инспекторы в регионах, отбирая компании для налоговых проверок. Так как отчет 1-НДС общедоступен, каждый налогоплательщик может минимизировать риск претензий со стороны налоговиков. Риска проверки минимальный, если компания не превышает среднего показателя по своему региону.

Мы обобщили в таблице безопасные доли вычетов для всех субъектов РФ за 1, 2 и 3 кварталы 2017 года.

Скачать таблицу «безопасная доля вычета в вашем регионе»

НДС — один из самых сложных налогов как в расчете, так и в администрировании. Но при грамотном ведении учета нагрузку по нему можно минимизировать. Рассказываем, как облегчить налоговое бремя за счет применения вычета по НДС.

Что означает «НДС к вычету»

Напомним, всякий хозяйствующий субъект, производящий и реализующий товары/услуги, обязан уплачивать НДС (за исключением спецрежимников, которые, к слову, тоже в ряде случаев перечисляют в бюджет НДС). Когда же субъект приобретает товары/услуги (или оплачивает работы), продавец выставляет НДС, включенный в общую сумму покупки. Именно эта сумма выставленного налога подлежит вычету.

Условия принятия НДС к вычету

Таким образом, налогооблагаемая база по НДС, подлежащего уплате, уменьшается на сумму налога, выставленного продавцом в учетном периоде.

Если сумма к вычету превышает сумму к уплате, то разница подлежит возврату или дальнейшему зачету в последующих периодах. Если сумма к вычету меньше суммы выставленного налога, то в бюджет уплачивается разница.

Какие бывают налоговые вычеты по НДС

Выше мы пояснили основной принцип вычета. Кроме того, ст. 171 НК РФ определяет иные вычеты по налогу на добавленную стоимость. В их числе суммы налога, когда:

- продавец уже выставил и уплатил НДС, а покупатель отказывает получать товар или вернул ранее приобретенный товар;

- подрядчик выставляет НДС заказчику при осуществлении капстроительства или монтаже/демонтаже ОС, а также при приобретении товаров для проведение указанных работ;

- налог уплачен по расходам на служебные командировки;

- покупатель перечислил предоплату за будущие отгрузки товаров, оказание услуг или производства работ;

- при повышении/снижении стоимости уже отгруженной продукции, выполненных услуг.

Кто имеет право на вычет

Право на вычет имеют:

- юридические лица любых форм собственности;

- индивидуальные предприниматели;

- лица, платящие НДС в связи с перемещением товаров через границу в пределах Таможенного союза.

В некоторых случаях применить налоговый вычет могут и лица, которые не платят этот налог, например, когда утрачены права на специальные формы налогообложения (УСН, ЕНДВ, патент) в учитываемом налоговом периоде.

Важно!

Плательщик освобождается от уплаты НДС, если стоимость проданных товаров (оказанных услуг и произведенных работ) за предыдущие три месяца составила менее 2 000 000 рублей.

Порядок применения налоговых вычетов по НДС

Регламент по применению вычета по налогу на добавленную стоимость подробно описан в статье 172 НК. Рассмотрим подробнее нормы этого закона:

- Согласно этому НПА, основным документом для применения налогового вычета будет счет-фактура и иные документы, подтверждающие включение стоимости приобретенных активов в состав расходов.

- При этом отмечается, что основанием для применения вычета при покупке импортных товаров является документ, подтверждающий фактическую оплату налога при пересечении товаров границы. Таким образом, основанием для применения вычета внутри РФ станет выставленный счет, а при перемещении товаров через границу — факт оплаты.

- Статья указывает, что право на преференцию возникает только в том случае, если приобретенные товары или другие активы поставлены на учет.

- Стоимость активов в иностранной валюте должна отражаться в рублях по курсу ЦБ РФ на дату постановки на учет. Если приобретенные товары (работы, услуги) были оплачены в рублевом эквиваленте от цены в иностранной валюте, то при дальнейшей уплате налога его сумма не корректируется при изменении курса.

- Установлен срок, в течение которого может быть применен вычет: в течение 3 лет с последнего дня квартала, в котором возникло это право.

- Если товары, работы или услуги были приняты на учет в одном налоговом периоде, а счет-фактура выставлен в другом, то преференцию можно применить в том случае, если счет-фактура предъявлен до установленной даты подачи налоговых деклараций. В случае с НДС — это 25-е число месяца, следующего за окончанием налогового периода.

- В статье отражена норма, закрепляющая необходимость вносить в налоговую декларацию сведения из книги покупок и продаж. Исходя из этого, можно установить, что ведение этой книги является обязательной для правильного налогообложения.

- Если субъект осуществлял деятельность в пользу другого лица (по агентским договорам, договорам комиссии, транспортной экспедиции и пр.), то в декларацию включаются сведения, указанные в полученных и выданных счетах-фактурах. В случае если агент/комиссионер/застройщик/экспедитор не является плательщиком НДС, то сведения о выставленных и полученных счетах необходимо предоставить до 20-го числа месяца, следующего за налоговым периодом.

- Иностранные предприятия, центральный офис которых находится за границей, а на территории РФ у этих фирм имеется более чем одно обособленное подразделения, должны сами определить, по месту нахождения какого подразделения будут уплачиваться налоги. Об этом выборе субъект доложен письменно уведомить налоговые органы по месту выбора.

Правила оформления счета-фактуры

Так как счет-фактура считается основным документом, дающим право на вычет, больше всего отклоненных налоговиками вычетов происходит из-за неправильного оформления этого первичного документа.

Счет-фактура должен содержать следующие реквизиты:

- номер документа и дата его оформления;

- наименование, адреса и ИНН продавца и приобретателя;

- если имела место частичная или полная предоплата (аванс), номер платежного документа;

- список товаров, работ и услуг, единицы измерения;

- количество отгруженного товара в указанных единицах измерения;

- стоимость без налога;

- ставку НДС;

- рассчитанный НДС;

- сумму с налогом;

- страну происхождения и номер таможенной декларации для импортных товаров.

Визировать этот документ может любое лицо, у которого есть соответствующие полномочия. Полномочия могут устанавливаться руководителем локальным нормативно-правовым актом.

Документы, необходимые для вычета НДС

При получении счета-фактуры следует внимательно изучить его на предмет соответствия всем требованиям во избежание дальнейших налоговых споров.

Пошаговые действия

Все выставленные счета-фактуры отражаются в книге покупок и продаж. Суммы по тем счетам, которые можно отнести на уменьшение налоговой нагрузки, нужно отразить в декларации и направить в ИФНС в установленные сроки. Налоговая может провести камеральную проверку и, опираясь на ее итог, принять входящий налог к вычету.

На этом этапе очень часто возникает ситуация, когда сумма вычета значительно уменьшается налоговыми инспекторами, в связи с чем разница подлежит возврату или идет в зачет будущих платежей.

Налоговики сняли вычет по НДС, что делать?

Расчет НДС к вычету

Посчитать НДС к вычету можно по формуле путем суммирования:

Если компания или индивидуальный предприниматель имеют НДС, подлежащий вычету по работам строительного характера (которые были произведены для собственных нужд фирмы), то эта сумма плюсуется к итоговому налогу на добавленную стоимость, принимаемого к вычету в конкретном периоде.

Размер безопасного вычета

Квалифицированному бухгалтеру следует знать еще одну формулу для определения безопасной величины вычета. Эта формула определяет долю вычетов за год.

Важно!

Высокая доля вычетов по налогу на добавленную стоимость — это такой объем вычетов, который за один календарный год равен или больше 89% итоговой суммы начисленного НДС. Логично предположить, что безопасная доля вычетов по налогу не превышает 88%.

Имеет смысл отметить, что те самые 89% налоговики предложили еще в 2008 году () и до настоящего времени нововведений не было.

В субъектах РФ ситуация обстоит иначе — региональные инспекции имеют право установить другие критерии безопасной доли вычета по НДС.

Вычет по авансовым платежам

НДС к вычету с предоплаты возможен, что зафиксировано в ст. 171 НК и п. 9 ст. 179 НК. Эту операцию можно произвести при соблюдении трех условий:

- аванс произведен в счет будущей отгрузки товара, который будет использован для деятельности, подлежащей обложению НДС;

- на сумму предоплаты оформлен счет-фактура;

- в договоре зафиксировано, что при совершении сделки предусмотрена предоплата.

Документы, которые необходимы для подтверждения правомерности преференции, утверждены Минфином:

- счет-фактура на аванс;

- платежные документы, подтверждающие факт предоплаты;

- копии договоров поставки.

Минфин разъясняет, что величина аванса в договоре и платежке может разниться, и это не противоречит налоговому законодательству. Согласно инструкциям того же финансового ведомства, вычет следует применять с момента физической отгрузки товаров. При этом трехлетний срок, установленный НК, не действует. Если физическое поступление товара произошло позже этого срока, то препятствием к применению вычета это не станет.

Вычет НДС с авансов полученных и выданных

Отражение вычета в налоговом и бухгалтерском учете

Для обобщения сведений по начисленным налогам используется счет 68. Для учета предъявленного НДС используется счет 19.

Д 19 К 60 (76) — суммы предъявленного НДС от поставщиков, прочих контрагентов

Сумма НДС к вычету проводится так:

Д 68 К 19

Остаток по кредиту счета 68 на конец налогового периода означает задолженность перед бюджетом по налоговым обязательствам.

Налоговые споры

К исчислению НДС налоговые органы относятся с особым вниманием. Суть этого налога предполагает возможность возврата излишне уплаченных сумм из бюджета, что дает возможность мошенничества.

Сложность в администрировании с этого налога состоит еще и в том, что его применение очень часто претерпевает изменения. Только с начала 2019 года правила обложения НДС изменились:

- Увеличилась базовая ставка с 18% до 20%.

- Плательщики единого сельскохозяйственного налога стали плательщиками налога на добавленную стоимость.

- Реализация макулатуры стала объектом НДС.

- Преференция по гарантийному ремонту из обязательной стала такой, от которой можно отказаться.

- Смягчены требования по возмещению в заявительном порядке.

- Если покупка свершается из бюджетных средств, то восстанавливать НДС не нужно.

- Изменился перечень товаров, облагаемых по льготной 10% ставке.

- Изменились требования ФНС к формату пояснений к декларации.

К сложностям по работе с НДС можно отнести и халатность некоторых сотрудников налоговых инспекций. Так, нами была разрешена бюрократическая проволочка, когда наш клиент ждал возврата НДС в сумме 17 млн. рублей в течение года. Проблема была в том, что сотрудники инспекции просто забыли подготовить решение о возврате. В этом случае была составлена жалоба в вышестоящий орган. В тот же день с нами связались, и сообщили, что нарушения устранены, и деньги в ближайшее время поступят на счет нашего клиента. Так и произошло.

Кроме того, налоговики любят не принимать заявленные вычеты по формальным поводам (ошибка в первичных документах или договоре).

Подведем итог

НДС — самый сложный и меняющийся налог. При правильном выборе аутсорсера его можно сделать совсем необременительным, ведь штатный бухгалтер в процессе рутинной работы зачастую не в состоянии отследить все изменения в законе, связанные с применением этого налога. Да и возможное возмещение НДС — процедура не только длительная, но и «витиеватая», требующая от бухгалтера положительного опыта общения с налоговиками.

Заказать услугу

Порядок применения (принятия) налоговых вычетов по НДС: условия

Как принять НДС к вычету

Принятие НДС к вычету: некоторые особенности

Причины отказа принятия НДС к вычету

Перенос вычета на более поздний период

Вычет по «опоздавшим» счетам-фактурам

Итоги

Как принять НДС к вычету

Каждый налогоплательщик-покупатель вправе уменьшить начисленный налог на добавленную стоимость на сумму «входного» НДС по приобретенным товарам (работам, услугам).

Какие бывают вычеты по НДС и как их правильно применять, расскажет статья «Что такое налоговые вычеты по НДС?».

Это право ему предоставлено в соответствии с п. 1 ст. 171 НК РФ. При этом в соответствии с данной статьей вычетам подлежат суммы налога, которые были (п. 2 ст. 171 НК РФ):

- уплачены при ввозе товаров в Россию, причем как тех, которые прошли таможенную очистку, так и тех, которые перемещаются без таможенного оформления;

- предъявлены продавцами при приобретении товаров, услуг (а также при проведении предварительной оплаты под будущие поставки) на территории РФ.

Следует учесть, что право на вычет НДС отсутствует, если:

- товары приобретались и будут реализовываться за пределами РФ (письмо Минфина от 09.11.2011 № 03-07-13/01-46);

- приобретенные в России товары будут реализованы за пределами страны (письмо Минфина от 25.11.2011 № 03-07-13/01-49).

Условия принятия НДС к вычету

Для того чтобы воспользоваться правом на вычет по НДС, необходимо соблюсти ряд требований, прописанных в п. 1 ст. 171 и п. 1 ст. 172 НК РФ:

- Товары (работы, услуги) приобретены для осуществления операций, которые облагаются НДС.

- Товары (работы, услуги) приняты к учету (должны быть в наличии первичные документы).

- Продавцом предоставлен правильно оформленный счет-фактура.

ВАЖНО! Еще одним из требований по отношению к импортируемым товарам является наличие расчетных документов, которые подтверждают факт оплаты НДС при ввозе в РФ.

Принятие НДС к вычету: некоторые особенности

Прежде всего, для принятия НДС к вычету не имеет значения, была ли произведена оплата за приобретенный товар. Это значит, что покупатель может принять к вычету НДС даже при непогашенной кредиторской задолженности (письма Минфина России от 21.06.2013 № 03-07-11/23503, ФНС России от 03.09.2010 № ШС-37-3/10621, постановления ФАС Восточно-Сибирского округа от 25.02.2010 № А74-3115/2009, ФАС Центрального округа от 15.02.2011 по делу № А68-896/10).

По общему правилу с 01.01.2015 вычет НДС производится в полном объеме по расходам, которые нормируются для налога на прибыль. С указанной даты утратил силу абз. 2 п. 7 ст. 171 НК РФ, согласно которому вычет НДС производился в размере, соответствующем нормативу признания расходов для налога на прибыль.

Исключение составляют расходы на командировки и представительские расходы. Вычет НДС по таким расходам продолжает нормироваться (п. 7 ст. 171 НК РФ).

Вычет налога на добавленную стоимость можно применять и в таких случаях:

- если купленные товары были оплачены за счет средств, субсидированных из муниципальных (региональных) бюджетов (письмо Минфина от 02.11.2012 № 03-07-11/475);

- компенсация понесенных затрат была произведена страховщиком (письмо Минфина от 29.07.2010 № 03-07-11/321);

- по желанию продавца оплата за товар была произведена третьей стороне, если это было прописано в договоре на поставку (письмо Минфина от 22.11.2011 № 03-07-11/320).

Причины отказа принятия НДС к вычету

Основной причиной отказа в использовании права на вычет является неправильно оформленный счет-фактура. При этом необходимо обратить внимание на то, что ошибки при оформлении такого документа, которые не создают проверяющим проблем с идентификацией сторон сделки, объекта налогообложения, рассчитанных сумм налога и ставки НДС, не являются основанием для отказа в их принятии. Эта норма прописана в п. 2 ст. 169 НК РФ.

См. также наш материал «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

Также в вычете НДС будет отказано, если:

- отсутствуют первичные документы, подтверждающие приобретение товаров (работ, услуг);

- товары (работы, услуги) не были приняты к учету;

- купленные товары впоследствии использовались в деятельности, которая не облагается НДС.

На практике налоговая инспекция отказывает в вычете НДС в следующих случаях:

- отсутствие реализации в тот налоговый период, в котором заявлено право на вычет;

- использование вычета частично, то есть дробление суммы подлежащего вычету налога по одному счету-фактуре на несколько частей;

- налоговая инспекция уверена, что продавец уклоняется от уплаты НДС (в этом случае покупателя и продавца обвиняют в создании схемы для незаконного возмещения НДС из бюджета).

О действиях, которые позволяют оспорить отказ в вычете, читайте в материале » Отстаиваем вычет по НДС по «сомнительным» контрагентам».

Наиболее часто выявляемые ошибки при применении вычетов по НДС смотрите в материале » Как не надо уменьшать НДС к уплате».

Рассмотрим некоторые из этих случаев подробнее.

Вычет НДС при отсутствии реализации

Долгое время чиновники считали, что отсутствие реализации (налогооблагаемой базы) препятствует получению вычета по НДС. Однако по прошествии некоторого времени финансовое ведомство и ФНС России поменяли свою позицию. Так, чиновники признали, что наличие налоговой базы по НДС не является условием для вычета (см. письма Минфина России от 19.11.2012 № 03-07-15/148, ФНС России от 28.02.2012 № ЕД-3-3/631@).

Поэтому если налоговая инспекция отказывает вам в вычете НДС, можете смело оспаривать такое решение. Заметим, что суды полностью поддерживают налогоплательщика. Например, Арбитражный суд Дальневосточного округа отклонил довод налоговой инспекции о том, что при отсутствии деятельности, направленной на получение дохода, вычет неправомерен. Судьи указали, что Налоговый кодекс РФ не содержит такого условия для вычета НДС, как наличие в налоговом периоде операций по реализации (постановления АС Дальневосточного округа от 17.11.2014 № Ф03-4979/2014, АС Западно-Сибирского округа от 07.12.2015 № Ф04-27771/2015 по делу № А46-2573/2015).

Дробление суммы вычета по одному счету-фактуре на несколько частей

С 2015 года неактуальным стал вопрос о возможности или невозможности дробления вычета. Редакция НК РФ, действующая с 2015 года, допускает осуществление вычета в течение 3 лет с момента принятия приобретения на учет (п. 1.1 ст. 172 НК РФ), в очень редких случаях ограничивая его полной суммой (абз. 3 п. 1, п. 4 ст. 172 НК РФ, письмо Минфина России от 19.12.2017 № 03-07-11/84699) предъявленного поставщиком налога.

О возможности раздробить вычет НДС по основным средствам читайте в статье «Вычет НДС по ОС частями разрешили?».

Как принимать к вычету «ввозной» НДС, читайте в материале «Ввозной» НДС: можно ли принимать к вычету частями?».

Перенос вычета на более поздний период

С 01.01.2015 в НК РФ закреплено право налогоплательщика применить вычет НДС в течение 3 лет с момента принятия на учет приобретенных товаров (работ, услуг) (п. 1.1. ст. 172 НК РФ). Установленный 3-летний срок истечет одновременно со сроком представления декларации за такой же квартал, в котором за 3 года до этого приобретенные товары (работы, услуги) были приняты на учет (письмо Минфина России от 12.05.2015 № 03-07-11/27161).

Однако некоторые вычеты нельзя перенести на более поздний период (письма Минфина России от 17.10.2017 № 03-07-11/67480, от 09.04.2015 № 03-07-11/20290 и № 03-07-11/20293), и их надо учесть в уменьшение начисленного налога в полном объеме в том квартале, когда для этого возникли соответствующие условия. Это вычеты:

- по ввезенным в Россию ОС, НМА, оборудованию к установке;

- НДС налогового агента;

- авансам выданным и полученным;

- командировочным расходам.

См. также материал «Перенос вычета по НДС на другой период — когда его запрещают».

Вычет по «опоздавшим» счетам-фактурам

С 01.01.2015 в п. 1.1 ст. 172 НК РФ установлено, что если счет-фактура получен после завершения налогового периода, в котором товары (работы, услуги), имущественные права приняты на учет, но до срока сдачи декларации за этот период, то НДС можно принять к вычету в периоде приобретения.

Итоги

Условия для применения права на вычет НДС четко прописаны в ст. 172 НК РФ:

- Приобретенные товары (работы, услуги) приняты к учету.

- Товары (работы, услуги) предназначены для использования в облагаемой НДС деятельности.

- Получен правильно оформленный счет-фактура.

При этом с 01.01.2015 налогоплательщик вправе (п. 1.1 ст. 172 НК РФ):

- применить вычет НДС в течение 3 лет с момента принятия на учет приобретенных товаров;

- принять НДС к вычету в периоде приобретения товаров (работ, услуг), если счет-фактура получен после завершения налогового периода, в котором эти товары (работы, услуги) приняты на учет, но до срока сдачи декларации за этот период.

На практике часто возникают споры с налоговыми органами из-за правомерности вычета в определенных ситуациях. К решению каждого из них нужен индивидуальный подход. Однако четкое следование правилам, установленным НК РФ, повышает вероятность решения спора в пользу налогоплательщика. Даже если свою правоту не удастся доказать налоговой инспекции, это можно успешно сделать в судебном порядке.

Вычеты по НДС условия их применения

Согласно ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму исчисленного налога на установленные указанной статьей налоговые вычеты.

Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ либо уплаченные налогоплательщиком при ввозе товаров на таможенную территорию РФ в таможенных режимах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через таможенную границу РФ без таможенного контроля и таможенного оформления.

Условия для предъявления НДС к вычету следующие:

- — имущество, работы, услуги и имущественные права приняты к учету;

- — принятые к учету имущество, работы, услуги и имущественные права будут использованы для осуществления операций, облагаемых НДС;

- — имеется счет-фактура, оформленный в соответствии со ст. 169 НК РФ, кроме случаев, когда вычет предоставляется на основании других документов;

- — в случаях, предусмотренных НК РФ, — после уплаты НДС или после оплаты товаров (работ, услуг).

- — суммы налога, уплаченные в соответствии с п. 4 ст. 173 НК РФ покупателями — налоговыми агентами;

- — суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них, а также суммы налога, уплаченные при выполнении работ (оказании услуг) в случае отказа от этих работ (услуг);

- — суммы налога, предъявленные налогоплательщику подрядными организациями (заказчиками-застройщиками) при проведении ими капитального строительства, сборке (монтаже) основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства;

- — суммы налога, исчисленные налогоплательщиками в соответствии с п. 1 ст. 166 НК РФ при выполнении строительно-монтажных работ для собственного потребления, связанных с имуществом, предназначенным для осуществления операций, облагаемых НДС в соответствии с гл. 21 НК РФ, стоимость которого подлежит включению в расходы (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

- — суммы налога, исчисленные налогоплательщиком-продавцом (исполнителем) с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг).

Вычетам у налогоплательщика, получившего в качестве вклада (взноса) в уставный (складочный) капитал (фонд) имущество, нематериальные активы и имущественные права, подлежат суммы налога, которые были восстановлены акционером (участником, пайщиком) в порядке, установленном п. 3 ст. 170 НК РФ, в случае их использования для осуществления операций, признаваемых объектами налогообложения.

Вычетам у налогоплательщика-покупателя, перечислившего суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат суммы налога, предъявленные продавцом этих товаров (работ, услуг), имущественных прав.

Порядок применения налоговых вычетов установлен ст. 172 НК РФ.

По общему правилу, с 01.01.2015 вычет НДС производится в полном объеме по расходам, которые нормируются для налога на прибыль. С указанной даты утратил силу абз. 2 п. 7 ст. 171 НК РФ, согласно которому вычет НДС производился в размере, соответствующем нормативу признания расходов для налога на прибыль.

Исключение составляют расходы на командировки и представительские расходы. С 2015 года вычет НДС по таким расходам продолжает нормироваться (п. 7 ст. 171 НК РФ).

Вычет налога на добавленную стоимость можно применять и в таких случаях:

3. Ндс: налоговые вычеты и порядок их применения.

Ст. 171 НК РФ. Вычетам подлежат суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории РФ либо уплаченные налогоплательщиком при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, в таможенных процедурах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через границу РФ без таможенного оформления, в отношении:

товаров (работ, услуг) и имущественных прав, приобретаемых для осуществления операций, признаваемых объектами налогообложения НДС;

товаров (работ, услуг), приобретаемых для перепродажи.

Вычетам подлежат суммы налога, уплаченные покупателями — налоговыми агентами.

Вычету подлежат суммы налога, предъявленные продавцами налогоплательщику — иностранному лицу, не состоявшему на учете в налоговых органах РФ;

Вычетам подлежат суммы налога, предъявленные налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства

Право на указанные налоговые вычеты имеют покупатели — налоговые агенты, состоящие на учете в налоговых органах и исполняющие обязанности налогоплательщика.

Налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами, подтверждающих фактическую уплату сумм налога при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, документов, подтверждающих уплату сумм налога, удержанного налоговыми агентами, либо на основании иных документов.

Условия для вычетов:

1. Товары (работы, услуги), имущественные права приобретены вами для операций, облагаемых НДС.

2. Товары (работы, услуги), имущественные права оприходованы (приняты к учету).

3. У вас имеются надлежаще оформленный счет-фактура от поставщика и соответствующие первичные документы (накладные, акты выполненных работ и т.д.).

При приобретении за иностранную валюту товаров (работ, услуг), имущественных прав иностранная валюта пересчитывается в рубли по курсу Центрального банка Российской Федерации на дату принятия на учет товаров (работ, услуг), имущественных прав.

4. Налог на добавленную стоимость по экспортно-импортным операциям. Особенности исчисления, уплаты и возмещения.

Расчет НДСприввозе товаров на территорию РФ регулируется не только Налоговым кодексом РФ, но и Таможенным кодексом, а также ФЗ от 27.11.2010 №311-ФЗ «О таможенном регулировании в РФ».

Если товары ввозятся из стран Таможенного союза (Беларусь и Казахстан), то НДС уплачивается налоговому органу РФ, если из стран, не входящих в Таможенный союз, то налог платится таможне на основании таможенной декларации. Импорт товаров из стран Таможенного союза оформляется специальной формой документов, которые разработаны и утверждены законодательством России.

Прежде всего, стоит отметить, что существует ряд товаров, импорт которых освобожден от НДС. Их перечень приведен в ст. 150 НК РФ. Организация, закупающая иностранные товары из этой группы, НДС не платит и, соответственно, не направляет его к вычету (к возмещению из бюджета). Также освобождена от уплаты налога на добавленную стоимость реализация товаров, указанных в п.3 ст.80 НК РФ (стоимость которых не превышает 200 евро, за исключением товаров личного пользования).

НДС при импорте не принимается к вычету, если фирма на законных основаниях в соответствии со статьёй 149 Налогового Кодекса, освобождена от уплаты налога на добавленную стоимость. Сумма НДС также не принимается к возмещению, если местом реализации товаров определена другая страна, а также, если фирма не является налогоплательщиком НДС.

В зависимости от того, для каких целей приобретается товар у иностранного поставщика, организация либо платит НДС полностью, либо частично, либо не платит вовсе. В случае, если товары ввозятся для внутреннего потребления, налог должен быть уплачен в полном объеме.

Налогоплательщик имеет право на вычет суммы НДСна импортные товары при выполнении следующих условий:

Фирма является плательщиком НДС.

Ввозимые товары не освобождены от уплаты налога.

Уплата налога подтверждена правильно оформленными первичными документами и таможенной декларацией.

Если организация освобождена от НДС или применяет спецрежимы налогообложения, то ввозной НДС она все равно должна уплатить, но вот к вычету сумму налога принять она не сможет. В этом случае организация принимает товары к учету по стоимости, включающей сумму налога на добавленную стоимость.

Возможна ситуация, что организация рассчитывается с иностранным поставщиком только частично, как тогда уплачивается НДС? Независимо от того, произведены или нет полностью расчёты с поставщиком, Таможенные органы взимают налог на импортный товар в полном объёме.

Установленная ставка НДС при импорте товаров – 10% или 18% в зависимости от вида импортируемого товара. Правительством РФ устанавливает Перечни кодов товаров различных групп, облагаемых по ставке 10%. Если ввозимый товар попадает в эти перечни, то применяется ставка 10%, в противном случае используется ставка 18%. Код ввозимого товара определяется в соответствии с Единым таможенным тарифом Таможенного союза.

НДС для уплаты на таможне рассчитывается следующим образом:

НДС = (стоимость ввозимого товара + таможенные пошлины + акциз) * ставка НДС.

Таможенные пошлины установлены также Единым таможенным тарифом Таможенного союза, ставки акцизов статьей 193 НК РФ.

Если ввозимые товары освобождены от акциза, то эта составляющая принимается равной 0.

При импорте товаров их стоимость отражается в валюте той страны, из которой он был импортирован. Стоимость пересчитывается в российские рубли по курсу банка России, действующему на дату предоставления таможенной декларации на ввозимый товар. Исходя из полученной суммы, и будет начисляться НДС.

Реализация товаров за пределы территории РФ (экспорт) (в том числе в Беларусь и Казахстан) облагается по ставке НДС 0%. Начисление и уплата НДС при экспорте регулируется НК РФ.

При экспорте необходимо подтвердить нулевую ставку налога на добавленную стоимость. Для этого нужно предоставить ряд документов, установленных п.1 ст.165 НК РФ: налоговая декларация, таможенная декларация, юридически оформленный контракт на экспорт, заверенные и оформленные транспортные сопроводительные документы, в которых в обязательном порядке стоят отметки органов таможни.

Все документы для возврата экспортного НДС надо предоставить в срок 180 календарных дней со дня поступления оплаты. Этот срок начинают исчислять с момента отметки таможни о вывозе товаров.

Как поступить в том случае, если фирма не успела вовремя собрать все необходимые документы? НДС в этом случае будет исчисляться с момента отгрузки товара, и за основу будет принят первичный документ, который был оформлен на имя покупателя. Без основного пакета документов фирма должна будет рассчитать и уплатить с экспортируемых товаров НДС по ставке 10% или 18%.

При уплате НДС при экспортных операциях налогоплательщик в трехмесячный срок с момента подачи отчетности имеет право потребовать возмещение уплаченного налога. Для этого вместе с декларацией в налоговый орган предоставляются документы, подтверждающие право налогоплательщика на возмещение НДС. Налоговая инспекция проверяет все документы, правильность исчисления налога и отнесения его сумм к возмещению экспортного НДС и в случае отрицательного ответа обязана в десятидневный срок предоставить мотивированный ответ о причине отказа.

В противном случае НДС возмещается, идет в зачет уплаченного налога в будущем налоговом периоде либо возвращается налогоплательщику.

В отношении товаров, перечисленных в ст.149 НК РФ ставка 0% не применяется, так как данная группа товаров освобождена от уплаты НДС.

Входной НДС по экспортируемым товарам, облагаемым по ставке 0%, организация вправе принять к вычету.

Порядок применения налоговых вычетов по НДС (нюансы)

Порядок применения налоговых вычетов по НДС достаточно сложен, к тому же возмещение любых налогов вызывает огромное количество судебных разбирательств с налоговыми органами. Рассмотрим данный порядок и то, как осуществить вычет в текущем году, не нарушая положений НК РФ, в нашей статье.

Когда возможно принятие к вычету НДС

Все налогоплательщики в соответствии со ст. 171 НК РФ (п. 1) могут снизить сумму НДС, начисленную к уплате. Речь идет о сумме НДС, рассчитанной от оплаченных товаров и услуг.

В п. 2 этой же статьи определен перечень сумм, при наличии которых можно претендовать на процедуру возврата НДС:

суммы НДС, выплаченные при прохождении товарами таможенного контроля при пересечении границ (ввоз), включая все товары, проходившие и не проходившие таможенные процедуры;

суммы входящего НДС, указанные продавцом в выставленном счете-фактуре, а также уплаченные в момент внесения предоплаты за услуги и товары в пределах РФ.

Не производится возмещение налога, если товары либо услуги:

приобретены и планируются к реализации за пределами РФ;

приобретены в России и планируются к реализации за границей.

Теперь можно не опасаться доначислений и пересчетов, заявляя на «рекламный» вычет, т. к. произошла корректировка п. 7 ст. 171 НК РФ (в которой указывались принципы нормирования).

Что касается представительских и командировочных расходов, то по ним возврат НДС продолжает нормироваться соответственно п. 7 ст. 171 НК РФ.

Стоит отметить еще несколько случаев, когда возврат НДС возможен:

часть затрат на покупку продукции была просубсидирована муниципалитетом либо региональными бюджетами РФ;

Условия принятия НДС к вычету

Ст. 171 и 172 НК РФ регламентируют условия и требования, которые целесообразно соблюдать, чтобы иметь возможность возместить НДС посредством вычета:

целевое назначение товаров либо услуг — осуществление деятельности, облагаемой НДС;

наличие первички и взятие на учет товаров и услуг;

корректное оформление счетов-фактур;

корректно составленные расчетные документы на импортируемые товары, подтверждающие факт оплаты налога на добавленную стоимость.

Недочеты в счете-фактуре: как принять НДС к вычету

В п. 2 ст. 169 НК РФ описываются причины отказа в возмещении НДС. Основная из них —неправильное оформление счета-фактуры. Исключением являются неточности (опечатки, неучтенные детали) в оформлении, которые не мешают налоговым органам идентифицировать стороны сделки, объект, суммы и ставки. В этом случае налогоплательщику доступно право на вычет.

Приведем перечень некритичных ошибок в счете-фактуре, актуальных на текущий момент:

по счетам-фактурам с неверным КПП разрешено применить вычет:

в графе «Код» допускается не прописывать код единицы товара (описано в письме ФНС России от 18.07.2012 № ЕД-4-3/11915);

в графах «Цифровой код страны происхождения товара» и «Краткое наименование» допускается несоответствие кода указанной страны самому названию страны (см. письмо ФНС России от 04.09.2012 № ЕД-4-3/14705); также допускается использование названия «Россия» при указании кода 643 (см. письмо Минфина России от 10.01.2013 № 03/07/13/01/01);

в графе «Номер таможенной декларации» допускается недетализированная информация по таможенной декларации (см. письмо Минфина России от 18.02.2011 № 03/07/09/06).

Когда налоговики могут отказать в возврате НДС

Как уже было сказано, основной причиной отказа в возмещении НДС является неправильное оформление счета-фактуры

Перечислим ситуации, когда налоговая также может отказать в вычете:

отсутствует первичная документация (либо совершены недопустимые ошибки), содержащая информацию о расчете за товары либо услуги;

товары (услуги) не отражены в учете организации;

товары и услуги были приобретены для деятельности, не являющейся предметом налогообложения налогом на добавленную стоимость.

Особенности принятия НДС к вычету: спорные моменты

Основные случаи, когда возникают споры с налоговой инспекцией при отказе последней в возврате НДС, следующие:

1. Показатель реализации заявленного периода равен 0, т. е. налогоплательщик отражает в декларации возврат НДС, а налог к уплате не исчислил. Налоговики считают, что при отсутствии реализации отсутствует право на возмещение налога.

2. Налог, подлежащий процедуре возврата из бюджета, раздроблен на части.

импорт в РФ ОС, НМА, оборудования к установке;

НДС налогового агента;

предоплата поставщику и предоплата от покупателя.

3. Уклонение налогоплательщика от уплаты НДС, обвинение в незаконном возмещении. В данном случае налогоплательщику следует самому позаботиться о том, чтобы его поставщик не оказался одной из фирм-однодневок: запросить копии регистрационных документов, документы, подтверждающие полномочия и право подписи лиц, подписавших счет-фактуру.

4. Принятие НДС к вычету по «опаздывающему» счету-фактуре. Нюансы, касающиеся опаздывающих к определенному периоду счетов-фактур и внесения товаров и услуг в учетную документацию до срока сдачи декларации, также прописаны в ст. 172 НК РФ (п. 1.1). В данной статье закреплено: при условии, что счет-фактура получен по окончании налогового периода, но до срока подачи декларации за этот период, допускается возврат НДС из бюджета в период фактической оплаты (приобретения).

Процедура возмещения НДС при приобретении товаров и услуг в случае получения документов после подачи декларации может протекать одним из следующих способов:

возврат налога из бюджета в периоде получения счетов-фактур;

возврат НДС в периоде фактического приобретения товаров/услуг.

Таким образом, если запрос на возмещение НДС подавался в период получения счетов (товары и услуги в обязательном порядке должны быть отражены в учетной документации), то соблюдались нормы ст. 171 и 172 НК РФ и возврат осуществлялся без споров и судебных тяжб.

Однако существовали и альтернативные точки зрения судов, которые содержали выводы о том, что возврат можно было осуществить в период совершения хоз. операций при опоздавшем счете-фактуре (постановление ФАС Северо-Западного округа от 30.07.2013 по делу № А42/6538/2012).

Несмотря на то, что с 01.01.2015 НК РФ разрешает вычет НДС по счету-фактуре, пришедшему с опозданием, думается, что судебных разбирательств по этому поводу меньше не станет.

Возмещение НДС как право любого налогоплательщика предоставляется на условиях, указанных и регулируемых ст. 172 НК РФ:

товары и услуги отражены в учетных документах;

товары и услуги приобретены для деятельности, непосредственно облагаемой налогом;

документация, в частности счет-фактура, оформлена без критических ошибок.

Некоторые спорные моменты учтены в п. 1.1 ст. 172 НК РФ и действуют с 01.01.2015:

допустим возврат НДС из бюджета в течение 3 лет начиная с даты отражения товаров и услуг в учетных документах;

при опаздывающем счете-фактуре при условии оприходования товаров допустим возврат НДС, если он был получен не позднее подачи декларации.

Как всегда, споры с органами неизбежны. При их возникновении дело часто доходит до суда. Нередко суд принимает решение в пользу налогоплательщика. Но не стоит забывать, что это возможно только при четком соблюдении правил налогообложения.

Энциклопедия решений. Налоговые вычеты по НДС

Налоговые вычеты по НДС

В соответствии с п. 1 ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму НДС, исчисленную в соответствии со ст. 166 НК РФ, на установленные ст. 171 НК РФ налоговые вычеты. Применение налоговых вычетов — это уменьшение общей суммы налога, исчисленной по налогооблагаемым операциям, на суммы НДС, предъявленные поставщиками товаров (работ, услуг) или уплаченные налогоплательщиками по иным основаниям. Операции, по которым суммы НДС принимаются к вычету, перечислены в ст. 171 НК РФ. Указанный перечень является исчерпывающим и расширительному толкованию не подлежит. Вычеты сумм НДС, предъявленных налогоплательщику при приобретении товаров (работ, услуг), имущественных прав производятся на основании ст. 171 НК РФ в порядке, предусмотренном ст. 172 НК РФ.

Налогоплательщик имеет право на вычет «входного» НДС, если одновременно выполняются следующие условия:

— приобретенные товары (работы, услуги) предназначены для осуществления операций, облагаемых НДС (п. 2 ст. 171 НК РФ);

— товары (работы, услуги) приняты к учету (п. 1 ст. 172 НК РФ);

— имеется надлежащим образом оформленный счет-фактура поставщика (в установленных НК РФ случаях — иные документы, подтверждающие фактическую уплату сумм налога (п. 1 ст. 172 НК РФ).

Внимание

С 1 января 2018 года вычетам также подлежат суммы НДС, исчисленные налогоплательщиками — организациями розничной торговли по товарам, реализованным физлицам — гражданам иностранных государств, указанным в п. 1 ст. 169.1 НК РФ, в случае вывоза указанных товаров с территории России за пределы таможенной территории ЕАЭС (за исключением вывоза товаров через территории государств — членов ЕАЭС) через пункты пропуска через Государственную границу РФ (п. 4.1 ст 171 НК РФ).

Иных требований либо ограничений для получения права на налоговые вычеты НК РФ не содержит. Факт оплаты полученных товаров (работ, услуг), имущественных прав в общем случае не имеет значения для применения вычета по НДС (см. письма Минфина России от 28.02.2006 N 03-04-09/04, от 23.12.2005 N 03-04-11/335). Оплата товаров (работ, услуг) за налогоплательщика третьим лицом также не препятствует получению вычета НДС по этим товарам (работам, услугам). См. постановление ФАС Западно-Сибирского округа от 26.02.2013 N Ф04-146/13.

Уплата НДС является обязательным условием для вычета лишь в следующих ситуациях:

— при ввозе товаров на территорию РФ. Вычет сумм НДС, уплачиваемых при ввозе товаров на территорию РФ, возможен только в размере фактически уплаченных сумм;

— при уплате НДС налоговыми агентами. Суммы НДС, удержанные налоговыми агентами, принимаются к вычету только после того, как налоговый агент фактически уплатит их в бюджет.

Обратите внимание, что применение налоговых вычетов по НДС является правом налогоплательщика, носит заявительный характер посредством их декларировании в подаваемых в налоговый орган налоговых декларациях и может быть реализовано только при соблюдении установленных в главе 21 НК РФ условий. Само по себе наличие у налогоплательщика документов, подтверждающих его право на применение налогового вычета, без отражения (указания, заявления) суммы налогового вычета в налоговой декларации, не является основанием для уменьшения подлежащего уплате в бюджет по итогам налогового периода НДС (см. постановление АС Поволжского округа от 17.12.2014 N Ф06-17754/13).

Вычеты НДС при приобретении до 1 января 2015 года товаров (работ, услуг) у поставщиков Республики Крым и Севастополя налогоплательщиками, применяющими НК РФ, производятся в порядке, установленном НК РФ, на основании налоговых накладных (вместо счетов-фактур). См. письма ФНС России от 30.05.2014 N ГД-4-3/10389@, от 07.05.2014 N ГД-4-3/8785@, Минфина России от 29.04.2014 N 03-07-15/20060, информацию ФНС России от 13.05.2014. О заполнении книги покупок на основании данных налоговых накладных, составленных при реализации товаров (услуг), отгруженных (оказанных) по 31 декабря 2014 года включительно хозяйствующими субъектами Республики Крым и города федерального значения Севастополя, сведения о которых не внесены ЕГРЮЛ, см. письмо ФНС России от 07.04.2015 N ГД-4-3/5757@.