Содержание

- Типовые проводки по учету чеков

- Бухгалтерские проводки при снятии наличных с расчетного счета на собственные нужды ИП

- Счет 50, 51. Учет наличных и безналичных денежных средств на предприятии. Проводки

- Учет наличных денежных средств на счет 50 – “Касса”

- Видео-урок. Бухгалтерский счет 50 “Касса”: субсчета, проводки, примеры

- Проводки по счету 50

- Учет безналичных денежных средств на счет 51 – “Расчетный счет”

- Видео-урок. Счет 51 в бухгалтерском учете: проводки, примеры

- Типовые проводки по счету 51

- Коротко о счете 51 в инфографике

- Поступление денежных средств в кассу: проводки

- Выбытие из кассы: проводки по бухучету

Типовые проводки по учету чеков

| № п/п | Корреспондирующие счета | ||

| Дебет | Кредит | ||

| Депонированы средства для расчетов по чекам | 55-2 | ||

| Оприходование чеков, полученных в банке | |||

| Списание средств по чекам, предъявленным к оплате | 60,71,76 | 55/2 | |

| Списание использованных чеков | |||

| Зачисление неиспользованных средств, депонированных ранее для оплаты чеков на расчетный (валютный) счет | 51,52 | 55-2 | |

| Списание чеков, возвращенных в банк |

Организация может разместить свободные денежные средства для получения дополнительного дохода на депозитном счете банка. Данные денежные средства учитываются на субсчете 55-3 «Депозитные счета». Депозитные сертификаты могут выпускаться в разовом порядке или сериями, быть именными или на предъявителя. Сертификат не может служить расчетным документом за проданные товары или оказанные услуги. Денежные средства по купле-продаже депозитных сертификатов и выплата сумм по ним осуществляются в безналичном порядке. Сертификаты выпускаются в валюте РФ. Владельцами сертификатов могут быть резиденты и нерезиденты. Денежные обязательства, возникающие при выпуске и обращении сертификатов, могут быть оплачены нерезидентами только с рублевых счетов.

Проценты по первоначально установленной (при выдаче сертификата) ставке, которая причитается владельцу по истечении срока обращения, выплачиваются кредитной организацией независимо от времени его покупки. Если сертификат предъявлен досрочно к оплате, то кредитная организация должна выплатить сумму вклада и проценты, выплачиваемые по вкладам до востребования, если условиями сертификата не установлен иной размер процентов. Если срок получения вклада (депозита) по сертификату просрочен, то кредитная организация несет обязательство оплатить указанные в сертификате суммы вклада и проценты по первому требованию владельца. За период с даты востребования сумм по сертификату до даты фактического предъявления сертификата к оплате проценты не выплачиваются.

Кредитная организация начисляет проценты не реже одного раза в месяц и не позднее последнего рабочего дня отчетного месяца, а выплаты осуществляет одновременно с погашением сертификата при его предъявлении.

Аналитический учет по субсчету 55-3 ведется по каждому вкладу.

Таблица 9.8

Бухгалтерские проводки при снятии наличных с расчетного счета на собственные нужды ИП

Цитата (Кристина Лебедева): Цитата (nataa):При оприходовании наличных денежных средств, полученных из банка, в ПКО ставите Дт 50 Кт 51.

При выдаче проводки зависят от того, на какие именно нужды вы планируете истратить эти денежные средства

На собственные нужды какой счет брать 76 или какой-то другой

Добрый день!

Собственные нужды, это личные нужды предпринимателя, так надо понимать?

Тогда счет 76(личные средства ИП) должен в дальнейшем закрываться на счет, аналогичный счету учета использования прибыли…

… если уж использоватьб план счетов…

Думаю, не лишнее будет здесь процетировать из статьи «Предприниматель без образования юридического лица. ПБОЮЛ», 2008, N 3

об денежных средствах ИП (не новая, но, на мой взгляд, очень интересная информация)

]Денежные средства индивидуального предпринимателя

Для начала напомним, в чем отличие предпринимателя от юридического лица. При регистрации юридического лица учредители вносят от своего имени вклады в имущество организации. Это могут быть деньги, товарно-материальные ценности или внеоборотные активы. Имущество юридического лица с этого момента учитывается отдельно от имущества учредителей. Предположим, что организация понесла убытки. Кредиторы требуют возврата долгов. Юридическое лицо может рассчитаться с кредиторами только в пределах своего имущества: отдать основные средства, ценные бумаги, товары, готовую продукцию и т.д. Учредитель же при этом может спать спокойно: забирать за долги личное имущество учредителей нельзя, так как организация отвечает по долгам только своим обособленным имуществом (ст. 48 ГК РФ).

Если же индивидуальный предприниматель окажется в убытке и не сможет отдать долги своим кредиторам, по решению суда он может быть признан банкротом. С момента вынесения такого решения предприниматель лишается своего статуса.

Чтобы удовлетворить требования кредиторов, индивидуальному предпринимателю придется отдать за долги не только то имущество, которое он использовал в предпринимательской деятельности. Взыскание за долги может быть наложено и на дачу, и на квартиру, и на машину, и на гараж гражданина. Индивидуальному предпринимателю по своим долгам приходится отвечать всем своим имуществом.

В какой очередности должны выстроиться кредиторы для получения долга?

В первую очередь удовлетворяются требования граждан, перед которыми предприниматель несет ответственность за причинение вреда жизни или здоровью, а также требования о взыскании алиментов. Затем предпринимателю придется рассчитаться с наемными работниками, выплатив им заработную плату и выходное пособие. Потом получат свою долю кредиторы, требования которых обеспечены залогом имущества, принадлежащего индивидуальному предпринимателю. В четвертую очередь будет погашена задолженность по обязательным платежам в бюджет и внебюджетные фонды. И в последнюю очередь удовлетворяются требования всех прочих кредиторов.

Таким образом, индивидуальные предприниматели отвечают по своим обязательствам всем своим имуществом и всеми своими деньгами. Иными словами, статус индивидуального предпринимателя сильно отличается от статуса юридического лица. Поэтому и отношения с денежными средствами у них не такие, как у организаций.

Однако у индивидуальных предпринимателей и организаций есть общие черты: на индивидуальных предпринимателей распространяются те лимиты и ограничения в отношении наличных денежных средств, которые установлены для организаций. Так, Центробанк РФ своим Указанием от 20 июня 2007 г. N 1843-У определил лимит расчетов. Он составил 100 000 руб. по одной сделке.

Аргументом в пользу открытия расчетного счета может послужить следующее. Помимо нового лимита расчетов наличными Указанием ЦБ РФ N 1843-У установлен ограниченный перечень расходов, которые индивидуальные предприниматели и юридические лица могут осуществлять с использованием наличных денежных средств.

Напомним, что Порядок ведения кассовых операций в РФ (в том числе ведения кассовой книги), утвержденный Решением Совета директоров ЦБ РФ от 22 сентября 1993 г. N 40, предусмотрен только для предприятий, объединений, организаций и учреждений независимо от их организационно-правовых форм и сферы деятельности. На индивидуальных предпринимателей этот Порядок не распространяется. Поэтому предприниматель может не оформлять приходных и расходных кассовых ордеров и не вести Кассовую книгу. Это не является нарушением, и никакой ответственности за это предприниматель не несет.

Положение ЦБ РФ от 5 января 1998 г. N 14-П «О правилах организации наличного денежного обращения на территории РФ» обязательно для выполнения организациями, предприятиями и учреждениями на территории РФ. Об этом говорится в п. 1.2 указанного документа.

Однако представители ЦБ РФ придерживаются иной позиции. В своем Письме от 17 июля 2006 г. N 08-17/2540 специалисты Банка России заявили, что Порядок ведения кассовых операций распространяется как на организации, так и на индивидуальных предпринимателей.

Иными словами, индивидуальные предприниматели обязаны вести кассовую книгу, оформлять приходные и расходные ордера, утверждать лимит кассы и следить за тем, чтобы не было превышения. А всю наличность, которая превышает установленный лимит, вносить на расчетный счет (п. 6 Порядка ведения кассовых операций) или расходовать в том порядке, который определен п. 2.7 Положения ЦБ РФ N 14-П.

Согласно Указанию ЦБ РФ N 1843-У наличные деньги из кассы индивидуальные предприниматели могут тратить:

— на заработную плату, иные выплаты работникам (в том числе социального характера), стипендии;

— командировочные расходы;

— на оплату товаров (кроме ценных бумаг), работ, услуг, выплату за оплаченные ранее за наличный расчет и возвращенные товары, невыполненные работы, неоказанные услуги;

— выплату страховых возмещений (страховых сумм) по договорам страхования физических лиц.

Все прочие расходы, связанные с предпринимательской деятельностью, следует оплачивать в безналичном порядке.

За несоблюдение этих требований индивидуального предпринимателя можно привлечь к административной ответственности на основании ст. 15.1 КоАП за нарушение порядка работы с денежной наличностью. При этом на него будет наложен штраф в размере от 4000 до 5000 руб. как на должностное лицо.

Получается, что индивидуальный предприниматель лишается возможности распоряжаться денежными средствами, которые получены им от предпринимательской деятельности. А использование наличных денежных средств, полученных от предпринимательской деятельности в личных целях, будет расцениваться проверяющими органами как нарушение действующего законодательства.

Что касается арбитражной практики по вопросу привлечения индивидуальных предпринимателей к ответственности за несоблюдение порядка ведения кассовых операций, то она весьма противоречива. Бывали случаи, когда арбитражные суды приходили к выводу о том, что индивидуальных предпринимателей нельзя оштрафовать по ст. 15.1 КоАП РФ, так как она касается только организаций (Постановления ФАС Уральского округа от 7 августа 2006 г. N Ф09-6646/06-С1, от 19 июня 2006 г. N Ф09-5217/06-С1, ФАС Восточно-Сибирского округа от 14 июля 2005 г. N А33-329/05-Ф02-3280/05-С1, ФАС Северо-Кавказского округа от 2 марта 2005 г. N Ф08-577/2005-237А, от 31 августа 2006 г. N Ф08-3853/2006-1651А, от 26 июня 2006 г. N Ф08-2586/2006-1102А).

В других случаях арбитражные суды поддерживали налоговиков. Несмотря на все попытки официальных органов заставить индивидуальных предпринимателей вести кассовую книгу, выписывать приходные и расходные ордера, соблюдать лимит кассы и сдавать наличную выручку в банк, зададимся вопросом: насколько правомерны такие требования?

Одним из основных принципов для организации является ее имущественная обособленность. Это значит, что имущество организации учитывается отдельно от имущества собственников этой организации. У индивидуального предпринимателя подобного деления имущества, в том числе денежных средств, нет.

Денежные средства, которые он использует в предпринимательской деятельности, никак не отделены от его личных денег. Поэтому получать в своей собственной кассе он может сколько угодно наличных денег и тратить их на свои личные нужды без ограничений. Ибо подобных ограничений в российском законодательстве не установлено.

В то же время если индивидуальный предприниматель приобретает товар, сырье, материалы, заказывает работы и услуги в рамках предпринимательской деятельности, то рассчитываться с поставщиками и подрядчиками следует в безналичном порядке. Именно на этом настаивает Банк России, ограничивая кассовые операции индивидуальных предпринимателей.

Для того чтобы предпринимателю самому не запутаться, какие доходы и расходы связаны с предпринимательской деятельностью, а какие — нет, целесообразно с расчетного счета осуществлять те платежи, которые непосредственно касаются предпринимательской деятельности. Удобно, когда все денежные средства, поступающие на расчетный счет предпринимателя, являются доходами от предпринимательской деятельности.

В противном случае предпринимателю придется на основании банковской выписки «отсеивать» те доходы и расходы, которые следует отразить в Книге учета доходов и расходов от расходов предпринимателя на личные нужды. Например, на приобретение кухонного комбайна или пылесоса для домашней уборки.

Обратите внимание, что денежные средства, которые являются доходами от предпринимательской деятельности, запросто превращаются в его личные средства. Это значит, что выручку от реализации товаров, работ, услуг, которую индивидуальный предприниматель получил на свой расчетный счет, он может перевести на свой личный карточный счет или снять наличными, а затем потратить на свои прихоти — ресторан, казино, туристический отдых и т.д.

С другой стороны, любые личные денежные средства индивидуального предпринимателя могут быть включены в его предпринимательскую деятельность. Достав из личного кармана необходимую сумму денег, предприниматель может выдать сотрудникам зарплату, расплатиться за приобретенный товар или внести на расчетный счет для уплаты налогов.

Предприниматель абсолютно свободен в распоряжении своими денежными средствами. При этом не имеет значения, находятся ли они на его расчетном счете, на его личном карточном счете или в его собственном бумажнике.

О.А.Курбангалеева

Аудитор

Счет 50, 51. Учет наличных и безналичных денежных средств на предприятии. Проводки

В этой статьи разберем, как ведется бухгалтерский учет кассовых операций (наличных денег) и безналичных денежных средств на предприятии, а для этого рассмотрим два счета: 50 Касса и 51 Расчетный счет. Первый предназначен для учета наличных денег, второй – для учета безналичных денег. Проводки по кассовым операциям и по движению безналичных денег вы найдете ниже.

Учет наличных денежных средств на счет 50 – “Касса”

Бухгалтерский счет 50 предназначен для учета движения наличных денежных средств, то есть для учета кассовых операций. Дебет 50 предназначен для отражения поступления наличных средств, кредит 50 — для отражения выбытия наличных.

|

Документальное оформление кассовых операций

Все поступления и выплаты наличных средств должны быть отражены в кассовой книге уставного образца, её ведение обязательно для каждой организации. Все записи в кассовую книгу делаются на основании первичных документов: приходный и расходный кассовый ордер. Оприходование наличных средств в кассу оформляется приходным кассовым ордером унифицированная форма КО-1, списание наличных денег из кассы – расходным кассовым ордером форма КО-2.

Анализ 50 счета показывает, что счет 50 – активный, предназначен для отражения активов (наличных денег), его сальдо всегда дебетовое. Увеличение актива отражается по дебету, уменьшение – по кредиту.

Операции с наличными денежными средствами обязательно предусматривают применение ККМ, за исключением некоторых видов деятельности, по которым можно использовать бланки строгой отчетности, подробнее об этом читайте в этой статье.

Для каждой организации устанавливается лимит остатка кассы, то есть та сумма наличных денежных средств, которая может оставаться в кассе на конец дня, сумма сверх лимита сдается в обязательном порядке в банк в конце каждого рабочего дня. При передачи наличности в банк оформляется препроводительная ведомость к сумке. Сверхлимитную сумму наличных можно оставлять только для выплаты заработной платы и пособий, но не более пяти рабочих дней, включая день выдачи денег банком.

В кассе могут храниться не только наличные деньги, но и денежные документы (оплаченные билеты, путевки).

Ведение кассовых операций регулируется определенными нормативными документами, которые необходимо изучить для грамотного учета наличных денежных средств и правильного ведения кассы.

Нормативные документы кассовых операций: (нажмите для раскрытия)

- Положение “О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации”, утверждено Банком России 12.10.2011 №373П – это основной документ, регламентирующий кассовые операции.

- Положение по применению ККМ №745 1993г (ред. 08.08.2003г.)

- Указание банка России от 20.06.2007 № 1843-У «О предельном размере расчетов наличными деньгами между юридическими лицами». На настоящий момент предельная величина наличных расчетов между юридическими лицами ограничено величиной 100 тыс. руб.

|

Видео-урок. Бухгалтерский счет 50 “Касса”: субсчета, проводки, примеры

В данном видео-уроке эксперт сайта, главный бухгалтер Наталья Васильевна Гандева объясняет бухгалтерский счет 50 “Касса”, рассматриваются типовые проводки по учету и субсчета. Для просмотра нажмите на видео ниже.

Слайды и презентацию вы можете скачать по ссылке.

|

Проводки по счету 50

| Дебет | Кредит | Название операции |

| 50 | 51 | Снятие денег с расчетного счета |

| 50 | 62 | Получение оплаты от покупателя наличными в кассу |

| 50 | 75 | Внесение взноса в уставный капитал учредителем наличными средствами |

| 60 | 50 | Оплата поставщику наличными деньгами |

| 70 | 50 | Выплата заработной платы работникам |

Указанные бухгалтерские проводки по учету кассовых операций – это наиболее распространенные типовые варианты, полные список проводок вы найдете в Плане счетов (скачать список счетов, с которыми корреспондирует счет 50).

Учет безналичных денежных средств на счет 51 – “Расчетный счет”

Все безналичные расчеты могут осуществляться при наличии расчетного счета. Открывается он в кредитной организации, иначе называемой, банк. Как открыть расчетный счет и какие документы при этом необходимо предоставить, читайте в этой статье.

Для учета движения безналичных денежных средств организации предназначен 51 счет бухгалтерского учета.

Активный он или пассивный?

Анализ счета 51 доказывает, что он является активным, на нем ведется учет активов предприятия (безналичных денег), он всегда имеет дебетовое сальдо. Дебет 51 счета предназначен для отражения поступления безналичных денежных средств (увеличение актива), по кредиту счета 51 – списание безналичных денег (уменьшение актива).

В настоящее время организации разрешено иметь несколько расчетных счетов. Бухгалтерский счет 51 (скачать список счетов, с которыми корреспондирует 51 счет) может быть разбит на несколько аналитических, на каждом из которых будет вестись учет по каждому отдельному расчетному счету предприятия.

Первичным документом, подтверждающим факт списания и поступления безналичных денежных средств, является выписка из банка, которая содержит информацию обо всех поступивших и списанных суммах с расчетного счета организации.

Списание денежных средств происходит на основании платежного поручения, которое составляется в 2-х экземплярах и относится в банк, на одном из экземпляре ставится отметка банка о том, что поручение принято, и возвращается обратно. При внесении денег из кассы на расчетный счет оформляется объявление на взнос наличными.

Видео-урок. Счет 51 в бухгалтерском учете: проводки, примеры

В данном видео уроке подробно раскрывается счет 51 бухгалтерского учета. Рассматриваются ключевые проводки и практические примеры по отражению операций.

Типовые проводки по счету 51

| Дебет | Кредит | Название операции |

| 51 | 62 | Поступление оплаты или аванса от покупателя |

| 51 | 50 | Взнос наличными в банк из кассы предприятия |

| <51 | 75 | Взнос в Уставный капитал безналичными средствами |

| 51 | 66 (67) | Получение краткосрочного (долгосрочного) кредита |

| 60 | 51 | Оплата поставщику по безналичному расчету |

| 50 | 51 | Снятие денег со счета |

| 75 | 51 | Выплата дивидендов по безналичному расчету |

| 66 (67) | 51 | Возврат кредита (займа) |

Подведем итог:

Организация для взаиморасчетов может использовать как наличные деньги, так и безналичные. Для учета первых используется касса, для учета вторых – расчетный счет. Каждая операция по учету денежных средств в обязательном порядке оформляется первичным документов, а в бухгалтерском учету отражается соответствующая проводка.

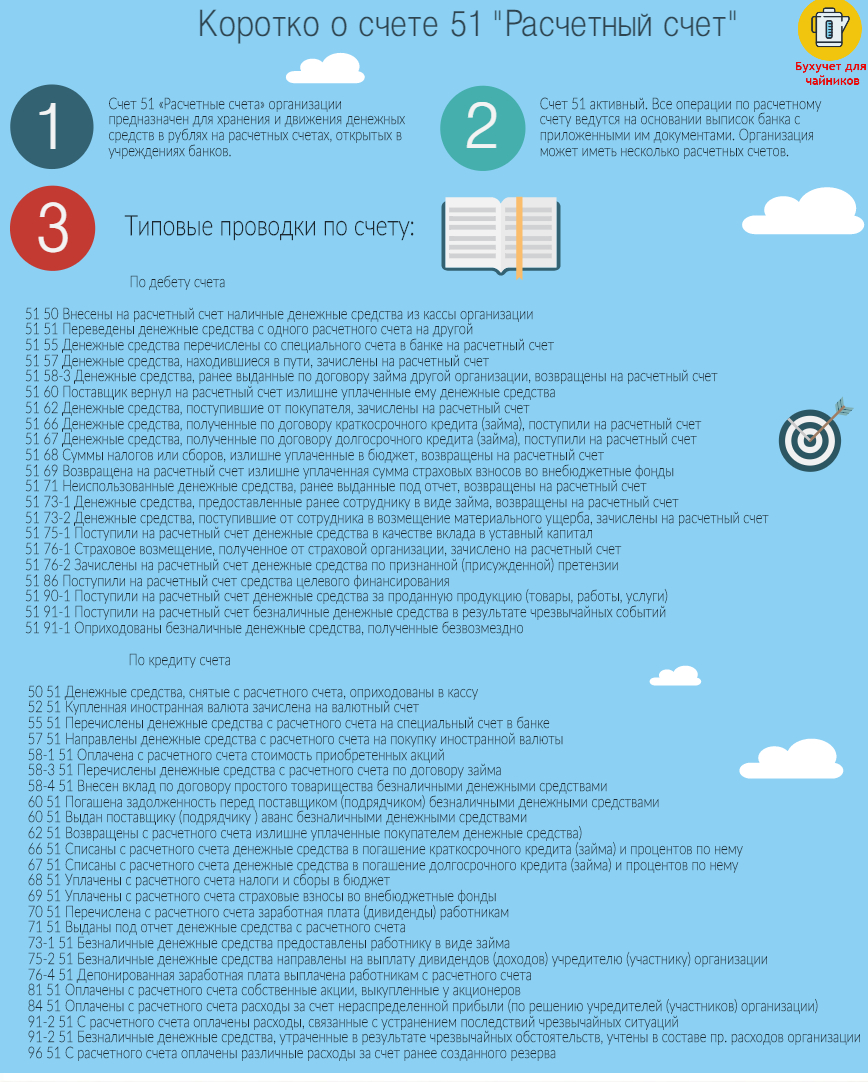

Коротко о счете 51 в инфографике

На рисунке ниже представлена все ключевая информация о счете 51 и о его проводках в инфографике.

Все типовые проводки по счету 51 “Расчетный счет”

Далее мы еще не один раз столкнемся с этими счетами и будем более подробно смотреть особенности учета на счетах 50 и 51.

Идем дальше. Тема следующей статьи: Учет операций по валютному счету.

Актуально на: 22 сентября 2017 г.

В одной из консультаций мы рассматривали общие вопросы синтетического и аналитического учета кассовых операций. Основные проводки по кассе приведем в нашем материале.

Поступление денежных средств в кассу: проводки

Счет 50 «Касса» — счет активный, поэтому поступление денежных средств в кассу организации отражается по дебету этого счета.

Наиболее простая операция по кассе – это снятие наличных денежных средств по чеку с расчетного счета. Данная операция формирует одновременно проводку по кассе и расчетному счету. Так, если получено в кассу с расчетного счета, проводка по счету 50 будет следующая:

Дебет счета 50 – Кредит счета 51 «Расчетные счета»

Учет денежных средств (проводки поступления) по наиболее типичным ситуациям:

- возврат в кассу аванса, выданного ранее поставщику:

Дебет счета 50 – Кредит счета 60 «Расчеты с поставщиками и подрядчиками»

- поступление наличных денежных средств от покупателей:

Дебет счета 50 – Кредит счета 62 «Расчеты с покупателями и заказчиками»

Проводка по кассе на розничную выручку или, что то же самое — оприходование выручки в кассу (проводка), может быть и напрямую со счетом 90 «Продажи», ведь вести учет расчетов с розничными покупателями на счете 62 нет необходимости, т.к. оплата и отгрузка производится одновременно:

Дебет счета 50 – Кредит счета 90

- получен заем наличными в кассу:

Дебет счета 50 – Кредит счета 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам»

- если возвращен в кассу остаток подотчетной суммы, проводка будет следующая:

Дебет счета 50 – Кредит счета 71 «Расчеты с подотчетными лицами»

- возмещение материального ущерба работником организации:

Дебет счета 50 – Кредит счета 73 «Расчеты с персоналом по прочим операциям»

- внесены средства учредителей в счета вклада в уставный капитал:

Дебет счета 50 – Кредит счета 75 «Расчеты с учредителями»

- выявлены излишки по кассе в результате инвентаризации:

Дебет счета 50 – Кредит счета 91 «Прочие доходы и расходы»

Выбытие из кассы: проводки по бухучету

Кассовые проводки при выбытии наличных денежных средств из кассы организации можно представить следующими основными записями, отраженными в таблице:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Сданы денежные средства на расчетный счет, в т.ч. путем инкассации | 51 57 «Переводы в пути» |

50 |

| Выдан из кассы аванс поставщику | 60 | 50 |

| Возвращен покупателю аванс из кассы | 62 | 50 |

| Погашен наличными полученный ранее заем (проценты) | 66 67 |

50 |

| Выдана заработная плата из кассы | 70 | 50 |

| Выданы наличные средства под отчет работнику на командировку или административно-хозяйственные нужды | 71 | 50 |

| Выявлена недостача наличных денежных средств в результате инвентаризации | 94 «Недостачи и потери от порчи ценностей» | 50 |