Содержание

- 1. Откуда берут начало сложности с 6-НДФЛ

- 2. Дата получения отпускных в 6-НДФЛ

- 3. Дата удержания НДФЛ с отпускных в 6-НДФЛ

- 4. Срок перечисления НДФЛ с отпускных в 6-НДФЛ

- 5. Отпускные в разделе 1 отчета 6-НДФЛ

- 6. Как показать отпускные в 6-НДФЛ

- 7. Пример отражения отпускных в 6-НДФЛ

- 8. Отпускные января в декабре в 6-НДФЛ

- 9. Отражаем в 6-НДФЛ отпускные вместе с зарплатой

- 10. Неиспользованный отпуск при увольнении в 6-НДФЛ

- 11. Перерасчет отпускных в 6-НДФЛ

- Правила и сроки по отпускным НК РФ

- Пример отражения отпускных в 6-НДФЛ в 2020 году

- Правила отражения отпускных в неоднозначеных ситуациях

- Отражение отпускных в 6-НДФЛ

- 6-НДФЛ. Компенсация за неиспользованный отпуск

- Перерасчет отпускных в 6 НДФЛ: пример

- Как показать отпускные в 6-НДФЛ

- Пример отражения отпускных в 6-НДФЛ в 2019 году

- Что писать в 6-НДФЛ, если отпуск и отпускные в разных периодах

- Отражение в 6-НДФЛ отпускных, которые доплатили работнику

- Как заполнить 6-НДФЛ, если простили отпускные

- 6 Ндфл перерасчет отпускных в сторону уменьшения

- В каких случаях может понадобиться перерасчет отпускных?

- Отражение пересчета отпускных в 6-НДФЛ в связи с ошибкой расчета

- Продление отпуска не повлияет на 6-НДФЛ

- Корректируем отчет при сокращенном отпуске

- Итоги

- Как правильно отразить в форме 6-НДФЛ отпускные?

- Что отличает отпускные и больничные по части НДФЛ?

- Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой

- Как показать переходящие отпускные и их перерасчет?

- Пример заполнения 6-НДФЛ с отпускными

- Итоги

- Как отразить в форме 6-НДФЛ отпускные и больничный: пример

- Как отразить в 6-НДФЛ больничные

- Как отразить в форме 6-НДФЛ отпускные

- Отражение отпускных в 6-НДФЛ: пример

- Заполнение 6-НДФЛ в части сумм отпускных

- Отражение в 6-НДФЛ доплат в связи с уточнением среднего заработка

- Единовременная выплата к отпуску в 6-НДФЛ

- Как в 6 НДФЛ отразить переходящие отпускные: пример

- Переходящий отпуск и переходящие отпускные — в чем разница?

- Примеры заполнения 6-НДФЛ при переходящем отпуске

- Включать ли в Раздел 1 отчета 6-НДФЛ переходящие отпускные?

- Подводим итоги

- Особенности переходящей зарплаты

- Отпуск пришелся на разные месяцы

- Срок перечисления НДФЛ

- Срок уплаты НДФЛ с отпускных

- Принцип заполнения 6-НДФЛ при переходящем отпуске

- Пример переходящего отпуска в 6-НДФЛ

- Как отразить переходящие отпускные в 6-НДФЛ?

- Как отразить отпускные в 6-НДФЛ, если отпуск начался в одном месяце, а закончился в следующем

- Дата фактического получения дохода

- Дата удержания НДФЛ

- Срок перечисления НДФЛ

- Заполняем расчет по форме 6-НДФЛ

- НДФЛ с отпускных: дата получения дохода определена

- Суть проблемы

- Позиция Минфина и ФНС

- Мнение судей

Заполнение формы 6-НДФЛ вот уже который год вызывает у бухгалтера «стопитцот» вопросов, один замысловатей другого. Ситуации с отпускными тоже не избежали этой участи. И главная засада в том, что по ним установлены свои правила для удержания НДФЛ, отличающиеся от зарплаты и прочих выплат. Кроме самих отпускных, множество вопросов вызывает компенсация за неиспользованный отпуск при увольнении.

Коллеги, хочется сразу вас успокоить! В ситуации с отпускными, и даже с компенсациями, в заполнении 6-НДФЛ все достаточно логично и подчиняется простым правилам. В этой статье мы разберем это на практических примерах. О чем будем вести речь?

1. Откуда берут начало сложности с 6-НДФЛ

2. Дата получения отпускных в 6-НДФЛ

3. Дата удержания НДФЛ с отпускных в 6-НДФЛ

4. Срок перечисления НДФЛ с отпускных в 6-НДФЛ

5. Отпускные в разделе 1 отчета 6-НДФЛ

6. Как показать отпускные в 6-НДФЛ

7. Пример отражения отпускных в 6-НДФЛ

8. Отпускные января в декабре в 6-НДФЛ

9. Отражаем в 6-НДФЛ отпускные вместе с зарплатой

10. Неиспользованный отпуск при увольнении в 6-НДФЛ

11. Перерасчет отпускных в 6-НДФЛ

Итак, идем по порядку.

1. Откуда берут начало сложности с 6-НДФЛ

Прежде чем разбираться, как показать отпускные в 6-НДФЛ, следует понимать, что решение любой возникающей ситуации вытекает из логики построения самой отчетной формы. Отчет по форме 6-НДФЛ сдается ежеквартально и заполняется на отчетную дату – 31 марта, 30 июня, 30 сентября, 31 декабря. Он включает два раздела, принцип включения доходов и налога в которые не одинаковы:

Раздел 1 заполняется нарастающим итогом на протяжении всего года, т.е. доходы и налог отражаются в нем суммарно. В него вносятся доходы, которые считаются полученными работником.

Раздел 2 включает только те операции, которые произведены за последние 3 месяца. Причем основной критерий попадания в данный раздел – попадание срока уплаты НДФЛ в этот отчетный период (не фактического, а крайнего срока согласно законодательству).

Основные сложности в заполнении связаны с тем, что даты получения дохода, удержания его и перечисления НДФЛ различаются и могут попадать в разные отчетные периоды. Это справедливо и для отпускных. Поэтому прежде всего посмотрим, как определяется дата получения дохода для отпускных, дата удержания налога и каковы сроки перечисления НДФЛ по данному виду дохода. Кстати, если ваша организация выплачивает дивиденды, то в этой статье также посмотрите примеры заполнения 6-НДФЛ по этому виду выплат.

2. Дата получения отпускных в 6-НДФЛ

Отпускные, согласно определению Верховного суда, относятся к оплате труда. Однако дата фактического получения дохода в виде отпускных определяется не как по заработной плате, а по пп.1 п.1 ст.223 НК РФ (Постановление Президиума ВАС РФ от 07.02.2012г. №11709/11, письмо Минфина от 26.01.2015г. №03-04-06/2187 и др.).

Т.е. для целей расчета НДФЛ дата получения отпускных в 6-НДФЛ – день выплаты их работнику — перечисления на банковский счет, выдачи из кассы (письмо ФНС от 21.07.2017г. №БС-4-11/14329@).

Согласно ст.136 ТК работодатель обязан выплатить отпускные не позднее чем за 3 календарных дня до начала отпуска (по этой теме также есть письмо Роструда от 30.07.2014 г. № 1693-6-1).

Не имеет значения дата начала отпуска, даже если она приходится на следующий календарный месяц. Неважно, если отпуск переходящий и затрагивает разные месяцы, кварталы, календарные годы (письмо ФНС России от 24.05.2016г. №БС-4-11/9248). Для определения даты получения дохода имеет значение только дата выплаты отпускных. По этой дате заполняется строка 100 формы 6-НДФЛ.

Дата выплаты отпускных определяет и попадание суммы отпускных и НДФЛ по нему в раздел 1.

3. Дата удержания НДФЛ с отпускных в 6-НДФЛ

Следующий важный шаг, чтобы показать отпускные в 6-НДФЛ, определиться с датой удержания налога, который отражается в строке 110. Здесь все очень просто: НДФЛ удерживается в момент выплаты дохода (п.4 ст.226 НК). Поэтому для отпускных дата получения дохода и дата удержания НДФЛ с отпускных в 6-НДФЛ будут совпадать, т.е. это один день.

4. Срок перечисления НДФЛ с отпускных в 6-НДФЛ

В общем случае по большинству видов доходов срок перечисления НДФЛ в бюджет – не позже первого рабочего дня, следующего за днем выплаты дохода. Но по отпускным картина другая! Потому что срок перечисления НДФЛ с отпускных регулируется отдельной нормой – п.6 ст.226 НК. Налог нужно перечислить не позднее последнего числа месяца, в котором выплата состоялась.

С одной стороны, данная норма призвана упростить учет и сократить число платежей, особенно при большом количестве сотрудников. Потому что в течение месяца налоговый агент может «накапливать» сумму налога с отпускных, а в конце месяца перечислить ее единым платежом.

Но бухгалтеру, в силу большой загруженности, иногда действительно проще перечислить НДФЛ сразу, как только отпускные сотруднику выплачены, чтобы в дальнейшем об этом не забыть и не просрочить перечисление. НК это не запрещает, поэтому делайте так, как вам удобнее.

Срок перечисления НДФЛ с отпускных в 6-НДФЛ находит свое отражение в строке 120. Статья про заполнения полей платежного поручения вам в помощь при оплате налога.

5. Отпускные в разделе 1 отчета 6-НДФЛ

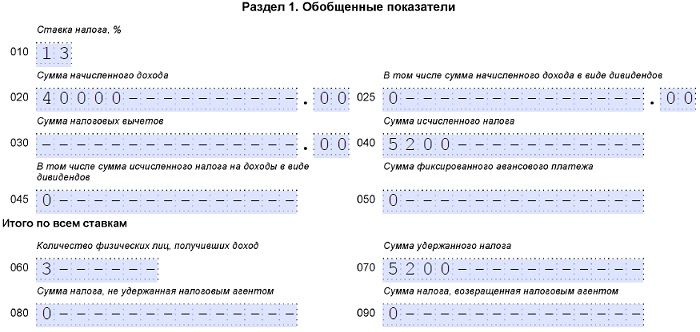

Итак, с датами, отражаемыми в Разделе 2, мы разобрались, немного позже разберем проблемные ситуации и посмотрим пример отражения отпускных в 6-НДФЛ. А пока буквально пара слов о Разделе 1, здесь все просто.

В этот раздел попадают начисленные сотрудникам доходы. Для зарплаты это – последний день месяца, а для отпускных, как мы уже выяснили – день выплаты.

Т.е. если выплата отпускных имела место в данном периоде (или в предыдущих, т.к. раздел заполняется нарастающим итогом), то их сумма попадает в Раздел 1. А НДФЛ с отпускных попадет в строки 040 и 070 формы 6-НДФЛ (исчисленный и удержанный налог).

6. Как показать отпускные в 6-НДФЛ

Давайте разберем практический пример. Сначала обсудим конкретную ситуацию и все даты по ней, затем посмотрим, как это выглядит в отчетной форме.

Сотрудницы ООО «Башмачок» уходят в очередной отпуск (даты взяты на 2018 год):

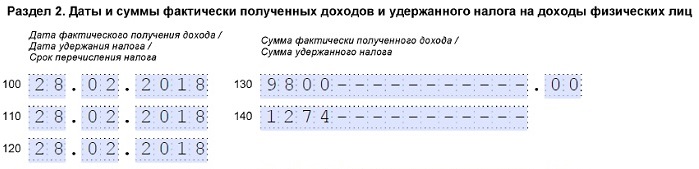

- — завскладом Босоножкина Б.Б. с 5 марта на 10 к.д., отпускные в сумме 9800 руб., выплата 28 февраля;

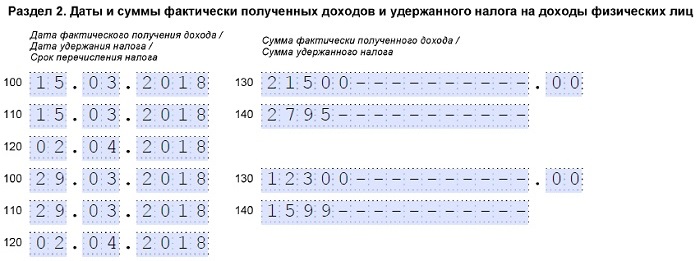

- — секретарь Туфелькина Т.Т. с 19 марта на 28 к.д., отпускные в сумме 21500 руб., выплата 15 марта;

- — продавец Сапожкова С.С. со 2 апреля на 14 к.д., отпускные в сумме 12300 руб., выплата 29 марта.

НДФЛ по каждой сотруднице был перечислен одновременно с выплатой отпускных, в тот же день.

Даты получения отпускных и даты удержания доходов будут следующими:

- — Босоножкина: 28 февраля

- — Туфелькина: 15 марта

- — Сапожкова: 29 марта.

Это даты выплаты отпускных. Согласно этим датам мы заполняем Раздел 1 и строки 100 и 110 Раздела 2.

Даты перечисления НДФЛ будут такими (данные для строк 120):

- — Босоножкина: 28 февраля (это последний день месяца выплаты – февраля)

- — Туфелькина: 2 апреля (т.к. последний день месяца – 31 марта – выпадает на субботу)

- — Сапожкова: тоже 2 апреля (по той же причине).

Каждая из этих выплат будет показана в Разделе 2 обособленно, т.к. выплат с полностью совпадающим набором дат (по срокам 100, 110, 120) в примере нет. В реальности, если вы выплачиваете в один день отпускные нескольким сотрудникам, то их для Раздела 2 можно объединить. Кстати, дата фактического перечисления НДФЛ по ним значения иметь не будет, в один день вы перечислили его или нет.

7. Пример отражения отпускных в 6-НДФЛ

Теперь давайте смотреть, как будут выглядеть в 6-НДФЛ данные нашего примера. По всем работницам отпускные в Разделе 1 отчета 6-НДФЛ найдут отражение в 1 квартале. Для упрощения предположим, что других выплат в организации не было.

С Разделом 2 ситуация будет посложнее. В какой период попадут выплаченные отпускные – в отчет за 1 квартал или за полугодие? Напомню, что это определяет строка 120 – дата перечисления налога (по НК, не фактическая).

У нас такие наборы дат:

| Босоножкина | Туфелькина | Сапожкова | |

| строка 100 | 28.02.2018 | 15.03.2018 | 29.03.2018 |

| строка 110 | 28.02.2018 | 15.03.2018 | 29.03.2018 |

| строка 120 | 28.02.2018 | 02.04.2018 | 02.04.2018 |

Таким образом, каждая выплата у нас будет внесена в Раздел 2 отдельным блоком. И в отчет 6-НДФЛ за 1 квартал попадут только отпускные Босоножкиной.

Отпускные Туфелькиной и Сапожковой попадут в Раздел 2 только в отчете за полугодие.

Если бы 31 марта не было выходным днем, то эти отпускные тоже попали бы в отчет за 1 квартал.

8. Отпускные января в декабре в 6-НДФЛ

Можно заметить, что по отпускным все получается достаточно логично! В примере уже показано, как попадают в отчет «переходящие» отпускные, а также выплаты по отпускам, которые начинаются в следующем отчетном периоде.

Однако много вопросов возникает, как показать отпускные января в декабре в 6-НДФЛ. Проблема, на мой взгляд, здесь чисто психологического свойства – длинные новогодние каникулы. В остальном, никаких отличий от других «переходящих» ситуаций между кварталами нет. Поэтому небольшой пример в тему тоже разберем.

Еще раз повторим важные моменты, на которые мы опираемся:

- Отпускные в Разделе 1 и в строках 100-110 отражаются по дате их выплаты.

- Срок перечисления НДФЛ – последний день месяца. Если это день приходится на выходной или праздничный день, то датой перечисления для строки 120 будет ближайший рабочий день.

- Строка 120 определяет, в отчет за какой период попадут отпускные и налог по ним в Разделе 2.

Вот и все «хитрости»!

В ООО «Башмачок» директор Кожемякин К.К. уходит в отпуск с 8 января 2018 года. 28 декабря 2017 года ему выплатили отпускные, в этот же день был перечислен НДФЛ.

- Дата получения дохода и удержания НДФЛ – 28 декабря.

- Дата перечисления НДФЛ – 9 января, т.к. 31 декабря приходится на выходной день, а первый рабочий день после новогодних каникул – 9 января.

Таким образом, отпускные Кожемякину попадут в Раздел 1 отчета за 2017 год:

и в Раздел 2 отчета за 1 квартал 2018 года.

9. Отражаем в 6-НДФЛ отпускные вместе с зарплатой

Все ситуации по выплате отпускных сводятся к двум случаям:

- Отпускные выплачиваются независимо от зарплаты, по мере их начисления. В этом случае зарплата и отпускные отражаются в Разделе 2 отдельными блоками по следующим причинам:

- дата получения дохода скорее всего будет отличаться (исключение – если отпускные выплачиваются в последний день месяца);

- особый порядок по сроку перечисления НДФЛ с отпускных (последний день месяца выплаты).

- Отпускные выплачиваются вместе с зарплатой. Это может быть просто совпадением дат, или, например, сотрудник берет отпуск с последующим увольнением.

Допустим, отпускные и зарплата выплачены в последний календарный день месяца и даты получения дохода в виде отпускных и зарплаты, дата удержания налога совпали. Но дата перечисления НДФЛ по зарплате – следующий рабочий день, а для отпускных – все тот же последний календарный день в месяце. Это пример с Босоножкиной, разобранный выше.

Таким образом, в 6-НДФЛ отпускные вместе с зарплатой будут отражены в Разделе 2 отдельными блоками.

Давайте разберем небольшой пример заполнению 6-НДФЛ в случае отпуска с последующим увольнением. Предположим, что секретарь Туфелькина Т.Т. из нашего примера с ООО «Башмачок», уходит с 19 марта на 28 дней в отпуск с последующим увольнением.

Пусть расчеты с сотрудницей произведены 16 марта (пятница, это ее последний день работы), ей выплачены отпускные в сумме 21500 руб. и заработная плата за март в сумме 10400 руб. НДФЛ с расчетного счета перечислен в этот же день.

Несмотря на то, что работодатель перечислил сотруднице все причитающиеся ей выплаты одной суммой в один день, речь идет о двух самостоятельных выплатах — заработная плата за рабочие дни марта и отпускные.

В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения дохода в виде оплаты труда считается последний день работы, за который был начислен доход (п.2 ст.223 НК). В примере это 16 марта (т.к. 17 и 18 марта – выходные дни, за которые зарплата не начислялась). Срок перечисления НДФЛ – 19 марта, ближайший рабочий день.

Показать отпускные в 6-НДФЛ нужно на дату получения дохода 16 марта, а срок перечисления НДФЛ – 2 апреля. Здесь никаких отличий от обычных отпускных не будет.

Раздел 2 расчета 6-НДФЛ за девять месяцев заполняется следующим образом.

10. Неиспользованный отпуск при увольнении в 6-НДФЛ

Отпуск с последующим увольнением – редкий случай. Гораздо чаще работник увольняется и получает компенсацию за неиспользованный отпуск. Но правила здесь будут те же самые:

- Если сотрудник увольняется, то датой получения дохода в виде оплаты труда считается последний день работы (п. 2 ст. 223 НК РФ).

- Дата получения дохода в виде компенсации за отпуск — день ее выплаты.

Статьей 140 ТК РФ установлено, что при прекращении трудового договора выплата всех сумм, причитающихся работнику от работодателя, производится в день увольнения работника. Иными словами, в случае увольнения компенсация за неиспользованный отпуск и заработная плата за последний отработанный месяц выплачиваются в один день, который является последним днем работы.

Возьмем все тот же пример с секретарем ООО «Башмачок» Туфелькиной Т.Т., предположив, что она увольняется 16 марта, получает зарплату за март 10400 руб. и компенсацию за неиспользованный отпуск 21500 руб.

Дата получения дохода и дата удержания НДФЛ по обоим выплатам одинакова – это 16 марта. Со сроком перечисления НДФЛ с зарплаты тоже однозначно – 19 марта. А вот какую дату перечисления НДФЛ поставить для компенсации?

Положения главы 23 НК РФ не содержат пояснений, какие доходы относятся к доходам в виде оплаты отпусков.

Из ст. 236 ТК РФ следует, что «оплата отпуска» и «выплаты при увольнении» (к которым в том числе относится и компенсация за неиспользованный отпуск) являются различными по своей правовой природе. Компенсация за неиспользованный отпуск не может рассматриваться в качестве составной части отпускных. Поэтому и «особого» срока для перечисления НДФЛ, как в случае отпускных, у компенсации не будет. Правило действует общее – перечисляем не позднее следующего рабочего дня.

Поэтому НДФЛ с компенсации за неиспользованный отпуск при увольнении в 6-НДФЛ может быть отражен вместе с НДФЛ по зарплате. В нашем примере это 19 марта.

Заработная плата Туфелькиной и выплаченная ей компенсация за неиспользованный отпуск в строках 100-140 формы 6-НДФЛ будут отражены в совокупности, заполнять данные строки отдельно по доходу в виде компенсации за неиспользованный отпуск не нужно.

11. Перерасчет отпускных в 6-НДФЛ

Таким образом, мы разобрались, как показать отпускные в 6-НДФЛ. Единственный вопрос, которого не коснулись, это ситуация с перерасчетом. Необходимость перерасчета может потребоваться не только в случае арифметических ошибок, которые допустил бухгалтер.

Нередко возникает необходимость досрочного отзыва работника из отпуска. И остаток отпуска он в дальнейшем использует отдельно. Т.е. изначально работник получил отпускных за большее количество дней, чем он использовал.

Перед тем, как мы разберем перерасчет отпускных в 6-НДФЛ на практическом примере, запомните основные правила:

- Сумма фактически полученного дохода в 6-НДФЛ указывается уже пересчитанная.

- Сумма удержанного налога в 6-НДФЛ указывается фактическая, т.е. та, которая была удержана изначально.

14 мая менеджеру ООО «Башмачок» Шнуркову А.А. были выплачены отпускные в размере 19600 рублей за 28 дней отпуска (с 18 мая по 15 июня). В этот же день в бюджет был перечислен НДФЛ в размере 2548 руб.

Но 5 июня работник был отозван из отпуска. В результате перерасчета отпускные за 18 дней (с 18 мая по 4 июня) составили 12600 руб. (НДФЛ — 1638 руб.).

За июнь сотруднику полагалась заработная плата в размере 20 000 руб. (НДФЛ — 2600 руб.).

5 июля работник получил зарплату за июнь, уменьшенную на сумму отпускных за те дни, когда он был отозван из отпуска, то есть на 7000 руб. (за 10 календарных дней с 5 по 15 июня). В итоге зарплата составила 13 000 руб. И НДФЛ нужно доплатить в сумме 2600 – (2548 – 1638) = 1690 руб.

Вот как будет отражена ситуация в Разделе 2 отчета 6-НДФЛ.

Поскольку выплата зарплаты за июнь имела место в июле, то в отчет за полугодие попадут отпускные, а в отчет за 9 месяцев – зарплата.

>Как в 6-НДФЛ отразить отпускные в 2020 году

В данной статье – как в 2020 году отражать отпускные в расчете 6-НДФЛ с учетом последних разъяснений.

Правила и сроки по отпускным НК РФ

В общем случае для дохода в виде оплаты труда датой фактического получения дохода является последний день месяца, за который работнику начислен доход (п. 2 ст. 223 НК РФ).

Однако по отпускным эта дата определяется как день выплаты дохода (письмо Минфина России от 26.01.2015 № 03-04-06/2187). Напомним, что выплатить отпускные работодатель-налоговый агент обязан работнику не позднее 3 рабочих дней до начала отпуска (ст. 136 ТК РФ).

Дата удержания НДФЛ будет совпадать с датой выплаты дохода, ведь налоговый агент обязан удержать налог из доходов физлица при их фактической выплате (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ с отпускных, т. е. крайняя дата, когда налоговый агент должен перечислить удержанный у физлица НДФЛ, — последний день месяца, в котором отпускные сотруднику были выданы.

Отпускные считаются полученными в день их выплаты, а налог с этих сумм необходимо перечислить в бюджет не позднее последнего дня месяца, в котором они выплачены (пп. 1 п. 1 ст. 223, п. 6 ст. 226 НК РФ).

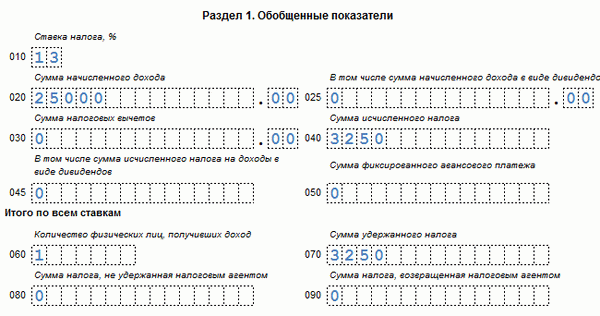

Пример отражения отпускных в 6-НДФЛ в 2020 году

Отпускные показывайте в 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные отпускные в расчет не включайте.

В разд. 1 укажите:

- в строке 020 – все отпускные, выплаченные в отчетном периоде, вместе с НДФЛ;

- в строках 040 и 070 – НДФЛ с выплаченных отпускных.

В разд. 2 покажите все отпускные, выплаченные в последнем квартале отчетного периода. Заполните отдельные блоки строк 100 – 140 для всех отпускных, выплаченных в один день, указав:

- в строках 100 и 110 – дату выплаты;

- в строке 120 – последний день месяца, в котором выплачены отпускные. Если это выходной, укажите первый рабочий день следующего месяца;

- в строке 130 – отпускные вместе с НДФЛ;

- в строке 140 – удержанный с отпускных налог.

Не показывайте в разд. 2 отпускные, выплаченные в последнем месяце квартала, если последний день этого месяца выходной. Отразите их в разд. 2 6-НДФЛ за следующий квартал. Например, отпускные, выплаченные в декабре 2019 г., не включайте в разд. 2 6-НДФЛ за 2019 г. Ведь срок уплаты налога с этих отпускных по ст. 226 НК РФ – 09.01.2020.

Пример:

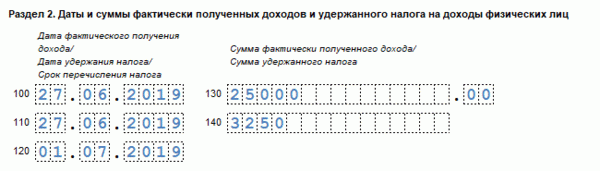

В декабре в отпуске были два работника. У первого отпуск начался 3 декабря, у второго – 24 декабря. Отпускные выплачены:

29.11.2018 первому работнику – 47 000 руб. НДФЛ с них 6 110 руб.;

20.12.2018 второму работнику – 25 000 руб. НДФЛ с них 3 250 руб.

НДФЛ с этих отпускных перечислен в день их выплаты.

Общая сумма отпускных, выплаченных за 4 квартал, – 72 000 руб. (47 000 руб. + 25 000 руб.), НДФЛ с них 9 360 руб. (6 110 руб. + 3 250 руб.).

В 6-НДФЛ за 2018 г. отпускные отражены так:

Отпускные, выплаченные 20.12.2018, в разд. 2 6-НДФЛ за 2018 г. показывать не надо. Эти отпускные будут отражены в разд. 2 6-НДФЛ за 1 квартал 2019 г.

Источник: Главная книга

Правила отражения отпускных в неоднозначеных ситуациях

Выплатили отпускные уже после того, как сотрудник ушел отдыхать

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Выдать отпускные надо не позднее чем за три дня до ухода сотрудника в отпуск (ст. 136 ТК). Но даже если выдали деньги с опозданием, то дата дохода не меняется – это день фактической выдачи отпускных.

Если выплатили отпускные с опозданием, то сотруднику выдайте компенсацию – не менее 1/150 ставки ЦБ (ст. 236 ТК). Эта выплата не облагается НДФЛ, поэтому в расчете ее не отражайте

Выдали отпускные в последний день месяца

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Доход в виде отпускных признают на дату выплаты, а НДФЛ перечисляют в последний день месяца, в котором выдали деньги сотруднику (п. 6 ст. 226 НК, письмо Минфина от 28.03.2018 № 03-04-06/19804).

Выплатили отпускные по отпуску, который переходит с одного месяца на другой

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Сотрудник получает доход в виде отпускных в день выплаты денег (подп. 1 п. 1 ст. 223 НК). Неважно, на какие дни приходится сам отдых. Заполняйте выплату в одном блоке строк 100–140 в периоде, когда выдали отпускные.

Отпуск с последующим увольнением

Отпускные:

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога;

Зарплата:

- строка 100 – последний рабочий день перед отпуском;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – следующий рабочий день после даты по строке 110;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если сотрудникам платили отпускные или увольняющиеся работники получали компенсации за отпуск, который не успели использовать, эти доходы нужно облагать налогом и включать в Расчет по форме 6-НДФЛ. Отражение в Расчете таких доходов и НДФЛ, удержанного с них, имеет свои особенности, поскольку отпускные выплаты и компенсация к оплате труда не относятся.

Как заполнить форму 6-НДФЛ, если имела место оплата отпусков или выплата отпускной компенсации увольняющемуся сотруднику, рассмотрим в этой статье.

Читайте также: Больничный во время отпуска

Отражение отпускных в 6-НДФЛ

Дата фактического получения дохода – день, когда налоговый агент выплатил или перечислил деньги физлицу (пп.1 п. 1 ст. 223 НК РФ). При выплате дохода, агент обязан удержать из него исчисленный НДФЛ, а не позднее следующего дня, отправить налог в бюджет (п.п. 4 и 6 ст. 226 НК РФ).

По оплате труда дата ее получения для целей НДФЛ — последнее число месяца, за который этот доход начислили по трудовому договору (п. 2 ст. 223 НК РФ). Но отпускные оплатой труда считать нельзя, ведь отпуск – это время отдыха, когда работник не исполняет трудовых обязанностей. Отсюда вопрос: как правильно отразить отпускные в 6-НДФЛ?

Читайте также: 6-НДФЛ за 9 месяцев. Пример заполнения

В этом случае датой получения дохода считается день, в который отпускные выплатили работнику или перечислили на его счет в банке (пп.1 п.1 ст. 223 НК РФ, письмо Минфина РФ от 26.01.2015 № 03-04-06/2187). Работодатель обязан выплачивать отпускные за три рабочих дня до начала отпуска (ст. 136 ТК РФ). В тот же день следует удержать с отпускных выплат НДФЛ. А перечислить удержанное в бюджет допустимо до конца месяца выплаты отпускных (п.6 ст. 226 НК РФ).

При заполнении 6-НДФЛ по отпускным, их показатели в Разделе 1 объединяют с другими доходами. В Разделе 2 выплаченные отпускные нужно отделить от других видов доходов, имеющих иные сроки для перечисления налога (п. 4.2 Порядка заполнения Расчета 6-НДФЛ, утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450). Причем, если в отчетном периоде отпускные выплачивались разными датами, то и строки заполняются отдельно по каждой из этих дат.

Рассмотрим, как отразить отпускные в 6-НДФЛ. Пример 1:

В ООО «Волна» выплатили отпускные двум сотрудникам:

15 августа – 17 000 рублей, удержан НДФЛ в сумме 2210 рублей,

22 августа – 23 000 рублей, НДФЛ удержан в сумме 2990 рублей.

За 9 месяцев также было начислено 2 000 000 рублей зарплаты, применено вычетов на 50 000 рублей, начислен НДФЛ в сумме 253 500 рублей, удержано 230 500 рублей налога.

В Разделе 1 формы 6-НДФЛ отпускные вместе с зарплатой будут внесены в строку 020 (2 000 000 + 17 000 + 23 000 = 2 040 000), начисленный налог — в строку 040 (253 500 + 2210 + 2990 = 258 700), удержанный – в строку 070 (230 500 + 2210 + 2990 = 235 700).

В Разделе 2, кроме строк, отражающих данные по выплаченной зарплате, нужно выделить два дополнительных «комплекта» строк для отпускных, поскольку они выплачивались разными числами августа:

Строки 100 и 130 – дата получения отпускных 15.08.16, сумма – 17 000 рублей,

Строки 110 и 140 – дата удержания НДФЛ 15.08.16, налог удержан в сумме 2210 рублей,

Строка 120 – срок уплаты НДФЛ в бюджет – последний день месяца выплаты отпускных работнику, то есть 31.08.16.

Аналогично будут заполнены строки по второй выплате НДФЛ с отпускных в 6-НДФЛ:

Строки 100 и 130 – дата 22.08.16, сумма 23 000 рублей,

Строки 110 и 140 – дата 22.08.16, сумма налога 2990 рублей,

Строка 120 – срок уплаты налога 31.08.16.

6-НДФЛ. Компенсация за неиспользованный отпуск

Увольняющемуся с работы сотруднику нужно выплатить компенсацию за все отпуска, которые тот не успел использовать до момента своего ухода (ст. 127 ТК РФ). Компенсацию за отпуск не считают доходом в виде оплаты труда, но и к отпускным выплатам ее отнести тоже нельзя, поэтому дата получения здесь определяется как день перечисления или выплаты компенсации работнику (пп.1 п.1 ст. 223 НК РФ). Напомним, что в отличие от других компенсаций при увольнении, отпускная облагается подоходным налогом.

Поскольку в день увольнения выплачиваются все суммы, причитающиеся работнику, отпускная компенсация выплачивается одновременно с расчетом по зарплате (ст. 140 ТК РФ). НДФЛ с компенсации следует уплатить в бюджет в тот же срок, что и налог с зарплаты — день, следующий за днем выплаты денег работнику.

Отражается компенсация отпуска при увольнении в 6-НДФЛ в двух разделах. В Разделе 1 сумма компенсации добавляется в доход по строке 020, сумма налога в строки 040 и 070. В Разделе 2 отпускная компенсация показывается совокупно с зарплатой работника, выплаченной тем же днем. То есть, в отличие от отпускных, отдельные строки 100-140 только для компенсации за отпуск выделять не надо, и можно показать ее в одной строке с зарплатой, выплаченной работнику.

Читайте также: Заполняем приказ об увольнении

Как отразить в Расчете 6-НДФЛ отпускные компенсации. Пример 2.

В ООО «Остров» 16 августа был уволен сотрудник. В тот же день ему было выплачено:

- зарплата августа – 12 500 рублей,

- компенсация за отпуск – 10 500 рублей,

- НДФЛ с удержан в общей сумме 2990 рублей.

Кроме этого, в ООО «Остров» была начислена зарплата сотрудникам за 9 месяцев — 1 500 000 рублей, начислен НДФЛ в сумме 195 000 рублей, удержано налога 175 000 рублей.

Здесь заполнение Раздела 1 будет аналогично отражению отпускных в 6-НДФЛ, пример которого мы разобрали выше: компенсация и зарплата уволенному сотруднику включается в строку 020 (1 500 000 + 23 000 = 1 523 000), начисленный налог — в строку 040 (195 000 + 2990 = 197 990), удержанный – в строку 070 (175 000 + 2990 = 177 990).

В Разделе 2 зарплата сотрудникам будет отражена по месяцам в общем порядке, а зарплату и компенсацию уволенному сотруднику выделим отдельным блоком:

Строки 100 и 130 – дата получения расчета по зарплате и компенсации за отпуск 16.08.16, общая сумма дохода — 23000 рублей (12500 + 10500),

Строки 110 и 140 – дата удержания НДФЛ 16.08.16, сумма налога — 2990 рублей.

Строка 120 – сроки уплаты в бюджет НДФЛ с зарплаты и отпускной компенсации совпадают — это день, следующий за днем их выплаты работнику, то есть 17.08.16.

Перерасчет отпускных в 6 НДФЛ: пример

Отпускные в 6-НДФЛ отражают в зависимости от даты выплаты дохода. Есть особенности для пересчитанных и декабрьских отпускных. Чтобы не допустить ошибку, посмотрите примеры заполнения 6-НДФЛ с отпускными.

Как показать отпускные в 6-НДФЛ

Чтобы правильно отразить в 6-НДФЛ отпускные, важно знать дату получения дохода и уплаты налога с них. Когда компания начислила выплату сотруднику, значения не имеет. Ведь в разделе 1 доходы показывают в периоде выплаты, в разделе 2 – в том периоде, на который приходится крайний срок уплаты НДФЛ (письмо ФНС от 05.04.2017 № БС-4-11/6420@). Если компания допустила и сама обнаружила ошибку, расчет потребуется уточнить. Узнайте, оштрафует ли инспекция в этом случае.

Датой получения дохода признают день выплаты отпускных. НДФЛ с отпускных компания вправе перечислить не позднее последнего дня месяца, в котором выдала деньги (ст. 226 НК). Если этот срок выпадает на выходной или праздничный день, то крайний срок переносится на следующий рабочий день (п. 7 ст. 6.1 НК). Посмотрите, с каким выгодным для компании расчетом сроков сдачи отчетности согласились чиновники.

Заполняем раздел 1. В строку 020 расчета включите сумму начисленных отпускных. То есть записать следует доход вместе с НДФЛ. В строке 040 покажите рассчитанный налог, а в строке 070 – удержанный.

Налоговики проверяют 6-НДФЛ по обновленным контрольным соотношениям. Убедитесь, что у вас нет расхождений.

Заполняем раздел 2. В строке 100 поставьте дату выплаты отпускных (подп. 1 п. 1 ст. 223 НК). В строку 110 перенесите показать из строки 100. Поскольку даты получения дохода и удержания налога с отпускных совпадают.

В строке 120 запишите срок перечисления налог, в строке 130 – сумму выплаты вместе с НДФЛ, в строке 140 – величину налога, удержанную при выплате отпускных.

Пример отражения отпускных в 6-НДФЛ в 2019 году

Что писать в 6-НДФЛ, если отпуск и отпускные в разных периодах

Когда отпускные сотруднику перечислили в одном месяце, а отдых начался в другом, всю сумму включите в расчет в периоде выплаты. Разделы 1 и 2 заполните в общем порядке. В случае переходящего отпуска, отпускные в 6-НДФЛ также запишите в периоды выплаты. Распределять сумму выплаты и налога пропорционально дням отдыха не нужно.

Пример. Как заполнять 6-НДФЛ с переходящими отпускными

Отражение в 6-НДФЛ отпускных, которые доплатили работнику

Не сдавайте уточненку по 6-НДФЛ, если отпускные пересчитали и доплатили уже после сдачи отчета. Объяснение простое. Доход в виде отпускных считают полученным в день выплаты.

Доплату отпускных отразите в 6-НДФЛ за тот период, в котором выдали деньги сотруднику. Включите эту сумму и в первый, и во второй раздел отчета. В разделе 1 покажите итоговую сумму налога с учетом доплаты. В разделе 2 первоначально начисленные отпускные и доплату отразите как отдельные выплаты.

Когда сотруднику вначале переплатили отпускные, а удержали уже после сдачи 6-НДФЛ, уточненку понадобится сдать. В разделе 1 уточненного расчета покажите итоговую сумму с учетом удержания.

Как заполнить 6-НДФЛ, если простили отпускные

Компания вправе потребовать с бывшего сотрудника отпускные, если он авансом отгулял отпуск и не отработал его (ст. 137 ТК). Если при увольнении компания не удержала средства и работник не вернул их, то у «физика» получится доход. Но в 6-НДФЛ эту сумму включать не нужно.

Компания уже рассчитала и удержала НДФЛ при выплате отпускных. Поэтому в расчете 6-НДФЛ не отражают налог с суммы прощенной выплаты (письмо УФНС по Москве от 28.06.2018 № 20-15/138129). Доход в отчетности компания тоже показывает один раз — как отпускные в периоде, когда их начислили за отдых авансом.

6 Ндфл перерасчет отпускных в сторону уменьшения

ФНС России в ответе на запрос налогоплательщика разъяснила, что при перерасчете отпускных выплат работнику в разделе 1 формы 6-НДФЛ отражаются итоговые суммы с учетом произведенного перерасчета (письмо ФНС России от 13 октября 2016 г. № БС-4-11/19483 «О заполнении расчета по форме 6-НДФЛ»).

В рассмотренном примере сумма выплаченного дохода работнику составила 200 тыс. руб., сумма удержанного НДФЛ – 26 тыс. рублей, а сумма возвращенного излишне удержанного в предыдущих периодах налога – 1 тыс. руб. (ст. 231 НК РФ). При этом в бюджет налоговым агентом перечислен НДФЛ в сумме 25 тыс. руб.

Как уточнили налоговики, перерасчет отпускных выплат подлежит отражению в разделе 2 расчета по форме 6-НДФЛ в том отчетном периоде, когда они были выплачены работнику. В данном случае, это был апрель 2016 года. Следовательно в расчете 6-НДФЛ за полугодие будет отражено:

- по строке 130 – 200 тыс. руб;

- по строке 140 – 26 тыс. руб;

При этом сумма налога, возвращенная физлицу в размере 1 тыс. руб., подлежит отражению по строке 090 раздела 1 этого же расчета.

ФОРМА

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Напомним, что налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом за I квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом (абз. 3 п. 2 ст. 230 НК РФ), по форме, форматам и в порядке, утвержденным ФНС России (приказ ФНС России от 14 октября 2015 г. № ММВ-7-11/450@).

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода. Общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, отражается по строке 090 нарастающим итогом с начала налогового периода (п. 3.3 раздела 1 «Обобщенные показатели» Порядка заполнения расчета по форме 6-НДФЛ).

В каких случаях может понадобиться перерасчет отпускных?

Расчет оплаты отдыха работника основывается на сумме среднедневного заработка и количестве дней отпуска. Логично, что их изменение неминуемо отразится не только на сумме, причитающейся работнику, но и на подоходном налоге.

О том, как корректно отразить отдых работника в отчетности, узнайте в статье «Как правильно отразить в форме 6-НДФЛ отпускные?».

Приведем основные ситуации, в которых перерасчет отпускных неизбежен:

- Ошибка при расчете отпускных или среднего заработка.

- Дополнительные начисления сумм оплаты труда, произошедшие после начала отпуска (например, выплачена премия за прошлый год).

- Принятие решения о повышении окладов персонала после начала отдыха работника.

- Болезнь сотрудника во время отпуска.

- Отзыв из отдыха в связи с производственной необходимостью.

Рассмотрим, как такие изменения правильно отразить в форме 6-НДФЛ.

Отражение пересчета отпускных в 6-НДФЛ в связи с ошибкой расчета

Корректировки в расчете среднемесячного заработка могут привести как к занижению, так и к завышению выплаченных отпускных и удержанного с них налога.

Если в результате перерасчета сумма выплат уменьшилась, тогда, учитывая требования Порядка заполнения и представления расчета 6-НДФЛ, утвержденного приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@ (далее — Порядок заполнения), от налогового агента потребуется следующее:

- Представить уточненку 6-НДФЛ за тот квартал, в котором ошибка была допущена, изменив показатели начисленного и полученного дохода, а также исчисленного налога (строки 020, 040 и 130).

- В форме 6-НДФЛ за тот квартал, в котором произошел перерасчет налога, необходимо отразить изменения только в строках 070 и 140.

- Если зачесть излишне удержанный налог в счет предстоящих платежей нет возможности, тогда сумму налога, возвращенную физлицу в квартале перерасчета, необходимо отразить в строке 090.

- Ни в периоде исправления, ни в периоде пересчета не меняются показатели по строкам 100, 110 и 120.

ВАЖНО! Для удержаний из заработной платы по причинам, не перечисленным в ст. 137 ТК РФ, понадобится письменное согласие работника.

Теперь рассмотрим случай корректировки заработка за прошлые периоды, который увеличил сумму отпускных. В этом случае доначисления сумм дохода и НДФЛ отражаются в периоде пересчета по строкам 020, 040, 070, 130 и 140, причем доплата отпускных будет являться доходом того периода, в котором она была осуществлена (подп. 1 п. 1 ст. 223 НК РФ).

Данные выводы полностью согласуются с позицией налоговиков.

Продление отпуска не повлияет на 6-НДФЛ

В соответствии со ст. 124 ТК РФ ежегодный отпуск подлежит продлению на период таких обстоятельств, как:

- болезнь, подтвержденная больничным листом;

- исполнение государственных обязанностей, на период выполнения которых предусмотрено освобождение от работы;

- другие случаи, предусмотренные отраслевым законодательством или внутренними нормативными актами.

В таких случаях для налогового учета НДФЛ последствий не будет, так как за все дни отпуска оплата уже выполнена, а перерасчет не производится. Что же касается пособия по нетрудоспособности, то суммы дохода и НДФЛ по больничным выплатам отражаются в 6-НДФЛ в том периоде, когда они были выплачены.

Подробнее об отражении в расчете сумм пособий по нетрудоспособности узнайте из материала «Как правильно отразить больничный в 6-НДФЛ — пример».

При согласовании с работником и в целях обеспечения нормальной работы предприятия неиспользованные из-за болезни или по другим причинам дни отпуска можно перенести на другой срок, и тогда перерасчет отпускных в 6-НДФЛ будет необходим.

Корректируем отчет при сокращенном отпуске

Выход работника из отпуска раньше положенного срока, как правило, связан либо с его болезнью во время отдыха, либо с отзывом по производственной необходимости.

В обоих случаях суммы излишне выплаченных сумм и удержанного НДФЛ могут быть засчитаны в счет иных доходов за отчетный период. В расчете 6-НДФЛ способ корректировки будет зависеть от того, в каком периоде произошло прерывание отпуска.

Если отдых работника начался и прервался в одном и том же отчетном периоде, то сумма излишне выплаченного дохода в разделе 2 отчета засчитывается как заработная плата, а сумма отпускных отражается уже с учетом корректировки. А вот в случае, когда пересчет затронул предыдущий квартал, необходимо действовать аналогично ситуации с корректировкой при уменьшении суммы начисленного дохода.

Итоги

Пересчет отпускных требует тщательного анализа причин и оснований для его проведения. В большинстве случаев можно обойтись изменением показателей 1-го и 2-го разделов расчета 6-НДФЛ за текущий период, но если были затронуты предыдущие кварталы, тогда подачи уточненных расчетов избежать не удастся.

Для отпускных датой получения дохода для целей расчета НДФЛ считается дата фактической выплаты, а датой уплаты налога в бюджет — последний день месяца. Поэтому отпускные отражаются в разделе 2 расчета 6-НДФЛ отдельно.

Необходимость в перерасчете отпускных после сдачи отчетности может возникнуть в двух ситуациях:

1. если при расчете отпускных была допущена ошибка и в отчетность попали неверные данные (в этом случае надо сдать уточненный расчет 6-НДФЛ с правильными сведениями);

2. если имеются законодательно обусловленные причины (например, отзыв работника из отпуска, увольнение, перенос отпуска из-за несвоевременной выплаты отпускных).

Если произведен перерасчет отпускных за прошлый период и это привело к уменьшению сумм отпускных выплат и исчисленного с них налога, то подается уточненный расчет 6-НДФЛ.

Если в результате перерасчета получилась сумма к доплате, то уточненный расчет 6-НДФЛ за прошлый отчетный (налоговый) период сдавать не нужно. Итоговую сумму по результатам перерасчета следует отразить в расчете 6-НДФЛ за тот период, в котором фактически произведена такая доплата.

Это объясняется тем, что искажение отчетных показателей произойдет только в случае уменьшения сумм выплат и, соответственно, суммы исчисленного с них НДФЛ.

Такие разъяснения дает советник отдела организации камерального контроля управления камерального контроля ФНС Е.А. Кудряшова в журнале «Налоговая политика и практика».

Как правильно отразить в форме 6-НДФЛ отпускные?

Что отличает отпускные и больничные по части НДФЛ?

Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой

Как показать переходящие отпускные и их перерасчет?

Пример заполнения 6-НДФЛ с отпускными

Итоги

Что отличает отпускные и больничные по части НДФЛ?

В форму 6-НДФЛ наряду с обычными выплатами, облагаемыми налогом на доходы физлиц, попадают отпускные и больничные. В отличие от заработной платы, выплачиваемой через каждые полмесяца (ст. 136 ТК РФ), их начисляют:

- отпускные — при оформлении отпуска с выплатой не позже 3 календарных дней до его начала (ст. 136 ТК РФ);

ВНИМАНИЕ! Чтобы не ошибиться с датой выплаты отпускных и не попасть на штраф от трудовой инспекции и на проценты за просрочку выплат работникам, прочтите нашу публикацию «Если отпуск с понедельника, выдать отпускные в пятницу нельзя».

- больничные — в течение 10 календарных дней после получения от работника соответствующего документа и выплачивают вместе с ближайшей зарплатой (п. 1 ст. 15 закона РФ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ»).

При различиях в сроках начислений и выплат для отпускных и больничных существуют одинаковые правила для определения:

- даты признания дохода полученным для целей расчета НДФЛ — он соответствует дате выплаты дохода (подп. 1 п. 1 ст. 223 НК РФ);

- срока для уплаты НДФЛ — ей является последняя дата месяца, в котором сделаны выплаты (п. 6 ст. 226 НК РФ).

В части последнего срока отпускные и больничные отличаются от всех прочих доходов, НДФЛ с которых должен платиться не позже первого рабочего дня, наступающего за днем выплаты (п. 6 ст. 226 НК РФ).

Из-за этой особенности в 6-НДФЛ отпускные и больничные в большинстве случаев будут показываться обособленно от иных выплат.

Об особенностях учета в 6-НДФЛ авансов по зарплате читайте в статье «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой

Как отразить отпускные в 6-НДФЛ? В большинстве случаев ситуации по НДФЛ с отпускных сводятся к 2 вариантам:

- отпускные выплачивают отдельно от зарплаты по мере начисления — тогда они показываются в отдельных строках раздела 2 формы 6-НДФЛ по двум причинам: имеет место свой срок выплаты дохода и особый срок оплаты НДФЛ с него;

- отпускные выплачивают вместе с зарплатой (например, при отпуске с последующим увольнением) — в этом случае их все равно надо показать в отдельных строках раздела 2 формы 6-НДФЛ, т. к. при едином сроке выплаты дохода различным будет срок, установленный для оплаты НДФЛ с него.

Таким образом, в разделе 2 6-НДФЛ отпускные, как правило, окажутся отраженными отдельно от иных осуществленных выплат из-за несовпадения срока оплаты НДФЛ с них (письмо ФНС России от 11.05.2016 № БС-4-11/8312). В разделе 1 этой формы они войдут в общие суммы сделанных за отчетный период начислений доходов (стр. 020), удерживаемого с этих доходов налога (стр. 040) и фактически удержанного налога (стр. 070).

На границе периодов срок оплаты НДФЛ с отпускных, подчиняющийся общему порядку переноса его на ближайший рабочий день, если он попадает на выходной (п. 7 ст. 6.1 НК РФ), может перейти на следующий за отчетным периодом квартал. В такой ситуации строки 020, 040 и 070 будут заполнены в периоде выплаты дохода, а в раздел 2 данные по этой выплате попадут только в следующем отчетном периоде.

Подробнее об этом – в материале «6-НДФЛ и 2-НДФЛ: как показать январские отпускные, выданные 30 декабря?».

Как показать переходящие отпускные и их перерасчет?

Как отразить в форме 6-НДФЛ отпускные, переходящие на другой месяц или квартал? Это делают по общим правилам:

- начисление дохода в виде отпускных и относящегося к нему налога, вне зависимости от того, к какому периоду они относятся, в соответствии с фактической датой этих начислений и установленным для них сроком платежа попадут в общие цифры раздела 1 формы 6-НДФЛ;

- выплата отпускных будет показана в разделе 2 формы 6-НДФЛ с выделением по дате ее осуществления и сроку уплаты налога.

То есть необходимость внесения в 6-НДФЛ отпускных, относящихся к разным отчетным периодам, будет определять факт их начисления и реальной выплаты, а не период, с которым они связаны (письмо ФНС России от 24.05.2016 № БС-4-11/9248).

Необходимость в перерасчете отпускных после сдачи отчетности с данными по ним может возникнуть в 2 ситуациях:

- При расчете отпуска была допущена ошибка, и в отчет попали неверные данные. В этом случае надо сдать уточненный отчет 6-НДФЛ с правильными сведениями в нем.

- Перерасчет имеет под собой законодательно обусловленные причины и правомерно осуществлен позже первичного расчета отпускных (например, при отзыве из отпуска, при увольнении, при переносе отпуска из-за несвоевременной выплаты отпускных). В такой ситуации данные по нему можно включить в соответствующие строки отчета того периода, в котором произведен перерасчет (письма ФНС от 24.05.2016 № БС-4-11/9248, УФНС по г. Москве от 12.03.2018 № 20-15/049940).

См. об этом также «Уточненка 6-НДФЛ: когда не нужна при перерасчете отпуска».

О сроках, установленных для сдачи отчета, читайте в материале «Сроки сдачи отчета 6-НДФЛ».

Пример заполнения 6-НДФЛ с отпускными

Необходимость отражения в 6-НДФЛ отпускных связана с 3 датами:

- Начисления дохода по отпускным и соответствующей ему суммы налога — в этом плане отпускные ничем не отличаются от иных доходов, и в раздел 1 формы 6-НДФЛ попадают на общих основаниях (т. е. тогда, когда доход будет признан для целей начисления налога с него).

- Выплаты отпускных — ее внесение в раздел 2 формы 6-НДФЛ происходит по аналогии с выплатой иных доходов. Датой такого дохода признается день осуществления выплаты (подп. 1 п. 1 ст. 223 НК РФ, письма ФНС России от 21.07.2017 № БС-4-11/14329@, от 24.05.2016 № БС-4-11/9248).

- Срока уплаты налога — в нем заключается то существенное различие между отпускными (больничными) и иными доходами, которое, не меняя порядка заполнения формы 6-НДФЛ, приводит к существованию особого момента внесения данных по отпускным (больничным) в этот отчет.

Пример

Допустим, существуют такие исходные показатели:

|

Месяц 2019 года |

Число работ-ников |

Начислено |

Вычеты |

Исчис-лен налог |

Выплачено |

Дата выплаты |

||

|

Зарплата |

Отпускные |

Зарплата |

Отпускные |

|||||

|

Июль |

240 000 |

4 000 |

30 680 |

109 320 |

||||

|

100 000 |

||||||||

|

Август |

216 342 |

27 314 |

4 000 |

31 155 |

109 320 |

|||

|

23 763 |

||||||||

|

100 000 |

||||||||

|

Сентябрь |

227 143 |

25 476 |

4 000 |

32 320 |

88 738 |

|||

|

22 164 |

||||||||

|

100 000 |

||||||||

|

Всего: |

683 485 |

52 790 |

12 000 |

94 155 |

607 378 |

45 927 |

||

|

Итого: |

736 275 |

12 000 |

94 155 |

653 305 |

||||

В разделе 2 формы 6-НДФЛ, с учетом того что выплаты зарплаты, производимые до окончания каждого месяца, являются авансами и НДФЛ по ним должен платиться в сроки, установленные для окончательного расчета (письма Минфина от 13.02.2019 № 03-04-06/8932, от 13.07.2017 № 03-04-05/44802), эти данные отразятся так:

Сформированный отчет не забудьте проверить. О том, как это сделать, читайте в публикации «Как проверить 6-НДФЛ на ошибки?».

Сформированный отчет не забудьте проверить. О том, как это сделать, читайте в публикации «Как проверить 6-НДФЛ на ошибки?».

Итоги

Отражение в форме 6-НДФЛ отпускных имеет свои особенности, связанные с установлением особого срока уплаты налога по ним. При этом существующий порядок заполнения формы принципиально не меняется.

Как отразить в форме 6-НДФЛ отпускные и больничный: пример

Актуально на: 28 февраля 2019 г.

При подготовке формы 6-НДФЛ нередко возникают трудности с тем, как отражать в Расчете отдельные выплаты, с которых был исчислен и удержан НДФЛ налоговым агентом. Среди таких «неочевидных выплат» – отпускные и больничные.

Как отразить в 6-НДФЛ больничные

Для больничных день получения дохода — это день их выплаты работникам (выдачи из кассы, перечисления на банковский счет). Соответственно, больничные попадут в строку 100 отчета 6-НДФЛ, если они выплачены в последние 3 месяца отчетного периода.

Образец заполнения больничных в 6-НДФЛ вы найдете в отдельном материале.

Как отразить в форме 6-НДФЛ отпускные

Рассмотрим порядок заполнения Раздела 1 и Раздела 2 формы 6-НДФЛ на примере.

Несмотря на то что сама форма несколько изменилась (были внесены изменения в Титульный лист), общий принцип заполнения 6-НДФЛ остался прежним. Поэтому приведенный нами ранее пример актуален и сейчас.

Отражение отпускных в 6-НДФЛ: пример

Информация об отпусках приведена в таблице. Для удобства предположим, что других выплат не было.

| Сотрудник | Дата выплаты отпускных | Сумма отпускных (с учетом НДФЛ), руб. | НДФЛ (13%), руб. |

|---|---|---|---|

| Ильина О.А. | 10.05.2016 | 39 816,78 | 5 176 |

| Морозов О.В. | 06.06.2016 | 25 996,12 | 3 379 |

| Яковлева З.П. | 10.06.2016 | 13 023,41 | 1 693 |

| Итого: | х | 78 836,31 |

10 248 |

Рассмотрим, как правильно отразить в отчетности по форме 6-НДФЛ отпускные выплаты за отпуск, начинающийся в июле, начисленные и выплаченные в июне за три дня (ст. 136 ТК РФ) до его начала.

Заполнение 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) производится на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ).

Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно и должны содержать:

- сведения, позволяющие идентифицировать налогоплательщика;

- вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов, а также расходов и сумм, уменьшающих налоговую базу, в соответствии с кодами видов доходов (утв. приказом ФНС России от 10.09.2015 № ММВ-7-11/387@);

- суммы дохода и даты их выплаты;

- статус налогоплательщика;

- даты удержания и перечисления налога в бюджетную систему РФ, реквизиты соответствующего платежного документа.

Форма 6-НДФЛ содержит два раздела: Платформа ОФД 📌 Реклама ОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

- раздел 1 «Обобщенные показатели», в котором указывают обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц», в котором указывают даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

Далее подробнее остановимся на порядке заполнения раздела 2 формы 6-НДФЛ.

Исходя в том числе из положений главы 23 Налогового кодекса дата фактического получения дохода, дата удержания НДФЛ и дата (срок) перечисления НДФЛ в бюджет — это три самостоятельные даты, каждую из которых определяют на основании отдельных норм указанной главы (ст. 223, пп. 4, 6 ст. 226, пп. 7, 9 ст. 226.1 НК РФ; письма ФНС России от 18.03.2016 № БС-4-11/4538@, от 12.02.2016 № БС-3-11/553@, от 20.01.2016 № БС-4-11/546@, от 24.11.2015 № БС-4-11/20483@).

Отметим, что в расчете 6-НДФЛ не предусмотрено указание кодов видов доходов, выплачиваемых налоговым агентом налогоплательщикам. Вместе с тем от вида выплачиваемого налогоплательщику дохода, в обязательном порядке отражаемого в регистрах налогового учета (с кодом 2012 для сумм отпускных выплат и с кодом 2000 для доходов в виде оплаты труда), зависит порядок определения вышеуказанных дат, который, в свою очередь, влияет на корректность заполнения раздела 2 формы 6-НДФЛ.

Заполнение 6-НДФЛ в части сумм отпускных

В общих случаях:

- дату фактического получения доходов в денежной форме определяют как день выплаты (перечисления на банковский счет) такого дохода (подп. 1 п. 1 ст. 223 НК РФ);

- удержать начисленную сумму налога налоговые агенты обязаны непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ);

- перечислить суммы исчисленного и удержанного налога налоговый агент обязан не позднее дня, следующего за днем выплаты (за некоторым исключением) (п. 6 ст. 226 НК РФ).

При этом в отношении дохода в виде оплаты труда в целях исчисления НДФЛ предусмотрено специальное положение, согласно которому датой фактического получения налогоплательщиком такого дохода признают последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ).

Средний заработок, сохраняемый на период ежегодного отпуска, не является оплатой труда, поскольку период отпуска относится ко времени отдыха, то есть времени, в течение которого работник не выполняет никаких трудовых обязанностей (ст. 106, 107, 114, 139 ТК РФ). Поэтому дату фактического получения дохода при выплате сотруднику отпускных определяют на день его выплаты (пост. Президиума ВАС РФ от 07.02.2012 № 11709/11; письма Минфина России от 26.01.2015 № 03-04-06/2187, от 06.06.2012 № 03-04-08/8-139, от 10.10.2007 № 03-04-06-01/349, ФНС России от 24.10.2013 № БС-4-11/190790).

Удержание НДФЛ с отпускных также производят на дату их выплаты (п. 4 ст. 226 НК РФ). Соответственно, даты, отражаемые по строке 100 и по строке 110 раздела 2 формы 6-НДФЛ в отношении таких выплат, будут совпадать.

Важно!

Пункт 4.2 порядка заполнения формы 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) предусматривает отдельное заполнение строк 100—140 в отношении различных видов доходов, имеющих одну дату их фактического получения, но различные сроки перечисления НДФЛ.

Вместе с тем порядок определения даты перечисления в бюджет НДФЛ, удержанного с отпускных, с 2016 года регулируется специальной нормой (абзац второй п. 6 ст. 226 НК РФ): при выплате таких доходов налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Это означает, что срок перечисления НДФЛ с доходов в виде отпускных определяют как последнее число месяца, в котором фактически произведена выплата отпускных. Соответственно, именно эту дату нужно отразить по строке 120 раздела 2 формы 6-НДФЛ в отношении вида дохода «Суммы отпускных выплат».

ПРИМЕР

Операцию по выплате работнику 27.06.2016 отпускных нужно отразить в разделе 2 формы 6-НДФЛ за полугодие, составляемого на отчетную дату 30.06.2016, следующим образом:

- по строке 100 указывают дату 27.06.2016;

- по строке 110 — 27.06.2016;

- по строке 120 — 30.06.2016;

- по строкам 130 и 140 — соответствующие суммовые показатели.

Отражение в 6-НДФЛ доплат в связи с уточнением среднего заработка

Оплату отпуска производят не позднее чем за три дня до его начала (ст. 136 ТК РФ). Расчет среднего заработка для оплаты ежегодного отпуска (ст. 139 ТК РФ) производится исходя из фактически начисленной работнику заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя зарплата. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно).

Вместе с тем в приведенном примере дата окончания расчетного периода для исчисления среднего заработка для оплаты ежегодного отпуска (30.06.2016) наступила уже после срока оплаты отпуска. В связи с чем после окончания календарного месяца средний заработок пересчитывают, а работнику в ближайший день выплаты зарплаты производят соответствующую доплату.

ПРИМЕР (продолжение)

После окончания календарного месяца в связи с пересчетом среднего заработка работнику в ближайший день выплаты зарплаты (08.07.2016) произведена соответствующая доплата отпускных. Так как эта выплата фактически произведена уже в июле 2016 г., то отражать ее нужно будет в расчете 6-НДФЛ за 9 месяцев 2016 г. (на 30 сентября) следующим образом:

- по строке 100 указывают дату 08.07.2016;

- по строке 110 — 08.07.2016;

- по строке 120 — 01.08.2016 (с учетом п. 7 ст. 6.1 НК РФ);

- по строкам 130 и 140 — соответствующие суммовые показатели.

Единовременная выплата к отпуску в 6-НДФЛ

Положением об оплате труда организации может быть предусмотрена единовременная выплата к ежегодному отпуску. Данная выплата не является материальной помощью (социальной выплатой), а представляет собой, по сути, поощрительную (стимулирующую) выплату, которая начисляется и выплачивается одновременно с отпускными выплатами и в полном объеме облагается НДФЛ.

Статья 129 Трудового кодекса определяет стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) как один из элементов заработной платы (оплаты труда работника).

В целях исчисления НДФЛ в отношении дохода в виде оплаты труда предусмотрено специальное положение (п. 2 ст. 223 НК РФ), согласно которому датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом). При этом под доходом в виде оплаты труда понимается непосредственно вознаграждение за выполненные трудовые обязанности (письмо Минфина России от 12.11.2007 № 03-04-06-01/383).

В связи с этим дата фактического получения дохода в виде стимулирующей выплаты должна определяться как день выплаты этого дохода (подп. 1 п. 1 ст. 223 НК РФ). Указанная позиция подтверждена Минфином России (письмо Минфина России от 27.03.2015 № 03-04-07/17028).

Отсюда можно сделать вывод, что единовременная выплата к отпуску, носящая стимулирующий, поощрительный характер, в целях главы 23 Налогового кодекса не может быть отнесена к виду дохода с кодом 2000 «Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физических лиц (кроме выплат по договорам гражданско-правового характера)».

Какого-либо особого порядка исчисления, удержания и уплаты НДФЛ, а также отдельного кода для такого вида дохода, как единовременная выплата к ежегодному отпуску, предусмотренная Положением об оплате труда, нет. По мнению автора, рассматриваемая единовременная выплата может быть отнесена к иным доходам по коду дохода 4800.

В связи с тем, что положениями главы 23 Налогового кодекса установлены различные сроки перечисления налога с доходов в виде отпускных выплат и в виде поощрительных (стимулирующих) выплат, отнесение данной единовременной выплаты к виду дохода «Суммы отпускных выплат» может повлечь некорректное заполнение строки 120 раздела 2 расчета 6-НДФЛ. При этом в разделе 2 формы 6-НДФЛ применительно к такому доходу отражают следующие даты:

- по строке 100 раздела 2 «Дата фактического получения дохода» указывают день выплаты (перечисления) единовременной выплаты к отпуску (подп. 1 п. 1 ст. 223 НК РФ);

- по строке 110 раздела 2 «Дата удержания налога» — ту же дату, что и в строке 100, то есть дату выплаты (п. 4 ст. 226 НК РФ);

- по строке 120 раздела 2 «Срок перечисления налога» — день, следующий за датой выплаты рассматриваемого дохода (п. 6 ст. 226 НК РФ).

Важно!

Не надо путать фактическую дату уплаты и срок уплаты НДФЛ. Исходя из положений абзаца второго пункта 6 статьи 226 и пункта 9 статьи 226 Налогового кодекса правомерным является перечисление удержанного НДФЛ как в день выплаты дохода в виде отпускных, так и в любой последующий день текущего месяца (включая последнее число месяца, в котором выплачены отпускные).

Как в 6 НДФЛ отразить переходящие отпускные: пример

Отпускные выплаты, равно как и любые другие налогооблагаемые доходы сотрудников, подлежат включению в расчет по форме 6-НДФЛ. При заполнении этого отчета может встать вопрос: как отразить в 6-НДФЛ переходящие отпускные? Рассмотрим подробнее, чем отличается переходящий отпуск от переходящий отпускных и как правильно внести в отчет данные выплаты.

Переходящий отпуск и переходящие отпускные — в чем разница?

Несмотря на схожее название, эти понятия имеют совершенно разное значение для целей заполнения отчета.

Переходящий отпуск

Переходящим можно назвать отпуск, который:

- Начинается в одном месяце, а заканчивается в другом. Например, отпуск начался в июне, а закончился в июле. Таким образом, начало его пришлось на первый квартал, а конец на второй.

- Оплачивается в одном месяце, а начинается в другом. Как правило, такая ситуация возникает, когда сотруднику отпускные перечисляются заранее, и дата их выплаты приходится на прошлый месяц. Допустим, отпускные выплачены 30 марта, а в отпуск сотрудник ушел 2 апреля.

Как влияет переходящий отпуск на заполнение отчета?

Переходящий отпуск не влияет на порядок заполнения отчета. Ведь датой выплаты дохода по отпускным является дата их фактического перечисления сотруднику, а датой перечисления в бюджет налога — последний день месяца, в котором выплачены отпускные. При этом неважно, в какой месяц начался отпуск: в том, в котором выплачены отпускные или в следующем. Также неважно, когда закончился отпуск.

Переходящие отпускные

Совершенно иная ситуация обстоит с отпускными, переходящими на следующий отчетный период. Как было сказано выше, датой перечисления НДФЛ с отпускных признается последнее число месяца, в котором они были выплачены.

Если последний день месяца выпадает на выходной, то дата перечисления НДФЛ переносится на первый рабочий день. Отпускные выплаты дата получения которых приходится на один месяц, а срок перечисления на другой и называются переходными.

Пример 1

Отпускные перечислены сотруднику 15 июня. Датой получения дохода и удержания НДФЛ (строки 100 и 110 Раздела 2 отчета) будет 15.06.2019, а срок перечисления налога придется на 1 июля, так как 30 июня выпадает на выходной день. Соответственно, в отчете за полугодие отпускные выплаты необходимо отразить только в Разделе 1. В раздел 2 отчета за полугодие они не войдут и перейдут в Раздел 2 отчета за 9 месяцев.

Таким образом, на порядок заполнения отчета влияют только переходящие отпускные.

Примеры заполнения 6-НДФЛ при переходящем отпуске

Пример 2

Заполним отчет при переходящем отпуске.

ООО «Кадровик» в июле выплатило отпускные двоим своим сотрудникам:

Степанов ушел в отпуск с 26 июля по 10 августа, а Васильев — с 1 по 14 августа.

Раздел 2 отчета по указанным выплатам необходимо заполнить следующим образом:

Как видим, на порядок заполнения 6-НДФЛ не повлияло, что отпускные выплачены в одном месяце, а сотрудник ушел в отпуск в другом.

Пример 3

Заполним отчет при переходящих отпускных.

ООО «Кадровик» в мае и июне выплатило отпускные двоим своим сотрудникам:

В Раздел 2 отчета за полугодие отпускные за Сергеева не войдут, так как НДФЛ перечислен в бюджет 1 июля (30 июня выпало на воскресенье). Соответственно в Раздел 2 отчета за полугодие необходимо внести данные о отпускных только за Колосова:

Включать ли в Раздел 1 отчета 6-НДФЛ переходящие отпускные?

В раздел 1 отчета переходящие отпускные включаются, если они были уплачены в отчетном периоде. Допустим, отпускные Сергееву выплачены 28 июня, и налог за них уплачен в бюджет этим же днем. Тогда в Раздел 1 данная выплата включается в строку 070.

Подводим итоги

- Переходящими отпускными признаются выплаты, срок перечисления НДФЛ по которым пришелся на следующий квартал. Такая ситуация возникает, когда последний день месяца выпадает на выходной или праздничный день.

- Переходящие отпускные отражаются в Разделе 1 (кроме строки 070) того периода, в котором они были выплачены, и в Раздел 2 периода, в котором был перечислен налог в бюджет. Например, июньские отпускные войдут только в Раздел 1 отчета за полугодие. В раздел 2 они войдут уже в отчет за 9 месяцев.

- В строке 070 Раздела 1 переходящие отпускные включаются в том периоде, в котором налог уплачен в бюджет. Если по июньским отпускным налог перечислен до конца месяца, его нужно включить в строку 070 Раздела 1 отчета за полугодие. Если НДФЛ перечислен 1 июля — его необходимо отразить в строке 070 Раздела 1 отчета за 9 месяцев.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Особенности переходящей зарплаты

Мы рассматривали на условном примере, как зарплата, начисленная в одном месяце, а выплаченная в следующем, повлияет на порядок заполнения формы 6-НДФЛ (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@) . Такая зарплата в Разделе 2 Расчета не отражается, что приводит к образованию разницы между показателем строк 040 «Сумма исчисленного налога» и 070 «Сумма удержанного налога» Раздела 1 формы 6-НДФЛ. А как быть с переходящими отпускными в 6-НДФЛ?

Отпуск пришелся на разные месяцы

Вполне типичная ситуация, когда отпуск начался в одном месяце, а закончился уже в другом. Бывает и так, что отпуск полностью приходится на один месяц, но выплата отпускных была произведена еще в предшествующем отдыху работника месяце.

Сразу отметим, что никаких особенностей отражения данных в форме 6-НДФЛ в этом случае не будет. Отпускные в Расчете всегда отражаются по единому порядку, который полностью зависит от фактической даты выплаты отпускных.

Ведь по доходу в виде отпускных датой фактического получения дохода (строка 100 Расчета) является дата его выплаты (пп. 1 п. 1 ст. 223 НК РФ). Она будет совпадать и с датой удержания налога (показатель строки 110 Расчета), ведь именно на дату фактической выплаты дохода налоговый агент должен удержать НДФЛ (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ

Срок перечисления налога с отпускных также не зависит от того, на какие месяцы приходится сам отпуск. Дата перечисления зависит лишь от даты фактической выплаты дохода в виде отпускных. Налог с суммы отпускных перечисляется в последний день того месяца, в котором отпускные выплачивались (абз. 2 п. 6 ст. 226 НК РФ). Это означает, что достаточно сложить весь удержанный налог с отпускных, выплаченных в одном календарном месяце, и перечислить его в бюджет одним платежным поручением в последний день этого месяца. Например, отпускные 3 сотрудникам организация выплачивала 13.05.2019, 17.05.2019 и 20.05.2019. Уплатить НДФЛ с этих отпускных можно одной суммой 31.05.2019. При этом если этот последний день совпал с выходным или праздничным днем, то уплатить НДФЛ можно в следующий за ним рабочий день (пп. 6, 7 ст. 6.1 НК РФ). К примеру, НДФЛ с отпускных за июнь 2019 можно было уплатить 01.07.2019, поскольку 30.06.2019 пришлось на воскресенье.

Как в 6-НДФЛ отражать переходящие отпускные в 2019 году? Как быть, если отпуск начался в одном квартале, а продолжился в другом? Поясним на примере.

Срок уплаты НДФЛ с отпускных

Другой пример: отпускные 3 сотрудникам организация выплачивала 13.05.2019, 17.05.2019 и 20.05.2019. Уплатить НДФЛ с этих отпускных можно одной суммой 31.05.2019. При этом если этот последний день совпал с выходным или праздничным днем, то уплатить НДФЛ можно в следующий за ним рабочий день (пп. 6, 7 ст. 6.1 НК РФ). К примеру, НДФЛ с отпускных за июнь 2019 можно было уплатить 01.07.2019, поскольку 30.06.2019 пришлось на воскресенье.

Принцип заполнения 6-НДФЛ при переходящем отпуске

По доходу в виде отпускных датой фактического получения дохода (строка 100 Расчета) является дата его выплаты (пп. 1 п. 1 ст. 223 НК РФ ). Она будет совпадать и с датой удержания налога (показатель строки 110 Расчета), ведь именно на дату фактической выплаты дохода налоговый агент должен удержать НДФЛ (п. 4 ст. 226 НК РФ).

Пример переходящего отпуска в 6-НДФЛ

- строка 100 — дата выплаты отпускных;

- строка 110 — та же дата, что и по строке 100;

- строка 120 — последнее число месяца, в котором выплатили отпускные*;

- строка 130 — сумма дохода;

- строка 140 — сумма удержанного налога.

Сотрудник получает доход в виде отпускных в день выплаты денег (подп. 1 п. 1 ст. 223 НК). Неважно, на какие дни приходится сам отдых. Заполняйте выплату в одном блоке строк 100–140 в периоде, когда выдали отпускные.

Так как 31.12.2018 — выходной, срок перечисления НДФЛ с отпускных — 09.01.2019. Поэтому в разд. 2 отпускные включены в 6-НДФЛ за 1 квартал 2019 г.

Защитите себя от налоговых проверок. Онлайн-курс от бывшего сотрудника ОБЭП, а ныне известного налогового консультанта сейчас со скидкой 50 %. Сейчас всего за 2750 руб.

Вы научитесь противостоять давлению налоговиков, грамотно вести себя на допросах и выемке, защищать себя от уголовки и субсидиарки.

Куча практических советов и минимум теории. Обучение полностью дистанционно, выдаем сертификат. Успейте купить (у нас еще пять курсов со скидкой).

Как отразить переходящие отпускные в 6-НДФЛ?

Отпускные – это доход, подлежащий налогообложению. Налог изымается из дохода сотрудников. Сумма налога, удержанная по отпускным, вносится в специальную форму 6-НДФЛ. Работодатели в 6-НДФЛ начисленный отражают доход по всем работникам, удержанный и перечисленный налог, а также даты выплат, удержаний и перечислений НДФЛ.

На практике встречаются ситуации, когда отпускные выплачиваются в одном месяце, а налог перечисляется в другом месяце. Или отпуск является переходящим из одного месяца в другой. Рассмотрим, как правильно произвести выплаты и отразить в форме 6-НДФЛ суммы налога, если отпускные переходящие?

Как отразить отпускные в 6-НДФЛ, если отпуск начался в одном месяце, а закончился в следующем

Переходящие отпускные в 6-НДФЛ учитываются по дате выплаты дохода работнику. Это относится к отпускам, выпадающим на несколько месяцев, и тех, которые начинаются с первых дней месяца, но деньги за них выплачены в предыдущем месяце.

В бухгалтерской практике встречаются различные ситуации, когда в расчете нужно отражать переходящие отпускные. Например, человек уходит в отпуск в марте, а приступить к работе должен в апреле. Или, например, ситуация, когда сотрудник уходит в отпуск в мае, а отпускные получил в апреле.

Как в таких ситуациях правильно заполнить расчет и когда необходимо перечислить НДФЛ? Переходящие отпуска в форме отражаются на тех же основаниях, что и обычные. Сумму отпускных, переходящих из одного месяца в другой не делят по частям, а отражают в доходах по дате выплаты.

Расчет 6-НДФЛ включает в себя всего два раздела, но при их заполнении часто возникают вопросы. Доходы и налог отражаются в I разделе нарастающим итогом. Здесь отображаются данные о начисленном доходе, сумме насчитанного и удержанного НДФЛ.

Итоговая сумма по всем отпускным за отчетный период учитываются в строке 020. Автоматически в строке 040 отражаются начисленные суммы по НДФЛ. Если удержание фактически произошло, то этот факт должен быть отражен в строке 070.

Во II разделе указываются данные о дате выплаты отпускных, дате окончания месяца, в котором были выплачен доход, начисленных суммах выплат и налога.

Как рассчитать НДФЛ с отпускных по переходящему отпуску, смотрите в рекомендации Системы Госфинансы Далее рассмотрим, как отразить переходящие отпускные в 6-НДФЛ.

Пример заполнения 6-НДФЛ при переходящих отпускных

В отчете бухгалтер должен отразить переходящий отпуск так:

Дата фактического получения дохода

В отношении дохода в виде оплаты труда датой его фактического получения является последний день месяца, за который налогоплательщику начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ). При этом неважно, на какой день (рабочий, нерабочий праздничный, выходной) приходится последний день месяца. Датой фактического получения дохода в любом случае будет обозначенный последний день. Следовательно, исчисление суммы НДФЛ производится налоговым агентом в последний день месяца, за который налогоплательщику начислен доход за выполненные трудовые обязанности (письма Минфина РФ от 23.11.2016 № 03‑04‑06/69179, № 03-04-06/69181).

Что касается даты фактического получения дохода в виде отпускных, то здесь следует учитывать позицию, сформированную Президиумом ВАС в Постановлении от 07.02.2012 № 11709/11.

Оплата отпуска, несмотря на то, что она связана с трудовыми отношениями налогоплательщика с налоговым агентом, имеет иную (отличную от заработной платы) природу, поскольку фактически в это время работник свободен от исполнения трудовых обязанностей. Следовательно, перечисление НДФЛ, удержанного с сумм оплаты отпуска, не может производиться с учетом положений п. 2 ст. 223 НК РФ.

В итоге дата фактического получения дохода в виде оплаты отпуска определяется согласно пп. 1 п. 1 ст. 223 НК РФ как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц. Представленная позиция продемонстрирована также в письмах Минфина РФ от 06.06.2012 № 03‑04‑08/8‑139 (направлено для сведения Письмом ФНС РФ от 13.06.2012 № ЕД-4-3/9698@), ФНС РФ от 01.08.2016 № БС-3-11/3504@.

Обратите внимание

Отпускные нужно выплачивать не позднее трех дней до начала отпуска (ч. 9 ст. 136 ТК РФ). Нарушение данного требования – административно наказуемое деяние, за совершение которого ответственность наступает по ч. 1 ст. 5.27 КоАП РФ, что подтверждает судебная практика (см., например, решения Московского городского суда от 22.04.2016 по делу № 7-4562/2016, Верховного суда Удмуртской Республики от 24.02.2016 по делу № 7-80/2016). В то же время обстоятельства дела могут свидетельствовать и об отсутствии правонарушения, как это выяснилось в деле № 7-8/2016. Работодатель и работник пришли к соглашению о предоставлении ежегодного и дополнительного отпуска с 16.01.2015 по 15.02.2015. Заявление работника о предоставлении отпуска датировано 14 января 2015 года, приказ работодателя о предоставлении отпуска издан 14 января 2015 года, оплата отпуска работодателем осуществлена 15 января 2015 года. Данные обстоятельства не свидетельствуют о нарушении работодателем положений ч. 9 ст. 136 ТК РФ, оплата отпуска произведена им непосредственно после издания приказа о предоставлении отпуска, при этом сам срок между датой издания приказа и датой начала отпуска составлял три дня (Решение Верховного суда Удмуртской Республики от 25.01.2016).

Дата удержания НДФЛ