Содержание

- Отражен отложенный налоговый актив — проводка

- ОНО и ОНА: что это такое и как рассчитать

- Какой проводкой отразить в учете суммы налоговых обязательств и активов

- Кому необязательно разбираться в проводках по учету отложенных налоговых активов и обязательств

- Изменится ли порядок учета отложенных налоговых активов и обязательств в 2019-2020 годах?

- Итоги

- Проводки по 09 счету — «Отложенные налоговые активы»

- Расчет ОНА

- Примеры проводок ОНА на 09 счете

- Как рассчитать отложенные налоговые обязательства?

- Что такое отложенные налоговые обязательства и отложенные налоговые активы, как отразить в бухгалтерском учете

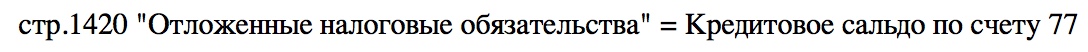

- Какие данные бухгалтерского учета понадобятся при заполнении строки 1420

- Как найти величину отложенных налоговых обязательств (общая формула)

- Причины возникновения налогооблагаемых временных разниц

- Пример того, как образуется отложенное налоговое обязательство

- Формирование показателя по строке 1420 “Отложенные налоговые обязательства” (формулы по балансу)

- Пример формирования строки 1420 “Отложенные налоговые обязательства”

- Как отразить обязательства в балансе (проводки)

- Изменение показателя отложенных обязательств (проводки)

- Ответы на часто задаваемые вопросы про отложенные налоговые обязательства (строка 1420)

Отражен отложенный налоговый актив — проводка

ОНО и ОНА: что это такое и как рассчитать

Какой проводкой отразить в учете суммы налоговых обязательств и активов

Кому необязательно разбираться в проводках по учету отложенных налоговых активов и обязательств

Изменится ли порядок учета отложенных налоговых активов и обязательств в 2019-2020 годах?

Итоги

ОНО и ОНА: что это такое и как рассчитать

Отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО) — специальные понятия, введенные в систему бухгалтерского учета для отражения различий между бухгалтерской и налоговой прибылью.

Почему возникают такие различия, расскажет статья «Расчет разницы между бухгалтерской и налоговой прибылью».

Как расшифровывает бухгалтерское законодательство термины ОНА и ОНО, смотрите на рисунке:

ОНА и ОНО определяются исходя из размеров временных разниц, из-за которых возникают различия между бухгалтерской и налоговой прибылью. Разница образуется по причине того, что определенные расходы и доходы признаются в бухучете в отчетном налоговом периоде, а в налоговом учете в следующем периоде и наоборот. Чтобы рассчитать сумму ОНА и ОНО, необходимо умножить временную разницу на ставку налога на прибыль.

Какие изменения в налоге на прибыль нас ожидают:

- «Дополнен перечень доходов, с которых не нужно платить налог на прибыль»;

- «Споры вокруг ставки налога на прибыль: одним поводом стало меньше».

Корректное вычисление расхождений в величине бухгалтерской и налоговой прибыли позволяет формировать достоверные показатели в отчетности, а также определять размер налоговых платежей текущего и последующих периодов.

Какой проводкой отразить в учете суммы налоговых обязательств и активов

ОНА и ОНО отражаются в учете двумя способами:

- По мере возникновения разниц в бухгалтерском и налоговом учете;

- В момент исчисления налога на прибыль по итогам года или отчетного периода.

Первый способ характерен для автоматизированных учетных программ. Вторым способом пользуются в условиях ручного ведения расчетов по налогу на прибыль.

Как может быть отражена сумма отложенного налогового актива — проводка связывает следующие учетные счета:

Как может быть отражена сумма отложенного налогового обязательства — проводка выглядит следующим образом:

Таким образом, для ОНО и ОНА предусмотрены разные счета учета. При этом вся информация о величине этих показателей собирается на одном субсчете «Расчеты по налогу на прибыль» к счету 68. В результате ОНА и ОНО участвуют в определении конечной величины текущего налога на прибыль.

Самые свежие разъяснения по законодательным новшествам вы найдете на нашем сайте:

- «Земельный налог: изменения-2019»;

- «С 2019 года продажа части имущества ИП будет льготироваться»;

- «Вычет на «Платон» отменяется».

Кому необязательно разбираться в проводках по учету отложенных налоговых активов и обязательств

Не применять ПБУ 18/02 и, следовательно, не отражать в учете ОНО и ОНА могут организации, которым законодательно позволено сдавать упрощенную отчетность и вести учет по упрощенным правилам, а также ряд других субъектов:

Если же НКО, «сколковцы» и малые предприятия примут решение добровольно применять ПБУ 18/02, они вправе это делать. Никаких запретов на этот счет законодательство не содержит. Свое намерение им нужно закрепить в учетной политике.

Сдают ли НКО отчет по форме СЗВ-М, рассказываем .

Изменится ли порядок учета отложенных налоговых активов и обязательств в 2019-2020 годах?

Налогоплательщикам, применяющим ПБУ 18/02 или планирующим это в будущем, следует обратить внимание на приказ Минфина России «О внесении изменений…» от 20.11.2018 № 236н. Он внес корректировки в ПБУ 18/02, которые применяются с отчетности за 2020 год. Допускается и досрочное применение обновленной редакции этого ПБУ, если налогоплательщик захочет внедрить изменения в учетную практику со следующего года (п. 2 приказа № 236н).

В чем заключаются корректировки:

- изменения затронули используемые в тексте термины;

- расширен перечень временных разниц;

- изменен состав отражаемых в отчетности сведений и пр.

Об этих изменениях мы информировали вас в одной из наших публикаций.

Затрагивают ли внесенные поправки порядок отражения ОНА и ОНО в учете? Меняются ли применяемые сейчас проводки в связи с корректировками ПБУ? Каких-либо указаний на изменение применяемых в учете проводок закон № 236н не содержит. Следовательно, схема проводок для ОНА и ОНО остается прежней.

Итоги

Проводка по отражению отложенного налогового актива производится по дебету счета 09 «Отложенные налоговые активы» и кредиту субсчета «Расчеты по налогу на прибыль» к счету 68. Этот же субсчет корреспондирует по дебету с кредитом счета 77 «Отложенные налоговые обязательства», если в учете формируется отложенное налоговое обязательство.

Проводки по 09 счету — «Отложенные налоговые активы»

09 счет бухгалтерского учета используется в организациях для отражения отложенных налоговых активов (ОНА), показатель которых влияет на сумму налога на прибыль, подлежащего к уплате в бюджет. Из нашей статье Вы узнаете, как определить сумму ОНА и какими проводками отразить его в учете.

Расчет ОНА

На счете 09 проводятся суммы ОНА, возникающие при наличии вычитаемых временных разниц между данными о доходах и расходах в бухгалтерском и налоговом учете. Показатель ОНА определяется так:

ОНА = Ввр * СТн;

где:

- Ввр — вычитаемая временная разница;

- СТн — ставка для расчета налога на прибыль на данном предприятии.

Примеры проводок ОНА на 09 счете

Для рассмотрения особенностей учета операций по счету 09 разберем примеры.

Проводка по начислению отложенного налогового актива

По итогам 3 квартала 2015 на склад АО «Маркер» были поставлены 3 партии материалов (запчасти для электрооборудования) на общую сумму 484.300 руб., НДС 73.876 руб. Оплата за запчасти была произведена частично — в сумме 232.500 руб., НДС 35.466 руб.

Для отражения в учете сумм ОНА бухгалтер АО «Маркер» сделал следующие расчеты:

На основании вышеприведенных расчетов в учете АО «Маркер» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 10 | 60 | На склад АО «Маркер» поступили запчасти (484.300 руб. — 73.876 руб.) | 410.424 руб. | Товарная накладная |

| 19 | 60 | Учтена сумма НДС по приобретенным запчастям | 73.876 руб. | Счет-фактура |

| 60 | 51 | Перечислены средства поставщику в счет частичного погашения задолженности за поставленные запчасти | 232.500 руб. | Платежное поручение |

| 60 | 60 Вычитаемые временные разницы | Отражена сумма вычитаемой временной разницы | 213.390 руб. | Бухгалтерская справка-расчет |

| 09 | 68 Налог на прибыль | Учтено увеличение суммы ОНА (213.390 руб. * 20%) | 42.678 руб. | Бухгалтерская справка-расчет |

Списание ОНА

В апреле 2016 АО «Богатырь» реализовало единицу производственного оборудования. На дату продажи сумма амортизации, начисленной на оборудование, составила 42.300 руб. (бухгалтерский учет) и 39.800 руб. (налоговый учет). Сумма ОНА по данному объекту — 895 руб.

При списании оборудования бухгалтер АО «Богатырь» сделает проводку:

| Дт | Кт | Описание | Сумма | Документ |

| 99 | 09 | Списана сумма ОНА по реализованному оборудованию | 895 руб. | Акт на списание ОС |

Корректировка суммы ОНА

С 01.01.2016 для АО «Метрополь» ставка налога на прибыль снижена с показателя 24% до 20%. В балансе АО «Метрополь» на 31.12.2015 по Дт 09 числиться сумма 64.900 руб. Бухгалтером был произведен перерасчет суммы ОНА (64.900 руб. / 24% * 20% = 54.083 руб.) и сделана следующая запись по счету бухгалтерского учета 09:

| Дт | Кт | Описание | Сумма | Документ |

| 84 | 09 | Произведена корректировка ОНА (64.900 руб. — 54.083 руб.) | 10.817 руб. | Бухгалтерская справка-расчет |

Отражение ОНА при полученном убытке

В Отчете о прибыли и убытках и налоговой декларации АО «Север» указана следующая информация:

| Показатель | Данные по итогам 2015 года | Данные по итогам 1 квартала 2016 года | Данные по итогам 2 квартала 2016 |

| Отчет о прибыли и убытках (бухгалтерский учет) | Убыток 181.300 руб. | Прибыль 211.400 руб. | Прибыль 53.200 руб. |

| Налоговая декларация (налоговый учет) | Убыток 181.300 руб. | Прибыль 211.400 руб. | Прибыль 53.200 руб. |

На основании вышеуказанной информации в учете АО «Север» были сделаны следующие проводки по погашению отложенного налогового актива:

| Дт | Кт | Описание | Сумма | Документ |

| 68 Налог на прибыль | 99 Доход по налогу на прибыль (условный) | Учтена сумма условного дохода по итогам 2015 года (181.300 руб. * 20%) | 36.260 руб. | Бухгалтерская справка-расчет |

| 09 | 68 Налог на прибыль | Учтена сумма ОНА с полученного убытка по итогам 2015 года | 36.260 руб. | Бухгалтерская справка-расчет |

| 99 Доход по налогу на прибыль (условный) | 68 Налог на прибыль | Отражена сумма условного налога на прибыль, начисленного за 1 квартал 2016 (211.400 руб. * 20%) | 42.280 руб. | Бухгалтерская справка-расчет |

| 68 Налог на прибыль | 09 | Погашена сумма ОНА с убытка | 36.260 руб. | Бухгалтерская справка-расчет |

| 99 Доход по налогу на прибыль (условный) | 68 Налог на прибыль | Сторно условного налога на прибыль, начисленного за 1 квартал 2016 | 42.280 руб. | Бухгалтерская справка-расчет |

| 68 Налог на прибыль | 09 | Сумма ОНА с убытка за 2015 года восстановлена | 36.260 руб. | Бухгалтерская справка-расчет |

| 99 Доход по налогу на прибыль (условный) | 68 Налог на прибыль | Отражена сумма условного налога на прибыль, начисленного за 1 полугодие 2016 (53.200 руб. * 20%) | 10.640 руб. | Бухгалтерская справка-расчет |

| 68 Налог на прибыль | 09 | Сумма ОНА с убытка, уменьшающего прибыль к налогообложению, погашена | 10.640 | Бухгалтерская справка-расчет |

Как рассчитать отложенные налоговые обязательства?

Привет на связи Василий Жданов в статье рассмотрим отложенные налоговые обязательства. Содержание строки Бухгалтерского баланса 1420 “Отложенные налоговые обязательства” – один из наиболее трудных для понимания аспектов. Бухгалтеру потребуется хорошо понимать различия в бухгалтерском и налоговом учете. Если суммы отразить неверно, последуют штрафы, недоимки.

Что такое отложенные налоговые обязательства и отложенные налоговые активы, как отразить в бухгалтерском учете

Важно! В бухгалтерском учете отложенные налоговые обязательства будут отражены по Кт счета 77. А по Дт счета 77 следует отразить суммы, на которые будут уменьшены (полностью погашены) отложенные налоговые обязательства в нынешнем отчетном периоде.

Отложенные налоговые активы – это часть отложенного налога на прибыль, которая в итоге должна привести к уменьшению суммы налога на прибыль, запланированного к перечислению в бюджет в будущем или последующем за ним периодах.

Согласно п. 15 ПБУ 18/02, отложенные налоговые обязательства – часть отложенного налога на прибыль, которая должна увеличить сумму налога на прибыль, запланированного к перечислению в бюджет в следующем за отчетным периоде или в более поздние годы.

Какие данные бухгалтерского учета понадобятся при заполнении строки 1420

Предприятия, занимаясь формированием бухгалтерской отчетности, имеют законное право отразить сальдированную (т.е. в свернутом виде) сумму отложенных активов/обязательств в своем бухгалтерском балансе. В любом случае, в строку заносится величина отложенных налоговых обязательств, которая актуальна по состоянию на отчетную дату, на 31.12.– прошлого и предшествовавшего прошлому периодов. Для внесения сведений в строку 1420 понадобится посмотреть:

- кредитовое сальдо по счету 77,

- дебетовое сальдо по счету 09.

Итак, в зависимости от того, какой способ отражения суммы отложенных обязательств выберет руководство организации, могут понадобиться дополнительные действия. Следует учесть пару моментов:

- В любом случае показатели по стр. 1420 переносятся из бухгалтерского баланса за предшествующий год на 31.12– прошлого и предшествовавшего прошлому периодов.

- Если в бухгалтерском балансе за отчетный год показатели на 31.12.– прошлого и предшествовавшего прошлому периодов суммы отложенных активов/обязательств были указаны в развернутом виде, а на предприятии принято отражать суммы отложенных налоговых активов/обязательств на отчетную дату в свернутой форме, показатели на 31.12.– тех периодов придется пересчитать, прежде чем отражать их в балансе за отчетный период – это позволит обеспечить сопоставимость отчетных данных. То же касается и обратной ситуации, когда сведения были отражены свернуто, а в отчетном периоде решено было указать показатели развернуто.

- Необходимо сравнить сальдо по счету 09 с сальдо по счету 77 – в зависимости от того, какая величина больше, показатель по строке 1420 может рассчитываться по-разному (формулы будут приведены ниже в статье).

Как найти величину отложенных налоговых обязательств (общая формула)

Формирование отложенных налоговых обязательств наблюдается в случаях, когда возникают налогооблагаемые временные разницы. Это значит, что расходы в налоговом учете оказываются больше, чем в бухгалтерском учете. Теперь становится понятно, почему обобщенная формула расчета отложенных налоговых обязательств выглядит следующим образом:

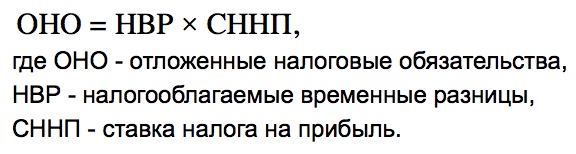

Причины возникновения налогооблагаемых временных разниц

Когда налогооблагаемые временные разницы образуют налогооблагаемую прибыль (убыток), это приводит к возникновению отложенного налога на прибыль, который, в свою очередь, изменит в большую сторону величину налога на прибыль, подлежащего перечислению в бюджет в следующем за отчетным периодом годом или в последующем году. Разберемся, по каким причинам могут появляться налогооблагаемые временные разницы:

- Применение бухгалтером предприятия разных порядков отражения процентов, которые выплачивает кредиторам компания за пользование заемными денежными средствами для целей налогообложения и бухучета.

- Признание в отчетном периоде доходов от реализации изготовленных изделий, товаров, услуг и работ в виде доходов от обычных видов деятельности.

- Применение различных методов начисления амортизации для исчисления налога на прибыль и целей бухучета.

- Признание для целей бухучета процентных доходов компании исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения – по кассовому методу.

- Другие похожие различия между бухгалтерским и налоговым учетом.

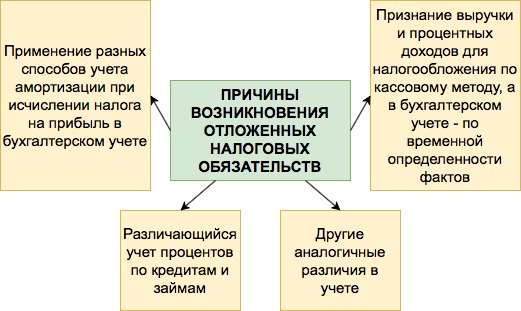

Пример того, как образуется отложенное налоговое обязательство

Важно! Ставка по налогу на прибыль и распределение по долям зависит от сферы деятельности и региона нахождения компании. В примере будут рассмотрены произвольно выбранные значения.

Представим гипотетическую фирму ООО “БухДух”. Работник бухгалтерии по решению начальства начисляет амортизацию в бухучете линейным методом. Однако, а налоговом учете используется нелинейный способ. Компания приобрела некий объект основных средств, который обошелся владельцам в 320 тысяч рублей. Поскольку стоимость его оказалась больше ста тысяч рублей, Налоговый кодекс требует от налогоплательщика амортизировать данное ОС в налоговом учете.

Бухгалтер отыскал срок амортизации для данного объекта ОС в Общероссийском классификаторе основных фондов, и оказалось, что он принадлежит к десятой группе (для ОС данной амортизационной группы утвержден срок полезного использования, равный 361 месяцу – 30 лет по 12 месяцев). Напомним, что бухгалтеру поручено применять линейный метод, а потому амортизация будет вычислена, как показано ниже:

310 000 р. : 361 мес. = 858,72 руб/мес.

Экономическая интерпретация полученного значения заключается в том, каждый месяц со стоимость нового ОС необходимо списывать 858 рублей 72 копейки амортизационных отчислений. Принадлежность данного объекта к десятой амортизационной группе предполагает норму ежемесячной амортизации 0,7%:

310 000 р. х 0,7% = 2170 руб.

Это означает, что в налоговом учете ежемесячно будут списываться амортизационные отчисления в сумме 2170 рублей.

Представим полученные значения в табличном виде для наглядности:

Вычислим размер временной налогооблагаемой разницы:

2170 р. – 858,72 р. = 1311,28 рублей.

Рассчитаем, какое значение отложенных налоговых обязательств будет перенесено на счет 77:

1311,28 р. х 20% = 262,25 рублей

(20% – налоговая ставка по налогу на прибыль с принятием во внимание региональной и федеральной долей).

Бухгалтер сделает следующую проводку:

Дт 68.4 “Расчеты по налогу на прибыль” Кт 77 – 262,25 рублей.

Формирование показателя по строке 1420 “Отложенные налоговые обязательства” (формулы по балансу)

Формулы по балансу для заполнения строки 1420 выглядят следующим образом:

- Формула для предприятий, бухгалтера которых отражают суммы отложенных налоговых активов/обязательств свернуто:

-

, если сальдо по сч. 77 < сальдо по сч. 09.

, если сальдо по сч. 77 < сальдо по сч. 09. -

, если сальдо по сч. 77 > сальдо по сч. 09.

, если сальдо по сч. 77 > сальдо по сч. 09.

- Формула по балансу для компаний, в которых решено отразить суммы отложенных налоговых активов/обязательств в развернутом виде:

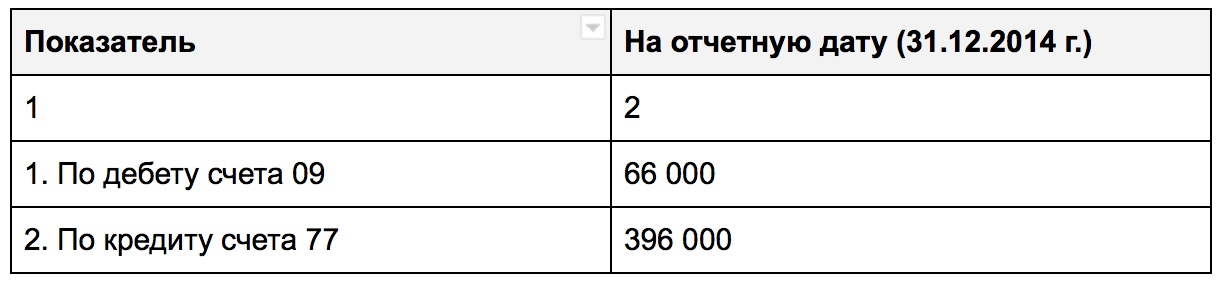

Пример формирования строки 1420 “Отложенные налоговые обязательства”

Разберем ситуацию с заполнением строки 1420 Бухгалтерского баланса на примере гипотетической коммерческой организации ООО “Умные финансы”. Известно, что руководством принято было решение об отражении суммы отложенных налоговых активов/обязательств в развернутой форме. Показатели по счетам 77 и 09 в бухучете фирмы следующие:

Фрагмент Бухгалтерского баланса за 2013 год:

Если бы решено было отражать величину отложенных налоговых обязательств/активов в свернутом виде:

Решение задачи.

- Если компания решит отразить свернутую сумму отложенных налоговых активов/обязательств в своем бухгалтерском балансе:

Сальдо отложенных налоговых активов/обязательств на 31.12.2014 года будет равным:

66 т.р. – 396 т.р. = -330 т.р.

Так как сумма отложенных налоговых активов оказалась меньше суммы отложенных налоговых обязательств, в графе 4 по стр. 1420 будет указана сумма превышения, а именно 330 т.р.

Фрагмент Бухгалтерского баланса для такого случая:

- Если фирма будет отражать размер отложенных налоговых активов (не станет сворачивать сальдо по счетам 77 и 09):

Сумма отложенных налоговых обязательств по состоянию на 31.12.2014 года будет равна 396 т.р.

Фрагмент Бухгалтерского баланса:

Как отразить обязательства в балансе (проводки)

В Бухгалтерском балансе компаний отложенные задолженности будут отражены в Пассиве раздела “Долгосрочные обязательства” по стр. 1420 (если сальдо по 77-ому счету кредитовое). Правила бухгалтерского баланса 18/02 позволяют:

- показывать сальдо по стр. 1420 в развернутом виде (нужно продемонстрировать остаток по Кт сч. 77 в стр. 1420 и остаток по Дт сч. 09 в Активе баланса по стр. 1180 раздела “Внеоборотные активы”);

- отражать сальдо в свернутой форме (нужно уменьшить кредитовое сальдо по сч. 77 на Дт сч. 09).

Изменение показателя отложенных обязательств (проводки)

Движения по сч. 77 совершаются в строго ограниченных рамках, операции могут быть проведены на уменьшение или увеличение показателя:

| Операция | ДЕБЕТ | КРЕДИТ |

| Уменьшение или полное погашение отложенных налоговых обязательств | 77 “Отложенные обязательства” | 68.4 “Расчеты по налогу на прибыль” |

| Увеличение стоимости долга в счет прибавки к сумме налога на прибыль | 68.4 | 77 |

| Выбытие отложенного налогового обязательства с баланса | 77 | 99 “Прибыли и убытки” |

Списанию подлежит не только сумма долга, но и временная разница.

Пример списания отложенного обязательства (проводки)

Компания решила продать партнеру свое основное средство. На дату продажи наблюдались следующие суммы амортизационных отчислений:

- в бухгалтерском учете – 295 тысяч рублей,

- в налоговом учете – 387 тысяч рублей.

Бухгалтер проверяет накопления на отложенные налоговые по счету 77:

- 387 000 р. – 295 000 р. = 92 000 рублей,

- 92 000 р. х 20% = 18400 рублей.

Производится списание с бухгалтерского баланса:

Дт 77 Кт 99 – 18400 рублей на сумму отложенного обязательства.

Ответы на часто задаваемые вопросы про отложенные налоговые обязательства (строка 1420)

Вопрос: Нужно ли производить перерасчет отложенных обязательств, если изменилась ставка налога на прибыль?

Ответ: Да, согласно ПБУ 18/02, если налоговая ставка менялась, отложенные обязательства должны быть пересчитаны снова. Изменение величины затем отражается в балансе в том году, который наступит после отчетного.