Содержание

- Порядок заполнения деклараций и сроки сдачи отчетности при ликвидации организации или ее реорганизации

- Кто исполняет обязанности по уплате налогов при ликвидации (реорганизации) налогоплательщика?

- Как налогоплательщикам определить последний налоговый период?

- Налоговый период – календарный год.

- Налоговый период – квартал.

- Налоговый период – месяц.

- Как определить последний налоговый период налоговым агентам по НДФЛ и расчетный период по страховым взносам?

- Кто и за какой период представляет налоговые декларации при реорганизации юридического лица?

- Каков порядок заполнения декларации правопреемником при реорганизации юридического лица?

- Уплата страховых взносов до завершения процедуры реорганизации.

- Уплата страховых взносов правопреемником реорганизованного лица.

- Решаем бухгалтерские задачи при ликвидации

- Шаг 1. Проводим инвентаризацию имущества и расчетов с контрагентами и госорганами

- Шаг 2. Упорядочиваем расчеты с контрагентами

- Шаг 3. Оформляем увольнение работников и отчитываемся в госорганы

- Шаг 4. Утверждаем промежуточный ликвидационный баланс

- Шаг 5. Продаем имущество

- Шаг 6. Уплачиваем налоги и представляем отчетность в инспекцию

- Шаг 7. Выплачиваем долги кредиторам

- Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Ликвидация / банкротство»:

- Почему она вообще – «ликвидационная»?

- Какую отчетность необходимо предоставить после ликвидации

- Сроки предоставления

- Как подавать

- Уплата налогов

- Образцы заполнения «ликвидационных» отчетов

- Вывод

- Какая отчетность при ликвидации ООО в 2020

- Особенности отчетности при осуществлении процедуры

- Как правильно сдавать?

- Каковы особенности ликвидационного баланса?

- Отчетность в ПФР

- Отчетность в ФСС

- Особенности декларации УСН

- Особенности декларации НДС

- Другие формы отчетности

- Ответы на часто задаваемые вопросы

- Распространенные ошибки

- Отчетность при закрытии ООО: какие отчеты сдавать и когда?

- Основные положения об отчетности при ликвидации юрлица

Порядок заполнения деклараций и сроки сдачи отчетности при ликвидации организации или ее реорганизации

Ермошина Е.Л., эксперт журнала

Журнал «Актуальные вопросы бухгалтерского учета и налогообложения» № 9/2019

Исполнение обязанности по уплате налогов, сборов, страховых взносов (пеней, штрафов) при ликвидации организации регулируется ст. 49 НК РФ, а при ее реорганизации – ст. 50 НК РФ.

В Налоговом кодексе отсутствуют специальные нормы, устанавливающие сроки подачи налоговых деклараций за последний отчетный (налоговый или расчетный) период деятельности реорганизуемой или ликвидируемой организации, что на практике порождает вопросы со стороны налогоплательщиков.

Каковы порядок и сроки подачи налоговых декларация при ликвидации и реорганизации налогоплательщика? Расскажем в данной статье.

Кто исполняет обязанности по уплате налогов при ликвидации (реорганизации) налогоплательщика?

Обязанность по уплате налогов, сборов, страховых взносов (пеней, штрафов) ликвидируемой организации исполняется ликвидационной комиссией за счет денежных средств указанной организации, в том числе полученных от реализации ее имущества (п. 1 ст. 49 НК РФ).

Обязанность по уплате налогов реорганизованного юридического лица исполняется его правопреемником (правопреемниками) в порядке, установленном ст. 50 НК РФ.

Согласно этой статье правопреемником в части исполнения обязанности по уплате налогов признается:

-

при слиянии нескольких юридических лиц – возникшее в результате такого слияния юридическое лицо (п. 4);

-

при присоединении одного юридического лица к другому юридическому лицу – присоединившее его юридическое лицо (п. 5);

-

при разделении – юридические лица, возникшие в результате такого разделения (п. 6);

-

при преобразовании одного юридического лица в другое – вновь возникшее юридическое лицо (п. 9).

Согласно п. 7 и 8 ст. 50 НК РФ при наличии нескольких правопреемников доля участия каждого из них в исполнении обязанностей реорганизованного юридического лица по уплате налогов определяется в порядке, предусмотренном гражданским законодательством. При выделении из состава юридического лица одного или нескольких юридических лиц правопреемства по отношению к реорганизованному юридическому лицу в части исполнения его обязанностей по уплате налогов (пеней, штрафов) не возникает. В ряде случаев, предусмотренных этими пунктами, по решению суда вновь возникшие (выделившиеся) юридические лица могут солидарно исполнять обязанность по уплате налогов реорганизованного лица.

Как налогоплательщикам определить последний налоговый период?

Понятие налогового периода, определения первого и последнего налоговых периодов даны в ст. 55 НК РФ.

Согласно п. 1 указанной статьи под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период может состоять из одного или нескольких отчетных периодов с учетом особенностей, установленных данной статьей.

Налоговый период – календарный год.

Календарный год является налоговым периодом для следующих налогов:

Если налоговым периодом по соответствующему налогу признается календарный год, дата завершения налогового периода определяется с учетом положений, установленных п. 3 ст. 55 НК РФ:

|

Период прекращения организации путем ликвидации или реорганизации |

Последний налоговый период |

|---|---|

|

До конца календарного года |

Период с 1 января календарного года, в котором прекращена организация, до дня госрегистрации прекращения |

|

Организация создана и прекращена в течение календарного года |

Период со дня создания организации до дня госрегистрации прекращения в результате ликвидации или реорганизации |

|

Организация создана в период с 1 декабря по 31 декабря одного календарного года и прекращена до конца календарного года, следующего за годом создания |

Налоговый период – квартал.

Квартал является налоговым периодом для следующих налогов:

-

НДС (ст. 163 НК РФ);

-

водный налог (ст. 333.11 НК РФ);

-

ЕНВД (ст. 346.30 НК РФ).

Если налоговым периодом по соответствующему налогу признается квартал, дата завершения налогового периода определяется с учетом положений, установленных п. 3.2 ст. 55 НК РФ:

|

Период прекращения организации путем ликвидации или реорганизации |

Последний налоговый период |

|---|---|

|

До конца квартала |

Период с начала квартала, в котором прекращена организация, до дня госрегистрации прекращения |

|

Организация создана и прекращена в одном квартале |

Период со дня создания организации до дня госрегистрации прекращения в результате ликвидации или реорганизации |

|

Организация создана менее чем за 10 дней до конца квартала и прекращена до конца квартала, следующего за кварталом, в котором создана организация |

Налоговый период – месяц.

Месяц является налоговым периодом для следующих налогов:

-

акцизы (ст. 192 НК РФ);

-

налог на добычу полезных ископаемых (ст. 341 НК РФ);

-

налог на игорный бизнес (ст. 368 НК РФ).

Если налоговым периодом по соответствующему налогу признается месяц, дата завершения налогового периода определяется с учетом положений, установленных п. 3.4 ст. 55 НК РФ:

|

Период прекращения организации путем ликвидации или реорганизации |

Последний налоговый период |

|---|---|

|

До конца месяца |

Период с начала календарного месяца, в котором прекращена организация, до дня госрегистрации прекращения |

|

Организация создана и прекращена в одном календарном месяце |

Период со дня создания организации до дня госрегистрации прекращения в результате ликвидации или реорганизации |

Как определить последний налоговый период налоговым агентам по НДФЛ и расчетный период по страховым взносам?

В целях исполнения обязанностей налогового агента по НДФЛ и в целях определения расчетного периода по страховым взносам даты начала и завершения налогового (расчетного) периода определяются с учетом положений, установленных п. 3.5 ст. 55 НК РФ.

При прекращении организации путем ликвидации или реорганизации последним налоговым (расчетным) периодом для нее является период времени с начала календарного года до дня государственной регистрации прекращения организации в результате ликвидации или реорганизации.

Если организация создана и прекращена путем ликвидации или реорганизации в течение календарного года, налоговым (расчетным) периодом для такой организации является период со дня создания организации до дня государственной регистрации прекращения организации в результате ликвидации или реорганизации.

Кто и за какой период представляет налоговые декларации при реорганизации юридического лица?

В соответствии с п. 3 ст. 80 НК РФ налоговая декларация (расчет) представляется в налоговый орган по месту учета налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента).

-

реорганизованным юридическим лицом;

-

организацией-правопреемником, если они не были представлены реорганизованным юрлицом в налоговые органы до снятия его с учета в установленном порядке.

В какие сроки должны быть представлены декларации за последний налоговый период при ликвидации или реорганизации юридического лица?

Отметим, что Налоговым кодексом не установлены специальные сроки представления деклараций за последний отчетный (налоговый или расчетный) период деятельности ликвидируемыми (реорганизуемыми) юрлицами или правопреемниками реорганизуемых юрлиц.

Недавно налоговая служба выпустила Письмо от 02.07.2019 № СД-4-3/12868@ по вопросу представления налоговой отчетности и уплаты налогов (страховых взносов) в случае реорганизации юридического лица в форме преобразования. Полагаем, что рекомендации, изложенные в письме, подойдут и для иных случаев реорганизации, а также ликвидации организации.

Обратите внимание:

По мнению ФНС, налоговые декларации должны быть представлены в налоговый орган, а налог уплачен не позднее установленных НК РФ сроков представления налоговых деклараций и уплаты налогов за отчетный (налоговый) период, в котором произошла реорганизация.

Например, срок подачи декларации по налогу на прибыль за последний налоговый период – не позднее 28 марта года, следующего за годом реорганизации (п. 4 ст. 289 НК РФ). Если 28-е число приходится на выходной или нерабочий праздничный день, то последним днем представления декларации является следующий рабочий день (п. 7 ст. 6.1 НК РФ). Так, если организация была реорганизована 5 сентября 2019 года, то декларация за последний налоговый период (с 1 января по 5 сентября 2019 года) должна быть представлена не позднее 30 марта 2020 года.

Согласно п. 3 ст. 386 НК РФ декларация по налогу на имущество организаций за последний налоговый период должна быть представлена правопреемником за реорганизованное лицо не позднее 30 марта года, следующего за истекшим налоговым периодом. При этом сроки уплаты налога и авансовых платежей по налогу установлены законами субъектов РФ (п. 1 ст. 383 НК РФ).

В пункте 3 ст. 398 НК РФ говорится, что декларации по земельному налогу представляются налогоплательщиками не позднее 1 фев-

раля года, следующего за истекшим налоговым периодом. Налог и авансовые платежи по налогу подлежат уплате в порядке и в сроки, которые установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) (п. 1 ст. 397 НК РФ).

Декларации по транспортному налогу представляются налогоплательщиками-организациями не позднее 1 февраля года, следующего за истекшим налоговым периодом (п. 3 ст. 363.1 НК РФ). Срок уплаты налога для организаций устанавливается законами субъектов РФ и не может быть установлен ранее срока представления декларации (п. 1 ст. 363 НК РФ).

Декларация по налогу, уплачиваемому в связи с применением УСНО, по итогам налогового периода представляется налогоплательщиками-организациями не позднее 31 марта года, следующего за истекшим налоговым периодом (пп. 1 п. 1 ст. 346.23 НК РФ).

В связи с тем, что налоговым периодом по НДС признается квартал (ст. 163 НК РФ), декларацию по НДС налогоплательщики представляют в налоговые органы по месту своего учета не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (п. 1, 5 ст. 174 НК РФ).

Каков порядок заполнения декларации правопреемником при реорганизации юридического лица?

С учетом норм ст. 50 НК РФ об исполнении обязанности по уплате налогов реорганизованного лица его правопреемником, а также о неизменности сроков исполнения обязанностей по уплате налогов правопреемник обязан представить налоговую отчетность при ликвидации и произвести соответствующую уплату налогов в случае, если реорганизованное лицо этого не сделало.

Составление налоговых деклараций организацией-правопреемником (в том числе указание в титульном листе ИНН и КПП, кода места представления декларации) регулируется порядком заполнения декларации по тому или иному налогу:

Декларация по тому или иному налогу за реорганизованное лицо заполняется правопреемником в общем порядке, особенности нужно учесть только при заполнении титульного листа, в котором указываются:

-

по реквизиту «ИНН» и «КПП» – ИНН и КПП правопреемника, который подает декларацию (эти же ИНН и КПП отражаются и на остальных страницах декларации);

-

по реквизиту «Налоговый (отчетный) период (код)» – код 50 (последний налоговый период при реорганизации (ликвидации) организации), при представлении декларации по НДС – код налогового периода 51, 54, 55 или 56 (I, II, III, IV кварталы соответственно при реорганизации (ликвидации) организации);

-

по реквизиту «Представляется в налоговый орган (код)» – код налогового органа, в котором правопреемник состоит на учете;

-

по реквизиту «Организация/обособленное подразделение» – название реорганизованного лица;

-

по реквизиту «Форма реорганизации (ликвидация) (код)» – код в зависимости от формы реорганизации, например 1 – преобразование, 2 – слияние, 3 – разделение, 5 – присоединение, 6 – разделение с одновременным присоединением.

Заполняется реквизит «ИНН/КПП реорганизованной организации (обособленного подразделения)».

Различия будут только при заполнении реквизита «По месту нахождения (учета) (код)»:

-

в декларации по налогу на прибыль и декларации по НДС будет указываться код 215 (по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком) или 216 (по месту учета правопреемника, являющегося крупнейшим налогоплательщиком);

-

в декларации по налогу, уплачиваемому в связи с применением УСНО – код 215;

-

в декларации по земельному налогу – код 216 или 270 (по месту нахождения земельного участка (доли земельного участка);

-

в декларации по налогу на имущество – код 215, 216 или 281 (по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога));

- в декларации по транспортному налогу – код 216 или 260 (по месту нахождения транспортных средств).

Обратите внимание:

В соответствующих разделах всех вышеперечисленных деклараций указывается код по ОКТМО того муниципального образования, на территории которого состояло на учете в качестве налогоплательщика реорганизованное лицо.

Кто и в каком порядке уплачивает страховые взносы и сдает расчеты при реорганизации юрлица?

Уплата страховых взносов до завершения процедуры реорганизации.

Согласно п. 3 ст. 431 НК РФ страховые взносы уплачиваются в течение расчетного периода по итогам каждого календарного месяца в срок не позднее 15-го числа следующего календарного месяца. Статьей 45 НК РФ установлено, что плательщик вправе исполнить обязанность по уплате страховых взносов досрочно.

В связи с этим реорганизуемое лицо может уплатить страховые взносы ранее установленного срока, до момента государственной регистрации прекращения деятельности путем реорганизации.

В соответствии с п. 3 ст. 55 НК РФ при прекращении юрлица путем реорганизации последним налоговым периодом для него является период времени с 1 января календарного года, в котором оно прекращено, до дня государственной регистрации прекращения.

Налоговый кодекс не содержит норм, устанавливающих иные сроки уплаты страховых взносов и представления в налоговые органы расчетов по страховым взносам за последний расчетный период при реорганизации плательщика страховых взносов.

Уплата страховых взносов правопреемником реорганизованного лица.

Обязанность по уплате страховых взносов реорганизованного юридического лица исполняется его правопреемником (п. 1, пп. 1 п. 11 ст. 50 НК РФ).

Таким образом, вновь возникшее лицо является правопреемником в части уплаты страховых взносов за те расчетные (отчетные) периоды, обязанность по уплате страховых взносов за которые не исполнена реорганизованным лицом до завершения реорганизации. При этом реорганизация юридического лица не изменяет сроков исполнения его обязанностей по уплате страховых взносов его правопреемником.

Плательщики страховых взносов представляют расчет по страховым взносам не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом, в налоговый орган по месту нахождения организации (п. 7 ст. 431 НК РФ).

В случае непредставления реорганизованным лицом расчета по страховым взносам за последний расчетный (отчетный) период своей деятельности представить указанный расчет за него обязан правопреемник в налоговый орган по месту своего учета не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом, в течение которого произведена реорганизация.

В соответствии с п. 2.22 Порядка заполнения расчета по страховым взносам в титульном листе указываются:

-

по реквизиту «ИНН» и «КПП» – ИНН и КПП правопреемника;

-

по реквизиту «Расчетный (отчетный) период (код)» – код 51, 52, 53 или 90 (I квартал, полугодие, девять месяцев, год соответственно при реорганизации (ликвидации) организации);

-

по реквизиту «По месту нахождения (учета) (код)» – код 217 (по месту учета преемника российской организации);

-

по реквизиту «Наименование организации» – наименование реорганизованного лица;

-

по реквизиту «Форма реорганизации (ликвидация) (код)» – код в зависимости от формы реорганизации, например 1 – преобразование, 2 – слияние, 3 – разделение, 5 – присоединение, 6 – разделение с одновременным присоединением, 7 – выделение с одновременным присоединением;

-

по реквизиту «ИНН/КПП реорганизованной организации» отражаются соответственно ИНН и КПП реорганизованной организации.

В разделе 1 расчетов указывается код ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого находилось реорганизованное лицо.

Правила, предусмотренные п. 3.2 ст. 55 НК РФ, не применяются в отношении ЕНВД.

28 марта 2020 года – это суббота, срок переносится на ближайший рабочий день –

30 марта 2020 года.

Утвержден Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Решаем бухгалтерские задачи при ликвидации

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 21 июля 2017 г.

Содержание журнала № 15 за 2017 г.

М.А. Кокурина,

М.А. Кокурина,

старший юрист Когда подготовка к закрытию фирмы завершена, бухгалтеру самое время заняться своими чисто профессиональными задачами. В частности, посчитать имущество и деньги компании, свериться с контрагентами, отчитаться в налоговую инспекцию и фонды.

Шаг 1. Проводим инвентаризацию имущества и расчетов с контрагентами и госорганами

В период, который вы отвели на предъявление требований кредиторами, займитесь инвентаризацией всего имущества компаниип. 27 Приказа Минфина от 29.07.98 № 34н. Пусть ликвидатор подпишет приказ о назначении инвентаризационной комиссии. Проводится инвентаризация по общим правилам, документы по ее итогам можно оформить по унифицированным формамПостановление Госкомстата от 18.08.98 № 88. К примеру, ваша инвентаризационная комиссия всю признанную и не признанную контрагентами задолженность может внести в акт по форме ИНВ-17.

Отдельно обратите внимание на расчеты с дебиторами и кредиторами. Сверьтесь с контрагентами, направив им по два экземпляра акта сверки с вашими сведениями о задолженности за подписью ликвидатора. Если имеющиеся у ваших контрагентов сведения по долгам совпадут с вашими, они передадут вам один экземпляр акта с подписью их руководителя. При разногласиях нужно будет составлять акт о разногласиях.

Кстати, акты при сверке можно и не составлять, достаточно обмена письмами. Предположим, кредитор заявляет свои требования по вашей задолженности перед ним, а вы отвечаете согласием погасить долг.

А вот по расчетам с бюджетом нужно брать документы, подтверждающие сумму задолженности. Это могут быть справки о результатах сверки или акты сверок, за которыми нужно обращатьсяПисьма ФНС от 05.12.2016 № ЗН-4-1/23090@; ФСС от 17.08.2016 № 02-09-11/04-03-17282 (п. 7); Информация ФСС «Федеральные законы, изменяющие с 1 января 2017 года действующий порядок администрирования страховых взносов в ФСС РФ»; Информация ПФР «Об администрировании страховых взносов на обязательное пенсионное и медицинское страхование с 1 января 2017 года»:

•в ФНС, чтобы подтвердить состояние расчетов по налогам, а также взносам на ВНиМ, ОПС и ОМС, начисленным за периоды начиная с 2017 г.;

•в ФСС — по взносам «на травматизм»;

•в ПФР и ФСС — по взносам, начисленным за 2016 г. и более ранние периоды.

Шаг 2. Упорядочиваем расчеты с контрагентами

По итогам инвентаризации у вас может подтвердиться или выявиться дебиторская или кредиторская задолженность. Возможны такие ситуации.

Ситуация 1. Есть дебиторская или кредиторская задолженность, по которой не истекли 3 года со дня, когда обязательство должно было быть исполненост. 196, п. 2 ст. 200 ГК РФ.

Потребуйте от дебиторов оплаты долгов, по которым уже наступили сроки погашения. Долги, по которым срок уплаты еще не подошел, предложите погасить в связи с ликвидацией. Если дебитор отказывается, посоветуйте своему руководству продать дебиторку, хотя бы со скидкой.

Составьте списки поступивших от кредиторов требований. Это можно сделать, например, так.

ООО «Парад планет»

Перечень заявленных кредиторами требований на 02.08.2017

| Дата поступления требования | Наименование кредитора | Документы, по исполнению которых имеется задолженность | Сумма задолженности, руб. | Решение ликвидационной комиссии («отказать»/»принять») |

| 1-я очередь — отсутствует | ||||

| 2-я очередь — отсутствует | ||||

| 3-я очередь | ||||

| 12.07.2017 | Федеральный бюджет | Требование об уплате НДС от 04.07.2017 № 342 | 42 310 | Принять |

| 4-я очередь | ||||

| 30.06.2017 | ООО «Солнечный луч» | Договор на выполнение работ от 21.03.2017 № 21-03 | 12 347 | Принять |

| ИТОГО: | 54 657 | |||

| Председатель ликвидационной комиссии ООО «Парад планет» |  |

А.А. Патрухненко |

Ситуация 2. Есть дебиторская или кредиторская задолженность, по которой истекли 3 года со дня, когда обязательство должно было быть исполнено.

Такую задолженность можно списать по приказу ликвидатора:

•кредиторскую задолженность — в прочие доходы;

•дебиторскую задолженность — в прочие расходы. Если создавался резерв по сомнительным долгам, то за счет резерва.

| Дт | Кт | |

| Списана дебиторская задолженность, по которой создавался резерв по сомнительным долгам | 63 | 60 (62, 68, 69, 71, 73, 75, 76) |

| Списана дебиторская задолженность, по которой не создавался резерв по сомнительным долгам, а также задолженность, не покрытая резервом | 91-2 | 60 (62, 68, 69, 71, 73, 75, 76) |

Шаг 3. Оформляем увольнение работников и отчитываемся в госорганы

В идеале к этому моменту увольте всех работников с необходимыми выплатами. По всем уволенным одновременно отчитайтесь в инспекцию и фонды. Если кто-то еще остался работать, то кадровую отчетность, о которой мы говорим ниже, придется подавать каждый раз после увольнения очередного человека.

Отчетность в свой налоговый орган. Перед тем как составлять промежуточный ликвидационный баланс, представьте в инспекцию расчет по страховым взносамутв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@; п. 15 ст. 431 НК РФ за период с начала расчетного периода по день представления такого расчета включительно. В нем в поле «Форма реорганизации (ликвидация) (код)» указываете код «0»п. 3.12 Порядка, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

В течение 15 календарных дней со дня подачи такого расчета:

•или уплатите задолженность по страховым взносам;

•или заявите о возврате вам переплаты.

По НДФЛ за период времени от начала года до дня завершения ликвидации представьтеп. 3 ст. 55 НК РФ:

•справки 2-НДФЛ с указанием сумм всех выплаченных вашей фирмой работнику доходовПисьмо ФНС от 27.11.2015 № БС-4-11/20731@;

•расчет по форме 6-НДФЛп. 2 ст. 230 НК РФ; Письмо ФНС от 30.03.2016 № БС-3-11/1355@. В нем в том числе укажите выплаченные при увольнении доходы сотрудника, не освобождаемые от НДФЛ. Это будут, к примеру, зарплата и компенсация за неиспользованный отпуск. Суммы выходного пособия и среднего заработка на период трудоустройства, если они в целом не превышают трехкратного размера среднего месячного заработка (шестикратного размера — для сотрудников, уволенных в районах Крайнего Севера и приравненных к ним местностях), в 6-НДФЛ не включаютсяп. 3 ст. 217 НК РФ; Письма ФНС от 23.03.2016 № БС-4-11/4901, от 23.04.2015 № БС-4-11/7003@; Минфина от 21.03.2016 № 03-04-06/15454, от 24.02.2016 № 03-04-06/10119.

Отчетность в отделение ПФР. Подготовьте и подайте сведения персонифицированного учета на бывших работниковп. 2 ст. 9, п. 1 ст. 11 Закона от 01.04.96 № 27-ФЗ (далее — Закон № 27-ФЗ):

•индивидуальные сведения по всем уволенным застрахованным людям (СЗВ-СТАЖ, ОДВ-1, СЗВ-ИСХПостановление Правления ПФР от 11.01.2017 № 3п);

•реестры застрахованных лицст. 9 Закона № 27-ФЗ;

•сведения по форме СЗВ-Мутв. Постановлением Правления ПФР от 01.02.2016 № 83п; пп. 1, 2—2.2 ст. 11 Закона № 27-ФЗ.

Совет

Оплатите услуги ликвидационной комиссии авансом, например при выплате денег увольняющимся работникам. Тогда долг по оплате этих услуг не нужно будет показывать в ликвидационных балансах. И не нужно будет отдельно подавать на членов комиссии сведения персонифицированного учета в ПФР и НДФЛ-сведения в ИФНС.

Шаг 4. Утверждаем промежуточный ликвидационный баланс

По итогам сверки и после истечения срока для предъявления требований кредиторами составьте промежуточный баланс. В нем отразите всю признаваемую вашей фирмой кредиторскую задолженность, в том числе ту, по которой кредиторы не успели заявить свои требования в установленный вами срок. Учтите, что они вправе требовать погашения долгов до завершения процесса ликвидации.

Утвердить промежуточный баланс должны участники закрывающейся компании протоколомп. 2 ст. 63 ГК РФ. Эти документы представьте в регистрирующую налоговую инспекцию и приложите к ним:

•уведомление о ликвидации по форме № Р15001 с отметкой о том, что оно подается в связи с составлением промежуточного ликвидационного балансаприложение 8 к Приказу ФНС от 25.01.2012 № ММВ-7-6/25@;

•перечень заявленных кредиторами требований, подписанный ликвидатором;

•список всего имущества ликвидирующейся фирмы (составляется в произвольном виде).

Предупреждаем руководителя

За непредставление сведений по бывшим работникам в инспекцию или ПФР компанию могут оштрафовать. Например, за каждую неподанную справку 2-НДФЛ штраф 200 руб.п. 1 ст. 126 НК РФ, за непредставление персонифицированной отчетности — 500 руб. за каждое застрахованное лицо, сведения о котором должны быть отражены в формест. 17 Закона № 27-ФЗ. Непредставление расчета по страховым взносам обойдется в 5% не уплаченных в срок взносов, подлежащих уплате за последние 3 месяцап. 1 ст. 119 НК РФ; Письма Минфина от 24.03.2017 № 03-15-07/17273 (п. 1); ФНС от 30.12.2016 № ПА-4-11/25567, а 6-НДФЛ — в 1000 руб. за каждый полный или неполный месяц со дня, установленного для его представленияп. 1.2 ст. 126 НК РФ.

Шаг 5. Продаем имущество

Если по промежуточному балансу видно, что для погашения долгов перед кредиторами денег не хватает, продавайте имущество. При этом если стоимость имущества превышает 100 000 руб. — то с публичных торговп. 4 ст. 63, п. 2 ст. 448 ГК РФ; гл. 9 Закона 02.10.2007 № 229-ФЗ; Письмо Минфина от 04.03.2015 № 03-02-07/1/11378. Не позднее чем за 30 дней до их проведения опубликуйте извещение о торгах на официальном сайте РФ для размещения информации для проведения торговутв. Постановлением Правительства от 10.09.2012 № 909.

Если вы собираетесь продать, допустим, заложенное недвижимое имущество, то извещение нужно будет опубликовать еще в официальном периодическом издании исполнительной власти региона по месту нахождения продаваемой недвижимостич. 3 ст. 57 Закона от 16.07.98 № 102-ФЗ.

Имущество, которое стоит не дороже 100 000 руб., можно продать без торгов или передать по зачету требований.

Шаг 6. Уплачиваем налоги и представляем отчетность в инспекцию

Закрытие компании произойдет тогда, когда инспекция внесет в ЕГРЮЛ запись о том, что юридическое лицо ликвидированоп. 9 ст. 63 ГК РФ; п. 6 ст. 22 Закона от 08.08.2001 № 129-ФЗ. До этой даты вы должны уплачивать налоги и подавать отчетность в общем порядкеподп. 4 п. 3 ст. 44 НК РФ.

Если компания не ведет никаких операций, то нужно подавать нулевую налоговую отчетность.

Совет

Если в отношении вашей фирмы проводится выездная налоговая проверка, не составляйте промежуточный баланс до ее окончания. Даже если вы пройдете все оставшиеся шаги по ликвидации, а по результатам проверки у вас выявится долг перед бюджетом, в ликвидации вам могут отказатьПостановление 12 ААС от 15.04.2016 № 12АП-2681/2016.

Обязанность по уплате налогов (пеней, штрафов) должна исполнить ликвидационная комиссия за счет средств компании, в том числе полученных от продажи имущества в процессе ликвидациип. 1 ст. 49 НК РФ.

Посчитать штраф за непредставление конкретной декларации или расчета вам поможет калькулятор:

сайт издательства «Главная книга» → Калькуляторы → Калькулятор штрафа за непредставление налоговой декларации (расчета по взносам)

Пока у вас идет ликвидация, бухгалтерскую отчетность вы тоже должны представлять:

•в общем порядке — не позднее 31 марта года, следующего за отчетнымч. 2 ст. 18 Закона от 06.12.2011 № 402-ФЗ;

•и вместе с ликвидационным балансом об операциях в период с даты его утверждения до даты представления документов в инспекцию на ликвидациюч. 4 ст. 18 Закона от 06.12.2011 № 402-ФЗ.

Допустим, сообщение о ликвидации опубликовано 13 марта 2017 г. Баланс за 2016 г. вы сдаете по общему правилу — не позднее 31 марта 2017 г. А ликвидационный баланс и последнюю бухгалтерскую отчетность — не ранее чем 15 мая 2017 г. (поскольку 13 и 14 мая нерабочие дни).

Внимание

При закрытии компании заявлять о снятии с учета в налоговых органах по месту нахождения ее ОП, принадлежавших ей недвижимости или транспорта не нужно. Это делается автоматически инспекцией на основании сведений о снятии с учета, отраженных в госреестре при регистрации ликвидациип. 12 разд. I Порядка, утв. Приказом Минфина от 05.11.2009 № 114н. Закрывающейся компании нужно лишь уплатить налоги и отчитаться по ним.

Пример. Уплата налогов ликвидирующейся фирмой

Условие. ООО «Парад планет» (г. Сочи, Краснодарский край) разместило объявление о своей ликвидации в «Вестнике государственной регистрации» 24.05.2017.

Из промежуточного ликвидационного баланса ООО «Парад планет» видно, что активов для расчета с кредиторами хватает. Но требуется продать часть имущества, чтобы погасить все требования деньгами. По итогам торгов 4 августа 2017 г. были проданы:

•автомобиль (170 л. с.) — за 708 000 руб. (в том числе НДС 108 000 руб.);

•швейное оборудование — за 417 720 руб. (в том числе НДС 63 720 руб.).

Остаточная стоимость имущества на 01.01.2017 — 1 500 000 руб., сумма ежемесячно начисляемой амортизации — 50 000 руб. В августе после ликвидации оставшееся имущество передано учредителям.

Решение. В бюджет ООО «Парад планет» должно заплатить:

•НДС в размере 171 720 руб. (108 000 руб. + 63 720 руб.);

•налог на прибыль в размере 190 800 руб. ((708 000 руб. + 417 720 руб. – 171 720 руб.) х 20%);

•транспортный налог в размере 4958 руб. (170 л. с. х 50 руб.ст. 2 Закона Краснодарского края от 26.11.2003 № 639-КЗ х 7 мес. / 12 мес.). Транспортный налог нужно рассчитать за период с января по июль 2017 г. включительно (поскольку автомобиль был продан до 15 августа и взимание налога прекращается с 1 августа 2017 г.п. 3 ст. 362 НК РФ);

Поскольку организация ликвидируется, то в августе она рассчитывает сумму налога, а не авансового платежа. Налог считается исходя из периода 12 месяцевПисьмо ФНС от 30.07.2013 № БС-4-11/13835.

При этом авансовые платежи составили:

•за I квартал 2017 г. — 7838 руб. ((1 500 000 руб. + 1 450 000 руб. + 1 400 000 руб. + 1 350 000 руб.) / 4 мес. х 2,2% / 4);

Предупреждаем руководителя

За непредставление в ИФНС бухгалтерской отчетности компанию могут оштрафовать на 200 руб. за каждую несданную форму, которая входит в состав отчетностип. 1 ст. 126 НК РФ; Письмо ФНС от 21.11.2012 № АС-4-2/19575@.

За непредставление деклараций за налоговый период по любому налогу — на 5% не уплаченного в срок налога, подлежащего уплате по декларации, за каждый полный или неполный месяц просрочкип. 1 ст. 119 НК РФ; Письмо Минфина от 14.08.2015 № 03-02-08/47033.

Шаг 7. Выплачиваем долги кредиторам

Соотношение долгов компании и оставшихся у нее денег и имущества позволит понять, что делать дальше:

•если денег достаточно, чтобы удовлетворить все требования кредиторов, то выплачивайте долги со дня утверждения промежуточного ликвидационного баланса в такой последовательностипп. 1, 2 ст. 64 ГК РФ;

| Очередь выплаты | Вид кредиторской задолженности |

| Первая | Выплаты гражданам, перед которыми ваша компания несет ответственность за причинение вреда их жизни или здоровьюп. 2 ст. 23 Закона от 24.07.98 № 125-ФЗ; Методика, утв. Постановлением ФСС от 30.07.2001 № 72 |

| Вторая | Выплаты работникам: выходные пособия, зарплата, вознаграждения авторам |

| Третья | Налоги и взносы, выплаты кредиторам по обязательствам, обеспеченным залогом вашего имущества |

| Четвертая | Выплаты всем иным кредиторам, в том числе по требованиям, не удовлетворенным за счет средств от продажи предмета залога, по обязательствам, обеспеченным залогом имущества закрывающейся компании |

| Пятая | Возмещение убытков в виде упущенной выгоды, неустойка, штрафы, пени, в том числе по уплате налогов и взносов |

•если стоимость имущества окажется меньше, чем сумма кредиторской задолженности, то ликвидатор должен обратиться в арбитражный суд с заявлением о банкротстве юридического лицап. 4 ст. 62, п. 4 ст. 63 ГК РФ.

Долги по каждой последующей очереди погашайте после полного расчета по долгам предыдущей. Например, вы не должны платить налоги по требованию, выставленному инспекцией, пока не рассчитаетесь с работниками.

Пример. Погашение долгов ликвидирующейся фирмой

Условие. Воспользуемся условиями предыдущего примера и перечнем заявленных кредиторами требований, приведенным выше.

Ликвидационная комиссия ООО «Парад планет» работает по ГПД, ее услуги оплачены авансом. Все работники уволены до утверждения ликвидационного баланса, поэтому должников первой и второй очереди нет.

Решение. Ликвидационная комиссия должна погасить долги в такой очередности:

•кредитору третьей очереди, то есть уплатить в бюджет НДС по требованию инспекции в размере 42 310 руб.;

•кредитору четвертой очереди, то есть уплатить долг по договору в размере 12 347 руб.

По итогам погашения всей кредиторской задолженности останутся деньги и имущество, которые нужно будет распределить между участниками общества.

* * *

До расчета с участниками фирмы и закрытия ее счетов не забудьте уплатить госпошлину за регистрацию ликвидации в размере 800 руб.подп. 1, 3 п. 1 ст. 333.33 НК РФ

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Ликвидация / банкротство»:

«Что такое “ликвидационная отчетность” и как ее подавать?» – наверное, один из самых популярных вопросов у предпринимателей, которые хотят закрыться. Это очень таинственная отчетность … Потому как о ней ни в налоговом кодексе, ни в подзаконных нормативно-правовых актах нет почти ничего.

Почему она вообще – «ликвидационная»?

Нет, не потому что предприниматель уже предоставил в ЦНАП заявление о закрытии – и он уже не предприниматель, поскольку закрылся.

Она «ликвидационная» потому, что предоставляется до завершения периода, за который вы ее подаете.

Так, например, декларацию по единому налогу плательщик такого налога 2 группы должен подавать 1 раз в год в течение 60 дней после окончания года, за который он ее предоставляет. Однако, если он закрылся в мае, зачем же ждать конца года, чтобы ее подать?

Так что он может подать в налоговую и в мае, и в июне, но в декларации все равно ставится отметка, что она – «за год», потому как для этого предпринимателя установлен годовой срок отчетности. Ну, а поскольку в связи с ликвидацией он ее подает в налоговую раньше, чем этот год закончился (внутри года/периода), она и называется «ликвидационная» – и на ней ставится соответствующая отметка.

Вместе с тем вы должны понимать, что при определенных обстоятельствах отчетность, которую предприниматель подает после своей ликвидации, может и не иметь статуса «ликвидационной». Так бывает, когда сроки ее предоставления позволяют дождаться отчетного периода.

Ну, например, ФЛ-П – плательщик единого налога 2 группы закрылось 25 декабря. Следовательно, нет никакой необходимости бежать и подавать отчетность в последние дни, оставшиеся до Нового года. Отчетность спокойно можно подать и после праздников, в январе.

Но, поскольку она будет подана после завершения периода, то есть, по сути, – в свой обычный срок, отметку о том, что она «ликвидационная», ставить не нужно. Вы ее предоставляете, как вашу обычную отчетность.

Какую отчетность необходимо предоставить после ликвидации

Что подавать – зависит от того, на какой системе налогообложения вы были на момент закрытия и были ли у вас наемные работники.

Если наемных работников у вас не было и вы на момент закрытия были

1) плательщиком единого налога – вам необходимо подать:

– Налоговую декларацию плательщика единого налога – физического лица – предпринимателя;

– Отчет о суммах начисленного дохода застрахованных лиц и суммах начисленного единого взноса;

2) на общей системе налогообложения – вам нужно подать:

– Налоговую декларацию об имущественном состоянии и доходах;

– Отчет о суммах начисленного дохода застрахованных лиц и суммах начисленного единого взноса.

Если же у вас были наемные работники, то дополнительно к вышеперечисленной отчетности необходимо также предоставить Отчет по ЕСВ за наемных сотрудников и Налоговый расчет сумм дохода, начисленных (уплаченных) в пользу физических лиц, и сумм удержанного с них налога (форма 1-ДФ).

Сроки предоставления

В настоящее время согласно действующему законодательству четкий срок подачи установлен только для отчета по ЕСВ и декларации о доходах.

Так, предприниматель должен подать «Отчет о суммах начисленного дохода застрахованных лиц и суммах начисленного единого взноса», а также «Налоговую декларацию об имущественном состоянии и доходах» в течение 30 дней после дня ликвидации.

Для отчетности по единому налогу («Налоговая декларация плательщика единого налога – физического лица – предпринимателя») никаких сроков подачи не установлено. Ну, кроме обычных предельных сроков предоставления отчетности. Вместе с тем, чтобы не забыть об этой отчетности, я рекомендую подавать ее вместе с отчетностью по ЕСВ.

Ну, и для примера, если вы подали ваше заявление о закрытии в ЦНАП 27 мая, то ликвидационную отчетность необходимо подать в налоговую инспекцию не позднее 26 июня. Если вы не имели наемных работников и были на общей системе, то подаете отчет по ЕСВ и декларацию о доходах. Если же были на едином налоге, – отчет по ЕСВ и декларацию по единому налогу.

Как подавать

Если у вас есть действующая электронная цифровая подпись (ЭЦП) и до момента ликвидации вы подписали «Заявление о присоединении к договору о признании электронных документов», то в таком случае отчет по ЕСВ («Отчет о суммах начисленного дохода застрахованных лиц и суммах начисленного единого взноса») вы можете подать в электронном виде, например – в электронном кабинете на сайте ГНС Украины.

Остальные отчеты, если они подаются до завершения налогового периода (то есть в середине периода), можно подать в налоговую только в бумажном виде.

Это можно сделать либо предоставив отчетность непосредственно в налоговый орган (самостоятельно или через вашего представителя, действующего на основании доверенности), либо направив отчетность по почте (через «Укрпочту») почтовым отправлением с описью вложений и уведомлением о вручении.

Вместе с тем, если установленные сроки предоставления отчетности позволяют дождаться завершения налогового периода, то остальные отчеты тоже можно подавать в электронном виде. При условии, что на момент вашей ликвидации вы подписали «Заявление о присоединении к договору о признании электронных документов» – и срок действия вашего ключа ЭЦП еще не закончился.

Например, если вы были на общей системе и подали заявление о ликвидации, ну, пусть 10 декабря, то отчет по ЕСВ можно подать в электронном виде как в декабре (с пометкой «ликвидационный»), так и в январе – до 9 января (уже без отметки «ликвидационный»). А вот декларацию о доходах в электронном виде вы сможете подать только дождавшись завершения года – в январе (до 9 января). До января декларацию о доходах можно будет подать только в бумажном виде.

Уплата налогов

А вот здесь есть один очень важный момент.

В случае подачи ликвидационной отчетности начисление налогов в личной карточке происходит в день предоставления такой отчетности.

То есть, если, как в нашем случае с ФЛ-П, которое закрылось 27 мая, подало отчет по ЕСВ, предположим, 10 июня, то ЕСВ за апрель и май насчитается (отразится) в вашем лицевом счете именно 10 июня. Аналогично будет и с единым налогом, если вы – плательщик единого налога третьей группы.

Учитывая этот нюанс, вам нужно сначала заплатить налоги – и только потом, скажем, на следующий день, подавать отчеты. В противном случае, если не уплатить налог заранее, у вас в день подачи ликвидационной отчетности возникнет налоговый долг, а после уплаты налога вам насчитают еще и финансовую санкцию с пеней, ну, и админштраф (если успеют).

Образцы заполнения «ликвидационных» отчетов

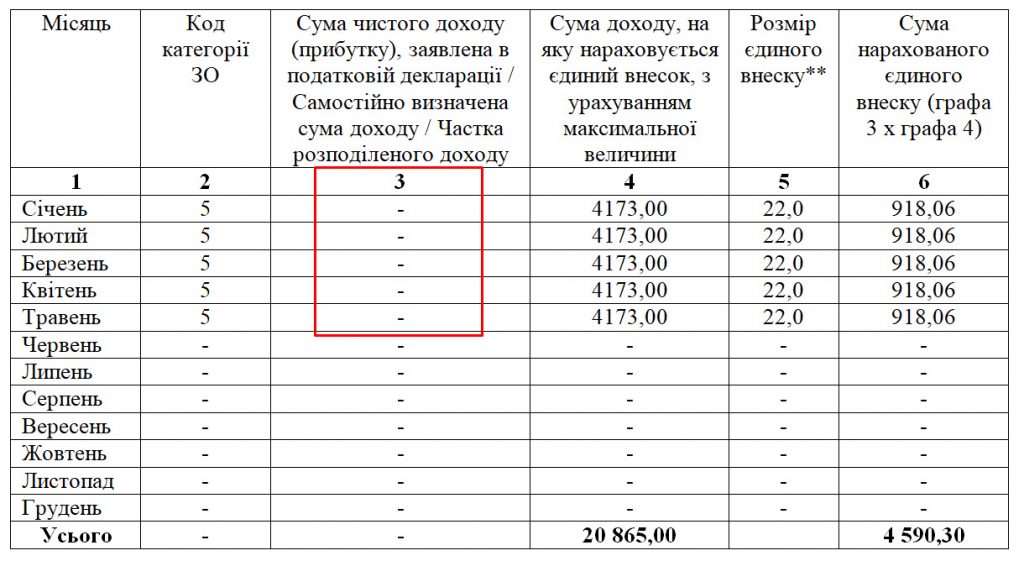

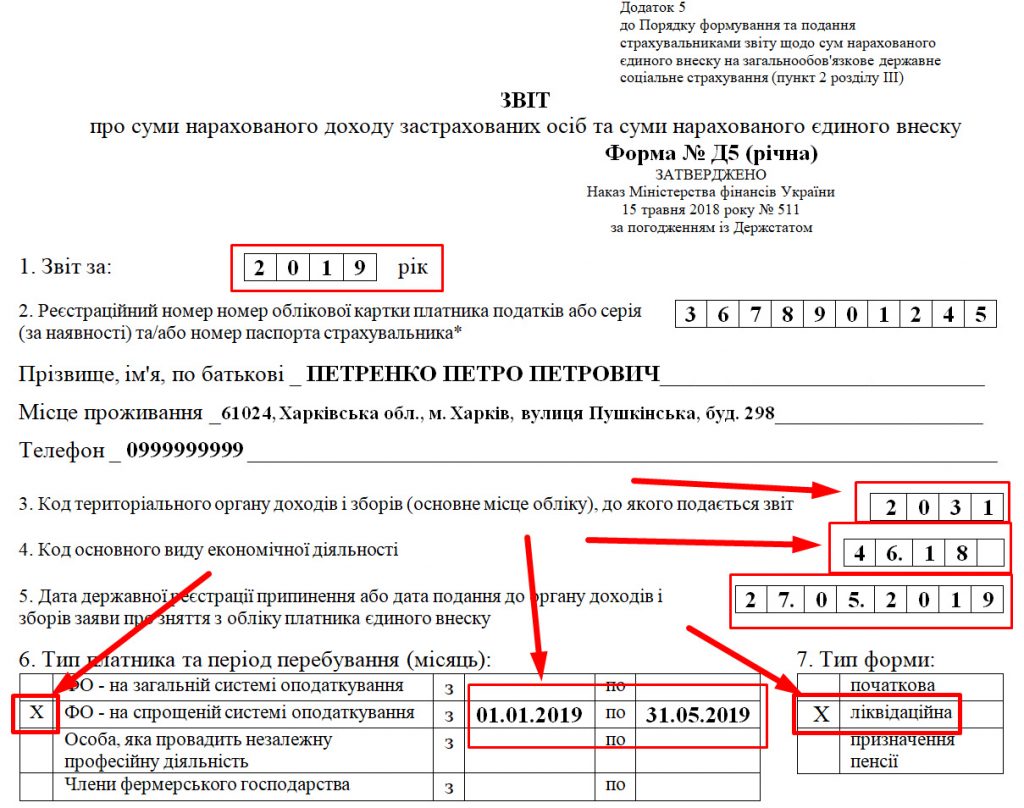

Приведу несколько примеров заполнения ликвидационных отчетов по единому налогу, ЕСВ и налогу на доходы, с указанием определенных особенностей и нюансов. Для примера будем считать, что наш предприниматель закрылся 27 мая 2019 года – и рассмотрим 3 варианта заполнения: если бы он был на общей системе, на едином налоге второй группы и на едином налоге третьей группы.

Обратите внимание, что у меня отметка «ликвидационная» на отчете уже напечатана (я очень часто готовлю такую отчетность, так что для меня так проще), но вы можете написать ее и от руки.

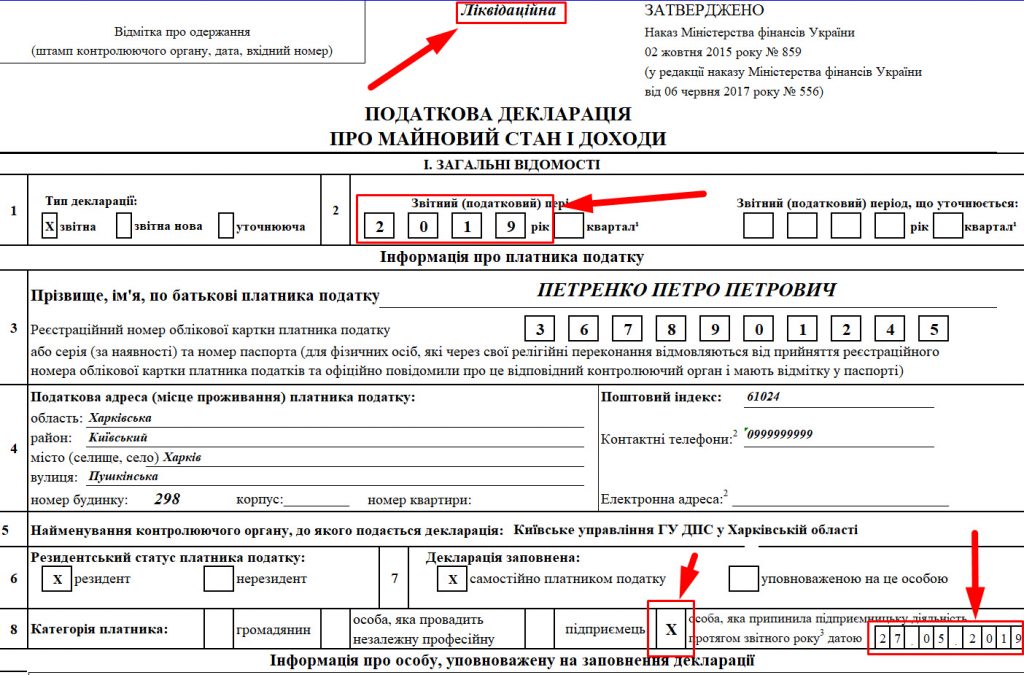

Налоговая декларация об имущественном состоянии и доходах

Здесь есть три нюанса, которые я выделил красными прямоугольниками: вверху пишем, что она «ликвидационная», отмечаем, что она – за год, в строке 8 ставим флажок категории плательщика «лицо, прекратившее предпринимательскую деятельность» и указываем дату ликвидации.

Остальные поля заполняются, как в обычной декларации.

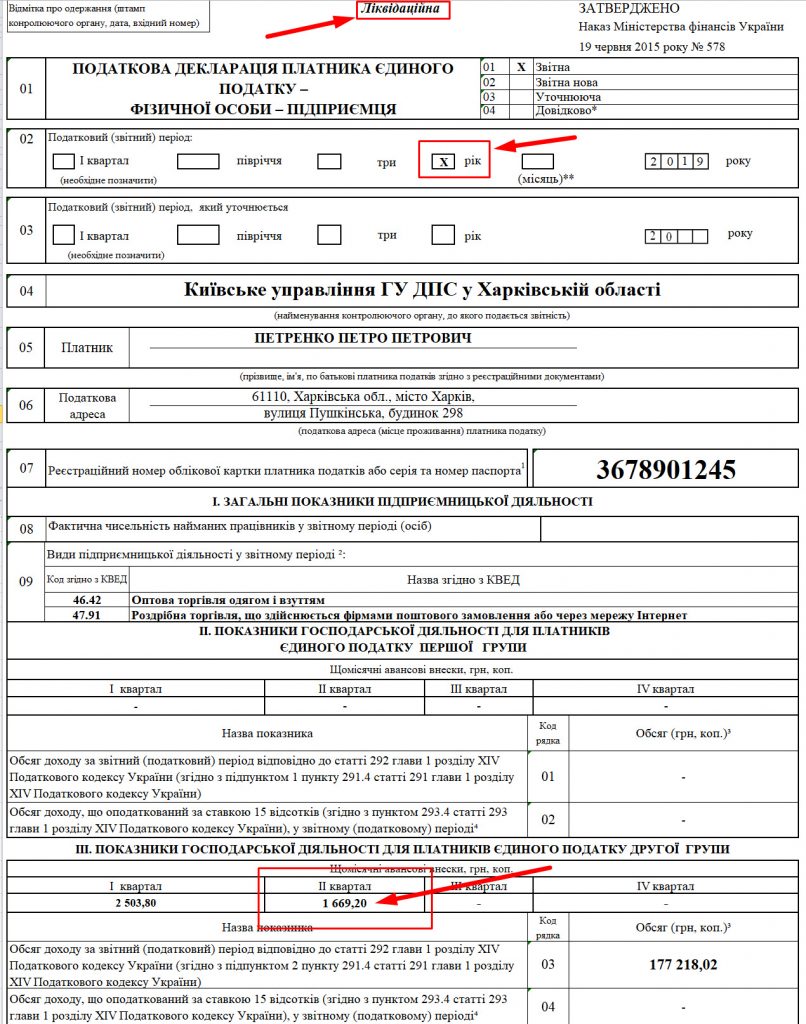

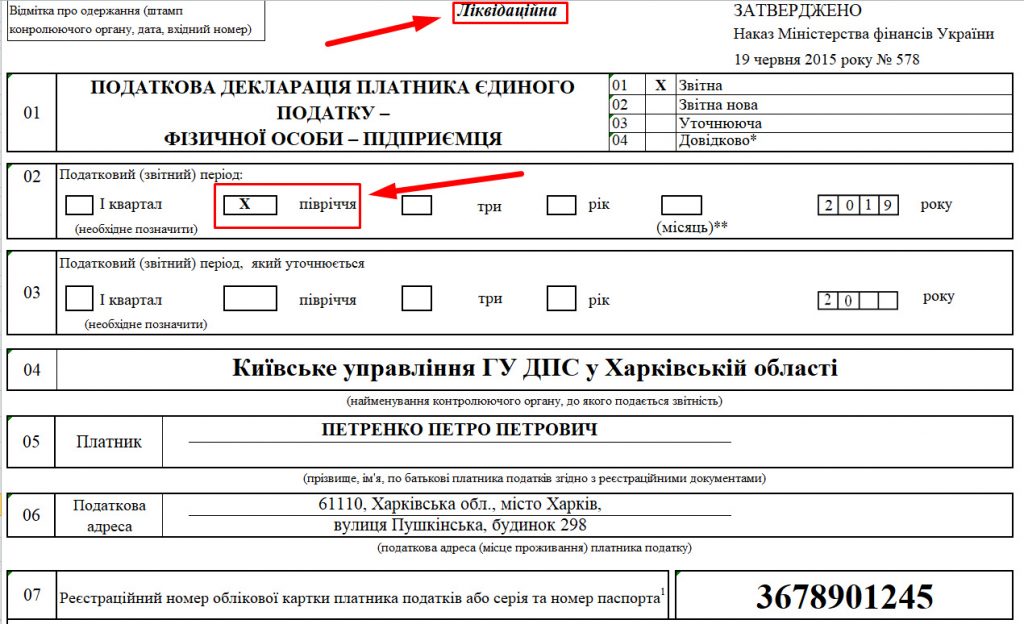

Налоговая декларация плательщика единого налога – физического лица – предпринимателя

Плательщик единого налога 2 группы

Здесь тоже есть три нюанса, на которые нужно обратить внимание: вверху – отметка «ликвидационная», отмечаем, что декларация – «за год», ну, и в третьем разделе сумму единого налога за второй квартал указываем только за 2 месяца (апрель – май), поскольку ФЛ-П в нашем примере закрылось в мае.

Остальные поля заполняются, как в обычной декларации.

Плательщик единого налога третьей группы

Здесь еще проще: вверху – отметка «ликвидационная», отмечаем, что наша декларация – за полугодие (6 месяцев). Ведь ФЛ-П в нашем примере закрылось в мае.

Дальше – все, как обычно.

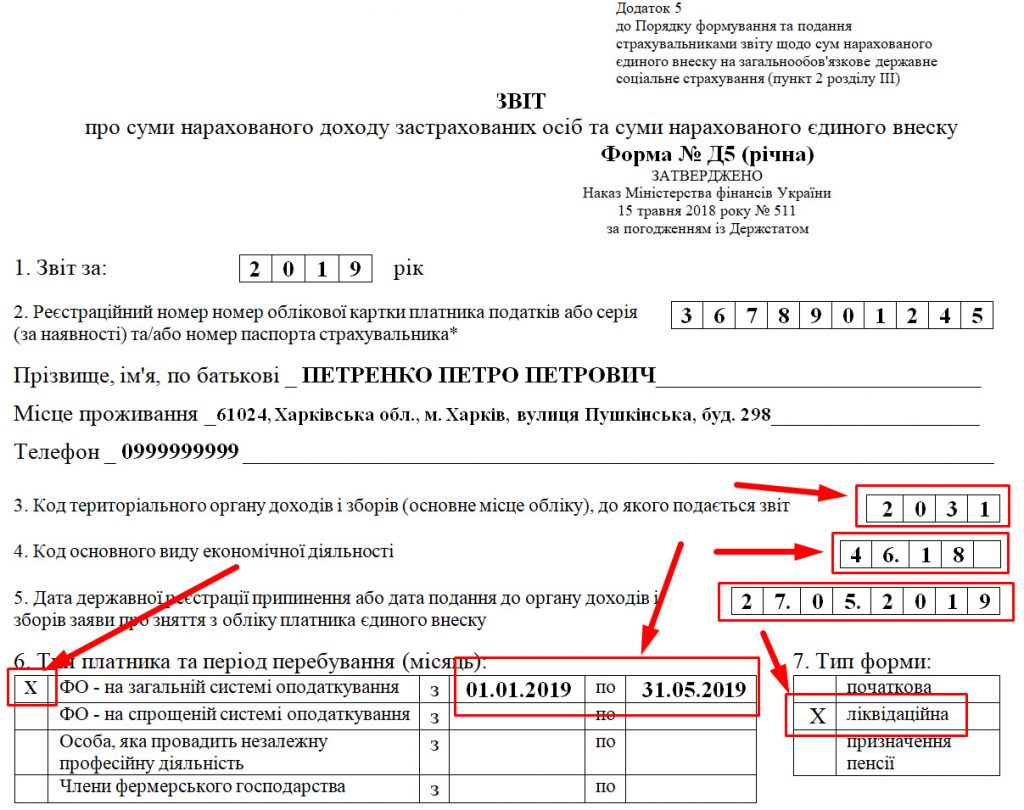

Отчет о суммах начисленного дохода застрахованных лиц и суммах начисленного единого взноса

В отличие от предыдущих деклараций, в отчете по ЕСВ есть много нюансов, которые нужно учитывать. При этом существует одна типичная ошибка, которую допускают предприниматели, зарегистрированные очень давно и не поменявшие свои КВЭДы 2005 на КВЭД 2010.

Общая система

Обратите внимание: в отчете по ЕСВ уже не нужно вверху писать «Ликвидационная», для этого есть соответствующая отметка в строке 7 отчета.

В строке 3 необходимо указать именно код территориального органа, а не код налоговой. Например, если ваше ФЛ-П зарегистрирован в Московском районе г. Харькова, нужно указать именно код Московского района (в системе ГНС) – 2034. Хотя сам отчет вы будете подавать в Киевское управление ГУ ГНС в Харьковской области, которое само по себе имеет код – 2031. Такое кодирование связано со старым территориальным делением, когда в каждом районе была своя налоговая, тогда как сейчас одно управление администрирует несколько районов.

В строке 4 нужно указывать именно ваш основной КВЭД, а не тот, по которому вы работали. Учитывая это, информация в этой строке может не совпадать с информацией в декларации по единому налогу. Ведь по основному КВЭДу вы деятельность могли и не вести, в то время как в декларации по единому налогу указываются именно те КВЭДы, по которым вы работали.

В строке 5 указывается дата вашей ликвидации, в нашем случае – 27 мая 2019 года.

В строке 6 нужно конкретизировать, на какой именно системе налогообложения вы работали, поэтому ставим отметку напротив строки «Общая система» и указываем промежуток дат, когда вы находились на этой системе. Обратите внимание: несмотря на то, что вы прекратили свою предпринимательскую деятельность 27.05.2019 года, в этой строке вы указываете последнее число месяца, в котором закрылись, в нашем случае – 31.05.2019 года.

Переходим к заполнению второго листа отчета по ЕСВ.

Как видите, таблицу заполняем только за те месяцы, в которых вы работали. Если, находясь на общей системе, вы не получали доход (подавали декларацию о доходах с прочерками), графу 3 можно оставить незаполненной. Остальные графы таблицы заполняем так, как обычно, и начисляем ЕСВ исходя из минимального размера заработной платы.

Плательщик единого налога

На первом листе отчета – все точно так же, как и в отчете по ЕСВ на общей системе налогообложения (можете почитать немного выше, если вы пропустили описание для общей системы), только в строке 6 ставим отметку напротив «ФЛ – на упрощенной системе налогообложения» и отмечаем период, когда вы на ней были. Как я уже писал выше, несмотря на то, что наше ФЛ-П закрылось 27.05.2019 года, здесь мы указываем последнее число месяца, в котором оно закрылось, – 31.05.2019 года.

Ну, и если в течение года предприниматель был как на общей системе, так и на едином налоге, нужно будет заполнить две строки, а не одну, указав в каждой соответствующий период пребывания на одной и на другой системе.

Заполнение таблицы на 2 листе отчета несколько отличается от общей системы. Как видите, в графе 3 таблицы мы указываем сумму минимальной заработной платы – независимо от того, получало наше ФЛ-П доход в этот период или нет.

Ну, и в графе 2 «код категории ЗО» ставим «6» – код плательщика единого налога. Тогда как для общей системы – это цифра 5.

Типичная ошибка «старых» плательщиков

Если ваше ФЛ-П было зарегистрировано очень давно и вы в ЕГР не поменяли свои КВЭДы 2005 на новые КВЭДы 2010, то при заполнении отчета по ЕСВ в электронном кабинете автоматически “подтянется” основной КВЭД в формате КВЭД 2005.

Как вот в этом примере:

Как видите, эти КВЭДы – «трехзначные», они состоят из 5 цифр (в отличие от КВЭД 2010).

Так вот: это НЕ правильно!!!

Вам нужно воспользоваться таблицей сопоставлений на сайте Госстата. Найти там ваш КВЭД 2005 и, щелкнув по нему, получить КВЭД 2010.

Запомните: в отчете по ЕСВ необходимо указывать основной КВЭД именно в формате КВЭД 2010. Если же вы этого не сделаете, Квитанция №2 придет с отказом и пометкой, что ваш отчет не принят («пакет не принят»), с вот таким указанием причины отказа:

А теперь – главное!

Как показывает мой личный опыт, при подаче отчета по ЕСВ в бумажном виде сотрудники налоговой инспекции очень часто в строке 4 указывают старый КВЭД 2005 , даже если в самом отчете вы указали новый КВЭД 2010.

Очевидно это связано с тем, что обычно это поле заполняется автоматически информацией, которая “подтягивается” из базы. Так что, если вы подаете отчет по ЕСВ в налоговую лично, обязательно обратите внимание инспектора на то, что в строке 4 нужно указывать именно тот КВЭД, который вы написали в отчете, а не тот, который у него «подтянулся» автоматически.

Если он этого не сделает, то из Пенсионного фонда (в случае отчетности по ЕСВ вторую квитанцию выставляет именно Пенсионный фонд, а НЕ ГНС Украины) Квитанция №2 поступит с пометкой, что ваш отчет не принят.

Если вы направляли отчетность по почте, то в таком случае зайдите в ваш электронный кабинет на сайте ГНС Украины и проверьте, правильно ли сотрудник налоговой указал КВЭД. И если там указан КВЭД 2005 вместо КВЭД 2010, который вы написали в отчете, и рядом с отчетом есть Квитанция № 2 с отказом, – пишите жалобу на действия налоговиков и требуйте внесения соответствующих исправлений.

Вывод

К сожалению, ничего из того, о чем я сейчас рассказал (за исключением сроков подачи), нет ни в Налоговом кодексе, ни в законе о ЕСВ, ни в подзаконных нормативно-правовых актах, в частности – в инструкциях по предоставлению отчетности…

В общем, надеюсь, что мне удалось развеять завесу таинственности относительно этой загадочной отчетности. 🙂

Как видите, на самом деле здесь нет ничего сложного.

Однако, если у вас возникнут трудности с подготовкой и подачей ликвидационной отчетности, вы можете обратиться за помощью ко мне. Это можно сделать как в онлайн-режиме, так и записавшись на консультацию в офисе.

Александр Зарайский.

Что бы не пропустить ничего важного подписывайтесь на наш Телеграм-канал, страницу в Фейсбуке, или добавляйтесь в Твитере.

Если моя статья Вам понравилась, или оказалась для Вас полезной, вы можете сказать «спасибо», 🙂 перечислив любую сумму на Ваше усмотрение на мою карточку в «ПриватБанке»:

— № 5169 3324 0559 7207 — получатель Зарайский Александр Николаевич.

Другие статьи и видео о подаче отчетности и использовании електронного кабинета:

— Как заполнить декларацию по единому налогу ФЛ-П — единоналожнику 2 группы.

— Как подать отчет в электронном кабинете на сайте ГНС Украины. (для единщиков 3 группы)

— Как правильно заполнить отчет по ЕСВ предпринимателю — плательщику единого налога.

— Как добавить строку в электронном кабинете на сайте ГФС Украины.

— Как создать ЭЦП в обычном Приват24 (не для бизнеса).

— Ликвидационная отчетность предпринимателя — как ее подавать.

— Где в Харькове можно сдать отчеты в налоговую.

Какая отчетность при ликвидации ООО в 2020

В процессе своего функционирования предприятие постоянно ведет бухгалтерский учет и формирует отчетность. Однако, в ситуации, когда компания ликвидируется, процесс предоставления отчетности выступает обязательным элементом. В рамках данной статьи рассмотрим, каковы особенности отчетности компании в процессе ее ликвидации в 2020 году.

Особенности отчетности при осуществлении процедуры

Процессом ликвидации ООО является набор действий и правил остановки и прекращения деятельности компании, осуществляемый посредством устранения ее из ЕГРЮЛ. Процедура ликвидации сопровождается тем, что закрываются все расчетные счета фирмы, прекращаются все ее обязательства и права. Процесс ликивидации и сдачи отчетности ничем не отличается от аналога в период нормального функционирования компании. Но есть одно единственное исключение. Это сроки. При осуществлении закрытия фирмы сроки сдачи отчетных документов не соответствуют официально установленным, они переносятся в зависимости от даты и продолжительности процедуры ликвидации.

На образцах отчетных документов ликвидируемой организации на титульной обложке специально проставляют особую отметку о закрытии хозяйствования компании.

Характерные черты предоставления бухуотчетности в процедуре закрытия ООО описаны в ст.17 402-ФЗ. В ней указано, что отчетный год является неполным в такой ситуации.

Важно! Процесс формирования и предоставления отчетных документов при закрытии фирмы имеет ряд характерных черт:

-

смещение сроков сдачи отчетов;

-

отметка на титуле о начале закрытия фирмы.

Как правильно сдавать?

Для тех фирм, что находятся на стадии закрытии и прекращения хозяйствования, в качестве последнего года отчетности является тот, который исчисляется с 1.01 по дату выписки из реестра ЕГРЮЛ. Бухотчетность может быть создана по сроку, который предшествует дате выписки из реестра.

В основе формирования итоговой отчетности в виде ликвидационного баланса лежат промежуточный баланс, информация о показателях хозяйствования фирмы, которая накопилась с момента утверждения баланса (промежуточного) до момента выписки из ЕГРЮЛ.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Каковы особенности ликвидационного баланса?

Промежуточный ликвидационный баланс и методика его составления четко прописаны в п.2 ст. 63 ГК РФ.

В таблице представлены основные особенности такого документа. (нажмите для раскрытия)

| Показатель | Характеристика |

| Период составления | После того, момента, когда предъявлены все требования существующих кредиторов |

| Информация и данные в составе | · активы компании;

· основные кредиторские требования; · информация о том, каким образом были рассмотрены кредиторские требования |

| Кто имеет право утверждения | · учредитель;

· ликвидатор |

Данный тип документа передается в налоговую инспекцию в совокупности с уведомлением Р15001.

Подготовка балансового отчета может начаться в срок, который соответствует дате погашения задолженности ООО перед банками, бюджетом, работниками и другими кредиторами. В данный баланс входят данные о составе имущественного комплекса фирмы, который должен быть распределен между участниками.

Заключительный ликвидационный баланс предлагается к рассмотрению в ИФНС одновременно с заявлением Р16001.

Образец ликвидационного баланса представлен в приложении к статье.

Отчетность в ПФР

В связи с завершением функционирования хозяйственной деятельности компании все ее сотрудники подлежат увольнению. Соответственно, в органы ПФР должна быть предоставлена информация об этих сотрудниках.

На титуле отчета также проставляется отметка о закрытии фирмы.

В ПФР надо принести следующие типы отчетности:

- СЗВ-М;

- СЗВ- СТАЖ.

Данные документы формируются на стандартных процедурах, но на титульнике указывается отметка о ликвидации.

Важно! Начисленные суммы взносов по соцстрахованию необходимо заплатить в течение 15 дней, начиная с момента формирования отчетов.

После предъявления документации в органы ПФР выдают ликвидируемой организации документ, который удостоверяет сдачу ликвидационной отчетности.

Отчетность в ФСС

Процесс сдачи отчетности аналогичен обычной процедуре. В органы ФСС предоставляется обычный отчет на момент ликвидации, но с условием проставления особой отметки о процедуре закрытия на титуле. Форма отчета 4-ФСС утверждена Приказом ФСС от 26.09.2016 № 381.

Важно! Если число сотрудников в компании выше 25 человек, органы ФСС принимают документы только в электронном виде. Если работников менее 25 человек, то используют обычную форму отчета.

Особенности декларации УСН

В случае, когда компания находилась на спецрежиме УСН, то вся документация должна быть подана не позднее 25 числа месяца, который следует за месяцем ликвидации.

Организация в данной ситуации должна ориентироваться на ст. 346.23 НК РФ. В ней указано, что при осуществлении закрытия предприятия, отчетность сдается в установленные сроки до 25 числа. В обязательном порядке должно быть уведомление ФНС о том факте, что деятельность компании уже не ведется (п.8ст.346.13 НК РФ).

На титуле код отчетного периода равен значению «50».

Особенности декларации НДС

Налога декларация по НДС предоставляется компаниями, которые применяют ОСНО каждый квартал.

При закрытии деятельности компания может подать такие декларации в двух возможных вариантах:(нажмите для раскрытия)

- на дату начальной стадии процедуры закрытии;

- на дату выписки из ЕГРЮЛ.

Большинство фирм стараются подать данный вид отчета все- таки на начальной стадии, так как для компании все еще остается возможность внесения необходимых корректировок.

Также следует помнить о кодах на титуле, которые проставляются при процедуре закрытия:

| Квартал | Код |

| 1 квартал | 51 |

| 2 квартал | 54 |

| 3 квартал | 55 |

| 4 квартал | 56 |

Другие формы отчетности

Ликвидируемая компания также готовит к предоставлению следующие виды отчетности:

- 2-НДФЛ в налоговую инспекцию. Сроком является время от начала года до исключения из ЕГРЮЛ;

- форма декларации 6-НДФЛ;

- декларация по налогу на прибыль. Она может быть сдана в совокупности с итоговым балансом. Второй вариант – срок получения уведомления о начале процедуры закрытия. Здесь есть возможность внесения корректировок;

- отчетность бухгалтерии: промежуточный и окончательный ликвидационный баланс;

- заявление по форме Р16001, которое должно быть нотариально заверено.

Форма заявления Р16001 представлена в приложении к статье.

Конкретный порядок формирования и предоставления отчетности при осуществлении процедуры ликвидации не предусмотрен. Налоговым периодом является время от начала дня процедуры до дня ее завершения, то есть внесения данных в ЕГРЮЛ. Значит, отчетность должна быть предоставлена до дня внесения этой записи в реестр.

Служба правового консалтинга РУНА

Пример 1. Предположим, что ООО имеет два участника. Доля каждого из них в УК составляет 30% (юрлицо) и 70% (физлицо).

Размер УК равен 100 т.р. Нераспределенная прибыль по ликвидационному балансу составила 1 000 т.р.

Кредиторка отсутствует.

Общая величина пассивов (собственный капитал):

100 + 1000 = 1100 т.р.

Активы представлены денежными средствами в размере 1100 т.р.

ООО при осуществлении выплат является налоговым агентом. В качестве базы налогообложения не считают 30 т.р. (выплаты юрлицу).

Удержанию и отчислению в бюджет подлежат следующие суммы:

- для юрлица: налог на прибыль: ((1100*0,3)-30)*9% = 27 т.р.;

- для физлица: НДФЛ : 1100*0,7*9% = 69,3 т.р.

Ответы на часто задаваемые вопросы

Вопрос № 1. Какие особенности заполнения кода отчетного периода?

На титуле проставляются не стандартные коды отчетного периода, а специальные ликвидационные коды. Например, код составляет «50» для налога на прибыль. Налоговики понимают, что при указании данного кода, компания ликвидируется.

Вопрос № 2. Отчет в органы ПФР и ФСС надо сдать в какой период?

Все указанные выше отчеты необходимо сдать до момента подачи заявления по форме Р16001.

Распространенные ошибки

Ошибка № 1. Очень частой ошибкой является несвоевременная подача уведомления в органы. Оно должно быть подано в регорган в течение 3 рабочих дней с даты принятия решения о ликвидации. В противном случае грозит штраф в размере 5000 рублей.

Ошибка № 2. Невыполнение обязательств перед кредиторами. В случае уклонения от такой обязанности, кредиторы имеют право подавать в суд. В такой ситуации возможно даже приостановление процедуры ликвидации, что влечет дополнительные расходы по сдаче отчетности.

Ошибка № 3. Неверно составлены промежуточный и окончательный ликвидационные балансы. Возможны расхождения по датам или кодам. Даты должны совпадать, а на балансе общества уже не должно быть каких-либо активов и обязательств, кроме УК и денежных средств между участниками ООО. Если на балансе останутся еще какие-либо активы и обязательства, то процедура ликвидации не будет завершена.

Ошибка № 4. Неуплата налогов и непредставление отчетности. Компания с долгами не может быть ликвидирована. На последнем этапе процедуры ликвидации в налоговую надо будет предоставлять справки об отсутствии задолженности и все формы отчетности. Без наличия этих документов процедура ликвидации не будет завершена.

Отчетность при закрытии ООО: какие отчеты сдавать и когда?

Одна из составляющих процесса прекращения деятельности юридических лиц — составление и подача отчетности (налоговой, бухгалтерской и др.). Правила о том, при закрытии ООО какие отчеты сдавать, установлены законодательством. Их нарушение может привести не только к затягиванию ликвидационного процесса, но и привлечению виновных лиц к ответственности.

Основные положения об отчетности при ликвидации юрлица

Отчетность — это систематизированная информация о финансовом состоянии и других аспектах деятельности компании, представленная за отчетный период и оформленная в соответствии с установленными законом требованиями. Отчетность общества с ограниченной ответственностью бывает:

- бухгалтерская;

- налоговая;

- статистическая;

- для органов социального страхования и Пенсионного фонда.

Согласно законодательным предписаниям, юридическое лицо обязано сдавать компетентным органам отчеты на протяжении всего периода своей деятельности, то есть от государственной регистрации создания до внесения в ЕГРЮЛ записи о прекращении. Так как ликвидационный процесс тоже входит в данный период, на всем его протяжении компания составляет и подает отчеты в общем порядке.

Главная особенность «ликвидационной» отчетности заключается в том, что сдается она в последний раз и в отдельно установленные сроки по сравнению с обычными отчетами. На некоторых документах даже делается отметка «прекращение деятельности», ведь основание их составления — именно ликвидация юрлица.

Что касается того, какие отчеты сдавать при закрытии ООО, законодательство предусматривает отдельный перечень. Важно! Для каждого вида отчета установлена своя форма, порядок, срок, компетентные органы и другие особенности составления. Разобраться во всех этих нюансах зачастую под силу только профессионалу.

Сроки предоставления отчетов в ликвидационном процессе

Рассмотрим основную отчетную документацию, которая составляется в ходе закрытия общества с ограниченной ответственностью, и особенности ее подачи уполномоченным органам. Итак, «ликвидационная» отчетность ООО включает:

— бухгалтерские отчеты. Вся бухгалтерская документация составляется по правилам, установленным профильным законом (№ 402-ФЗ). Отчетным периодом при закрытии юрлица считается срок с 1 января того года, в котором компания приняла решение о ликвидации, до даты, что предшествует внесению в Единый реестр записи о прекращении;

— промежуточный ликвидационный баланс. Составляется компанией и утверждается налоговым органом в ходе процедуры прекращения. Рассчитывается ликвидбаланс после принятия заявленных кредиторами требований (2 месяца со дня опубликования информации о закрытии ООО) и проведения налоговой проверки, если таковая была назначена;

— итоговый ликвидационный баланс. Данный документ является окончательным для компании и обязательным к подаче для регистрации прекращения юрлица. Оформляют итоговый ликвидбаланс после удовлетворения требований кредиторов, на последнем этапе закрытия. Он отдельно не утверждается налоговым органом, а направляется вместе с заявлением по форме Р16001 и другими документами по закону № 129-ФЗ;

— отчеты в Пенсионный фонд, фонды социального и медицинского страхования по уплаченным взносам. Для их подачи строгого срока не предусматривается. Главное правило — предоставить отчетность до заявления Р16001 о регистрации прекращения и уплатить взносы, насчитанные в течение 15-ти дней с момента составления отчета;

— отчет об уволенных в связи с прекращением ООО работниках. Этот документ также направляется в ПФР по закону № 27-ФЗ. Для его подачи установлен четкий срок — 1 месяц с даты составления промежуточного ликвидационного баланса;

— отчетность для органов статистики. Подается по формам деятельности общества, сроки и формы того, какие отчеты сдавать при закрытии ООО, нужно уточнить в территориальном органе Росстата, когда ликвидационная процедура уже началась;

— налоговую отчетность (декларации по системе налогообложения, на которой действует компания, формы 2-НДФЛ и 6-НДФЛ). Отчеты для налоговой относятся к тем ликвидационным документам, для подачи которых сроки законодательно не предусмотрены. Как результат — ликвидатор может выбрать наиболее удобный вариант или исходить из сложившейся в местной налоговой практики. К примеру, подача декларации допускается с направлением уведомления о ликвидации, после утверждения промежуточного ликвидбаланса или во время подачи документов на регистрацию прекращения. В течение 15-ти дней прописанные обязательства перед бюджетом нужно исполнить. Поэтому рекомендуется составлять отчеты после проведения всех влияющих на налогообложение операций и до закрытия расчетного счета компании.

Все ликвидационные отчеты подписываются главой ликвидкомиссии или ликвидатором, назначенным при принятии решения о прекращении деятельности ООО.

Нужно закрыть ООО ? Обратитесь к профессионалам.

Чтобы избежать трудностей, связанных с подготовкой и сдачей различной отчетности, стоит прибегнуть к помощи профессионалов. Центр правовых услуг «Империя», в частности, оказывает комплексное сопровождение обществ с ограниченной ответственностью в процессе ликвидации. Опытные юристы и бухгалтеры ответят на все вопросы, возьмут на себя составление документации для закрытия компании и при необходимости выступят в качестве представителей по доверенности. Узнать больше об этом вы можете на странице https://cpu-imperia.ru/likvidaciya_ooo/.