Содержание

- Сколько процентов от заработной платы идет на обязательное медицинское страхование?

- Кто платит взносы в ФОМС?

- Какие выплаты освобождены от страховых взносов на медицинское страхование?

- Куда расходуются средства, поступающие в фонд ОМС?

- Итоги

- Все отчисления в фонды в 2019 году

- Налоги по зарплате в 2019 году

- Объекты обложения

- Налог с заработной платы: сколько процентов (2019)

- Отчисления с зарплаты в 2019 году в процентах: таблица

- Тарифы страховых взносов в 2019 году (таблицы)

- Кто должен применять и соблюдать тарифы на страховые взносы в 2019 году

- От чего зависит размер страховых взносов в 2019 году для юридических лиц и ИП

- Основные тарифы страховых взносов в 2019 году (таблица без льгот)

- Пониженные тарифы страховых взносов в 2019 году

- Доптарифы страховых взносов в 2019 году на ОПС с зарплаты работников

- Таблица тарифов страховых взносов ИП за себя в 2019 году

- Все тарифы страховых взносов в ФНС на 2019 год в одной таблице

- Ставки страховых взносов в 2019 году в удобной таблице

- Размер взносов в 2019 году

- Тарифы по страховым взносам с зарплаты работников (нет льгот)

- Пониженные тарифы страховых взносов в 2019 году с зарплаты работников (льготы по УСН и другие)

- Дополнительные тарифы страховых взносов в ПФР с зарплаты работников

- Ставки взносов для ИП за себя

- От чего зависят тарифы взносов в 2019 году

- Подпишитесь на «Упрощенку» на полгода, а читайте 12 месяцев!

- МГФОМС впервые представил электронный сервис для застрахованных лиц

- Размеры отчислений в ФСС и ПФР

- Что такое страховые взносы и кто их платит

- Порядок уплаты страховых взносов

- Порядок перечисления средств

- Отчетность по страховым взносам

Ежемесячно работодатели, выплачивающие доходы работникам, индивидуальные предприниматели, самозанятые граждане делают отчисления в страховые фонды (ст.419 НК РФ):

- пенсионный;

- медицинский;

- социальный (ВНиМ и травматизм).

В этой статье речь пойдет о фонде обязательного медицинского страхования – ФОМС.

Сколько процентов от заработной платы идет на обязательное медицинское страхование?

С 2017г. надзор за расчетом и уплатой страховых взносов возложена на налоговую службу. Начисленные средства направляются на банковские реквизиты налоговой инспекции по месту регистрации организации, ИП, физических лиц.

Формула для расчета взносов за месяц для организаций, осуществляющих выплаты застрахованным работникам выглядит так:

Взт = База × Тар – Взнг

Где:

- Взт – взносы за текущий месяц;

- База – начисления дохода с начала года;

- Тар – тариф взносов;

- Взнг – взносы, начисленные с начала года до текущего месяца.

Тариф для взносов в ФОМС установлен 5,1% (пп 3 п. 2 ст. 425 НК РФ) от всех выплат, которые облагаются страховыми начислениями.

Пример 1

В ООО «Ромашка» с января по май 2019г. начислили заработную плату 750 000 руб. Взносы начислены и уплачены по апрель 2019г. — 30 600 руб.

Расчет взносов за май: 750 000 × 5,1% — 30 600 = 7 650 руб.

Важно! ОМС не ограничено предельным размером облагаемой базы дохода. Взносы начисляются в полном объеме на все выплаты и вознаграждения физическим лицам (п.1 ст.420 НК РФ).

Для отдельных видов деятельности предусмотрены пониженные страховые тарифы:

|

Вид деятельности |

Тариф |

Основание |

| Информационные технологии, программы ЭВМ | 4% | пп 1.1 п.2 ст.427 НК РФ |

| Выплаты экипажам судов, с регистрацией в Российском международном реестре | 0 | пп 2 п.2 ст.427 НК РФ |

| УСНО (пищевые, безалкогольные продукты, текстильные изделия, изделия из кожи, дерева, химические вещества и др.) с доходом не более 79 млн. руб. | 0 | пп 3 п.2 ст.427 НК РФ |

| Некоммерческие организации в области социальных услуг и благотворительные. | 0 | пп 3 п.2 ст.427 НК РФ |

| Организации «Сколково» | 0 | пп 4 п.2 ст.427 НК РФ |

| Организации свободных экономических зон, зон опережающего экономического развития | 0,1% | пп 5 п.2 ст.427 НК РФ |

| Производство и реализация анимационной, аудиозвуковой продукции | 4% | пп 6 п.2 ст.427 НК РФ |

Для применения пониженных тарифов в каждом случае есть отдельные условия, ознакомиться с ними можно в п. 5 – п. 13 ст. 427 НК РФ.

Какие тарифы взносов у ИП, адвокатов, нотариусов?

Индивидуальные предприниматели, не имеющие наемных работников, вносят в фонд обязательного медицинского страхования платеж в фиксированном размере. В 2019 году он составляет 6 884 руб., на 2020г. – 8 426 руб. (пп 2 п.1 ст.430 НК РФ).

Главы крестьянских фермерских хозяйств уплачивают за себя и за каждого члена хозяйства (п.2 ст.430 НК РФ).

Пример 2

В КФХ зарегистрировано 3 человека, в том числе глава хозяйства. В 2019г. плата за одного члена составляет 6 884 руб. Всего необходимо уплатить:

6 884 руб. × 3 = 20 652 руб.

Если ИП зарегистрировалось и начинает свою деятельность не с 01 января текущего года, рассчитывать сумму платежа надо пропорционально отработанному времени (п.4 ст.430 НК РФ).

Пример 3

Индивидуальный предприниматель Киселев А.П. 15 апреля 2019г. зарегистрировался в ИФНС. Количество полных месяцев с мая по декабрь 2019г. – 8, дней в апреле – 15. За 2019г. страховые взносы на медицинское страхование составят:

6 884 : 12 × 8 + 6 884 : 12 : 30 × 15 = 4 876,16 руб.

Где: 12 – месяцы в году, 30 – дни в апреле.

Важно!

П.7 ст.430 НК РФ освобождает ИП, адвокатов, нотариусов и др. от уплаты взносов на ОМС в периоды, когда не осуществляется их деятельность.

К таким периодам относятся:

- призыв в армию;

- отпуск по уходу за ребенком;

- уход за инвалидом, за престарелым родственником старше 80 лет;

- проживание с супругом-военнослужащим в местах, где нет возможности для предпринимательской деятельности;

- проживание с супругом работником дипслужбы за границей.

Для получения этой льготы необходимо подать заявление об освобождении в налоговую инспекцию по месту учета.

Кто платит взносы в ФОМС?

Плательщиками страховых взносов в ФОМС являются те:

1.Кто осуществляет выплаты физическим лицам за товары, работы, услуги (пп1 п.1 ст. 419 НК РФ):

- организации;

- индивидуальные предприниматели;

- физические лица, не являющиеся ИП.

2.Кто не осуществляет выплаты физическим лицам (пп 2 п.1 ст.419 НК РФ). Страховые взносы платят только за себя:

- ИП;

- адвокаты;

- нотариусы;

- оценщики;

- патентные поверенные;

- другие, занимающиеся частной практикой.

Пример 4

В ООО «Ромашка» трудится 5 человек. В июне 2019г. начислена заработная плата сотрудникам 550 000 руб.

В этом же месяце был заключен договор с водителем автомобиля на транспортную услугу 15 000 руб.

Облагаются взносами на ОМС выплаты застрахованным сотрудникам и водителю оплата транспортных услуг.

Расчет взносов:

- взносы за сотрудников: 550 000 × 5,1% = 28050 руб.

- взносы за транспортные услуги: 15 000 × 5,1 = 765 руб.

Итого: 28815 руб.

Важно! За работников взносы начисляются и уплачиваются ежемесячно. За себя ИП могут уплачивать помесячно, или квартально, или полугодием. Важно оплатить полностью до 31 декабря текущего года.

Пример 5

Индивидуальный предприниматель имеет розничный магазин, в котором работают продавцы. Предприниматель является страхователем. Его работники застрахованы.

Ежемесячно ИП делает отчисления в ФОМС за продавцов 5,1%. И вносит взносы за себя из расчета обязательного годового платежа.

На какие выплаты начисляются страховые взносы в ФОМС?

1.Страховыми взносами в ФОМС облагаются выплаты в пользу застрахованных (п. 3 ст. 419, п. 1 ст. 420 НК РФ):

- по трудовым договорам;

- по ГПД на оказание услуг, выполнение работ;

- по договорам авторского заказа, издательским и др. (пп. 3 п. 1 ст. 420 НК РФ);

- по договорам отчуждения исключительного права на результаты интеллектуальной деятельности (пп 1 — 12 п. 1 ст. 1225 ГК РФ).

2.Страховыми взносами облагаются выплаты в пользу физических лиц за выполненные работы, услуги:

- по трудовым договорам (контрактам);

- по гражданско-правовым договорам.

В нашей стране трудятся иностранные граждане. Работать они могут по трудовым договорам, ГПХ договорам или как ИП. Доходы иностранцев облагаются взносами на общих основаниях (п. 1 ст. 430 НК РФ).

| Статус иностранца | Определяющий документ | Вид договора | Тариф взносов на ОМС или годовой платеж | Основание |

| Постоянно проживающие | Вид на жительство | Трудовой договор, ГПД

ИП |

5,1%

6 884 руб. |

ФЗ № 326 от 29.11.2010 (ред.06.02.2019)

Ст.430 НК РФ |

| Временно проживающие | Разрешение на проживание | Трудовой договор, ГПД

ИП |

5,1%

6 884 руб. |

ФЗ № 326 от 29.11.2010 (ред.06.02.2019)

Ст.430 НК РФ |

| Временное пребывание | Миграционная карта, разрешение на работу | Трудовой договор, ГПД

ИП беженец |

не начисляется

6 884 руб. 5,1% |

письмо Минфина России от 28.02.2017 № 03-15-06/11189

Ст.430 НК РФ письмо Минтруда России от 17.02.2016 № 17-3/ООГ-229 |

Особое положение с высококвалифицированными иностранцами. В ст. 10 Федерального закона N 326-ФЗ «Об обязательном медицинском страховании» иностранные квалифицированные специалисты не названы застрахованными лицами. Поэтому на их выплаты взносы в ФОМС не начисляются.

Какие выплаты освобождены от страховых взносов на медицинское страхование?

В статье 422 Налогового Кодекса перечислены выплаты, на которые не начисляются страховые взносы в ФОМС. К ним относятся:

- государственные пособия;

- компенсационные выплаты в пределах установленных норм (кроме компенсации за неиспользованный отпуск при увольнении);

- материальная помощь в пределах 4 000 руб.;

- единовременная материальная помощь при стихийных бедствиях;

- помощь по смерти близких родственников работников организации;

- при рождении (усыновлении) ребенка не более 50 000 руб.;

- доходы жителей Крайнего Севера, полученные от реализации продукции традиционных промыслов;

- взносы работодателя по добровольному страхованию работников организаций;

- командировочные расходы в пределах установленных норм;

- и другие.

Какую ответственность несет плательщик страховых взносов?

За недостоверные данные при расчете базы начисления (занижение показателей) установлен штраф в размере 20% от суммы неуплаченных взносов, но не менее 40 000 руб. (п. 3 ст. 120 НК РФ).

За непредставление или несвоевременное представление отчета по страховым взносам предусмотрен штраф 5% от неуплаченного взноса за каждый месяц просрочки (п. 1 ст. 119 НК РФ, Письмо ФНС РФ от 30.12.2016 N ПА-4-11/25567). Но сумма не может быть больше 30% и меньше 1 000 руб.

Важно! Отчет по обязательному пенсионному, социальному и медицинскому страхованию представляется в налоговый орган одним документом. Требования п. 1 ст. 119 НК РФ об ответственности распространяются на взносы в каждый фонд.

Куда расходуются средства, поступающие в фонд ОМС?

Средства от взносов на ОМС расходуются на бесплатное медицинское обеспечение граждан:

- содержание медицинских учреждений;

- оплата труда медицинских работников;

- приобретение медикаментов и всевозможных материальных средств, необходимых для оказания медицинской помощи;

- приобретение специального оборудования;

- и многое другое.

Расход средств ОМС строго контролируется. Нецелевое использование влечет административное наказание.

Итоги

- Тариф в ФОМС установлен 5,1% от выплат, которые начисляют работодатели.

- ИП, адвокаты, юристы и др. без наемных работников вносят в ФОМС годовой фиксированный платеж (в 2019г. – 6 884 руб.).

- Для отдельных видов деятельности предусмотрены понижающие тарифы.

- Законодательство распространяется и на иностранных граждан, получающих доход.

- Есть доходы, которые освобождены от взносов в ФОМС.

- Ежеквартально организации сдают Расчет о страховых взносах в налоговые инспекции.

- Недостоверность сведений и непредставление Расчета влечет штрафы.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Наталья Анатольевна

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

Все отчисления в фонды в 2019 году

Отчисления в фонды — это страховые взносы или налоги с зарплаты, которые работодатели перечисляют в пользу страхового обеспечения трудящихся граждан. Все выплаты с 2017 года администрирует Федеральная налоговая служба (кроме взносов на травматизм). В статье расскажем, какие действуют тарифы на отчисления с заработной платы в 2019 году. КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Получить доступ

Налоги по зарплате в 2019 году

Итак, обновленный Налоговый кодекс, а именно введенная в 2017 году 34 глава, регулирует взаимоотношения между российскими работодателями и отчисления в фонды в 2019 году (таблица тарифов представлена ниже).

Действующее фискальное законодательство устанавливает, что наниматель, будь то организация или индивидуальный предприниматель, который использует в своей деятельности наемный труд, обязан исчислять и уплачивать страховые взносы в бюджет государства. Данные платежи, в зависимости от их назначения, направляются в соответствующие внебюджетные фонды. Затем денежные средства направляются в качестве финансирования:

- пенсий и пенсионных накоплений российских граждан;

- бесплатной медицинской помощи;

- пособий и выплат по временной нетрудоспособности трудящихся, в том числе и по материнству.

Отметим, что взносы от несчастных случаев и профзаболеваний работодатели должны зачислять в Фонд социального страхования. Особенности применения данного вида страхового обеспечения закреплены в законе № 255-ФЗ.

Помимо страхового обеспечения, наниматели исчисляют в ФНС подоходный налог с зарплаты в 2019 году. Налог на доходы физических лиц, или НДФЛ, имеет фиксированную ставку — 13 %.

Объекты обложения

Несмотря на различность понятий, налогом на заработную плату в 2019 году многие граждане называют не только НДФЛ, но и относят к данной категории все страховые отчисления. Однако, чиновники довольно жестко разграничили данные термины.

Отметим, что ключевое отличие НДФЛ и страхового обеспечения в том, что подоходный налог удерживают непосредственно из суммы зарплаты. А вот страховые взносы работодатель уплачивает в бюджет за счет собственных средств, то есть начисляет их «сверх» сумм заработной платы.

Объектом обложения в обоих случаях являются суммы вознаграждений за труд. К примеру, не только должностной оклад, но и все виды компенсационных и стимулирующих выплат. Например, премии, доплата за труд в ночное время, оплата сверхурочных часов и праздничных дней.

Налог с заработной платы: сколько процентов (2019)

В настоящее время работодатели удерживают со всех доходов своих сотрудников НДФЛ по единой ставке. Как мы отметили выше, НДФЛ в 2019 г. равен 13 %. Чиновники предусмотрели ряд налоговых вычетов для трудящихся специалистов.

Так, работник вправе претендовать на детский вычет — самый распространенный в России. Также законодатели предусмотрели профессиональные, имущественные, инвестиционные и социальные налоговые льготы. Подробнее — в статье «Как гражданину получить налоговый вычет».

Отчисления с зарплаты в 2019 году в процентах: таблица

Теперь определим, сколько обязаны отчислять нанимателя в ФНС. Сразу оговоримся, что чиновники определили ряд льгот для российских организаций и индивидуальных предпринимателей. Данные категории страхователей имеют право применять пониженные тарифы страховых взносов. О том, кто может снизить платежи в бюджет, мы рассказали в специальном материале «Кому положены пониженные тарифы страховых взносов».

Рассмотрим общепринятые тарифы страхового обеспечения или, как говорят в народе, «зарплатные налоги в 2019 году»: ставки (таблица содержит КБК).

|

Вид страхового обеспечения |

Взносы или налог на зарплату, сколько процентов 2019 |

Код бюджетной классификации |

|

Обязательное пенсионное страхование (ОПС) |

22 % Установлен лимит! 1 150 00 рублей! При превышении суммы дохода процентная ставка понижается до 10 % |

182 1 02 02010 06 1010 160 |

|

Обязательное медицинское страхование (ОМС) |

5,1 % |

182 1 02 02101 08 1013 160 |

|

Взносы на оплату пособий по временной нетрудоспособности или по материнству (ВНиМ) |

2,9 % Установлен лимит! 865 000 рублей! При превышении суммы дохода платежи не начисляются (ставка 0 %) |

182 1 02 02090 07 1010 160 |

|

Взносы НС и ПЗ |

От 0,2 до 8,5 % |

393 1 02 02050 07 1000 160 |

Тарифы страховых взносов в 2019 году (таблицы)

Внимание! Специально для бухгалтеров мы подготовили бесплатные справочники по тарифам страховых взносов для ИП и юридических лиц:

Таблица тарифов страховых взносов для юридических лиц на 2019 годСкачать бесплатноТаблица тарифов страховых взносов для ИП на 2019 годСкачать бесплатно

Кто должен применять и соблюдать тарифы на страховые взносы в 2019 году

Обязанность есть у всех работодателей — юридических лиц, которые в течение года перечисляли физическим лицам вознаграждения согласно трудовым договорам и договорам ГПХ.

ИП-работодатели также исчисляют и платят страховые взносы с вознаграждений физлицам. Но помимо этого, они платят еще и взносы за себя — на обязательное пенсионное и социальное страхование.

Правила удержания и перечисления страховых взносов регулируют глава 34 Налогового кодекса и Федеральный закон от 24.07.1998 № 125-ФЗ.

- Согласно положениям Налогового кодекса в ИФНС перечисляют:

- взносы на ОПС — обязательное пенсионное страхование;

- ОСС — обязательное социальное страхование на случай наступления временной нетрудоспособности и материнства;

- ОМС — обязательное медицинское страхование.

- Согласно Закону 125-ФЗ в ФСС РФ платят взносы на обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний.

В статье мы рассмотрим размеры страховых взносов на 2019 год, установленные для первой группы.

От чего зависит размер страховых взносов в 2019 году для юридических лиц и ИП

Тарифы страховых взносов на 2019 год регулируют положения статей 426–429 Налогового кодекса. При установлении тарифа страховых взносов на 2019г важно учитывать:

- к какой категории плательщиков относится фирма или ИП (будет ли применяться общий или пониженный тариф);

- к какой категории относится физлицо, в пользу которого произвели выплаты;

- сколько выплатили физлицу в течение года (превышает ли сумма предельную базу или нет).

Таким образом, если работодатель в силу закона не может использовать пониженные тарифы, он применяет общие:

- В части взносов на ОПС: 22% с выплат, которые не больше предельной величины, равной 1 150 000 рублей. С суммы превышения базы исчисляют 10%.

- В части взносов на ОСС: 2,9% с выплат, которые не больше предельной величины, равной 865 000 рублей. С суммы превышения базы взносы не платят.

- В части взносов на ОМС: 5,1% со всех выплат. Сумма дохода значения не имеет. Предельная база не предусмотрена.

Если получатель дохода относится к льготным категориям, полученные им суммы в размере свыше предельной величины базы, страховыми взносами не облагаются (п. 2 ст. 427 НК РФ).

ИП, которые перечисляют страховые взносы только за себя, определяют их сумму исходя из МРОТ. Когда сумма полученного годового превышает 300 000 рублей, то они учитывают вторую часть взносов, уплаченных с суммы превышения (подп. 1 п. 1 ст. 430 НК РФ).

Далее рассмотрим тарифы страховых взносов в 2019 году в удобных таблицах.

Основные тарифы страховых взносов в 2019 году (таблица без льгот)

Общая ставка в данном случае составляет 30%. Из них:

- 20% идет в ПФР;

- 2,9% — в ФСС;

- 5,1 — в ФОМС.

Таблица 1. Тарифы страховых взносов на 2019 год

|

Когда применяют |

Вид страхования |

Значение предельной величины, руб. (согласно пост. Правительства от 28.11.2018 № 1426) |

Ставка, % |

|

Если выплата произведена:

|

ОПС |

< 1 150 000 |

22,0 |

|

> 1 150 000 |

10,0 |

||

|

ОСС |

< 865 000 |

2,9 |

|

|

св. 865 000 |

|||

|

ОМС |

не установлено |

5,1 |

|

|

Если выплата произведена иностранцу либо лицу без гражданства, которое временно пребывает в РФ и не является высококвалиф. спец-том (кроме граждан стран – членов ЕАЭС |

ОПС |

< 1 150 000 |

22,0 |

|

> 1 150 000 |

10,0 |

||

|

ОСС |

< 865 000 |

1,8 |

|

|

> 865 000 |

|||

|

Если выплата произведена иностранцу либо лицу без гражданства, которое постоянно или временно проживает в РФ и является высококвалиф. спец-том |

ОПС |

< 1 150 000 |

22,0 |

|

> 1 150 000 |

10,0 |

||

|

ОСС |

< 865 000 |

2,9 |

|

|

> 865 000 |

Обратите внимание, что на выплаты иностранным высококвалифицированным специалистам, в том числе и лицам без гражданства, временно пребывающим в РФ, взносы не начисляют. Они не имеют статуса застрахованных в отношении любого вида обязательного страхования.

Исключение предусмотрено только для высококвалифицированных специалистов из ЕАЭС, которые находятся в статусе временно пребывающих. С выплат таким лицам исчисляют взносы на ОСС в размере 2,9% и ОМС в размере 5,1%. При этом они не являются застрахованными в системе ОПС (письмо Минфина от 12.07.2017 № 03-15-06/44430).

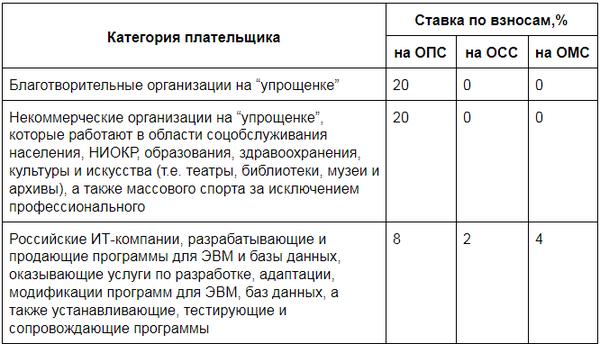

Пониженные тарифы страховых взносов в 2019 году

Сразу отметим, что с 1 января 2019 года закончится льготный период по тарифам страховых взносов. Компании и ИП на УСН будут обязаны использовать общие ставки (см. таблицу 1).

Пониженный тариф останется для НКО и благотворительных организаций на УСН. Они могут использовать ставку 20% в течение шести лет – с 2019 по 2024 годы.

Кто еще вправе применять пониженные тарифы страховых взносов в 2019 году? Это фирмы и ИП, указанные в перечне статьи 427 Налогового кодекса. Приведем их в таблице 2.

Таблица 2. Льготные тарифы страховых взносов в 2019 году

Доптарифы страховых взносов в 2019 году на ОПС с зарплаты работников

В отношении некоторых категорий работников фирмы и ИП обязаны исчислять страховые взносы по доптарифам (п. 3 ст. 428 НК РФ). Они зависят от условий труда и определяются по результатам специальной оценки условий труда. Рассмотрим в таблице 3.

Таблица 3. Доптарифы страховых взносов на ОПС в 2019 году

|

Условия трудовой деятельности работника |

Тариф, % |

|

|

Класс вредности/опасности |

Подкласс вредности/опасности |

|

|

Опасный |

||

|

Вредный |

3,4 |

|

|

3,3 |

||

|

3,2 |

||

|

3,1 |

||

|

Допустимый |

||

|

Оптимальный |

||

При отсутствии СОУТ доптариф равен:

- 6% с выплат по работам, перечисленным в п.1 ч.1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ

- 9% с выплат в части работ, перечисленных в пп. 2-18 ч. 1 ст. 30 Закона № 400-ФЗ.

Таблица тарифов страховых взносов ИП за себя в 2019 году

Пока запись об ИП есть в ЕГРИП, он обязан платить страховые взносы на ОПС и ОМС, даже работая по трудовому договору и находясь в местах лишения свободы. При этом есть ряд исключений. Подробнее о них читайте с статье “Сроки уплаты страховых взносов ИП на УСН в 2019 году без работников”.

Таблица 4. Тарифы страховых взносов ИП за себя в 2019 году

Все тарифы страховых взносов в ФНС на 2019 год в одной таблице

Также см. как правильно заполнить расчет страховых взносов за 4 квартал 2018 года.

- Также см. налоги с зарплаты в 2019 году в процентах (таблица) >>

- Узнайте, изменились ли кбк по страховым взносам в 2019 году >>

Ставки страховых взносов в 2019 году в удобной таблице

В 2019 годуа установлены новые ставки и тарифы по страховым взносам. Льготные тарифы для большинства плательщиков взносов отменены Это следует из Федерального закона от 27.11.2017 № 361-ФЗ. В нашей удобной таблице собраны ставки страховых взносов на 2019 год во внебюджетные фонды.

Все ставки страховых взносов в 2019 году в удобной таблицеОфициальная таблица ставок

Размер взносов в 2019 году

Размер тарифов для начисления взносов на обязательное пенсионное (социальное, медицинское) страхование зависит:

- от категории плательщика (организация должна начислять взносы по общим тарифам или вправе применять пониженные тарифы взносов);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат, начисленных сотруднику в течение года (более величины предельной базы или менее этой суммы).

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам (ст. 426 НК РФ):

- взносы на обязательное пенсионное страхование — по тарифу 22% с выплат, не превышающих предельную базу в размере 1 150 000 руб. Сверх превышения такой базы применяется тариф 10%. Страховые взносы перечисляются одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом КБК указывается тот, который предусмотрен для платежей, зачисляемых на выплату страховой части трудовой пенсии.

- взносы на обязательное социальное страхование – по тарифу 2,9% с выплат, не превышающих предельную базу в размере 865 000 рублей. Сверх превышения взносы не платятся;

- взносы на обязательное медицинское страхование — по тарифу 5,1% независимо от величины доходов. То есть взносы начисляются со всех выплат. Предельная база здесь не установлена.

Для льготных категорий плательщиков страховых взносов обложение сумм выплат, превышающих предельную величину базы, не предусмотрено (п. 2 ст. 427 НК РФ).

Что касается предпринимателей (плательщиков, не производящих выплаты в пользу физлиц), то размер взносов за себя они определяют исходя из минимального размера оплаты труда. А если сумма годового дохода превышает 300 000 руб., то также считается вторая часть личных взносов с суммы такого превышения (подп. 1 п. 1 ст. 430 НК РФ).

В таблицах представлены тарифы взносов на 2019 год.

Тарифы по страховым взносам с зарплаты работников (нет льгот)

Общий процент отчислений в фонды остается прежним по сравнению с предыдущим годом – 30%, из них:

- 20% в Пенсионный фонд

- 2,9% в Фонд социального страхования

- 5,1% в Фонд медицинского страхования

|

Фонд |

Предельный размер базы* для расчета страховых взносов |

Ставка |

|---|---|---|

|

ПФР |

до предельной базы 1 150 000 рублей |

22% |

|

свыше предельной базы 1 150 000 рублей |

10% |

|

|

ФФОМС |

Без предельной базы |

5,1% |

|

ФСС |

до предельной базы 865 000 рублей |

2,9% |

|

свыше предельной базы 865 000 рублей |

0% |

* Предельная база установлена постановлением Правительства от 28.11.2018 № 1426.

Пониженные тарифы страховых взносов в 2019 году с зарплаты работников (льготы по УСН и другие)

Большинство упрощенцев с 2019 года перешли на общий тариф 30 процентов, так как закончится льготный переходный период.

Пониженную ставку 20 процентов оставили некоммерческим и благотворительным организациям на УСН. Льготой можно воспользоваться шесть лет – с 2019 по 2024 годы.

Планового повышения взносов для упрощенцев, которые применяли общий тариф, не будет. Раньше планировалось, что с 2021 года общий тариф вырастет с 30 до 34 процентов. Сейчас в кодексе оставили тариф 30 процентов. Пенсионные взносы компании должны считать по тарифу 22 процента с выплат в пределах лимита и 10 процентов — со сверхлимитных сумм.

Нагрузка по взносам выросла в полтора раза у тех упрощенцев, которые ранее применяли льготный тариф. Но есть способы сэкономить на взносах. Примеры в статье «Пять законных способов снизить взносы, чтобы инспектор не заподозрил схемы».

Кто вправе применят пониженные тарифы по страховым взносам

В 2019 году льготные тарифы страховых взносов вправе применять компании и индивидуальные предприниматели, указанные в перечне ст. 427 НК РФ:

- ИТ-компании

- авиакомпании

- НКО на УСН

- благотворительные компании на УСН

- участники «Сколково»

- участники свободной экономической зоны Крыма и Севастополя

- резиденты порта Владивосток

Ставки пониженных страховых взносов в 2019 году (таблица)

|

Льготники |

ПФР |

ФСС |

ФОМС |

|---|---|---|---|

|

Благотворительные организации на УСН |

20,0 |

||

|

НКО на УСН, работающие в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов), массового спорта кроме профессионального. |

20,0 |

||

|

ИТ-компании РФ, которые занимаются разработкой и реализацией программ для ЭВМ и баз данных, оказанием услуг по разработке, адаптации, модификации программ для ЭВМ, баз данных, – установкой, тестированием и сопровождением программ. |

8,0 |

2,0 |

4,0 |

|

Организации и ИП с выплат и вознаграждений членам экипажей судов РФ. Исключение — работа для хранения и перевалки нефти и нефтепродуктов в морских портах России. |

|||

|

Организации — участники проекта «Сколково». |

14,0 |

||

|

Российские организации, которые производят и продают произведенную ими анимационную аудиовизуальную продукцию. |

8,0 |

2,0 |

4,0 |

|

Участники свободной экономической зоны Крыма и Севастополя (закон от 29.11.2014 № 377-ФЗ). |

6,0 |

1,5 |

0,1 |

|

Резиденты территории опережающего социально-экономического развития (закон от 29.12.2014 № 473-ФЗ). |

6,0 |

1,5 |

0,1 |

|

Резиденты свободного порта Владивосток (закон от 13.07.2015 № 212-ФЗ) |

6,0 |

1,5 |

0,1 |

|

Резиденты особой экономической зоны в Калининградской области (закон от 10.01.2006 № 16-ФЗ) |

6,0 |

1,5 |

0,1 |

Дополнительные тарифы страховых взносов в ПФР с зарплаты работников

В соответствии с п. 3 ст. 428 НК РФ для некоторых категорий работников в зависимости от условий труда устанавливаются дополнительные страховые взносы согласно результатам СОУТ.

|

Условия труда |

Дополнительная ставка по страховым взносам |

|

|---|---|---|

|

Класс |

Подкласс |

Ставка |

|

Опасный |

8% |

|

|

Вредный |

3,4 |

7% |

|

3,3 |

6% |

|

|

3,2 |

4% |

|

|

3,1 |

2% |

|

|

Допустимый |

0% |

|

|

Оптимальный |

0% |

|

Если оценка труда не проводилась, то дополнительная ставка будет равна:

- 6% на выплаты по работам, указанным в п.1 ч.1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ

- 9% на выплаты по работам, указанным пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ

Ставки взносов для ИП за себя

|

Фонд |

Ставка |

|---|---|

|

В ПФР (обязательный платеж, не зависит от дохода) до 31 декабря 2019 года |

29 354 руб. |

|

В ФОМС (обязательный платеж, не зависит от дохода) до 31 декабря 2019 года |

6 884 руб. |

|

В ПФР с доходов ИП свыше 300 000 руб. до 1 июля 2020 года |

1% (но не более 234 832 руб. — первый платеж в ПФР) |

Прежде всего всем бухгалтерам нужно обратить внимание, что изменились ставки по взносам для УСН и ЕНВД. Из-за чего многим компаниям и ИП придется пересчитать платежи в ФНС, таблицу новых тарифов скачайте в журнале «Упрощенка».

Тарифы взносов на УСН с 2019 года

От чего зависят тарифы взносов в 2019 году

В 2019 году страховые взносы перечисляйте в налоговую инспекцию в соответствии с главой 34 НК РФ. Согласно пункту 1 статьи 419 НК РФ страховые взносы платят:

- лица, производящие выплаты и иные вознаграждения гражданам;

- индивидуальные предприниматели.

Если предприниматель имеет наемных работников или производит выплаты иным лицам, он одновременно относится и к первой, и ко второй группе плательщиков страховых взносов. А, значит, платит взносы и как работодатель, и за себя лично.

Работодатели исчисляют и уплачивают взносы в налоговую инспекцию:

- на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование.

Также уплачиваются взносы в ФСС по травматизму — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ). В данной статье мы поговорим только о взносах, начисляемых в соответствии с Налоговым кодексом. А по взносам по Закону № 125-ФЗ найдете информацию в отдельном материале правовой энциклопедии.

Все изменения в налоговом законодательстве в 2020 году Удобно применять в работеОпасные изменения в ТК РФ в 2020 году Узнайте про всё самое важноеГлобальные изменения по УСН с 1 января 2020 годаВсе изменения за пять минут

Подпишитесь на «Упрощенку» на полгода, а читайте 12 месяцев!

До 23 декабря действует самая выгодная акция при подписке на журнал «Упрощенка» — годовая подписка по цене полугодия. Торопитесь оплатить счет. Подарок за подписку — книга «Упрощенка. Годовой отчет 2019».

23 декабря — последний день акции

МГФОМС впервые представил электронный сервис для застрахованных лиц

На форуме Общероссийского народного фронта, прошедшем 7 сентября в Москве, президент России Владимир Путин призвал контролировать качество медицинских услуг, предоставляемых гражданам, и информировать население в части расходов средств ОМС.

МГФОМС предоставил возможность для всех застрахованных по ОМС в городе Москве увидеть расходы фонда на оказанную конкретному человеку медицинскую помощь в «Личном кабинете застрахованного».

С помощью личного кабинета каждый застрахованный по ОМС в Москве может регулярно узнавать об объеме полученной медпомощи и реальной стоимости оказанных медицинских услуг во всех медорганизациях, работающих в системе ОМС Москвы: городских, ведомственных и частных. Сервис позволяет оценить качество и доступность оказанной медицинской помощи.

В личном кабинете застрахованного предусмотрена возможность ввода контактных и жизненно важных данных (например, наличие хронических и перенесенных заболеваний, аллергии, и т.д.), необходимых в случаях, когда требуется экстренная медицинская помощь. Доступ к этой информации получат сотрудники бригад скорой помощи в режиме online по дороге на вызов. Это позволит врачам бригады скорой более точно выбирать тактику оказания экстренной помощи.

Одна из важных особенностей Сервиса – это возможность застрахованному самостоятельно проверить и подтвердить информацию о его прикреплении к поликлинике и получении медицинских услуг. При обнаружении несоответствия реализована возможность сообщить об этом в МГФОМС. Проверяя правильность записей о приеме в личном кабинете, каждый застрахованный тем самым даст качественную оценку работы медицинских организаций и будет участвовать в контроле расходов Фонда.

«Мы должны быть на 100% уверены, что каждый рубль из бюджета Московского городского фонда обязательного медицинского страхования максимально эффективно работает на ваше здоровье. Ваше заявление на прикрепление к поликлинике – это «поручение» Фонду на перечисление подушевого финансирования в конкретную, выбранную вами, медицинскую организацию» заявил директор МГФОМС Владимир Зеленский.

Помимо основных функций, Личный кабинет обладает такими приятными дополнениями, как «Личный календарь» и «Дневник здоровья». Застрахованный может самостоятельно планировать посещения врача, ставить напоминания о приёмах лекарств, диспансеризациях, исследованиях и других, связанных со здоровьем, мероприятиях. «Дневник здоровья» предлагает отмечать в календаре пратментры, связанные с ведением здорового образа жизни. Благодаря ему можно наблюдать за своим давлением, температурой, уровнем сахара и весом, а при необходимости записаться на консультацию к специалисту.

Сервис также будет доступен с мобильных устройств. Зайти в кабинет можно на сайте mgfoms.ru с помощью логина и пароля для Портала государственных услуг (gosuslugi.ru) имея статус «Подтверждённый пользователь».

Пользователям Личного кабинета застрахованного гарантирована полная конфиденциальность личной информации с соблюдением установленных законодательством Российской Федерации требований о защите персональных данных и соблюдением врачебной тайны.

Территориальным фондом ОМС Республики Крым разработан и реализуется с июля 2016 года электронный сервис «Личный кабинет пациента». Сведения сервиса актуальны и доступны на базе Единого портала государственных услуг круглосуточно, без взимания платы и иных ограничений.

Раздел «Личный кабинет пациента» размещен на главной странице сайта tfomsrk.ru, все данные становятся доступны после регистрации на портале «Госуслуги». С помощью этого сервиса гражданин может получить информацию об оказанных ему медицинских услугах, при этом отражается полная стоимость каждой услуги.

Также в личном кабинете доступны: информация о прикреплении к медицинской организации (название МО, дата прикрепления, адрес и телефон регистратуры), название страховой медицинской организации, включая контакты, номер и дата выдачи полиса ОМС.

В любой момент пациент, проверив сведения о своем лечении, может подтвердить или опровергнуть факт получения каждой медицинской услуги. Отзывы застрахованных ежедневно проверяются сотрудниками ТФОМС. И если вы не согласны со сведениями личного кабинета, проводится полный аудит случая. О результатах проверки вас проинформируют лично. Таким образом, вы непосредственно помогаете контролировать и улучшать качество работы медорганизаций.

В ближайшей перспективе сервис позволит получать информацию о выданных предписаниях врача, о том, какие выписаны лекарства и каков порядок их приема, о результатах анализов, о проведенных обследованиях, состоянии здоровья и диагнозе.

Обращаем ваше внимание, что получить справку на бумажном носителе о перечне оказанных вам медицинских услуг и их стоимости вы можете, обратившись в свою страховую медицинскую организацию.

Всего с 2016 по 2019 год зафиксировано более 10 тысяч посещений ресурса «Личный кабинет пациента». Из них 2014 человек, находясь в личном кабинете, проставили отметки «медицинская помощь оказана/не оказана».

Количество случаев оказания медицинской помощи за 8 месяцев 2019-го: подтвержденных – 2169, не подтвержденных – 131. При этом 212 человек за этот период получили справку на бумажном носителе об оказанной медпомощи.

Размеры отчислений в ФСС и ПФР

Своевременные отчисления в ПФР, на медицинское и социальное страхование — это обязанность всех граждан России. Индивидуальные предприниматели платят сами за себя, а за сотрудников, работающих по трудовому договору, взносы делает работодатель. Рассказываем, сколько каждый месяц тратят россияне на обязательные страховые выплаты, в какие сроки нужно уплачивать их, какую отчётность сдают работодатели и наказывает ли государство за просрочки.

Что такое страховые взносы и кто их платит

Страховыми взносами называются целевые обязательные сборы, которые уплачивают граждане России в целях накопления пенсии или медицинского страхования. Эти платежи не являются налогами, но их своевременное внесение строго контролируется законом. За сроки и объёмы отвечают работодатели или сами индивидуальные предприниматели (когда платят за себя).

Цель таких сборов — формирование фондов выплат пенсий, больничных, пособий по рождению ребёнка, а также оплаты медицинских услуг. Так как в течение фактически всей жизни граждане уплачивают эти взносы, называть пенсию «государственной», а медицину «бесплатной» не совсем корректно.

Плательщики страховых взносов названы в 419 статье НК РФ. Обратите внимание, несмотря на то, что выплаты в ФСС, ФОМС и пенсии не относятся к налогам, их регулирует Налоговый кодекс. К плательщикам по факту относятся все граждане:

- граждане России — физические лица;

- индивидуальные предприниматели;

- организации;

- лица, производящие выплаты другим гражданам.

Отчисления в ПФР, ФОМС и ФСС за работника делает работодатель, а ИП платят сами за себя

Граждане, работающие по трудовому договору, не платят взносы самостоятельно. За них это делает работодатель, используя при этом их или собственные средства (мнения по этому вопросу расходятся). Проще говоря, вычитает из возможной оплаты или расходует часть своего заработка. Безработные люди не платят. Страховые взносы работодателей также обязательны, как налоги, потому что стратегически важны для государства.

Тарифы

Страховые выплаты индивидуальных предпринимателей и физических лиц отличаются. ИП платят фиксированные суммы, а граждане — процент от дохода. Размер отчислений в пенсионный фонд отличается по аналогичному принципу: у работников процент от зарплаты, у предпринимателей — одинаковая сумма + дополнительный взнос. Учредители ООО не являются плательщиками страховых взносов.

Куда и сколько платят ИП:

- в ПФР — 26 545 рублей в год + 1% от дохода свыше 300 тысяч;

- на медицинское страхование — 5 840 рублей в год;

- отчисления в ФСС — добровольно.

Что платят граждане:

- накопления в ПФР — 22% зарплаты ежемесячно;

- взносы в ФОМС — 5,1% зарплаты ежемесячно;

- взносы в ФСС — 2,9% зарплаты, ежемесячно.

Для граждан отчисления в фонд социального страхования обязательны, так как из них формируются пособия по листам нетрудоспособности и для отпуска по беременности и родам, уходу за ребёнком. ИП вправе не платить в ФСС за себя, но обязательно должен вносить деньги за каждого своего сотрудника.

Отдельные категории налогоплательщиков имеют льготы при начислении пенсионных и страховых выплат. В частности, 20% в ПФР и 0% в ФОМС и в фонд социального страхования платят:

- организации и предприниматели на упрощённом налогообложении (по отдельным направлениям деятельности, утвержденным региональной властью);

- аптеки на ЕНВД;

- предприниматели на патентном налогообложении (кроме торговли, общественного питания и аренды);

- некоммерческие организации на упрощённом налоговом режиме.

Суммы, не подлежащие обложению

Обложение страховыми взносами касается доходов граждан и предпринимателей. Доходами в таком случае являются зарплаты и прибыль от бизнеса. Не каждая сумма, которую получает гражданин, облагается страховыми взносами. Такими выплатами не облагаются:

- государственные пособия;

- компенсации за ущерб здоровью;

- компенсация расходов на обучение или профессиональную переподготовку;

- материальная помощь после стихийных бедствий и ЧС;

- материальная помощь от работодателя, до 4 тысяч в год.

Всего на страховые выплаты уходит 30% от зарплаты гражданина

Порядок уплаты страховых взносов

Накопления на пенсию, отчисления в соцстрах и на медицинское страхование уплачиваются в определённые законом сроки. За их нарушение назначаются штрафы, поэтому рекомендуется строго следить за графиком платежей.

Проще всего ИП без работников: они вправе заплатить за страхование когда угодно в течение года (дополнительный взнос при превышении дохода в 300 тысяч рублей — до конца июня следующего года). Наличие работников усложняет ситуацию: платить взносы и оформлять документы придётся ежемесячно.

При уплате все взносы указываются в рублях с копейками.

Пенсионное страхование

Взносы в ПФР «съедают» 22% зарплаты работника или денег работодателя. Со средней ежемесячной зарплаты в 20 000 рублей гражданин заплатит 4 400 в месяц и 52 800 рублей в год. Все эти деньги гражданин никогда не получает на руки, их переводит в ПФР работодатель в срок до 15 числа ежемесячно.

Перевод взносов в ПФР осуществляют одним платёжным поручением. Его легко создать на сайте nalog.ru. Все реквизиты для заполнения документов также нужно узнать на официальном сайте налоговой службы в разделе «Определение реквизитов ИФНС». ИП могут воспользоваться мобильным приложением «Сбербанк Онлайн», а организациям придётся обращаться в банк.

Медицинское страхование

На эти цели расходуется 5,1% от заработной платы сотрудника. Например, при заработной плате в 20 тысяч, придётся ежемесячно вносить 1 020 рублей, а за год израсходуется 12 240 рублей. Платить эти взносы также будет работодатель.

Платёжное поручение формируется на сайте ФНС, КБК 182 1 02 02101 08 1013 160. Получателем платежа будет Федеральное казначейство, но в скобках необходимо указать наименование местного отделения ФНС. При электронном формировании поручения вероятность ошибок меньше, рекомендуется пользоваться таким способом.

Социальное страхование

Размер выплат по основному социальному страхованию равен 2,9% от заработной платы. Среднестатистический работник с зарплатой в 20 тысяч расходует на ФСС 580 рублей в месяц или 6 960 рублей в год. Для опасных производств, работа на которых сопряжена с травматизмом и вредом здоровью, предусматривается дополнительное страхование от несчастных случаев. Его размер — от 0,2 до 8,5%. Определятся индивидуальными характеристиками предприятия.

Выплата происходит по тем же правилам, что в Пенсионный фонд и Фонд медицинского страхования — через платёжное поручение, сформированное на сайте налоговой службы.

Ежемесячно на страховые выплаты работодатель расходует 30% от доходов каждого сотрудника

Порядок перечисления средств

Рассмотрим, какие образом следует перечислять деньги за себя и работников, чтобы не нарушить многочисленные требования контролирующих органов. Если сотрудников много, желательно поручить контроль за выплатами и подготовку документов отдельному доверенному лицу. В противном случае обязательно возникнут просрочки, ошибки в вычислениях и, как следствие, штрафы.

Сроки

Все взносы без исключений уплачиваются в срок до 15 числа текущего месяца. Если 15-е — праздник или выходной, период продлевается до следующего рабочего дня. За нарушение сроков — штраф, поэтому рекомендуется строго регламентировать подсчёт размеров платежей, оформление отчётности и перечисление средств государству.

Отчетность по страховым взносам

Недостаточно просто уплачивать страховые взносы за себя или работников, нужно своевременно отчитываться за них перед контролирующими органами. В противном случае грозит штраф. Всю отчётность можно классифицировать и распределить следующим образом.

ФНС

Несмотря на то, что страховые взносы не относятся к налогам, их расчёт придётся предоставлять налоговому инспектору каждый квартал, точнее до конца следующего за кварталом месяца.

Расчёт подаётся по унифицированной форме КНД 1151111. Включает минимум 2 листа, где заполняются данные о налогоплательщике и приводятся расчёты взносов. К бланку прикладывают подтверждающие документы, например, платёжные поручения.

ПФР

Перед ПФР отчитываются только ИП и ООО с работниками, но гораздо чаще — 1 раз месяц, до 15-го числа месяца, следующего за отчётным. Форма С3В-М представляет собой бланк с большой таблицей в нижней части страницы.

Налогоплательщик указывает своё наименование и реквизиты, отчётный период, а главное — перечень работников. В таблице указывают их имена, номера СНИЛС и ИНН. Штраф за непредоставление — 500 рублей.

ФСС

По итогам квартала в Фонд социального страхования сдают отчёт на бланке 4-ФСС. Срок — 20/25 число следующего месяца (для бумажной/для электронной). Это довольно объёмный бланк, в котором нужно указать среднесписочную численность работников, количество инвалидов, расчёты по страхованию от несчастных случаев, зафиксировать случаи травматизма.

Выплата страховых и пенсионных взносов сопряжена не только с постоянными расходами, но и с активной отчётностью. Штраф за непредоставление отчётов почти такой же, как наказание за неуплату. Эти платежи не являются налогами, но отчитываться за них придётся и перед ФНС. За работников платит работодатель, ИП уплачивают взносы самостоятельно.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.