Содержание

- Завершающий этап по переходу на онлайн-кассы

- 3 июля 2018 года были внесены поправки в 54-ФЗ насчет применения онлайн-касс

- С 1 января 2019 года может появиться новый обязательный реквизит “код товара” для чеков онлайн-касс

- Массовый переход онлайн-касс на новый формат фискальных документов ФФД 1.05

- С 1 января 2019 года НДС повышается с 18 до 20%

- Изменения в регистрации ИП

- Госпошлину при регистрации ИП в электронном виде отменят с 1 января 2019 года

- МРОТ на 2019 год = 11280 рублей

- Взносы ИП «за себя» на 2019 год

- Отчетность ИП

- Продление надзорных каникул еще на два года (на 2019 и 2020 год)

- Налог по ЕНВД повысится с 1 января 2019 года

- Начиная с 2019 года расширится список товаров, которые подлежат обязательной маркировке

- «Как открыть ИП в 2020 году? Пошаговая Инструкция для начинающих»

- «Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?»

- «ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2020 году?»

- Индивидуальный предприниматель (ИП)

- Статус индивидуального предпринимателя

- Регистрация индивидуального предпринимателя

- Основные права и обязанности индивидуального предпринимателя

- Налоги и сборы ИП

- Преимущества и недостатки статуса ИП

- Изменения для ИП в 2020 году

- Повышение размера страховых взносов ИП за себя

- Повышение размера МРОТ

- Отсрочка по применению онлайн-касс

- Изменения УСН для ИП в 2020 году

- Изменения ЕНВД для ИП в 2020 году

- Изменения ПСН для ИП в 2020 году

- Тоже может быть полезно:

- Упрощенная система налогообложения для ИП в 2019 что сдают и что платят: таблица сроков всех платежей и форм отчетности с работниками и без, примеры расчетов, разъяснения экспертов

- Упрощённая система налогообложения для ИП 2019 что платят: как не запутаться новичкам

- Разные ставки УСН 6% и 15%: какая выгоднее по видам деятельности + пример расчета

- Новые страховые взносы «за себя» в 2019 году не фиксированы: как правильно рассчитать

- Все налоги с работниками: полный список, ставки, сроки уплаты

- Упрощённая система налогообложения для ИП 2019 что сдают: вся отчетность в одной таблице

- Кому на УСН разрешено не платить налоги в 2019 году

- Частые вопросы начинающих ИП: так ли все просто на практике

- Закон об ИП — что предусматривает ФЗ и какие наказания за несоблюдение

- Когда начал действовать закон об ИП

- Основные положения

- Налоговые вопросы в законе

- Плюсы и минусы ФЗ о предпринимательской деятельности

- Ответственность за несоблюдение закона об ИП

Добрый день, уважаемые ИП!

Как обычно, начал собирать изменения по налогам и взносам для ИП на 2019 год в единой, сводной статье. Надеюсь, она Вам тоже пригодится.

Для каждого изменения или нововведения будет дан краткий анонс и ссылка на соответствующую статью, в которой я более подробно все рассказываю. Также рекомендую посмотреть видео, в которых наглядно все показываю и популярно поясняю. Не поленитесь, выделите время, так как в своих видео я расширенно отвечаю на множество популярных вопросов ИП.

Обращаю Ваше внимание, что эта статья будет обновляться по мере поступления новой информации. Если у вас есть чем ее дополнить, то пишите в комментариях ниже.

Итак, поехали!

Завершающий этап по переходу на онлайн-кассы

Разумеется, самым главным событием года будет заключительный этап по массовому переходу на онлайн-кассы, который состоится 1 июля 2019 года. Планировалось, что это случится 1 июля 2018 года, но затем дали отсрочку для ряда категорий ИП до 1 июля 2019 года.

Чтобы не загромождать сводную статью, настойчиво рекомендую прочитать следующие статьи по ККТ. Они снимут большинство Ваших вопросов по онлайн-кассам:

- Закон об отсрочке по онлайн-кассам до 1 июля 2019 года принят. Про БСО тоже не забыли.

- И снова про отсрочку по онлайн-кассам для ИП на УСН, ПСН и ЕНВД до 1 июля 2019 года!

- Налоговый вычет по онлайн-кассам одобрен ГосДумой во втором чтении. И снова про отсрочку до 1 июля 2019 года для ИП на ПСН и ЕНВД

3 июля 2018 года были внесены поправки в 54-ФЗ насчет применения онлайн-касс

Обязательно прочтите мою обзорную статью:

Про новые поправки в 54-ФЗ насчет онлайн-касс в законе 192-ФЗ: самое главное для ИП

Также рекомендую посмотреть два видео, в которых очень подробно рассказываю о том, кто получит отсрочку до 1 июля 2019 года:

Дополнение к видео о том, как нужно уведомить ФНС для получения вычета:

- Новая форма декларации по ЕНВД (с учетом налогового вычета по онлайн-кассам)

- А для ИП на ПСН разработали новую форму уведомления о налоговом вычете, которая была введена приказом ФНС России от 18.03.19 № ММВ-7-3/138@

С 1 января 2019 года может появиться новый обязательный реквизит “код товара” для чеков онлайн-касс

Обратите особое внимание на это ожидаемое изменение, так как МинФин предлагает ввести новый реквизит для кассовых чеков, который придется указывать для товаров, подлежащих обязательной маркировке.

Но, обратите внимание, что в этом же проекте Минфина предлагается для товаров, которые НЕ подлежат обязательной маркировке, указывать код товарной позиции согласно товарной номенклатуры Евразийского Экономического Союза.

Массовый переход онлайн-касс на новый формат фискальных документов ФФД 1.05

Если ваша онлайн-касса НЕ поддерживает ФФД 1.05, то она будет автоматически снята с учета в ФНС налоговиками после 1 января 2019 года.

Поэтому, экстремально важно проверить свою онлайн-кассу на предмет поддержки ФФД 1.05.

Как это сделать?

Прочтите мою статью: Какие онлайн-кассы будут сниматься с учета в ФНС с 1 января 2019 года в одностороннем порядке?

Или посмотрите видеоинструкцию:

С 1 января 2019 года НДС повышается с 18 до 20%

У меня уже готов калькулятор НДС с учетом повышения до 20%. Он находится вот здесь: https://dmitry-robionek.ru/kalkuljator-nds

Также обратите внимание, что придется перепрошшивать кассы для того, чтобы в кассовом чеке была возможность отображать ставку НДС = 20%

Подробнее вот здесь: https://dmitry-robionek.ru/nalogi/nds-20-procentov-i-onlain-kassa.html

Изменения в регистрации ИП

Если кратко, то ФНС постепенно переходит на электронный документооборот. И уже с 29 апреля 2018 года при регистрации ИП документы будут отправлять на электронную почту предпринимателя. А бумажные документы по регистрации ИП будут выдавать только по заявлению.

Подробнее читайте в статье: При регистрации ИП документы можно будет получить по электронной почте

Госпошлину при регистрации ИП в электронном виде отменят с 1 января 2019 года

То есть, при подаче документов на регистрацию ИП или ООО в электронном виде, платить госпошлину не нужно. Но следует помнить, что цифровая подпись физлица все равно потребуется, а она тоже стоит денег (примерно 1000-1500 рублей).

Читайте подробнее в другой моей статье: https://dmitry-robionek.ru/zakon/otmena-gosposhliny-pri-otkrytii-ip.html

МРОТ на 2019 год = 11280 рублей

Приказ МинТруда от 24.08.2018 г. № 550н подписан и опубликован.

Подробнее читайте здесь: https://dmitry-robionek.ru/zakon/mrot-na-2019-god-11280.html

Взносы ИП «за себя» на 2019 год

Размер взносов, как ни странно, давно известен и прямо указан в статье 430 Налогового Кодекса РФ:

- Взносы в ПФР за себя (на пенсионное страхование): 29354 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 6884 руб.

- Итого за 2019 год = 36238 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 29354*8=234832 руб.

Более подробно читайте в отдельной статье:

Фиксированные взносы ИП на 2019 и 2020 годы уже известны. Закон опубликован.

Отчетность ИП

Идет подготовка по отмене отчетности для ИП на УСН. Планируют отменить сдачу налоговой декларации по УСН, а также хотят автоматически формировать расчет налога по УСН для ИП на упрощенке.

Но есть одно условие — необходимо применять онлайн-кассу. Также обратите внимание, что речь пока идет только об отмене отчетности по УСН. Все другие отчеты сдавать придется. Как и проводить самостоятельные расчеты по другим налогам и взносам. Так-что расслабляться рано =)

Советую прочитать по этой теме и посмотреть видео:

Внезапно: похоже, что отменят декларацию по УСН с 2019 года. Но только если используете онлайн-кассу.

Продление надзорных каникул еще на два года (на 2019 и 2020 год)

Еще в марте этого года писал, что планируют продлить надзорные каникулы, так как согласно действующему закону № 814738-6 «О внесении изменений в Федеральный закон «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля».), мораторий на неналоговые проверки был введен с 1 января 2016 года и по 31 декабря 2018 года.

Но история получила продолжение спустя полгода

Оказывается, МинЭкономРазвития уже подготовило законопроект о продлении надзорных каникул еще на два года (на 2019 и 2020 годы)

Подробнее

Небольшое обновление к видео в конце 2018 г. Надзорные каникулы продлили еще на 2 года. На 2019 и 2020 годы, но, как обычно, есть некоторые нюансы. Подробнее про это изменение читайте здесь: https://dmitry-robionek.ru/zakon/nadzornyye-kanikuly-2019-2020.html

Налог по ЕНВД повысится с 1 января 2019 года

Похоже, ЕНВД опять повысится, так как ожидается изменение коэффициента-дефлятора К1. Напомню, он уже повышался на 2018 год до значения 1,868, а теперь предложено новое значения в размере 1,915.

Декларация по ЕНВД изменилась

Уже писал про новую форму декларации по ЕНВД несколько раз. Недавно ее, наконец, официально утвердили приказом ФНС от 26.06.2018 № ММВ-7-3/414@:

Применять новую декларацию по ЕНВД нужно начиная с отчетности за четвертый квартал 2018 года.

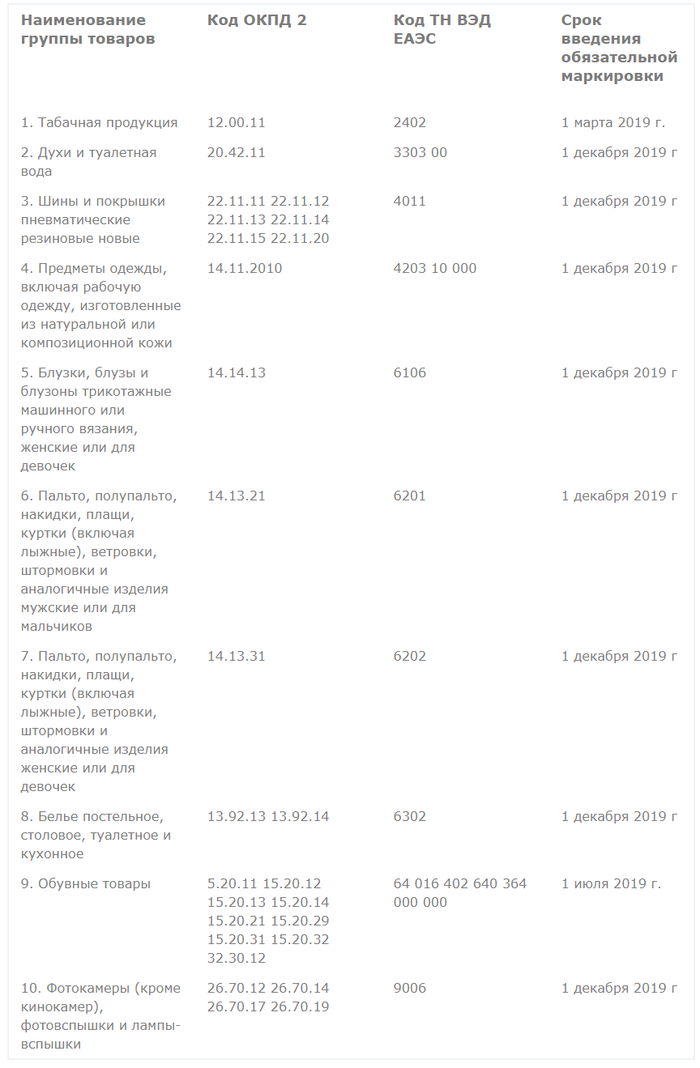

Начиная с 2019 года расширится список товаров, которые подлежат обязательной маркировке

Обратите особое внимание на это изменение, о котором писал в отдельной статье:

Какие товары подлежат обязательной маркировке начиная с 2019 года? Таблица по группам товаров

Уважаемые читатели, статья будет обновляться по мере поступления новой информации. Советую подписаться на новости для ИП!

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Уважаемые читатели!

Готово подробное пошаговое руководство по открытию ИП в 2020 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2020 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2020 год

- И многое другое!

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2020 год:

«ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2020 году?»

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2020 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку «Подписаться!», Вы даете , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

Индивидуальный предприниматель (ИП)

Индивидуальный предприниматель (ИП) — физическое лицо, зарегистрированное в установленном законом порядке и осуществляющее предпринимательскую деятельность без образования юридического лица.

Статус индивидуального предпринимателя

Для приобретения статуса индивидуального предпринимателя гражданин должен обладать следующими общими признаками субъекта гражданского права:

-

Правоспособностью (способностью иметь гражданские права и нести обязанности);

-

Дееспособностью (способностью своими действиями приобретать и осуществлять гражданские права). Осуществлять предпринимательскую деятельность могут только дееспособные граждане, то есть те, которые в состоянии самостоятельно совершать юридические действия, заключать сделки и исполнять их, приобретать имущество и владеть, пользоваться и распоряжаться им. По общему правилу гражданская дееспособность возникает в полном объеме с наступления совершеннолетия (по достижении 18 летнего возраста);

-

Иметь место жительства (место, где гражданин проживает постоянно или преимущественно).

Статус индивидуального предпринимателя приобретается в результате государственной регистрации гражданина в качестве индивидуального предпринимателя.

Регистрация индивидуального предпринимателя

Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя, причём государственная регистрация может быть осуществлена только по месту его официальной постоянной регистрации по месту жительства.

Для регистрации предпринимателя необходимо подготовить такие документы:

-

копию паспорта и свидетельства с номером ИНН;

-

квитанцию об уплате пошлины;

-

заявление о регистрации ИП определенного образца в двух экземплярах.

Основные права и обязанности индивидуального предпринимателя

Граждане, зарегистрированные в качестве индивидуальных предпринимателей, имеют права и обязанности.

Права ИП:

-

Возможность выбора видов деятельности, разрешенных законом.

-

Право нанимать работников.

-

Свобода выбора партнеров и товара. Предприниматель сам определяет сегмент рынка, на котором он будет развивать свое дело.

-

Право самостоятельного определения стоимости предлагаемых товаров и услуг.

-

ИП сам решает, как и сколько платить своим работникам.

-

Предприниматель вправе как угодно распоряжаться полученной прибылью.

-

ИП имеет право выступать в суде в качестве истца и ответчика.

Индивидуальный предприниматель – это субъект коммерческой деятельности, который имеет также определенные обязанности. А именно:

-

Все ИП обязаны придерживаться норм действующего законодательства.

-

Все денежные операции оформляются документально. К таким документам относятся трудовой договор, контракт на поставку товара и т.д.

-

Для осуществления лицензируемых видов бизнеса предприниматель должен получить государственное разрешение – свидетельство, патент или лицензию.

-

Все сотрудники, которые принимаются на работу к индивидуальному предпринимателю, должны быть официально оформлены. То есть, ИП заключает с человеком трудовой контракт, договор о выполнении конкретных работ или другие соглашения. После оформления документов предприниматель обязан произвести необходимые отчисления в Фонд медицинского страхования, Пенсионный фонд и Фонд соцстрахования.

-

Если деятельность ИП причиняет вред окружающей среде, он обязан выполнять мероприятия для уменьшения негативных воздействий. Если бизнесмен не может решить этот вопрос самостоятельно, он должен обратиться в экологическую службу.

-

Предприниматель обязан своевременно уплачивать налоги в государственную казну.

-

Индивидуальный предприниматель – это участник рыночных отношений, который всегда должен уважать права покупателя.

-

Если по каким-то обстоятельствам у ИП поменялись данные (фамилия, место прописки или жительства, вид деятельности), он обязан уведомить об этом соответствующие органы – налоговую инспекцию, фонды и другие учреждения.

Налоги и сборы ИП

ИП обязан платить фиксированный платёж в социальные фонды вне зависимости от дохода.

Систем налогообложения четыре:

-

Обычная система налогообложения (ОСНО);

-

Упрощенная система налогообложения (УСНО);

-

Единый налог на вмененный доход (ЕНВД);

-

Патентная система налогообложения (ПСН).

Преимущества и недостатки статуса ИП

Статус ИП имеет следующие преимущества по сравнению с регистрацией собственного предприятия:

-

упрощенность процессов создания и ликвидации бизнеса;

-

свободное использование собственной выручки;

-

не платится налог на имущество, используемое в предпринимательской деятельности;

-

упрощенный порядок ведения учета результатов хозяйственной деятельности и предоставления внешней отчетности;

-

упрощенный порядок принятия решений (не требуется собраний, протоколов и т. п.);

-

можно использовать в предпринимательской деятельности счёт и банковские карты, оформленные на физическое лицо.

Основные недостатки:

-

отвечает по обязательствам своим имуществом;

-

не может получать некоторые лицензии (например, на розничную торговлю алкоголем, некоторыми лекарствами или сильнодействующими ядами);

-

согласно сложившейся практике, некоторые компании отказываются работать с ИП (так как ИП, находясь в большинстве случаев на УСНО, не платят НДС с работы или товара в бюджет и делать это приходится работающим с ними компаниям, что для них невыгодно, особенно, если они применяют схемы «оптимизации налогообложения»).

Изменения для ИП в 2020 году

Не так много времени осталось до следующего года, в котором законодатели подготовили ряд нововведения для индивидуальных предпринимателей. Изучив уже принятые новые законодательные акты и законопроекты, находящиеся в стадии рассмотрения, мы подготовили статью, в которой расскажем читателям про изменения для ИП в 2020 году.

Не так много времени осталось до следующего года, в котором законодатели подготовили ряд нововведения для индивидуальных предпринимателей. Изучив уже принятые новые законодательные акты и законопроекты, находящиеся в стадии рассмотрения, мы подготовили статью, в которой расскажем читателям про изменения для ИП в 2020 году.

Традиционно, наиболее значимые изменения произойдут в отдельных системах налогообложения. Этим вопросы мы подробно рассмотрели в отдельных публикациях, но конспективно изложим и в сегодняшней статье. Общие изменения для ИП на всех системах налогообложения связаны с повышением размера страховых взносов и МРОТ.

Повышение размера страховых взносов ИП за себя

Напомним, за 2019 год индивидуальный предприниматель должен заплатить 36 238 рублей обязательных страховых взносов за себя на пенсионное и медицинское страхование. За 2020 год эта сумма увеличится до 40 874 рублей. А именно:

- 32 448 рублей на пенсионное страхование, что на 3 094 рубля больше, чем в 2019 году;

- 8 426 рублей на медицинское страхование, что на 1 542 рубля больше, чем в 2020 году.

Также как и в прошлые годы, в случае получения дохода на сумму более 300 000 рублей за год, предприниматель должен заплатить на пенсионное страхование дополнительно 1% от суммы превышения.

Повышение размера МРОТ

МРОТ больше не влияет на размер страховых взносов ИП, но его размер все еще остается важным для ИП с наемными работниками. Зарплата наемных работников не должна быть ниже МРОТ.

Размер МРОТ с 1 января 2020 года составит 12 130 рублей, что на 850 рублей больше по сравнению с предыдущим значением — 11 280 рублей.

Отсрочка по применению онлайн-касс

Индивидуальные предприниматели имеют право не использовать в своей деятельности онлайн-кассы до 1 июля 2021 года при соблюдении следующих условий:

- отсутствие наемных работников;

- оказание услуг и выполнение работ собственноручно и/или продажа товаров собственного производства.

Если предприниматель заключит трудовой договор с наемным работником, он обязан зарегистрировать онлайн-кассу в течение тридцати календарных дней.

Как сказано выше, наиболее значимые изменения для ИП в 2020 году произойдут в отдельных системах налогообложения.

Изменения УСН для ИП в 2020 году

Изменение лимитов для применения УСН

Как известно, сущность УСН состоит в том, что эта система предназначена для субъектов малого бизнеса. Применение УСН избавляет предпринимателя от необходимости сдавать большой объем отчетности, а также предполагает невысокую налоговую ставку. Но для этого предприниматель должен обладать признаками малого бизнеса, и не превышать установленные лимиты дохода и количества наемных работников.

С 2020 года система лимитов будет изменена:

- 150 млн. рублей и 100 человек наемных работников — эти значения останутся нижним уровнем лимитов;

- 200 млн. рублей и 130 человек наемных работников — эти значения вводятся в качестве второго уровня лимитов.

Если предприниматель в течение года превысит нижний уровень лимитов по доходу или наемным работникам, он не утратит право применения УСН до тех пор, пока не превысит второй уровень лимитов. При этом в случае превышения первого уровня лимитов будет повышена налоговая ставка, которая составит:

- 8% для УСН «Доходы»;

- 20% для УСН «Доходы минус расходы».

Право применения УСН будет утрачено только в случае превышения второго уровня лимитов.

Отмена деклараций по УСН

Не менее яркие изменения УСН в 2020 году произойдут в сфере отчетности. Власти планируют отменить обязанность сдачи деклараций по УСН для части предпринимателей. В связи с повсеместным внедрением онлайн-касс информацию о доходах предпринимателя ФНС получает автоматически в режиме реального времени. Поэтому дублировать эти данные декларацией нет необходимости.

Обязанность сдачи деклараций останется у предпринимателей, деятельность которых не предполагает применения онлайн-касс; а также у ИП, применяющих УСН «Доходы минус расходы».

Изменения ЕНВД для ИП в 2020 году

Повышение налога

Коэффициент К1 для ЕНВД с 2020 года будет увеличен и составит 2,009. Формула расчета останется прежней. Напомним, помимо повышающего коэффициента (К1) в формуле содержится и понижающий коэффициент (К2). Размер К2 зависит от местного законодательства каждого региона РФ. Возможно, ваши власти приняли решение об изменении К2 на 2020 год, что может привести к снижению налога ЕНВД, или, наоборот увеличению.

Запрет на торговлю маркированными товарами

Наиболее значимые изменения ЕНВД в 2020 году связаны с ограничением применения этой системы налогообложения. ЕНВД нельзя будет применять в сфере розничной торговли маркированными товарами. К таким товарам относятся лекарственные средства, одежда, обувь, изделия из меха. Список маркированных товаров, по всей видимости будет увеличиваться.

2020 год станет последним годом действия ЕНВД

Вся история существования ЕНВД последние годы связана с желанием властей отменить этот режим налогообложения. Тем не менее, ежегодно происходило его продление. По действующему на данный момент законодательству, ЕНВД действует до 2020 года включительно. Но по заявлению высокопоставленных чиновников из ФНС и Минфина, больше он продлен не будет.

Поэтому предпринимателям стоит заранее изучить системы налогообложения для ИП и продумать вариант перехода на другой налоговый режим. Например, для кого-то неплохой альтернативой может оказаться налог на профессиональный доход. С 2019 года он действует в четырех регионах РФ, а с 2020 года он может быть распространен на всю территорию страны.

Изменения ПСН для ИП в 2020 году

Изменение видов деятельности ПСН

В 2020 году список видов деятельности, доступных для применения ПСН должен пополниться следующими:

- животноводство и оказанием услуг в области животноводства;

- растениеводство и оказание услуг в области растениеводства.

При этом часть видов деятельности для работы на ПСН будет запрещена. Так, в 2020 году нельзя будет торговать товарами, подлежащими обязательной маркировке. В том числе, лекарственными средствами, изделиями из меха, обувью и одеждой.

Патент можно будет купить на срок от одного дня

Одним из неудобств ПСН ранее было невозможность купить патент на срок менее одного месяца. С 2020 года минимальным сроком, на который можно будет купить патент, станет один день.

Местные власти смогут вводить собственные лимиты

Будут и неприятные изменения ПСН в 2020 году. Местным органам законодательной власти даны полномочия на свое усмотрение устанавливать лимиты для применения ПСН. Теперь местные депутаты смогут ограничивать применение этой системы налогообложения в зависимости от торговой площади, количества транспортных средств, наемных работников и т. д.

Таковы главные изменения для ИП в 2020 году. В случае поступления информации о новых законопроектах или отмене действующих норм, в эту страницу будут внесены соответствующие изменения.

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

![]()

ОтменитьДобавить комментарий

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

![]()

Упрощенная система налогообложения для ИП в 2019 что сдают и что платят: таблица сроков всех платежей и форм отчетности с работниками и без, примеры расчетов, разъяснения экспертов

Дата публикации: 29.12.2019

УСН или «упрощенка» предполагает более простое ведение учета для налогоплательщиков по сравнению с общим режимом. Но, как обычно нет единого нормативного документа, в котором были бы четко прописаны все требования и нюансы применения этой системы со всеми изменениями и дополнениями для каждого года.

Все учесть и ничего не нарушить не так уж просто для большинства предпринимателей. Поэтому в статье мы собрали самую полную базу знаний и подробно разобрали: что такое упрощенная система налогообложения для ИП в 2019 году, что сдают и что платят упрощенцы с работниками и без, как рассчитывают налоги и кто освобожден от уплаты «упрощенного налога» в 2019 году.

Упрощённая система налогообложения для ИП 2019 что платят: как не запутаться новичкам

Чтобы было проще разобраться в структуре платежей, все налоги предпринимателя на упрощенке можно разделить на 5 групп. Итак, какие налоги платит ИП на УСН в 2019 году:

- Основной налог при УСН (налог на прибыль), который ИП уплачивает исходя из размера доходов. Налог может рассчитываться по двум видам ставок:

- «Доходы» — 6%. Здесь при определении размера налога учитываются только доходы предпринимателя;

- «Доходы минус расходы» — 15%. В этом случае в расчет принимаются доходы, которые можно уменьшить на затраты по ведению бизнеса.

Предприниматель сам выбирает, по какой ставке ему удобней работать.

- Фиксированные взносы на пенсионное и медицинское страхование. Эти отчисление предприниматель уплачивает сам за себя (отдельно от работников). Страховые взносы нужно уплачивать всегда. Даже если предприниматель несет убытки или временно не работает отчисления на ОПС и ОМС платить придется.

- «Зарплатные» налоги, если есть наемный персонал. В этом случае ИП удерживает из зарплаты работников НДФЛ и перечисляет его в бюджет. Кроме того, нужно будет заплатить:

- Пенсионные взносы;

- Взносы на медстрах;

- Взносы по временной нетрудоспособности и в связи с материнством;

- Взносы по травматизму.

- Торговый сбор. Он установлен в Москве, Санкт-Петербурге и Севастополе. Но фактически его уплачивают только предприниматели Москвы. В остальных регионах на 2019 год установлена нулевая ставка налога.

- Кроме платежей связанных с бизнесом ИП не освобождается от налогов как частное лицо. То есть, если у предпринимателя есть автомобиль, недвижимость или земля, он уплачивает:

- Транспортный;

- Земельный;

- Налог на жилую недвижимость.

Но и это еще не все. Некоторые ИП добровольно становятся плательщиками НДС. Это выгодно, когда большинству партнеров или заказчиков выгоднее работать с теми, кто может выставить НДС в зачет. А если предприниматель решит заниматься подакцизной деятельностью, то и платить акцизный сбор тоже придется.

Теперь разберем подробней сколько, куда и когда нужно перечислить все платежи.

Разные ставки УСН 6% и 15%: какая выгоднее по видам деятельности + пример расчета

При регистрации или переходе на УСН с другой системы предприниматель может сам определить, по какой ставке «Доходы» — 6% или «Доходы минус расходы» — 15% будет рассчитываться с бюджетом за полученную прибыль. Но тут есть свои нюансы.

Чтобы просчитать какая ставка выгоднее, нужно учесть:

- За счет взносов на страхование ИП «за себя» можно уменьшить «упрощенный» налог по ставке «Доходы» до 100%, если нет работников.

- Если есть наемный персонал налог при УСН «Доходы» уменьшается не более, чем на 50% за счет страховых взносов ИП «за себя» и за работников.

- Торговый сбор также уменьшает налог упрощенцев по ставке «Доходы» на 100%.

- Не все расходы можно принимать для расчета налога при ставке «Доходы минус расходы». Полный перечень указан в п. 1 ст. 346.16 НК РФ.

- Если затраты превышают выручку, то на системе «Доходы минус расходы» все равно придется платить минимальный налог. Он рассчитывается как 1% от всех доходов.

- Разные регионы могут устанавливать свои пониженные ставки налога, вплоть до 0%.

Для ИП подходит вариант «Доходы минус расходы» если общий размер затрат будет больше 60-70% от выручки и они будут постоянные. Например, зарплата персонала, аренда, расходы на сырье и пр. Кому это выгодно:

- Производственная деятельность;

- Перепродажа товаров с небольшой наценкой;

- Деятельность с привлечением большого штата сотрудников.

Если расходов немного или их нельзя взять в расчет, то лучше выбирать «Доходы». Например:

- Посреднические услуги;

- Оказание бытовых услуг населению;

- Консультационная деятельность и пр.

«Упрощенный налог» уплачивается в течение года тремя авансовыми платежами, а полный расчет производится по окончании года. Сроки уплаты в 2019 году:

|

Аванс за 1 квартал |

До 25 апреля 2019 |

|

Аванс за полгода |

До 25 июля 2019 |

|

Аванс за 9 месяцев |

До 25 октября 2019 |

|

Полный расчет за год |

До 30 апреля 2020 |

Расчет налога и всех показателей производится нарастающим итогом с начала года (не поквартально). Налог «Доходы» считается по формуле:

Платеж к уплате = (Доходы*6%) – страховые взносы – авансовые платежи

Пример расчета по ставке «Доходы». ИП работает без персонала и уплачивает страховые взносы в течение года «за себя».

На ставке «Доходы минус расходы» формула следующая:

Платеж к уплате=(Доходы-Расходы)*15%-авансовые платежи

Пример расчета по ставке «Доходы минус расходы»

Следующая статья расходов для ИП – это фиксированные взносы. Хотя они так называются, на самом деле фиксированы они только частично. Некоторым ИП придется самостоятельно рассчитывать их размер. Кому именно и как это сделать правильно разберем ниже.

Новые страховые взносы «за себя» в 2019 году не фиксированы: как правильно рассчитать

Страховые взносы предпринимателя «за себя» можно разделить на два вида:

- Фиксированная часть. Она включает взносы на ОПС и ОМС и устанавливается государством на каждый год. Эти суммы уплачивают все ИП не зависимо от размера дохода. На 2019 год предусмотрены следующие размеры страховых взносов «за себя»:

|

Вид платежа |

Сумма (руб.) |

Сроки |

|

Взносы на пенсионное страхование |

29 354 |

До 31 декабря 2019 |

|

Взносы на медицинское страхование |

6 884 |

- Дополнительная часть. Эта часть перечисляется предпринимателем на ОПС в зависимости от годового дохода. Если прибыль ИП превысит за год 300 тыс. руб., то в бюджет нужно перечислить 1% от превышения этой суммы.

Пример расчета: ИП получил за 2019 год прибыль 1 875 000 руб. Рассчитаем страховой взнос с превышения.

Сумма к уплате=(1 875 000-300 000)*1%=15 750 руб.

Эту сумму нужно заплатить до 1 июля 2020 года.

Однако не обязательно дожидаться крайней даты. Перечислять все страховые взносы (в том числе 1%) можно в течение года. Например, помесячно или поквартально. Это позволит равномерно распределить налоговую нагрузку.

А, кроме того, уменьшить авансовые платежи и годовой расчет по УСН «Доходы» можно, только если страховые взносы перечислены в том же периоде за который производиться уплата. Например, чтобы уменьшить авансовый платеж по УСН за 1 квартал, страховые должны быть перечислены до 31 марта.

Как видно, здесь все достаточно просто. Но, все усложняется, если у ИП есть наемный персонал. Как все учесть в этом случае.

Все налоги с работниками: полный список, ставки, сроки уплаты

Если у предпринимателя есть работники, то он обязан перечислять все налоги и страховые взносы за них в том же порядке, что и организации. В этом случае у ИП нет никаких льгот.

В первую очередь с зарплаты работников предприниматель удерживает и платит в бюджет НДФЛ-13%. Кроме НДФЛ ИП перечисляет страховые платежи:

- Взносы на пенсионное страхование – 22%;

- Взносы на медицинское страхование – 5,1%;

- Взносы на случай болезни и материнства – 2,9%

- Взносы на травматизм – от 0,2 до 8,5% в зависимости от условий работы. Чем опаснее условия труда, тем выше ставка.

Сроки уплаты «зарплатных налогов» в 2019 году:

|

Вид платежа |

Крайний срок |

|

НДФЛ |

Не позднее следующего дня после выплаты зарплаты |

|

Все страховые взносы |

Не позднее 15 числа следующего месяца |

Теперь разберем, в какие сроки и какую отчетность предоставляет ИП в налоговую за 2019 год.

Упрощённая система налогообложения для ИП 2019 что сдают: вся отчетность в одной таблице

Для предпринимателей у которых нет наемных работников предусмотрена только одна форма отчета – это Декларация по УСН. Она сдается один раз в год независимо от ставки налога. Последний день сдачи Декларации по УСН за 2019 год для ИП– 30 апреля 2020 года.

Отчитываться по страховым взносам «за себя» в 2019 году не нужно. Также не нужно подавать нулевые сведения о среднесписочной численности, если у ИП не было персонала в течение всего года и подтверждать основной вид деятельности

Но если у предпринимателя есть работники, отчитываться придется ежемесячно. Упрощенка для ИП в 2019 году не предполагает каких-либо льгот по отчетности за сотрудников.

Формы и сроки сдачи:

|

Вид отчета |

Крайний срок |

Куда отправлять |

|

Сведения о среднесписочной численности |

20 января 2020 |

Налоговая |

|

2-НДФЛ |

1 апреля 2020 |

Налоговая |

|

6-НДФЛ |

1 квартал – 30 апреля 2019 |

Налоговая |

|

2 квартал – 31 июля 2019 |

||

|

3 квартал – 31 октября 2019 |

||

|

2019 год – 1 апреля 2020 |

||

|

Расчет по страховым взносам |

Ежеквартально, до 30 числа следующего за кварталом месяца |

Налоговая |

|

Сведения по застрахованным СЗВ-М |

Ежемесячно, до 15 числа следующего месяца |

ПФР |

|

Сведения о страховом стаже СЗВ-СТАЖ |

02 марта 2020 |

ПФР |

|

Сведения персонифицированного учета ОДВ-1 |

02 марта 2020 |

ПФР |

|

4-ФСС |

На бумаге — ежеквартально, не позднее 20 числа следующего за кварталом месяца |

ФСС |

|

Электронно — ежеквартально, не позднее 25 числа следующего за кварталом месяца |

Как видно, список форм для ИП с персоналом довольно обширный и каждый год, как правило, он пополняется новыми отчетами. И нужно быть внимательным, чтобы ничего не упустить, потому, что за каждую просрочку ИП грозит штраф.

Однако есть и приятные новости для ИП на упрощенке в 2019 году. Некоторые предприниматели полностью освобождаются от уплаты «упрощенного» налога. Кто эти счастливчики, рассмотрим ниже.

Кому на УСН разрешено не платить налоги в 2019 году

В 2019 году региональные власти могут вводить на своей территории налоговые каникулы для некоторых предпринимателей на упрощенке. Такая льгота действует для вновь зарегистрированных ИП в течение 2-х налоговых периодов. Это значит, что предприниматели, зарегистрировавшиеся в 2019 году, могут не платить налог при упрощенке до конца 2020 года.

Но здесь есть свои ограничения. От перечисления налога освобождаются только те ИП, которые ведут определенный вид бизнеса. Каждый регион устанавливает свой перечень возможных направлений деятельности. Полный список можно найти на сайте налоговой в разделе «Особенности регионального законодательства». Кроме того местные власти могут наложить дополнительные ограничения на количество наемных работников и размер дохода.

Налоговые каникулы означают, что для предпринимателей-льготников устанавливается ставка налога 0%. А это значит, что сдавать нулевую декларацию все-таки придется. Кроме того, все остальные платежи и отчетность по сотрудникам тоже не отменяются.

Частые вопросы начинающих ИП: так ли все просто на практике

- Можно ли перейти на УСН с другого режима в середине года?

Ответ: перейти на упрощенку можно только с начала следующего года. Для этого нужно подать заявление в налоговую не позднее 31 декабря текущего года. Исключение составляет переход с ЕНВД, если деятельность по вмененке больше не может вестись. Например, если ЕНВД отменили в данном регионе.

- Как часто можно менять ставки УСН 6% и 15%?

Ответ: ставку налога можно сменить только один раз в год. Чтобы начать применять ставку с 1 января, нужно подать заявление в налоговую до 31 декабря. В середине года сделать это невозможно.

- Правда ли что с 2019 года можно не сдавать декларации по УСН по «Доходам» если есть онлайн-касса?

Ответ: в 2018 году Минфин выдвинул инициативу, в соответствии с которой налогоплательщики на упрощенке «Доходы» могут не сдавать декларацию по УСН, если применяют онлайн-кассы. Но данные изменения в Налоговый кодекс так и не были внесены. Поэтому сдавать декларацию за 2019 год придется всем без исключения.

- Можно ли совмещать УСН с другими режимами?

Ответ: упрощенку можно совмещать с ЕНВД и патентом. При этом необходимо вести раздельный учет по каждому направлению. А вот применять одновременно УСН с общим режимом или налогом на профессиональный доход по закону нельзя.

- Нужно ли предпринимателю для расчета среднесписочной численности при УСН включать самого себя?

Ответ: нет. В расчет включаются только наемные работники без самого ИП.

Какие можно сделать выводы? УСН, конечно предполагает более простой способ ведения налогового учета, но, как и любой другой режим имеет свои подводные камни. Мы подробно разобрали, какие обязательные требования включает упрощенная система налогообложения для ИП в 2019 году, что сдают и что платят предприниматели с работниками и без, как выбрать выгодную ставку и можно ли вообще не платить налоги при УСН в 2019 году.

Но это не значит, что информация будет не измена долгое время. Вероятнее всего в скором времени предпринимателей опять ждут изменения, дополнения и новые разъяснения наших законодателей. А это не всегда просто отследить. Поэтому обязательно подпишитесь на наши новости, чтобы не упустить ничего важного. И не забудьте поделиться с коллегами полезной информацией.

Закон об ИП — что предусматривает ФЗ и какие наказания за несоблюдение

Для начинающего предпринимателя очень сложно разобраться во всех законах, которые регулируют деятельность ИП. Закон о индивидуальном предпринимательстве рф, который хотели принять, так и не был принят государственной думой. В связи с этим отсутствует единый законодательный акт, регулирующий вопросы ИП. Однако существует акт, который регулирует деятельность по регистрации ИП – ФЗ №129. Согласно нему после того, как поданы все бумаги на регистрацию, заявление рассматривается в течение пяти дней.

Когда начал действовать закон об ИП

Закон об индивидуальном предпринимательстве РФ №129, в редакции «О государственной регистрации юридических лиц и индивидуальных предпринимателей» принят 13 июля 2001 г. Одобрение данный акт получил 20 июля 2001 г. 8 августа 2001 г. данный акт вступил в силу. Однако его нельзя назвать единым законом ИП. Существует несколько нормативных актов, регулирующих деятельность бизнесменов. Все они не должны противоречить Конституции РФ. Если какой-либо вопрос не урегулирован законодательным актом, то всегда можно обратиться к Конституции.

Какие законы регулируют деятельность ИП

Статья 34 Конституции РФ предоставляет право каждому заниматься предпринимательством. В Гражданском кодексе для ИП объясняется понятие предпринимательства. На основании статьи 2 у данной деятельности имеются следующие признаки:

- предпринимательство осуществляется исключительно по собственной воле;

- данная деятельность ведется на свой риск и ответственность за итоги лежит на владельце бизнеса;

- предпринимательство в обязательном порядке должно быть зарегистрировано.

Основные положения

Регистрация индивидуальных предпринимателей осуществляется на основании закона №129. В законе установлено, что все сведения обо всех лицах, которые ведут предпринимательскую деятельность, вносятся в Единый государственный реестр индивидуальных предпринимателей.

Регистрацию бизнесменов осуществляет Федеральная налоговая служба. В данный государственный орган необходимо обращаться, чтобы встать на учет в качестве ИП.

Также закон №129 регламентирует отношения, которые возникают при работе ИП с учредительной документацией. На основании закона об индивидуальном предпринимательстве РФ для регистрации гражданина в качестве ИП необходимо предоставить:

- заполненное и подписанное заявление на регистрацию. Его форма утверждается государственными органами. Данную форму можно попросить у консультанта в самом органе или вывести на печать через сайт налоговой;

- удостоверение личности лица, которое желает пройти регистрацию в качестве ИП;

- документ, который подтвердит место регистрации и проживания лица, которое регистрируется в качестве ИП;

- квитанция о том, что уплачена государственная пошлина;

- справка о том, что отсутствуют судимости.

Важно! Лицо, которое считает, что его права были нарушены, вправе обжаловать принятое решение.

Чтобы обжаловать решение об отказе в регистрации в качестве ИП, необходимо обратиться в вышестоящий территориальный орган. Жалобу необходимо предъявить в течение трех дней, после того, как принято решение об отказе. К жалобе необходимо приложить документы, которые будут свидетельствовать, что гражданину отказано в регистрации.

Перед регистрацией предпринимателю также необходимо изучить закон об индивидуальном предпринимательстве «О лицензировании некоторых видов деятельности». В данном акте установлены виды деятельности, для осуществления которых необходимо получить лицензию. Закон устанавливает, куда необходимо обратиться, чтобы получить лицензию, также установлены условия и сроки оформления лицензии.

Важно! Для осуществления некоторых видов деятельности, необходимо выполнить ряд условий. В некоторых случаях это сложные процедуры. Поэтому перед принятием решения о деятельности в качестве ИП, необходимо реально оценить свои возможности.

ИП, кроме регистрации в налоговой, должен пройти процедуру регистрации в Пенсионном фонде. Это осуществляется для того, чтобы осуществлялись страховые взносы на свой счет, чтобы до достижения определенного возраста гражданин смог получать страховые выплаты. В зависимости от того, сколько отчислений производится, рассчитывается индивидуальный пенсионный коэффициент (ИПК). Когда будет оформляться пенсия, он будет влиять на ее размер.

Что включают законы об ИП

Налоговые вопросы в законе

ИП, законодательство устанавливает, что функции регистрации предпринимателя осуществляет налоговая служба. Кроме регистрации, данный орган контролирует своевременность налоговых поступлений. Все вопросы, которые связаны с налогообложением ИП, содержатся в Налоговом Кодексе РФ, кроме ставок и прочих параметров региональных и местных налогов.

Чтобы выбрать режим налогообложения, который будет наиболее подходящий для ведения бизнеса лицу необходимо изучить вторую часть Налогового кодекса. Опираясь на данную часть, допускается возможность подобрать режим, который будет соответствовать деятельности. Вторая глава содержит описание общего режима налогообложения, упрощенной системы и системы ЕНВД. Чтобы получить информацию о региональных и местных налогах необходимо обратиться к законодательным актам и постановлениям субъектов РФ.

Важно! Чтобы перейти на упрощенную систему необходимо предъявить заявление вместе с заявлением на регистрацию в качестве индивидуального предпринимателя.

Плюсы и минусы ФЗ о предпринимательской деятельности

Законодательство РФ об индивидуальных предпринимателях имеет несколько плюсов. Один из них – налоговые каникулы для ИП. Они вводятся ФЗ№477. Внесены изменения в ч. 2 НК РФ. Данное освобождение от налогов можно получить, если соблюдены следующие требования:

- предприниматель регистрируется в первый раз;

- бизнесмену необходимо выбрать из двух режимов УСН или ПСН, так как налоговые каникулы действительны только для этих режимов;

- льготы действуют только в научной, производственной или социальной сфере;

- необходимо, чтобы доля услуг или товаров составляла не менее 70% от дохода.

Важно! Регионы вправе самостоятельно определять, для каких видов работ могут быть использованы налоговые каникулы. Данное освобождение действует с 01.01.2019 до 01.01.2021 г.

Другим преимуществом законов об ИП можно выделить поддержку государства в виде наличия льгот многодетным семьям при оформлении ипотеки. Семья считается многодетной, если в ней рождается третий и последующий ребенок. Процент по ипотечному кредиту на недвижимое имущество может быть снижен кредитором.

Какие преимущества и недостатки в законе об ИП

В 2019 году не требуется оплачивать государственную пошлину, чтобы зарегистрировать ИП в электронном виде. Данные изменения внесены в статью 2 налогового кодекса. Также в данных изменениях предусмотрено то, что налог отменяется при регистрации изменений в учредительной документации, а также при ликвидации деятельности лица.

Введение нового налога для самозанятых. Самозанятым может стать физ. лицо, а также ИП. Правительством принято несколько документов, которые позволяют осуществить эксперимент по введению налога на профессиональный доход. Он проводится только в четырех регионах (Москва, Московская область, Республика Татарстан и Калужская область).

Важно! Предприниматели могут стать самозанятыми только в том случае, если осуществляют деятельность в данных регионах. Если бизнесмен решит, что для него стать самозанятым выгоднее, то он сможет перейти на эту систему.

Помимо законодательных изменений, которые положительно влияют на предпринимательскую работу, есть несколько актов, которые ухудшают положение бизнесменов. В июле 2019 года заканчивается отсрочка по применению онлайн-касс. Теперь кассы должны быть:

- у бизнесменов, которые работают по упрощенке и общей системе и предоставляют населению услуги;

- предприниматели на вмененном доходе, оказывающие услуги населению;

- бизнесмены на вмененке, у которых нет рабочего персонала и предоставляющие услуги в сфере общепита, а также осуществляющие продажи в розницу;

- бизнесмены, у которых нет сотрудников, и которые осуществляют продажи через автоматы;

- магазины, работающие в онлайн-режиме;

- ИП, которые осуществляют деятельность, прописанную в НК РФ в п. 2, ст. 346.43

Важно! Ставка НДС выросла до 20%. Закон 303-ФЗ вступил в силу 01.01.2019 года. Однако для товаров социального назначения сохраняется ставка на уровне 10%. В данную категорию товаров входят: детские товары, продовольственные товары, книжная продукция.

Платежи в фиксированном размере за себя увеличены в размере. В 2019 году данные взносы составляют:

- если доход у ИП менее 300000 руб. – 29 354 руб. (цены актуальны на июль 2019 года);

- если доход свыше 300000 руб. – 29 354 руб.1 , а также плюс 1%, который превышает указанную сумму.

Ответственность за несоблюдение закона об ИП

Предприниматель за несоблюдение законодательных актов несет следующие виды ответственности:

- Административную. Она назначается в случае нарушения КоАП РФ. За нарушения ИП налагается штраф. Например, за нарушение условий применения лицензий назначается штраф от 4 000 до 8 000 руб.

- Гражданскую. Наступает в случае нарушения норм Гражданского кодекса.

- Уголовную. Включает нарушения трудового законодательства и экономические преступления. Сюда относятся: задержка в выплате заработной платы, несоблюдение безопасности труда, несоблюдение оборота ценных вещей. Дискриминация работников по национальному признаку.

Какую ответственность несут ИП

В настоящий момент пока не принят единый закон об ИП. Однако существует многочисленная законодательная документация, которая регулирует деятельность предпринимателей.