Содержание

- Как начислить проценты по кредиту

- Отражение в проводках процентов по кредиту

- Проводим по бухгалтерии кредитные операции

- Начисление процентов по договору займа: проводки

- Особенности кредитования

- Учет кредитования у займодателя

- Начислены проценты по займу: проводки для заемщика

- КРЕДИТ ПО ОТКРЫТОМУ СЧЕТУ

- Схема кредитования по счету

- Кредит по открытому счету только проверенным клиентам

- Учет процентов по кредитам и займам, использованным на приобретение основных средств, НМА

- Процентная ставка товарного кредита

- Что такое товарный кредит и его особенности

- Отличия товарного и коммерческого кредитов

- Лимит товарного кредита и его калькуляция

- Бухгалтерский учет и налогообложение товарного кредита

Достаточно часто бухгалтера сомневаются при проведении учетных операций в правильности выбора периода начисления процентов за пользование кредитными средствами, какие следует сделать проводки по начислению процентов по кредиту.

Как начислить проценты по кредиту

Бухгалтерским проводкам по учету использования кредитов присуща определенная специализация. Их основной принцип — правильность, точность и своевременность. Здесь крайне важно следить за начислениями и уплатой процентов по кредиту.

Начисление сумм процентов за пользование привлеченными средствами производится на основании условий договора и графика, являющегося обязательным приложением. При оформлении кредита необходимо уточнить, по какой схеме начисляются процентные платежи, используется простая или сложная формула начисления, а также конкретизировать дату начисления процентов. В свою очередь, эти начисления относят на статью расходов по выполнению обязательств относительно кредита и включаются в прочие расходы равными частями, независимо от договорных условий. Начисление ведется двумя вариантами:

- Бухгалтерский учет ведут по факту начисления расчетных сумм по условиям договора.

- Налоговый учет на основании ст. 269 НК РФ может отражать фактически начисленные проценты и предельно допустимые суммы от тела кредита.

Для проведения учетных операций используется несколько счетов.

- Сч. 66 по расчетам краткосрочных кредитов и займов.

- Сч. 67 по расчетам долгосрочных кредитов, ссуд и займов.

- Сч. 91, на котором аккумулируются дополнительные расходы и иные доходы.

Отражение в проводках процентов по кредиту

Использование привлеченных средств требует четкого и неукоснительного выполнения всех условий договора, особенно соблюдения графика начисления процентов. Например, если кредит получен в первых числах месяца, то на конец календарного месяца следует сформировать проводку. Бухгалтерии следует сделать следующие записи:

- На основании договора и прилагаемой справки-расчета производится начисление процентов по кредиту. Корреспонденция следующая: Дт 91 Кт 66 в краткосрочном периоде или это может быть Дт 91 Кт 67 в долгосрочном периоде.

- Корреспонденция с Кт 51, 52, 50 в Дт 66 или Дт 67 описывает момент оплаты начисленных процентов с расчетного или валютного счета, из кассы. Первичными документами являются платежные поручения, выписки банка по счетам, расходный ордер, расчет на основании бухгалтерской справки.

Проводим по бухгалтерии кредитные операции

Традиционно, проводки по оприходованию кредитных средств, начислению процентов не составляют особого труда даже для начинающего специалиста. Корреспонденция счетов расчетных операций с банком по кредитам представлена ниже:

Например, ООО «Альтаир» получило кредитные средства в сумме 4 250 000 руб. Кредит относится к категории долгосрочных займов, так как выдан сроком на пять лет по ставке 12% годовых. В договоре зафиксировано, что возврат кредита и оплата процентов производится равными частями в последний рабочий день каждого месяца.

Журнал хозяйственных операций содержит следующие проводки:

п/п

Начисление процентов по договору займа: проводки

За пользование денежными средствами или материальными ценностями, полученными в долг, придется заплатить определенную сумму — некий платеж за использование заемными активами. О том, как правильно отразить обязательные процентные платежи по кредитным и заемным договорам, расскажем в нашей статье. КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Получить доступ

Особенности кредитования

Кредитный договор или договор займа — это двустороннее соглашение, в котором оговорены условия предоставления одной стороной конкретного вида активов (денег, имущества, нематериальных активов и прочего), которые принадлежат данной стороне, во временное использование второй стороне (организации, ИП или сотруднику).

Напомним, что кредит может выдать только специализированная организация, которая имеет соответствующую лицензию. А вот заемные средства можно получить от компании, ИП или физического лица. К тому же кредитование осуществляется исключительно в деньгах, то есть в денежной форме. В то время, как займы можно получить и в материальной форме, например, в виде продукции, основных средств, сырья или любого другого имущества фирмы.

Некоторые компании могут предоставить заемные средства бесплатно, то есть дополнительную плату за пользование заемными активами уплачивать не нужно (п. 1 ст. 809 ГК РФ). Однако большинство компаний осуществляют кредитование за конкретную плату — проводят начисление процентов по займу, проводки по начислению отражают возникновение задолженности заемщика перед займодателем.

Предоставление заемных средств в учете заемщика и займодателя существенно отличаются.

Учет кредитования у займодателя

Для организации-займодателя бухгалтерский учет операций по начислению процентов по договору займа, проводки зависят от основного вида деятельности. Если кредитование — это основной вид деятельности фирмы, то записи составляются с использованием счета 90 «Продажи» (Приказ Минфина от 31.10.2000 № 94н, п. 12 ПБУ 9/99). Например, в учете кредитной или микрофинансовой организации.

Компании, для которых выдача займов не является ключевым предметом деятельности, при начислении процентов по кредиту проводки составляются с применением счета 91 «Прочие доходы» (п. 16 ПБУ 9/99). Причем суммы за пользование займами начисляются за каждый отчетный период, ежемесячно или ежеквартально, согласно условиям заключенного договора.

Отражаем в учете проводки по начислению процентов по займу выданному:

|

Операция |

Дебет |

Кредит |

|

Выдан кредит с расчетного счета |

58-3 или 76 — сторонней компании 73-1 — сотруднику предприятия |

|

|

Рассчитаны проценты по займам выданным, проводки |

||

|

Поступила оплата за пользование заемными активами |

В учете займодателя начисленные проценты по займу выданному (проводки) отражаются равномерно, чтобы максимально сократить разрыв между бухгалтерским и налоговым учетами. Такие рекомендации дал Минфин в Письме от 24.01.2011 № 07-02-18/01.

При начислении суммы включаются в состав внереализационных доходов для расчета налога на прибыль, в соответствии со статьей 250 НК РФ. Обязательные платежи за пользование деньгами по договорам начисляются в конце каждого расчетного периода, причем независимо от даты поступления оплаты.

Начислены проценты по займу: проводки для заемщика

Порядок отражения данных операций в бухгалтерском учете заемщика зависит от того, на какие цели были использованы кредитные активы. Например, если заемный капитал был направлен на строительство или покупку инвестиционных активов, то периодические платежи за пользование кредитом могут быть включены в стоимость инвестиционного актива (абз. 2 п. 7, п. 9 ПБУ 15/2008). В остальных случаях начисленные проценты по кредиту (проводка) отражаются в составе прочих расходов.

Бухгалтерские записи составляются с использованием двух счетов: 66 «Расчеты по краткосрочным займам» — при оформлении долговых обязательств сроком менее 12 месяцев, и 67 «Расчеты по долгосрочным кредитам», если долг оформлен на период более одного года.

Отражаем проводки по начислению процентов по займу полученному:

|

Операции |

Дебет |

Кредит |

|

Начислены проценты по договору займа, проводки |

66 либо 67 |

|

|

Произведена уплата по начислениям |

66 или 67 |

КРЕДИТ ПО ОТКРЫТОМУ СЧЕТУ

Смотреть что такое «КРЕДИТ ПО ОТКРЫТОМУ СЧЕТУ» в других словарях:

-

кредит по открытому счету — Коммерческий кредит, задолженность по которому не оформляется векселями или другими долговыми обязательствами, а зачисляется на специальный счет; порядок погашения согласуется сторонами. кредит по… … Справочник технического переводчика

-

Кредит По Открытому Счету — (charge account, credit account) Счет, открытый покупателем в магазине розничной торговли, который позволяет ему расплачиваться за сделанные покупки в конце установленного периода (обычно равного одному месяцу). Хотя крупные магазины, как правило … Словарь бизнес-терминов

-

КРЕДИТ ПО ОТКРЫТОМУ СЧЕТУ — кредит, задолженность по которому не оформляется векселями, акцептованными траттами или другими долговыми обязательствами заемщика, а зачисляется на открытый счет. Предполагает высокую степень доверия кредитора к заемщику, поскольку погашение… … Энциклопедический словарь экономики и права

-

КРЕДИТ ПО ОТКРЫТОМУ СЧЕТУ — коммерческий кредит, задолженность по которому не оформляется векселями или другими долговыми обязательствами, а зачисляется на специальный счет; порядок погашения согласуется сторонами … Большой бухгалтерский словарь

-

КРЕДИТ ПО ОТКРЫТОМУ СЧЕТУ — OPEN CREDITСм. КРЕДИТ; СЧЕТ ОТКРЫТЫЙ … Энциклопедия банковского дела и финансов

-

Кредит по открытому счету, открытый кредит — (Open account credit) — коммерческий кредит, задолженность по которому не оформляется векселями, акцептованными траттами или другими обязательствами заемщика, а зачисляется на открытый для него счет. Порядок погашения согласуется с… … Экономико-математический словарь

-

КРЕДИТ ПО ОТКРЫТОМУ СЧЕТУ, ОТКРЫТЫЙ КРЕДИТ — (англ. open account credit) – коммерческий кредит, задолженность по которому зачисляется на открытый счет (англ. open book account), открываемый и ведущийся в бухгалтерских книгах кредитора и заемщика. Обычно не оформляется к. л. признанным… … Финансово-кредитный энциклопедический словарь

-

КРЕДИТЫ БАНКОВСКИЕ ПО ОТКРЫТОМУ СЧЕТУ — CHARGE ACCOUNT BANKINGВ операциях банков с широкой клиентурой это разновидность ПОТРЕБИТЕЛЬСКОГО КРЕДИТА с использованием становящейся все более популярной кредитной карточки. Федеральный резервный банк Филадельфии типичную программу кредита по… … Энциклопедия банковского дела и финансов

-

учет долговых требований по открытому счету — Кредитная операция по авансированию банком предприятия изготовителя продукции (экспортера), предоставляющего коммерческий кредит покупателю (импортеру) под обязательства последнего по открытому счету. … … Справочник технического переводчика

-

УЧЕТ ДОЛГОВЫХ ТРЕБОВАНИЙ ПО ОТКРЫТОМУ СЧЕТУ — кредитная операция по авансированию банком предприятия изготовителя продукции (экспортера), предоставляющего коммерческий кредит покупателю (импортеру) под обязательства последнего по открытому счету … Большой бухгалтерский словарь

Частные компании и предприятия довольно часто используют кредит по открытому счету, который обслуживается в банковском учреждении. Эти кредитования направлены на оплату услуг и товаров, их относят к товарному виду кредитования. В таком процессе не могут участвовать граждане. Банк является посредником сделки, а обе стороны являются покупателями и продавцами. Это действительно выгодная сделка. Но некоторые организации работают на отечественном рынке, они даже не знают, что существуют такие возможности кредитования.

Схема кредитования по счету

Кредит по открытому счету в банке осуществляется согласно простейшей схеме. Покупатель получает нужный товар от поставщика или осуществляет определенные услуги. Затем покупатель в финансовом учреждении открывает кредитование, и поставщику оплачивается необходимая сумма денежных средств. Далее покупатель рассчитывается с банковским учреждением согласно ранее оговоренным условиям. Следует отметить, что когда совершается подобная сделка, то не ставятся подписи в документах, которые обязывают клиента оплачивать свою задолженность. Это достаточно удобное кредитование, при котором не нужно оформлять договор по кредитованию поручительства, залога, а также нет необходимости в страховке. С финансовым учреждением заранее оговаривается сумма, которая берется в кредит, а также условия предоставления кредита.

Кредит по открытому счету только проверенным клиентам

Необходимо обратить внимание на то, что такие сделки допускаются только с надежными клиентами, к которым присутствует доверие и которые проверенные. Ведь данная операция оформляется не как кредит, ее почвой является исключительно доверие. Другими словами, банк из добрых побуждений к заемщику и по своей доброте помогает клиенту. Он становится гарантией того, что обязательства перед поставщиком будут выполнены.

Читайте также — Почему отказали в открытии расчетного счета?

Для банка, как и для предприятия кредит по открытому счету в банке очень простой и удобный метод в кредитовании. Такие сделки часто проводятся в международной торговле. В результате хорошо экономится время, которое необходимо было бы тратить на оформление документов и подписание договора. Естественно, банк имеет свои риски, кредит может не вернуться. Чтобы его потребовать, придется приложить много усилий, потому что бумаги не оформлялись. Поэтому сотрудничество производится только с проверенными компаниями. Покупатель выполняет полностью все свои обязательства, причем в сроки.

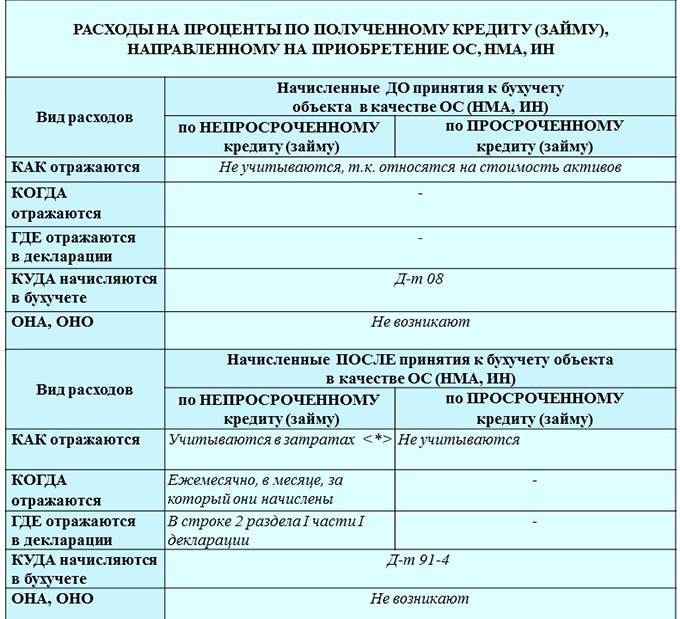

Учет процентов по кредитам и займам, использованным на приобретение основных средств, НМА

Проценты являются платой за пользование кредитом (займом) <*>.

Организация может привлекать кредиты (займы) в том числе для расчетов за инвестиционные активы.

В особом порядке учитываются проценты по кредитам (займам), полученным на приобретение (создание):

— основных средств (ОС);

— нематериальных активов (НМА);

— инвестиционной недвижимости (ИН).

———————————

<*> С учетом ограничений, установленных для процентов по долговым обязательствам (ст. 131-1 НК).

Пояснения

В бухгалтерском учете:

Проценты за пользование кредитом (займом), начисленные:

— до принятия объектов к учету в качестве инвестиционных активов, формируют их первоначальную стоимость на счете 08 «Вложения в долгосрочные активы»;

— после, — относятся на расходы по финансовой деятельности и учитываются на счете 91 «Прочие доходы и расходы» <*>.

Поскольку проценты начисляются за каждый день пользования кредитом, то полагаем, что на дату принятия объекта к учету в качестве ОС, НМА, ИН следует исчислить сумму процентов за пользование кредитом по этот день и включить их в стоимость этого объекта <*>. Например, проценты за пользование кредитом начислены с 1 по 30 июня. Объект принят к учету в качестве ОС 15 июня. Проценты, начисленные с 1 по 15 июня, следует включить в стоимость основного средства.

При налогообложении прибыли:

1) проценты, отнесенные на счет 08 и включаемые в стоимость ОС, НМА, ИН, в момент начисления при налогообложении прибыли не учитываются <*>.

Эти проценты могут учитываться при налогообложении прибыли в затратах в составе начисленной амортизации в установленном законодательством порядке <*>;

2) проценты по кредитам, полученным на приобретение ОС, НМА, ИН, отраженные на счете 91, учитываются при налогообложении прибыли в составе затрат <*>.

Не учитываются при налогообложении прибыли проценты, которые:

— начислены по просроченным займам (кредитам) <*>.

— начислены по займам (кредитам), использованным на приобретение инвестиционных активов, которые не будут использоваться в предпринимательской деятельности <*>.

Полагаем, если проценты по просроченным кредитам (займам) включены в первоначальную стоимость объектов, то амортизацию по таким объектам можно в полном объеме относить на затраты, учитываемые при налогообложении прибыли. При этом необходимо соблюдать ограничения по включению в затраты, установленные для амортизации, а именно: объекты должны использоваться в предпринимательской деятельности, при этом ОС находится в эксплуатации <*>.

— начислены по займам, которые являются контролируемой задолженностью <*>. Необходимость снять их с затрат может возникнуть у организации в конце года.

На сумму расходов, которые отражаются в бухучете, но не учитываются при налогообложении прибыли, возникает постоянная разница и соответствующее ей постоянное налоговое обязательство. Эта разница в бухучете не отражается <*>.

Пример

Организация взяла в банке кредит в белорусских рублях в сумме 50000 руб. для приобретения производственного оборудования сроком на 24 месяца с отсрочкой платежа по основному долгу 6 месяцев.

В сентябре сумма 50000 руб. поступила на счет организации и в этом же месяце перечислена поставщику оборудования. В октябре поступило оборудование и принято к бухучету в качестве основного средства.

Проценты по кредиту составили (условно):

>Что такое товарный кредит

Евгений Маляр 3.5 # Кредиты для бизнеса

Процентная ставка товарного кредита

Так как сделка выгодна продавцу (он сбывает свой товар), процентная ставка товарного кредита обычно ниже, чем у банковского.

Навигация по статье

- Что такое товарный кредит и его особенности

- Виды товарного кредита

- Отличия товарного и коммерческого кредитов

- Какой кредит лучше: товарный или коммерческий?

- Как совместить товарное и коммерческое кредитование

- Лимит товарного кредита и его калькуляция

- Как рассчитать предельный объем и срок товарного кредита?

- Бухгалтерский учет и налогообложение товарного кредита

- Бухучет кредитора

- Проводки в бухучете дебитора

- Заключение

Под товарным кредитом на бытовом уровне понимается продажа с отсрочкой платежа. В отношениях между юр. лицами этот термин приобретает более широкий смысл, который будет раскрыт в предлагаемой вниманию статье.

Любой распространенный способ экономического взаимодействия характеризуется взаимной заинтересованностью сторон. Товарный кредит не составляет исключения: он нужен и продавцу, и покупателю. Разумеется, организации, предлагающие на рынке свой товар, предпочитают немедленный расчет по факту поставки или предоплату. Однако в реальных условиях следование этому принципу чаще всего ведет к уменьшению объемов сбыта.

Что такое товарный кредит и его особенности

Товарный кредит — это кредит в натуральной (вещественной) форме на условиях срочности с погашением деньгами.

Взаимная заинтересованность сторон в нем обусловлена следующими факторами:

- покупатель получает возможность извлекать прибыль, реализуя неоплаченный или частично оплаченный товар, экономя оборотные средства;

- продавец расширяет рынок сбыта, увеличивает обороты, и за счет этого наращивает свою прибыль.

Существует мнение, что товарное кредитование чаще всего используется небольшими предприятиями, испытывающими дефицит оборотных средств. Это не всегда так.

Примерами могут служить мощные сети ритейла (розничной торговли). Они обладают огромными возможностями сбыта любого товара, а потому диктуют свои условия поставщикам. В среде специалистов по маркетингу часто применяется сленговое слово «проходняк», означающее большое количество посетителей и высокий уровень покупательной активности. Это тоже актив, и эксплуатируется он с целью повышения эффективности использования оборотных средств.

Незаменим товарный кредит в деле развития дилерской сети. Он создает продукту конкурентные преимущества и делает его доступным, расширяя географию сбыта. Таким образом, можно констатировать, что дилерство — инструмент торгового кредита.

Как вид заимствования, товарный кредит обладает следующими характерными особенностями:

- Безвозмездность. Товар может быть предоставлен без условия выплаты дополнительных процентов за пользование заемными средствами.

- Ограниченность размером свободных средств, которыми располагает кредитор.

- Многовариантность субъектов. Сторонами соглашения о товарном кредитовании могут быть любые лица – юридические и физические. В этом проявляется различие с кредитом банковским – выдавать его может только финансовое учреждение, у которого есть лицензия.

Виды товарного кредита

По признаку разнообразных условий договора, товарный займ может принимать различные формы, для удобства сведенные в таблицу.

| Вид товарного займа | Краткая характеристика |

| Отсрочка | В договоре указывается период, в течение которого кредитуемое лицо обязуется погасить задолженность за поставленный товар. На практике отсрочка – наиболее распространенная разновидность коммерческого кредита. |

| Открытый счет | Этот вид иногда определяют выражением «до следующей поставки». Применяется при систематическом сотрудничестве. Возможны варианты ограничения предельной суммы задолженности или времени расчета. |

| Консигнация | Фактически это выдача товара на реализацию. Стороны производят расчеты и возобновляют взаимоотношения после того, как партия или предмет проданы. Консигнация практически не применима к скоропортящимся товарам |

| Вексель | Безусловное письменное обязательство уплатить определенную сумму до указанной в ценной бумаге даты – эффективный инструмент востребования долга. |

| Смешанный | Предусматривает комбинацию вышеуказанных видов. |

Общим правилом для всех разновидностей товарного кредита является взаимное доверие сторон. Риски злоупотреблений присутствуют всегда: продавец теоретически может поставить некачественный товар, а покупатель рассчитаться несвоевременно или вообще отказать в оплате, мотивируя это какими-то причинами.

Отличия товарного и коммерческого кредитов

Для наглядности представлена таблица сравнения коммерческого и товарного кредита:

| Критерий сравнения | Товарный кредит | Коммерческий кредит |

| Документальное оформление | Отдельный договор | Отдельное условие договора купли-продажи, прописанное в графе «Условия расчета» |

| Кредитор | Физические и юридические лица | Финансово-кредитные учреждения, юридическое лицо |

| Форма погашения | Сумма, соответствующая стоимости переданного товара | Предметы в физической форме |

| Платность услуги | Возмездный или безвозмездный | Всегда платный |

Различие проявляется также в содержании договора, на основании которого происходит взаимодействие хозяйствующих субъектов. При коммерческом кредите существенными условиями считаются:

- цена заимствованного товара;

- срок погашения задолженности;

- график платежей и их суммы.

Эти же условия применительно к договору товарного кредита существенными не считаются. Они носят рекомендательный характер.

Какой кредит лучше: товарный или коммерческий?

На этот вопрос однозначного ответа нет, о чем свидетельствует практика использования обоих видов кредитования и даже их совмещение в пределах одного заимствования (или их серии). Всё зависит от отношений между сторонами, характером предмета договора и других факторов.

Пример товарного кредита, при котором практически все возможные риски и издержки, несет продавец товара, касается поставок продукции крупным сетям супермаркетов. Если часть поставки продана не будет в течение срока годности, ее чаще всего просто вернут поставщику или утилизируют по акту. Торгующая в розницу организация будет настаивать именно на такой форме сотрудничества, как консигнация.

Вместе с тем, продавец будет защищать свои интересы, обосновывая другие условия (отсрочка, вексель и пр.) уникальными свойствами продукта или его высокой ликвидностью. В конечном счете стороны, возможно, придут к обоюдно приемлемому соглашению.

Как совместить товарное и коммерческое кредитование

Коммерческий кредит может принимать латентную (скрытую) форму, когда поставщик предлагает покупателю выбор между несколькими вариантами цены (по предоплате самая низкая, с отсрочкой – в зависимости от периода погашения задолженности). Таким образом, в стоимость продукта включается плата за пользование заемными средствами. Этот прием дает возможность называть в некоторых источниках товарный займ всего лишь разновидностью коммерческого кредита.

На практике эти виды заимствования чаще всего применяются совместно, в формах:

- частичной предоплаты или погашения процента стоимости товара по факту поставки;

- отсрочки оплаты товара по повышенной цене.

Обе эти «гибридные» разновидности предусматривают обязательное заключение договора купли-продажи и дополняющего его договора товарного кредита. При этом в первом соглашении указываются существенные условия (цена товара, срок погашения задолженности, график платежей и их суммы).

Важно, чтобы основные данные в этих двух договорах совпадали. В противном случае любые разночтения при арбитражных разбирательствах будут трактоваться в пользу ответчика или оба документа вообще будет признаны недействительными.

Следует также учитывать, что четкого юридического определения товарного кредита в российском законодательстве нет. Он рассматривается как обычное заимствование, при котором:

- продавец одновременно выступает кредитором, а покупатель – дебитором;

- в момент передачи товара покупатель становится его собственником, как это всегда бывает при заключении договора купли-продажи;

- если отсрочка или рассрочка предоставляется на возмездной основе, размер вознаграждения указывается в договоре.

Лимит товарного кредита и его калькуляция

Очевидно, что товарное кредитование может производиться в ограниченных объемах. При этом для каждого покупателя продавец может устанавливать индивидуальные пределы по сумме и сроку заимствования.

Лимит товарного кредитования представляет собой максимальное количество продукта, выраженное в деньгах, которое можно с минимальными рисками поставить покупателю с отсрочкой платежа.

Расчет лимита предполагает вычисление оптимального (целесообразного) товарно-кредитного потока. Главным исходным оценочным параметром в данном случае является условная платежеспособность покупателя, то есть его возможность погашать возникающие при поставках задолженности.

При этом следует учитывать системное противоречие, существующее между подразделениями крупных оптовых компаний:

- отдел продаж заинтересован в увеличении суммы реализации, так как от нее зависит формальное выполнение (перевыполнение) плана и получение премии;

- финансовый отдел и бухгалтерия стремятся к уменьшению «дебиторки», то есть задолженности перед предприятием.

Каждое из подразделений преследует свои цели, однако слепое следование руководителя их рекомендациям может повлечь нежелательные последствия. Послушает директор финансистов – упадут продажи. Внемлит сбытовикам – фирма «утонет» в задолженностях, иногда безнадежных.

Эта проблема указывает на необходимость объективного расчета кредитного лимита для каждого контрагента. Дело это трудоемкое. Многие современные фирмы даже вводят в штатное расписание такую должность, как кредитный менеджер, которому поручается оценка платежеспособности контрагента. В других случаях предприятия прибегают к услугам сторонних организаций на основе аутсорсинга.

Как рассчитать предельный объем и срок товарного кредита?

Чаще всего при оценке платежеспособности контрагента практикуется сочетание формальных и неформальных методов.

К неформальным видам информации относятся сведения, полученные от деловых партнеров, кредиторов, клиентов, сотрудников (инсайдеров) и прочих лиц, так или иначе посвященных в реалии функционирования интересующей фирмы. Бывает, что узнать что-то полезное так же трудно, как военный секрет иностранного государства, но чаще всего о необязательности вероятного покупателя (если она имеет место) говорят многие, кто имел с ним дело. Такую тайну трудно сохранить, как и рассчитывать на какое-то исключительное отношение к своему предприятию.

Следует помнить, что получение неформальных сведений о возможном контрагенте должно производиться с соблюдением требований действующего законодательства.

Формальная оценка финансового положения компании, претендующей на создание кредитных отношений, базируется на объективных данных из следующих источников:

- Учредительные документы. Иногда лишь фамилия одного из владельцев говорит больше всех цифр.

- Текущие финансово-хозяйственные и налоговые отчеты компании.

- Результаты проверки лиц, подписывающих договор на предмет возможной фиктивности их полномочий.

- Бухгалтерская отчетность и баланс вероятного дебитора. По ней можно достоверно рассчитать важнейшие показатели (рентабельность, размер прибыли, ликвидность активов, их оборачиваемость).

Если же опыт работы с данным дебитором уже есть, то задача оценки его платежеспособности существенно упрощается. Статистика просроченных платежей по ранее выданным товарным кредитам, динамика роста (падения) сбыта и прочие данные создают достоверный «портрет» клиента, выраженный аналитической справкой.

Лимит товарного кредита рассчитывается по формуле:

Где:

ЛТК – лимит товарного кредита, руб.;

ОР – объем реализации, руб.;

КМ – коэффициент маржи;

То – число дней отсрочки;

Тп – число дней просрочки платежей.

Пример расчета лимита товарного кредита

Исходные данные:

- За второй квартал магазин «Незабудка» продал товара, полученного от ООО «Гиацинт» на условиях товарного кредита на сумму 1 530 288 руб.

- Кредит предоставлялся с отсрочкой платежа на 10 банковских дней.

- В течение квартала суммарная просрочка платежей составила 3 банковских дня.

- «Гиацинт» включил в условия договора маржинальный коэффициент 1,02 (за каждый день отсрочки добавляется 2% цены товара).

После подстановки исходных данных получается следующий результат:

Это означает, что предоставление товарного кредита на полученную сумму должно обеспечить беспроблемную и своевременную возвратность заимствованных «Незабудкой» средств.

Максимальный срок предоставления товарного кредита определяется неравенством:

Где:

ОДЗ – коэффициент оборачиваемости дебиторской задолженности;

ВВ – валовая выручка, полученная от анализируемого клиента;

ДЗ – средняя за анализируемый период дебиторская задолженность анализируемого клиента;

ОКЗ – оборачиваемость кредиторской задолженности фирмы кредитора.

Максимальный срок предоставления кредита можно рассчитать как соотношение среднего периода погашения дебиторской задолженности (ППД) к длительности анализируемого периода (N):

Иными словами, если оборачиваемость одалживаемых (например, в банке) предприятием денег окажется меньшей, чем оборачиваемость выдаваемых им товарных кредитов, такая ситуация рано или поздно приведет к дефициту оборотных средств.

Показатели оборачиваемости получаемых и выдаваемых кредитов следует сверять в каждом конкретном случае.

Также рассчитать размер процентов поможет кредитный калькулятор:

Калькулятор

Бухгалтерский учет и налогообложение товарного кредита

Налогообложение прибыли при товарном кредите осуществляется в общем порядке на сумму разницы валовых доходов и расходов.

В отношении НДС особенности обусловлены переходом права собственности покупателю на переданный товар в момент отгрузки (подписания счета-фактуры). Кредитование в данном случае равнозначно реализации (статья 39 Налогового кодекса РФ, пункт 1).

Одновременно с начислением НДС возникает право вычета «входной» суммы этого же налога.

Если заимствование возмездное, у кредитора в базу обложения НДС входят также начисленные проценты за пользование товарным кредитом, рассчитанные по действующей ставке рефинансирования (она вычитается).

Бухучет кредитора

| Проводки | Описание операции | |

| Дт | Кт | |

| 76 | 41 | Передача товара |

| 76 | 68 | Начисление НДС по счет-фактуре |

| 58 | 76 | Отражение суммы товарного кредита |

| 76 | 91 | Начисление процентов в натуральной форме |

| 41 | 76 | Получение процентов в натуральной форме |

| 91 | 68 | Начисление НДС с разницы между установленными процентами и ставкой рефинансирования |

| 41 | 76 | Возврат кредита в натуральной форме |

| 19 | 76 | Учет НДС на возвращенный товар по счет-фактуре дебитора |

| 76 | 58 | Отражение возврата товара |

| 68 | 19 | Принятие НДС к вычету |

Проводки в бухучете дебитора

| Проводки | Описание операции | |

| Дт | Кт | |

| 41 | 66 | Принятие товарного кредита |

| 19 | 66 | Учет НДС по счет-фактуре кредитора |

| 91 | 66 | Начисление процентов в натуральной форме по учетной цене товара |

| 91 | 66 | Доначисление расхода на разницу учетной стоимости и фактических затрат на уплату процентов |

| 91 | 66 | Начисление НДС на дополнительные расходы |

| 66 | 41 | Уплата процентов |

| 66 | 68 | Начисление НДС на проценты |

| 66 | 41 | Возврат займа |

| 66 | 68 | Начисление НДС на договорную цену возвращенного товара |

| 68 | 19 | Принятие НДС к вычету |

| 91 | 66 | Отражение в операционных расходах разницы цен (приобретения и получения) |

Заключение

Товарный кредит является разновидностью коммерческого заимствования, допускающей безвозмездность услуги предоставления средств. Существуют различные формы товарного кредитования.

Согласно Налоговому кодексу РФ товарный кредит равноценен реализации.