Содержание

- Формула Дюпона: экономический смысл, значение

- 2.3. Формула дюпона и особенности ее использования

- Модель Дюпона (DuPont): формулы, примеры, применение >

- Уравнение Дюпон

- Формула

- Модель Дюпона

- Применение

- Примечания

- Модель Дюпона. Определение. Цели проведения

- Двухфакторная модель Дюпона. Факторный анализ. Формула

- Трехфакторная модель Дюпона. Формула расчета

- Пятифакторная модель Дюпон. Модификация формулы

- Преимущества и недостатки модели Дюпон

- Определение

- Формула

- Интерпретация базовой модели Дюпона

- Пример

- Декомпозиция ROE

- Преимущества и недостатки модели DuPont

- Определяем рентабельность собственного капитала (формула)

- Что показывает рентабельность капитала

- Как найти коэффициент рентабельности собственного капитала

- Факторный анализ рентабельности собственного капитала

- Рентабельность собственного капитала – формула по балансу

- Доходность или рентабельность собственного капитала – нормативное значение

- Итоги

- Формула Дюпона: как зарабатывать больше, а вкладывать меньше

- Че за Дюпон?

- Но начнем с простого

- Формула Дюпона

- Рентабельность продаж

- Сейчас проясним!

- Оборачиваемость активов

- Финансовый рычаг

- Мотивашка напоследок

- Интенсив по финансам

- Суть метода

- Пример анализа

- Инструменты и программное обеспечение для анализа Dupont

Формула Дюпона: экономический смысл, значение

В начале XX века достаточно широкое распространение получили показатели рентабельности продаж и оборачиваемости активов. Однако эти показатели использовались в некотором смысле бессистемно, то есть самостоятельно, без увязки с факторами производства.

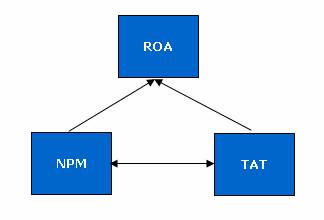

В 1919 году специалистами фирмы Дюпон (The DuPont System of Analysis) была предложена схема факторного анализа, в факторной модели корпорации Дюпона впервые несколько показателей увязываются вместе и приводятся в виде треугольной структуры, в вершине которой находится коэффициент рентабельности совокупного капитала ROA как основной показатель, характеризующий эффективность средств, вложенных в деятельность фирмы, а в основании два факторных показателя – рентабельность продаж NPM и ресурсоотдача ТАТ (см. рисунок 1)

Рисунок 1. Схема модели Дюпон

В основу данной модели была заложена жестко детерминированная факторная модель:

Рn/A = Рn/S * S/A

или

ROA = NPM * ТАТ

где, Pn — чистая прибыль; А — сумма активов компании; S — (объем производства) выручка от реализации.

В теоретическом плане специалисты фирмы Дюпон не были новаторами, они использовали оригинальную идею взаимосвязанных показателей, высказанную впервые Альфредом Маршаллом (Alfred Marshall) и опубликованную им в 1892 году в книге «Элементы отраслевой экономики». Тем не менее, заслуга их очевидна, поскольку была сделана попытка внедрить теоретические идеи в практику.

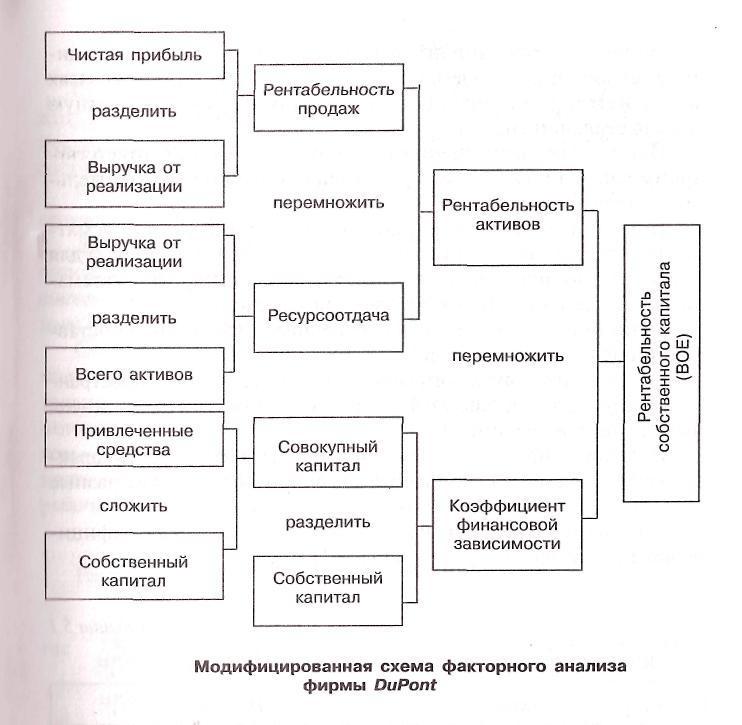

В дальнейшем данная модель была развернута в модифицированную факторную модель, представленную в виде древовидной структуры, в вершине которой находится показатель рентабельности собственного капитала (ROE), а в основании – признаки, характеризующие факторы производственной и финансовой деятельности предприятия. Основное отличие этих моделей заключается в более дробном выделении факторов и смене приоритетов относительно результативного показателя.

Достаточно эффективным способом оценки является использование жестко детерминированных факторных моделей; один из вариантов подобного анализа как раз и выполняется с помощью модифицированной факторной модели фирмы «DuPont», схематическое представление которой приведено на рисунке 2.

Факторная модель компании «Дюпон» применяется для факторного анализа рентабельности собственного капитала, она устанавливает взаимосвязь между рентабельностью собственного капитала и основными финансовыми показателями предприятия: рентабельностью продаж оборачиваемостью активов и финансовые рычагом.

Рисунок 2. Модифицированная схема факторного анализа DuPont

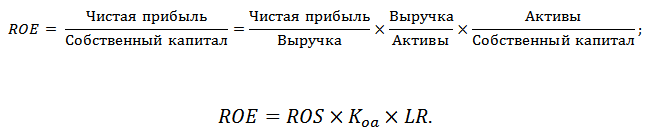

Модифицированная модель Дюпон имеет вид:

ROE = Чистая прибыль/Выручка * Выручка/Активы * Активы/Собственный капитал

о формулах расчета моделей Дюпон.

Для каждого конкретного случая модель позволяет определить факторы, оказывающие наибольшее влияние на величину рентабельности собственного капитала. Из представленной модели видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, оборачиваемости активов и структуры авансированного капитала. Значимость выделенных факторов объясняется тем, что они в определенном смысле обобщают все стороны финансово-хозяйственной деятельности предприятия, его статику и динамику.

Модифицированная факторная модель наглядно показывает что, рентабельность собственного капитала предприятия и его финансовая устойчивость находятся в обратной зависимости. При увеличении собственного капитала снижается его рентабельность, но возрастает финансовая устойчивость и платежеспособность предприятия в целом.

Надо сказать, что модели факторного анализа, предложенные специалистами фирмы Дюпон, довольно долго оставались невостребованными, и только в последнее время им стали уделять внимание.

Факторная модель Дюпона пример расчета

2.3. Формула дюпона и особенности ее использования

Расчет единичных, случайным образом отобранных коэффициентов не дает законченной картины при финансовом анализе предприятия. Финансовый аналитик должен не только констатировать, что тот или иной коэффициент изменился, а установить причину, дать прогноз и возможные пути решения. Анализ необходимо проводить в связи со спецификой предприятия и используя совокупность взаимосвязанных показателей.

Идея такого анализа в 1919 году была предложена специалистами корпорации DU Pont. Схема финансового анализа по методике корпорации Дюпон демонстрирует зависимость показателей рентабельности предприятия от ряда факторов, взаимосвязанных в единой системе. Выражение, описывающее эту взаимосвязь, называют формулой Дюпона.

Наибольшее распространение получила Дюпоновская система интегрального анализа эффективности использования активов предприятия.

Суть этой методики сводится к разложению формулы рентабельности активов на факторы, влияющие на эту рентабельность. Анализ ведется на основании полученных расчетных коэффициентов. От того, какой из показателей влияет на рентабельность больше всего, и будет зависеть оценка и рекомендации по улучшению эффективности деятельности предприятия для максимизации прибыльности. В основу данной модели была заложена жестко детерминированная факторная модель:

Формула выводится на основе преобразования обычной формулы расчета рентабельности активов: Рентабельность активов = Прибыль / Активы.

Умножим правую часть формулы на следующую дробь: Выручка / Выручка:

Рентабельность активов = (Прибыль / Активы) * (Выручка / Выручка) = (Прибыль / Выручка) * (Выручка / Активы) = Рентабельность продаж * Коэффициент оборачиваемости активов.

Видно, что первый множитель превратился в показатель рентабельности продаж, а второй в коэффициент оборачиваемости активов.

Таким образом, Рентабельность активов = Рентабельность продаж * Коэффициент оборачиваемости активов. Это и есть знаменитая формула компании «Дюпон».

Формула позволяет определить значение входящих в нее показателей обеспечения рентабельности активов и выявить причины достигнутого уровня прибыльности активов. При этом можно выяснить, что повлияло на рентабельность активов:

-

рост или снижение рентабельности продаж;

-

замедление либо ускорение оборачиваемости используемых активов;

-

оба фактора вместе.

Откуда видно, что причины ухудшения рентабельности активов могут лежать как в снижении рентабельности продаж, так и в уменьшении оборачиваемости активов.

Поскольку рентабельность продаж зависит от ценового фактора и уровня затрат, можно проанализировать, за счет чего, в свою очередь, происходил ее рост или снижение. Таким образом, можно определить, что было наиболее значимым для предприятия в отчетном периоде и в течение ряда лет: рост цен или более эффективное использование имеющихся активов.

Результаты анализа могут использоваться для выбора варианта, между рентабельностью реализации и оборачиваемостью активов при прогнозировании соответствующего уровня прибыльности активов в целом.

Регулировать рентабельность активов можно, используя как рентабельность реализации, так и оборачиваемость активов. Так, при низкой скорости оборота активов, увеличить их рентабельность можно за счет роста цен либо снижения себестоимости продукции. При низкой рентабельности реализации следует увеличивать скорость оборота капитала предприятия.

Все коэффициенты взаимосвязаны. Как уже видно из вышеприведенной формулы, рентабельность зависит от коэффициента оборачиваемости, поэтому увеличению рентабельности способствует снижение величины активов.

Снижения величины активов можно добиться путем уменьшения оборотных средств, либо постоянных активов. Для этого нужно рассмотреть возможность:

-

продажи или списания неиспользуемого или неэффективно используемого оборудования, уменьшения непроизводственных активов;

-

снижения запасов сырья и материалов, незавершенного производства, готовой продукции;

-

уменьшения дебиторской задолженности.

При управлении собственными оборотными средствами нужно также учитывать ограничения по ликвидности. Необходимо выбирать между уменьшением оборотных средств, положительно влияющим на рентабельность активов, и снижением общей ликвидности, которое может привести к невозможности расплатиться с кредиторами. В связи с этим важно использовать методики управления текущими активами и пассивами.

Исследуя данное соотношение, для дальнейшего углубленного анализа можно определить степень влияния каждого из элементов. Рассматривая его динамику, можно определить момент ухудшения тенденции его изменения и проследить, какой из показателей, его составляющих, привел к такому изменению. Таким образом, можно дойти до исходных причин ухудшения ситуации и попытаться изменить ее к лучшему.

Для факторного анализа рентабельности применяется также расширенная (модифицированная) формула компании «Дюпон», получаемая схожим образом, но определяющая влияние на рентабельность активов трех факторов:

Рентабельность активов = Прибыль / Активы.

Умножим правую часть формулы на следующие дроби: (Выручка / Выручка) и (Собственный капитал / Собственный капитал):

Рентабельность активов = (Прибыль / Активы) * (Выручка / Выручка) * (Собственный капитал / Собственный капитал) = (Прибыль / Выручка) * (Выручка / Собственный капитал) * (Собственный капитал / Активы) = Рентабельность продаж * Коэффициент оборачиваемости собственного капитала * Коэффициент автономии.

Таким образом, Рентабельность активов = Рентабельность продаж * Коэффициент оборачиваемости собственного капитала * Коэффициент автономии.

То есть данная многофакторная модель позволяет определить, за счет чего изменяется рентабельность активов: за счет изменения рентабельности реализации, эффективности использования имеющихся ресурсов, рационального использования капитала, либо совокупности этих факторов.

Использование той или иной модели зависит от необходимой степени детализации анализа рентабельности активов.

Аналогично можно построить двух- и трехфакторные модели для анализа рентабельности собственного капитала.

Рентабельность собственного капитала = Прибыль / Собственный капитал.

Умножим правую часть формулы на следующую дробь: Выручка / Выручка:

Рентабельность собственного капитала = (Прибыль / Собственный капитал) * (Выручка / Выручка) = (Прибыль / Выручка) * (Выручка / Собственный капитал) = Рентабельность продаж * Коэффициент оборачиваемости собственного капитала.

Таким образом, Рентабельность собственного капитала = Рентабельность продаж * Коэффициент оборачиваемости собственного капитала.

Формула позволяет выяснить, что повлияло на рентабельность собственного капитала:

-

рост или снижение рентабельности продаж;

-

замедление либо ускорение оборачиваемости собственного капитала;

-

оба фактора вместе.

Модифицированная (трехфакторная) модель:

Рентабельность собственного капитала = Прибыль / Собственный капитал.

Умножим правую часть формулы на следующие дроби: (Выручка / Выручка) и (Активы / Активы):

Рентабельность собственного капитала = (Прибыль / Собственный капитал) * (Выручка / Выручка) * (Активы / Активы) = (Прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал) = Рентабельность продаж * Коэффициент оборачиваемости активов * Коэффициент финансовой зависимости.

Таким образом, Рентабельность собственного капитала = Рентабельность продаж * Коэффициент оборачиваемости активов * Коэффициент финансовой зависимости.

Для каждого конкретного случая модель позволяет определить факторы, оказывающие наибольшее влияние на величину рентабельности собственного капитала. Из представленной модели видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, оборачиваемости активов и структуры авансированного капитала. Значимость выделенных факторов объясняется тем, что они в определенном смысле обобщают все стороны финансово-хозяйственной деятельности предприятия, его статику и динамику.

То есть данная многофакторная модель позволяет определить, за счет чего изменяется рентабельность собственного капитала: за счет увеличения рентабельности реализации, эффективности использования активов, рационального использования собственного капитала либо совокупности этих факторов.

Чем выше рентабельность собственного капитала, тем лучше. Однако как видно из формулы Дюпона, высокое значение показателя может получиться из-за слишком большой доли заемного капитала и малой доли собственного, что негативно влияет на финансовую устойчивость организации. Это отражает главный закон бизнеса – больше прибыль, больше риск.

Модифицированная факторная модель наглядно показывает что, рентабельность собственного капитала предприятия и его финансовая устойчивость находятся в обратной зависимости. При увеличении собственного капитала снижается его рентабельность, но возрастает финансовая устойчивость и платежеспособность предприятия в целом.

Расчет показателя рентабельности собственного капитала имеет смысл только в том случае, если у организации имеется собственный капитал (т.е. положительные чистые активы). В противном случае расчет дает отрицательное значение, малопригодное для анализа.

Преобразованные формулы рентабельности активов и рентабельности собственного капитала, можно проследить, каким образом на рентабельность компании повлияет изменение следующих факторов:

-

рентабельности продаж;

-

оборачиваемости;

-

финансовых решений.

Это можно сделать, например, изменяя значение интересующего аналитика показателя, при фиксировании остальных показателей, участвующих в расчете, и анализа изменений результата расчета рентабельности.

Так все модели имеют мультипликативный характер, то для факторного анализа можно использовать приемы элиминирования.

Анализировать полезно лишь те факторы, на которые можно реально повлиять в ходе управления компанией, например, у повышения рентабельности продаж есть свои пределы, а оборачиваемость активов зачастую невозможно изменить в силу того, что она определяется особенностями отрасли.

На первом этапе аналитик отвечает на вопрос, как изменился ключевой финансовый показатель – рентабельность активов или собственного капитала – и в каком направлении изменялись факторы, определившие его динамику и включенные в модель.

На втором этапе аналитик должен понять конечные причины, обусловившие изменение финансовых коэффициентов. К основным причинам следует отнести изменение показателей первичной отчетности, лежащих в основе расчета коэффициентов, а именно: выручки, прибыли, активов, задолженности, соотношения собственных и заемных средств и т.п. В ходе анализа целесообразно выделить показатели, оказавшие наибольшее влияние на результирующие коэффициенты.

Для составления рекомендаций по максимизации финансовых показателей аналитик должен обладать дополнительными знаниями о специфике предприятия, иметь представления об объективных ограничениях и внутренних потребностях производства.

Аналитик может не ограничиваться разработкой рекомендаций по улучшению показателей, а подкрепить их числовыми данными, то есть оценить влияние изменения одного или нескольких факторов на динамику рентабельности активов или собственного капитала и оценить чувствительность результата к такому изменению.

Таким образом, модель Дюпона является модифицированным факторным анализом, позволяющим определить, за счет каких факторов происходило изменение рентабельности.

Формула Дюпона может быть использована при анализе финансового состояния экономического субъекта, позволяя оценить его ценовую политику, уровень расходов, степень использования активов и займов. Она также может быть применена при поиске путей достижения оптимального для предприятия уровня рентабельности и определения стратегии финансирования.

Экономическая идея требует анализа результатов, а где такой анализ совершенно отсутствует, там нет и хозяйственной деятельности

Попов А. З.

Модель Дюпона (DuPont): формулы, примеры, применение

>

В 1920-х годах руководство американской компании DuPont разработало модель для детальной оценки рентабельности компании. Модель Дюпона – это инструмент, который может помочь аналитикам избежать ошибочных выводов относительно прибыльности компании.

Анализ рентабельности включает в себя некоторые нюансы. Например, в формуле ROE мы используем книжную стоимость обыкновенных акций компании. Этот метод расчета может вводить в заблуждение, поскольку мы не можем быть уверены в том, что привело к изменению собственного капитала. Чтобы избежать ошибочных выводов, основанных на анализе ROE, мы можем использовать более углубленный анализ этой метрики.

Опытный инвестор или финансовый аналитик может взглянуть на декомпозицию ROE (рентабельности собственного капитала) с помощью модели Дюпона (DuPont) и почти мгновенно получить представление о структуре капитала компании, эффективности бизнеса и уровне закредитованности, которые влияют на рентабельность капитала.

Что такое рентабельность собственного капитала?

Рентабельность собственного капитала (по англ. Return on Equity) показывает, сколько заработала компания после налогообложения относительно размера акционерного капитала.

Пример. Чистая прибыль компании Procter & Gamble в 2017 году достигла $16,6 млрд. При этом, собственный капитал составляет $55,8 млрд.

ROE = $16,6 млрд./ $55,8 млрд. = 29,8%

Рентабельность капитала является одним из важнейших показателей рентабельности и потенциального роста фирмы. Компании, которые демонстрируют высокий ROE, при этом имеют низкий уровень долгов, могут развиваться без больших капитальных затрат (capex), позволяя владельцам бизнеса направлять генерируемую прибыль на различные проекты, а не покрытие долгов.

3-х факторная модель

Модель Дюпона разделяет ROE на три компонента:

1) Маржа чистой прибыли (по англ. net profit margin)

2) Коэффициент оборачиваемости активов (по англ. asset turnover)

3) Финансовый рычаг (по англ. equity multiplier)

Рассматривая каждый из компонентов по отдельности, можно обнаружить источник прибыли и сравнить ROE с конкурентами.

Маржа чистой прибыли – это показатель стратегии ценообразования компании и того, насколько хорошо компания контролирует затраты. Маржа прибыли рассчитывается путем нахождения чистой прибыли в процентах от общей выручки. В качестве одной из особенностей модели Дюпона, если рентабельность компании увеличивается, каждая последующая продажа принесет больше денег компании, что приведет к более высокой общей рентабельности капитала.

Коэффициент оборачиваемости активов – это показатель, который определяет, насколько эффективно компания использует свои активы для получения доходов от продаж. Компании с низкой маржой чистой прибыли, как правило, имеют высокий оборот активов, в то время как компании с высокой маржой – низкую оборачиваемость активов. Если коэффициент оборачиваемости активов увеличивается, это значит, что компания генерирует больше выручки на единицу актива, что опять-таки приведет к более высокой общей отдаче от собственного капитала.

Финансовый рычаг – сумма задолженности, которую компания использует для финансирования своей деятельности, по сравнению с объемом собственного капитала. Увеличение финансового рычага также приведет к увеличению рентабельности собственного капитала. Это связано с тем, что увеличение долговой нагрузки в качестве финансирования приведет к тому, что компания будет платить более высокие процентные платежи, которые не подлежат налогообложению. Поскольку выплаты дивидендов облагаются налогом, поддержание высокой доли долга в структуре капитала компании приводит к более высокой рентабельности собственного капитала.

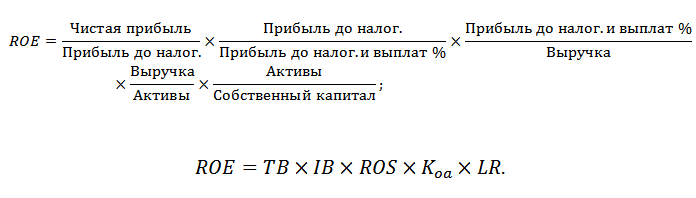

5-ти факторная модель

Модель Дюпона может быть более сложной, чем упомянутая выше 3-х факторная модель. Например, более подробный анализ может быть выполнен с использованием 5-ти факторной модели.

где EBIT – прибыль до уплаты процентов и налогов, а EBT – прибыль до налогообложения.

Для более глубокого понимания, 5-и факторная модель Дюпона дополнительно разбивает маржу чистой прибыли на 3 компонента для определения влияния процентов и налогов.

Интерпретация

Модель Дюпона дает более широкое представление о рентабельности собственного капитала компании. Она подчеркивает сильные стороны компании и определяет область, в которой есть возможности для улучшения. Например, если акционеры недовольны более низким ROE, компания с помощью данной формулы может оценить, является ли низкий ROE результатом низкой прибыли, низкой оборачиваемости активов или низкого кредитного плеча.

Уравнение Дюпон

Уравнение Дюпон (также модель Дюпон или формула Дюпон) является модифицированным факторным анализом, позволяющим определить, за счёт каких факторов происходило изменение рентабельности.

Название происходит от компании DuPont, начавшей применять эту формулу в 1920-х годах.

Формула

В основании факторной модели в виде древовидной структуры — показатель рентабельности собственного капитала (ROE), а признаки — характеризующие факторы производственной и финансовой деятельности предприятия. Проще говоря, факторы, влияющие на ROE дробятся с целью выяснения: какие факторы в большей или меньшей степени влияют на рентабельность собственного капитала. Основные три фактора:

- операционная рентабельность (измеряется как норма прибыли)

- эффективность использования активов (измеряется как оборачиваемость активов)

- финансовый рычаг (измеряется как коэффициент капитализации)

трёхфакторная модель представлена формулой:

ROE = (Чистая прибыль / Выручка) × (Выручка / Активы) × (Активы/ СОБСТВЕННЫЙ Капитал) = (норма прибыли) × (оборачиваемость активов) × (коэффициент капитализации)

Модель Дюпона (англ. TheDuPont System of Analysis, формула Дюпона) – метод финансового анализа через оценку ключевых факторов, определяющих рентабельность предприятия. Данный метод был впервые использован компанией «DuPont» в начале 20-го века и представляет собой факторный анализ, то есть выделение основных факторов, влияющих на эффективность деятельности предприятия.

Целью финансового анализа, проводимого компанией, является поиск путей максимизации прибыльности вложенного капитала для собственников и акционеров. Прибыльность предприятия и рост ее стоимости для акционеров отражается коэффициентами рентабельности. Управление рентабельностью предприятия становится ключевой задачей для всех уровней менеджмента: стратегического, тактического и оперативного. Фирмой «DuPont» был предложен простой способ управления рентабельностью через разложение коэффициента рентабельности на факторы, отражающие различные аспекты деятельности предприятия.

Модель Дюпона

Модель Дюпона и ее модификации в трех- и пятифакторные формулы позволяет компании быстро оценить степень влияния различных факторов на формирование ключевого в оценке стоимости компании, и ее привлекательности для акционеров – показателя рентабельности собственного капитала.

Двухфакторная модель Дюпона

Двухфакторная модель Дюпона показывает взаимосвязь между показателем эффективности деятельности предприятия – ее рентабельностью (ROA) и двумя факторами: рентабельностью продаж и оборачиваемостью активов. Таким образом, модель позволяет оценить вклад системы продаж предприятия и степени интенсивности использования активов в формирование рентабельности компании.

Первоначально модель представляла собой влияние двух факторов на рентабельность активов (ROA) предприятия.

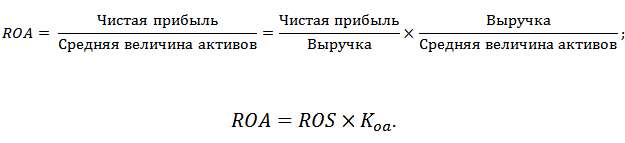

ROA = Чистая прибыль/Средняя величина активов=Чистая прибыль/Выручка * Выручка/Средняя величина активов

R O A = R O S ∗ K o a {\displaystyle ROA=ROS*K_{oa}} где R O A {\displaystyle ROA} (Return On Assets) – коэффициент рентабельности активов; R O S {\displaystyle ROS} (Return On Sales) – коэффициент рентабельности продаж; K o a {\displaystyle K_{oa}} – коэффициент оборачиваемости активов.

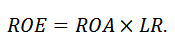

Также один из вариантов формулы двухфакторной модели Дюпона за критерий эффективности предприятия использует рентабельность собственного капитала. В результате формула модифицируется в следующий вид:

R O E = R O A ∗ L R {\displaystyle ROE=ROA*LR} где R O E {\displaystyle ROE} (Return On Equity) – рентабельность собственного капитала; L R {\displaystyle LR} (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Так данная формула отражает степень влияния двух факторов на рентабельность: прибыльность деятельности предприятия и уровень предпринимательских рисков, выраженный в коэффициенте финансового рычага.

Трехфакторная модель Дюпона

Трехфакторная модель Дюпона заключается в использовании коэффициента рентабельности собственного капитала (ROE, Return On Equity) как интегрального показателя эффективности деятельности предприятия и представление ее формулы в виде трех факторов. Так формула расчета рентабельности собственного капитала имеет следующий вид:

ROE = ROS * Kао * LR

где:

ROE (Return On Equity) – рентабельность собственного капитала;

ROS (Return On Sales) – рентабельность продаж;

Kоа – коэффициент оборачиваемости активов;

LR (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Формула Дюпона включается три фактора, влияющим на рентабельность собственного капитала:

· операционную эффективность (рентабельность продаж по чистой прибыли);

· эффективность использования всех активов (оборачиваемость активов);

Трехфакторная модель Дюпона показывает влияние на рентабельность предприятия операционной деятельности (продажи), инвестиционной и финансовой. Как мы видим, эффективность системы продаж предприятия напрямую определяет рентабельность собственного капитала и следовательно инвестиционную привлекательность предприятия.

Пятифакторная модель Дюпон

Пятифакторная модель Дюпон имеет следующий вид:

ROE = Чистая прибыль / Прибыль до налогообложения * Прибыль до налогообложения / Прибыль до налогообложения и выплат % * Прибыль до налогообложения и выплат % / Выручка * Выручка / Активы * Активы / Собственный капитал

ROE = TB * IB * ROS * Коа * LR

гд TB (Tax Burden) – коэффициент налогового бремени;

IB (Interest Burden) – коэффициент процентного бремени;

ROS (Return On Sales) – рентабельность продаж предприятия;

Kоа – коэффициент оборачиваемости активов;

LR (Leverage ratio) – коэффициент капитализации?? (коэффициент финансового рычага).

Рентабельность собственного капитала предприятия формируется за счет: налоговой ставки, процентов по заемному капиталу, эффективности продаж, результативности инвестиционной деятельности и финансового риска.

Преимущества модели ее простота расчета и анализа. Выделенные факторы, определяющие прибыльность компании для акционеров, довольно легко связываются с оперативными планами предприятия.

Недостатками модели являются то, что бухгалтерская отчетность не является абсолютно надежным источником информации о деятельности предприятия.

Модифицированная схема факторного анализа DuPont и Схема модели Дюпон

Применение

При всей простоте, в методике отражены три важные составляющие:

- Структура рисков бизнеса

- Динамика изменения рисков

- Дополнительная оценка стоимости капитала

Дело в том, что учётная оценка и рыночная стоимость сильно отличаются. ROE, в сопоставлении с рыночной стоимостью, с учётом структурных рисков и динамикой прибыли, отражающей часть внешних факторов, даёт дополнительную оценку. Естественно, необходимо учитывать отраслевую специфику. И тем более это актуально для владельцев бизнеса и потенциальных инвесторов. Поэтому методика Дюпона, как дополнительный инструмент анализа, также используется для оценки рисков инвестиционных проектов.

Примечания

- Рентабельность. Виды и порог рентабельности, формула подсчета рентабельности предприятия. www.audit-it.ru. Дата обращения 24 мая 2016.

- Оборачиваемость активов (Asset turnover).Что он характеризует и формула подсчета коэффициента. www.audit-it.ruх. Дата обращения 24 мая 2016.

- Модель Дюпона. Формула расчета. 3 Модификации. Финансы для чайников (18 марта 2015). Дата обращения 24 мая 2016.

- Формула Дюпона: экономический смысл, значение. afdanalyse.ru. Дата обращения 24 мая 2016.

>Модель Дюпона. Формула расчета. 3 Модификации

В статье мы разберем один из подходов финансового анализа бизнеса – модель Дюпона.

Модель Дюпона. Определение. Цели проведения

Модель Дюпона (англ. The DuPont System of Analysis, формула Дюпона) – метод финансового анализа через оценку ключевых факторов, определяющих рентабельность предприятия. Данный метод был впервые использован компанией «DuPont» в начале 20-го века и представляет собой факторный анализ, то есть выделение основных факторов, влияющих на эффективность деятельности предприятия.

Целью финансового анализа, проводимого компанией, является поиск путей максимизации прибыльности вложенного капитала для собственников и акционеров. Прибыльность предприятия и рост ее стоимости для акционеров отражается коэффициентами рентабельности. Управление рентабельностью предприятия становится ключевой задачей для всех уровней менеджмента: стратегического, тактического и оперативного. Фирмой «DuPont» был предложен простой способ управления рентабельностью через разложение коэффициента рентабельности на факторы, отражающие различные аспекты деятельности предприятия.

Двухфакторная модель Дюпона. Факторный анализ. Формула

Первоначально модель представляла собой влияние двух факторов на рентабельность активов (ROA) предприятия.

где:

ROA (Return On Assets) – коэффициент рентабельности активов;

ROS (Return On Sales) – коэффициент рентабельности продаж;

Kоа – коэффициент оборачиваемости активов.

Двухфакторная модель показывает взаимосвязь между показателем эффективности деятельности предприятия – ее рентабельностью (ROA) и двумя факторами: рентабельностью продаж и оборачиваемостью активов. Таким образом, модель позволяет оценить вклад системы продаж предприятия и степени интенсивности использования активов в формирование рентабельности компании.

Также один из вариантов формулы двухфакторной модели Дюпона за критерий эффективности предприятия использует рентабельность собственного капитала. В результате формула модифицируется в следующий вид:

где:

ROE (Return On Equity) – рентабельность собственного капитала;

LR (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Так данная формула отражает степень влияния двух факторов на рентабельность: прибыльность деятельности предприятия и уровень предпринимательских рисков, выраженный в коэффициенте финансового рычага.

Трехфакторная модель Дюпона. Формула расчета

Помимо двухфакторной модели разработана трехфакторная, которая заключается в использовании коэффициента рентабельности собственного капитала (ROE, Return On Equity) как интегрального показателя эффективности деятельности предприятия и представление ее формулы в виде трех факторов. Так формула расчета рентабельности собственного капитала имеет следующий вид:

где:

ROE (Return On Equity) – рентабельность собственного капитала;

ROS (Return On Sales) – рентабельность продаж;

Kоа – коэффициент оборачиваемости активов;

LR (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Трехфакторная модель Дюпона показывает влияние на рентабельность предприятия операционной деятельности (продажи), инвестиционной и финансовой. Как мы видим, эффективность системы продаж предприятия напрямую определяет рентабельность собственного капитала и следовательно инвестиционную привлекательность предприятия. Более подробно про рентабельность продаж читайте в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“.

Пятифакторная модель Дюпон. Модификация формулы

Один из вариантов модели Дюпона ее модификация в пятифакторную формулу, которая имеет следующий вид:

где:

TB (Tax Burden) – коэффициент налогового бремени;

IB (Interest Burden) – коэффициент процентного бремени;

ROS (Return On Sales) – рентабельность продаж предприятия;

Kоа – коэффициент оборачиваемости активов;

LR (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Рентабельность собственного капитала предприятия формируется за счет: налоговой ставки, процентов по заемному капиталу, эффективности продаж, результативности инвестиционной деятельности и финансового риска.

Преимущества и недостатки модели Дюпон

Основное преимущество модели ее простота расчета и анализа. Это привело к тому, что данная модель была доминирующей в финансовом анализе компаний США до 70-х годов двадцатого века. Выделенные факторы, определяющие прибыльность компании для акционеров, довольно легко связываются с оперативными планами предприятия. Недостатками модели являются то, что бухгалтерская отчетность не является абсолютно надежным источником информации о деятельности предприятия.

Резюме

Модель Дюпона и ее модификации в трех- и пятифакторные формулы позволяет компании быстро оценить степень влияния различных факторов на формирование ключевого в оценке стоимости компании, и ее привлекательности для акционеров – показателя рентабельности собственного капитала.

к.э.н. Жданов Иван Юрьевич

>Модель Дюпона (DuPont)

Определение

Модель Дюпона (DuPont) широко применяется в анализе финансовых коэффициентов для определения потенциала компании в увеличении коэффициента рентабельности собственного капитала (англ. Return on Equity, ROE). Базовая (трехфакторная) модель предполагает декомпозицию коэффициента ROE на три компонента:

- рентабельность продаж;

- оборачиваемость активов;

- финансовый рычаг.

Формула

Двухфакторная модель

Первоначально методика DuPont применялась для оценки эффективности использования активов. Целевым показателем двухфакторной модели был коэффициент рентабельности активов (англ. Return on Assets, ROA), который декомпозировался на два компонента:

- рентабельность продаж;

- оборачиваемость активов.

![]()

Или в развернутом виде.

В качестве величины активов обычно используется их средняя величина за анализируемый период. Например, если анализ проводится на основании данных годовой отчетности, то величина активов рассчитывается как их сумма на начало и конец года деленная пополам.

Трехфакторная модель

В практике анализа наибольшее распространение получила трехфакторная модель Дюпона, которая выглядит следующим образом:

![]()

или в развернутом виде

В некоторых источниках финансовый рычаг (англ. Financial Leverage) упоминается как мультипликатор собственного капитала (англ. Equity Multiplier)!

Пятифакторная модель

Коэффициент рентабельность собственного капитала может быть декомпозирован и на большее количество компонентов. Например, пятифакторная модель Дюпона выглядит следующим образом:

где EBIT – прибыль до уплаты процентов и налогов (англ. Earnings before Interest and Taxes), а EBT – прибыль до налогообложения (англ. Earnings before Tax).

Как можно видеть, отличие пятифакторной модели от трехфакторной заключается в декомпозиции коэффициента рентабельности продаж с целью определения степени влияния уплачиваемых процентов и налогов на рентабельность собственного капитала.

Интерпретация базовой модели Дюпона

Трехфакторная модель DuPont декомпозирует коэффициент ROE на три компонента с целью определения влияния каждого из них.

- Рентабельность продаж. Этот коэффициент показывает способность компании генерировать прибыль на каждую 1 у.е. выручки.

- Оборачиваемость активов. Этот коэффициент показывает степень эффективности, с которой компания использует свои активы для генерации выручки.

- Финансовый рычаг или мультипликатор собственного капитала. Этот коэффициент оценивает степень использования долгового финансирования и является мерой риска. Чем выше его значение, тем выше риск и неопределенность ожидаемой рентабельности собственного капитала.

Следует понимать, что целью проведения анализа по данной методике является не расчет коэффициента рентабельности собственного капитала, а определение степени воздействия факторов, влияющих на его значение. Это позволяет установить причины возникших проблем и разработать меры, способствующие повышению ROE.

Пример

Финансовая отчетность компании выглядит следующим образом.

Бухгалтерский баланс, тыс. у.е

Отчет о прибылях и убытках за 20X5 год, тыс. у.е.

Рассчитаем коэффициент рентабельности продаж:

Рентабельность продаж = (5 350 ÷ 45 680) × 100% = 11,712%

Чтобы рассчитать коэффициент оборачиваемости активов, вначале необходимо определить их среднюю величину:

Средняя величина активов = (52 970 + 55 930) ÷ 2 = 54 450 тыс. у.е.

Коэффициент оборачиваемости активов = 45 680 ÷ 54 450 = 0,839

Для расчета коэффициента финансового рычага нам необходимо рассчитать среднюю величину собственного капитала:

Средняя величина собственного капитала = (33 740 + 36 060) ÷ 2 = 34 900 тыс. у.е.

Финансовый рычаг = 54 450 ÷ 34 900 = 1,560

Таким образом, рентабельность собственного капитала компании составляет 15,329%, а трехфакторная модель Дюпона имеет следующий вид:

ROE = 11.712% × 0.839 × 1.560 = 15.329%

Предположим, что существует другая компания, работающая в этой же отрасли, с аналогичной рентабельностью продаж 11,712%, коэффициентом оборачиваемости активов 1,195 и финансовым рычагом 1,095. Модель Дюпона для нее будет иметь следующий вид:

ROE = 11,712% × 1,195 × 1,095 = 15.329%

Несмотря на то, что обе компании имеют одинаковую рентабельность собственного капитала, они имеют противоположные сильные и слабые стороны в оборачиваемости активов и использовании финансового рычага. Первая компания имеет потенциал увеличения коэффициента ROE за счет повышения эффективности использования активов, а вторая компания может улучшить его за счет более агрессивного использования долгового финансирования.

Декомпозиция ROE

Более глубокая декомпозиция факторов, влияющих на значение коэффициента ROE, схематически представлена на рисунке ниже.

Преимущества и недостатки модели DuPont

Преимущества

Анализ на основе методики Дюпона позволяет определить сильные и слабые стороны компании. Каждый слабый финансовый коэффициент может быть подвержен более глубокой декомпозиции, чтобы получить точное представление о причине слабости. Когда источники проблем определены, менеджмент компании может разработать мероприятия по повышению рентабельности собственного капитала, например, улучшить контроль над расходами, повысить эффективность управления активами, улучшить маркетинг и т.п.

Недостатки

Главным недостатком модели Дюпона является то, что для анализа используются данные финансовой отчетности, которая может быть искажена компании с целью сокрытия некоторых уязвимостей бизнеса. Другими словами, корректный результат может быть получен только в случае корректной подготовки финансовой отчетности.

Также данная методика наследует недостаток, присущий любой системе анализа на основе финансовых коэффициентов. Лучше всего она работает при сопоставлении компании примерно одинакового размера из одной отрасли.

Определяем рентабельность собственного капитала (формула)

Рентабельность собственного капитала — важный показатель финансового анализа. О чем он рассказывает и как считается, вы узнаете из нашей статьи.

Что показывает рентабельность капитала

Как найти коэффициент рентабельности собственного капитала

Факторный анализ рентабельности собственного капитала

Рентабельность собственного капитала – формула по балансу

Доходность или рентабельность собственного капитала – нормативное значение

Итоги

Что показывает рентабельность капитала

Рентабельность собственного капитала, как и другие показатели рентабельности, свидетельствует об эффективности бизнеса. Точнее о том, с какой отдачей работают деньги собственников, вложенные в капитал компании. Если говорить проще, рентабельность помогает понять, сколько копеек прибыли приносит компании каждый рубль ее собственного капитала.

Рентабельность собственного капитала способна дать представление инвестору или своим специалистам, насколько успешно удается компании удерживать доходность капитала на должном уровне и тем самым определить степень привлекательности ее для инвесторов.

В системе показателей имеется схожий показатель — рентабельность активов (см. «Определяем рентабельность активов (формула по балансу)»). Однако в отличие от него рентабельность собственного капитала позволяет судить именно о работе чистого собственного капитала предприятия. В то время как в рентабельность активов могут вмешиваться и привлеченные средства, потраченные на приобретение имущества.

Так как же считается рентабельность?

Как найти коэффициент рентабельности собственного капитала

Рентабельность — это всегда отношение прибыли к тому объекту, отдачу от которого нужно оценить. В данном случае мы рассматриваем собственный капитал. Значит, на него и будем делить прибыль.

В финансовом анализе рентабельность собственного капитала принято обозначать с помощью коэффициента ROE (сокращение от английского return on equity). Используем это обозначение, и тогда формула расчета показателя может выглядеть так:

ROE = Пр / СК × 100,

где: ROE — искомая рентабельность;

Пр — чистая прибыль (показатель рентабельности собственного капитала считается только по чистой прибыли).

СК — собственный капитал. Чтобы расчет был более информативным, берется средний показатель СК. Самый простой способ его вычислить — сложить данные на начало и конец периода и разделить результат на 2.

Рентабельность собственного капитала — коэффициент, который носит относительный характер, он выражается, как правило, в процентах.

Факторный анализ рентабельности собственного капитала

Иногда для расчета используют другую формулу — так называемую формулу Дюпона. Она имеет следующий вид:

ROE = (Пр / Выр) × (Выр / Акт) × (Акт / СК),

где: ROE — искомая рентабельность;

Пр — чистая прибыль;

Выр — выручка;

Акт — активы;

СК — собственный капитал.

Это и есть факторный анализ рентабельности.

Рентабельность собственного капитала – формула по балансу

Этот показатель можно найти не только методом вычислений, но из отчетных документов. Так, есть простой ответ на вопрос, как найти собственный капитал по балансу.

Для определения рентабельности собственного капитала используются сведения, содержащиеся в строках баланса (форма 1) и в отчете о финансовых результатах (форма 2).

Формула по балансу будет выглядеть так:

ROE = строка 2400 формы 2 / строка 1300 формы 1 × 100.

Подробнее о бухгалтерском балансе см. статью «Заполнение формы 1 бухгалтерского баланса (образец)», а о форме 2 — «Заполнение формы 2 бухгалтерского баланса (образец)».

Доходность или рентабельность собственного капитала – нормативное значение

Главным критерием, использующимся в оценке рентабельности собственного капитала, является сравнение этого показателя с рентабельностью вложений в другие направления бизнеса, например, в ценные бумаги других компаний.

Для оценки эффективности инвестиций широко используется нормативное значение ROE. Обычно инвесторы ориентируются на значения от 10 до 12%, которые характерны для бизнеса в развитых странах. Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Если показатель уходит в «минус» — это уже тревожный сигнал и стимул для того, чтобы нарастить доходность собственного капитала. Но и значительное превышение над нормативным значением – тоже неблагоприятная ситуация, поскольку возрастают инвестиционные риски.

Итоги

Рентабельность илидоходность собственного капитала важна для оценки эффективности работы предприятия. Для нахождения этого показателя используются несколько формул, данные для которых берутся из строк баланса и отчета о финансовых результатах.

Формула Дюпона: как зарабатывать больше, а вкладывать меньше

Александр Афанасьев Финансовый эксперт Илья Еремин Сначала ничего не понял, а потом разобрался и написал

Сумма, которую закидывают в коробочку — это собственный капитал. А то, сколько процентов сверху приносит собственный капитал, — это рентабельность собственного капитала (ROE). Более подробно мы всё это разобрали в прошлой статье — прочитайте сначала её, а потом возвращайтесь к этой.

Главный показатель собственника бизнеса «

В этой статье поймем, как сделать так, чтобы вы больше зарабатывали на том же собственном капитале. Понять, как это сделать, поможет формула Дюпона. Она раскладывает рентабельность собственного капитала на отдельные составляющие.

План на сегодня: показываем формулу Дюпона, рассказываем, как ею пользоваться и как влиять на каждую составляющую. Поехали.

Че за Дюпон?

Вообще, не Дюпон, а «Дюпон». Это такая международная корпорация в химической отрасли. Компании уже третья сотня лет, она входит в список Fortune 1000.

И вот аналитики этой компании в 1920-х годах придумали формулу и стали ее использовать. Прошло 100 лет, а она все еще актуальна.

Но начнем с простого

Начнем с простого, чтобы понять, зачем нам так заморачиваться.

Рентабельность собственного капитала = Чистая прибыль / Собственный капитал. Хотите повысить рентабельность собственного капитала? Тогда увеличьте чистую прибыль при том же собственном капитале. Или уменьшите собственный капитал, сохранив ту же чистую прибыль. Вы будете зарабатывать с большей эффективностью. Бинго-бонго-сим-салабим.

Не за что

Такой подход — сродни инструкции «Чтобы похудеть, сбрось лишний вес». Поэтому нам нужна формула Дюпона.

Формула Дюпона

Формула раскладывает ROE на три составляющих и выглядит вот так ↓

ROE = Рентабельность продаж * Оборачиваемость активов * Финансовый рычаг

Рентабельность продаж = Чистая прибыль / Выручка

Оборачиваемость активов = Выручка / Активы

Финансовый рычаг = Активы / Собственный капитал

Разберем на примере транспортной компании Vasya Drive. У компании 10 фур стоимостью 20 млн ₽, гараж и место под погрузку за 10 млн ₽, различного оборудования для работы еще на 20 млн ₽. А еще на компании висит кредит 15 млн ₽.

Считаем собственный капитал: активы минус обязательства. Получается 20 + 10 + 20 – 15 = 35 млн ₽.

Выручка компании — 200 млн ₽ в год, а чистая прибыль — 15 миллионов ₽.

Подытожим и посчитаем рентабельность собственного капитала по

формуле Дюпона:

Активы — 50 млн рублей

Собственный капитал — 35 млн рублей

Выручка — 200 млн рублей

Чистая прибыль — 15 млн рублей

ROE = 15 / 200 * 200 / 50 * 50 / 35 = 0,075 * 4 * 1,43% = 43%

Рентабельность собственного капитала Vasya Drive — 43%. Это мы могли посчитать, просто разделив чистую прибыль на собственный капитал. А по формуле Дюпона увидели, из чего складывается ROE.

Формула Дюпона — это не волшебная таблетка, которая как по волшебству завалит вас деньгами. Но она детально покажет точки роста, с помощью которых вы можете увеличить рентабельность собственного капитала.

Давайте теперь разберем, что означает каждая составляющая формулы Дюпона и как на них влиять.

Рентабельность продаж

Рентабельность продаж говорит о том, какую часть от выручки компании составляет прибыль. Короче, это как КПД продаж. Продавая с большей рентабельностью, вы тратите меньше сил на получение результата. Коле нужно 20 млн ₽ выручки, чтобы заработать 2 млн ₽ прибыли — его рентабельность 10%. А у Пети выручка 5 млн ₽, прибыль 1 млн ₽. Он зарабатывает меньше, зато продает эффективнее — с рентабельностью 20%.

Есть два пути, как повысить рентабельность продаж: увеличить средний чек и снизить расходы.

Сейчас проясним!

Вы, наверное, думаете: «Спасибо огромное, а то я не знал, что цена выше и себестоимость ниже — это хорошо. Только как их повысить/понизить?». Поднять вам рентабельность продаж мы не поможем. У вас в компании для этого есть коммерческий директор или тот, кто выполняет его роль.

А мы хотим сказать вот что. Когда речь заходит о любом улучшении бизнеса, в голове у предпринимателей щелкает рычажок: «НАДО БОЛЬШЕ ПРОДАВАТЬ! АРРРРР!!!111». Ведь бизнес — это якобы только про продажи.

Но вот в чем соль: помимо рентабельности продаж есть еще два способа увеличить ROE. А все почему-то гонятся именно за продажами, загоняют себя в эти искусственные рамки.

Не знаете, как увеличить рентабельность продаж в своем бизнесе? Ну и фиг с ним. Значит, будем дергать за другие рычаги — оборачиваемость активов и финансовый рычаг.

Оборачиваемость активов

Оборачиваемость активов показывает, насколько быстро компания прокручивает свои деньги. Каждый оборот денег приносит прибыль — следовательно, чем чаще обороты, тем круче.

Представьте две транспортные компании — «Винтик» и «Фунтик». Обе возят грузы по Челябинской области. Количество машин и средний чек у компаний одинаковое, но в «Винтике» лучше отлажены процессы.

За счет этого «Винтик» выполняет один заказ за 7 дней. А у «Фунтика» менеджер по заявкам ленивее, грузчики чаще ходят на перекуры, а водители слишком любят шашлык в придорожных кафе. Поэтому такие же заказы компания выполняет за 9 дней.

А теперь фокус: смотрите, какую разницу делают эти два лишних дня.

«Винтик» порасторопнее и быстрее прокручивает свои активы. Поэтому с точно таких же фур компания получает на 1,5 млн ₽ больше выручки, чем «Фунтик».

Теперь можно считать оборачиваемость активов.

Всего два дня разницы, а оборачиваемость активов на 23% круче. Подумайте с начальником производства, какие процессы можно оптимизировать, чтобы зарабатывать больше денег с использованием тех же активов.

Финансовый рычаг

Вспомните Need for Speed или какие-нибудь другие гоночки. Вот вы разгоняетесь до 200 км/ч — больше не получается. Потом врубаете нитро-ускорение и фигачите на нем уже 270 км/ч. Потом нитро заканчивается и скорость держится в районе 250 км/ч, пока вы не въедете в какой-нибудь столб.

Это я не просто так рассказываю. Обратите внимание: сначала вы своими силами разогнались до 200 км/ч, потом с помощью нитро до 270 км/ч. Потом вы снова переключились на свои силы, но скорость была уже 250 км/ч, а не 200.

В бизнесе так же: можно использовать чужие деньги, чтобы свои работали более эффективно.

Как это работает

Каждый год компания «Крэкс-пэкс» приносит собственнику 50% сверх вложенного. У компании 5 млн ₽ собственного капитала и еще 2 млн ₽ она взяла на год в банке под 20% годовых.

С собственным капиталом всё просто: 5 млн ₽ принесли 50% сверху — плюс 2,5 млн ₽.

Кредитные деньги работали в бизнесе наравне с собственным капиталом и тоже принесли 50% сверху — в конце года кредитные 2 млн ₽ принесли 1 млн ₽. Заплатили процент банку — осталось 600 тысяч ₽. Они теперь ваши.

Без заемного капитала бизнес заработал 2,5 миллиона ₽, а с заемным — 3,1 млн ₽.

Да, мы понимаем — брать в долг страшно. Вдруг что произойдет и нечем будет платить. Придут злые дяди, будут тыкать паяльником в глаз и всё такое. Из-за этого кажется, что надежнее развиваться на свои. Но это долго и неэффективно. Смотрите ↓

Максим открыл бизнес, на старте у него было 2 млн ₽. Решил развиваться только на свои. Бизнес у него попер хорошо — каждый год стабильно приносил 50 % сверху. Максим — человек волевой, поэтому всю до копейки прибыль отправлял обратно в компанию. А жил на деньги жены. Посмотрим, как его бизнес вырастет через 10 лет.

1 год. 2 миллиона + 50% = 3 миллиона

2 год. 3 миллиона + 50% = 4,5 миллиона

…

10 год — 115 миллионов

115 миллионов собственного капитала — это даже не средняя компания. И это — при неплохой рентабельности и сохранении всех денег в бизнесе.

Конечно, не нужно сломя голову бежать и брать кредит. Иногда это только вредит. О том, как правильно использовать заемный капитал в своем бизнесе, мы написали статью.

Почему бизнесу не надо бояться кредитов →

Мотивашка напоследок

У Леши — производство кирпича. В год он зарабатывает 5 млн ₽ чистой прибыли, половину забирает себе. Леша крутой — вся страна на 30 000 ₽ в месяц живет, а у него получается 200 000 рублей. Только вот для этого ему пришлось вбухать в компанию 50 млн ₽.

ROE Леши — 10 %

А Ваня делает одежду. В год у него выходит 2 млн ₽ чистой прибыли, себе он тоже забирает половину. На первый взгляд Леша круче. Только вот Ваня вложил в компанию 3 миллиона ₽.

ROE Вани — 67%

Сейчас Леша зарабатывает больше. Но вот захочет он не 200, а 300 тысяч в месяц — тогда ему нужно будет делать 7,2 млн ₽ чистой прибыли в год. Чтобы так подняться с его рентабельностью, придется где-то взять аж 22 миллиона ₽.

А Ване, чтобы зарабатывать те же 300 тысяч, понадобится только 6,5 миллионов ₽ сверху.

Такая вот история. Мораль — думайте через эффективность, а не через натуральные цифры. Это мышление руководителя зрелой и перспективной компании.

Интенсив по финансам

Видеокурс, о том, как внедрить систему финучета и построить стабильную прибыльную компанию.

Что будет на этом видеокурсе:

— Как правильно считать прибыль и не допускать кассовых разрывов

— Какие отчеты нужно вести предпринимателю и как использовать их для принятия решений

— Составите первые версии ДДС, ОПиУ, Баланса

— Шаблоны таблиц

— Пошаговый алгоритм, как навести порядок в финансах

Интенсив по финансам подходит для компаний возрастом 2+ лет и с выручкой 1+ млн ₽ в месяц.

>Метод Дюпон (DuPont)

Суть метода

Связанные материалы

Метод Дюпон предназначит для определения факторов, которые влияли на рентабельность собственного капитала предприятия. Этого можно достичь путем декомпозиции показатели рентабельности собственного капитала на составные части. Декомпозиция означает разложение базового показателя на составные части. Уровень детализации показателя зависит от целей проведения такого анализа. Каждая из частей уравнения позволяет оценить один из аспектов деятельности компании, каждый из которых в конечном итоге определяет значение показателя рентабельности. В рисунке 1 показано, какие именно факторы можно учесть и на какие составные части можно разложить результат деятельности компании.

Рис. 1 Декомпозиция показателей в методе Дюпон

Результат анализа позволит определить, какие именно сферы деятельности компании повлияли на изменение рентабельности в течение периода исследования. Также он позволяет четко указать на аспекты, которые необходимо улучшать для повышения результативного показателя.

Как показано в рисунке 1, рентабельность собственного капитала является функцией рентабельности активов и левереджа (финансового рычага). Таким образом, данную зависимость можно отобразить следующим образом:

Рентабельность собственного капитала = Чистая прибыль / Средняя стоимость активов * Средняя стоимость активов / Средняя стоимость собственного капитала (1)

то есть

Рентабельность собственного капитала = Рентабельность активов * Левередж (2)

Как видно из формулы 2, добиться повышения рентабельности собственного капитала можно:

- увеличивая рентабельность активов;

- используя эффект левереджа компании более эффективно.

Если компания использует только собственный капитал и не привлекает обязательства, то левередж составит 1. Привлечение дополнительных обязательств приведет к росту показателя левереджа, а это обеспечит рост рентабельности собственного капитала при неизменной рентабельности активов. Поэтому в любой ситуации действует правило, что если расходы на привлечение и обслуживание обязательств являются более низкими, чем операционная маржа, то привлечение дополнительных обязательств будет благоприятно влиять на целевой показатель в модели Дюпон. В противном случае вместе с увеличением левереджа будет более резко снижаться рентабельность активов, что в конечном итоге приведет к снижению целевого показателя.

Показатель рентабельности активов также можно разложить на составные части, в таком случае формула Дюпон будет иметь вид:

Рентабельность собственного капитала = Чистая маржа * Оборачиваемость активов * Левередж (3)

или

Рентабельность собственного капитала = Чистая прибыль / Выручка * Выручка / Средняя стоимость активов * Средняя стоимость активов / Средняя стоимость собственного капитала (4)

Таким образом, появляются еще два фактора – чистая маржа и оборачиваемость активов. Увеличение этих показателей также положительно повлияет на результат. Достигнуть увеличения оборачиваемости активов можно путем улучшения политики управления дебиторской задолженностью, оптимизации структуры и объема запасов и т.д. Повысить чистую маржу можно благодаря сокращению расходов на каждый рубль произведенной продукции и предоставленных услуг.

Можно продолжать детализировать показатель Дюпон и разложить еще и чистую маржу на составные части. В таком случае формула будет иметь вид:

Рентабельность собственного капитала = Налоговое бремя * Процентное бремя * Доналоговая маржа * Оборачиваемость активов * Левередж (5)

Эта формула позволяет определить влияние налога на прибыль и процентных обязательств компании на конечный результат деятельности. Очевидно, что снижение налогового бремени и сокращение объема процентов к уплате обеспечит рост целевого показателя – рентабельности собственного капитала. Такие выводы являются очевидными, однако ценность метода Дюпон состоит в том, что он позволяет получить точные числа, которые указывают на возможный рост прибыли из-за воздействия на конкретный участок финансово-экономической работы предприятия.

Пример анализа

Компания ОАО «ВебИнновация-плюс»

Единица измерения: тыс.руб.

| Баланс | На 31 12 2016 | На 31 12 2015 | На 31 12 2014 |

| Пассивы | |||

| III. СОБСТВЕННЫЕ СРЕДСТВА | |||

| ИТОГО ПО РАЗДЕЛУ III | 293 | 315 | 345 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| ИТОГО ПО РАЗДЕЛУ IV | 113 | 118 | 121 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| ИТОГО ПО РАЗДЕЛУ V | 54 | 68 | 62 |

| Всего активов | 460 | 501 | 528 |

| Отчет о финансовых результатах | На 31 12 2016 | На 31 12 2015 |

| Выручка | 3154 | 3241 |

| Проценты к уплате | 49 | 69 |

| Прибыль до налогообложения | 523 | 511 |

| Чистая прибыль (убыток) | 412 | 373 |

Исходя из данных в таблице, можно определить, что рентабельность собственного капитала составляла:

Рентабельность собственного капитала (2016 г.) = 412 / (293/2+315/2) *100% = 135,5%

Рентабельность собственного капитала (2015 г.) = 373 / (315/2+345/2) *100% = 113,03%

Таким образом, происходит рост эффективности использования капитала собственников. Факторы такого явления были следующие:

| Результат по Дюпон | На 31 12 2016 | На 31 12 2015 |

| Рентабельность собственного капитала | 1,36 | 1,13 |

| Налоговое бремя | 0,72 | 0,64 |

| Процентное бремя | 1,09 | 1,14 |

| Доналоговая маржа | 0,17 | 0,16 |

| Оборачиваемость активов | 6,56 | 6,3 |

| Левередж | 1,58 | 1,56 |

Из результатов расчетов четко видно, что все факторы способствовали росту рентабельности собственного капитала. Происходит снижение налоговой нагрузки, поэтому уровень налогового бремени сокращается. Увеличивается оборачиваемость активов, что свидетельствует о более интенсивном использовании ограниченного объема имеющихся ресурсов. Также растет роль обязательств, что приводит к росту показателя левереджа. Как результат, результативный показатель увеличился с 113% до 136%.

Инструменты и программное обеспечение для анализа Dupont

Вы можете использовать программу для финансового анализа онлайн

Вы можете скачать соответствующий Excel-файл