Содержание

- Метод начисления и кассовый метод: основные отличия

- Признание доходов при методе начисления

- Признание расходов при методе начисления

- Особенности кассового метода

- Сложности признания доходов и расходов

- Итоги

- Выручка, доход и прибыль: что есть что

- Выручка, доход и прибыль: что есть что

- Принципы начисления и непрерывности в МСФО

- Начисление

- Непрерывность

- Тема 2.1.1 Концепция подготовки и представления финансовой отчетности. Традиционные тесты. Теоретические вопросы

- Что такое метод признания доходов и расходов

- Какие методы признания доходов и расходов существуют

- Какой порядок используется при УСН

- Что такое принцип равномерности признания доходов и расходов

- Итоги

Метод начисления и кассовый метод: основные отличия

Признание доходов при методе начисления

Признание расходов при методе начисления

Особенности кассового метода

Сложности признания доходов и расходов

Итоги

Признание доходов при методе начисления

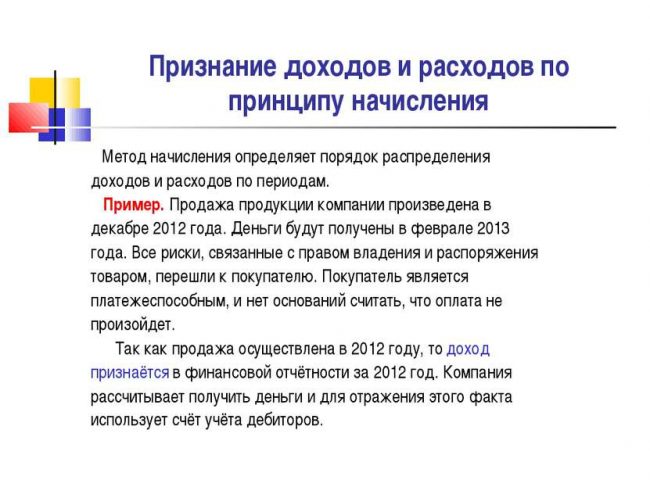

Специфика метода начисления заключается в том, что доходы в налоговую базу по прибыли необходимо включать в том периоде, в котором они возникают по документам, обосновывающим их возникновение, независимо от фактической оплаты (или передачи имущества в качестве нее). Условия отражения доходов по методу начисления содержит ст. 271 НК РФ.

Доходы от реализации могут быть признаны на дату:

- акта приемки-передачи – для недвижимых объектов (абз. 2 п. 3 ст. 271 НК РФ);

- составленного комиссионером (агентом) отчета или извещения – по посредническим сделкам (абз. 1 п. 3 ст. 271 НК РФ);

- выполнения обязательства по передаче ценных бумаг; зачисления денежных средств от частичного погашения номинальной стоимости бумаг – по ценным бумагам (абз. 3 п. 3 ст. 271 НК РФ).

Выделим некоторые даты признания внереализационных доходов:

- Дата акта приемки-передачи – при безвозмездной передаче имущества (п. 4.1 ст. 271 НК РФ).

- Дата окончания отчетного периода – для операций, отражающих восстановление резерва (п. 4.5 ст. 271 НК РФ).

- Дата расчетов в соответствии с контрактом или конец отчетного периода – по договорам, заключенным в рамках арендных отношений (п. 4.3 ст. 271 НК РФ).

- Дата платежа – в отношении дивидендов, безвозмездно поступивших денежных средств (п. 4.2 ст. 271 НК РФ)

Полный перечень ситуаций с указанием момента признания внереализационного дохода для них приведен в п. 4 ст. 271 НК РФ.

Отметим, что по доходам разных периодов, когда связь между доходами и расходами не выявлена, необходимо будет распределить полученный доход с помощью принципа равномерности. Таким же способом следует поступать при получении дохода от производства с длительным циклом и при отсутствии поэтапной сдачи работ. Однако с учетом требований ст. 316 НК РФ, порядок распределения доходов, согласно данному принципу, должен быть зафиксирован в учетной политике.

См. также материал «Длительный производственный цикл может потребовать распределения доходов».

Признание расходов при методе начисления

Признание расходов также осуществляется не тогда, когда фактически была произведена их оплата, а с учетом их возникновения в соответствии с конкретной хозяйственной ситуацией (ст. 272 НК РФ).

Признавать расходы можно:

- В день передачи сырья продавцом или на дату акта приемки-передачи – по материальным расходам (п. 2 ст. 272 НК РФ).

- Ежемесячно в последний день – для амортизации (п. 3 ст. 272 НК РФ).

- Ежемесячно – для затрат на оплату труда (п. 4 ст. 272 НК РФ).

- На дату, когда произошло оказание услуг, – для ремонта основных средств (п. 5 ст. 272 НК РФ).

- На дату оплаты в соответствии с контрактом или равномерно во время всего периода его действия – расходы по ОМС и ДМС (п. 6 ст. 272 НК РФ).

Внереализационные и прочие расходы возможно признать:

- На дату начисления – для налогов, страховых взносов, резервов (п. 7.1 ст. 272 НК РФ).

- На дату расчетов согласно контракту или последний день месяца – для комиссионных сборов, оплаты работ (услуг) по контрактам, арендной платы (п. 7.3 ст. 272 НК РФ).

- На дату оплаты – для подъемных, компенсаций за использование личного транспорта (п. 7.4 ст. 272 НК РФ).

Конечно, данные списки неполные, и в небольшой статье привести абсолютно все даты и ситуации, предусмотренные НК РФ, затруднительно. С полным перечнем моментов признания расходов, связанных с производством и реализацией, можно ознакомиться в пп. 2–6 ст. 272 НК РФ, внереализационных расходов – пп. 7–10 ст. 272 НК РФ.

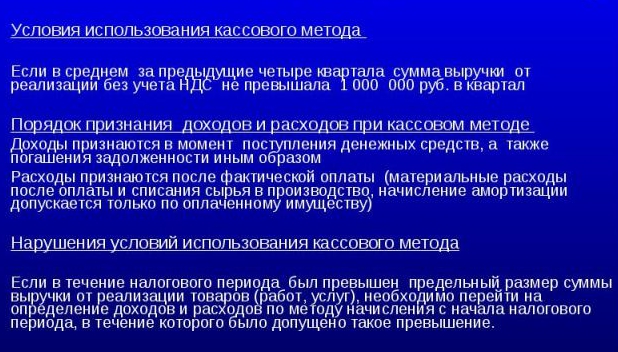

Особенности кассового метода

Кассовый метод характеризуется тем, что доходы отражаются на момент, когда денежные средства зачислены на расчетные счета (поступили в кассу) или было получено имущество, выступающее в качестве платы (ст. 273 НК РФ). Расходы необходимо учитывать тогда, когда была произведена их фактическая оплата.

Следует отметить, что не каждый налогоплательщик может воспользоваться правом на использование указанного способа учета дохода и расходов. Так, нельзя пользоваться кассовым методом:

- Компаниям, у которых усредненная сумма выручки за предыдущие 4 квартала без НДС более 1 млн руб. за каждый квартал.

- Банкам.

- Кредитным потребительским кооперативам.

- Микрофинансовым организациям.

- Контролирующим лицам контролируемых иностранных фирм.

- Организациям, добывающим углеводородное сырье на новом морском месторождении, при наличии соответствующей лицензии, а также операторам указанных месторождений.

См. также материал «Какой порядок (условия) признания доходов и расходов кассовым методом?».

Сложности признания доходов и расходов

При использовании того или иного метода у налогоплательщика часто возникает вопрос: когда все-таки следует признать определенный доход или расход? Например, существует спорная ситуация по вопросу возникновения внереализационного дохода, возникающего в случае истечения срока исковой давности по кредиторской задолженности (п. 18 ст. 250 НК РФ).

Налоговики разъясняют, что доход возникает в последний день отчетного (налогового) периода, в котором закончился срок исковой давности (письмо ФНС России от 08.12.2014 № ГД-4-3/25307@, письмо Минфина РФ от 12.09.2014 № 03-03-РЗ/45767). Но некоторые арбитры считают, что данный доход необходимо учесть в периоде, когда руководителем подписан приказ о списании такой задолженности (постановление Президиума ВАС РФ от 15.07.2008 № 3596/08).

По данному вопросу см. материал «В каком периоде включается в доходы просроченная кредиторская задолженность?».

При применении кассового метода сумма кредиторской задолженности (c НДС) также включается в состав внереализационных доходов, при этом период признания дохода приходится на дату списания задолженности (письмо Минфина России от 07.08.2013 № 03-11-06/2/31883). В указанном письме речь идет о ситуации, в которой налогоплательщик применяет УСН, но так как п. 1 ст. 346.17 НК РФ предусмотрено, что «упрощенцы» ведут учет доходов и расходов кассовым методом, то можно предположить, что данный подход применяется всеми налогоплательщиками, которые используют данный метод. Следует отметить, что ранее такая кредиторская задолженность не признавалась внереализационным доходом при применении кассового метода (письмо Минфина России от 26.08.2002 № 04-02-06/3/61).

Таким образом, во избежание спорных ситуаций порядок признания того или иного дохода или расхода лучше закрепить в учетной политике.

См. также материал «Что изменить в налоговой учетной политике».

Итоги

Глава 25 НК РФ говорит о 2 способах признания доходов и расходов, которые можно использовать при расчете налога на прибыль:

- методе начисления;

- кассовом методе.

Однако если первый из них вправе выбрать любой налогоплательщик, то второй – только те, которые соответствуют установленным НК РФ условиям.

Отдав предпочтение тому или другому способу, его выбор следует отразить в учетной политике.

Выручка, доход и прибыль: что есть что

Выручка, доход и прибыль: что есть что

Оценить эффективность работы предприятия сложно, критерии выбираются по-разному в каждом случае. Но всегда, и при планировании и при анализе текущей деятельности, используются финансовые показатели. Среди обязательных — выручка, доход и чистая прибыль. Эти понятия часто путают.

Выручка

Под выручкой понимаются средства, полученные за реализованную продукцию или оказанные услуги. Возможны 2 способа отражения выручки:

- кассовый метод;

- учет выручки по начислению.

Кассовый метод предполагает, что к выручке относятся только фактически поступившие деньги. Он показывает, какой суммой предприятие уже распоряжается. Но в выручку включаются и авансы, по которым компания еще не исполнила обязательств.

При учете по начислению выручка фиксируется в момент отгрузки товара или предоставления услуги. В этом случае показатель демонстрирует объем продаж, но не учитывает того, что покупатель может оказаться недобросовестным и не оплатит покупку.

C точки зрения бухгалтерского учета выручка компании делится на 2 вида:

- валовая;

- чистая.

Валовая выручка — оплата, поступившая за реализованный товар или услугу. Чистая выручка — это валовая выручка за минусом акцизов, налогов, сборов и пошлин, непосредственно включенных в стоимость товара. Она отражается в обязательном документе — отчете о прибылях и убытках.

Показатель выручки не отражает эффективность работы компании, ведь выручка бывает и у убыточных предприятий, но характеризует долю компании на рынке. Чтобы эту долю вычислить, нужно знать объемы продаж в отрасли за отчетный период.

Доход

Доход включает все поступления, а не только те, которые связаны с основной деятельностью компании. К нему относятся проценты по депозитам или взысканные штрафы и пени.

Если выручка строго планируется, то доход бывает незапланированный, например, если партнер нарушил условия контракта и выплатил неустойку.

Прибыль

Прибыль — базовый показатель для оценки работы предприятия. Именно она прежде всего интересует акционеров, потому что из прибыли выплачиваются дивиденды.

Валовая и чистая

Выделяют валовую и чистую прибыль.

Валовая прибыль показывает общую эффективность работы предприятия. Чтобы рассчитать ее, нужно из доходов за определенный период вычесть затраты. От этого «пирога» свою долю захотят еще банки и государство. Поэтому акционеры компании обращают внимание на чистую прибыль.

Чистая прибыль — то, ради чего компания работает. Она не обязательно полностью выплачивается акционерам. Для расчета чистой прибыли из валовой вычитают обязательные платежи:

- налоги, сборы и штрафы (та часть «общей» прибыли, которая причитается государству);

- процентные платежи (достается финансовым учреждениям, выдавшим кредит компании).

Оставшиеся деньги называются нераспределенной прибылью. Они реинвестируются, то есть направляются на благо компании. Это альтернатива банковскому кредиту или другому внешнему финансированию. Сколько денег отдать в виде дивидендов, а сколько пустить на развитие, решает собрание акционеров.

Если величина чистой прибыли отрицательная, ее называют непокрытым убытком. Пока прибыль не перекроет убытки, налог на прибыль предприятие не платит.

EBITDA и EBIT

Еще 2 показателя прибыли, которые не указываются в отчетности, но используются в финансовом моделировании, при оценке проектов, и интересуют инвесторов: EBIT — прибыль до вычета процентов и налогов, и EBITDA — прибыль до вычета процентов, налогов и амортизации.

Параметр EBITDA первоначально придуман, чтобы рассчитывать, может ли фирма погасить долги. Этот параметр, вместе с показателем чистой прибыли, отражает размер платежей, которые фирма произведет в срочном периоде.

Он иллюстрирует доход, который предприятие получает в текущем периоде. Его легко перенести на будущие периоды, поэтому он используется для оценки рентабельности вложений и возможности самофинансирования.

EBITDA позволяет сравнивать компании вне зависимости от типа и учетной политики. На сравнение не влияют размер инвестиций, кредитная нагрузка и режим налогообложения.

Главный минус параметра EBITDA — он не учитывает, что компании потребуются деньги на замену оборудования из-за амортизации. Предприятия, у которых большая доля затрат уходит на амортизацию (тяжелая промышленность, добыча природного сырья, строительство), стараются чаще демонстрировать этот параметр, ведь так их прогнозная прибыль привлекательнее для инвесторов. Поэтому инвесторы рассматривают EBITDA вместе с EBIT.

Еще один недостаток EBITDA и EBIТ — при расчете учитываются результаты не только профильной деятельности, но и одноразовые поступления. Это мешает анализировать компанию. Чтобы избавиться от такого «информационного шума», при расчетах вычитают прочие доходы или используют показатель операционной прибыли. Так прогнозируют способность фирмы генерировать денежный поток. Но проблема в том, что эти дополнительные операции могут вызвать финансовые манипуляции, а показатели в итоге окажутся завышенными или заниженными.

См. также:

Финансовая отчетность

Активы предприятия

Принципы начисления и непрерывности в МСФО

В основу составления отчетности по МСФО положены принципы, называемые допущениями и качественными характеристиками отчетной информации. Последние мы обсуждали в предыдущем номере журнала*. А сейчас М.Л. Пятов и И.А. Смирнова, Санкт-Петербургский Государственный университет, рассмотрят допущения.

В основу составления отчетности по МСФО положены принципы, называемые допущениями и качественными характеристиками отчетной информации. Последние мы обсуждали в предыдущем номере журнала*. А сейчас М.Л. Пятов и И.А. Смирнова, Санкт-Петербургский Государственный университет, рассмотрят допущения.

Примечание:

* См. статью «МСФО: качественные характеристики финансовой отчетности».

Любая система норм, регулирующая бухгалтерский учет (в том числе и МСФО), строится на определенных принципах. Термин «принцип бухгалтерского учета» имеет множество синонимов — постулат, требование, допущение, предположение, качественная характеристика, концепция, метод и т. п. Каждый из них передает какой-либо оттенок смысла конкретного принципа учета.

Бухгалтер, составляющий отчетность по МСФО, и любой пользователь этой отчетности должны исходить из того, что она построена на основе двух допущений — начисления и непрерывности.

Принцип начисления часто именуют также методом начисления. А об отчетности, составленной исходя из допущения начисления, говорят как о составленной методом (или по методу) начисления. На необходимость следовать методу начисления в МСФО есть прямое указание в двух документах — Принципах составления и представления финансовой отчетности (далее — «Принципы») и МСФО (IAS) 1.

А вот допущению непрерывности, помимо указанных документов, посвящено, по меньшей мере, еще два стандарта: МСФО (IFRS) 5 «Внеоборотные активы, предназначенные для продажи, и прекращенная деятельность» и МСФО (IAS) 10 «События после отчетной даты».

Начисление

МСФО (IAS) 1 гласит: организация обязана составлять финансовую отчетность (за исключением отчета о движении денежных средств), применяя бухгалтерский метод начисления. Это означает, что бухгалтер регистрирует факты хозяйственной деятельности, оказывающие финансовое воздействие на организацию в том отчетном периоде, в котором эти факты имели место. При этом не имеет значения, когда организация получила или выплатила денежные средства.

Считается, что факт имеет место с момента возникновения обязательств его участников (дебиторская и/или кредиторская задолженности), а не в момент, когда будут осуществлены соответствующие платежи. Следовательно, идея начисления состоит в том, чтобы, в частности, раздвинуть временные рамки бухгалтерской отчетности и демонстрировать не только осуществленные, но и будущие денежные потоки компании, давая тем самым базу для прогнозов относительно будущего положения дел.

Таким образом, при учете по методу начисления регистрируются не только (и не столько) денежные операции, но и операции по покупке в кредит, неденежному обмену, стоимостные изменения и переквалификация активов или обязательств, а также прочие операции, события и обстоятельства, не связанные с денежными потоками текущего отчетного периода, но обусловливающие их в будущем. Иными словами, принцип начисления относится к учетному процессу признания в текущем отчетном периоде будущих денежных поступлений и платежей. (Отметим, что «признание» представляет собой формальное включение операции или иного события в финансовую отчетность).

Общая идея принципа начисления хорошо знакома российским бухгалтерам. Отражение продаж не по оплате, а по отгрузке было, пожалуй, самой яркой методологической новацией учета в России в сторону перехода к принципам МСФО. Именно с учета продаж «по отгрузке» и началось реальное применение начисления в нашей практике, что получило официальное определение как «допущение временной определенности».

Сегодня, согласно пункту 6 ПБУ 1/98, ведение бухгалтерского учета должно предполагать, что «факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами (допущение временной определенности факторов хозяйственной деятельности)». Однако методологическая реализация начисления при учете конкретных фактов хозяйственной жизни в соответствии с предписаниями МСФО имеет определенные особенности, связанные, прежде всего, с оценкой статей отчетности компаний.

В учете по методу начисления факты хозяйственной жизни признаются как активы, обязательства, капитал, доходы и расходы (то есть как элементы финансовой отчетности, к которым мы обратимся в следующей статье), если они удовлетворяют определениям и критериям признания для этих элементов, изложенным в «Принципах» и самих стандартах. Так, организация, которая приобрела, но не оплатила товар, должна отразить в составе обязательств баланса начисления поставщику товара — кредиторскую задолженность перед поставщиком по статье «счета к оплате». В данном случае сумма задолженности обычно не вызывает сомнений, не требует оценок или расчетов — величина обязательства совпадает с суммой счета, выставленного поставщиком.

Но так бывает не всегда. Например, если товар приобретен со значительной отсрочкой платежа, величина признаваемого в балансе обязательства потребует специального расчета. Это необходимо сделать для того, чтобы затраты на покупку товара разделить на две части, причитающиеся поставщику: собственно за товар и за рассрочку платежа. Таким образом, начисление задолженности перед поставщиком за товар будет выполнено в момент приобретения товара, а затем по окончании каждого отчетного периода вплоть до оплаты счета будет доначисляться обязательство за рассрочку платежа.

Аналогично при продаже товара с отсрочкой платежа в активе баланса признается дебиторская задолженность покупателя, которая до наступления срока платежа наращивается по окончании каждого отчетного периода на сумму причитающихся процентов за предоставленный покупателю кредит. Таким образом, к моменту получения денежных средств дебиторская задолженность будет равна сумме по счету, выставленному продавцом товара.

Пример

1 января 2007 года ООО «Свет» реализовало ООО «Каркас» стройматериалы, при этом сумма по счету (без учета налогов) составила 121 000 руб. Счет должен быть оплачен через 2 года, то есть 1 января 2009 года. В сумму платежа включены проценты за предоставленную отсрочку платежа, исчисленные по ставке 10 % годовых.

Данные по рассматриваемой операции в финансовой отчетности каждой из компаний приведены в таблице.

![]()

Таким образом, к моменту проведения расчета между контрагентами в балансах организаций дебиторская и соответствующая кредиторская задолженности совпадут с суммой, указанной в счете за материалы. А в отчетности за каждый отчетный период, благодаря применению принципа начисления, можно увидеть суммы, причитающиеся в будущем к получению или оплате по состоянию на отчетную дату.

Метод начисления неразрывно связан с концепцией «соответствия»: понесенные затраты относятся на расходы отчетного периода путем непосредственного их соотнесения с принесенной ими выгодой (заработанным доходом). Т. е. соответствие — это одновременное признание доходов и расходов, совместно являющихся прямыми результатами одной операции или события. Так, затраты на приобретение товаров становятся расходами того отчетного периода, когда эти товары проданы.

В случае, когда получение выгоды от понесенных затрат (причинно-следственная связь «затраты-выгода»), явно не идентифицируется, начисление расходов осуществляется методом отнесения — то есть привязкой затрат к отчетному периоду, например, путем систематического их распределения. Так, затраты на оплату аренды помещения, внесенную авансом, относят на расходы соответствующего оплачиваемого периода по мере его наступления, затраты на приобретение объекта основных средств относят на расходы отчетного периода путем начисления амортизации по определенной схеме на протяжении всего срока полезного использования объекта. Таким образом, начисление выступает основой методологии определения доходов и расходов организации, а значит, и исчисления финансового результата хозяйственной деятельности.

Непрерывность

Непрерывность деятельности является не просто бухгалтерским методологическим принципом, но идеей, определяющей восприятие деятельности компании в современной экономике как направленной на продолжение и развитие, а не заранее ограниченной определенными временными или целевыми рамками.

В МСФО (IAS) 1 этот принцип определяется так: «Финансовая отчетность в обязательном порядке должна составляться на основе допущения о непрерывности деятельности, за исключением случаев, когда руководство организации либо само намеревается ликвидировать организацию или прекратить ее деятельность, либо вынуждено избрать такой способ действий в силу отсутствия иных реальных альтернатив».

Объекты бухгалтерского учета должны отражаться в финансовой отчетности согласно правилам и в оценках, определяемых соответствующими стандартами, только при возможности допущения непрерывности деятельности организации. Решение о том, можно ли принять это допущение, руководство организации выносит на основе изучения всей доступной информации и намерениях о будущем в пределах не менее двенадцати месяцев с отчетной даты. Для этих целей руководству организации может потребоваться проанализировать множество факторов текущей и предполагаемой рентабельности и платежеспособности, графики погашения обязательств и источники альтернативного финансирования, прежде чем оно утвердится во мнении о возможности допущения непрерывности деятельности.

Свидетельством нарушения принципа непрерывности может служить отказ банков в предоставлении организации кредитов, банкротство крупных дебиторов, отказ поставщиков в предоставлении отсрочки платежа. Такие факты должны быть раскрыты в финансовой отчетности. Если финансовая отчетность составляется без допущения о непрерывности деятельности, следует раскрыть этот факт, а также дать пояснения относительно методологической основы, на которой составлена отчетность, и причины, по которой организация не считается непрерывно действующей. Если после отчетной даты, но до утверждения отчетности, руководство организации делает заявление о намерении ликвидировать компанию, так как не имеет реалистичной альтернативы ликвидации, это свидетельствует о необходимости составления отчетности исходя из перспективы ликвидации, а не допущения непрерывности деятельности.

Ухудшение финансовых результатов деятельности и финансового положения после отчетной даты могут указывать на то, что необходимо рассмотреть возможности допущения непрерывности деятельности. В тех случаях, когда допущение непрерывности деятельности более не является приемлемым, следует принципиально изменить порядок учета, а не осуществлять корректировку показателей, отраженных исходя из первоначального порядка учета. Например, в ситуации банкротства главного клиента и при отсутствии возможности покрытия убытка, причиненного списанием безнадежного долга, что явно должно привести к ликвидации организации, финансовая отчетность должна составляться исходя из перспективы ликвидации, а не из допущения непрерывности.

В общем порядке активы организации отражаются в балансе исходя из допущения непрерывности деятельности, не предполагающей совершения вынужденной продажи или иной ликвидации, которая могла бы привести к уменьшению их возмещаемой стоимости. В тех случаях, когда балансовая стоимость объекта внеоборотного актива предположительно будет возмещаться не путем его дальнейшего обычного использования, объект квалифицируют как предназначенный для продажи (более детальные предписания даны в МСФО (IFRS) 5) и отражают в балансе по наименьшему из двух значений: его балансовой стоимости и справедливой стоимости за вычетом расходов на продажу.

Допустим, руководство организации, имеющей на балансе парк автомобилей остаточной стоимостью 150 млн. руб., собирается в течение следующего отчетного периода полностью его обновить. По оценкам экспертов и по состоянию на отчетную дату чистые поступления от продажи этих автомобилей составят 100 млн. руб. При составлении отчетности балансовая стоимость этих основных средств должна быть сокращена на 50 млн. руб.

Более того, если организация приобретает объект внеоборотного актива исключительно с целью его последующей продажи, она (с учетом требований МСФО (IFRS) 5) уже на дату приобретения должна квалифицировать и учитывать его как предназначенный для продажи.

Таким образом, принцип непрерывности в определенном смысле относится не только к организации в целом, но распространяется и на отдельные ее активы или группы активов, а также направления и компоненты хозяйственной деятельности.

В МСФО (IFRS) 5 введены учетные категории, имеющие непосредственное отношение к принципу непрерывности.

Группой выбытия называется группа чистых активов (активов и соответствующих им обязательств), выбытие которых предположительно будет осуществлено в ходе единой операции посредством продажи или иным образом. Элементы группы выбытия должны отражаться в балансе отдельно от других активов и обязательств. Такие активы и обязательства запрещено зачитывать друг против друга и представлять свернуто одной суммой.

Под прекращенной деятельностью в МСФО понимают компонент организации, который либо выбыл, либо квалифицирован как предназначенный для продажи. Этот компонент представляет отдельное крупное направление деятельности или географический район, в котором осуществляется деятельность, включен в план выбытия отдельного направления деятельности или закрытия сегмента деятельности в определенной географической области либо является дочерней организацией, приобретенной специально для перепродажи. Компонент организации — это элемент деятельности с относящимися к ней денежными потоками, которую в целях финансовой отчетности можно рассматривать отдельно от остальных элементов организации.

Пользователю финансовой отчетности должна быть дана возможность составить представление о будущих денежных потоках, доходах и расходах организации. Очевидно, что результаты хозяйственной деятельности, которая рассматривается как прекращенная, не могут приниматься во внимание при составлении прогнозов на будущее. Поэтому МСФО (IAS) 10 требует от организации раскрытия в отчете о прибылях и убытках:

- суммарной величины прибыли или убытка после налогообложения от прекращенной деятельности; прибыли или убытка после налогообложения, признанных по результатам оценки по справедливой стоимости за вычетом затрат на продажу, или реализации активов или группы (групп) выбытия, относимых к прекращенной деятельности;

- состава этой суммы, разложенной на: выручку, расходы и прибыль или убыток до налогообложения от прекращенной деятельности; соответствующие расходы по налогу на прибыль; прибыль или убыток, обусловленный переоценкой по справедливой стоимости, за вычетом затрат на продажу активов или группы выбытия, относящихся к прекращенной деятельности и соответствующие расходы по налогу на прибыль;

- чистых денежных потоков, относящихся к операционному, инвестиционному и финансовому направлениям прекращенной деятельности.

Любая прибыль или любой убыток от переоценки внеоборотного актива, квалифицированного в качестве предназначенного для продажи (или группы выбытия), который не отвечает определению прекращенной деятельности, подлежит включению в прибыль или убыток от продолжающейся деятельности.

Принцип непрерывности деятельности субъекта бухгалтерского учета является ключевой концепцией современной бухгалтерской теории и практики во всем мире. Более того, мнение о его выполнении лежит в основе аудиторского подтверждения бухгалтерской отчетности. Составляя аудиторское заключение, аудитор должен выразить свое мнение о соответствии финансового положения предприятия требованию непрерывности деятельности.

Это требование в данном случае означает, что предприятие в течение ближайшего финансового года будет нормально функционировать и не только не прекратит своего существования, но и существенно не сократит объемы своей деятельности.

Выражение аудитором своего мнения о соблюдении принципа непрерывности относительно реального положения дел в компании вселяет в пользователей отчетности уверенность в надежности финансового положения предприятия и возможности сотрудничества с ним на долгосрочной основе.

Как видим, применение методологических допущений начисления и непрерывности деятельности является одной из идеологических основ МСФО. Фактически применение этих допущений на практике говорит о демонстрации надежности положения дел компании (в чем очень важно убедиться пользователям отчетности).

Применяя принцип начисления, мы признаем доходы и расходы организации уже в момент возникновения обязательств, то есть исходим из того, что обязательства, связанные с хозяйственной деятельностью предприятия, будут исполняться (иначе принцип начисления теряет всякий смысл). А если мы исходим из такого допущения, значит, у нас есть основания предполагать нормальный ход дел в компании.

Развитием этой идеи является принцип непрерывности, в основе которого лежит постулат о том, что в ближайшем обозримом будущем компания будет нормально работать, и не возникнет поводов для существенного сокращения или прекращения ее деятельности.

Тема 2.1.1 Концепция подготовки и представления финансовой отчетности. Традиционные тесты. Теоретические вопросы

Цель финансовой отчетности состоит в представлении информации о:

+—финансовом положении, результатах деятельности и изменениях в финансовом положении компании

—финансовых результатах деятельности компании прошлых событий

—результатах деятельности руководства компании

Информация о финансовом положении компании приводится в:

—отчете о прибылях и убытках

+— отчете о финансовом положении

—отчете об изменениях капитала

Основополагающими допущениями при составлении финансовой отчетности являются:

—учетная политика компании

—имущественная обособленность, непрерывность деятельности

+—метод начисления, непрерывность деятельности

Основными качественными характеристиками финансовой отчетности являются:

+—понятность, уместность, надежность, сопоставимость

—понятность, существенность, своевременность

—полнота, осмотрительность, надежность, нейтральность

Элементами финансовой отчетности являются:

—активы, пассивы, доходы, расходы

+—активы, обязательства, капитал, доходы, расходы

—активы, обязательства, капитал, прибыль, убытки

Результаты операций и прочих событий по методу начисления признаются:

—в момент поступления денег

—после поступления денег

+—не зависят от движения денег

Обязательствами организации являются:

—будущие экономические выгоды

+—текущая задолженность организации

—ценности, используемые организацией в ходе деятельности

Непрерывность деятельности означает, что:

—компания будет непрерывно получать прибыль

+—компания будет действовать в обозримом будущем

—компании не угрожает банкротство

Соблюдение принципа осмотрительности требует, чтобы не были завышены:

+—активы

—расходы

—обязательства

Соблюдение принципа осмотрительности требует, чтобы не были занижены:

—активы

—доходы

+—обязательства

Актив признается в балансе:

+—когда существует вероятность притока будущих экономических выгод в компанию, а актив имеет стоимость или оценку, которая может быть надежно измерена

—когда компания имеет право собственности на актив, а актив имеет стоимость или оценку, которая может быть надежно измерена

—когда актив имеет физическую форму, стоимость или оценку, которая может быть надежно измерена

Для составления финансовой отчетности применяются:

—только финансовая концепция капитала

+—физическая и финансовая концепции капитала

—финансовая и управленческая концепции капитала

Если сумма всех обязательств увеличилась на сумму 5000 руб., означает ли это, что:

—активы уменьшились на 5000 руб

+—активы увеличились на 5000 руб. или собственный капитал уменьшился на 5000 руб

—активы увеличились на 2500 руб. и собственный капитал увеличился на 5000 руб

Погашение дебиторской задолженности на сумму 5000 руб. означает:

+—увеличение активов на 5000 руб., уменьшение активов на 5000 руб

—увеличение активов на 5000 руб., уменьшение обязательств на 5000 руб

—уменьшение обязательств на 5000 руб., увеличениесобственного капитала на 5000 руб

Качественной характеристикой финансовой отчетности не является:

—уместность

—сопоставимость

+—консерватизм

Для того, чтобы информация была уместной, она должна:

—иметь низкую стоимость получения

+—помогать оценивать прошлые, настоящие и будущие события, подтверждать и исправлять прошлые оценки

—быть доступной для понимания пользователем

Информация является уместной, если она:

—носит объективный характер

+—способна влиять на принятие экономических решений

—представлена за более длительный из двух периодов: операционный цикл или один год

Допущение о непрерывности деятельности не применимо, когда:

—компания только начинает свою деятельность

+—предполагается ликвидация компании

—нельзя рассчитать возможную чистую цену продаж

Непрерывность деятельности означает, что:

—предприятие будет непрерывно получать прибыль

+—предприятие будет действовать в обозримом будущем

—предприятие нормально действует

Сравнимость информации требует, чтобы:

—схожие предприятия одной отрасли использовали схожие методы учета

—бухгалтерская информация не содержала существенных ошибок

+—способ подготовки отчетности должен последовательно применяться от одного периода к другому

Ограничение выгоды/затраты означает:

+—выгоды превышают затраты

—затраты превышают выгоды

—выгоды и затраты не связаны

Надежность информации раскрывается через следующие характеристики:

—понятность, уместность, сопоставимость

+—правдивое представление, преобладание сущности над формой, нейтральность, осмотрительность, полнота

—своевременность, полнота, уместность, сопоставимость, правдивое представление

Ограничениями уместности и надежности информации являются:

—своевременность, уместность, баланс между выгодами и затратами

+—баланс между качественными характеристиками, баланс между выгодами и затратами, своевременность

—правдивое представление, нейтральность, осмотрительность

Понятность информации означает, что она:

+—доступна для понимания пользователем

—исключает сложную финансовую информацию из отчетности

—понятна неподготовленному пользователю

Все признанные активы характеризуются:

—высокой стоимостной оценкой

—длительным сроком полезного функционирования (использования)

+—заключенными в них будущими экономическими выгодами

—материально-вещественной формой

Право собственности на активы для их признания является условием:

—достаточным

—обязательным

+—необязательным

—скрытым

Отступление от требований Международных стандартов финансовой отчетности в исключительных случаях допускается для:

—упрощения учетных процедур

—ускорения процесса подготовки финансовой отчетности

+—достижения достоверного представления финансовой отчетности

—достижения баланса между оценками

Допущение о непрерывности деятельности не требует подробного анализа, если предприятие:

—входит в группу в качестве дочерней компании, акции которой не имеют рыночной котировки

+—прибыльно в течение некоторого времени и имеет свободный доступ к финансовым ресурсам

—организовано в форме ОАО

—не имеет долгосрочных обязательств

Финансовая отчетность согласно МСФО составляется на основе принципа начисления:

—полностью

—за исключением информации об изменениях в капитале и о движении денежных средств

+—за исключением информации о движении денежных средств

—за исключением информации об отложенных налогах

Принцип начисления согласно МСФО означает, что:

+—статьи доходов и расходов признаются как элементы финансовой отчетности, если они соответствуют определениям и критериям признания этих элементов в Концепции МСФО

—статьи доходов и расходов признаются как элементы финансовой отчетности, в оценке по справедливой стоимости

—статьи доходов и расходов признаются как элементы финансовой отчетности только в том случае, если они соответствуют определениям элементов в Концепции МСФО и не оплачены

Критерий признания обязательства в балансе:

—имеется активный рынок обязательства

—ожидается приток ресурсов, содержащих экономические выгоды

+—величина обязательства измерена надежно

—ожидается поступление денежных средств

Что такое метод признания доходов и расходов

Признание выручки – это определение фирмой права на то, чтобы получать прибыль, передавать собственническое право клиенту. Соответственно с допущением временной определенности фактов экономической деятельности, момент, когда учитывается выручка, наступает, когда собственническое право передается покупателю.

Момент, в который переходит право собственности, зависим от условий договора, который заключили участники сделки. Признание расходов – это установление размера затрат, определение того, что деньги расходуются соответственно с соблюдением условий договора, норм законодательства.

Какие методы признания доходов и расходов существуют

Законодательно предусмотрено 2 способа: кассовый метод и метод начисления. Каждый из них располагает своими особенностями, которые должен учитывать сотрудник бухгалтерского отдела организации.

Кассовый метод в бухгалтерском учете

При задействовании данного способа доходы учитываются в период получения, а затраты – в период оплаты. Датой получения выручки считается день, когда денежные средства были переданы в кассу либо попали на расчетный счет, и дата получения авансового платежа, соответственно с пунктом 2 статьи 273 Налогового Кодекса России.

Затраты при кассовом способе необходимо учитывать в день выплаты денежных средств из кассы, снятия их с расчетного счета либо выбытия имущества, соответственно с пунктом 3 статьи 273 Налогового Кодекса России.

Внимание! При этом определенные типы выручки и затрат при задействовании кассового способа должны быть учтены по особым правилам. К примеру, затраты на сырье и материалы могут быть признаны при подсчете налога на прибыль лишь после оплаты, списания в производство и использования на конец расчетного периода.

В отличие от способа начисления, кассовый метод могут использовать не все компании. Прежде всего, текущая законодательная база устанавливает максимальный предел прибыли. Использовать кассовый способ могут фирмы, чей средний доход за 4 предыдущих квартальных периода не больше 1000 тыс. руб. Исключение – фирмы, участвующие в госпроекте «Сколково». Для них этот лимит не действует.

Также определен список лиц, которые не вправе использовать кассовый способ, независимо от величины собственного дохода.

К ним причисляются:

- банковские компании;

- кооперативы-кредиторы;

- юридические лица, занимающиеся выдачей микрозаймов российским гражданам и предприятиям;

- контролируемые лица зарубежных юридических лиц;

- юридические лица, которые лицензированы на использование определенного территориального участка с морскими месторождениями;

- фирмы, являющиеся операторами новых морских месторождений;

- лица, участвующие в товариществах (в том числе инвесторских);

- лица, участвующие в соглашениях доверительного управления.

Особенность данного способа состоит в том, что выручку в налоговую базу по прибыли нужно учитывать в том периоде, в котором она появляется по бумагам. Эти документы должны обосновывать появление дохода, вне зависимости от факта оплаты либо передачи имущества. Правила, по которым выручка отражается по способу начисления, приведены в статье 271 Налогового Кодекса Российской Федерации.

Выручку от реализации можно признать на дату:

- акта приема-передачи – для недвижимости (как жилого, так и коммерческого типа);

- оформленного агентов извещения либо отчетности – по сделкам с участием посредников;

- исполнения обязательства по передаче ценных бумаг, начисления денег от частично погашенной номинальной цены бумаг – по ценным бумагам (акции, облигационные бумаги).

Даты учета выручки, не связанной с реализацией, таковы:

- дата акта приема-передачи – при ситуации, когда имущество безвозмездно передается другому лицу;

- дата завершения расчетного периода – для процедур, которые отражают восстановление резерва;

- дата расчетов соответственно с договором либо конец расчетного периода – по соглашениям, которые заключены в рамках аренды (спецтехники, недвижимого имущества, транспортных средств, сотрудников);

- дата оплаты – для дивидендных отчислений и денег, которые поступили на безвозмездной основе.

Полный список ситуаций с указанием даты учета внереализационной выручки можно найти в пункте 4 статьи 271 Налогового Кодекса России. Стоит сказать, что по выручке различных периодов, когда зависимости между доходами и затратами не было обнаружено, нужно выполнять распределение дохода от производства с продолжительным циклом и при отсутствии поэтапной сдачи работ.

Справка! Соответственно со статьей 316 Налогового Кодекса России, правила распределения выручки должны быть отражены в учетной политике. В противном случае у организации могут возникнуть проблемы с налоговой службой. По этой причине весьма важно проследить за тем, чтобы бухгалтерский отдел проработал учетную политику.

Затраты признаются не тогда, когда по факту были оплачены, а с учетом их появления соответственно с определенной экономической ситуацией.

Признание затрат может осуществляться:

- В дату передачи сырья поставщиком либо на дату акта приема-передачи – по материальным затратам.

- Каждый месяц в последний день – для амортизации.

- Каждый месяц – для расходов на заработную плату сотрудникам.

- В день, когда были оказаны услуги – для восстановления основных средств.

- В день оплаты соответственно с договором либо равномерно во время всего срока его действия – затраты по медицинским страховкам (обязательное медицинское страхование, дополнительное медицинское страхование).

Внереализационные и иные затраты могут быть признаны на дату:

- зачисления – для налоговых сборов, платежей по страховкам, резервных средств;

- расчетов соответственно с договором – для комиссий, оплаты услуг по договорам, платежей по аренде;

- оплаты – для подъемных средств, компенсационных платежей за применение личных транспортных средств.

Какой порядок используется при УСН

При применении определенного способа у налогоплательщика может появиться вопрос: когда все-таки нужно учитывать выручку/затраты?

К примеру, может возникнуть спорная ситуация, связанная с появлением внереализационный выручки из-за завершения периода исковой давности по долгу перед кредитором.

Представители ФНС утверждают, что выручка появляется в последний день расчетного периода, когда завершился период исковой давности (письмо налоговой службы от 8 декабря 2014 г., письмо Министерства финансов от 12 сентября 2014 г.). Однако определенные арбитры полагают, что такую выручку нужно признавать в периоде, когда глава фирмы подписал указ о списании долга (указ Президиума России от 15 июля 2008 г.).

При задействовании кассового способа размер долга перед кредитором включен в состав внереализационной прибыли. Период учета выручки приходится на день полного списания долга (письмо Министерства финансов от 7 августа 2013 г.).

В данном письме говорится о том, что налогоплательщик использует упрощенку. Ввиду того что Налоговый Кодекс предусматривает ведение учета «упрощенцами» кассовым способом, можно предполагать, что такой подход может использоваться всеми плательщиками налогов, применяющими кассовый способ.

Что такое принцип равномерности признания доходов и расходов

Если правилами контракта предусматривается получение выручки на протяжении нескольких расчетных периодов и не предусматривается поэтапной сдачи продукции/услуг, распределение затрат производится плательщиками налогов самостоятельно при налоговом учете принципа равномерного учета прибыли и затрат.

Можно выделить такие условия, входящие в принцип равномерности:

- должно быть предусмотрено получение выручки в течение минимум 2 расчетных периодов;

- товары/услуги не должны сдаваться поэтапно;

- должны быть затраты по контракту.

Итоги

Глава 25 Налогового Кодекса Российской Федерации предусматривает 2 метода учета выручки и затрат: метод начисления, кассовый способ. Метод начисления может использовать любой плательщик налогов, тогда как кассовый способ – только юрлица, соответствующие определенным в Налоговом Кодексе условиям. Выбирая тот или иной метод, его необходимо отразить в учетной политике. Помните, что при использовании упрощенной системы налогообложения вы должны применять кассовый способ.