Содержание

- Где брать и что такое финансовый лицевой счет

- Что это за документ

- Где взять выписку

- С места жительства или с места регистрации

- Открытие счета

- Лицевой счет

- Где используется лицевой счет

- Порядок использования лицевого счета

- Номер лицевого счета

- Типовой лицевой счет сотрудника

- Банковский лицевой счет

- Что такое номер счета карты Сбербанка

- Как узнать номер счета карты Сбербанка

- Порядок нумерации лицевых счетов

- Документация, документооборот и внутрибанковский контроль.

- Аналитический и синтетический учёт

- Что такое лицевой счет

- Из скольких цифр состоит счет

- Как узнать номер лицевого счета в Сбербанке

- Для чего может потребоваться номер лицевого счета

- Расчетный и лицевой счет: отличия

- Расчётный счёт. Что это такое?

- Затраты

- Лицевой счёт. Что это такое?

- Различия между лицевым и расчётным счётом

- Суть и цели расчётного счёта?

- Расчетный счет и лицевой счет. Это одно и то же?

- Расчетный счет

- Расчётный и лицевой счёт. В чем отличие?

Где брать и что такое финансовый лицевой счет

Финансово-лицевой счет

Владельцы квартир нередко задаются вопросом, где взять выписку с финансово-лицевого счета?

Зачастую выписка требуется при осуществлении какого-либо действия с недвижимостью – квартирой или домом.

К примеру, продажа или дарение всегда сопровождается подтверждением отсутствия задолженности по коммунальным услугам.

Чтобы знать, где взять выписку, важно выяснить что такое финансовый лицевой счет. Оформлен ли он у владельца можно узнать в расчетно-сервисном центре района города, куда входит жилой дом.

Что это за документ

Финансовый лицевой счет оформляется на жилое помещение – квартиру или дом. Документ подтверждает собственность определенного человека, здесь также отображается количество прописанных и общие данные о помещении – площадь квартиры или дома в целом, количество жилой площади и прочие факторы.

Владельцы квартир или домов могут получать подобную выписку каждый месяц – всем привычный счет за оплату коммунальных услуг по квартире или дома.

Здесь указываются суммы, обязательные к выплате – содержание и текущий ремонт, обслуживание, количество потребляемой электроэнергии, водоснабжение и прочие коммунальные услуги. В документе также отображаются элементы управления и содержания всего многоквартирного дома.

Благодаря представленному документу владелец помещения может всегда быть в курсе состояния своего личного счета на жилье, а также прослеживать выполнение обязательных работ со стороны коммунальных служб. Разумеется, собственники и наниматели квартир или домов оплачивают только то количество коммунальных услуг, которое они использовали.

В документе есть соответствующие графы для указания количества использованного света и воды, если имеются счетчики. В остальном же суммы рассчитываются путем разделения начисленных сумм на количество площади помещения – чем больше площадь, тем больше приходится оплачивать.

Где взять выписку

Отделение Единого расчетного счета

Что такое финансовый лицевой счет и где его взять – вот главный вопрос, задаваемый собственниками, которые решаются на продажу жилья.

В Росреестре обязательно следует предъявлять подобную выписку, чтобы осуществить продажу жилья без имеющегося долга.

Где взять эту выписку?

За выпиской можно обратиться в ближайшее расчетное отделение, которое обслуживает район владельца квартиры или дома.

Также можно обратиться в любой многофункциональный центр или администрацию населенного пункта.

При себе необходимо иметь свидетельство о праве собственности или договор соцнайма. Следует также отметить, что подобные сведения может получить только собственник или ответственный квартиросъемщик.

Выписка готовится в течение дня – зачастую документ готовит сам бухгалтер расчетного центра. Выдается документ на следующий день по предъявленному паспорту и свидетельству или договору.

С места жительства или с места регистрации

Несколько непонятным становится вопрос, выписку брать с местожительства или по месту регистрации. Что такое финансовый лицевой счет по месту регистрации?

Сегодня далеко не редкость, когда собственник квартиры имеет прописку в другом месте – это может быть связано с самыми различными причинами. Финансовый лицевой счет по месту регистрации – это документ, который оформлен на жилье, где человек прописан.

Если потребовалась подобная выписка, следует обратиться к собственнику помещения, чтобы он лично взял представленный документ.

Финансовый лицевой счет с места жительства – это документ, оформленный на жилье, где человек проживает постоянно или большую часть времени. Здесь необязательно быть зарегистрированным или иметь в собственности квартиру или дом.

Сегодня весьма распространенное явление, как съем квартиры – это и есть местожительство. Если человек не собственник и не прописан в помещении, такую выписку с лицевого счета взять не получится.

Открытие счета

Лицевой счет можно открыть самостоятельно, а иногда и требуется при оформлении новостройки. Для открытия обращаются в паспортный стол с предоставлением документов:

- паспорта владельца квартиры или дома

- необходимые документы для подтверждения права собственности

- подписанный договор о техобслуживании – составляется в ЖЭУ, которое обслуживает многоквартирный дом

Расчетные документы на квартиру

Если есть необходимость, предъявляются документы, дающие право на изменения лицевого счета.

Зачастую здесь имеется в виду договор о купле-продаже и прочие основания на получение жилья в собственность.

Финансовый лицевой счет отображает информацию о жилом помещении и количество используемых коммунальных услуг.

В случае необходимости выписку можно получить, обратившись в администрацию, многофункциональный центр или расчетно-сервисный центр.

Подробнее о выписке из лицевого счета — на видео:.

Лицевой счет

Лицевой счет — это счёт для ведения учёта расчетов с отдельными юридическими и физическими лицами, на котором отражаются вся информация о финансово-кредитных операциях с определенным клиентом согласно требованиям конкретной организации.

Отметим, что лицевые счета являются документами аналитического учёта.

Где используется лицевой счет

Лицевой счет присваивается каждому лицу при его регистрации в реестре учреждения. Это могут быть социальные, налоговые другие государственные структуры. Лицевой счет также применяется в страховании, банковских и финансовых учреждениях. Рассмотрим несколько областей применения лицевого счета:

У налогоплательщика лицевой счет содержит учет по начислениям с заработной платы, и другим выплатам. При этом все операции по лицевому счету осуществляются по специальной классификации банка. Каждая статья проведенной операции обозначается уникальным кодом.

Для налогового органа лицевой счет является регистром аналитики и учета операций по уплате налоговых сборов.

Для Пенсионного фонда лицевой счет – это обобщение сведений о поступлении пенсионных взносов и прочая идентификационная информация о застрахованном лице. При этом каждый отдельный номер лицевого счета имеет особую часть — раздел о поступлениях страховых вложений для накопления трудовой пенсии.

Таким образом, лицевые счета ведутся не только в финансовых, страховых организациях, но и в налоговых инспекциях, предприятиях коммунального обслуживания, а также в органах государственной власти (например, в Федеральном казначействе).

Порядок использования лицевого счета

Лицевой счет открывается для физических лиц и предназначен для использования в личных целях.

Отметим, что лицевой счет широко применяется обычными гражданами для проведения персональных денежных операций, но открытие лицевого счета не является обязательным.

Физическое лицо может использовать лицевой счет для следующих целей:

-

погашения кредитов банков и выплаты процентов кредитным учреждениям;

-

перевода денежных средств юридическим лицам;

-

хранения собственных финансов.

Номер лицевого счета

Существуют и лицевые номера. Номер лицевого счета — это уникальная комбинация цифр, порядок которых строго индивидуален для каждого лица и не повторяется больше нигде. Номер лицевого счета или код плательщика – это счет, откуда будут списаны или на который будут перечислены денежные средства.

В общем определении, что такое лицевой счет, – это учетный регистр для каждого конкретного его носителя с учетом основных функций юридических, физических лиц и организаций. Счет отражает все действия финансового характера его обладателя. Открывает лицевой счет банковское учреждение либо бухгалтерия, чтобы учитывать финансовые расчеты в индивидуальном порядке с разными лицами или компаниями. На нем фиксируется движение средств по приходно-расходным ордерам, поступление вкладов, начисление процентов. Другими словами, на лицевом счете отражается статистика любых финансово-кредитных отношений. Перечислим их:

-

лицевой номер налогоплательщика. Открывается при регистрации плательщика в налоговой структуре в качестве налогового агента (плательщика).

-

лицевой номер в сфере Жилищно-Коммунального Хозяйства (ЖКХ). Присваивается собственнику жилья для отражения коммунальных платежей (энергия, вода, отопление, телефония, интернет и пр.).

-

лицевой номер застрахованного лица. Открывается при выдаче СНИЛС и присвоении уникального номера для застрахованного гражданина. Содержит сведения, обязательные в будущем для расчета пенсии.

-

лицевой номер распорядителя. Отражение действий, касающихся распределения бюджетных средств;

-

лицевой номер акционера. Для фиксации о выпуске, стоимости, количестве, категории и т. д. ценных бумаг и операций с ними.

Отметим, что номер лицевого счета — это основной объект учета контроля за движением финансов и отражения прочей индивидуальной информации.

>Примеры лицевых счетов

Тип и предназначение лицевого счета определяют информацию, которая будет отражаться на лицевом счете клиента.

Типовой лицевой счет сотрудника

Типовой лицевой счет работника предприятия оформляется бухгалтерской службой и используется для учета заработной платы во всех ее видах.

Для заполнения лицевого счета сотрудника потребуются первичные документы:

-

сведения об отработанном рабочем времени;

-

оценка объема выполненной работы;

-

данные о выработке.

Фактически на лицевом счете работника предприятия отражается сумма ежемесячного заработка сотрудника, полученного им за календарный год.

Также на лицевом счете работника предприятия приводится информация об удержаниях, компенсациях и налогах, премиальных, пособиях и материальной помощи.

Банковский лицевой счет

Лицевой счет в банке — это комбинация из 20 цифр, которая открывает доступ к информации о клиенте, его кредитных обязательствах, проведенных операциях, начислении процентов, количестве банковских продуктов в личном пользовании и так далее.

Таким образом на банковском лицевом счете отражается вся информация о том , что делает и чем пользуется клиент, имеющее какое-либо отношение к конкретной финансовой организации.

Вся информация на лицевом счету строго конфиденциальна, и банк несет за это ответственность. Предоставлять сведения со счета сотрудники имеют право только держателю лицевого счета. Однако законодательство РФ предусматривает случаи разглашения сведений по запросу уполномоченных органов.

Лицевые банковские счета бывают разных типов:

-

сберегательные;

-

расчетные;

-

операционные;

-

инвестиционные.

Не все держатели банковских карт Сбербанка знают, что их пластиковая карта привязана к банковскому счету. Если карточка используется только для платежей и снятия денег в банкомате или через кассу, то эта информация может и не понадобиться им вовсе. Но чтобы получить денежный перевод, придется узнать полные реквизиты своей карты.

Не всегда возможен прямой перевод денег с карты на карту Сбербанка. К тому же, перечисления между картами разных банков облагаются существенной комиссией, большей, чем при переводе с одного банковского счета на другой. В таком случае нужно узнать лицевой счет карты Сбербанка.

Из-за того, что лицевой счет не является обязательным реквизитом для осуществления всех банковских операций, его часто путают с номером карты, расчетным или корреспондентским счетами. Чтобы внести ясность в данный вопрос, сначала разберемся с этими определениями.

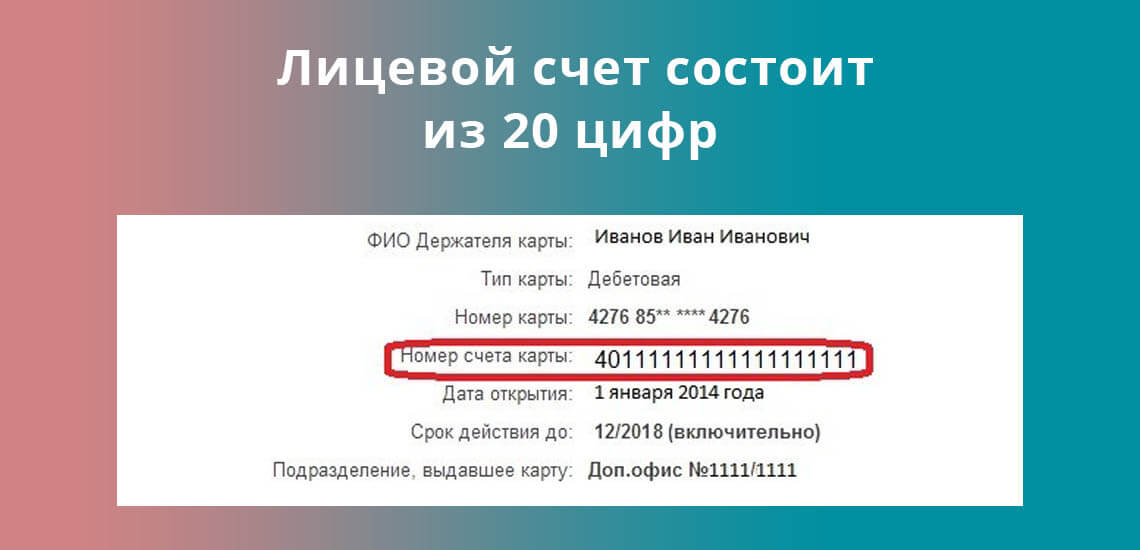

Что такое номер счета карты Сбербанка

Номер счета карты Сбербанка — 20-значный лицевой счет, открывается в банке физическим лицам для расчетных операций, не связанных с предпринимательской деятельностью. Не отображается на банковской карте. Ниже показано, как он выглядит.

Расчетный счет — открывается юридическим лицам (не кредитным организациям), а также индивидуальным предпринимателям. Используется для расчетов, связанных с ведением предпринимательской деятельности или частной практики.

Корреспондентский счет — открывается кредитной организации (банку). Используется для расчетов между кредитными организациями на основании корреспондентского договора.

В данном случае, это счет Сбербанка в Центральном банке. Если деньги переводятся с одного банка в другой, то сначала ЦБ перемещает их между корреспондентскими счетами, а затем они распределяются по счетам внутри банка, согласно условиям перевода.

Номер карты — состоит из 16 – 18 цифр. При смене карточки этот номер меняется, но лицевой счет в банке остается прежний.

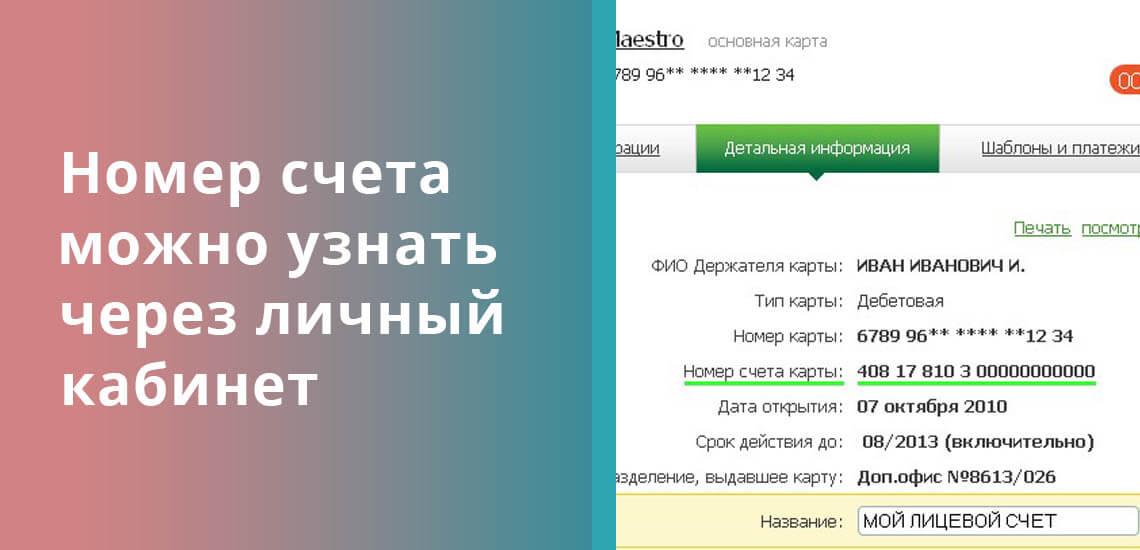

Как узнать номер счета карты Сбербанка

Узнать номер счета карты Сбербанка можно разными способами.

ПИН-конверт или договор

Первое, что вам нужно проверить – посмотреть на ПИН-конверт или договор, который был выдан в Сбербанке вместе с банковской картой.

Сбербанк Онлайн

Зайдите в Личный кабинет интернет-банка, откройте раздел «Карты». Затем выберите интересующую карточку и перейдите на страницу «Детальная информация».

На этой же странице вы сможете распечатать реквизиты. Нажмите кнопку «Печать» и система выведет на экран готовый бланк с информацией, которую можно распечатать в принтере.

Внимание! В Личном кабинете реализована возможность получения банковских реквизитов для дебетовых карт, по кредитным картам эта информация недоступна. Номер счета по кредитным картам можно посмотреть в ПИН-конверте (см. выше) и заказать на E-Mail через Сбербанк Онлайн.

Банкомат

Подойдите к банкомату Сбербанка, вставьте в него карту, счет от которой необходимо узнать, и введите ПИН-код. В главном меню терминала выберите раздел «Личный кабинет, информация и сервис» и получите нужные сведения.

Мобильное приложение

Для удобства клиентов разработано мобильное приложение Сбербанк Онлайн.

Найти номер лицевого счета в нем очень просто. Авторизуйтесь в программе и перейдите в меню «Карты». Отобразятся все банковские карточки пользователя, выберите нужную. Откроется окно с детальной информацией – жмите по ссылке «О карте». Далее вы увидите банковские реквизиты: лицевой счет, наименование банка и т.д.

Звонок в Службу поддержки

Горячая линия Сбербанка оказывает круглосуточную помощь клиентам, отвечая на вопросы, связанные с обслуживание кредитов, денежных переводов, карт и других банковских продуктов.

Звоните по номерам:

- 8 (800) 555-55-50 – бесплатно со стационарных телефонов по всей России

- 900 – с мобильного Билайн, МТС, Мегафон

- +7 495 500-55-50 – московский номер для звонков из-за границы

Чтобы удостовериться в держателе карты, сотрудники банка спросят некоторые сведения о нем, такие, как ФИО, дату рождения, «секретное слово» и т.д. Пройдя проверку вы сможете задать свой вопрос.

Как видите, узнать реквизиты банковской карты несложно.

Порядок нумерации лицевых счетов

Указанные в Плане счетов счета являются синтетическими. Для детализации информации по этим счетам к каждому из них открывается лицевой счет, который является элементом аналитического учета. Лицевым счетам присваиваются наименование и номера в зависимости от его принадлежности конкретному клиенту и целевому назначению: для корреспондентских, расчетных, текущих, кредитных счетов, счетов просроченных кредитов и процентов и других.

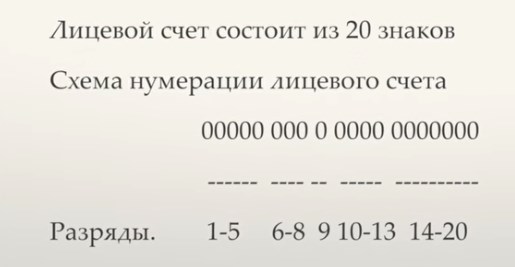

Номер лицевого счета состоит из 20 знаков:

5 знаков – номер балансового счета второго порядка (первые три знака – счет первого порядка);

3 знака – код валюты; определяется в соответствии с Общероссийским классификатором валют (ОКВ); Например, 810-рубли, 840-доллары, 978-евро и т.д.

1 знак – защитный электронный ключ; рассчитывается в соответствии с Письмом Банка России «Порядок расчета контрольного ключа в номере лицевого счета» от 08.09.97г № 515. При определении ключа используются позиции (разряды) кодового обозначения лицевого счета и разряды банковского идентификационного кода (БИК).

4 знака – номер филиала, структурного подразделения кредитной организации;

7 знаков – порядковый номер лицевого счета в Книге регистрации счетов

Свободные номера в последних 7 знаках используются кредитной организацией следующим образом:

— по бюджетным счетам указывается символ бюджетной классификации;

— по счетам прибылей и убытков символ отчётности и т.п. по необходимости.

Например, номер лицевого счёта 40702810300090000231 означает:

40702 – коммерческая негосударственная организация;

810 – рублёвый счёт;

3 – защитный ключ;

0009 – филиал номер 9;

0000231 – порядковый номер лицевого счёта.

Документация, документооборот и внутрибанковский контроль.

1. Виды расчётно-денежных документов и их классификация

2. Порядок организации внутрибанковского документооборота.

3. Организация внутрибанковского контроля и его задачи. Виды внутрибанковского контроля.

4. Порядок исправления ошибочных записей в регистрах бухгалтерского учёта.

1. Виды расчетно-денежных документов и их классификация.

Основанием для записи операций в регистры бухгалтерского учета являются первичные документы.

Документы поступают в кредитную организацию от:

— организаций-клиентов;

— других кредитных организаций;

— из подразделений Банка России;

— составляются в кредитной организацией по внутренним операциям.

Совокупность документов, используемых кредитной организацией для ведения бухгалтерского учета и контроля образует банковскую документацию.

Большой объем и многообразие банковских операций требуют рациональной организации банковской документации. Это достигается путем стандартизации и унификации форм документов. Для оформления документов используются стандартные бланки, изготовленные типографским способом или программным путем. Данные документов, раскрывающие их содержание называются реквизитами. Новый Закон «О бухгалтерском учете» № 402-ФЗ не содержит прямого указания об обязательном использовании унифицированных форм первичных документов, но ряд нормативных документов Банка России предписывает использования стандартных форм для оформления операций, например Положение о безналичных расчетах № 383-П от 19.06.2012 г. и другие.

В соответствии с Законом «О бухгалтерском учете» и Положением БР № 302-П (№ 385-П) документы должны содержать следующие обязательные реквизиты:

· название документа;

· номер документа;

· дата составления;

· наименование организации;

· сумма;

· подписи;

· контировка счетов.

В зависимости от характера операции в документы могут быть включены дополнительные реквизиты: коды, наименование плательщика и получателя, очередность платежей, печать и т.д.

Первичные документы составляются в момент совершения операции или сразу после ее окончании в необходимом количестве экземпляров на ПЭВМ. Денежные чеки заполняются вручную. Исправления в банковских документах не допускаются.

Расчетно-денежные документы подразделяются:

По месту составления:

а) внутрибанковские;

б) клиентские.

По объему охватываемых операций:

а) простые;

б) сводные.

По характеру и содержанию операций:

1) Кассовые документы:

а) приходные кассовые документы

— объявления на взнос наличными;

— приходные кассовые ордера;

— препроводительные ведомости.

б) расходные кассовые документы

— денежные чеки;

— расходные кассовые ордера.

2) Мемориальные документы:

а) мемориальные ордера;

б) платёжные ордера.

3) Расчетные документы:

а) платежные поручения;

б) платежные требования;

в) инкассовые поручения;

г) расчетные чеки;

д) аккредитивы;

4) Электронные платёжные документы (ЭПД):

— полноформатные ЭПД;

— ЭПД, содержащие часть информации на бумажном носителе;

— Электронные служебно-информационные документы.

При приеме документов работник банка обязан проверить соответствие документа установленной форме бланков, наличие обязательных реквизитов, соответствие печати и подписей распорядителей счета заявленным образцам.

В кредитных организациях должна быть обеспечена сохранность бухгалтерских документов в соответствии с требованиями, установленными Законом «О бухгалтерском учете» и Положением БР 385-П. Первичные документы, учетные регистры и формы отчетности подлежат обязательному хранению в архиве в течение установленного срока, но не менее пяти лет. Мемориальные документы хранятся подшитыми за каждый рабочий день в возрастающем порядке дебетованных балансовых счетов. Журналы и ежедневные балансы, документы по вкладам и другие прошнуровываются в отдельные папки по месяцам. По истечении определенного срока документы уничтожаются, но предварительно актируются. Перечень уничтоженных документов хранится далее в архиве.

2. Порядок организации внутрибанковского документооборота.

Внутрибанковским документооборотом называется последовательность прохождения документов от момента их составления до завершения операции. От правильности и чёткости организации документооборота зависит своевременность отражения банковских операций в учёте. С этой целью в кредитных организациях составляются графики документооборота и графики обслуживания клиентов, которые закрепляются учетной политикой организации. Порядок документооборота определяется главным бухгалтером.

Организация документооборота позволяет регулировать поток документов, регламентировать время поступления документов и обрабатывать их в разных структурных подразделениях кредитной организации.

Общие правила документооборота.

1. Все документы, поступившие в течение операционного времени отражаются в учёте в этот же день.

2. Документы, поступившие после окончания операционного времени отражаются в учёте не позднее следующего дня.

3. Расчётные документы отражаются вначале по счёту плательщика, а затем по счёту получателя.

4. Передача документов на ВЦ или компьютерную систему производится не позднее, чем за 1,5 – 2 часа до окончания рабочего дня.

5. Все документы, поступившие в кредитную организацию, обрабатываются в следующей последовательности:

— проверка документа по форме и существу, т.е. законность операции и правильность заполнения всех реквизитов;

— придание документу силы приказа т.е. подпись документа работником кредитной организации и его контировка;

— отражение документа (суммы) на счетах аналитического и синтетического учёта.

Бухгалтерские документы брошюруются за рабочий день в папки, в зависимости от экономического содержания операций и сроков их хранения. Документы формируются в возрастающем порядке номеров дебетованных или кредитованных счетов или по пачкам, формируемым для передачи информации на ВЦ.

3. Организация внутрибанковского контроля и его задачи. Виды внутрибанковского контроля.

Эффективная система внутреннего контроля является важным компонентом управления банком и основой для обеспечения безопасности и устойчивости банковских операций. Она призвана поддерживать соблюдение законов, политики банка в разных областях деятельности, внутренних правил и процедур, а также снижать риск непредвиденных убытков или подрыва репутации банка. Поэтому органы банковского надзора требуют от всех банков наличия системы внутреннего контроля.

В широком смысле слова внутренний контроль представляет собой совокупность процедур и мероприятий по управлению банком:

• управленческий контроль;

• выявление и оценка риска;

• осуществление контроля и разделение полномочий;

• информация и взаимодействие;

• мониторинг и исправление недостатков.

В узком смысле внутрибанковский контроль представляет собой совокупность способов и методов проверки расчётно-денежных документов и их учёта. Аппарат бухгалтерии выполняет значительную работу по контролю за правильным документальным оформлением осуществляемых в банке операций.

Основные требования, предъявляемые к организации внутрибанковского контроля:

• обеспечение сохранности средств и ценностей;

• обеспечение законности всех операций;

• проверка правильности заполнения документов и отражения в учёте;

• проверка своевременности распоряжений клиентов на перечисление (выдачу) средств;

• проверка перечисления и зачисления средств в точном соответствии с указанными реквизитами.

Организация контроля и повседневное наблюдение за его осуществлением на всех участках бухгалтерской и кассовой работы возлагается на главного бухгалтера

Внутрибанковский контроль в кредитных организациях подразделяется на предварительный, текущий, последующий.

Предварительный контроль осуществляется до проведения банковской операции. Он осуществляется путём визуальной проверки документов, с последующей сверкой счётным методом равенства оборотов по дебету и кредиту. Особенно важен своевременный предварительный контроль, который осуществляется через контрольные подписи. По операциям, требующим дополнительного контроля, операция совершается бухгалтерским работником только после проверки документа контролёром. В установленных случаях подпись заверяется печатью (штампом).

Текущий контроль осуществляется путём проверки всех бухгалтерских операций, совершённых за предыдущий день в течение следующего рабочего дня. Этот контроль осуществляет специально выделенный работник. При проведении текущего контроля проверяется правильность ведения лицевых счетов, соблюдение правил выдачи клиентам выписок по счетам, совершение исправительных записей, правильность отражения операций по счетам баланса и проверка регистров аналитического и синтетического учёта.

Последующий контроль осуществляется в течение года по конфиденциальному плану, утверждённому руководителем кредитной организации. Последующий контроль проводится главным бухгалтером, его заместителями, начальниками отделов, работниками внутреннего аудита. Целью последующего контроля является проверка организации учёта и документооборота в кредитной организации, выполнение обязанностей учётно-операционными работниками, правильность оформления надлежащими документами совершённых операций, выявление причин нарушений и принятие мер к их устранению.

Результаты проверок оформляются справками, которые рассматриваются руководителем кредитной организации в 5-дневный срок. Главный бухгалтер обязан проконтролировать устранение недостатков и в необходимых случаях организовать повторную проверку. Последующий контроль должен быть организован таким образом, чтобы в течение года была произведена проверка всех участков операционно-кассовой работы.

4. Порядок исправления ошибочных записей в регистрах бухгалтерского учета.

Исправление ошибочных записей производится в зависимости от времени их выявления.

Ошибки, выявленные бухгалтерскими работниками при текущей проверки, до заключения баланса исправляются путем зачеркивания неправильных сумм и написанием над ними правильных сумм. Если запись подлежит аннулированию как ошибочная, то рядом с зачеркнутой суммой делается надпись «не считать». Эти исправления заверяются подписью бухгалтерского работника и одновременно вносятся исправления во все взаимосвязанные регистры бухгалтерского учета.

Если по условиям программы таким образом исправления внести нельзя, то ошибочные записи исправляются путем сторнирования (обратным сторно) ошибочной записи и проводки новой правильной записи. Сторнированная запись в регистрах помечается отличительным знаком. Выписываются два ордера – сторнированный и правильный, которые подписываются бухгалтером и контролером.

Если ошибочные записи выявлены после составления баланса, то они должны исправляться только обратным сторно.

Исправление оформляется платёжным мемориальным ордером, который составляется в 4-х экземплярах и подписывается бухгалтером, контролером и главным бухгалтером.

1-й экземпляр – является ордером;

2-й и 3-й экземпляры – являются уведомлениями для клиентов по дебетовым и кредитовым записями;

4-й экземпляр – остается в ордерной книжке, которая хранится у главного бухгалтера.

Ордера нумеруются порядковыми номерами отдельно от других документов. В тексте исправительного ордера должно быть указано, когда и по какому документу были допущены ошибки, а на обороте 4-го экземпляра указывается должность и ФИО исполнителя.

В лицевом счете против ошибочной записи делается отметка «Сторнирование» с указанием даты и номера исправительного ордера и запись заверяется главным бухгалтером.

Если для исправления ошибочных записей требуется списание средства со счетов клиентов, то необходимо получить от них письменное согласие. Списание со счетов клиентов производится с соблюдением очередности платежей. Заявления клиентов о списании неправильно зачисленных сумм хранятся в документах дня при исправительном ордере.

Аналитический и синтетический учёт

1. Аналитический учет, его построение и назначение.

Аналитический учет – это учет, который ведется в лицевых счетах, материальных и иных аналитических счетах бухгалтерского учёта, группирующих детальную информацию об имуществе, обязательствах, банковских и хозяйственных операциях внутри каждого синтетического счёта.

Документами аналитического учета являются:

— лицевые счета;

— ведомость остатков по счетам;

Лицевым счетам присваиваются названия и номера, они регистрируются в Книге регистрации открытых счетов. Ежедневно распечатываются лицевые счета, по которым было движение средств.

Лицевые счета должны содержать следующие обязательные реквизиты:

— наименование лицевого счета;

— номер лицевого счета;

— дата совершения операции;

— дата предыдущей операции;

— остаток на начало дня;

— номер документа;

— номер корреспондирующего счета;

— шифрованный вид операции в соответствии с Положением БР 385-П;

— дебетовые и кредитовые обороты частные и итоговые за день;

— остаток на конец дня.

Номер лицевого счета состоит из 20 знаков, порядок его формирования рассмотрен в Теме 2 «Баланс кредитной организации. План счетов».

Порядок ведения лицевых счетов:

· лицевые счета по внутренним операциям банка ведутся в 1-ом экземпляре;

· лицевые счета клиентов ведутся в 2-х экземплярах;

· второй экземпляр является выпиской и с приложениями выдаётся клиенту;

· составленные на ЭВМ выписки выдаются клиентам без штампов и подписей;

· выписки выдаются в сроки, указанные в карточке с образцами подписей и оттиском печати, в договоре банковского счёта, в книге регистрации лицевых счетов;

· владелец счёта обязан в течение 10 дней сообщить о суммах неправильно проведённых по счёту;

· дубликат выписки выдаётся с разрешения руководителя кредитной организации на основании заявления клиента;

· база данных лицевых счетов в ЭВМ ведётся с дублированием не менее, чем на двух магнитных носителях.

Ведомость остатков по счетам ведется и распечатывается ежедневно, в ней записываются:

— номера счетов первого и второго порядка;

— номера лицевых счетов;

— наименование счетов и разделов баланса;

— код валюты;

— исходящие остатки.

Ведомость остатков по счетам, требующим конфиденциальности может составляться отдельно и в общую ведомость включаются только итоги по этим счетам.

Ведомости остатков по счетам подписывается главным бухгалтером.

2. Синтетический учет, его построение и назначение.

Синтетический учет – это учёт обобщённых данных бухгалтерского учёта о видах имущества, обязательств и хозяйственных операций по определённым экономическим признакам, который ведётся на синтетических счетах бухгалтерского учёта

Документами синтетического учета являются:

— оборотная ведомость;

— баланс;

— отчёт о прибылях и убытках

Оборотная ведомость по балансовым и внебалансовым счетам и содержит следующие данные:

— номера счетов первого и второго порядка;

— наименование счетов и разделов баланса;

— входящие остатки (в рублях и инвалюте в рублевом эквиваленте)

— обороты по дебету (в рублях и инвалюте в рублевом эквиваленте);

— обороты по кредиту (в рублях и в инвалюте в рублёвом эквиваленте );

— исходящие остатки (в рублях и инвалюте в рублевом эквиваленте).

В оборотной ведомости подсчитываются итоги оборотов по каждому счету второго порядка, первого порядка, по каждому разделу, по дебету и кредиту. Внутри месяца обороты показываются за день. Кроме этого на 1 число составляется оборотная ведомость за месяц, квартал и год – нарастающими итогами. Оборотная ведомость составляется и распечатывается ежедневно.

Баланс составляется за истекший день до 12 часов следующего дня. В балансе указываются:

— номера счетов первого и второго порядка;

— наименование разделов и счетов баланса;

— признак счета;

— остатки по активу (в рублях и инвалюте в рублевом эквиваленте);

— остатки по пассиву (в рублях и инвалюте в рублевом эквиваленте).

Баланс должен отвечать следующим основным требованиям:

— составляться по счетам второго порядка;

— по каждому счету первого порядка, по группе этих счетов, по разделам выводятся итоги;

— по внебалансовым счетам выводятся итоги по счетам 99999 и 99998;

— «Всего по внебалансовым счетам» (арифметический итог остатков, должен быть равен сумме счетов NN 99998 и 99999);

— «Итого по счетам NN 99998 и 99999» (арифметический итог остатков, должен быть равен сумме всех активных и пассивных внебалансовых счетов)

— ежедневный баланс составляется в рублях и копейках и др.

Отчёт о прибылях и убытках составляется в рублях и копейках и включает 3 главы.

Глава 1 – доходы, Глава 2 – расходы, Глава 3 — финансовый результат

Баланс, оборотная ведомость и отчёт о прибылях и убытках подписываются руководителем и главным бухгалтером.

Расчетные счета используются всеми, кто так или иначе регистрируется в банковской системе и использует банковские расчеты. Как узнать номер лицевого счета карты, из чего он состоит и как его использовать, рассмотрим более подробно на Brobank.

Что такое лицевой счет

Лицевой или расчетный счет – это учетная запись, использующаяся банком для учета операций и денежных потоков клиентов. Чтобы узнать, из скольки цифр состоит лицевой счет, следует сначала в принципе понять, где его можно найти.

Эти счета не используются для получения какого-либо дохода и их достаточно проблематично найти.

Эти счета не имеют значимой программы лояльности и называются счетами «до востребования», так как деньги на них доступны в любое время и не имеют ограничений в использовании.

Может существовать как один, так и несколько лицевых счетов как в одном, так и в нескольких банках у одного клиента. Они могут отличаться как валютой, так и целевым назначением средств на нем. В этом случае у каждого лицевого счета будет собственный номер. Все номера будут одного и того же формата, но будут и некоторые отличия между ними.

Из скольких цифр состоит счет

Общая структура номера расчетного счета может отличаться от государства к государству. В России стандартный формат лицевого счета — 20 цифр, которые разделены на цифровые блоки, кодирующие различную информацию.

- Первый блок, состоящий из 3 цифр означает номер балансового счета первого порядка.

- Второй, из двух цифр, означает номер балансового счета второго порядка.

- Следующие три цифры — код той валюты, в которой заведен лицевой счет. Кодируются валюты согласно специальному общероссийскому классификатору валют.

- Четыре цифры следующего блока означают код подразделения счета в банке. Иногда данный блок не выделяется специально.

- Далее идут 7 цифр, означающих каждый отдельный лицевой счет в конкретном банке.

Всего номер состоит из 20 цифр. Как узнать номер лицевого счета, чтобы проверить информацию выше? Для этого необходимо обратиться непосредственно в банк, где открыт счет. Рассмотрим процесс подробнее на примере Сбербанка.

Как узнать номер лицевого счета в Сбербанке

Наиболее простой способ, как узнать номер лицевого счета в Сбере – это посмотреть его в личном кабинете интернет-банка Сбербанк Онлайн. Это может быть как мобильное приложение, так и интернет-банкинг.

Номер лицевого счета в личном кабинете Сбербанка находится на вкладке «Детальная информация» в меню «Карты». Важно: этот номер никогда не будет совпадать с номером выданной к нему дебетовой или кредитной карты, это разные номера. Номер самого расчетного счета — это 20 цифр.

Чтобы узнать номер лицевого счета Сбербанк через приложение:

- Залогиньтесь в приложении «Сбербанк Онлайн».

- Из выпадающего списка своих продуктов банка выберите нужную карту и нажмите на нее.

- В меню карты выберите пункт «Детальная информация».

- В разделе с детальной информацией вы найдете как ФИО держателя и дату выдачи карты, так и номер счета, на котором регистрируется движение средств по ней.

Подобную систему имеет не только Сбербанк, номер лицевого счета в любом другом банке можно узнать точно таким же образом. Единственные отличия будут в том, как именно будет выглядеть меню детальной информации в приложении каждого конкретного банка. Где-то детальную информацию можно найти только в электронной версии банковского договора на обслуживание или в его бумажной версии, которую обязательно выдают при заключении договора с банком.

Также узнать номер лицевого счета, как и всю прочую информацию, можно при личном обращении в банк. В некоторых банках можно прийти в любое из отделений и просто запросить нужные сведения, в других же это обязательно делать именно в том отделении, где был открыт сам счет.

Чтобы получить нужные данные, потребуется подтверждение личности. Для этого в случае личного визита клиенту придется показать паспорт, тогда как если информация запрашивается через колл-центр, то сотрудник колл-центра попросит назвать кодовое слово. После проведения проверки при личном визите сотрудник офиса даст держателю информацию на бумаге, а по телефону номер лицевого счета продиктует оператор.

Для чего может потребоваться номер лицевого счета

Как физическому, так и юридическому лицу номер счета может потребоваться для создания платежных поручений или запроса денег. Деньги могут поступать как со стороны работодателя или клиентов, так и от государства (выплата пособий, пенсий или другие денежные поступления). В случае с юрлицом расчетные счета часто используются для взаиморасчетов между несколькими коммерческими организациями.

Без знания номера расчетного счета все эти люди не смогут получить нужные суммы денег, так как их некуда будет отправить. По этой причине рекомендуется сразу же после регистрации нового счета получить всю информацию по нему.

Расчетный и лицевой счет: отличия

При совершении различных операций с банковскими счетами далеко не все граждане понимают, что такое лицевой и расчётный счёт. Многие даже считают, что это идентичные термины. И сильно заблуждаются. В этой статье мы разберём каждое понятие в отдельности и расскажем об их различиях.

Расчётный счёт. Что это такое?

Расчётный счет представляет собой услугу, которая обеспечивает проведение финансовых операций, например получение или приём выплат. Сюда же можно отнести пополнение банкового вклада или снятие с него денежных средств с помощью дистанционного банковского обслуживания. Номера данного профиля обязательно указываются в реквизитах кредитной организации при совершении банковских операций. Они также проходят регистрацию в Банке России.

Расчётный счет представляет собой услугу, которая обеспечивает проведение финансовых операций, например получение или приём выплат. Сюда же можно отнести пополнение банкового вклада или снятие с него денежных средств с помощью дистанционного банковского обслуживания. Номера данного профиля обязательно указываются в реквизитах кредитной организации при совершении банковских операций. Они также проходят регистрацию в Банке России.

Для чего открывают расчётный профиль?

- Индивидуальные предприниматели и юридические лица используют его для проведения транзакций и платежей.

- Физические лица (обычные граждане) пополняют или снимают денежные средства с вклада, проводят различного рода финансовые операции (например, перевод денег на счёт другого пользователя).

Главный признак расчётного аккаунта — это дистанционное банковское обслуживание. Клиент банка при этом совершает финансовые операции по мере необходимости.

Расчётный профиль состоит из двадцати цифр. Это уникальный код, который человек может использовать для:

- Денежных переводов.

- Совершения транзакций.

- Хранения денежных средств.

- Получения денежных средств от других пользователей.

- Оплаты услуг кредитной организации.

Затраты

- Индивидуальные предприниматели и юридические лица должны оплачивать такую услугу. Кредитные организации берут определённую сумму при совершении транзакций и обслуживании профиля.

- Физические лица не платят за предоставление такой возможности. Такой счёт открывается, как правило, для получения заработной платы или для сберегательного счёта.

Лицевой счёт. Что это такое?

Лицевой профиль представляет собой цифровой код, который человек получает при прохождении процедуры регистрации и после заключения контракта. На этом аккаунте ведётся аналитика финансовых операций, которые осуществляются при взаимодействии с контрагентами.

Перед переводом денежных средств на этот аккаунт в реквизитах указывается номер расчётного профиля. Как только деньги поступают на него, то кредитная организация зачисляет их на лицевой счёт.

Что представляет собой лицевой акаунт?

- Он состоит из части расчётного аккаунта (с 14 по 20 цифру).

- Профиль, который открыт обычным гражданином до востребования или сберегательный.

- Этот счёт тоже обслуживается дистанционно. Им могут пользоваться граждане, но им запрещено совершать транзакции с контрагентами.

Для чего нужен этот счёт?

- Для перевода денежных средств другим организациям.

- Для хранения накопленной суммы.

Лицевой профиль не используется для ведения предпринимательской деятельности.

Различия между лицевым и расчётным счётом

У всех вроде на слуху эти два термина, но объяснить их значение мало, кто может. Самое интересное, даже бухгалтеры путают данные понятия.

Расчётный и лицевой профиль применяют для различных целей. Обычные граждане или юридические лица, как правило, имеют один из этих аккаунтов. А иногда, у них открыты сразу оба вида.

Любая компания должна иметь свой расчётный профиль. Предприниматели благодаря ему могут отслеживать все свои финансовые операции и анализировать их.

Лицевой аккаунт имеется у каждого человека, а юридические лица открывают его для совершения определённых действий.

Суть и цели расчётного счёта?

Расчётный профиль открывается в кредитной организации для совершения различного рода финансовых операций.

Все безналичные банковские переводы осуществляются исключительно через расчётный аккаунт. Другими способами это практически сделать невозможно. Благодаря ему все такие переводы происходят быстро: деньги мгновенно переходят от одного пользователя к другому.

Для чего нужен расчётный счёт?

- На нём хранятся все накопленные денежные средства компании.

- Благодаря ему можно принимать платежи от покупателей товаров и услуг, а также любые переводы.

- Оплачивать товары и услуги их поставщикам.

- Для совершения других финансовых операций, связанных с хозяйственной деятельностью.

- Оплачивать налоги и другие виды сборов.

Для хранения денежных средств такой профиль редко используется, ведь на них не происходит начисление процента.

Мнение эксперта Александров Дмитрий Петрович Практикующий юрист с 15-летним стажем. Специализируется на семейном праве Нежелательно использовать расчётный счёт для совершения личных платежей бизнесменов. В таком случае все операции будут «скомканы», и крайне сложно потом сопоставить одно к одному. Особенно это неудобно для составления отчёта для налоговой службы. Помимо этого, не рекомендуется пользоваться этим аккаунтом в личных целях, так как такие операции не будут облагаться налогом. Тогда как предпринимательская деятельность всегда связана с начислением налога.

Перед снятием наличных денежных средств с расчётного счёта почти всегда нужно обосновать причину этого.

Некоммерческие организации используют такой профиль для прозрачного отражения движения денежных средств. Это правило закреплено в законодательстве Российской Федерации.

Пакет документов, необходимый для открытия расчётного счёта.

- Для индивидуального предпринимателя: паспорт, документ о регистрации предпринимателя, постановке на налоговый учёт.

- Для организаций: паспорт директора и главного бухгалтера; документ о регистрации юридического лица; уставные бумаги; свидетельство, подтверждающее права директора.

В банковское учреждение индивидуальный представитель и организация должны предоставить образцы подписей и штампов. Всё это хранится в специальной картотеке. Помимо этого, нужно принести лицензии на занятие определённой последовательностью.

Такие аккаунты имеют также широкий спектр применения. Их могут открывать как обычные граждане, так и юридические лица для ведения некоммерческих операций. Как правило, они используются для личных целей: получение или перевод денежных средств. С помощью лицевого счёта продают недвижимость или автомобили.

Такой профиль открывают в кредитной организации, он очень похож на расчётный, но требует намного меньше документов.

Для чего нужен лицевой счёт:

- Все зарплатные карты работников предприятия привязаны именно к лицевым счетам.

- Счёт до востребования тоже может быть лицевым. Его открывают для получения безналичных денежных средств единожды или постоянно.

- Налоговые службы открывают лицевые счета на физических лиц.

- Мобильные операторы открывают такие счета как гражданам, так и компаниям для хранения и движения денежных средств.

Организации тоже могут открывать лицевые аккаунты, но пользоваться ими в коммерческих целях не стоит. Любой такой перевод может послужить основанием для проверки деятельности предприятия. Нельзя также просить контрагента сделать перевод на лицевой счёт, вряд ли его они сделают, так как выглядеть это будет очень подозрительно.

Различия лицевого и расчётного счёта

Давайте рассмотрим их в таблице.

| Расчётный счёт | Лицевой счёт |

| Используют для коммерческих и хозяйственных операций. | Используют для личных операций. |

| Используют в основном юридические лица. | Почти всегда используется обычными гражданами. |

| Для открытия необходим определённый пакет документов, а также нужна проверка деятельности компании. | Открывается автоматически, для этого почти всегда нужен лишь паспорт. |

| Его жёстко контролируют кредитные организации, налоговые службы. | Редко подлежит тщательной проверке. |

Существенная разница

Лицевой профиль:

- Не может быть использован для проведения операций, связанных с переводом денежных средств от других людей.

- Используется для личных целей: совершение коммунальных платежей, оплата мобильной связи и прочее.

- Счёт открывается почти всегда обычными гражданами.

Расчётный аккаунт:

- Применяется для коммерческой деятельности компании.

- С его помощью отправляют и получают денежные средства с других профилей.

- Необходим для индивидуальных предпринимателей и юридических лиц.

- Подлежит использованию в качестве лицевого счёта.

- Можно открыть исключительно в кредитном учреждении.

Документация для открытия расчётного профиля

Перед походом в банковское учреждение необходимо подготовить следующие справки и бумаги:

- Документ о постановке на налоговый учёт.

- Паспорт.

- Выписка из ЕГРИП и ЕГРЮЛ.

- Для индивидуального предпринимателя — индивидуальный налоговый номер.

- Уставные документы (копии) для общества с ограниченной ответственностью.

- Образец печати и подписи.

Общие моменты

- Лицевой аккаунт представляет собой часть расчётного профиля с 14 по 20 цифру.

- Лицевые профили, в которых есть возможность пользоваться дистанционным банковским обслуживанием, приравнены к расчётным профилям.

- Оба профиля могут быть открыты в кредитном учреждении.

Заключение

Как мы выяснили, лицевой и расчётный счёт — абсолютно разные услуги. Они имеют лишь малые черты схожести. Всегда имейте это в виду при выборе оптимального решения.

Рейтинг автора Автор статьи Александров Дмитрий Петрович Практикующий юрист с 15-летним стажем. Специализируется на семейном праве Написано статей 55 Следующая Защита прав потребителейОбразец искового заявления о лишении родительских прав Отличная статья 0

Расчетный счет и лицевой счет. Это одно и то же?

Несмотря на то что любой счёт предназначен для расчётов между стороной, которая оказывает финансовые или иные услуги (например, банк) и стороной, которая пользуется этими услугами (клиент), тем не менее в банковской среде принято разделять счета на лицевой и расчётный. Природа у этих счетов одинакова, а функции, которые они выполняют – разные. Это совершенно разные инструменты. Обсудим, в чём разница между расчётным счётом и лицевым счётом, и в чём они похоже.

Расчетный счет

Расчётный счёт – это учетная запись, состоящая из 20 цифр, которая открывается в банке и используется для учета финансовых операций клиента. Расчетные счета предназначены в основном для обслуживания юридических лиц и служат для:

- зачисления оплаты от покупателей;

- перечисления средств поставщикам и в бюджет;

- оплаты банковских комиссий (в том числе, за ведение счета);

- хранения собственных средств;

- погашения кредитных обязательств;

- перечисления заработной платы персоналу;

- проведения прочих безналичных операций.

Не имея расчетного счета, предприятие сможет осуществлять безналичные платежи на сумму не более 100 тысяч рублей (Указание ЦБ РФ от 7 октября 2013 г. N 3073-У «Об осуществлении наличных расчетов»).

К расчетному счету организации можно привязать одну или несколько пластиковых карт для проведения транзакций с большим удобством.

Расчетные счета предназначены исключительно для расчетов, связанных с коммерческой деятельностью, и крайне редко используются для хранения средств.

Лицевой счёт – это также учетная запись клиента в банке, состоящая из 20 цифр, но используется она, как правило, в отношении граждан (физ.лиц). Типичным примером лицевого счета служит сберегательная книжка или вклад «до востребования».

Лицевые счета служат для:

- осуществления переводов от физических лиц в пользу организаций;

- получения заработной платы;

- хранения денежных средств (самое распространенное использование);

- оплаты кредитных обязательств.

Обратите внимание, что при открытии счёта для физ.лица банк запрещает его использовать в коммерческих целях, т.е. ведение предпринимательской деятельности запрещено – при наличии подозрения на таковую банк может заблокировать счёт.

В то же время понятие лицевого счета актуально и для бюджетных организаций. Финансовый орган любого муниципального образования открывает единый расчетный счет, который используется всеми находящимися в подчинении учреждениями, отделами и службами. Для идентификации платежей (чтобы видеть, кто перечислил и кому поступила оплата) каждой подконтрольной организации открывается лицевой счет, который в обязательном порядке указывается в платежных поручениях.

Кроме того, лицевые счета используются и в небанковских отношениях. Они открываются клиентам операторов мобильной связи, плательщикам коммунальных услуг, пользователям стационарной связи, страхователям и т.п.

Расчётный и лицевой счёт. В чем отличие?

На первый взгляд кажется, что лицевой и расчетный счет – это одно и то же. Ведь оба могут открываться в финансовых учреждениях, и служат для осуществления расчетов и контроля состояния последних. Но чуть выше мы уже говорили о том, что это два разных понятия. Так чем же они отличаются?

В первую очередь, статусом владельца. Расчетные счета открывают в основном для организаций, а лицевые – для граждан. Такая классификация – самая распространенная, но не очень точная. Всегда найдется место исключению. Так, например, мы рассказали о лицевых счетах бюджетных учреждений, которые однозначно не являются физическими лицами. В остальном можно подразделить виды счетов именно по признаку владельца.

Второй момент – расчетные счета используются для проведения операций исключительно между предприятиями и только по коммерческим основаниям. Лицевые же служат для транзакций между юр.лицом и гражданином, а проводимая операция не может носить признаки торговых отношений. Опять же, исключением являются все те же бюджетники, которые используют лицевой счет в качестве расчетного.

Еще один нюанс – открытие расчетного счета является обязательной процедурой для организации. Иначе сумма проводимых транзакций будет сильно ограничена, что негативно скажется на деятельности компании. Лицевой же счет открывается по требованию гражданина, если это происходит в банковской сфере, и в обязательном порядке – лишь при использовании определенного набора услуг, оказываемого разного рода компаниями (операторы сотовой связи, конторы ЖКХ, страховые организации и т.п.).

И последнее – платность услуг. Расчетные счета, как правило, подразумевают уплату комиссионного вознаграждения банку за проведение операций на ежемесячной основе, в то время как лицевые бесплатны.

Таким образом, расчетный счет и лицевой счет являются различными понятиями, которые иногда пересекаются в сфере банковских отношений. В других же отраслях они не имеют ничего общего.

Некоторую любопытную информацию, касательную темы статьи вы можете получить в видео: