Содержание

- Группировка расходов

- Расчет прямых расходов, относящихся к остатку товаров

- Торговля: налоговый учет прямых расходов

- Прямые расходы в торговле: свои особенности

- Прямые расходы: раз-два и обчелся

- Споры по общим вопросам признания прямых расходов

- Списываем транспортные расходы

- Поводы для споров по транспортным торговым расходам

- Прямые и косвенные затраты в торговле

- Косвенные расходы

- Прямые расходы

Прямые и косвенные расходы в торговле

В соответствии с главой 25 НК РФ расходы организаций, связанные с производством и реализацией, подлежат разделению на прямые и косвенные. Для разных видов деятельности порядок разделения расходов не одинаков. В данной статье рассмотрен порядок для организаций, осуществляющих торговую деятельность.

Группировка расходов

Согласно п. 2 ст. 252 НК РФ все расходы организаций подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы. В свою очередь, расходы организаций, связанные с производством и реализацией, подразделяются на прямые и косвенные (ст. 318 НК РФ). При этом косвенные расходы конкретного периода в полном обЪеме относятся на уменьшение доходов от производства и реализации данного периода. Что же касается прямых расходов, то по ним предусмотрен иной порядок. 📌 Реклама Отключить

Сумма прямых расходов, осуществленных в отчетном (налоговом) периоде, также уменьшает доходы от реализации этого периода, за исключением сумм прямых расходов, распределяемых на остатки незавершенного производства, готовой продукции на складе и отгруженной, но не реализованной в этом периоде продукции.

В статье 318 НК РФ изложено общее правило разделения расходов организации на прямые и косвенные. Порядок определения расходов по торговым операциям конкретизирован в ст. 320 НК РФ.

Издержки обращения для целей налогообложения в торговых организациях в течение месяца формируются по общим правилам, установленным главой 25 «Налог на прибыль организаций» Налогового кодекса РФ. К ним относятся заработная плата, амортизация, складские расходы, арендная плата, услуги комиссионера (агента), другие экономически обоснованные и документально подтвержденные услуги сторонних организаций, а также иные расходы, связанные с приобретением и реализацией товаров.

📌 Реклама Отключить

При этом когда торговая организация покупает товары, к издержкам обращения относятся расходы на доставку товаров до ее склада если такая доставка по условиям договора не включается в цену приобретения этих товаров. Стоимость транспортировки товаров со склада в магазины, а также доставка покупателю (если по условиям договора покупатель не оплачивает эту доставку отдельно, сверх продажной цены товаров) также относится к издержкам обращения.

В соответствии с пп. 3 п. 1 ст. 268 НК РФ при реализации покупных товаров организация вправе уменьшить доходы от их реализации на стоимость приобретения данных товаров, определяемую в соответствии с принятой организацией учетной политикой для целей налогообложения. Стоимость приобретения покупных товаров формируется как расходы организации, связанные с приобретением этих товаров, предусмотренные договором. Налоговым кодексом установлены следующие методы оценки стоимости покупных товаров:

📌 Реклама Отключить

— ФИФО (по себестоимости первых по времени приобретения товаров);

— ЛИФО (по себестоимости последних по времени приобретения товаров);

— по средней себестоимости (в случаях когда с учетом технологических особенностей невозможно применение методов ФИФО и ЛИФО).

Отнесение издержек обращения к прямым или косвенным торговые организации осуществляют по следующим правилам. К прямым расходам торговой организации относятся транспортные расходы, но не все, а только расходы по доставке товара до склада организации при его покупке, если эти расходы по условиям договора не включены в цену покупки. Все остальные расходы торговых организаций, связанные с приобретением и реализацией покупных товаров, включая другие транспортные расходы, относятся к косвенным расходам. Косвенные расходы полностью уменьшают доходы от реализации текущего месяца. Прямые расходы уменьшают доходы от реализации, за исключением части, относящейся к остатку товаров на складе.

📌 Реклама Отключить

Если организация кроме торговли занимается другими видами деятельности, налоговый учет прямых и косвенных расходов по разным видам деятельности следует вести раздельно. Если не представляется возможным на основании данных первичных документов разделить суммы расходов по видам деятельности, их разделение следует произвести пропорционально доле выручки от каждого вида деятельности в общем обЪеме выручки. Этот порядок рекомендуется описать в учетной политике организации для целей налогообложения.

Расчет прямых расходов, относящихся к остатку товаров

Прямые расходы по торговым операциям, относящиеся к остатку товаров на конец месяца, рассчитываются по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в соответствии со ст. 320 НК РФ. Такой расчет можно оформить бухгалтерской справкой или составить специальный регистр-расчет налогового учета. Рассмотрим пример. 📌 Реклама Отключить

Пример 1

Покупная стоимость товаров, реализованных в апреле 2002 года, составила 1 465 000 руб. Остаток товаров на складе по состоянию на 30 апреля 2002 года — 70 000 руб. Сумма транспортных расходов на доставку товаров до склада ООО «Теремок», приходящихся на остаток товаров на складе, на 1 апреля 2002 года равна 20 000 руб.

В апреле были произведены следующие расходы:

доставка товара до склада ООО «Теремок» — 65 000 руб.;

транспортировка товара от склада ООО «Теремок» до магазинов — 84 000 руб.;

доставка товара от склада ООО «Теремок» до склада покупателя — 8000 руб.;

— аренда склада — 120 000 руб.;

— заработная плата — 400 000 руб.;

— амортизация основных средств — 10 000 руб.

Все суммы указаны без учета НДС.

📌 Реклама Отключить

Распределим расходы, связанные с приобретением и реализацией покупных товаров, осуществленные в апреле, на прямые и косвенные. К прямым относятся только расходы на доставку товара до склада ООО «Теремок» в сумме 65 000 руб. К косвенным расходам относятся все прочие расходы, связанные с приобретением и реализацией покупных товаров. Их сумма составит 622 000 руб. (84 000 руб. + 8000 руб. + 120 000 руб. + 400 000 руб. + 10 000 руб.). Прямые расходы за апрель следует распределить на расходы, подлежащие списанию в апреле, и расходы, приходящиеся на остаток товаров на складе.

Составим справку бухгалтера по расчету прямых расходов, приходящихся на остаток товаров на складе ООО «Теремок» на 30 апреля 2002 года, как показано в табл. 1.

Таблица 1

Справка бухгалтера N 54 от 30.04.02

(Расчет прямых расходов, приходящихся на остаток товаров на складе ООО «Теремок» на 30 апреля 2002 года)

📌 Реклама Отключить

| 1 | Сумма прямых расходов, приходящихся на остаток товаров на складе на 01.04.2002 | 20 000 руб. |

| 2 | Сумма расходов на доставку товаров до склада ООО «Теремок», осуществленных в апреле 2002 г. | 65 000 руб. |

| 3 | Сумма товаров, реализованных в апреле 2002 г. | 1 465 000 руб. |

| 4 | Остаток товаров на складе по состоянию на 30.04.2002 | 70 000 руб. |

| 5 | Средний процент (стр. 1 + стр. 2) : (стр. 3 + стр. 4) х 100% | 5,54% |

| 6 | Сумма прямых расходов для целей налогообложения, относящаяся к остатку товаров на складе на 30.04.2002 (стр. 4 х стр. 5) | 3878 руб. |

| 7 | Сумма прямых расходов для целей налогообложения, уменьшающая доходы от реализации в апреле 2002 г. (стр. 1 + стр. 2 — стр. 6) | 81 122 руб. |

Главный бухгалтер ООО «Теремок» ____________ Ильинчик И.А. 📌 Реклама Отключить

При использовании системы налогового учета, рассмотренной в «РНК», 2002, N 8 , проводки по налоговым счетам в апреле будут такими:

Таблица 2

Регистр по налоговому счету Н41.2 «Товары на складе»

Д**** Н90.2.23 «Стоимость реализованных покупных товаров» — 1 465 000 руб. — отражена покупная стоимость товаров, реализованных ООО «Теремок» в апреле 2002 года; 📌 Реклама Отключить

Кредит Н90.2.24 «Прямые расходы организаций, осуществляющих оптовую, мелкооптовую и розничную торговлю»— 81 122 руб. — отражены прямые расходы, уменьшающие доходы от реализации в апреле 2002 года. Регистр по счету Н90.2.24 будет иметь такой вид, как показано в табл. 3;

Таблица 3

Регистр по налоговому счету Н90.2.24 «Прямые расходы организаций, осуществляющих оптовую, мелкооптовую и розничную торговлю» за апрель 2002 года

| Дата | Наименование операции | Документ | Признание расходов (д****), руб. | Списание расходов на реализацию (кредит), руб. |

| Остаток на начало месяца | 20 000 | |||

| 10.04.2002 | Трансп. услуги ООО «Автотранс» по доставке товара до склада | Акт N 214 от 10.04.2002 | 65 000 | |

| 30.04.2002 | Списание прямых расходов на реализацию | Справка бухгалтера N 54 от 30.04.2002 | 81 122 | |

| Обороты за месяц | 65 000 | 81 122 | ||

| Обороты за январь-апрель | : | : | ||

| Остаток на конец месяца | 3878 |

Д**** Н90.2.4 «Суммы начисленной амортизации, за исключением амортизации по ОС, непосредственно используемым при производстве товаров»— 10 000 руб. — начислена амортизация по основным средствам ООО «Теремок» в апреле 2002 года. 📌 Реклама Отключить

Введем новый налоговый счет — Н90.2.32 «Расходы на оплату труда в торговых организациях»:

Д**** Н90.2.32 «Расходы на оплату труда в торговых организациях»— 400 000 руб. — начислена заработная плата за апрель 2002 года;

Кредит Н90.2.22 «Другие расходы, относящиеся к прочим расходам, связанным с производством и реализацией»— 212 000 руб. —списаны на реализацию прочие расходы за апрель 2002 года.

Регистр по счету Н90.2.22 будет иметь такой вид, как показано в табл. 4.

Таблица 4

Регистр по налоговому счету Н90.2.22 «Другие расходы, относящиеся к прочим расходам, связанным с производством и реализацией»

📌 Реклама Отключить

| Дата | Наименование операции | Документ | Признание расходов (д****), руб. | Списание расходов на реализацию (кредит), руб. |

| Остаток на начало месяца | 0 | |||

| 12.04.2002 | Трансп. услуги ООО «Автотранс» по доставке товара от склада до магазинов | Акт N 220 от 12.04.2002 | 84 000 | |

| 18.04.2002 | Трансп. услуги ООО «Автотранс» по доставке товара от склада до ООО «Полюс» | Акт N 231 от 18.04.2002 | 8000 | |

| 30.04.2002 | Аренда склада у ЗАО «Восток» в апреле | Акт N 44 от 30.04.2002 | 120 000 | |

| 30.04.2002 | Списание расходов на реализацию | 212 000 | ||

| Обороты за месяц | 212 000 | 212 000 | ||

| Обороты за январь — апрель | : | : | ||

| Остаток на конец месяца | 0 |

Таким образом, признаваемые в апреле расходы, связанные с приобретением и реализацией товаров, составят 703 122 руб., в том числе косвенные расходы — 622 000 руб. (84 000 руб. + 8000 руб. + 120 000 руб. + 400 000 руб. + 10 000 руб.) и прямые расходы — 81 122 руб. 📌 Реклама Отключить

Расчет результата от реализации отражать на налоговых счетах не имеет смысла, так как по суммам оборотов соответствующих налоговых счетов заполняется налоговая декларация и расчет налоговой базы производится непосредственно в ней.

Сумма 703 122 руб. попадет в строку 010 приложения N 2 к листу 02 налоговой декларации по налогу на прибыль за полугодие 2002 года, утвержденной приказом МНС России от 07.12.2001 N БГ-3-02/542.

Изменениями в главу 25 НК РФ, которые на момент сдачи номера в печать находились на рассмотрении в Госдуме, предлагается дополнить ст. 320 НК РФ следующим текстом: «К издержкам обращения не относится стоимость покупных товаров, которая учитывается при реализации в соответствии с пп. 3 п. 1 ст. 268 НК РФ. Стоимость покупных товаров, отгруженных, но не реализованных на конец месяца, не включается налогоплательщиком в состав расходов, связанных с производством и реализацией, до момента их реализации». —Примечание редакции.

📌 Реклама Отключить

Поправками к главе 25 НК РФ предусмотрено к перечисленным методам списания покупных товаров добавить метод списания по стоимости единицы товара, а с метода списания по средней себестоимости снять ограничение, содержащееся в тексте в скобках. — Примечание редакции.

См. статью «Как совместить бухгалтерский и налоговый учет», «РНК», 2002, N 8. — Примечание редакции.

Торговля: налоговый учет прямых расходов

Материал предоставлен редакцией

бератора «Налог на прибыль от А до Я»

http://www.berator.ru/88898

Как известно, все расходы торговых фирм делятся на:

— прямые;

— косвенные.

К прямым расходам относят:

— стоимость товаров, реализованных в отчетном (налоговом) периоде;

— транспортные расходы по доставке товаров от поставщика (если такие расходы не включены в цену товаров).

Остальные расходы (кроме внереализационных) относят к косвенным.

Облагаемую прибыль фирмы уменьшают только на те прямые расходы, которые относят к реализованным товарам. Косвенные и внереализационные расходы учитывают при налогообложении полностью.

Стоимость реализованных товаров

В бухгалтерском и налоговом учете фактическую себестоимость купленных товаров формируют по-разному. Так, некоторые расходы по правилам бухгалтерского учета включают в их фактическую себестоимость, а по правилам налогового учета – нет.

Вот как учитывают расходы при покупке товаров:

| Вид расходов | Учет расходов | |

| Суммы, уплаченные продавцу товаров (за исключением НДС, который принимают к вычету) | Включают в их фактическую себестоимость (п. 6 ПБУ 5/01) | То же |

| Невозмещаемые налоги, уплаченные в связи с приобретением товаров | Включают в их фактическую себестоимость (п. 6 ПБУ 5/01) | То же |

| Таможенные пошлины, уплаченные при ввозе товаров в Россию | Включают в их фактическую себестоимость (п. 6 ПБУ 5/01) | Учитывают в составе прочих расходов (ст. 264 НК РФ) |

| Суммы, уплаченные за посреднические услуги, связанные с покупкой товаров | Включают в их фактическую себестоимость (п. 6 ПБУ 5/01) | Учитывают в составе прочих расходов (ст. 264 НК РФ) |

| Расходы на транспортировку товаров до склада | Включают в их фактическую себестоимость (п. 6 ПБУ 5/01) | Если такие затраты включены в цену товаров, то на них увеличивают фактическую себестоимость ценностей. Если такие затраты оплачивают отдельно, то их учитывают в составе прочих расходов (ст. 320 НК РФ) |

| Суммы, уплаченные за информационные и консультационные услуги, связанные с покупкой товаров | Включают в их фактическую себестоимость (п. 6 ПБУ 5/01) | Учитывают в составе прочих расходов (ст. 264 НК РФ) |

| Проценты по кредитам, полученным для покупки товаров, начисленные до их оприходования на балансе фирмы | Включают в их фактическую себестоимость (п. 6 ПБУ 5/01) | Учитывают в составе внереализационных расходов (ст. 265 НК РФ) |

| Отрицательные суммовые разницы, возникшие до оприходования товаров | Включают в их фактическую себестоимость (п. 6 ПБУ 5/01) | Учитывают в составе внереализационных расходов (ст. 265 НК РФ) |

| Отрицательные суммовые разницы, возникшие после оприходования товаров | Учитывают в составе прочих расходов | Учитывают в составе внереализационных расходов (ст. 265 НК РФ) |

Как видно из таблицы, по правилам налогового учета в фактическую себестоимость товаров не включают:

— таможенные пошлины, уплаченные при ввозе товаров в Россию;

— посреднические услуги, связанные с покупкой товаров;

— транспортные расходы по доставке товаров до склада фирмы (если они не включены в их покупную цену);

— суммы, уплаченные за информационные и консультационные услуги, связанные с покупкой товаров;

— проценты по кредитам, полученным для покупки товаров;

— отрицательные суммовые разницы, связанные с покупкой товаров.

Стоимость проданных товаров списывают одним из четырех методов:

— по стоимости каждой единицы товаров;

— по средней стоимости;

— по стоимости первых по времени приобретений (ФИФО);

— по стоимости последних по времени приобретений (ЛИФО).

Конкретный порядок списания товаров закрепляют в качестве элемента бухгалтерской и налоговой учетной политики фирмы.

Списание по стоимости каждой единицы товаров

Этим методом списывают товары, которые учитывают в особом порядке. К таким товарам относят драгоценные металлы и камни, ювелирные изделия, предметы искусства и т. д.

Единица этих товаров, как правило, уникальна, то есть существует в единственном экземпляре.

Как применять этот способ на практике, покажет пример.

Пример

ЗАО «Актив» занимается продажей ювелирных изделий и списывает товары по себестоимости каждой единицы.

В январе «Актив» приобрел:

— 30 обручальных колец по цене 800 руб./шт. (без НДС);

— 10 золотых цепочек по цене 1200 руб./шт. (без НДС).

В этом же месяце фирма продала:

— 10 обручальных колец;

— 3 золотые цепочки.

«Актив» должен включить в состав прямых расходов 11 600 руб. (10 шт. Х 800 руб. + 3 шт. Х 1200 руб.), в том числе:

— 8000 руб. – стоимость обручальных колец;

— 3600 руб. – стоимость золотых цепочек.

Списание по средней стоимости

При использовании этого метода нужно определить среднюю стоимость единицы товаров.

Ее рассчитывают отдельно по каждому наименованию товаров (например, столы, стулья, шкафы и т. д.). Обратите внимание: инспекторы рекомендуют определять среднюю стоимость товаров после каждой продажи.

Среднюю стоимость определяют так:

Средняя стоимость единицы товаров =

(Стоимость остатка товаров на дату списания + Стоимость поступивших товаров)

(Количество товаров, оставшихся на дату списания + Количество поступивших товаров)

Общую себестоимость товаров, которая должна быть списана, определяют так:

Стоимость товаров, подлежащая списанию =

Средняя стоимость единицы товаров Х Количество проданных товаров

По состоянию на 1 января на складе торговой фирмы ЗАО «Актив» числится 80 шкафов «Березка» общей стоимостью 240 000 руб. В январе ЗАО «Актив» купило две партии шкафов «Березка».

Первую партию (50 штук) приобрели 4 января. Общая стоимость шкафов – 155 000 руб. (без НДС).

Вторую (20 штук) – 15 января. Общая стоимость шкафов – 64 000 руб. (без НДС).

28 января продали 130 шкафов.

Средняя стоимость одного шкафа составит:

(240 000 руб. + 155 000 руб. + 64 000 руб.) : (80 шт. + 50 шт. +

+ 20 шт.) = 3060 руб.

Стоимость проданных шкафов будет равна:

3060 руб. Х 130 шт. = 397 800 руб.

Эту сумму включают в состав прямых расходов «Актива».

Списание товаров методами ФИФО и ЛИФО

По методу ФИФО товары, поступившие раньше других, списывают первыми. Например, если товары были куплены партиями, то сначала списывают первую партию, затем вторую и т. д. Если товаров в первой партии недостаточно, то списывают часть товаров из второй.

По методу ЛИФО, наоборот, товары, поступившие первыми, списывают последними.

Если товары были куплены партиями, то сначала списывают последнюю партию товаров, затем предпоследнюю и т. д. Если товаров в последней партии недостаточно, то списывают часть товаров из предыдущей.

Обратите внимание: инспекторы рекомендуют определять стоимость товаров, которая должна быть списана, после каждой продажи.

В отчетном году торговая фирма ЗАО «Актив» купила для перепродажи шкафы «Березка». Шкафы покупали тремя партиями по 100 штук в каждой.

Первую партию приобрели 1 января по цене 300 000 руб. (без НДС). Вторую – 8 января по цене 310 000 руб. (без НДС). Третью – 19 января по цене 320 000 руб. (без НДС).

25 января продали 250 шкафов.

Ситуация 1

При списании товаров «Актив» использует метод ФИФО.

Бухгалтеру «Актива» необходимо списать:

100 шкафов из первой партии стоимостью 300 000 руб.;

100 шкафов из второй партии стоимостью 310 000 руб.;

50 шкафов из третьей партии стоимостью 160 000 руб. (320 000 руб. Х 50 шт. : 100 шт.).

Общая стоимость проданных шкафов, которую нужно списать, составит:

300 000 + 310 000 + 160 000 = 770 000 руб.

Эту сумму включают в состав прямых расходов «Актива».

Ситуация 2

При списании товаров «Актив» использует метод ЛИФО.

В этой ситуации бухгалтеру «Актива» необходимо списать:

100 шкафов из третьей партии стоимостью 320 000 руб.;

100 шкафов из второй партии стоимостью 310 000 руб.;

50 шкафов из первой партии стоимостью 150 000 руб. (300 000 руб. Х 50 шт. : 100 шт.).

Общая стоимость шкафов, подлежащая списанию, составит:

320 000 + 310 000 + 150 000 = 780 000 руб.

Эту сумму включают в состав прямых расходов «Актива».

Транспортные расходы

В бухгалтерском учете расходы по доставке товаров до склада вашей фирмы можно учитывать двумя способами:

— в составе фактической себестоимости товаров (то есть непосредственно на счете 41 «Товары»);

— в составе издержек обращения (то есть на счете 44 «Расходы на продажу»).

В налоговом учете расходы на доставку товаров до склада вашей компании (транспортные расходы) включают в их стоимость, если эти расходы включены в цену приобретения товаров по условиям договора. В противном случае транспортные расходы отражают в налоговом учете в составе прочих расходов.

ЗАО «Актив» приобрело компьютеры у ООО «Пассив» для перепродажи. Стоимость компьютеров – 2 360 000 руб. (в том числе НДС – 360 000 руб.). «Пассив» доставил товар до склада «Актива».

Ситуация 1

«Пассив» включил стоимость услуг по доставке товаров в их продажную стоимость. В этой ситуации фактическая себестоимость товаров в бухгалтерском и налоговом учете «Актива» составит 2 000 000 руб. (2 360 000 – 360 000).

Ситуация 2

Затраты по доставке товаров не включены в их цену, и «Актив» их оплачивает отдельно (на основании счета, выставленного «Пассивом»). Стоимость доставки – 35 400 руб. (в том числе НДС – 5400 руб.).

В этой ситуации первоначальная стоимость товаров составит:

— в бухгалтерском учете – 2 030 000 руб. (2 360 000 — 360 000 + 35 400 — 5400);

— налоговом учете – 2 000 000 руб. (2 360 000 — 360 000). Затраты по транспортировке товаров в сумме 30 000 руб. (35 400 — 5400) включают в состав прочих расходов.

Чтобы избежать лишней работы и одновременно выполнить требования и бухгалтерского, и налогового учета, целесообразно все транспортно-заготовительные расходы по приобретению товаров отражать в бухгалтерском учете на счете 44 «Расходы на продажу» (за исключением транспортных расходов, включенных в цену товаров по условиям договора; такие расходы нужно учесть непосредственно на счете 41 «Товары»).

Порядок учета транспортных расходов вы должны зафиксировать в налоговой и бухгалтерской учетной политике фирмы.

Налогооблагаемую прибыль уменьшает только та часть транспортных расходов, которая относится к реализованному товару. Значит, в налоговом учете затраты по доставке товаров до склада вашей фирмы нужно распределить между реализованными и нереализованными товарами.

Чтобы это сделать, определяют средний процент прямых (транспортных) расходов за текущий месяц. Алгоритм действий описан в статье 320 Налогового кодекса РФ.

1. К расходам по доставке товаров, которые фирма понесла в текущем месяце, прибавляют транспортные затраты, приходящиеся на остаток товаров на начало месяца.

2. К покупной стоимости всех проданных за месяц товаров прибавляют покупную стоимость остатка нереализованных товаров на конец месяца.

3. Рассчитывают средний процент прямых расходов. Для этого сумму транспортных расходов (показатель п. 1) делят на стоимость товаров (показатель п. 2).

4. Средний процент прямых расходов умножают на стоимость остатка товаров на конец месяца. Так определяют, какая часть транспортных затрат приходится на непроданные товары.

5. При налогообложении прибыли можно учесть только ту часть транспортных расходов, которая относится к проданным товарам. Для того чтобы ее вычислить, нужно из общей суммы прямых расходов (показатель п. 1) вычесть те из них, которые приходятся на непроданные товары (показатель п. 4).

Обратите внимание: это правило применяют, если транспортные расходы не включены продавцом товаров в их продажную цену. В противном случае транспортные расходы учитывают в фактической себестоимости товаров.

На 1 января отчетного года сумма транспортных расходов ООО «Пассив»

составила 20 000 руб.

Сумма транспортных расходов за январь равна 120 000 руб.

Себестоимость товаров, проданных в январе, – 1 000 000 руб.

Себестоимость остатка товаров на конец января составила 200 000 руб.

Средний процент транспортных расходов, относящихся к остатку товаров, составит:

(20 000 руб. + 120 000 руб.) : (1 000 000 руб. + 200 000 руб.) = 11,67%.

Сумма транспортных расходов, относящаяся к остатку товаров, будет равна:

200 000 руб. Х 11,67% = 23 340 руб.

Сумма транспортных расходов, подлежащая списанию, составит:

20 000 + 120 000 — 23 340 = 116 660 руб.

Эту сумму включают в состав прямых расходов «Пассива» и уменьшают на нее налогооблагаемую прибыль за январь.

Если в январе у «Пассива» были другие расходы (например, аренда торгового зала, зарплата продавцов и т. д.), их можно списать в уменьшение налогооблагаемой прибыли в полном объеме.

Чтобы избежать лишней работы и одновременно выполнить требования и бухгалтерского, и налогового учета, нужно транспортные расходы, связанные с доставкой товаров до склада, списывать в бухгалтерском учете в порядке, предусмотренном Налоговым кодексом. Порядок списания транспортных расходов вы должны зафиксировать в бухгалтерской и налоговой учетной политике.

Прямые расходы в торговле: свои особенности

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 15 апреля 2016 г.

Содержание журнала № 9 за 2016 г.Л.А. Елина, экономист-бухгалтер

Как при торговле покупными товарами распределяются расходы в налоговом учете

Пришло время поговорить о списании расходов, непосредственно связанных с торговой деятельностью.

Прямые расходы: раз-два и обчелся

Для торговли Налоговый кодекс установил особые правила, а также свой список прямых расходовст. 320 НК РФ:

- стоимость товаров;

- транспортные расходы по доставке товаров до склада торговой организации (если такие расходы не включены в стоимость приобретения товаров).

Остальные расходы (кроме внереализационных) относятся к косвенным и сразу списываются при расчете «прибыльной» базы. Это, например, уплаченные ввозные таможенные пошлины и сборы (не включенные в стоимость самих товаров)Письмо Минфина от 29.05.2007 № 03-03-06/1/335 или затраты на предпродажную подготовкуПисьмо Минфина от 04.09.2012 № 03-03-06/1/465.

Причем выбора тут нет. Торговым организациям нельзя расширять список прямых расходов, ведь тогда пострадает «прибыльная» база текущего периода.

Но зато у них есть право выбора, куда относить прочие (нетранспортные) расходы, связанные с приобретением товаров. Их можно включить:

- <или>сразу в базу текущего периода — в качестве самостоятельного косвенного расхода;

- <или>в покупную стоимость товаров — тогда они будут учитываться аналогично прямым расходам, то есть уменьшат «прибыльную» базу только после продажи товараподп. 3 п. 1 ст. 268 НК РФ.

У последнего варианта есть приятный бонус: аналогичный порядок формирования фактической себестоимости товаров применяется для целей бухучетапп. 5, 6 ПБУ 5/01. Следовательно, не придется отражать отложенные налоги и активы по правилам ПБУ 18/02.

Казалось бы, все просто и понятно. Но и торговым организациям приходится спорить с инспекциями в суде, отстаивая обоснованность расчета прямых расходов.

Споры по общим вопросам признания прямых расходов

Одна организация, торгующая нефтепродуктами, в налоговом учете ориентировалась на правила бухучета. А в ее бухгалтерской учетной политике было закреплено, что средняя стоимость реализованных товаров определялась нарастающим итогом за I квартал, полугодие, 9 месяцев и год.

Инспекция же настаивала на том, что прямые расходы надо было распределять ежемесячно. Она пересчитала прямые расходы и установила, что в одном году — недоимка по налогу на прибыль, а в другом — его переплата.

Суд поддержал инспекцию, решив, что поскольку в ст. 320 НК РФ прямые и косвенные расходы определены как расходы текущего месяца, то определять прямые расходы надо ежемесячноПостановление 4 ААС от 31.03.2014 № А58-4426/2013.

Интересен и такой случай, когда налогоплательщику пришлось доказывать свое право на применение ст. 320 НК РФ. Организация покупала электроэнергию и перепродавала. При этом налоговый учет прямых и косвенных расходов она вела по правилам ст. 320 НК РФ, то есть как торговая организация. Инспекция сочла, что никаких покупных товаров не было, а организация лишь оказывала услуги по передаче электроэнергии. На этом основании ИФНС исключила из налоговых расходов стоимость приобретенной электроэнергии, выявила занижение налога на прибыль на сумму почти 2 млн руб. Суд ее не поддержал, придя к выводу, что по Закону «Об электроэнергетике» и по нормам Гражданского кодекса в конкретном случае организация именно продавала электроэнергию. Следовательно, стоимость электроэнергии правомерно учтена в прямых расходах (как стоимость покупных товаров)Постановление АС ЗСО от 08.06.2015 № А67-1428/2014.

Списываем транспортные расходы

Для определения суммы транспортных прямых расходов, которую можно учесть при формировании базы по налогу на прибыль, также потребуется особый расчет. Для этого ежемесячно по методу среднего процента нужно определять сумму прямых транспортных расходов, относящуюся к остаткам нереализованных товаровст. 320 НК РФ. Оставшаяся сумма транспортных расходов и будет той, которую можно учесть в текущем периоде при формировании «прибыльной» базы.

Обратите внимание, что для правильного расчета этих показателей надо учитывать как расходы текущего месяца, так и переходящий остаток соответствующего расхода с прошлого месяца. Таким образом, последовательность расчета будет такая.

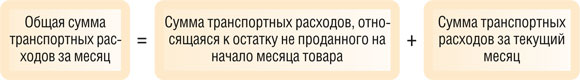

ШАГ 1. Рассчитываем транспортные расходы за месяц.

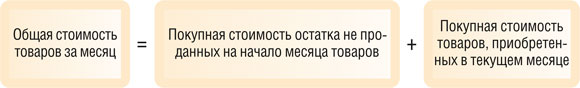

ШАГ 2. Рассчитываем стоимость товаров за месяц.

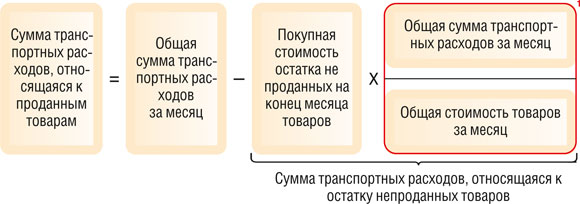

ШАГ 3. Рассчитываем суммы транспортных расходов, относящиеся к проданным и непроданным товарам.

(1) В НК это называется средним процентом транспортных расходов, приходящихся на непроданные товары.

Поводы для споров по транспортным торговым расходам

Доставка товара до склада торговой компании

Когда торговая организация учитывает расходы на доставку приобретаемых товаров до собственного склада как косвенные расходы, она допускает ошибку. Готовьтесь к претензиям со стороны проверяющих. И надеяться на то, что суд вас поддержит, не стоит. Так, однажды довольно крупная торговая компания списывала все транспортные расходы, связанные с доставкой товара до своего склада, без оглядки на остатки нереализованных товаров. В результате сумма завышения прямых расходов составила за 2 года более 10 млн руб. И суд с инспекцией согласилсяПостановление ФАС ЗСО от 04.09.2013 № А03-12862/2012. А для организации это был весьма дорогой урок.

В другой спорной ситуации организация не вела раздельный учет разных видов транспортных расходов, не распределяла их на прямые и косвенные. В результате чего уменьшила «прибыльную» базу на транспортные расходы по доставке товара до своего склада, относящиеся к нереализованному товаруподп. 3 п. 1 ст. 268, ст. 320 НК РФ. Суд поддержал инспекцию в том, что спорные транспортные расходы относятся к прямым, поскольку они не включены в цену приобретения указанных товаров, а следовательно, их надо было распределять по методу среднего процентаПостановление АС ПО от 26.10.2015 № Ф06-1997/2015.

Транспортные расходы по методу среднего процента можно обособленно распределять по различным группам покупных товаров. Однажды суд признал, что закрепленная в организации подобная методика не противоречит ст. 320 НК РФПостановление АС МО от 30.03.2015 № А40-114788/2014.

Иные споры по транспортным расходам

Минфин давным-давно признал, что транспортные расходы на доставку товаров до покупателей и на перевозку уже оприходованного товара с одного своего склада на другой можно учитывать как косвенные расходыПисьмо Минфина от 29.11.2011 № 03-03-06/1/783. Однако споры по этому вопросу продолжаются до сих порПостановления 4 ААС от 04.03.2015 № 04АП-284/2015; ФАС МО от 24.07.2013 № А40-110865/12-20-572; ФАС ПО от 02.10.2013 № А57-21129/2012. Хорошо, что побеждают в них, как правило, налогоплательщикиПостановления 19 ААС от 17.12.2015 № А64-3486/2015; АС ВВО от 15.04.2015 № Ф01-1103/2015.

Однажды суд рассматривал такую ситуацию: торговая организация определяла стоимость одной части покупных товаров без учета затрат на доставку, а другой — с учетом затрат на транспортировку. Транспортные расходы, не включенные в стоимость покупных товаров, распределялись по методу среднего процента (как это и закреплено в Налоговом кодексе)ст. 320 НК РФ. Однако при таком распределении участвовала только стоимость тех товаров, в стоимость приобретения которых транспортные расходы не включались. Инспекция обратила внимание на то, что торговая фирма не вела раздельный учет товаров, в стоимость которых были включены транспортные расходы, и товаров, в стоимость которых эти расходы не были включены. И пересчитала транспортные расходы, относящиеся к реализованным товарам, учитывая все без исключения покупные товары. В результате получилось, что признанные транспортные расходы завышены, а база по налогу на прибыль занижена. Однако суд встал на сторону организации, согласившись с представленным расчетом среднего процента транспортных расходовПостановление АС ПО от 29.01.2015 № Ф06-18998/2013.

Споры вызывает и порядок отражения транзитных транспортных расходов. Так, один из судов указал, что затраты на транспортировку реализованных обществом товаров со складов поставщиков напрямую до складов покупателей (транзитная поставка) учитываются в составе косвенных расходов. Он не согласился с доводом инспекции, что такие расходы должны быть прямыми. Ведь они не являются расходами на доставку покупных товаров до складов обществаПостановление ФАС МО от 24.07.2013 № А40-110865/12-20-572. Есть аналогичные решенияПостановления ФАС ПО от 02.10.2013 № А57-21129/2012; 1 ААС от 20.04.2015 № А43-7277/2014.

Однако имеет право на жизнь и другой подход — организация доказала, что транспортные расходы на транзитные поставки можно учитывать как прямые. А при расчете среднего процента транспортных расходов, относящихся к остаткам нереализованных товаров, можно учитывать в числе прочего и стоимость «транзитных» товаров. Инспекция сочла такой расчет неверным, сделала перерасчет, исключив стоимость транзитных товаров, и пришла к выводу о занижении среднего процента и, как следствие, к выводу о завышении списанных прямых расходов. Суд с ней не согласился и указал, что в НК нет ограничений, не позволяющих учитывать при определении среднего процента стоимость товаров по транзитным поставкам (минуя склад общества)Постановление ФАС СЗО от 21.04.2014 № А44-3806/2013.

***

Пропишите все применяемые вами методы распределения расходов в учетной политике и, если нужно, ведите раздельный учет. Тогда будет меньше поводов для споров с налоговиками.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Налог на прибыль»:

Прямые и косвенные затраты в торговле

Любая организация имеет дело с определенными финансовыми потоками – доходами и расходами. Доходы – это то, что предприятие получает или зарабатывает.

Определение 1

Расходы – это то, что организация тратит на те или иные функции или на организацию работоспособности предприятия.

К доходам можно отнести полученную прибыль от продажи продукции, а примером расходов являются затраты на приобретение материалов, инструментов для производства, оплату труда и так далее.

В свою очередь, расходы можно условно разделить на два типа: прямые затраты и косвенные затраты.

Давайте разберем более детально, что это такое и чем они отличаются. Любая организация должна вести учет прямых и косвенных расходов. Однако точного определения всех возможных вариантов не дано. Придется самим решать, какие и куда следует отнести. Налоговый кодекс дает следующее определение косвенным расходам.

Определение 2

Расходы, которые используются при подсчете налога на прибыль и не являются прямыми, следует считать косвенными затратами, что связаны с производством или реализацией продукции организации.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Разделение затрат на такие виды является необходимым для подсчета налогов на прибыль организации. Прямые расходы распределяются между продукцией организации на конец месяца, а косвенные являются расходами отчетного периода и учитываются при налогообложении заработка. Разные способы их учета требуют четкого их разделения и следования этому при подсчете налогов предприятия.

Косвенные расходы

Что включают в себя косвенные расходы:

- Использование основных средств собственного капитала.

- Затраты на оплату труда работников организации. При этом, не учитываются расходы на оплату работы занятых в процессе производства сотрудников.

- Оплата страхования организации, здоровья и имущества.

- Расходы на реализацию и производственные затраты. Оплата аренды, сертификация продукции, реклама, спецодежда для сотрудников, топливо, материалы, упаковка товаров – всё это относится к косвенным расходам.

Замечание 1

При этом к косвенным расходам не относятся расходы на приобретение товаров, если они были реализованы в данном отчетном периоде, а также транспортные расходы по поставке товаров со склада в случае, если это не входит в стоимость приобретения товаров.

В случае, если организация не учитывает расходы доставки товаров на склад как расходы на приобретение товаров, то есть не включает их в себестоимость товаров, данные расходы нужно разделить между реализованными и нереализованными товарами. Стоимость услуг доставки на склад клиента всегда учитывается как косвенный расход текущего месяца.

Прямые расходы

Налоговый кодекс устанавливает определенные правила для учета прямых расходов. Сюда относят: стоимость продукции или услуг; транспортные расходы предприятия по перевозке товара на склад торговой организации при условии, если это не было включено в себестоимость товаров.

Прочие расходы, за исключением внереализационных являются косвенными и списываются с прибыли предприятия. Например, расходы по подготовке товаров или услуг к продаже, которые не входят в себестоимость товара (к примеру, рекламные расходы).

В случае если предприятие будет расширять свои прямые расходы (не включать их в себестоимость товаров, а учитывать как прямые), то показатель прибыли конкретного текущего периода существенно снизится.

В случае с нетранспортными расходами, которые связаны с покупкой товаров или услуг, всё немного проще. Здесь есть право выбора:

- Учесть их как самостоятельный косвенный расход для текущего периода.

- Учесть как прямой расход в себестоимости товаров, при этом уменьшится прибыльная база, но только после продажи данного продукта.

Второй вариант имеет некоторые преимущества и более часто используется. Причиной этому – приближенность к необходимым целям бухгалтерского учета. То есть не придется выполнять одну и ту же работу дважды, для налогового учета и для бухгалтерского.

Для определения транспортных прямых расходов, которые используются при формировании налога на прибыль, необходимо производить особый расчет. Каждый месяц по методу среднего процента необходимо вычислять сумму прямых транспортных затрат. Данная сумма будет учитываться к текущем периоде для формирования прибыли.

Правильный расчет данных показателей является крайне важным и необходимым и происходит согласно следующему алгоритму:

Алгоритм вычисления транспортных затрат за месяц:

Рисунок 1. Алгоритм вычисления транспортных затрат за месяц. Автор24 — интернет-биржа студенческих работ

Алгоритм вычисления стоимости товаров за месяц:

Рисунок 2. Алгоритм вычисления стоимости товаров за месяц. Автор24 — интернет-биржа студенческих работ

Алгоритм вычисления транспортных расходов, которые относятся к реализованным и нереализованным продуктам:

Рисунок 3. Алгоритм вычисления транспортных расходов. Автор24 — интернет-биржа студенческих работ

Ведение налоговой и бухгалтерской отчетности является крайне важным для любой организации. Это позволяет провести анализ и понять, как обстоят дела в конкретной организации за конкретный период времени. Бухгалтерский учет необходим для более детального разбора всех финансовых потоков организации, определения наиболее важных и нецелесообразных для их последующего устранения.

Без бухгалтерского учета невозможно определить невыгодные или нерентабельные расходы. Именно благодаря ему можно найти деятельность организации, которая приносит больше всего прибыли, и устранить ту, которая дает больше всего расходов. Без этого будет трудно добиться хорошего финансового положения организации.

Соблюдение налогового кодекса при подсчете налоговых издержек организации очень важно учитывать все необходимые детали и правила. В противном случае можно получить большое количество проблем, вплоть до штрафов и судебных разбирательств за их нарушение.

Согласно налоговому кодексу, к фактическим затратам на приобретение товаров (реальной стоимостью товара), относят:

- Суммы, которые оплачивают согласно договору с поставщиком.

- Суммы, которые идут в счет оплаты информационных и консультационных услуг при покупке товаров.

- Таможенные расходы при ввозе товаров из других стран.

- Налоги, которые оплачиваются при приобретении товаров.

- Другие затраты, которые относят только к затратам на покупку товара.

Транспортные расходы для конкретного товара могут учитываться как в его себестоимости, так и отдельно от нее. Согласно налоговому кодексу выбор способа учета данных расходов остается за организацией. Состав прямых расходов для торговой организации является фиксированным и не может изменяться самой организацией.

Для лучшего понимания разницы между прямыми и косвенными расходами нужно просто усвоить саму их суть. Прямые расходы – это те, которые связаны с покупкой материалов и инструментов для создания готового продукта. То есть те расходы, без которых конечный продукт не может быть создан. Всё остальное можно смело относить к косвенным расходам.

При этом, за производителем сохраняется право самому решать, относить ли какие-то конкретные виды расходов к затратам на создание продукции, или нет. Безусловно, рекламу товара, консультационные услуги, оплата доставки товара до склада, оплата рабочих для изготовления конечного продукта – всё это можно учитывать как составляющие себестоимости товара. Однако это не всегда будет наиболее выгодным вариантом. В этом случае увеличивается расход организации при продаже данных товаров. Расходы учитываются не сразу, а только после реализации конкретного товара.