Содержание

- Новшества в части контроля за применением онлайн-ККТ

- Новшества законодательства о ККТ.

- Переход на новый порядок работы.

- Новые полномочия налоговиков.

- Обязанности пользователей ККТ

- Кабинет ККТ.

- Контрольные закупки теперь разрешены законом.

- Взаимоотношения с кредитными организациями.

- Административная ответственность пользователя ККТ.

- 1.9. Контроль за применением ККТ

- Как проверить чек на подлинность онлайн с помощью мобильного приложения ФНС РФ и на сайтах ОФД

- Что представляет собой проверка чека онлайн-кассы и для чего она нужна

- Проверяем «внешний вид» чека

- Онлайн проверка чека на подлинность

- С помощью сервисов ОФД

- Если кассовый чек не прошел проверку

- фискальный контроль

- Организация фискального контроля

- Налоговый контроль за кассовой техникой: практические рекомендации налогоплательщику Текст научной статьи по специальности «Право»

- КОНТРОЛЬ ЗА ПРИМЕНЕНИЕМ ККТ И ЗА КАССОВОЙ ДИСЦИПЛИНОЙ

- Применение ККТ

Новшества в части контроля за применением онлайн-ККТ

Н. В. Александрова

Журнал «Налоговая проверка» № 6/2016

Какими новыми правами и обязанностями наделены налоговики при осуществлении контроля за соблюдением законодательства РФ о применении ККТ? Изменилась ли административная ответственность пользователя ККТ?

Налоговые органы осуществляют свои полномочия по контролю за соблюдением требований к контрольно-кассовой технике, порядка и условий ее регистрации и применения, а также за полнотой учета выручки денежных средств в соответствии с Федеральным законом от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (далее – Федеральный закон № 54-ФЗ), Законом РФ от 21.03.1991 № 943-1 «О налоговых органах Российской Федерации» (далее – Закон № 943-1), а также Положением о Федеральной налоговой службе. При этом порядок их действий прописан в административных регламентах, утвержденных приказами Минфина России от 17.10.2011 № 132н, 133н (далее – Административный регламент № 132н, 133н). Налоговики могут проконтролировать применение ККТ одновременно с проведением выездной налоговой проверки (Письмо Минфина России от 05.07.2013 № 03-02-08/26094).

С 15.07.2016 Федеральным законом от 03.07.2016 № 290-ФЗ изменены большинство положений Федерального закона № 54-ФЗ и Закона № 943-1. Какими новыми правами и обязанностями наделены в связи с этим налоговики при осуществлении контроля и надзора за соблюдением законодательства РФ о применении ККТ? Изменилась ли административная ответственность пользователя ККТ? Что необходимо учесть организациям при проведении в отношении них соответствующих проверок?

Новшества законодательства о ККТ.

С 15.07.2016 Федеральным законом № 54-ФЗ, в частности, установлены:

- передача информации о расчетах в ФНС через оператора фискальных данных (далее – ОФД);

- возможность осуществления регистрационных действий с ККТ через личный кабинет на сайте ФНС;

- изготовление кассовых чеков и бланков строгой отчетности (далее – БСО) исключительно кассовыми аппаратами с возможностью их направления в электронной форме на абонентский номер или электронную почту покупателя (БСО приравнен к кассовому чеку);

- обязанность применения ККТ при оказании услуг, а также плательщиками, осуществляющими «вмененную» и «патентную» деятельность;

- применение фискального накопителя;

- новые формы контрольных мероприятий.

Таким образом, законодатели стремятся к созданию современной прозрачной автоматизированной системы полного учета выручки и контроля за применением ККТ (письма Минфина России от 01.09.2016 № 03-01-12/ВН-38831, от 14.09.2016 № 03-01-15/53640).

Переход на новый порядок работы.

Столь масштабные изменения требуют времени. Для этого Федеральным законом № 290-ФЗ организован плавный и поэтапный переход к новому порядку применения ККТ:

- с 15.07.2016 предусмотрена возможность добровольного перехода на новый порядок;

- с 01.02.2017 регистрация ККТ будет осуществляться только по новому порядку;

- с 01.07.2017 старый порядок прекратит свое действие.

При этом у предприятий сферы услуг, владельцев торговых автоматов, а также лиц, применяющих ПСНО и спецрежим в виде уплаты ЕНВД (имеющих на сегодняшний день право не применять ККТ), в распоряжении имеется еще целый год для перехода на новый порядок работы: для них он станет обязательным с 01.07.2018.

Как разъясняет ФНС, применять доработанную для онлайн-передачи данных ККТ можно и после 01.07.2017. Для этого ряд моделей потребуется модернизировать, установив новое программное обеспечение и фискальный накопитель. Иными словами, если кассы доработаны, организации не требуется покупать новые (Информация ФНС России «О переходе на онлайн-кассы»).

Обратите внимание

Сохраняется прежний порядок применения ККТ на территориях РФ, на которых не может быть обеспечена передача информации о расчетах в адрес налоговых органов в электронном виде по причине отсутствия связи. При отсутствии сетей связи пользователю ККТ предоставляется возможность не передавать, а фиксировать только в фискальном накопителе ККТ информацию о расчетах.

Подытожим сказанное:

|

Дата перехода на онлайн-ККТ |

Для кого важна |

Порядок действий |

|

Пользователи, находящиеся на ОСНО и УСНО |

До этой даты ККТ регистрируется в прежнем порядке. Регистрация и перерегистрация ККТ, которая не обеспечивает передачу ОФД каждого кассового чека или БСО в электронной форме, содержащих фискальный признак, с 01.02.2017 не допускаются |

|

|

Пользователи, применяющие ПСНО и систему налогообложения в виде ЕНВД |

До этой даты можно осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения ККТ при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующие товар (работу, услугу). С 15.07.2016 до 01.07.2018 онлайн-ККТ применяется добровольно |

|

|

Пользователи, оказывающие бытовые услуги населению |

До названной даты вправе не применять ККТ при условии выдачи соответствующих БСО в установленном порядке. С 15.07.2016 до 01.07.2018 онлайн-ККТ применяется добровольно. С 01.07.2018 применяются только БСО, сформированные в электронной форме через автоматизированную систему для БСО |

|

|

Пользователи, осуществляющие торговлю с использованием торговых автоматов |

С 15.07.2016 до 01.07.2018 онлайн-ККТ применяется добровольно |

Как указанные изменения коснутся пользователей ККТ в части осуществления в отношении них контроля и надзора за соблюдением законодательства РФ о применении ККТ, в том числе за полнотой учета выручки?

Новые полномочия налоговиков.

Пункт 2 ст. 7 Федерального закона № 54-ФЗ наделяет налоговый орган следующими полномочиями в части организации контроля за соблюдением законодательства РФ о применении ККТ:

- наблюдение за применением ККТ;

- ведение (в том числе с помощью автоматизированной информационной системы) мониторинга расчетов с применением ККТ и полноты учета выручки, проведение анализа полученных данных;

- проведение проверок применения ККТ, полноты учета выручки в организациях и у индивидуальных предпринимателей, а также проверки осуществления деятельности ОФД, в том числе по месту нахождения налоговых органов, на основе информации, имеющейся в инспекции (удаленные проверки);

- проведение проверок оформления и (или) выдачи (направления) пользователем кассовых чеков, БСО и иных документов, подтверждающих факт расчета между организацией или индивидуальным предпринимателем и покупателем (клиентом), в том числе путем приобретения товаров (работ, услуг), оплаты этих товаров (работ, услуг), совершения платежей (получения выплат) с использованием наличных денежных средств и (или) электронных средств платежа, – контрольные закупки;

- получение посредством запросов необходимых пояснений, справок, сведений и документов, в том числе через кабинет ККТ (датой получения запроса налогового органа считается день размещения такого запроса в кабинете ККТ либо шестой день со дня отправки заказного письма в случае направления налоговым органом запроса по почте заказным письмом);

- получение (в том числе с использованием технических средств) беспрепятственного доступа к ККТ проверяемого лица и к фискальным данным, содержащимся в базе данных ОФД;

- проведение проверки правильности учета наличных денежных средств при применении ККТ;

- вынесение предписаний об устранении выявленных нарушений законодательства РФ о применении ККТ;

- взаимодействие с органами внутренних дел и федеральной службы безопасности при осуществлении названных функций.

Обязанности пользователей ККТ

Пользователи ККТ в силу ст. 5 Федерального закона № 54-ФЗ наделены, в свою очередь, рядом обязанностей, в частности:

- представлять в инспекцию по запросам информацию и (или) документы, связанные с применением ККТ, при осуществлении налоговиками контроля и надзора за ее применением;

- обеспечивать должностным лицам налоговых органов при осуществлении ими контролирующих функций беспрепятственный доступ к ККТ и фискальному накопителю, в том числе с использованием технических средств, и представлять контролерам документацию на них.

Пунктом 4 данной статьи закреплено, что документооборот между пользователями и налоговиками должен осуществляться через кабинет ККТ.

Кабинет ККТ.

Кабинет ККТ представляет собой информационный ресурс сайта ФНС, ведение которого осуществляется ведомством в установленном им порядке и который используется организациями, индивидуальными предпринимателями и налоговыми органами для реализации своих прав и обязанностей (ст. 1.1 Федерального закона № 54-ФЗ).

Обратите внимание

Данный ресурс пока не начал свою работу, но в ближайшем будущем сервис будет запущен: ФНС уже подготовила проект приказа (по состоянию на 30.09.2016), которым предлагается утвердить порядок, устанавливающий правила ведения кабинета ККТ на сайте ведомства.

Обеспечение доступа к сервису будет осуществляться высшим налоговым ведомством. В нем налоговики будут размещать большое количество информации и документов в электронной форме, касающихся проведения проверок применения ККТ в отношении пользователей, в частности:

- запросы налоговых органов, направляемые в адрес пользователей ККТ в рамках проведения контроля и надзора за соблюдением законодательства РФ о применении ККТ;

- протоколы об административных правонарушениях и постановления по делам об административных правонарушениях, составленные и вынесенные налоговыми органами в отношении пользователей ККТ, предписания, информация о вступивших в законную силу судебных актах;

- сообщения фискалов, указывающие на совершение лицом действий (бездействия), содержащие признаки состава административного правонарушения;

- запросы, направляемые налоговиками в адрес ОФД.

В свою очередь, пользователи будут также вправе передавать через кабинет ККТ в электронной форме документы по запросу контролеров и ряд других сведений, требующихся ИФНС для осуществления контрольных функций.

Доступ пользователей к кабинету ККТ будет осуществляться через личный кабинет налогоплательщика – юридического лица для организаций или личный кабинет налогоплательщика – индивидуального предпринимателя для коммерсантов.

Контрольные закупки теперь разрешены законом.

Проведение налоговиками контрольной закупки узаконено, что положило конец многолетним спорам о правомерности ее применения в отношении пользователей ККТ.

Напомним, ранее суды, опираясь на правовую позицию Президиума ВАС (Постановление от 02.09.2008 № 3125/08), указывали, что ИФНС должна проводить контрольную закупку, поскольку не числится среди органов, имеющих право на проведение подобного мероприятия в рамках оперативно-разыскной деятельности. В дальнейшем данная позиция была изменена, о чем свидетельствуют постановления ВС РФ от 29.07.2009 № 41-АД09-3, от 11.05.2012 № 45-АД12-4, а также Обзор судебной практики № 2 (2015), утвержденный Президиумом ВС РФ 26.06.2015.

Взаимоотношения с кредитными организациями.

В ходе осуществления контроля и надзора за соблюдением законодательства о применении ККТ, а также за полнотой учета выручки в организациях и у индивидуальных предпринимателей налоговые органы также вправе запрашивать у банков информацию о наличии счетов и (или) об остатках денежных средств на счетах, выписки по операциям на счетах организаций и индивидуальных предпринимателей, справки об остатках электронных денежных средств и о переводах электронных денежных средств. Данные сведения выдаются кредитной организацией налоговикам в форме справок в течение трех дней со дня получения их мотивированного запроса (п. 3 ст. 7 Федерального закона № 54-ФЗ).

Административная ответственность пользователя ККТ.

Право налоговиков привлекать к административной ответственности пользователей ККТ по-прежнему закреплено пп. 7 п. 7 Административного регламента № 132н. С 15.07.2016 скорректирована ст. 14.5 КоАП РФ, устанавливающая штрафы в части применения ККТ:

|

Основание для наказания |

Пункт |

Размер штрафа |

|

|

Первичное нарушение |

Повторное нарушение (если сумма расчетов без ККТ составила, в том числе в совокупности, 1 млн руб. и более) |

||

|

Неприменение ККТ |

2, 3 |

1. Должностные лица – от 1/4 до 1/2 размера суммы расчета, осуществленного без применения ККТ, но не менее 10 000 руб. 2. Юридические лица – от 3/4 до одного размера суммы расчета, осуществленного с использованием наличных денежных средств и (или) электронных средств платежа без применения ККТ, но не менее 30 000 руб. |

1. Должностные лица – дисквалификация на срок от от одного года до двух лет. 2. Юридические лица – административное приостановление деятельности на срок до 90 суток (распространяется и на ИП) |

|

Применение ККТ, не соответствующей требованиям (применение ККТ с нарушением порядка ее регистрации и перерегистрации, условий ее применения), юридическими лицами |

4* |

1. Должностные лица – предупреждение или штраф в размере от 1 500 до 3 000 руб. 2. Юридические лица – предупреждение или штраф в размере от 5 000 до 10 000 руб. |

– |

|

Непредставление пользователем информации и документов по запросам налоговых органов или представление их с нарушением установленных сроков |

|||

|

Ненаправление пользователем ККТ покупателю кассового чека или бланка строгой отчетности в электронной форме либо непередача их на бумажном носителе покупателю (клиенту) по его требованию |

1. Должностные лица – предупреждение или штраф в размере 2 000 руб. 2. Юридические лица – предупреждение или штраф в размере 10 000 руб. |

||

*Данный вид ответственности применятся с 01.02.2017.

Обратите внимание

С 15.07.2016 срок давности привлечения к административной ответственности за нарушение законодательства РФ о применении ККТ составляет один год со дня совершения правонарушения (ч. 1 ст. 4.5 КоАП РФ).

* * *

Налоговые органы осуществляют контроль и надзор за соблюдением законодательства РФ о применении ККТ, в том числе за полнотой учета выручки в организациях и у индивидуальных предпринимателей. Благодаря Федеральному закону № 290-ФЗ, утвердившему новый порядок работы с ККТ, изменены права и обязанности фискалов в части осуществления контрольных функций в отношении пользователей ККТ, а также введена новая административная ответственность последних в части применения онлайн-касс.

Отметим, что сам порядок проведения проверки ККТ налоговиками в рамках данной статьи не рассматривается. Это тема для отдельного материала. Полагаем, что в связи с новшествами законодательства изменится и механизм проведения данных проверок, что отразится в обновленных административных регламентах ФНС. Будем ждать изменений и оперативно освещать их на страницах нашего журнала.

Утверждено Постановлением Правительства РФ от 30.09.2004 № 506.

ОФД – это организация, созданная в соответствии с законодательством РФ, находящаяся на территории РФ, получившая в соответствии с законодательством РФ о применении ККТ разрешение на обработку фискальных данных. Фискальные данные – это сведения о расчетах, в том числе сведения об организации или индивидуальном предпринимателе, осуществляющих расчеты, о ККТ, применяемой при осуществлении расчетов, и иные сведения, сформированные ККТ или ОФД (ст. 1.1 Федерального закона № 54-ФЗ).

Форма (формат) и порядок направления налоговым органом запроса в банк утверждены Приказом ФНС России от 23.11.2010 № ММВ-7-6/633@.

1.9. Контроль за применением ККТ

Контрольные функции за применением организациями и индивидуальными предпринимателями ККТ возложены Законом о ККТ на налоговые органы. Кроме того, органы внутренних дел, а также госторгинспекции взаимодействуют в пределах своей компетенции с налоговыми органами при проведении ими указанных проверок, а также вправе самостоятельно проводить такие проверки.

Данный Закон (как и ранее действовавший Закон РФ «О применении контрольно-кассовых машин при осуществлении денежных расчетов с населением») не является актом законодательства о налогах и сборах, и, соответственно, контроль за соблюдением его требований не относится к налоговому контролю.

Государственный контроль за соблюдением законодательства о применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт включает контроль за соблюдением требований к ККТ, порядка и условий ее регистрации и применения, а также контроль полноты учета выручки в организациях и у индивидуальных предпринимателей. Указанный контроль не включает в себя мероприятия по проверке соблюдения юридическими лицами и индивидуальными предпринимателями обязательных требований к товарам (работам, услугам). В связи с этим нет ограничений по периодичности проверок правильности применения ККТ (не более чем один раз в два года), установленных законодательством (см. Федеральный закон от 8 августа 2001 г. N 134-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при проведении государственного контроля (надзора)»).

Согласно п. 1 ст. 7 Закона о ККТ представители налоговых органов:

— осуществляют контроль за соблюдением организациями и индивидуальными предпринимателями требований Закона;

— осуществляют контроль за полнотой учета выручки;

— проверяют документы, связанные с применением организациями и индивидуальными предпринимателями ККТ, получают необходимые объяснения, справки и сведения по вопросам, возникающим при проведении проверок;

— проводят проверки выдачи организациями и индивидуальными предпринимателями кассовых чеков;

— налагают штрафы на организации и индивидуальных предпринимателей, которые нарушают требования данного Закона, в порядке, установленном Кодексом РФ об административных правонарушениях.

Контрольные полномочия налоговых органов касаются всех индивидуальных предпринимателей и организаций, за исключением кредитных. Контроль за правильностью применения ККТ кредитными организациями осуществляет Банк России, который устанавливает порядок применения ККТ кредитными организациями, а также утверждает программные продукты, используемые в этой технике.

Статья 14.5 КоАП РФ допускает возможность привлечения к административной ответственности также и физического лица, под которым, в частности, можно понимать работника организации или индивидуального предпринимателя, осуществляющих реализацию товаров, выполняющих работы либо оказывающих услуги (продавец, кассир и т.д.).

Рассматривать дела об административных правонарушениях, предусмотренных ст. 14.5 КоАП РФ, уполномочены:

— органы внутренних дел (милиция) (ч. 1 ст. 23.3 КоАП РФ);

— налоговые органы — только в части продажи товаров, выполнения работ и оказания услуг без применения ККМ (ч.

1 ст. 23.5 КоАП РФ);

— органы государственной инспекции по торговле, качеству товаров и защите прав потребителей (ч. 1 ст. 23.49 КоАП РФ).

В соответствии с ч. 1 ст. 28.3 КоАП РФ должностные лица перечисленных органов полномочны также составлять протоколы об административных правонарушениях, предусмотренных ст. 14.5 КоАП РФ.

Согласно ч. 2 ст. 23.5 КоАП РФ рассматривать дела об административных правонарушениях от имени налоговых органов вправе:

— руководитель федерального органа исполнительной власти, уполномоченного в области налогов и сборов, его заместители;

— руководители территориальных органов федерального органа исполнительной власти, уполномоченного в области налогов и сборов, в субъектах РФ, их заместители;

— руководители территориальных органов федерального органа исполнительной власти, уполномоченного в области налогов и сборов, в городах, районах.

Контрольные закупки

Для проверки правильности применения ККТ необходимо, чтобы покупатель произвел покупку, а продавец получил от него наличные деньги за товар, т.е. предприятие должно осуществить денежные расчеты в ходе торговой операции или оказания услуги.

Налоговые органы не наделены правом контрольной закупки, а проведение проверок совместно с теми органами, которые обладают таким правом (органы милиции, торговая инспекция), не всегда возможно. Данный тезис иногда подтверждается судебной практикой (Постановление ФАС Поволжского округа от 7 сентября 2004 г. по делу N А72-2698/04-11/285).

Однако существуют и противоположные выводы судебных инстанций. В них говорится, что налоговые органы уполномочены контролировать соблюдение законодательства о применении ККТ, в частности выдачу кассового чека. Следовательно, закупка производится в целях проверки выдачи чека, т.е. она не контрольная, а проверочная, и подобные действия налоговиков правомерны (Постановление Президиума ФАС Московского округа от 25 сентября 1998 г. N 15, Постановление ФАС Северо-Западного округа от 5 мая 2005 г. по делу N А56-41328/04).

Необходимо законодательно определить порядок проведения контрольной закупки. Существующими нормативными актами этот вопрос не урегулирован. В процессе проверок сложно найти свидетеля, который согласится записать в акте проверки свои фамилию, имя, отчество и адрес, чтобы контролирующие органы смогли впоследствии доказать факт нарушения закона.

По мнению работников налоговых органов, обязанность по контролю за применением ККТ в полном объеме возможно выполнить лишь при наличии права контрольной закупки, которым они пока не обладают. В письме УМНС по г. Москве от 23 марта 2000 г. N 30-12/12275 говорится, что налоговые органы не имеют права на контрольную закупку.

Ранее контроль за применением ККМ осуществляли также органы налоговой полиции. После того как эти органы были упразднены, а их функции были переданы органам внутренних дел, с 1 июля 2003 г. органы милиции также имеют право проводить проверки правильности применения ККТ и налагать штрафы за неприменение ККТ.

Кроме того, такие проверки могут проводить органы государственной инспекции по торговле, качеству товаров и защите прав потребителей, которым предоставлено право производить в ходе проверок контрольные закупки.

Кредитные организации

Кредитные организации являются особыми субъектами применения ККТ. В статье 3 Закона о ККТ установлено, что решение о том, какая ККТ может применяться кредитными организациями и с какими программными продуктами, принимает Банк России, который направляет соответствующие сведения в федеральный орган исполнительной власти, уполномоченный осуществлять ведение Государственного реестра.

На кредитные организации не распространяется действие полномочий налоговых органов, предусмотренных п. 1 ст. 7 данного Закона. Контроль за соблюдением кредитными организациями этих требований осуществляет Банк России.

Кредитные организации, применяющие ККТ, обязаны предоставлять информацию в налоговые органы по их запросам в порядке, предусмотренном федеральными законами. Законодательные положения, предусматривающие предоставление кредитными организациями информации в налоговые органы по их запросам, следующие:

— в соответствии с п. 3 ст. 7 Закона РФ от 21 марта 1991 г. N 943-1 «О налоговых органах Российской Федерации» налоговым органам предоставляется право получать от кредитных организаций документы и копии с них, касающиеся хозяйственной деятельности налогоплательщика и необходимые для правильного налогообложения;

— согласно подп. 1 п. 1 ст. 31 НК РФ налоговые органы вправе требовать от кредитных организаций как от налогоплательщика или налогового агента документы по формам, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, а также пояснения и документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов;

— в соответствии с подп. 11 п. 1 ст. 31 НК РФ налоговые органы вправе требовать от кредитных организаций документы, подтверждающие исполнение платежных поручений налогоплательщиков, плательщиков сборов и налоговых агентов и инкассовых поручений (распоряжений) налоговых органов о списании со счетов налогоплательщиков, плательщиков сборов и налоговых агентов сумм налогов и пени;

— часть 2 ст. 26 Закона РФ от 2 декабря 1990 г. N 395-1 «О банках и банковской деятельности» устанавливает, что кредитные организации выдают налоговым органам справки по операциям и счетам юридических лиц и граждан, осуществляющих предпринимательскую деятельность без образования юридического лица, в случаях, предусмотренных законодательными актами об их деятельности.

Как установлено в ст. 56 Федерального закона от 10 июля 2002 г. N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», Банк России является органом банковского регулирования и банковского надзора и осуществляет постоянный надзор за соблюдением кредитными организациями и банковскими группами банковского законодательства, нормативных актов Банка России, установленных ими обязательных нормативов.

Статьей 74 данного Закона предусмотрено, что в случаях нарушения кредитной организацией федеральных законов, издаваемых в соответствии с ними нормативных актов и предписаний Банка России, непредставления информации, представления неполной или недостоверной информации Банк России имеет право требовать от кредитной организации устранения выявленных нарушений, взыскивать штраф в размере до 0,1% минимального размера уставного капитала либо ограничивать проведение кредитной организацией отдельных операций на срок до 6 месяцев. В указанной статье также предусмотрены санкции, которые Банк России вправе применять в случае неисполнения в установленный Банком России срок предписаний Банка России об устранении нарушений, выявленных в деятельности кредитной организации, а также в случае, если эти нарушения или совершаемые кредитной организацией банковские операции или сделки создали реальную угрозу интересам ее кредиторов (вкладчиков).

Кроме того, в соответствии с п. 81 ч. 2 ст. 28.3 КоАП РФ должностные лица Банка России вправе составлять протоколы об административных правонарушениях, предусмотренных ст. 15.26 «Нарушение законодательства о банках и банковской деятельности» КоАП РФ. Часть 2 данной статьи предусматривает за нарушение кредитной организацией установленных Банком России нормативов и иных обязательных требований вынесение предупреждения или наложение административного штрафа в размере от 100 до 300 минимальных размеров оплаты труда.

Исходя из положений ст. 23.1 КоАП РФ дела об административных правонарушениях, предусмотренных ст. 15.26 КоАП РФ, рассматривают судьи районных судов — в случае, если производство по делам осуществляется в форме административного расследования; мировые судьи — в остальных случаях.

Порядок проведения проверок

Как правило, нарушения выявляются при проведении выездных проверок, которые иногда проводятся налоговыми органами в виде специальных рейдов вместе с сотрудниками милиции или госторгинспекции. Это обусловлено также тем, что налоговым органам не предоставлено право проводить контрольные закупки, поэтому эти функции во время проверок выполняют работники милиции или госторгинспекции, у которых есть такие права.

Перед началом проверки представители контролирующих органов должны предъявить руководству проверяемой организации (индивидуальному предпринимателю) служебное удостоверение и поручение о проведении проверки использования ККМ. Это поручение должно быть подписано руководством того органа, представители которого пришли с проверкой.

Многие юридические лица и индивидуальные предприниматели считают, что их слишком часто проверяют на предмет соблюдения правил применения ККМ. При этом они ссылаются на Федеральный закон о защите прав юридических лиц и индивидуальных предпринимателей при проведении государственного контроля (надзора), которым определено, что в отношении одного юридического лица или индивидуального предпринимателя каждым органом государственного контроля (надзора) плановое мероприятие по контролю может быть проведено не более чем один раз в два года.

Согласно этому Закону внеплановые проверки должны проводиться чаще. Предметом таких проверок является контроль исполнения предписаний об устранении выявленных нарушений. Кроме того, внеплановые проверки проводятся при получении контролирующими органами информации о возникновении аварийных ситуаций, о выходе из строя сооружений, оборудования, которые могут непосредственно причинить вред жизни, здоровью людей, окружающей среде; при возникновении угрозы здоровью и жизни граждан, загрязнении окружающей среды, повреждении имущества, а также при обращении граждан, юридических лиц и индивидуальных предпринимателей с жалобами на нарушения их прав и законных интересов действиями (бездействием) иных юридических лиц и (или) индивидуальных предпринимателей.

Законодательство о применении ККТ не подпадает под действие Закона N 134-ФЗ, поэтому количество проверок правильности применения ККТ в отношении одного налогоплательщика Законом не ограничено.

После окончания проверки составляется акт, в котором перечисляются все просмотренные документы. Если обнаружены нарушения, то они должны быть подробно описаны, здесь же указывается предполагаемый размер штрафа. Затем на основании акта проверки проверяющий составляет протокол о выявленном нарушении. С актом и с протоколом должны быть ознакомлены под роспись должностные лица и законные представители проверяемой организации или индивидуальный предприниматель.

Должностному лицу (законному представителю юридического лица), в отношении которого возбуждено дело об административном правонарушении, вручается под расписку копия протокола об административном правонарушении (ст. 28.2 КоАП РФ). При этом проверяемым необходимо убедиться, что составленный протокол соответствует требованиям КоАП РФ, и дать свои письменные пояснения по результатам проверки. Для того чтобы лучше обосновать свою позицию, можно взять небольшой тайм-аут и, обратившись к юристу, представить свои письменные пояснения позже.

Кроме того, необходимые пояснения можно дать непосредственно при рассмотрении дела. Статьей 25.1 КоАП РФ установлено, что лицо, в отношении которого ведется производство по делу об административном правонарушении, вправе знакомиться со всеми материалами дела, давать объяснения, представлять доказательства, заявлять ходатайства и отводы, пользоваться юридической помощью защитника, а также иными процессуальными правами.

Дело об административном правонарушении рассматривается с участием лица, в отношении которого ведется производство по делу об административном правонарушении. В отсутствие указанного лица дело может быть рассмотрено лишь в случаях, если имеются данные о надлежащем извещении лица о месте и времени рассмотрения дела и если от него не поступило ходатайство об отложении рассмотрения дела либо такое ходатайство оставлено без удовлетворения.

Рассматривать дела об административных правонарушениях по неприменению ККТ от имени органов, проводивших проверку, вправе: руководитель территориального налогового органа (его заместителю такие права не предоставлены); начальники территориальных отделов милиции, их заместители; начальники территориальных управлений государственной инспекции по торговле, качеству товаров и защите прав потребителей, их заместители.

Материалы по делам о невыдаче чека ККМ или отсутствии ценника могут рассматривать только госторгинспекции (ст. 23.49 КоАП РФ). МНС России в письме от 14 августа 2002 г. N АС-6-06/1243@ предписало налоговым органам фиксировать правонарушения, предусмотренные ст. 14.15 КоАП РФ, в акте проверки и направлять этот акт в органы государственной инспекции по торговле, качеству товаров и защите прав потребителей или органы внутренних дел.

Налагать штрафы за нарушения кассовой дисциплины (работы с денежной наличностью) и порядка ведения кассовых операций имеют право органы внутренних дел (ст. 23.3 КоАП РФ) и налоговые органы (ст. 23.5 КоАП РФ), а проводить проверки по соблюдению организациями кассовых операций — обязанность банков (п. 41 Порядка ведения кассовых операций и п. 2.14 Положения о правилах организации наличного денежного обращения N 14-П). За неисполнение этой обязанности на банки налагается штраф в размере от 2000 до 3000 руб. (ст. 15.2 КоАП РФ).

Если в ходе проверки организации банк выявит нарушения, он должен проинформировать об этом налоговый орган, который наложит на организацию и ее должностных лиц штраф.

При проведении проверок соблюдения законодательства Российской Федерации о применении ККТ могут быть выявлены признаки налоговых правонарушений, в частности предусмотренных ст. 120 «Грубое нарушение правил учета доходов и расходов и объектов налогообложения» или ст. 122 «Неуплата или неполная уплата сумм налога» НК РФ.

Установленный ст. 101 НК РФ порядок производства по делу о налоговом правонарушении, совершенном налогоплательщиком, предусматривает вынесение решения по результатам рассмотрения материалов выездной налоговой проверки. Документально подтвержденные факты нарушений законодательства РФ о налогах и сборах в соответствии с п. 1 и 2 ст. 100 НК РФ должны быть указаны в акте выездной налоговой проверки, составляемом в установленной форме уполномоченными должностными лицами налоговых органов.

Проверки применения ККТ не являются налоговыми проверками, т.е. проверками, проводимыми в рамках налогового контроля. Вместе с тем выявленные правонарушения могут быть учтены при проведении в соответствии с установленным Налоговым кодексом РФ порядком выездных налоговых проверок.

Схематично виды нарушений правил наличных денежных расчетов и ответственность за эти нарушения представлены в таблице.

Виды нарушений и ответственность за нарушения

при работе с денежной наличностью

| Вид нарушения | Взыскание |

| Нарушения в сфере применения ККТ | |

| Фактическое неиспользование

контрольно-кассового аппарата (в том числе по причине его отсутствия) |

Статьей 14.5 КоАП РФ установлен

административный штраф: для граждан — в размере от 15 до 20 МРОТ, т.е. от 1500 до 2000 руб.; для должностных лиц — от 30 до 40 МРОТ, т.е. от 3000 до 4000 руб.; для юридических лиц — в размере от 300 до 400 МРОТ, т.е. от 30000 до 40000 руб. |

| Использование ККТ, не

зарегистрированной в налоговых органах |

|

| Использование ККТ, не включенной

в Государственный реестр ККТ |

|

| Использование ККТ без фискальной

(контрольной) памяти, с фискальной памятью в нефискальном режиме или с вышедшим из строя блоком фискальной памяти |

|

| Использование ККТ, у которой

отсутствует пломба либо имеется повреждение, свидетельствующее о возможности доступа к фискальной памяти |

|

| Пробитие ККТ чека с указанием суммы,

менее уплаченной покупателем (клиентом) |

|

| Невыдача соответствующих бланков

строгой отчетности организациями и предпринимателями, осуществляющими наличные денежные расчеты без применения ККТ |

|

| Отсутствие первичных документов

по учету денежных расчетов с населением (формы N КМ 1-9) |

Статьей 120 НК РФ установлен

штраф для организаций: в размере 5000 руб.; в размере 15000 руб., если нарушение совершено в течение более одного налогового периода; в размере 10% от неуплаченной суммы налога, но не менее 15000 руб., если нарушение повлекло занижение налоговой базы |

| Нарушение порядка работы с денежной наличностью

и порядка ведения кассовых операций |

|

| Расчеты между организациями

наличными деньгами сверх установленных размеров (60000 руб. по одной сделке) |

Статьей 15.1 КоАП РФ установлен

административный штраф: для должностных лиц — от 40 до 50 МРОТ (т.е. от 4000 до 5000 руб.); для юридических лиц — от 400 до 500 МРОТ (т.е. от 40000 до 50000 руб.) |

| Неоприходование (неполное

оприходование) в кассу денежной наличности |

|

| Несоблюдение порядка хранения

свободных денежных средств |

|

| Накопление в кассе наличных денежных

средств сверх установленных лимитов |

|

Как проверить чек на подлинность онлайн с помощью мобильного приложения ФНС РФ и на сайтах ОФД

Инновационный тип ККТ — онлайн-касса, способен формировать кассовые чеки, имеющие принципиально новые свойства в сравнении с теми, что использовались на кассовых машинах предыдущего поколения. При этом, перечень таких свойств, фактически, закреплен законодательно, и каждый кассовый чек нового образца должен им соответствовать. В свою очередь, степень такого соответствия любое заинтересованное лицо может проверить — изучим подробнее, какими способами.

Подскажем, какая касса из нашего каталога подойдет под ваш бизнес. Оставьте заявку и получите консультацию в течение 5 минут.

Что представляет собой проверка чека онлайн-кассы и для чего она нужна

Под «проверкой» кассового чека можно понимать:

- проверку его содержания, перечня приведенных в нем реквизитов (в отношении которых регулирующее законодательство устанавливает ряд строгих требований);

- проверку факта фискализации чека — как документа, сведения о котором в установленном законом порядке переданы в ФНС через интернет (при посредничестве ОФД).

Возможные варианты результатов такой проверки

В любом случае необходимо, чтобы чек прошел проверку по обоим критериям. Но может получиться так, что:

- С чеком все в порядке с точки зрения наличия реквизитов, но проверку на фискализацию он не прошел.

Скорее всего, это означает, что:

- чек сформирован на ККТ старого образца (не приспособленного к передаче данных на серверы ОФД и в ФНС), либо на чековом принтере, который не является ККТ;

- онлайн-касса к моменту проверки чека не успела передать данные в ОФД, поскольку по тем или иным причинам была отключена от интернета (максимальный срок для передачи платежных данных в ОФД — 30 дней, после чего онлайн-касса блокируется до следующего соединения с интернетом);

- платежные данные в ОФД и ФНС переданы магазином некорректно или в неполном объеме.

- Проверка на фискализацию чека пройдена, но на нем недостает реквизитов (либо они отображаются некорректно).

Причинами тому могут быть:

- некорректная настройка ККТ (в части ПО, функций печатающего механизма);

- некорректно функционирующий печатающий механизм;

- использование магазином чековой ленты неподходящего размера (вследствие чего те или иные реквизиты не помещаются на чек).

- Чек не соответствует установленным требованиям по реквизитам и не прошел проверку на предмет фискализации.

В этом случае указанные группы причин могут комбинироваться в любом сочетании.

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса!

Получай первым горячие новости и лайфхаки!

Кто может проверить

Лицом, заинтересованным в проверке кассового чека, может быть:

- Собственно, сам магазин.

Магазин чаще всего может проверять чеки:

- при настройке онлайн-кассы, тестировании соединения с интернетом, обновлении ПО;

- периодически — в целях удостоверения корректной работы онлайн-кассы.

Регулярная проверка чеков магазином позволит своевременно обнаруживать проблемы в работе кассового оборудования и оперативно устранять их.

- Покупатель.

Наличие в руках покупателя фискализированного чека — залог того, что у него всегда будет возможность подтвердить факт приобретения товара у конкретного продавца, если придется возвращать или ремонтировать данный товар по гарантии. Если прошедший проверку чек — электронный, то его можно оперативно записать на любой удобный носитель, чтобы свести к минимуму вероятность утери документа.

- Проверяющие органы.

Протестировать кассовые чеки на предмет фискализации могут и проверяющие органы — прежде всего, сама ФНС при визите в магазин в рамках плановой или внеплановой проверки. Если выяснится, что хотя бы 1 чек не прошел проверку — значит в используемой платежной инфраструктуре торгового предприятия что-то не так, и его деятельность заслуживает самого пристального внимания при осуществлении налогового контроля.

Кроме того, в отношении торгового предприятия возможны и штрафные санкции за использование неисправной ККТ (специфику таких санкций мы рассмотрим позже).

- Руководство и собственники магазина.

В интересах руководителей и владельцев торгового предприятия — свести к минимуму вероятность применения к бизнесу штрафных санкций ФНС за нарушения порядка выдачи кассовых чеков. Поэтому, они запросто могут взять за правило — периодически контролировать работу подчиненных на предмет обеспечения покупателей фискализированными и имеющими необходимые реквизиты кассовыми чеками.

Проверяем «внешний вид» чека

Прежде всего, имеет смысл проверить то, как, собственно говоря, выглядит кассовый чек и соответствуют ли его реквизиты требованиям законодательства.

Бумажный либо электронный чек ККМ должны в общем случае содержать:

- название документа (“Кассовый чек»);

- порядковый номер, присвоенный за смену;

- дату, время платежа;

- адрес магазина (адрес сайта интернет-магазина);

- название магазина как юридического лица либо ФИО ИП, владеющего магазином;

- ИНН магазина;

- сведения о системе налогообложения;

- признак расчета (например, «приход», «расход»);

- сведения о товарах, за которые рассчитался покупатель (с указанием скидок или наценок);

- сумму платежа (с указанием НДС, за исключением тех случаев, когда система налогообложения отличается от ОСН либо когда реализуются товары или услуги, на которые не начисляется НДС);

- способ расчета (наличными, с применением электронного средства платежа);

- сумму оплаты конкретным способом — наличными, с помощью электронных средств платежа;

- ФИО и должность человека, принявшего оплату от покупателя (если только расчеты не осуществляются с применением автоматических онлайн-касс);

- регистрационный номер кассового аппарата;

- заводской номер фискального накопителя;

- фискальный признак сообщения (по сути, его «цифровая подпись», удостоверяющая факт отражения платежной операции в фискальном накопителе);

- фискальный признак документа (идентификационный номер чека);

- адрес сайта ФНС (для проверки факта фискализации чека);

- e-mail или телефон покупателя, если на них отправлена электронная копия кассового чека;

- e-mail магазина, если кассовый чек отправлен покупателю именно по электронной почте;

- порядковый номер, присвоенный фискальному документу;

- номер смены.

Для некоторых категорий торговых предприятий законом установлена возможность формирования чеков с меньшим перечнем реквизитов в сравнении с приведенным (например, такие преференции установлены для торговых бизнесов на ПСН, ЕНВД). Или, наоборот, с большим — к примеру, если чек выдается платежным агентом.

Если с внешним видом чека все в порядке — можно переходить к проверке его на предмет фискализации.

Онлайн-кассы для всех видов бизнеса! Доставка по всей России. Оставьте заявку и получите консультацию в течение 5 минут.

Онлайн проверка чека на подлинность

Существуют следующие основные способы проверки факта фискализации чека:

- задействование специализированного мобильного приложения от ФНС РФ;

- задействование онлайн-ресурсов Операторов фискальных данных.

Первый вариант позволяет заинтересованному лицу проверить практически любой чек, в частности, независимо от того, каким Оператором фискальных данных он сформирован (если чек — электронный) или каким ОФД должны приниматься платежные данные (при любой разновидности чека).

В свою очередь, второй способ проверки чеков осуществим, только если заинтересованному лицу заранее известен ОФД, на серверы которого магазином переданы платежные данные.

Проверка чека через сайт ОФД может быть осуществлена с любого устройства, поддерживающего доступ в интернет через браузер. Для использования сервиса от ФНС придется использовать только мобильный гаджет — на платформе iOS или Android.

Отметим, что приложение, разработанное специалистами Налоговой службы, позволяет не только проверять чеки, но и хранить их в электронном виде, а также информировать ФНС о выявлении чеков, не прошедших проверку фискализации (далее в статье мы рассмотрим, к каким правовым последствиям для магазина это может приводить).

Пока что — ознакомимся подробнее с функционалом мобильного приложения от ФНС.

-

Меркурий 115Ф

Меркурий 115Ф

94 отзыва

6 200₽ 6 200₽ 6200 https://online-kassa.ru/kupit/merkurij-115f/ ЗаказатьКупитьЕсть в наличии

-

ПТК MSPos-K

ПТК MSPos-K

100 отзывов

11 900₽ 11 900₽ 11900 https://online-kassa.ru/kupit/ptk-mspos-k/ ЗаказатьКупитьЕсть в наличии

-

Эвотор 7.2

Эвотор 7.2

153 отзыва

15 700₽ 15 700₽ 15700 https://online-kassa.ru/kupit/evotor-7-2/ ЗаказатьКупитьЕсть в наличии

В ФНС с помощью мобильного приложения

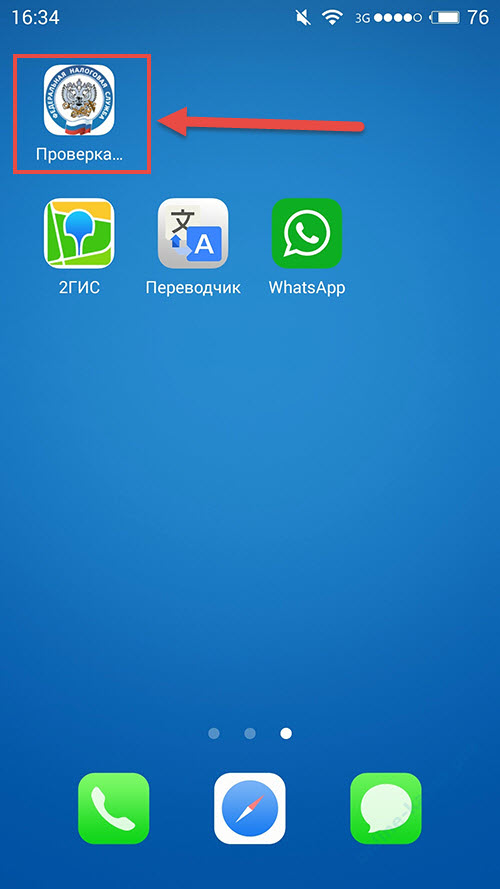

Для того, чтобы задействовать рассматриваемый способ проверки, нужно:

- Скачать приложение из магазина Apple Store или Play Маркет, установить его.

Ссылку на мобильное приложение можно найти непосредственно на официальном сайте Налоговой службы России внизу этой страницы — kkt-online.nalog.ru.

- Найти в телефоне ярлык «Проверка чеков», запустить его.

- Создать аккаунт пользователя.

Для этого нужно:

- выбрать пункт «Моя визитная карточка»;

- ввести ФИО, e-mail, телефон;

- дождаться, пока на телефон придет SMS, содержащее код активации аккаунта, ввести его в приложение.

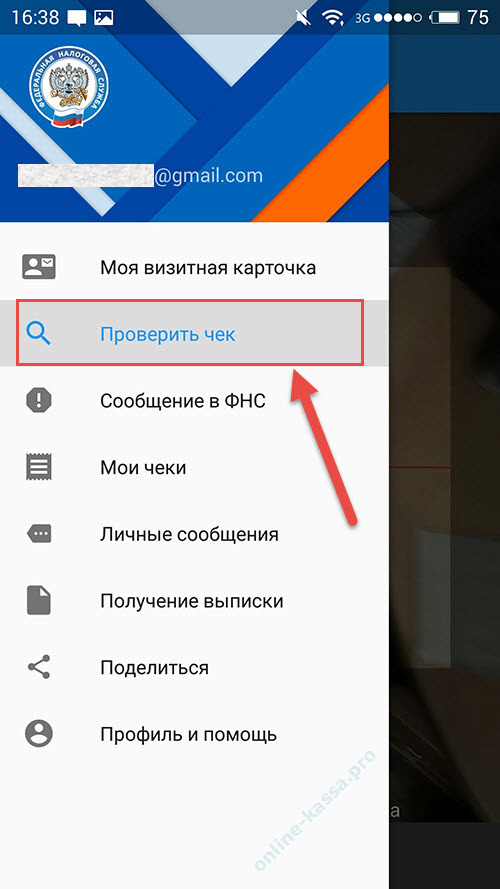

- Выбрать опцию «Проверить чек» (под пунктом «Моя визитная карточка»).

- Проверить кассовый чек (любым из удобных вам способов):

5.1. Посредством сканирования QR-кода, напечатанного на кассовом чеке (с использованием камеры мобильного устройства).

5.2. Путем введения платежных данных вручную по предложенной форме.

Приложение выведет на экран результат проверки — о том, что чек фискализирован или же о том, что проверку он не прошел.

По желанию пользователя с помощью приложения можно сформировать электронный чек, нажав на кнопку «ПОЛУЧИТЬ ЧЕК».

и сохранить его.

Подберем кассы для вашего бизнеса. Доставим в любую точку РФ! Оставьте заявку и получите консультацию в течение 5 минут.

С помощью сервисов ОФД

Как мы уже отметили выше, проверка чека с помощью сервисов, предлагаемых ОФД, возможна, только если заинтересованному лицу достоверно известно, с каким именно Оператором у магазина заключен договор на обработку фискальных данных. Можно, конечно, попробовать задействовать несколько сервисов популярных ОФД (как вариант, самых популярных в конкретном регионе, в котором ведет деятельность торговое предприятие, выдавшее чек) по очереди: в этом случае есть вероятность случайно найти обслуживающий ОФД.

Несмотря на то, что интерфейсы на сайтах ОФД, через которые осуществляется проверка чеков, могут различаться по дизайну и по расположению основных инструментов решения такой задачи, проверка чека с помощью способа, о котором идет речь, проводится, в целом, по общим принципам, и предполагает:

- Загрузку страницы с интерфейсом проверки чека на сайте ОФД.

Если рассматривать ресурсы популярных операторов, то необходимые интерфейсы располагаются на следующих страницах:

ofd-ya.ru/check (оператор «ОФД-Я», принадлежащий компании «Ярус»)

consumer.1-ofd.ru/#/landing («Первый ОФД»)

ofd.yandex.ru/check («Яндекс.ОФД»)

receipt.taxcom.ru («ОФД Такском»)

ofd.sbis.ru («Тензор»)

- Введение на странице проверки чека ключевых реквизитов. Как правило, к ним относятся:

- регистрационный номер кассового аппарата;

- фискальный признак документа;

- заводской номер фискального накопителя;

- сумма расчета;

- дата создания чека.

Разные ОФД могут требовать указания разных типов данных по чеку. Например, для проверки чека на сайте «ОФД Такском» достаточно ввести только сведения о фискальном признаке документа и сумме платежа. На сайте «Яндекс.ОФД» — указать регистрационный номер ККМ, номер чека, фискальный признак документа.

- Ознакомление с результатами проверки чека.

Если они — как и при проверке с помощью приложения ФНС, не устроят заинтересованное лицо, то оно вправе осуществить определенные действия в своих интересах или же в интересах закона. Изучим то, какими могут быть такие действия.

Вам будет интересно: Переход на онлайн-кассы для ЕНВД

Если кассовый чек не прошел проверку

Если кассовый чек не прошел проверку на предмет фискализации, то заинтересованное лицо может пожаловаться на продавца в Налоговую службу России.

В этих целях можно использовать мобильное приложение от ФНС. В нем есть опция «Сообщить о нарушениях». Выбрав ее, нужно будет указать адрес магазина, а также сведения о купленном товаре или услугах. Затем — нажать кнопку «Пожаловаться». ФНС, получив сведения о нарушении от покупателя, проверит эти данные, после чего сообщит гражданину о результатах проверки по электронной почте.

Пожаловаться на продавца в Налоговую службу можно и другими способами:

- посредством личной явки в ведомство;

- направив в ФНС письмо — в бумажном или электронном виде.

Такими способами Налоговую службу можно проинформировать и об ошибках, обнаруженных пользователем в реквизитах кассового чека — даже если документ прошел проверку подлинности способами, рассмотренными нами выше.

Правовые последствия для магазина, выдавшего кассовый чек, не прошедший проверку подлинности, могут быть представлены:

- Штрафом за неиспользование ККТ:

- в размере 25-50% от суммы, пробитой на чеке, но не менее 10 тыс. рублей, налагаемым на должностное лицо торгового предприятия;

- в размере 75-100% от суммы, пробитой на чеке, но не менее 30 тыс. рублей, налагаемым на торговое предприятие как на юридическое лицо.

Данная санкция может быть применена ФНС, проверившей сообщение о чеке, не прошедшем тест и выявившей в ходе проверки факт неиспользования магазином ККТ. То есть, чек в данном случае может быть сформирован на ККТ старого образца либо на чековом принтере.

Аналогичное нарушение, совершенное торговым предприятием повторно и при условии, что общая сумма пробитых чеков (каждый из которых, очевидно, не проходит проверку на предмет подлинности) приводит к еще более серьезным санкциям в виде:

- дисквалификации должностного лица на срок 1-2 года;

- приостановления деятельности торгового предприятия на срок до 90 дней.

- Штрафом за использование неисправной ККТ:

- в величине 1,5-3 тыс. рублей — на должностное лицо магазина;

- в величине 5-10 тыс. рублей — на магазин как на юридическое лицо.

Такой, существенно более мягкий штраф, налагается, если Налоговая служба, получив сообщение о нарушении, выявит при проверке, что магазин использовал неисправную (не способную сформировать правильный кассовый чек или передать платежные данные в ОФД) онлайн-кассу. Торговое предприятие признается нарушившим нормы закона о применении работоспособной ККТ, соответствующей установленным требованиям.

Тот факт, что кассовый чек проходит проверку на предмет фискализации, но имеет некорректные реквизиты, также может привести к штрафу. Выше мы отметили, что причинами ошибок в реквизитах могут быть неисправный печатающий механизм или некорректная настройка ККТ. В таких ситуациях ФНС может посчитать, что магазин применяет онлайн-кассу, не соответствующую установленным требованиям — в данном случае, в части функционала.

Таким образом, нарушать правила в части выдачи покупателям кассового чека для магазина может быть крайне накладно. В интересах владельцев торгового бизнеса — вести регулярный контроль за качеством работы кассовой инфраструктуры. Один из возможных инструментов такого контроля — своевременная периодическая проверка чеков.

Техническое сопровождение оборудования. Решим любые проблемы! Оставьте заявку и получите консультацию в течение 5 минут. Оцените, насколько полезна была информация в статье?

фискальный контроль

Смотреть что такое «фискальный контроль» в других словарях:

-

Государственный бюджет — (Government budget) Важнейшие части государственного бюджета, государственный бюджет РФ Расходы и доходы государственного бюджета, бюджетный дефицит, Российский бюджет, коррупция в сфере управления государственными финансами Содержание >>>>>>>>>> … Энциклопедия инвестора

-

Рецессия — (Recession) Содержание >>>>>>>>> Рецессия это, определение это производительности, которое характеризует нулевой или отрицательный основной показатель внутренний валовый продукт, протекающий на протяжении полугода и более … Энциклопедия инвестора

-

Долг — (Debt) Долг денежная сумма или материальные ценности, взятые взаймы на определенных условиях Понятие долг, внутренний и внешний долг государства и другие виды долгов, государственный долг США и России, долговые инструменты и погашение долгов… … Энциклопедия инвестора

-

Финансы — Публичные финансы: Международные финансы Государственный бюджет Местный бюджет Частные финансы: Корпоративные финансы Финансы домохозяйств Финансовые рынки: Рынок денег Валютный рынок Фондовый рынок Срочный рынок Финанс … Википедия

-

Россия. История: История России — I Приднепровская Россия IX XII вв. земель , занятых племенами, определились частью естественными пределами линиями водораздельных волоков, частью перекрестным столкновением отдельных волн колонизационного потока. Быть может, взаимная борьба… … Энциклопедический словарь Ф.А. Брокгауза и И.А. Ефрона

-

Министерство финансов — (Ministry of Finance) Определение Министерства финансов, права и задачи министерства финансов Информация об определении Министерства финансов, права и задачи министерства финансов Содержание Содержание Определение Права Основные задачи минфина РФ … Энциклопедия инвестора

-

Российский рубль — (Russian Ruble, RUR) Валюта российский рубль, история возникновения и развития российского рубля Валюта российский рубль, история возникновения и развития российского рубля, место валюты в мировой экономике Содержание Содержание 1.Российский 1.1… … Энциклопедия инвестора

-

Платёжный терминал — Эта статья или раздел нуждается в переработке. Пожалуйста, улучшите статью в соответствии с правилами написания статей … Википедия

-

Бюджет — (Budget) Содержание Содержание Определение Бюджетное право Бюджетирование, ориентированное на результат (БОР) История развития БОР в Нормативная база БОР Задачи БОР Местный бюджет Экономическая сущность Федеральный бюджет Российской Федерации… … Энциклопедия инвестора

-

ЕГИПЕТ — Развалины рим. базилики в Гермополе. V в. Развалины рим. базилики в Гермополе. V в. , гос во в сев. вост. части Африки и на Синайском п ове в Азии, к его территории также относятся неск.… … Православная энциклопедия

-

Экономика страны — (National economy) Экономика страны это общественные отношения по обеспечению богатства страны и благосостояния ее граждан Роль национальной экономики в жизни государства, сущность, функции, отрасли и показатели экономики страны, структура стран… … Энциклопедия инвестора

Организация фискального контроля

Налоговая служба Франции находится в составе Министерства экономики, финансов и бюджета, возглавляемого министром-делегатом по делам бюджета. Администрирование налогов осуществляют Главное налоговое управление и Главное управление пошлин и других поступлений. Структурно Главное налоговое управление состоит из пяти отделов: 1) отдел подготовки законодательства (функции: разработка проектов законов и других нормативных актов в сфере налогообложения) 2) отдел общего управления налогами (функции: обеспечение аккумуляции налоговых поступлений в государственном бюджете) 3) отдел рассмотрения споров (функции: рассмотрение жалоб и подготовка материалов для уголовного преследования за налоговые правонарушения) 4) отдел по делам земель и государственного имущества (функции: кадастровая оценка земель, управление движимым и недвижимым государственным имуществом), 5) отдел кадров (функции : кадровое обеспечение налоговой службы).

Главное управление пошлин и других поступлений организует работу таможенных пунктов на границах Франции и внутри страны. Оно обеспечивает надзор за соблюдением государственного запрета на продажу оружия, наркотиков и т. д.. А также осуществляет санитарный контроль внешней торговли.

Главное управление учёта определяет объем государственных доходов на основе данных о налоговых поступлениях, поступающих от управлений налогов и пошлин и других государственных ведомств.

Численность налоговой службы составляет около 80 тыс. работников, занятых в 830 налоговых и 16 информационных центрах. Известно, что персонал налоговых органов подбирают путём тщательного отсева. Сотрудники налоговых центров рассчитывают налоговую базу по каждому налогу, собирают налоговые платежи, контролируют правильность уплаты налогов. Взимание налогов регламентируется Налоговым кодексом, который считают образцовым для других стран. Каждый кодекс уточняют при утверждении закона о бюджете и выдают комментарии к кодексу.

О налоговом контроле во Франции дают представление некоторые детали системы наказаний и организации налоговых проверок. Так, за несвоевременное представление декларации налог взимается в полной сумме с одновременным наложением штрафа в размере 0,75 % в месяц (9 % в год). Если доход скрыт умышленно с целью уклонения, то штраф составляет от 40 до 80 % от суммы начисленного налога. В случае регулярного умаления доходов налоги взимают в бесспорном порядке со счетов плательщика. При серьёзных нарушениях налогового законодательства (фальсификация документов и т. п.) предусматривается уголовная ответственность, вплоть до тюремного заключения.

Во Франции обвинения в уклонении от уплаты налогов юридического лица предъявляют только руководителю предприятия, а в случае переплаты налогов соответствующая разница возвращается немедленно с процентами. Списание долгов (налоговая амнистия) проводится во время президентских выборов (один раз в пять лет).

Для Франции свойственны общепринятые в мировой фискальной практике санкции уголовного и административного характера за налоговые правонарушения. Отдельного внимания заслуживает оригинальное исправительно-воспитательное мероприятие: суд, после рассмотрения дела об уклонении от уплаты налогов путём обмана, даёт разрешение на повторяющуюся в течение трёх месяцев публикацию приговора в средствах массовой информации, а также сообщает о вынесении приговора по месту работы или жительства осуждённого.

В процессе сбора и обработки налоговой информации интенсивно применяются компьютеризированные технологии. Налоговая служба имеет специальное подразделение, занимающееся вопросами упрощения документооборота и автоматизации расчётов. Декларации обрабатываются в специальных вычислительных центрах, каждый из которых обслуживает несколько десятков налоговых центров, а также обеспечивает обмен налоговой информацией и услугами. Например, в случае необходимости определённый вычислительный центр может взять на себя обработку деклараций другого центра, перегруженного работой в настоящее время.

Налоговый процесс осуществляется по единой государственной системой бухгалтерского учёта, обязательной для всех категорий налогоплательщиков. При этом допускается упрощённый бухгалтерский учёт для мелких фирм. На всех предприятиях, расположенных в стране, в том числе иностранных, независимо от вида их деятельности (промышленность, строительство, сельское хозяйство, торговля и т. п.) для учёта затрат на производство продукции, выполнение работ и услуг, определения финансовых результатов используется единый план учёта. Это обеспечивает обобщение финансовых показателей по всей стране, что важно для составления прогнозов развития экономики, формирования проектов государственного бюджета, ведения национальной статистики; облегчает проведение анализа финансово-хозяйственной деятельности предприятий, а также осуществления налогового контроля; вносит уверенность в действия предпринимателей; создаёт условия для надлежащей автоматизированной обработки информации.

Работа по пересмотру и совершенствованию плана учёта возложена на национальный Совет бухгалтерского учёта — общественный межведомственный орган, в состав которого входят представители частного бизнеса, государственных институтов, высших учебных заведений, профессиональных союзов. Совет возглавляет ответственный работник Министерства экономики и финансов Франции, которому подчиняется рабочий аппарат, состоящий из высококвалифицированных специалистов в области бухгалтерского учёта.

Основная функция Совета состоит в совершенствовании бухгалтерского и аналитического учёта на предприятиях, приведение его в соответствие с требованиями экономического развития страны и фискальными интересами государства. Важно, что дискуссии по методологии учёта могут вестись до принятия решения, после принятия оно становится нормой, обязательной для всех предприятий и коммерческих организаций. Работа Совета ведётся на основе краткосрочных планов, информационной базой для которых служат материалы парламентских дебатов по проекту бюджета. Наряду с установлением правил учёта затрат и финансовых результатов Совет уделяет большое внимание упрощению учёта, а также вопросам унификации налогообложения и учёта согласно требованиям ЕС. Конечным результатом работы Совета служит периодический выпуск новой редакции плана учёта.

Налоговый контроль за кассовой техникой: практические рекомендации налогоплательщику Текст научной статьи по специальности «Право»

НАЛОГОВЫЙ КОНТРОЛЬ ЗА КАССОВОЙ ТЕХНИКОЙ: ПРАКТИЧЕСКИЕ РЕКОМЕНДАЦИИ НАЛОГОПЛАТЕЛЬЩИКУ

ЮМ ЛЕРМОНТОВ, советник налоговой службы II ранга

С необходимостью применения контрольно-кассовой техники (ККТ) сталкиваются почти все предприятия любой формы собственности. При этом законодательство предусматривает право налоговых органов осуществлять проверки соблюдения законодательства об использовании ККТ.

Налоговые органы осуществляют проверки ККТ в соответствии с п. 1 ст. 7 Федерального закона № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных расчетов и (или) расчетов с использованием платежных карт», а также согласно п. 1 ст. 7 Закона РФ № 943-1 «О налоговых органах Российской Федерации». Они обязаны:

— осуществлять контроль за соблюдением требований к ККТ, порядка и условий ее регистрации и применения, которые определяются законодательством РФ о применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт, за полнотой учета выручки в организациях и у индивидуальных предпринимателей;

— проверять документы, связанные с применением ККТ;

— получать необходимые объяснения, справки и сведения по вопросам, возникающим при проведении проверок;

— проводить проверки выдачи кассовых чеков; налагать штрафы на организации, а также на индивидуальных предпринимателей за нарушение требований законодательства РФ о применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт.

Порядок проведения проверки ККТ. На конкретном предприятии или у индивидуального предпринимателя проверка соблюдения законодательства о ККТ проводится на основании поручения на проведение проверки, в котором указывается ряд обязательных реквизитов, придающих ему юридическую силу:

• наименование налогового органа;

• номер поручения и дата его вынесения;

• наименование проверяемого налогоплательщика или место проведения проверки;

• фамилии, должности и классные чины сотрудников налогового органа, входящих в состав проверяющей группы.

Поручение на проведение проверки подписывается руководителем налогового органа или его заместителем и заверяется печатью налогового органа.

В проверке имеют право принимать участие сотрудники других контролирующих или правоохранительных органов. В таком случае в поручении указывается их фамилии, должности и звания.

Проверка, как правило, начинается с приобретения реализуемой продукции для «собственных нужд». Это связано с тем, что налоговые органы не наделены правом так называемой «контрольной закупки». Далее предъявляется поручение на проведение проверки и служебные удостоверения.

В ходе проверки сотрудники налоговых органов имеют право проверить следующие документы:

• документы на право осуществления конкретной деятельности;

• документы, подтверждающие государственную регистрацию организации или постановку на учет в налоговом органе индивидуального предпринимателя;

• документы, удостоверяющие соответствие применяемых моделей ККТ требованиям Государственного реестра ККТ;

• документы на техническое обслуживание ККТ;

• карточки регистрации ККТ;

• журнал кассира-операциониста.

Требования, предъявляемые к ККТ. В соответствии с п. 1 ст.4 Федерального закона № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных расчетов и (или) расчетов с использованием платежных карт» требования к ККТ, используемой организациями и индивидуальными предпринимателями, порядок

и условия ее регистрации и применения определяются Правительством РФ.

Во исполнение этой нормы постановлением Правительства РФ № 745 от 30.07.1993 утверждено Положение по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением (далее — положение).

Пунктом 4 Положения предусматривается, что организация, осуществляющая денежные расчеты с населением с применением ККТ, обязана выдавать покупателям (клиентам) чек или вкладной (подкладной) документ, напечатанный контрольно-кассовой машиной. На таком документе должны быть пропечатаны ряд обязательных реквизитов, а именно:

а) наименование организации;

б) идентификационный номер организации-налогоплательщика;

в) заводской номер контрольно-кассовой машины;

г) порядковый номер чека;

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

д) дата и время покупки (оказания услуги);

е) стоимость покупки (услуги);

ж) признак фискального режима.

Следует обратить внимание на то, что чеки, контрольные ленты и другие документы, предусмотренные техническими требованиями и печатаемые с помощью контрольно-кассовых машин в фискальном режиме, должны иметь отличительный признак, указанный в технических требованиях к фискальной (контрольной) памяти.

Пункт 7 Положения устанавливает, что в организациях допускается применение только исправных контрольно-кассовых машин с долговременным и энергонезависимым хранением информации в фискальной (контрольной) памяти, которые отвечают следующим требованиям:

а) соответствуют техническим требованиям к контрольно-кассовым машинам;

б) допущены к использованию в соответствии с классификатором контрольно-кассовых машин;

в) имеют в случаях, установленных комиссией, прикладные программы, допущенные комиссией к использованию с конкретной моделью контрольно-кассовой машины;

г) оснащены средствами визуального контроля «Государственный реестр» и «Сервисное обслуживание»;

д) находятся на техническом обслуживании в центре технического обслуживания контрольно-кассовых машин;

е) зарегистрированы в налоговых органах.

Не должна допускаться к применению ККТ, на которой отсутствует либо повреждена пломба центра технического обслуживания, отсутствуют маркировка предприятия-изготовителя или одно из средств визуального контроля.

Таким образом, ККТ можно считать неисправной в следующих случаях:

а) ККТ не печатает, печатает неразборчиво или неполностью печатает на чеке обязательные реквизиты;

б) ККТ не печатает, печатает неразборчиво или неполностью печатает контрольную ленту или другие документы, предусмотренные техническими требованиями к контрольно-кассовым машинам и их фискальной (контрольной) памяти;

в) ККТ не выполняет или выполняет с ошибками операции, предусмотренные техническими требованиями к контрольно-кассовым машинам и их фискальной (контрольной) памяти;

г) ККТ не позволяет получить данные, содержащиеся в фискальной (контрольной) памяти, необходимые для осуществления контроля налоговым органом;

д) ККТ применяет прикладные программы, не допущенные к использованию с конкретной моделью контрольно-кассовой машины.

Контрольно-кассовые машины должны регулярно проходить проверку на предмет исправности в центрах технического обслуживания.

Нарушения, устанавливаемые налоговым органом в ходе проверки. В ходе проверки сотрудники налоговых органов могут установить следующие нарушения законодательства о применении контрольно-кассовой машины:

• использование контрольно-кассовой машины в нефискальном режиме или с вышедшим из строя блоком фискальной памяти;

• применение неисправной контрольно-кассовой машины;

• применение контрольно-кассовых машин, на которых отсутствует либо повреждена пломба центра технического обслуживания, отсутствует маркировка изготовителя или одно из средств визуального контроля.

Следует иметь в виду, что применение при осуществлении денежных расчетов с населением контрольно-кассовых машин с фискальной памятью в нефискальном режиме или с вышедшим из строя блоком фискальной памяти приравнивается к неприменению контрольно-кассовых машин.

Ответственность за нарушения законодательства о ККТ. В случае выявления одного из ранее

перечисленных нарушений наступает административная ответственность.

В соответствии с ст.14.5 КоАП РФ за продажу товаров, выполнение работ либо оказание услуг без применения ККТ предусмотрено наложение административного штрафа в следующих размерах:

• на граждан — в размере от 15 до 20 минимальных размеров оплаты труда;

• на должностных лиц — от 30 до 40 минимальных размеров оплаты труда;

• на юридических лиц — от 300 до 400 минимальных размеров оплаты труда.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

За выявленное нарушение штраф может быть наложен как на физическое лицо, виновное в совершении административного правонарушения (например, на кассира), так и на само юридическое лицо.

При наложении штрафа за неприменение ККТ протокол об административном правонарушении составляется немедленно после выявления совершения административного правонарушения (п. 1 ст.28.5 КоАП РФ).

В отдельных случаях согласно п. 2 ст.28.5 КоАП РФ протокол об административном правонарушении может быть составлен в течение двух суток с момента выявления административного правонарушения, а именно:

— если требуется дополнительное выяснение обстоятельств дела;

— если нет данных о физическом лице или сведений о юридическом лице, в отношении которых возбуждается дело об административном правонарушении.

В пятнадцатидневный срок протокол об административном правонарушении рассматривается должностным лицом налогового органа. В случае поступления ходатайств от участников производства по делу об административном правонарушении либо в случае необходимости в дополнительном выяснении обстоятельств дела срок рассмотрения дела может быть продлен, но не более чем на один месяц.

По результатам рассмотрения протокола об административном правонарушении выносится постановление о наложении административного штрафа по ст. 14.5. КоАП РФ либо о прекращении дела об административном правонарушении.

Обжалование постановлений о привлечении к административной ответственности. В случае несогласия со штрафными санкциями налогоплательщик вправе обратиться в вышестоящий налоговый орган или в суд. Жалобу в вышестоящий

орган можно подать только в течение десяти суток после того, как была вручена копия постановления о наложении штрафных санкций. Дело должно быть рассмотрено в течение десяти дней.

Деятельность, при которой не обязательно применение ККТ. Не все организации и индивидуальные предприниматели в силу специфики своей деятельности или особенностей своего местонахождения обязаны применять ККТ.

В соответствии с п. 3 ст. 2 Федерального закона № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных расчетов и (или) расчетов с использованием платежных карт» производить наличные расчеты и (или) расчеты с использованием платежных карт без применения ККТ возможно при осуществлении следующих видов деятельности:

• продажи газет и журналов, а также сопутствующих товаров в газетно-журнальных киосках при условии, если доля продажи газет и журналов в их товарообороте составляет не менее 50% и ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта РФ. Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно;

• продажи ценных бумаг;

• продажи лотерейных билетов;

• продажи проездных билетов и талонов для проезда в городском общественном транспорте;

• обеспечения питанием учащихся и работников общеобразовательных школ и приравненных к ним учебных заведений во время учебных занятий;

• торговли на рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли, за исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых мест (помещений и автотранспортных средств, в том числе прицепов и полуприцепов), открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами;

• разносной мелкорозничной торговли продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и

продажи) с ручных тележек, корзин, лотков (в том числе защищенных от атмосферных осадков каркасами, обтянутыми полиэтиленовой пленкой, парусиной, брезентом);

• продажи в пассажирских вагонах поездов чайной продукции в ассортименте, утвержденном федеральным органом исполнительной власти в области железнодорожного транспорта;

• продажи в сельской местности (за исключением районных центров и поселков городского типа) лекарственных препаратов в аптечных пунктах, расположенных в фельдшерско-акушерских пунктах;

• торговли в киосках мороженым и безалкогольными напитками в розлив;

• торговли из цистерн пивом, квасом, молоком, растительным маслом, живой рыбой, керосином, вразвал овощами и бахчевыми культурами;

• приема от населения стеклопосуды и утильсырья, за исключением металлолома;

• реализации предметов религиозного культа и религиозной литературы, оказании услуг

по проведению религиозных обрядов и церемоний в культовых зданиях и сооружениях и на относящихся к ним территориях, в иных местах, предоставленных религиозным организациям для этих целей, в учреждениях и на предприятиях религиозных организаций, зарегистрированных в порядке, установленном законодательством РФ; • продажи по номинальной стоимости государс -твенных знаков почтовой оплаты (почтовых марок и иных знаков, наносимых на почтовые отправления), подтверждающих оплату услуг почтовой связи.

Организации и индивидуальные предприниматели, находящиеся в отдаленных или труднодоступных местностях (за исключением городов, районных центров, поселков городского типа), указанных в перечне, утвержденном органом государственной власти субъекта РФ, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники.

ф ф *

КОНТРОЛЬ ЗА ПРИМЕНЕНИЕМ ККТ И ЗА КАССОВОЙ ДИСЦИПЛИНОЙ

Захарочкина Елена Ревовна

Доцент кафедры УЭФ ФПП ОП ММА им. И.М. Сеченова, к.фарм.н.

КОНТРОЛЬ ЗА ПРИМЕНЕНИЕМ ККТ

Федеральный закон №54-ФЗ ст. 7

НАЛОГОВЫЕ ОРГАНЫ

- осуществляют контроль за соблюдением организациями и индивидуальными предпринимателями требований ФЗ №54-ФЗ;

- осуществляют контроль за полнотой учета выручки в организациях и у ИП;

- проверяют документы, связанные с применением организациями и ИП ККТ, получают необходимые объяснения, справки и сведения по вопросам, возникающим при проведении проверок;

- проводят проверки выдачи организациями и ИП кассовых чеков;

- налагают штрафы в случаях и порядке, которые установлены Кодексом РФ об административных правонарушениях (КоАП), на организации и ИП, которые нарушают требования Федерального закона №54-ФЗ (см. блок 1).

Органы внутренних дел взаимодействуют в пределах своей компетенции с налоговыми органами при осуществлении последними указанных контрольных функций.

КОДЕКС РФ ОБ АДМИНИСТРАТИВНЫХ ПРАВОНАРУШЕНИЯХ

(КоАП РФ, ст. 23.5)

НАЛОГОВЫЕ ОРГАНЫ

- рассматривают дела об административных правонарушениях (АП), предусмотренных ч. 2 ст. 14.5, ст.ст. 15.1, 15.2 КоАП (в ред. ФЗ от 03.06.09 №121-ФЗ);

- рассматривать дела об АП от имени органов, указанных в ч. 1, вправе:

•руководитель федерального органа исполнительной власти, уполномоченного в области налогов и сборов, его заместители;

•руководители территориальных органов федерального органа исполнительной власти, уполномоченного в области налогов и сборов, в субъектах РФ, их заместители;

•руководители территориальных органов федерального органа исполнительной власти, уполномоченного в области налогов и сборов, в городах, районах.

ЗАКОН РФ от 21.03.91 №943-1 «О НАЛОГОВЫХ ОРГАНАХ РОССИЙСКОЙ ФЕДЕРАЦИИ»

(п. 1 ст. 7)

Основные статьи КоАП РФ касательно применения ККТ и кассовой дисциплины

Сокращения: АП – административные правонарушения, АО – административная ответственность

Статья 14.5.

Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники

(в ред. Федерального закона от 03.06.09 №121-ФЗ; вступает в силу с 1 января 2010 г.)