Содержание

- Рентабельность собственного капитала (ROE). Формула расчета по балансу. Расчет для ОАО “КАМАЗ”

- Рентабельность собственного капитала. Экономическая сущность показателя

- Рентабельность собственного капитала. Формула расчета по балансу и МСФО

- Коэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

- Рентабельность собственного капитала. Норматив

- Рентабельность собственного капитала (Return on equity)

- Инвестиционный доход на вложенный капитал

- Оценка доходности инвестиций на вложенный капитал в реальный сектор экономики

- Оценка доходности инвестиций на вложенный капитал в финансовые инструменты

- Еще найдено про рентабельность собственного капитала

- Рентабельность собственного капитала

- Рентабельность собственного капитала (формула)

- Рентабельность собственного капитала (формула Дюпона)

- Нормативные значения коэффициента рентабельности

- Еще найдено про доходность собственного капитала

- Сколько стоит собственный капитал компании

Рентабельность собственного капитала (ROE). Формула расчета по балансу. Расчет для ОАО “КАМАЗ”

Разберем рентабельность собственного капитала. В иностранных источниках коэффициент рентабельности собственного капитала обозначается как ROE – Return On Equity (или Return on shareholders’ Equity), и показывает долю чистой прибыли в собственном капитале предприятия.

Начнем с определения экономической сущности коэффициента рентабельности собственного капитала, затем приведем формулу расчета, как для отечественной, так и для зарубежных форм бухгалтерской отчетности и не забудем еще и поговорить о нормативах данного показателя.

Рентабельность собственного капитала. Экономическая сущность показателя

Для кого нужен данный коэффициент рентабельности собственного капитала?

Это один из важнейших коэффициентов, используемый инвесторами и собственниками бизнеса, который показывает, как эффективно были использованы вложенные (инвестированные) в предприятие деньги.

Отличие рентабельности собственного капитала (ROE) от рентабельности активов (ROA) заключается в том, что ROE показывает эффективность не всех активов (как ROA), а только тех, которые принадлежат собственникам предприятия.

Как использовать коэффициент рентабельности собственного капитала?

Как было сказано выше, данный показатель используется инвесторами и собственниками предприятия для оценки собственных инвестиций в него. Чем выше значение коэффициента, тем инвестиции более доходные. Если же рентабельность собственного капитала меньше нуля, то есть повод задуматься над целесообразностью и эффективностью инвестиций в предприятие в будущем. Как правило, значение коэффициента сравнивается с альтернативными вложениями средств в акции других предприятий, облигаций и, в крайнем случае, в банк.

Важно отметить, что слишком большое значение показателя может негативно влиять на финансовую устойчивость предприятия. Не забывайте главный закон инвестиций и бизнеса: больше доходность – больше риск.

Рентабельность собственного капитала. Формула расчета по балансу и МСФО

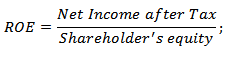

Формула коэффициента рентабельности собственного капитала состоит из деления чистой прибыли предприятия на его собственный капитал:

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал

Все коэффициенты рентабельности для удобства считаются в процентах, поэтому не забудьте умножить полученное значение на 100.

По отечественной форме бухгалтерской отчетности данный коэффициент будет рассчитываться следующим образом:

Коэффициент рентабельности собственного капитала = стр.2400/стр.1300

Данные для формулы берутся из «Отчета о прибылях и убытках» и «Баланса». Раньше в старой форме бухгалтерской отчетности (до 2011 года) коэффициент рассчитывался так:

Коэффициент рентабельности собственного капитала = стр.190/стр.490

По системе МСФО коэффициент имеет следующий вид:

Формула Дюпона для расчета рентабельности собственного капитала

Для расчета коэффициента рентабельности собственного капитала зачастую используется формула Дюпона. Она разбивает коэффициент на три части, анализ которых позволяет лучше понять, что в большей степени влияет на итоговый коэффициент. Другими словами это трехфакторный анализ коэффициента ROE. Формула Дюпона имеет следующий вид:

Коэффициент рентабельности собственного капитала (формула Дюпона) = (Чистая прибыль/Выручка) * (Выручка/Активы)* (Активы/Собственный капитал)

Формула Дюпона впервые была использована в финансовом анализе в 20-е годы прошлого века. Она была разработана американской химической корпорацией DuPont. Рентабельность собственного капитала (ROE) по формуле Дюпона делится на 3 составляющие: операционную эффективность (рентабельность продаж),

эффективность использования активов (оборачиваемость активов),

кредитное плечо (финансовый леверидж).

ROE (по формуле Дюпона) = Рентабельность продаж*Оборачиваемость активов*Кредитное плечо

По сути если все сократить, то получится описанная выше формула, но такое трехфакторное выделение составляющих позволяет лучше определить взаимосвязи между ними.

Коэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

ROE для ОАО “КАМАЗ” |

Рассчитывать коэффициент рентабельности собственного капитала будем для автомобильной корпорации ОАО «КАМАЗ», которая производит грузовые автомобили, спецтехнику и автобусы. |

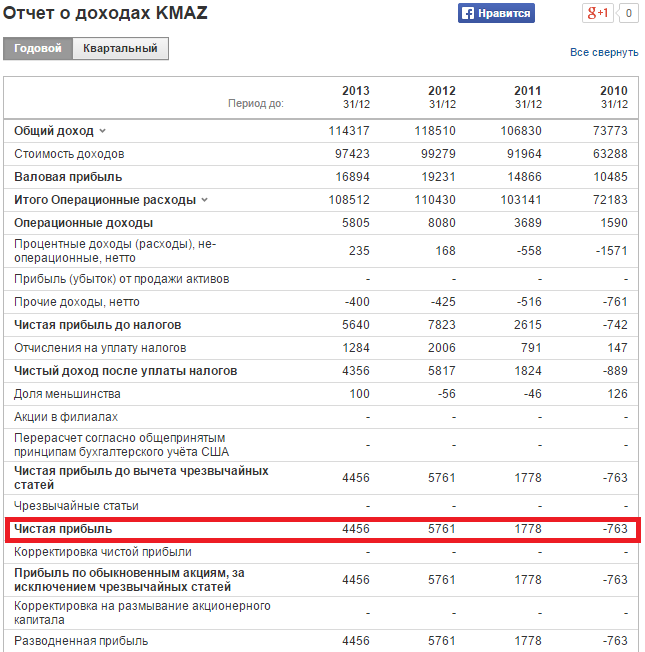

Для оценки рентабельности собственного капитала необходимо получить финансовую отчетность исследуемой компании. На официальном сайте предприятия ОАО «КАМАЗ» за 4 последних года можно взять финансовые данные. Альтернативным вариантом является использование сервиса InvestFunds, который позволяет получить данные за несколько кварталов и лет. На рисунке ниже показан пример импорта данных по балансу.

Расчет коэффициента рентабельности собственного капитала для ОАО “КАМАЗ”. Отчет о доходах

Расчет коэффициента рентабельности собственного капитала для ОАО “КАМАЗ”. Балансовый отчет

Рассчитаем коэффициенты за 4 года:

Коэффициент рентабельности собственного капитала 2010 = -763/70069 = -0,01 (-1%)

Коэффициент рентабельности собственного капитала 2011 = 1788/78477 = 0,02 (2%)

Коэффициент рентабельности собственного капитала 2012 = 5761/77091 = 0,07 (7%)

Коэффициент рентабельности собственного капитала 2013 = 4456/80716 = 0,05 (5%)

Наблюдается рост показателя с -1% до 5% за 4 года. Тем не менее, вложения в акции данной компании не целесообразны, т.к. коэффициент рентабельности меньше чем вложение в альтернативные проекты. К примеру, в 2013 году банковская ставка по депозитам была около 10%. Эффективнее было вложить свободные денежные средства в депозит, чем в ОАО «КАМАЗ» (5%<10%).

Помимо оценки рентабельности собственного капитала инвесторам необходимо оценить другие показатели эффективности предприятия: рентабельность активов, рентабельность продаж. В настоящее время одним из важнейших критериев оценки инвестиционной привлекательности предприятия является эффективность системы продаж предприятия. Более читайте в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“.

Рентабельность собственного капитала. Норматив

В среднем значение ROE в США и Великобритании равняется 10-12%. Для инфляционных экономик значение коэффициента выше. По данным международного рейтингового агентства S&P коэффициент рентабельности капитала российский предприятий составил 12% в 2010 году, прогноз на 2011 года был – 15%, на 2012 – 17%. Отечественными экономистами считается, что 20% – нормальное значение для рентабельности собственного капитала.

Главный критерий оценки коэффициента рентабельности собственного капитала – это сравнение его с альтернативной доходностью, которую может получить инвестор от вложения в другие проекты. Как было разобрано в примере выше, вкладываться в ОАО «КАМАЗА» было не эффективно.

Жданов Василий Юрьевич, к.э.н.

Рентабельность собственного капитала (Return on equity)

Определение

Рентабельность собственного капитала (return on equity, ROE) – показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал. В отличие от схожего показателя «рентабельность активов», данный показатель характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия.

Расчет (формула)

Рентабельность собственного капитала рассчитывается делением чистой прибыли (обычно, за год) на собственный капитал организации:

Рентабельность собственного капитала = Чистая прибыль / Собственный капитал

Для получения результата в виде процента, указанное отношение часто умножают на 100.

Более точный расчет подразумевает использование средней арифметической величины собственного капитала за тот период, за который берется чистая прибыль (как правило, за год) – к собственному капиталу на начало периода прибавляют собственный капитал на конец периода и делят на 2.

Чистая прибыль организации берется по данным «Отчета о прибылях и убытках», собственный капитал – по данным пассива Баланса.

Чтобы рассчитать показатель за период, отличный от года, но получить сопоставимые годовые данные, используют формулу:

Рентабельность собственного капитала = Чистая прибыль*(365/Кол-во дней в периоде)/((Собственный капитал на начало периода + Собственный капитал на конец периода)/2)

Особым подходом к расчету рентабельности собственного капитала является использование формулы Дюпона. Формула Дюпона разбивает показатель на три составляющие, или фактора, позволяющие глубже понять полученный результат:

Рентабельность собственного капитала (Формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал) = Рентабельность по чистой прибыли * Оборачиваемость активов * Финансовый левередж.

Нормальное значение

По усредненным статистическим данным рентабельность собственного капитала составляем примерно 10-12% (в США и Великобритании). Для инфляционных экономик, таких как российская, показатель должен быть выше. Главным сравнительным критерием при анализе рентабельности собственного капитала выступает процент альтернативной доходности, которую мог бы получить собственник, вложив свои деньги в другой бизнес. Например, если банковский депозит может принести 10% годовых, а бизнес приносит лишь 5%, то может встать вопрос о целесообразности дальнейшего ведения такого бизнеса.

Чем выше рентабельность собственного капитала, тем лучше. Однако как видно из формулы Дюпона, высокое значение показателя может получиться из-за слишком высокого финансового рычага, т.е. большой доли заемного капитала и малой доли собственного, что негативно влияет на финансовую устойчивость организации. Это отражает главный закон бизнеса – больше прибыль, больше риск.

Расчет показателя рентабельности собственного капитала имеет смысл только в том случае, если у организации имеется собственный капитал (т.е. положительные чистые активы). В противном случае расчет дает отрицательное значение, малопригодное для анализа.

О рентабельности собственного капитала на английском языке читайте в статье «Return On Equity».

Инвестиционный доход на вложенный капитал

Доходность инвестиций на вложенный капитал определяется несколькими способами, зависящими от основы измерения. Капитал может инвестироваться в реальный сектор экономики или в финансовый.

Так инвестиции в основной капитал подразумевают вложенный капитал в основные фонды инвестируемого объекта, то есть в то, что непосредственно участвует в создании прибыли. Инвестиционный доход от вложений в основной капитал является предметом анализа многих инвесторов по этой причине. Он используется в анализе источников финансирования инвестиций, при котором сравнивается доходность инвестиций в инвестируемый объект с доходностью размещения этих вложение в финансовые инструменты (банковские депозиты, облигации).

Оценка доходности инвестиций на вложенный капитал в реальный сектор экономики

Многие инвесторы осуществляют одновременное инвестирование в активы реального сектора экономики и финансовые инструменты. Инструментом анализа доходности таких вложений являются показатели:

- Коэффициент возвратности инвестиций (ROI);

- Рентабельность инвестируемого капитала (ROIC).

Коэффициент возвратности инвестиций показывает доходность на вложенный капитал в бизнес в текущий момент и регулярно оценивается в процессе деятельности инвестируемого объекта.

Он определяется как отношение разницы дохода минус издержки производства к полным инвестициям в бизнес в процентном выражении.

Где:

- P – валовый доход от вложений;

- СF – издержки производства и обращения;

- I – полные инвестиции в бизнес.

Полные инвестиции в бизнес включают собственный капитал и долгосрочные обязательства инвестируемого объекта:

I = Wc + Wr;

Где:

- Wc – собственный капитал;

- Wr – долгосрочные обязательства.

Данный показатель отражает эффективность управления инвестиционным капиталом, по которому инвестор оценивает работу менеджмента инвестируемого объекта. Положительная оценка деятельности возникает при ROI > 100%, это означает, что инвестиции окупились и приносят прибыль. Размер этой прибыли и динамика ее изменения и служит оценкой эффективности деятельности менеджмента компании.

Например:

- Собственный капитал инвестируемого объекта составляют на начало и конец года 12,5 млн. рублей и 14 млн. рублей.

- Долгосрочные обязательства соответственно: 2,5 и 4 млн. рублей.

- Валовый доход в начале и конце года составили: 65 млн. рублей и 78 млн. рублей.

- Издержки производства соответственно: 44 и 51 млн. рублей.

Тогда ROI в соответствии с формулой (1), на начало и конец года составят: 40% и 50%, т.е. коэффициент возвратности инвестиций увеличился на 10%, что свидетельствует о высокой эффективности работы менеджмента компании.

Другим показателем доходности инвестиций на вложенный капитал является показатель ROIC (Return On Invested Capital) – в переводе с английского «возвратность инвестированного капитала», а по сути, рентабельность инвестируемого капитала.

Он определяется как отношение чистой прибыли к инвестированному капиталу в основную деятельность инвестируемого объекта.

Где:

- NOPLAT – чистая прибыль, очищенная от выплат дивидендов;

- Invested Capital – капитал, инвестируемый в основную деятельность.

В российской экономической терминологии это показатель рентабельности инвестиций, но только тех, которые вкладываются в основную деятельность, то есть рентабельность инвестиций в основной капитал. Основной капитал в данном случае подразумевает основные фонды плюс чистые прочие активы с суммой оборотных средств на основную деятельность. Обязательным условием расчета этого показателя является то, что в расчет принимается чистая прибыль, созданная только тем капиталом, который находится в знаменателе данного показателя. Иногда, в случае затруднений с выделением из общей стоимости капитала основного и определением именно им созданной прибыли, прибегают к упрощенному расчету, деля всю прибыль на стоимость капитала. Если размер не основных фондов невелик, то погрешность показателя будет небольшой и для анализа приемлем, но если это не так, то доверять такому показателю нельзя.

Данный показатель демонстрирует инвестору способность менеджмента инвестируемого объекта генерировать добавленную стоимость в сравнении с другими инвестируемыми объектами инвестора. Для таких оценок используют некий норматив – ставка дохода на инвестиции в конкурентном окружении.

Ставка дохода на инвестиции это отношение полученного дохода к инвестициям, вызвавшим этот доход в процентном исчислении за конкретный период времени.

Например, у инвестора три инвестируемых объекта:

- 1 объект на начало года получил чистую прибыль в размере 32 млн. рублей, а в конце года 43 млн. рублей, при инвестируемом капитале соответственно в 30 и 40 млн. рублей;

- 2 объект на начало года получил чистую прибыль в размере 50 млн. рублей, а в конце года 53 млн. рублей, при инвестируемом капитале соответственно в 45 и 49 млн. рублей;

- 3 объект на начало года получил чистую прибыль в размере 12 млн. рублей, а в конце года 13 млн. рублей, при инвестируемом капитале соответственно в 6 и 8 млн. рублей.

Соответственно ROIC на начало и конец года:

- для 1 объекта 106,7% и 107,5%;

- для 2 объекта 111% и 108%;

- для 3 объекта 150% и 162,5%.

Соответственно ставка дохода:

- для 1 объекта 107,5 – 106,7 = 0,8%;

- для 2 объекта 108 – 111 = -3%;

- для 3 объекта 162,5 – 150 = 12,5%.

Если инвестор считает минимально допустимым ставку дохода на 1 рубль инвестиций равный 10%, то 1 и 2 объекты инвестирования не соответствуют этому требованию и должны быть проанализированы причины столь низкой доходности инвестиций, а по второму объекту необходим анализ снижения доходности инвестиций дополнительно. В случае невозможности внесения увеличения доходности 1 и 2 объектов инвестирования инвестор ставит вопрос о закрытии инвестиционного проекта.

Если анализ доходности инвестиций осуществляется в течение нескольких лет, то денежные потоки дисконтируются к моменту анализа доходности по принятой инвестором ставке дисконтирования.

Недостатком данного показателя является то, что менеджмент ориентирован на «выжимание» прибыли из инвестиций любым способом в текущий момент, что может привести к отставанию в обновлении производства и привести, в конечном итоге, к потере конкурентоспособности компании.

Оценка доходности инвестиций на вложенный капитал в финансовые инструменты

Доходность инвестиций на вложенный капитал в финансовые активы складывается из текущей и капитализированной составляющих.

Текущий доход определяется как разница между ценой от продажи, полученной в конце периода размещения средств и ценой покупки ценной бумаги.

I = St — So

Где

- I – текущий доход инвестиций;

- So – цена приобретения ценной бумаги;

- St – доход, полученный в конце периода (года).

Например, инвестор приобрел 10 акций по цене 1000 рублей в начале года, а в конце его доход от продажи акций составил 11 500 рублей. В этом случае = 11 500 – 10000 = 1500 рублей.

Отношение текущего дохода к вложенным инвестициям называется коэффициентом прироста капитала или процентной ставкой и выражается следующей формулой:

Где rt – процентная ставка, и для данного вложения она равна 15%.

Еще один показатель оценки доходности на вложенный финансовый капитал называется относительной скидкой. Он определяется как отношение текущего дохода к доходу в конце периода:

Или для нашего примера: dt = 1500 / 11 500 * 100 = 13%.

Этот показатель еще называют коэффициентом дисконтирования. Процентная ставка всегда больше относительной скидки.

Полная доходность отражает прирост вложенного капитала за определяемый период с учетом погашения ценной бумаги.

Основным показателем, используемым в анализе полной доходности, является показатель доходность к погашению YTM, который сродни внутренней норме доходности инвестиций IRR, представляет собой среднюю эффективную процентную ставку, при которой величина всех полученных доходов путем дисконтирования приведена к величине первоначальных инвестиций. Как и IRR данный показатель довольно сложен в расчете, однако ниже представлена формула упрощенного расчета этого показателя:

где,

- YTM – доходность к погашению;

- CF – поток текущих доходов от вложений;

- Io – первоначальные инвестиции;

- n – количество периодов;

- N – выплата инвестору в конце периода.

Например, приобретенные 10 акций за 10000 рублей приносят годовой доход:

- CF = 1500 рублей в год;

- Io = 10000 рублей;

Капитализация 10 акций к концу 3 года составила 1500 рублей:

- N = 11500 рублей;

- n = 3 года.

Коэффициент рентабельности инвестированного капитала ROIC (Return on Invested Capital) отражает соотношение операционной прибыли компании (после вычета налогов) к сумме инвестированых в основную деятельность средств.

ROIC позволяет инвесторам оценить, насколько эффективно компания трансформирует инвестируемый в нее капитал в прибыль.

Очевидно, что чем выше данный показатель, тем лучше рентабельность инвестированного капитала у компании.

Формула расчета ROIC (Return on Invested Capital)

Рентабельность инвестированного капитала ROIC считается по следующей формуле:

$$ ROIC = { NOPAT \over Инвестированный Капитал } * 100 \% $$

Формула ROIC для отчетности на английском языке:

$$ ROIC = { NOPAT \over Invested Capital} * 100 \% $$

где

— NOPAT (Net Operation Profit After Tax) — операционная прибыль компании после налогов (для квартальных отчетов должна быть пересчитана на год).

NOPAT вычиляется по формуле

$$ NOPAT = { Операционная Прибыль * (1 — TRP) } $$

Формула ROIC для отчетности на английском языке:

$$ NOPAT = { Operation Income * (1 — TRP }) $$

где

TRP (Tax Rate Profit) — ставка налога на прибыль.

— Инвестированный капитал — Собственные активы компании (equity) + долгосрочные обязательства (long-term debt)

Как пользоваться коэффициентом ROIC (Return on Invested Capital)

Рентабельность инвестированного капитала полезно применять в следующих случаях:

- При сравнении компаний одной отрасли по показателю ROIC

- При анализе динамики изменения показателя ROIC в рамках одной компании

Сравнивать компании из разных отраслей по показателю ROIC не представляет смысла, так как специфика бизнеса и его нормальная рентабельность, в зависимости от отрасли, могут сильно отличаться.

Особенности показателя рентабельности инвестированного капитала ROIC (Return on Invested Capital)

Главное, что нужно понимать частному инвестору в показателе ROIC — это то, что он предназначен оценить эффективность вложений в основную деятельность (бизнес) компании.

Именно поэтому с одной стороны берется именно операционная прибыль, так как она отражает именно ту прибыль, что бизнес генерирует, без каких-либо корректировок.

А с другой стороны инвестированный капитал, который мы считаем как собственный капитал компании + долгосрочные обязательства — это как раз те деньги, что компания вкладывает в свою основную деятельность.

Часто в формуле расчета ROIC в числителе вместо операционной прибыли используют показатель EBIT (чистая прибыль до выплаты налогов и процентов), что не совсем верно, так как в показателе EBIT также учитваются доходы и расходы не связанные с прямой деятельностью компании.

Поскольку цель мультипликатора ROIC показать эффективность как раз основной деятельности компании, такая замена не совсем корректна и может приводить к погрешности, в случае, если у компании есть доходы/расходы от непрямой деятельности.

Показатель ROIC (Return on Invested Capital) на FinanceMarker

На FinanceMarker.ru показатель ROIC доступен по всем компаниям Московской биржи, а также бирж NASDAQ, NYSE и других.

Показатель доступен для:

- Сравнения компаний между собой по показателю ROIC в рамках сводной таблицы мультипликаторов.

- Анализа изменения показателя ROIC в рамках одной компании.

Данные о рентабельности продаж ROIC доступны на

FinanceMarker.ru как в табличном, так и в графическом виде.

Подробности на FinanceMarker.ru

Справочник

Мультипликатор ROIC относится к категории мультипликаторов, отражающих рентабельность бизнеса. Вот другие мультипликаторы из этой же категории:

- ROA (Return on Assets) — рентабельность активов

- ROE (Return on Equity) — рентабельность собственного капитала

- ROS (Return on Sales) — рентабельность продаж (выручки)

Перейти ко всем статьям блога FinanceMarker, посвященным мультипликаторам, можно .

>Рентабельность собственного капитала

Еще найдено про рентабельность собственного капитала

- Анализ современного уровня, особенностей и тенденций показателей рентабельности российских акционерных обществ В качестве показателя прибыли в российской практике выступает как правило чистая прибыль в зарубежной практике — чистая прибыль прибыль до уплаты процентов и налогов прибыль до уплаты налогов рентабельность инвестиций чистых активов — отношение прибыли к сумме собственного капитала и долгосрочных обязательств В

- Особенности анализа консолидированной отчетности (на примере анализа показателей финансового рычага) Для выполнения этого расчета необходимо предварительно рассчитать проценты к уплате на основе рыночных ставок процента как произведение величины заемного капитала корпорации и рыночных ставок процента далее определить условную чистую прибыль с учетом уплаты корпорацией процентов по рыночным ставкам и условную рентабельность собственного капитала Расчет показателей финансового рычага в соответствии с концепцией предприятия позволяет сделать ряд

- Принципы оптимизации структуры капитала сельскохозяйственного предприятия Кооператив Майский получил 52 млн рублей прибыли благодаря эксплуатации только собственного капитала его рентабельность равно как и экономическая рентабельность составила 6,2% Предприятие Красная Звезда использовало

- Пути формирования оптимальной структуры капитала сельскохозяйственного предприятия Вологодского муниципального района показали что в его структуре заемные средства занимают в среднем 30 % совокупного капитала а рентабельность собственного капитала составила 7,6 % Однако по отдельным предприятиям эти показатели значительно различаются Для

- Оценка эффективности использования собственного и заемного капитала предприятия Данную тенденцию можно рассматривать как положительную динамику 3.3 Рентабельность собственного капитала Показывает отдачу в виде чистой прибыли с каждого рубля собственного капитала Rск

- Оценка влияния факторов на показатели рентабельности Алгоритм факторного анализа 1 прирост рентабельности собственного капитала за счет мультипликатора собственного капитала где ΔФ прирост мультипликатора в абсолютном исчислении

- Разработка модели оптимизации структуры капитала промышленного предприятия в условиях неустойчивого финансового развития В зависимости от представления об оптимальном соотношении собственного и заемного капитала в современной финансово- экономической литературе сформировались следующие практические критерии оптимизации критерий максимизации рентабельности собственного капитала базирующийся на показателе эффекта финансового левериджа 2, 8, 7, 11 Подход ориентированный

- Анализ состояния и использования заемного (привлеченного) капитала на основе бухгалтерской (финансовой) отчетности Эффект финансового рычага еще можно характеризовать как приращение к рентабельности собственного капитала за счет использования кредита несмотря на его платность Привлечение заемного капитала будет

- Оценка взаимосвязи несовершенной спецификации прав собственности и динамики экономических показателей на российских предприятиях В качестве маркерных экономических показателей мы выбрали экономическую рентабельность и рентабельность собственного капитала Экономическая рентабельность показывает эффективность использования всего имущества организации Это самый общий показатель

- Взаимосвязь финансовых рисков и показателей финансового положения страховой компании Увеличение доли перестраховщиков то есть повышение кредитного риска и снижение риска ликвидности отрицательно повлияло на рентабельность в то время как уменьшение денежных средств то есть снижение кредитного риска увеличило рентабельность 2 Рентабельность собственного капитала Для факторного анализа рентабельности собственного капитала был использован интегральный метод Показатели характеризующие

- Векторный метод прогнозирования вероятности банкротства предприятия Во втором примере попарно взаимозависимыми коэффициентами становятся коэффициенты доли собственных оборотных средств в активах и оборачиваемости активов рентабельности собственного капитала и рентабельности текущих затрат В третьем примере взаимозависимыми коэффициентами являются все представленные коэффициенты

- Эффективность использования заемного капитала ROA > СПср вследствие увеличится рентабельность собственного капитала за счет использования кредита Отрицательная величина ЭФР возникает если рентабельность активов ниже

- Управление финансами корпораций В то же время корпорация привлекающая заемные средства в форме кредита или облигационного займа имеет более высокий финансовый потенциал для своего экономического роста и возможности прироста рентабельности собственного капитала Однако с увеличением доли заемных средств корпоративная группа теряет финансовую независимость в

- О нормативных значениях коэффициентов при формировании рейтинговой оценки финансово-экономического состояния предприятия Ra рентабельность собственного капитала Rk рентабельность продукции Rп Нормативный диапазон коэффициентов рентабельности может быть сформирован на основе

- Анализ долгосрочных финансовых решений корпорации на основе консолидированной отчетности Показатели эффективности корпорации второй фактор включают рентабельность инвестированного капитала определяемая как отношение чистой операционной прибыли к инвестированному капиталу рентабельность чистых активов определяемая как отношение прибыли до вычета процентов и налога к чистым активам рентабельность собственного капитала определяемая как отношение чистой прибыли к собственному капиталу рентабельность инвестированного капитала по совокупному доходу рассчитываемая как отношение совокупного дохода за год

- Статистический анализ взаимосвязей показателей управления капиталом и рыночной стоимости публичных компаний России В 2004, 2006 и 2007 гг наблюдалась прямая нелинейная слабая взаимосвязь стоимости собственного капитала и стоимости компании в 2006г — аналогичная взаимосвязь абсолютных приростов этих показателей Рентабельность собственного капитала ROE в период 2002 2008 гг принимает как положительные так и отрицательные

- Модель Дюпона Рентабельность активов % -4.726 26.454 31.18 -559.755 8 Рентабельность собственного капитала % -11.63 50.344 61.974 -432.88 9 Рентабельность продаж % -1.611 7.281 8.892

- Рентабельность: чтобы управлять, следует правильно измерить При этом можно рассчитать коэффициент прибыльности не только относительно общей суммы ресурсов или расходов но и их определенной части рентабельность собственного капитала инвестиций основных фондов оборотных средств издержек производства и обращения трудовых затрат амортизации

- Анализ структуры капитала и рентабельности ведущих российских нефтегазовых предприятий Рентабельность продаж позволяет узнать сколько прибыли приходится на единицу реализованной продукции Рентабельность собственного капитала характеризует эффективность использования собственного капитала и оказывает влияние на уровень котировки акций

- Оценка эффективности использования финансовых ресурсов организаций аграрного сектора региона Это свидетельствует о повышении эффективности использования собственного капитала Рентабельность продаж рассчитывается посредством деления валовой прибыли на объем реализованной продукции В 2011

Рентабельность собственного капитала

Рентабельность собственного капитала – это коэффициент равный соотношению чистого дохода к совокупной стоимости капитала организации. Данный показатель является ключевым для крупных инвесторов, поскольку именно анализ рентабельности капитала позволяет оценить, насколько эффективно вложены денежные средства. Собственники вкладывают ресурсы в уставный фонд и за это регулярно получают часть прибыли предприятия, а рентабельность капитала позволяет рассчитать доход, полученный с единицы вложенных средств. Для подсчета рентабельности собственного капитала используется информация бухгалтерской отчетности (в частности, баланса).

Рентабельность собственного капитала (формула)

Рентабельность капитала – это чистая прибыль, деленная на собственный капитал и умноженная на 100 (для перевода в проценты).

Показатель чистого дохода указывается на основании отчета о прибылях и убытках; стоимость собственного капитала берут из пассива бухгалтерского баланса и, как правило, высчитывают среднее значение ((стоимость в начале + стоимость в конце отчетного периода) / 2).

Рентабельность собственного капитала (формула Дюпона)

Трехуровневый анализ осуществляется с помощью формулы Дюпона, которая рассматривает рентабельность капитала как произведение трех базовых показателей: рентабельности продаж (прибыль, деленная на выручку), оборачиваемости активов (выручка, деленная на активы) и финансового левереджа (соотношение ссудного и собственного капитала).

Если предприятие имеет неудовлетворительные показатели рентабельности собственного капитала, то данная формула позволяет понять, что конкретно привело к таким результатам.

Нормативные значения коэффициента рентабельности

На основе только лишь индекса рентабельности собственного капитала невозможно дать объективную оценку эффективности деятельности компании. Зачастую в уставном фонде компании достаточно велика доля заемных средств, что совсем не обязательно говорит о негативных тенденциях. Поэтому рентабельность капитала, в первую очередь, отражает доходность инвестированных средств. А чтобы оценить, насколько эффективно вложены средства, показатель доходности сопоставляют с другими возможными способами получения прибыли, а именно, со ставкой по банковским вкладам.

Минимально допустимое значение коэффициента рентабельности собственного капитала рассчитывается как средний процент по банковским депозитам, умноженный на разницу единицы и налога на прибыль.

Таким образом, в случаях, когда рентабельность капитала опускается ниже этой нормы, инвестору выгоднее перевести деньги на депозит или вложить их в другую компанию.

В общих случаях, высокий показатель рентабельности говорит о высокой прибыли на единицу вложенного капитала и является положительной характеристикой. Однако значение коэффициента может увеличиваться и за счет большой доли ссудного капитала в уставном фонде, что, в свою очередь, говорит о финансовой нестабильности и высоких рисках. Это и отражает основной закон предпринимательской и инвестиционной деятельности: чем больше получаемая прибыль, тем выше риски.

Если вы заметили ошибку в тексте, пожалуйста, выделите её и нажмите Ctrl+Enter>Доходность собственного капитала

Еще найдено про доходность собственного капитала

- Оценка премии за специфические риски компании при определении требуемой доходности на собственный капитал TCOE total cost of equity — доходность оцениваемого актива или ставка затрат на собственный капитал Rf — доходность безрискового актива RPm — премия за рыночный риск RPs —

- Субъектно-ориентированный подход к оценке требуемой доходности на собственный капитал Требуемая доходность на собственный капитал является сегодня важнейшим параметром для принятия решений об инвестировании как в

- Оценка акций и стоимости коммерческих организаций на основе новой модели финансовой отчетности Е требуемая доходность собственного капитала СК 0стП продленная стоимость остаточной прибыли в постпрогнозном периоде Величина остаточной прибыли

- Факторы специфических рисков компаний при оценке премии за эти риски на развивающихся рынках капитала В дальнейшем это приведет к более адекватной оценке требуемой доходности на собственный капитал компании несистематический риск учитывающей все ее риски Выводы Операционная и финансовая

- Доходность собственного капитала Доходность собственного капитала Доходность собственного капитала — это коэффициент равный отношению чистой прибыли от реализации к среднегодовой стоимости

- Анализ моделей оценки стоимости капитала Почти 80% компаний по всему миру используют данную модель для оценки ожидаемой доходности по собственному капиталу И хотя CAPM строится на достаточно жестких предпосылках которые вряд ли

- Оценка стоимости собственного капитала предприятия с учетом финансового риска инвестиционного проекта Если базисный и альтернативный проекты имеют примерно схожий уровень финансового риска то стоимость собственного капитала для базисного проекта может быть принята равной доходности собственного капитала при реализации альтернативного проекта где FRLb — уровень финансового риска основного проекта

- Сколько стоит собственный капитал компании СДр — рыночная доходность собственного капитала % в гоД β — бета-коэффициент характеризующий риск инвестиций в компанию ед

- Методы оценки стоимости компании в сделках М&А на примере поглощения ОАО «КОНЦЕРН «КАЛИНА» САРМ re rf β ERP 1 где re — ожидаемая доходность собственного капитала rf — безрисковая ставка доходности β — мера систематического риска ERP премия

- Модель оценки капитальных активов как инструмент оценки ставки дисконтирования Решая уравнение 3 относительно kе получаем доходность собственного капитала из которой затем необходимо будет вычесть безрисковую ставку Так если взять уровень

- Анализ отчета о прибылях и убытках — часть 2 Прибыль после уплаты процентов 200 130 80 Доходность собственного капитала 10% 13% 8% Доходность собственного капитала рассчитается как отношение прибыли после уплаты

- Рентабельность собственных средств Синонимы рентабельность собственного капитала доходность собственного капитала рассчитывается в программе ФинЭкАнализ в блоке Анализ рентабельности как Рентабельность собственного капитала

- Расчёт ключевых финансовых показателей эффективности бизнеса WACC Для нахождения стоимости собственного капитала рассчитаем ставку доходности на собственный капитал с помощью модели оценки капитальных активов САРМ 4 При этом данные

- Два контура интересов в политике финансовго здоровья компании Требуемая доходность по собственному капиталух Величина задействованного собственного капитала Компания характеризуется как эффективно функционирующая в рамках

- Расчёт ключевых финансовых показателей эффективности бизнеса WACC Для нахождения стоимости собственного капитала рассчитаем ставку доходности на собственный капитал с помощью модели оценки капитальных активов САРМ 4 При этом данные

- Оценка эффективности использования собственного и заемного капитала предприятия Согласно методике анализа доходности собственного капитала с использованием эффекта финансового левериджа рентабельность может быть представлена в следующем виде

- Премия за риск отменяет амортизацию и умножает цены России и за рубежом методики проведения оценки стоимости имущества собственного капитала бизнеса на основе доходного метода подразумевают использование ставки капитализации методом кумулятивного построения с

- Оптимизация структуры источников финансирования инвестиционной деятельность компании: принципы, подходы, модель Dj величина j-го источника заемного инвестиционного капитала r 1, 2, 3, n количество источников собственного инвестиционного капитала j 1, 2, 3, m — количество источников заемного инвестиционного капитала rd — минимальная ставка доходности заемного инвестиционного капитала rе — минимальная ставка доходности собственного инвестиционного капитала Система уравнений должна быть решена относительно D E или rd re

- Какая кредитная нагрузка будет оптимальна для компании Альфа попадет в сложное финансовое положение по этой причине тоже нулевая Доходность собственного капитала с учетом влияния финансового рычага составит 20% 20% 20% — 12% X

- Методы определения ставки дисконтирования при оценке эффективности инвестиционных проектов Ставка доходности собственного капитала может быть рассчитана с использованием модели оценки долгосрочных активов WACC используется в

Сколько стоит собственный капитал компании

Формула средневзвешенной стоимости капитала:

WACC = (СК х СКК + (1 — t) х ЗК х СЗК) / (СК + ЗК)

где СК — собственный капитал компании, руб.;

СКК — стоимость собственного капитала, % в год;

ЗК — платный заемный капитал или процентные обязательства, руб.;

СЗК — стоимость (ставка) заемного капитала, % в год;

t — эффективная ставка налога на прибыль, % в год.

Проблем с расчетом WACC не было бы практически никаких, если бы не одно «но». Многие финансисты затрудняются дать однозначный ответ на вопрос: сколько стоит собственный капитал компании? Зачастую его стоимость приравнивают к желаемой акционерами доходности на вложенные ими средства. Другой вариант — принимают ее равной рентабельности собственного капитала (ROE). А иногда и вовсе определяют на глазок, называя такой подход экспертной оценкой. Конечно, если допустимы серьезные погрешности в вычислениях, все эти методы имеют право на жизнь. И все же их нельзя назвать корректными, хотя бы потому, что не учитывается рыночная стоимость денег и риски бизнеса. Если же вы заинтересованы в том, чтобы максимально точно вычислить стоимость собственного капитала и как следствие корректно определить значение WACC, нужно взять на вооружение модель ценообразования долгосрочных активов (Capital assets pricing model, CAPM).

Думаете, это слишком сложно? Вовсе нет, сейчас подробно расскажем, как считать, где брать данные. И, главное, предоставим в ваше распоряжение готовую модель в Excel 2007, автоматически вычисляющую значение стоимости собственного капитала, коэффициент бета, WAСC, а заодно и экономическую добавленную стоимость (EVA).

Стоимость капитала по мерке САРМ (Capital assets pricing model)

Для расчета стоимости собственного капитала в соответствии с моделью ценообразования долгосрочных активов нужно воспользоваться такой формулой:

СКК = СДб + β*(СДр — СДб)

где (СДр — СДб) — премия за риск, % в год;

СДб — безрисковая ставка доходности, % в год;

СДр — рыночная доходность собственного капитала, % в гоД;

β — бета-коэффициент, характеризующий риск инвестиций в компанию, ед.

Теперь разберемся, где брать данные, которые можно подставить в формулу.

Премия за риск (разница между рыночной доходностью собственного капитала и безрисковой ставкой) — не что иное, как дополнительная плата акционерам за то, что они не продали свой бизнес и не инвестировали деньги, например, в безрисковые ценные бумаги. С безрисковой ставкой все просто — берем показатель дохода, который можно получить по государственным ценным бумагам с минимальной вероятностью дефолта. Например, по облигациям Банка России.

Несколько сложнее с определением рыночной доходности собственного капитала. За рубежом она определяется как средняя доходность акций на фондовом рынке. В России само это понятно (средняя доходность котирующихся акций), как, впрочем, и отечественный фондовый рынок, вещи достаточно неопределенные. Поэтому нередко этот показатель приравнивают к средней рентабельности капитала (RОЕ) за весь обозримый период существования компании. Вычисляется он как отношение чистой прибыли к собственному капиталу. Причем под собственным капиталом понимается итог по третьему разделу баланса, увеличенный на суммы долгосрочных займов от собственников бизнеса.

Значение ROE при таком расчете может получиться меньше, чем средневзвешенная стоимость заемных средств компании. Такое вполне возможно и означает, что компания, по сути, работает не на собственников, а на банки. В такой ситуации в качестве ставки рыночной доходности разумнее использовать средний процент по банковским кредитам, которыми пользуется компания.

Бета-коэффициент характеризует рискованность инвестиций в компанию. Чем выше его значение, тем больше должна быть доходность оцениваемого бизнеса. Так, при бета-коэффициенте, равном 1,21, снижение доходности в среднем по рынку на 1 процент означает для компании падение ее капитализации на 1,21 процента.

На практике как раз с определением значения бета-коэффициента чаще всего и возникают проблемы. Мало того, что трудно понять, насколько быстрее или медленнее развивается бизнес по отношению к рынку. Но ведь это еще нужно и оцифровать. Самый простой случай, если акции компании котируются на отечественных фондовых площадках. А еще лучше не просто котируются, а участвуют в индексной выборке РТС или ММВБ. Тогда достаточно собрать за определенный период данные о динамике изменения биржевого индекса и доходности бумаг оцениваемой компании, построить по ним точечный график, а затем добавить к нему линейный тренд вместе с уравнением вида Y = А х X + В. Коэффициент А и будет искомой бета. Что же делать остальным, частным компаниям? Они могут использовать тот же подход к определению бета-коэффициента, что и публичные. Построить график и линию тренда, но динамику рынка (индексы РТС или ММВБ) сопоставлять не с доходностью акций, а с рентабельностью собственного капитала.

Готовое решение

Расчет прироста рентабельности собственного капитала, биржевого индекса, построение графика и расчет бета-коэффициента без труда можно автоматизировать с помощью Excel. Но самостоятельно этого делать не придется. Мы предлагаем вам воспользоваться шаблоном-калькулятором, разработанным автором статьи (файл доступен подписчикам).

Кстати, в шаблоне определяется не только значение бета-коэффициента, но и рассчитывается стоимость собственного капитала, WACC и EVA.

В предлагаемой модели показателем динамики рынка служит индекс РТС. Он обновляется автоматически с сайта биржи при открытии файла (разумеется, на компьютере, с которого вы будете работать с файлом Excel, должен быть доступ в интернет). Автоматически загружаются и сведении о доходности облигаций Центробанка. Они нужны для определении безрисковой станки доходности. Чтобы все обновления проходили без проблем, не забудьте сразу после открытия файла разрешить подключение к данным. Листы с данными по динамике индекса РТС и доходности облигаций править не нужно.

И все же некоторую исходную информацию придется вводить руками. Речь идет о данных из баланса и отчета о прибылях и убытках. Заполнять придется только один лист в книге Excel.

И несколько правил заполнения исходной таблицы. Под прибылью от продаж понимается операционная прибыль от основной деятельности или прибыль до вычета процентов и налогов (EBIT). Она берется из отчета о прибылях и убытках (прибыль от реализации) или как итоговый оборот по счетам 90 (дебетовый — убыток, кредитовый — прибыль). Собственный капитал — итоги третьего раздела баланса, все средства, инвестированные в компанию собственниками, акционерами, инвесторами, имеющими долевое участие. Сюда же прибавляются займы, полученные от собственников и отраженные в обязательствах.

К заемному капиталу относятся только процентные обязательства. Займы собственников, реклассифицированные ранее как собственный капитал, исключаются. Как и задолженность перед персоналом, текущая кредиторская и прочая беспроцентная задолженность. Наконец, в процентах по займам указываются средневзвешенные ставки по всем обязательствам, приведенные к месячным значениям.

Как только исходная информация будет внесена, нужно будет запустить обновление всех данных в файле (Данные — Обновить все). Ожидаемая доходность отражает среднемесячную рентабельность собственного капитала, которая определяется в сводной таблице.

Для расчета безрисковой ставки используется формула СРЗНАЧЕСЛИ. Дело в том, что ставки по облигациям могут меняться несколько раз в месяц. А значит, необходимо брать их среднее значение за определенный месяц.

Последнее поле в исходной таблице — бета-коэффициент. Его значение рассчитывается с помощью функции Excel НАКЛОН. Оно же отображается в уравнении на графике корреляций, где по вертикали отображены изменения ROE компании, по горизонтали — индекса РТС.

Далее рассчитана стоимость собственного капитала, средневзвешенные затраты на капитал компании (WACC), рентабельность инвестированного капитала (ROIC) и показатель EVA.

Все итоговые показатели на последний отчетный месяц сведены в отчете о затратах на капитал в трех таблицах. Первая отражает расчет собственного капитала. Вторая — средневзвешенной стоимости (затрат) на капитал. Третья — EVA. Для наглядности таблицы дополнены графиками, на которых отражаются рассчитанные показатели в динамике.

Опубликовано в журнале Финансовый директор