Начисление и выплата дивидендов в 1С 8.3 Бухгалтерия по шагам

В данной статье мы рассмотрим, как начислять дивиденды в 1С 8.3 Бухгалтерия 3.0. Предположим, что наша организация является обществом с ограниченной ответственностью с несколькими учредителями. У каждого из собственников есть определенный пакет акций. Владельцев акций может быть сколько угодно. Даже у обычных сотрудников предприятия бывает по несколько акций. Они так же будут получать дивиденды.

Получателем дивидендов может быть как физическое лицо, так и юридическое. Дивиденды могут получать собственники так же в АО, ЗАО, ОАО и проч. По сути это вклад своих денежных средств под проценты. Только в отличие от обычного банковского депозита, размер прибыли, полученной от инвестиций не фиксированный, а зависит от прибыли компании.

В нашем примере мы рассмотрим по шагам не только начисление дивидендов в 1С Бухгалтерия 8.3, но и расчет НДФЛ, так как данный вид дохода физических лиц им облагается.

Начисление дивидендов

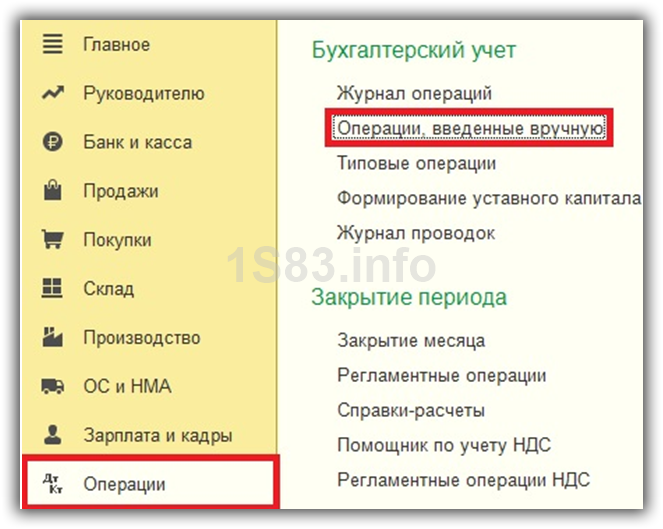

К сожалению, программа 1С:Бухгалтерия не предусматривает специального документа для отражения дивидендов. В таких случаях можно отражать данные операции в бухучете вручную. Сделать это можно в разделе «Операции», как показано на изображении ниже.

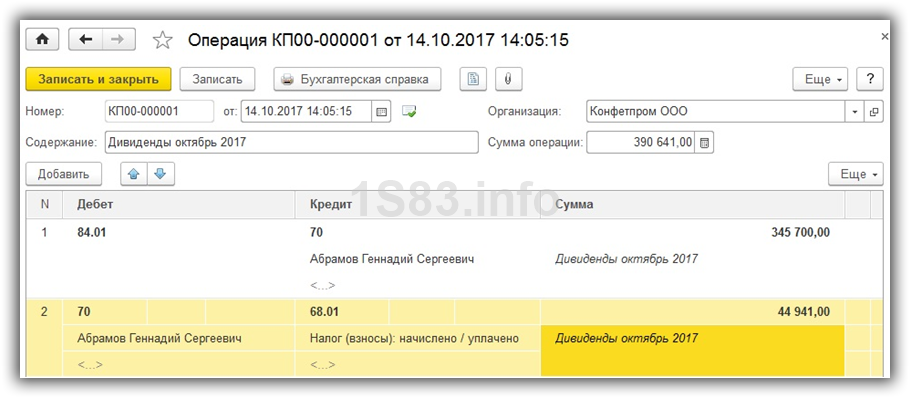

Предположим, что на собрании акционеров было принято выплатить Абрамову Геннадию Сергеевичу дивиденды в размере 345 700 рублей. В нашем случае он является сотрудником организации ООО «Конфетпром».

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по .

Будем рады помочь Вам!

Первой проводкой, которую мы отразим в бухучете, будут дивиденды. Счет дебета 84.01, кредита 70. В тех ситуациях, когда начисление дивидендов производится физическому лицу, который не является сотрудником данной организации, вместо 70 счета будет использован 75 счет.

Теперь отразим в бухучете НДФЛ с дивидендов. Абрамов Геннадий Сергеевич является резидентом Российской Федерации, поэтому процент налогового вычета для него составит 13%. Для нерезидентов налог будет взиматься в размере 15%.

Обратите внимание, что до 2015 года для резидентов РФ действовала налоговая ставка 9%.

После начисления можно произвести выплату дивидендов проводками 51-70 или 50-70, с помощью документов «Списание с расчетного счета» или «Выплата наличных».

Отражение НДФЛ

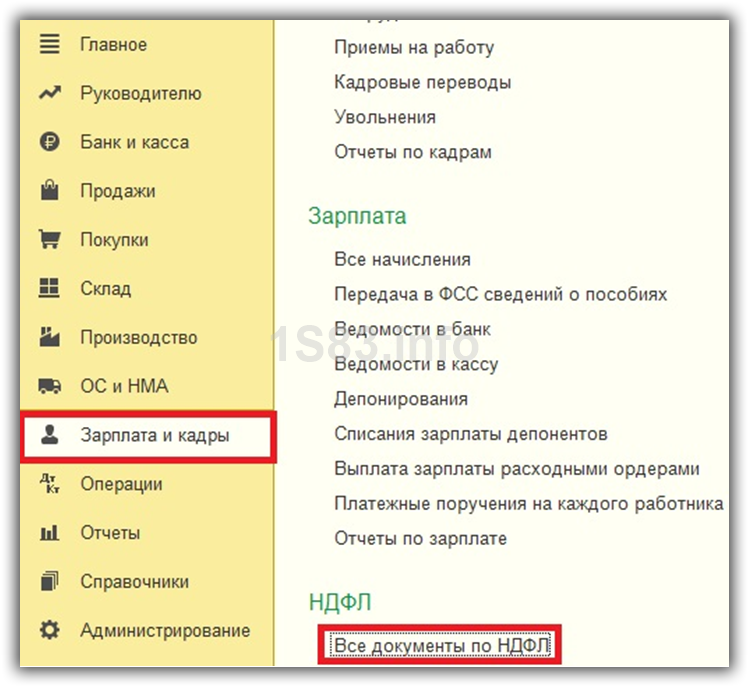

Теперь нам необходимо перейти к отражению НДФЛ в НУ. Произвести это можно воспользовавшись пунктом «Все документы по НДФЛ» раздела «Зарплата и кадры».

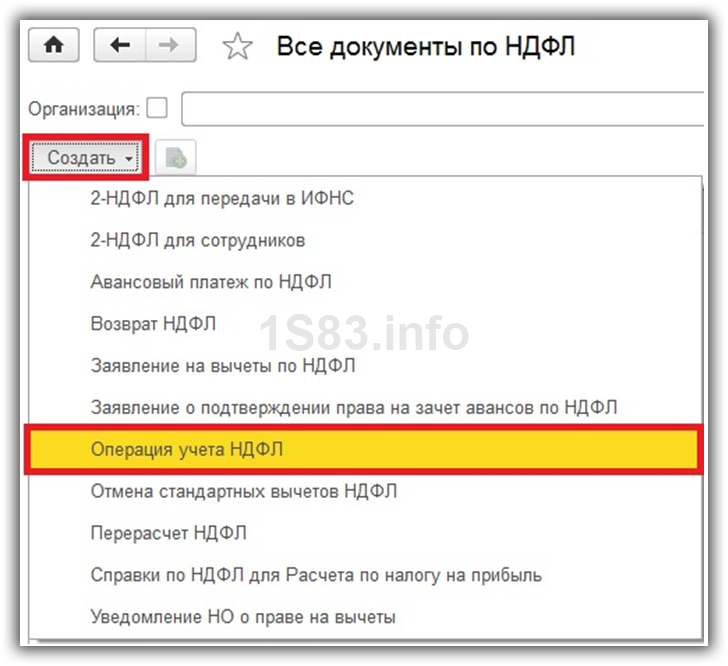

Перед вами отобразится перечень ранее введенных документов по НДФЛ. Создайте новую операцию, как показано на изображении ниже.

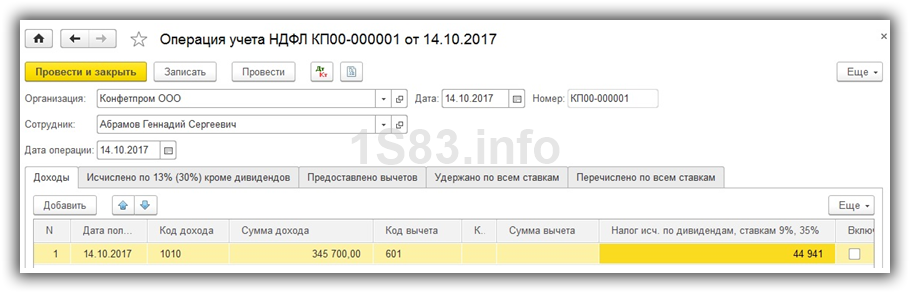

Укажем в шапке документа, что данная операция отражает налог для Абрамова Геннадия Сергеевича, который является сотрудником ООО «Конфетпром». В качестве даты операции будет та же дата, которую мы указали при начислении дивидендов, а именно 14 октября 2017 года.

На вкладке «Доходы» укажем дату получения дивидендов, код дохода (1010), код вычета (601). Так же отразим на данной вкладке, что Абрамов Г. С. Получил дивиденды в размере 345 700 рублей с НДФЛ 44 941 рублей.

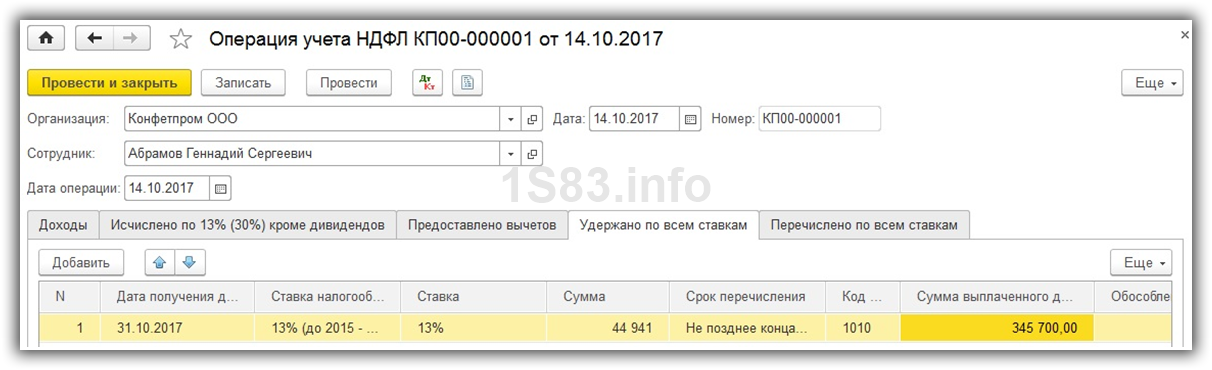

На вкладке «Удержания по всем ставкам» так же заполняются аналогичные данные по сумме дивидендов и удержанному налогу, размер которого составил 13%.

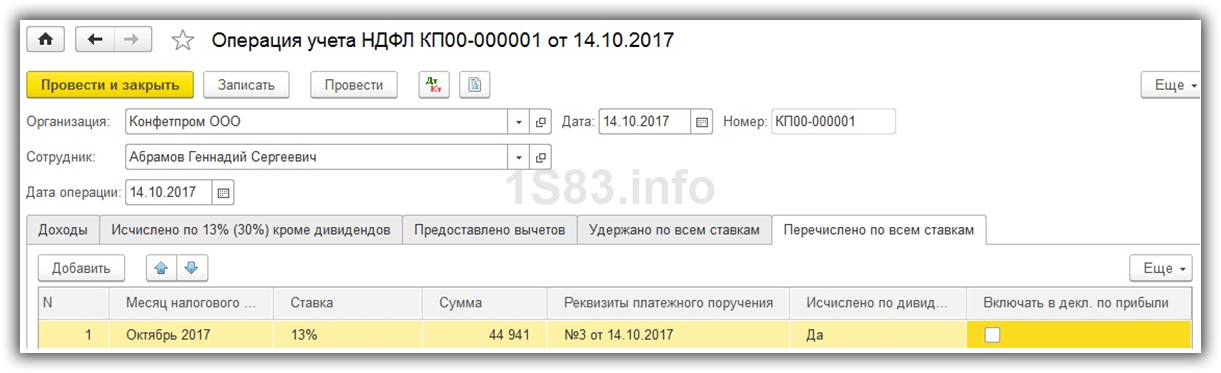

Данной операцией можно отразить сразу и перечисления налога с указанием реквизитов платежного поручения.

Проверить корректность введенных данных о начисленном и уплаченном налоге для Абрамова Геннадия Сергеевича можно в отчетности по зарплате.

Сформируем расчет налогового учета по НДФЛ за 2017 год.

На рисунке ниже видно, что в регистре НУ по НДФЛ для Абрамова Г. С. отражен введенный нами расчет налога на доходы физического лица в размере 44 941 рублей, что является 13% от суммы начисленных дивидендов. Так же отчет показывает, что данный налог был удержан и перечислен в налоговый орган.

В настоящей статье будет показано как начислять и выплачивать дивиденды в конфигурации 1С:Бухгалтерия предприятия редакция 3.0. В рассматриваемом примере использовалась конфигурация релиза 3.0.69.35

Начнем с того, что разберемся сначала с тем, что понимается под термином дивиденды. В переводе с латинского dividendum – то, что подлежит разделу.

Согласно 43 статье Налогового кодекса РФ под дивидендом понимается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Говоря простыми словами, дивиденды — это чистая прибыль организации (или ее часть), которая распределена между ее участниками (акционерами) пропорционально их долям в уставном капитале.

Сумма чистой прибыли, которая может быть распределена на выплату дивидендов (размер дивидендов определяется решением участников/акционеров), отражается в кредите счета 84.01. Чтобы увидеть ее в программе, заходим в подсистему «Отчеты» и выбираем «Оборотно-сальдовая ведомость по счету».

В открывшейся форме выбираем период, за который хотим увидеть сумму, указываем счет 84.01 и жмем «Сформировать», сальдо на конец периода по кредиту данного счета и будет сумма прибыли, которая может быть распределена на выплату дивидендов и выплачена.

Обращу внимание, что при выплате дивидендов физическим лицам с этой суммы нужно будет начислить и удержать налог на доходы физических лиц (далее – НДФЛ), размер которого с 2015 года составляет 13%. Порядок уплаты налога на прибыль, при выплате дивидендов юридическим лицам, регламентируется статьей 284 Налогового кодекса РФ.

Для начисления дивидендов в программе существует документ «Начисление дивидендов», который находится в подсистеме «Зарплата и кадры», меню «Зарплата».

Перейдя в журнал данных документов, кликнув по кнопке «Создать» создаем новый документ.

В котором заполняем получателя дивидендов, выбираем период, за который начисляем дивиденды, вручную ставим сумму, которую хотим начислить и жмем «Провести». В нашем случае, участник (акционер) один и он физическое лицо, начислять дивиденды будем за 2018 год. Обратим внимание, что при заполнении суммы программа автоматически рассчитает нам сумму НДФЛ и сумму дивидендов к выплате.

Посмотреть какие проводки формируются при начислении дивидендов, можно в движениях этого документа, чтобы это сделать, нужно в командной панели нажать на значок ДтКт.

Мы видим, что вся сумма с кредита 84.01 корреспондируется со счетом 75.02 – Расчеты по выплате доходов, где в аналитике стоит наш участник и потом с нее на счет 68.01 – удерживается сумма НДФЛ.

После того как дивиденды начислены, можем переходить к их выплате. Выплачивать мы можем как через банк, так и через кассу. В нашем случае дивиденды будут выплачены через банк, для этого на основании введенного нами документа нужно создать документ «Платежное поручение», которое потом нужно будет отправить в банк.

В случае выплаты дивидендов через кассу, нужно создавать документ «Выдача наличных» и по расходному кассовому ордеру выдать дивиденды участнику из кассы. Обязательно как в первом и втором случае не позже чем на следующий рабочий день после выплаты дивидендов нужно перечислить НДФЛ в налоговую инспекцию по месту учета организации.