Содержание

- Проводки страховых премий в бухгалтерском учете

- Страховая премия и виды страхования

- Плательщики премии по договору страхования

- Оплата страховой премии и ее возврат страховщиком

- Счет учета расчетов по страховой премии

- Учет страховой премии единовременно

- Учет страховой премии в течение срока действия договора

- Особенности учета платежей в СРО

- Итоги

- Отражение страховой премии в бухгалтерском учете

- Особенности бухгалтерских проводок по страхованию

- Особенности проводок по страховому договору

- Пример отражения страхового договора в бухучете

- Как отразить расходы на страхование в 1С

- Учет расходов на имущественное страхование

- Учет в страховой компании: проводки

- Первичные документы страховой деятельности

- Учет выплат по основным договорам, заключенным со страхователями

- Учет поступлений по начисленным премиям

- Учет в страховой компании: выплат по договорам, принятым на перестрахование

- Учет выплат по договорам сострахования

- Особенности учета страхования ответственности

- Особенности осуществления страхования имущества и жизни

- Учет расчетов с агентами и брокерами

- Виды страховых резервов и их учет

- Налогообложение компаний и применение разных видов систем

- Часто задаваемые вопросы

- Специфические особенности ведения бухгалтерского учета страховой организации

- Налоговый учет расходов на страхование имущества и ответственности

- Расходы на страхование в бухгалтерском учете

- Порядок учета страховых премий – Институт профессиональных бухгалтеров Московского региона

- Списание страховой премии в бухгалтерском учете

- Проводки по начислению страховых взносов

- Как отразить страхование в бухучете имущества, сотрудников: проводки

- Как отразить в бухгалтерском учете страхование автомобиля

- Как отразить в бухгалтерском учете страхование имущества

- Как отразить в бухгалтерском учете страхование сотрудников

- Ответы на распространенные вопросы

- Учет расходов по имущественному страхованию

- Гражданско-правовые основы договоров имущественного страхования

- Бухгалтерский учет имущественного страхования

- Наступление страхового случая

- Досрочное прекращение договора имущественного страхования

- Налоговый учет

Проводки страховых премий в бухгалтерском учете

Страховая премия и виды страхования

Плательщики премии по договору страхования

Оплата страховой премии и ее возврат страховщиком

Счет учета расчетов по страховой премии

Учет страховой премии единовременно

Учет страховой премии в течение срока действия договора

Особенности учета платежей в СРО

Итоги

Страховая премия и виды страхования

Страховая премия представляет собой плату за страхование (ст. 954 ГК РФ), которую страхователь (юр- или физлицо, решившее застраховать жизнь, здоровье, имущество, ответственность или риски) платит страховщику (юрлицу, имеющему разрешение на ведение страховой деятельности) при заключении договора страхования.

Страхование происходит в отношении возникновения каких-либо определенных случаев, может осуществляться как в интересах самого страхователя, так и в пользу третьих лиц и быть как обязательным (предусмотренным одним из законов РФ), так и добровольным.

Размер страховой премии указывается в договоре страхования и определяется по тарифам, разработанным самим страховщиком или органами страхового надзора.

Видов страхования существует множество:

- личное — относящееся к жизни и здоровью;

- имущественное, призванное снизить потери от утраты, недостачи или повреждения какого-либо имущества;

- разного рода рисков — таких, например, как технические, финансовые (в т. ч. связанные с непоступлением оплаты от покупателей или товара от поставщиков), правовые;

- ответственности — например, автогражданской, профессиональной, застройщика, заемщика.

Плательщики премии по договору страхования

Платит страховую премию то лицо, которое заключило договор со страховщиком. Этим лицом может выступать:

- работодатель — в отношении договоров обязательного или добровольного личного страхования работников;

- собственник имущества или лицо, распоряжающееся им на праве оперативного управления (хозяйственного ведения);

- лицо, отвечающее за сохранность имущества, в т. ч. арендатор или перевозчик;

- лицо, у которого могут возникнуть риски определенных потерь вследствие не зависящих от него обстоятельств;

- лицо, которое из-за своих действий или, наоборот, бездействия может причинить ущерб третьим лицам.

В отношении одного и того же предмета могут одновременно иметь место договоры страхования с разными страхователями: например, могут застраховать имущественную ответственность в отношении одной и той же партии товара его продавец, осуществляющий отправку покупателю, и перевозчик, выполняющий фактическую доставку.

Имущество, фактически используемое по договору аренды, может быть застраховано:

- Добровольно: например, арендатором или арендодателем недвижимости. Условие о том, кто будет страховать имущество, целесообразно внести в текст договора аренды. Это будет иметь значение, например, для плательщиков УСН, работающих с объектом «доходы минус расходы», которые не смогут учесть в расходах при расчете единого налога затраты на добровольное страхование (подп. 7 п. 1 ст. 346.16 НК РФ, письмо Минфина РФ от 20.05.2009 № 03-11-09/179).

- В обязательном порядке: например, в отношении взятых в аренду (в лизинг) транспортных средств, когда транспорт на время действия договора регистрируют на арендатора (лизингополучателя). Наличие полиса ОСАГО, оформленного на это транспортное средство страхователем, обязательно при регистрации транспорта в ГИБДД.

Оплата страховой премии и ее возврат страховщиком

Дата вступления договора страхования в силу может быть указана в самом договоре. Если ее там нет, договор вступит в силу со дня оплаты страховой премии (п. 1 ст. 957 ГК РФ). При этом допускается, что страховая премия может оплачиваться частями, но дата начала действия договора при отсутствии указания на нее в тексте этого документа совпадет с днем первого платежа.

Таким образом, оплата премии по отношению к дате вступления договора в силу может быть произведена:

- на эту дату;

- до этой даты;

- после этой даты.

За опоздание с оплатой очередной части договором могут быть предусмотрены штрафные санкции. Если очередная часть платежа не будет оплачена, то договор страхования прекратится по истечении того срока, которому соответствует фактически выплаченная сумма страховой премии.

До истечения действия договора могут возникнуть ситуации его досрочного прекращения, связанные с гибелью имущества или прекращением деятельности страхователем (п. 1 ст. 958 ГК РФ). В этом случае страховщик в обязательном порядке возвращает страхователю ту часть страховой премии, которая соответствует периоду невостребованности договора страхования. Аналогичное условие о возврате премии может быть предусмотрено в договоре для ситуации добровольного отказа страхователя от действия этого документа.

Подробнее о том, когда страховщик возвращает премию, читайте в статье «Страховая премия — это…».

Счет учета расчетов по страховой премии

Для учета расчетов по договорам всех видов страхования, в которых юрлицо выступает страхователем (кроме обязательных социального, пенсионного и медицинского, учитываемых на счете 69), планом счетов бухучета (приказ Минфина РФ от 31.10.2000 № 94н) предназначен отдельный субсчет счета 76: 76-1 «Расчеты по имущественному и личному страхованию».

Аналитику на этом субсчете организуют в отношении каждого страховщика и каждого договора, заключенного с этим страховщиком.

Оплата страховой премии по договору страхования бухгалтерской проводкой отразится так: Дт 76-1 Кт 51 (51, 71).

Обратной будет проводка при возврате части премии по досрочно прекращенному договору: Дт 51 (50) Кт 76-1.

НДС в расчетах фигурировать не будет, т. к. услуги по страхованию освобождены от этого налога (подп. 7 п. 3 ст. 149 НК РФ).

Учет расходов по страхованию в бухучете начнется со дня вступления договора страхования в силу. Порядок учета расходов на страхование бухгалтерским законодательством не регламентирован. Поэтому они могут быть отнесены на затраты либо единовременно, либо в течение срока действия договора. И то и другое позволяет сделать ПБУ 10/99 (приказ Минфина РФ от 06.05.1999 № 33н). Решение об этом должно быть записано в учетную политику. Однако в любом случае в затраты можно будет включить только ту сумму страховой премии, которая будет фактически оплачена. Поэтому, если оплата премии происходит по частям и учетная политика предполагает списание на затраты в течение срока действия договора, оплаченную сумму нужно будет распределять не на весь срок договора, а только на тот период, который реально оплачен.

В кредитовой части проводки по страховой премии, отражающей принятие ее к учету, в любом случае будет указан субсчет 76-1. В дебетовой части при единовременном списании будут указаны счета учета затрат (или прочих расходов). А вот для способа списания в течение периода номера счетов дебетовой части этой записи могут иметь варианты. Кроме того, при каждом из способов списания (единовременно или за период) будут возникать свои разницы между данными бухгалтерского (БУ) и налогового (НУ) учетов, зависящие от несовпадения:

- способов отнесения на расходы, допустимых для БУ и НУ;

- сумм, которые можно учесть в расходах по правилам БУ и НУ;

- моментов учета в расходах по требованиям БУ и НУ.

Расхождения между правилами БУ и НУ для расходов по страхованию таковы:

- БУ допускает списание их как единовременное, так и в течение периода. В НУ единовременное списание возможно только для договора, действующего в пределах одного отчетного периода по налогу на прибыль, а более длительный период действия требует обязательного распределения расходов (п. 6 ст. 272 НК РФ).

- В БУ расходы всегда признаются в полной их сумме, а для принятия в НУ имеют место следующие ограничения:

- в пределах законодательно установленных тарифов для обязательного имущественного страхования (п. 2 ст. 263 НК РФ);

- не более 15 000 руб. в год на одного работника по договорам добровольного личного страхования жизни или здоровья, заключенным на срок не меньше года (п. 16 ст. 255 НК РФ);

- не более 12% от фонда оплаты труда для долгосрочных (больше 5 лет) договоров страхования жизни (п. 16 ст. 255 НК РФ);

- не более 6% от фонда оплаты труда по договорам добровольного медицинского страхования, заключенным на срок не меньше года (п. 16 ст. 255 НК РФ).

- Учет расходов в БУ начинается со дня вступления договора в силу, а в НУ их можно начать признавать только в периоде осуществления оплаты.

Возникновение разниц между БУ и НУ для ряда налогоплательщиков влечет за собой обязанность применения ПБУ 18/02. К кому именно это относится, читайте в материале «ПБУ 18/02 — кто должен применять и кто нет?».

Учет страховой премии единовременно

Правила бухучета (пп. 16–18 ПБУ 10/99) допускают возможность единовременного признания расходов по страхованию на дату вступления договора страхования в силу. Логически это объясняется тем, что у страховщика на этот момент не должно быть задолженности перед страхователем: страховая премия — это оплата за заключение договора страхования, а поскольку договор заключен, то обязательства страховщика на дату его заключения выполнены.

Бухгалтерская проводка тут будет такой: Дт 20 (23, 25, 26, 44, 91) Кт 76-1.

Налоговые последствия:

- Если договор краткосрочный (не больше одного отчетного периода по налогу на прибыль), весь целиком попадает в этот отчетный период, начало действия договора по правилам обоих учетов приходится на этот же период, нет расхождений в величине принимаемых к учету сумм, то разниц между данными БУ и НУ не возникнет.

- Расхождения в БУ и НУ появятся, если имеет место один из следующих моментов:

- срок действия договора выходит за пределы одного отчетного периода и для НУ, соответственно, учет затрат должен осуществляться в течение больше чем одного периода;

- для НУ срабатывают ограничения для принятия в затраты;

- не совпадают и приходятся на разные отчетные периоды даты начала действия договора страхования для БУ и НУ.

Несовпадение правил учета в БУ и НУ может привести как к образованию не принимаемых для целей расчета налога на прибыль расходов, так и к расхождениям во времени учета этих расходов. В последнем случае обычно возникает проводка по отложенным налоговым активам: Дт 09 Кт 68, соответствующая более раннему принятию в затраты расходов по страхованию в БУ. По мере принятия сумм в НУ эти разницы будут нивелироваться, а налог по ним списываться: Дт 68 Кт 09.

Проводка Дт 68 Кт 77 встречается реже, но тоже может иметь место, если в НУ договор начинает действовать раньше, чем в БУ. Сглаживание разниц между учетами в этом случае отразится проводкой Дт 77 Кт 68.

Таким образом, единовременное признание расходов в БУ для большей части договоров страхования приведет к образованию разниц между БУ и НУ.

Учет страховой премии в течение срока действия договора

Сгладить разницы, возникающие между БУ и НУ, помогает применение второго способа, допускающего для применения в БУ списание расходов путем обоснованного распределения их между отчетными периодами (п. 19 ПБУ 10/99). Использование этого способа возможно в двух вариантах:

- Оплаченная премия расценивается как дебиторская задолженность (что допускает п. 16 ПБУ 10/99, а дополнительным мотивом служит возможность возврата части премии при досрочном прекращении договора страхования) и в расходы относится по мере признания услуг по страхованию выполненными. То есть ежемесячно в затраты непосредственно с субсчета 76-1 списывается часть премии, приходящаяся на этот месяц: Дт 20 (23, 25, 26, 44, 91) Кт 76-1.

- Часть премии, не учтенная в расходах в отчетном периоде, на который приходится начало действия договора, считается расходами будущих периодов. Это позволяет сделать п. 65 ПБУ по бухучету и бухотчетности (приказ Минфина РФ от 29.07.1998 № 34н) и разъяснения Минфина РФ (письмо от 12.01.2012 № 07-02-06/5). То есть в месяце начала действия договора в затраты будет списана часть премии, приходящаяся на этот месяц: Дт 20 (23, 25, 26, 44, 91) Кт 76-1, а остаток ее будет учтен как расходы будущих периодов: Дт 97 Кт 76-1. В дальнейшем ежемесячно на затраты будет списываться соответствующая этому месяцу сумма расходов по страхованию проводкой Дт 20 (23, 25, 26, 44, 91) Кт 97.

Для большинства договоров страхования применение любого их двух указанных способов приведет к отсутствию разниц между учетом их в БУ и НУ. Расхождения могут возникнуть, если:

- для НУ срабатывают ограничения для принятия в затраты — в этом случае могут образоваться как временные разницы, так и постоянные;

- не совпадают и приходятся на разные отчетные периоды даты начала действия договора страхования для БУ и НУ — это приводит к формированию разниц временного характера, исчезающих по завершении договора. Одним из примеров таких разниц может служить оформление помесячных договоров страхования на фактически отправленный за месяц объем грузов с выставлением счета и его оплатой в месяце, следующем за месяцем отправки. Здесь в БУ расход признается раньше, чем в НУ, и для месяцев, находящихся на границе отчетных периодов по налогу на прибыль, разница должна быть учтена при расчете этого налога:

- Дт 09 Кт 68 — в месяце отправки груза;

- Дт 68 Кт 09 — в месяце оплаты страховой премии.

Особенности учета платежей в СРО

Рассматривая особенности учета страховых премий, логично упомянуть о платежах в СРО (саморегулируемую организацию), членство в которой для ряда налогоплательщиков является обязательным условием осуществления их деятельности.

Обязательность взносов в СРО обусловливает необходимость их единовременного учета в НУ на дату платежа. А для БУ, так же, как и для страховых премий, возможны 2 варианта отнесения на затраты:

- Единовременно.

- В течение периода, который налогоплательщик установит самостоятельно, поскольку свидетельство СРО является бессрочным. Обычно такой срок делают равным 3–5 годам.

Способы списания в бухгалтерских проводках для этих вариантов будут точно такими же, как и при учете страховых премий: непосредственно на счета учета затрат со счета 76 или через счет 97.

Однако для целей сближения БУ и НУ здесь лучше принять решение о единовременном учете в БУ. Списание в течение срока для бухучета может быть оправдано только при больших суммах платежей, которые при их единовременном отнесении на затраты существенно ухудшат показатели бухотчетности. При расхождении способов учета платежей в СРО появятся временные разницы, налог от которых будет учтен на счете 77, поскольку в НУ расходы признают раньше: Дт 68 Кт 77.

Списание налоговых разниц отразится по мере учета расходов в БУ проводками Дт 77 Кт 68.

Итоги

Отражение страховых премий в БУ имеет свои особенности, обусловленные как самой сутью этих платежей, так и наличием возможности использования разных вариантов отражения в учете: единовременно или в течение периода действия договора. Выбор между вариантами учета позволяет свести к минимуму расхождения по страховым премиям в БУ и НУ. Принятое решение нужно закрепить в учетной политике по бухучету.

Отражение страховой премии в бухгалтерском учете

Цитата:

Каков порядок отражения расходов на страхование транспортных средств в бухгалтерском учете: признаются ли они единовременно или подлежат распределению как расходы будущих периодов?

30 октября 2013

Расходы на страхование (сумма подлежащей уплате страховщику страховой премии) являются затратами организации, включаемыми в состав расходов по обычным видам деятельности (п.п. 5, 7 ПБУ 10/99 «Расходы организации» (далее — ПБУ 10/99)).В соответствии с п. 17 ПБУ 10/99 расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, прочие или иные доходы и от формы осуществления расхода (денежной, натуральной и иной).Согласно п. 18 ПБУ 10/99 расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).В случае если расходы обусловливают получение доходов в течение нескольких отчетных периодов, то они признаются в отчете о прибылях и убытках путем их обоснованного распределения между отчетными периодами (п. 19 ПБУ 10/99).В соответствии с п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 N 34н (далее — Положение), затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида.Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина России от 31.10.2000 N 94н, предусмотрено, что для обобщения информации о затратах, произведенных в данном отчетном периоде, но относящихся к будущим отчетным периодам, предназначен счет 97 «Расходы будущих периодов». Перечень объектов учета на счете 97 не является закрытым.Заметим, что изменения, внесенные в п. 65 Положения приказом Минфина России от 24.12.2010 N 186н, не отменили применение счета 97 в целях бухгалтерского учета затрат, произведенных организацией в отчетном периоде, но относящихся к следующим отчетным периодам, а лишь фактически уточнили, что такого рода затраты, а именно не учитываемые в расходах текущего периода единовременно, могут переноситься в иные отчетные периоды в виде активов, учитываемых и на других счетах бухгалтерского учета.Так, в письме Минфина России от 12.01.2012 N 07-02-06/5 разъяснено, что если произведенные организацией затраты в одном отчетном периоде, но относящиеся к следующим отчетным периодам, не соответствуют условиям признания определенного актива, установленным нормативными правовыми актами по бухгалтерскому учету (например ПБУ 6/01 «Учет основных средств» илиПБУ 5/01 «Учет материально-производственных запасов»), то они отражаются в бухгалтерском балансе как расходы будущих периодов и подлежат списанию путем их обоснованного распределения между отчетными периодами в порядке, установленном организацией (равномерно, пропорционально объему продукции и другое), в течение периода, к которому они относятся.В письме Минфина России от 27.01.2012 N 07-02-18/01 отмечено, что при раскрытии в бухгалтерском балансе информации о расходах будущих периодов следует учитывать положения ПБУ 4/99 «Бухгалтерская отчетность организации» (далее — ПБУ 4/99), в соответствии с которым в бухгалтерском балансе активы и обязательства должны представляться с подразделением на краткосрочные и долгосрочные в зависимости от срока обращения (погашения). Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные (п. 19 ПБУ 4/99).В настоящее время нормативные акты по бухгалтерскому учету не содержат прямого требования о переносе затрат на страхование в расходы нескольких отчетных периодов.В рассматриваемой ситуации организации следует самостоятельно решить, относить рассматриваемые затраты к текущим расходам либо равномерно распределять их между расходами следующих отчетных периодов в течение всего срока действия договора страхования. Принятый порядок признания затрат в расходах должен быть закреплен в учетной политике организации (п. 7 ПБУ 1/2008 «Учетная политика организации» (далее — ПБУ 1/2008)).При этом, с одной стороны, следует учитывать положения абзаца четвертого п. 6 ПБУ 1/2008, в соответствии с которым учетная политика организации должна обеспечивать большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности). С другой же стороны, учет затрат на страхование в составе расходов будущих периодов позволяет сблизить бухгалтерский и налоговый учет организации плательщика налога на прибыль организации, признающей доходы и расходы по методу начисления.В случае, если организация примет решение о распределении затрат на страхование между отчетными периодами, в течение которых действует договоры страхования, то суммы начисленных страховых премий следует отразить по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по имущественному и личному страхованию», в корреспонденции с дебетом счета 97. Впоследствии указанные суммы будут списываться со счета 97 в дебет счетов учета соответствующих затрат (20, 25, 26, 44 и другие в зависимости от назначения автомобилей) в течение действия договоров страхования в порядке, предусмотренном в учетной политике.В противном случае суммы страховых премий следует единовременно списать со счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по имущественному и личному страхованию», в дебет счетов учета соответствующих затрат.Перечисление страховых премий отражается в бухгалтерском учете организации по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по имущественному и личному страхованию», в корреспонденции с кредитом счета 51 «Расчетные счета».Рекомендуем дополнительно ознакомиться со следующим материалом:- Энциклопедия решений. Учет расходов на имущественное страхование.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Арыков Степан

Ответ прошел контроль качества

Особенности бухгалтерских проводок по страхованию

Страховщики, работающие на территории РФ, ведут деятельность согласно требованиям налогообложения и бухучета. Они обязаны выполнять условия страхового законодательства. Финансовую отчетность нужно своевременно предоставлять в департамент страхового рынка при Центробанке РФ. В этом материале рассматриваются особенности бухгалтерских проводок, учет затрат по основным страховым продуктам и примеры их отображения в 1С.

Особенности проводок по страховому договору

Бухгалтерские проводки в страховой сфере – это записи в единой компьютерной базе. Они нужны для отображения изменений состояния объектов учета – премий страхователей. Данные по полису можно учитывать и фиксировать, начиная с того дня, когда он будет считаться действительным. В законодательной базе нет единого порядка учета для трат на услуги страхования, их можно отнести на расходы один раз либо корректировать на протяжении всего периода действия страховки. При этом, в расходы включают лишь фактически выплаченную часть премии. Когда ее сумму вносят частично, премию рассчитывают не на весь срок, а на уже проплаченный период.

Важно! Размер премии по страховке присутствует в страховом полисе и рассчитывается по тарифным ставкам, принятым страховщиком либо надзорными органами. Если договор прекращается досрочно или наступает страховой случай, сумма возмещения отображается в базе учета.

Проводки в бухгалтерском и налоговом учете делятся на две части: дебетовую и кредитовую. Во второй указывают субсчет 76-1, когда страхователем является юридическое лицо. В дебетовую включают счета для основных затрат и других расходов, если дело касается единовременного списания.

При каждом типе списывания возникают расхождения между сведениями бухгалтерского учета и налогового:

- В бухучете списания происходят сразу и на протяжении полного страхового срока. В НУ премия спишется один раз только по страховке, которая действует в рамках единственного отчетного срока по налогу на прибыль.

- Затраты в БУ учитывают полностью, в НУ присутствуют рамки по тарифам для всех страховых продуктов.

- В БУ отображение расходов начинают с того дня, когда полис начнет действовать по закону, в НУ его фиксируют с момента внесения оплаты страхователем.

Для страховки автомобиля и другого транспорта используют единую систему учета по счету с номером 76-1.

Учет имущественного страхования

Страхование имущества бывает добровольным либо обязательным, этот страховой продукт входит в список наиболее распространенных. Проводки по договору страхования имущества фиксируются на стандартном счете с номером 76-1. Если сумма премии уже оплачена, ее фиксируют таким образом – Д76-1 К51. Расходы по страхованию имущественного типа считают с даты начала вступления полиса в законную силу. Когда она не предусматривается, страховка признается действительной после оплаты премии. После учета всех затрат в базу вносят проводки типа Д20 (26) К97 (76-1).

Учет расходов на полисы ОСАГО и КАСКО

Затраты на страховку автотранспорта учитывают как расходы по стандартным типам деятельности. Учет КАСКО или ОСАГО в БУ и ОСНО проводят с помощью счета под номером 76-1, как и для полисов по имущественному виду страхования. Для полисов ОСАГО на машину с периодом больше 1 месяца используют проводку с нумерацией Д20 (26) К76-1, менее месяца – Д20 (26) К76-1. В случае расторжения полиса КАСКО либо ОСАГО до истечения срока действия, страховщик обязан возвратить часть суммы страхователю, и проводка в бухгалтерии будет выглядеть так: Д51 К76-1. После списания полиса автострахования его фиксируют в базе проводкой К13.

Отражение в учете страховок для сотрудников

Сотрудникам разных компаний чаще всего оформляют медицинские полисы от работодателя. Это страхование расценивается в качестве добровольного типа, затраты по таким договорам можно учесть на счете с номером 76-1. На момент оплаты суммы премии добавляют проводку с нумерацией Д76-1 К51. Для договоров со сроком больше месяца и расходных данных, учтенных в списке затрат, используется проводка вида Д20 (26) К76-1. Если речь идет о полисе со сроком не больше месяца, то сумма платежа учитывается в перечне затрат другой проводкой Д20 (26) К76-1.

Пример отражения страхового договора в бухучете

Руководство стоматологической клиники «Дэнт-плюс» приняло решение застраховать всех сотрудников в рамках ДМС. Оплата каждого страхового полиса и проводки были проведены в период с 28.09.2019 по 30.09.2019 год, общая премия составляет 38000 рублей. Проводку необходимо делать в день оформления полисов и отображать данные в базе по следующей форме:

| Число | Тип операции | Дебет | Кредит | Общая сумма в рублях |

| 28.09.2019 | Оплата премиальной части | 76-1 | 51 | 38000 |

| 5.10.2019 | Списание страховых затрат | 26 | 76-1 | 38000/365 дней*7 дней=728,76 |

Списывать затраты и проводить платеж таким образом необходимо в конце каждого месяца до тех пор, пока срок действия по договору не закончится.

Как отразить расходы на страхование в 1С

Затраты на страхование и суммы выплат проще отображать в базе 1С, в качестве примера можно привести покупку полиса КАСКО. Руководство автошколы «За рулем» оформило полис КАСКО 23.10.2019 на год по стоимости 5700 рублей. Проводка с оплатой отображается в документации под пунктом «Списывание с расчетных счетов». В качестве типа для операции выбирают «Другие списания» с проводкой Д76. 01 К51.

Сумма премии должна списываться обязательно ежемесячно равными платежами, их отражают в разделе «Поступление услуг и товаров» с типом операции «Услуги». Важно указать номер полиса и расчетного счета вместе с контрагентом. В таблице указывают счет для списания, тип услуги и каждую сумму. Зная о том, как правильно списать страховку, бухгалтер сможет вести учет на протяжении всего периода действия полиса.

![]()

УСН | ДОХОДЫ-РАСХОДЫ

Учет расходов на имущественное страхование

Филоненко И. Г.,

практикующий бухгалтер, автор ряда методических рекомендаций для практикующих бухгалтеров

Сама по себе предпринимательская деятельность подразумевает наличие существенных рисков, связанных с содержанием транспорта, недвижимого имущества, перемещением товарно-материальных ценностей, исполнением договорных обязательств. Обеспечением защиты от различного рода рисков может служить страхование. Но не все виды страхования можно признать в расходах.

В широком смысле слова страхование – это различные виды страховой деятельности, которые в комплексе обеспечивают защиту от непредвиденных событий и потерь, а в узком смысле – это отношения между страхователем и страховщиком по защите имущественных интересов юридических лиц (физических лиц) при наступлении определенных событий (страхового случая) за счет страховых фондов, формируемых из уплачиваемых страховых взносов. Согласно ГК РФ страхование осуществляется на основании договоров имущественного или личного страхования, которые заключаются между гражданами (или юридическими лицами – страхователями) со страховыми организациями (страховщиками). В данной статье мы рассмотрим именно имущественное страхование.

![]() ПЕРВОИСТОЧНИК

ПЕРВОИСТОЧНИК

По договору имущественного страхования страховщик обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре страхового случая возместить страхователю или иному лицу (выгодоприобретателю) причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы).

Статья 929 ГК РФ

По договору имущественного страхования могут быть, в частности, застрахованы следующие имущественные интересы:

1) риск утраты (гибели), недостачи или повреждения определенного имущества;

2) риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом, также ответственности по договорам – риск гражданской ответственности;

3) риск убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в том числе риск неполучения ожидаемых доходов – предпринимательский риск.

Не допускается страхование нижеследующих интересов, а условия договоров страхования, противоречащие данным условиям, будут ничтожными (ст. 928 ГК РФ): убытков от участия в играх, лотереях и пари; страхование расходов, к которым лицо может быть принуждено в целях освобождения заложников; любых противоправных интересов.

Обязательное и добровольное страхование

Страхование может быть как добровольным, так и обязательным. Добровольное страхование – это вид страхования, при котором страхователь и страховщик заключают договор страхования на добровольном согласии. Обязательное страхование – страхование в случаях, когда законом на указанных в нем лиц возлагается обязанность страховать в качестве страхователей жизнь, здоровье или имущество других лиц либо свою гражданскую ответственность перед другими лицами за свой счет или за счет заинтересованных лиц. Обязательное страхование осуществляется за счет страхователя.

![]() ПОЛЕЗНО ЗНАТЬ

ПОЛЕЗНО ЗНАТЬ

Деятельность по страхованию регламентируется гл. 48 ГК РФ, где называются его виды:

имущественное страхование;

страхование ответственности

по договору;

страхование ответственности за причинение вреда;

страхование предпринимательского риска;

личное страхование;

обязательное страхование.

Бухгалтерский учет в целях применения УСН

Расходы на имущественное страхование в бухгалтерском учете являются расходами по обычным видам деятельности (п. 5 ПБУ 10/99). В соответствии с Инструкциeй по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н, расходы по имущественному страхованию следует отражать на счетах учета затрат: 20 «Основное производство», 44 «Издержки обращения», 26 «Общехозяйственные расходы», в корреспонденции со счетом учета обязательств 76 «Расчеты с дебиторами и кредиторами», субсчет 76-1 «Расчеты по имущественному и личному страхованию».

Пример 1.

Организация-арендодатель, применяющая для целей налогообложения УСН, передает в аренду автомобиль. По условиям договора аренды страховать гражданскую ответственность (ОСАГО) должен арендодатель. Годовая страховая премия в размере 12 000 руб. выплачивается единовременно.

Составим записи по счетам бухгалтерского учета в соответствии с приведенным примером:

| Дебет | Кредит | Сумма, руб. | Документ, подтверждающий операцию | |

|---|---|---|---|---|

| На дату уплаты страховой премии и получения страхового полиса | ||||

| Уплачена страховая премия | 76-1 «Расчеты по имущественному и личному страхованию» | 51 «Расчетный счет» | 12 000 | Выписка банка по расчетному счету |

| Страховая премия включена в состав расходов | 20 «Основное производство» | 76-1 «Расчеты по имущественному и личному страхованию» | 12 000 | Страховой полис, бухгалтерская справка |

Налоговый учет в целях применения УСН

При применении УСН нужно учитывать, что признание многих расходов в рамках «упрощенки» осуществляется по правилам отдельных статей гл. 25 НК РФ. Так, указанные в п. 1 ст. 346.16 НК РФ расходы в зависимости от их экономического содержания признаются с учетом следующего правила: расходы на все виды обязательного страхования имущества признаются с учетом ст. 263 НК РФ.

![]() ПЕРВОИСТОЧНИК

ПЕРВОИСТОЧНИК

Каждый договор имущественного страхования должен содержать следующие существенные условия: объект страхования – конкретное имущество либо конкретный интерес; страховой случай – характер события, на случай наступления которого осуществляется страхование; размер страховой суммы; срок действия договора.

Статья 942 ГК РФ.

Расходы по обязательным видам страхования (установленные законодательством РФ) включаются в состав прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством РФ и требованиями международных конвенций. В случае если данные тарифы не утверждены, расходы по обязательному страхованию включаются в состав прочих расходов в размере фактических затрат. При определении налоговой базы по налогу, уплачиваемому в связи с применением УСН, полученные доходы можно уменьшить на расходы по всем видам обязательного страхования работников, имущества и ответственности (пп. 7 п. 1 ст. 346.16 НК РФ). К сожалению, расходы, которые организация осуществляет в связи с добровольным страхованием имущества, при расчете налога на УСН учтены быть не могут, так как перечень затрат по налоговому учету закрыт и расходы на добровольное страхование в него не включены.

Пример 2.

Организация-поставщик применяет УСН («доходы-расходы») и понесла расходы на страхование груза, переданного перевозчику с целью доставки его до покупателя. По договору страхования была выплачена премия в размере 5000 руб.

![]() ПОЛЕЗНО ЗНАТЬ

ПОЛЕЗНО ЗНАТЬ

Помимо ГК РФ обязательное страхование на территории нашей страны предусмотрено многими нормативными актами, такими, как, например, Федеральный закон от 02.03.2007 № 25-ФЗ «О муниципальной службе в Российской Федерации», Кодекс торгового мореплавания РФ, Федеральный закон от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)» и др.

Поскольку в указанном перечне расходов поименованы расходы только на обязательное страхование имущества (пп. 7 п. 1 ст. 346.16 НК РФ), сумма страховой премии, уплаченная организацией страховщику, в составе расходов для целей применения УСН не признается.

Если ваше имущество застраховало другое лицо (например, арендодатель), а вам перевыставило документы

Очень часто на практике встречаются ситуации, когда расходы по имущественному страхованию оплачиваются одним юридическим лицом (например, арендодателем), а затем перепредъявляются другому юридическому лицу на основании действующих договорных отношений. Например, в рамках договора аренды помещения расходы на страхование объекта аренды должен нести арендатор. До момента заключения договора аренды сумму страховой премии заплатил страховщику арендодатель. Теперь он изъявил желание перепредъявить сумму страховых платежей арендатору в рамках договора аренды. Как же быть? Есть два варианта учета данной ситуации в бухгалтерском и налоговом учете при УСН.

![]() ВАЖНО В РАБОТЕ

ВАЖНО В РАБОТЕ

В ст. 263 НК РФ перечислены расходы на обязательное и добровольное имущественное страхование. Однако в силу прямого указания в пп. 7 п. 1 ст. 346.16 НК РФ при УСН учитываются только расходы по обязательным видам страхования.

Первый вариант (на наш взгляд, не самый безопасный с точки зрения исчисления налога). Суммы, полученные от арендатора в качестве возмещения расходов по имущественному страхованию, арендодатель не включает в доходы, поскольку экономическая выгода от их получения отсутствует (ст. 41 НК РФ, постановление ФАС Уральского округа от 04.08.2009 № Ф09-4747/09-С2). Расходы у арендодателя также не признаются, так как фактически их несет арендатор.

Бухгалтерские проводки в этом случае будут выглядеть следующим образом:

| Арендодатель | Арендатор | ||||

|---|---|---|---|---|---|

| Дебет | Кредит | Дебет | Кредит | ||

| 76-1 «Расчеты по имущественному и личному страхованию» | 51 «Расчетный счет» | Произведена оплата расходов по имущественному страхованию с расчетного счета | 20 «Основное производство» 26 «Общехозяйственные расходы» 44 «Издержки обращения» | 76-1 «Расчеты по имущественному и личному страхованию» | Перевыставленные расходы по имущественному страхованию учтены на счетах учета затрат арендатора |

| 76-5 «Расчеты с дебиторами и кредиторами» | 76-1 «Расчеты по имущественному и личному страхованию» | Расходы по страхованию перевыставлены арендатору | 76-1 «Расчеты по имущественному и личному страхованию» | 51 «Расчетный счет» | Перепредъявленные расходы оплачены арендодателю |

| 51 «Расчетный счет» | 76-5 «Расчеты с дебиторами и кредиторами» | Получена компенсация в возмещение расходов по страхованию от арендатора на расчетный счет | |||

Данный вариант учитывает экономическую сущность операций, когда фактическим конечным потребителем услуг по имущественному страхованию является арендатор. Однако налоговый инспектор при проведении проверки может не согласиться с данной позицией. Поэтому предлагается наиболее оптимальный – второй вариант учета перепредъявляемых расходов по страхованию. Сумма возмещения стоимости расходов по имущественному страхованию включается в доходы от сдачи имущества в аренду на дату ее получения от арендатора. Это объясняется тем, что компенсация арендатором стоимости страховых услуг приводит к образованию экономической выгоды у арендодателя и указанная сумма не предусмотрена ст. 251 НК РФ (пп. 1 п. 1.1 ст. 346.15, п. 1 ст. 346.17 НК РФ, постановление Президиума ВАС РФ от 12.07.2011 № 9149/10, письма Минфина России от 07.08.2013 № 03-11-06/2/31776, от 17.04.2013 № 03-11-06/2/13097). При этом организация-арендодатель может учесть в составе материальных расходов возмещаемые затраты, необходимые для осуществления предпринимательской деятельности, направленной на получение дохода от сдачи имущества в аренду (пп. 5 п. 1 ст. 346.16, пп. 1 п. 2 ст. 346.17, пп. 5 п. 1 ст. 254 НК РФ, письмо УФНС России по Москве от 15.01.2007 № 18-08/3/02040@).

![]() ПОЛЕЗНО ЗНАТЬ

ПОЛЕЗНО ЗНАТЬ

С 01.01.2013 формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению.

И тогда бухгалтерские проводки по данной группе операций будут следующими:

| Арендодатель | Арендатор | ||||

|---|---|---|---|---|---|

| Дт | Кт | Дт | Кт | ||

Учет в страховой компании: проводки

Страховые компании ведут деятельность по оказанию услуг. Учет в страховой компании осуществляется согласно требованиям бухучета и налогообложения. Дополнительно организации обязаны исполнять положения страхового законодательства и представлять отчетность в орган надзора. Контроль за деятельностью организаций возложен на департамент страхового рынка при ЦБ РФ.

Первичные документы страховой деятельности

Страховые компании используют при ведении деятельности унифицированные или самостоятельно разработанные формы.

| Группа документов | Виды документов |

| Учредительные формы | Устав, свидетельства, лицензия |

| Договоры страхования, журнал учета | Отдельно по видам договоров – заключенных, сострахования, перестрахования |

| Документы о наступлении страхового случая | Заявление, страховой акт, утвержденный руководителем компании или доверенным лицом |

| Выплатные и претензионные дела | Документы, связанные с покрытием убытков или судебными исками |

| Журнал учета убытков | Отдельно по досрочно прекращенным договорам по каждому виду |

| Бухгалтерская первичная документация | Документы проведения операций по кассе, банку, расчетов с дебиторами и кредиторами |

| Учетные документы по налогообложению | Регистры налогового учета |

Организация должна разработать график документооборота, утвердить используемые в учете формы, упорядочить обмен между подразделением и головным офисом.

|

Учет выплат по основным договорам, заключенным со страхователями

Договоры страхования заключаются по нескольким видам страховых случаев. Используются имущественное, личное, медицинское, автотранспортное и другое страхование. Суммы, выплачиваемые при наступлении страховых случаев, формируются за счет поступлений по договорам.

Для учета страховых выплат используется счет 22. В регистре консолидируется информация о выплатах страхователям, долей перестраховщиков, возвращенных премиях. Аналитический учет ведется в разрезе видов договоров, страхователей, периодам. Информация отражается на счетах учета в момент наступления права.

|

Учет поступлений по начисленным премиям

Страховая премия оплачивается страхователем по счету компании при заключении договора. Действие договора начинается с даты, указанной в документе или дня внесения первого взноса. На момент наступления страхового случая и возмещения убытков все части страховой премии, положенной к уплате по сроку, должны быть внесены. Сумма, положенная выплате лицу, может быть учтена в счет будущих оплат по заявлению лица.

Пример зачета страховой выплаты в счет будущей оплаты премии

Застрахованное в ООО «Олимп» лицо Петров М.М. имеет право на получение возмещения ущерба по страховому акту в сумме 75 250 рублей. Дополнительно были подтверждены расходы, положенные компенсации, в сумме 8 500 рублей. Страхователь подал заявление о зачете части суммы в размере 35 000 рублей в счет будущей оплаты очередного взноса. О выплатах было вынесено распоряжение директора ООО «Олимп». В учете произведены операции:

- Выплата лицу страхового возмещения: Дт 22/1 Кт 51 на сумму 40 250 рублей;

- Оплата дополнительных расходов: Дт 22/1 Кт 51 на сумму 8 500 рублей;

- Зачет части возмещения: Дт 22/1 Кт 77/1 на сумму 35 000 рублей.

В состав выплат включаются затраты, дополнительно произведенные страхователем, например, на проведение независимой оценки. Законность трат требуется подтверждать документально. При прекращении действия договора до указанной даты часть суммы возвращается страхователю пропорционально использованного периода. Читайте также статью: → “Порядок возврата страховой премии при расторжении договора страхования”

Учет в страховой компании: выплат по договорам, принятым на перестрахование

Операции по перестрахованию означает передачу защиты от рисков одной страховой компании другой. Ответственность перед застрахованным лицом несет прямой страховщик, который первым оформил договор. Претензии, связанные с исполнением договора, страхователь может предъявить только к страховщику по основному договору.

В учете страховой компании осуществляются проводки:

- Учет премии, переданной в перестрахование: Дт 92/4 Кт 77/4;

- Учет сумм, полученных от перестраховщика: Дт 77/4 Кт 91/1;

- Учет сумм, депонированных по договорам, переданным в перестрахование: Дт 77/4 Кт 77/6.

Договор перестрахования можно рассматривать как отдельный, самостоятельный договор. Ответственность перестраховщика (цессионария) лежит в рамках установленного договором лимита. Суммы, обязательные к выплате по страховому случаю сверх лимита, покрывает прямой страховщик. При перестраховании допускается заключение нескольких последовательных договоров, включенных в цепочку вторичного перестрахования. Операция имеет название ретроцессии. Все компании обязаны иметь лицензию.

Учет выплат по договорам сострахования

Лицо имеет право оформить договоры с несколькими страховыми компаниями на один объект. Перед застрахованным лицом или объектом у компаний возникает солидарная ответственность, при этом каждая компания должна внести свою долю возмещения при наступлении страхового случая.

Существуют 2 варианта заключения договоров: страховые компании заключают отдельные договоры и ведут расчеты самостоятельно либо ведение операций осуществляет одна компания от имени остальных страховщиков. Читайте также статью: → “Счет 22: страховые выплаты. Пример, проводки, учет”

При использовании самостоятельного расчета в учете страховой компании осуществляются стандартные проводки.

| Назначение операции | Дебет счета | Кредит счета |

| Начисление премии, причитающейся ко взносу | 77/1 | 92/1 |

| Поступление премии от страхователя | 51 | 77/1 |

| Начисление страховой выплаты при наступлении обязательства | 22/1 | 77/1 |

| Перечисление суммы страховой выплаты лицу | 77/1 | 51 |

При ведении расчетов ведущей компанией в учете распределяются суммы, причитающиеся другим страховым организациям по премиям и выплатам.

Особенности учета страхования ответственности

Страхование ответственности направлено на частичное возмещение вреда, причиненного застрахованным лицом имуществу или третьим лицам. В рамках заключенных соглашений компенсируется ущерб, нанесенный:

- Сторонним лицам в связи с эксплуатацией транспортных средств, включая перевозчиков;

- Окружающей природе или третьим лицам в связи с ведением деятельности, представляющей опасность;

- Сторонним лицам при ведении адвокатской, медицинской, аудиторской деятельности.

Пример проведения операций по страхованию ответственности

Компания ООО «Полис» застраховала гражданина М. от автогражданской ответственности. После возникновения аварии виновным был признан гражданин П. Сумма ущерба составила 155 270 рублей, внесена в кассу ООО «Полис». В учете страховщика:

- Произведена выплата ущерба гражданину М.: Дт 22/1 Кт 51 на сумму 155 270 рублей;

- Отнесена сумма выплаты в состав расходов: Дт 91/2 Кт 22/1 на сумму 155 270 рублей;

- Отражено поступление суммы от виновника аварии П.: Дт 50 Кт 91/1 на сумму 155 270 рублей.

При страховании рисков в связи с ведением предпринимательской деятельности соглашение будет расторгнуто до истечения срока в случае ее прекращения или утраты вероятности нанесения ущерба.

Особенности осуществления страхования имущества и жизни

При заключении соглашений имущественного страхования компания обязуется возместить ущерб в связи с порчей, кражей или утратой имущества. Договор может быть заключен между компанией, страхователем и третьим лицом, являющимся выгодополучателем.

Страхование имущества может быть добровольным или обязательным в рамках исполнения условий других соглашений. Страхование имущества является обязательным при оформлении договора кредитования, лизинга. Значительное число договоров в общей массе приходится на соглашения, заключаемые при транспортировке грузов.

В составе услуг страхования жизни предоставляются выплаты в связи с состоянием здоровья, пенсионной рентой и прочим основаниям. Соглашения могут заключаться на определенный срок, по истечении которого лицо имеет право на получение определенной суммы. Длительность договоров составляет преимущественно более 1 года.

В учете используются проводки: Дт 77/1 Кт 92/1 на сумму начисленных премий и Дт 50,51 Кт 77/1 на величину поступлений. В страховых компаниях предусмотрен раздельный учет по счету 91 страхования жизни и прочих, включая имущественный вид договоров.

Учет расчетов с агентами и брокерами

Часть продаж страхового продукта производится через агентов или брокеров.

| Условия | Агенты | Брокеры |

| Статус | Физические лица или предприятия | ИП, предприятия, обладающие лицензией |

| Срок сотрудничества | Постоянный или ограниченный одним договором | Выполнение конкретных поручений страховщика |

| Действия | От имени страховщика | От собственного имени |

| Ответственность | Компании | Брокера |

Оба вида отношений принадлежат к посреднической деятельности. По выплаченным вознаграждениям физическому лицу компания должна удержать НДФЛ. Налогообложение посреднических компаний, действующих на основании агентских договоров, осуществляется самими организациями.

Виды страховых резервов и их учет

В качестве превентивных мероприятий компании обязаны создавать резервы по видам:

- Неотработанным премиям (РНП), разграниченным по срокам;

- Неурегулированным убыткам, возникших по неисполненным обязательствам на отчетную дату;

- Стабилизационного фонда, средства которого используются при превышении фактических убытков расчетным;

- Выплатам будущих периодов и прочего назначения. Резервы, создаваемые страховщиками, не могут быть изъяты в пользу бюджета при возникновении у компании обязательств.

Учет ведется с использованием счета 95 и открытых к нему субсчетов. Так, при формировании РНП используются субсчет 1 для учета суммы, 3 – изменений. В учете на конец отчетного периода на основании расчета осуществляется запись: Дт 95/3 Кт 95/1. В предшествующем отчетном периоде была внесена обратная проводка: Дт 95/1 Кт 95/3. Читайте также статью: → “Счет 95 в бухгалтерском учете: Страховые резервы. Проводки”

Налогообложение компаний и применение разных видов систем

Основным видом выручки компаний является поступление в виде премий от застрахованных лиц. В составе расходов учитываются выплаты и иные виды затрат по открытому перечню. В учете применяется только метод начисления, что в равной степени касается и перестраховщиков. Преимущество метода состоит в отсутствии необходимости обложения сумм при внесении авансов. Имеется особенность учета по договорам страхования жизни. Учет дохода в момент уплаты осуществляется в части, приходящейся на выплату. В учете остальных видов договоров сумма учитывается одномоментно в полном объеме.

Организации при ведении деятельности имеют право применять только ОСНО. В перечне разрешенных видов деятельности по ЕНВД страхование не установлено. Запрет на применение УСН указан в п. 3 ст. 346.12 НК РФ. Налогоплательщики обязаны представлять декларации по прибыли, НДС, земле, имуществу, транспорту и налогам, облагаемым заработную плату наемных работников. Представление отчетности и уплата налогов осуществляются в сроки, определенные законодательством.

Часто задаваемые вопросы

Вопрос № 1. Как реализуются обязательства при утрате страховой компанией лицензии в связи с окончанием ее действия?

Ответ: Утрата страховой компании лицензии не означает автоматическое прекращение лицензии. Компания не может заключать новые договоры, но обязана исполнить обязательства. В течение 6 месяцев ей необходимо выплатить долги по страховым выплатам и досрочно прекратить действие договоров с возвратом части ранее внесенной премии.

Вопрос № 2. Имеет ли право филиал формировать резервы?

Ответ: Возможность создавать резервы предоставляется учредительными документами и распоряжением головной компании.

Вопрос № 3. На основании какого документа действует страховой агент?

Ответ: На основании доверенности, выданной страховой компанией. В документе указываются полномочия лица.

Вопрос № 4. Имеется ли необходимость представления отчетности в органы статистики?

Ответ: Компании представляют форму № 1-СК и другие виды, определенные органами Росстата РФ.

Специфические особенности ведения бухгалтерского учета страховой организации

В силу специфики страховой деятельности система бухгалтерского учета в страховой отрасли значительно отличается от иных секторов экономики. Вследствие того, что страхование затрагивает интересы большого количества потребителей, оно представляет собой один из наиболее регулируемых государством видов деятельности, к финансовой отчетности которого предъявляются повышенные требования.

Бухгалтерская отчетность страховой компании содержит показатели деятельности всех ее филиалов и других подразделений, выделенных на отдельный баланс и не являющихся юридическими лицами. Данные по отдельным операциям, активам, обязательствам, поступлениям и расходам отражаются в отчетности обособленно в случае, если их отсутствие может повлиять на верную оценку финансового положения компании заинтересованными пользователями. Каждый показатель, имеющий существенное значение приводится отдельно, несущественные могут объединяться в общую сумму. Показатель, отношение значения которого к общему итогу соответствующих данных за отчетный период составляет не менее 5 %, является существенным.

Одно из важнейших требований, предъявляемых к бухгалтерской отчетности страховой компании — обеспечение ее публичности. Эта информация должна являться открытой для учредителей, инвесторов, кредитных организаций, страхователей, банков и других заинтересованных пользователей, что позволяет им получать необходимые сведения о финансовом положении страховой организации. Ежегодно для широкого пользования в официальной печати публикуются основные финансовые документы — бухгалтерский баланс и отчет о прибылях и убытках.

Годовая и промежуточная бухгалтерская отчетность представляется страховыми организациями в обязательном порядке в Центральный банк РФ. Согласно Указанию Банка России от 30 ноября 2015 года № 3860-У «О формах, сроках и порядке составления и представления отчетности страховыми организациями и обществами взаимного страхования в Центральный банк Российской Федерации», страховщики предоставляют следующие типовые формы отчетности :

1) отчет о филиалах и представительствах;

2) отчет об акционерах (участниках) и иных аффилированных лицах;

3) отчет о составе и структуре активов;

4) отчет о страховых резервах;

5) отчет о платежеспособности;

6) отчет об операциях перестрахования;

7) отчет о структуре финансового результата по видам страхования;

8) сведения о сделках;

9) сведения о привлеченных средствах;

10) сведения о выданных поручительствах, независимых гарантиях и других обеспечениях исполнения обязательств.

Структура форм бухгалтерской отчетности страховой компании аналогична отчетности предприятий других отраслей экономики. Специфические особенности отчетности страховой организации находят свое отражение в содержании отдельных разделов, статьях форм бухгалтерской отчетности.

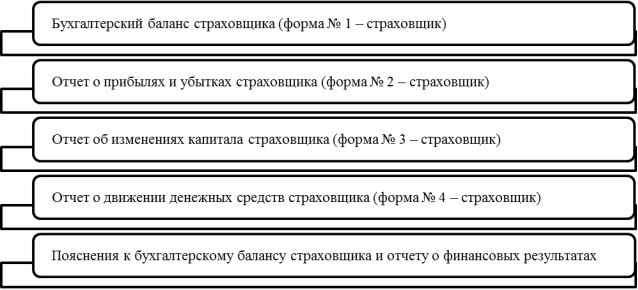

Бухгалтерская отчетность страховой организации состоит из документов, представленных на рисунке 1.

Рис. 1. Бухгалтерская (финансовая) отчетность страховой организации

Бухгалтерский баланс страховой компании является основным итоговым документом финансовой отчетности. Форма баланса страховой организации утверждена приказом Министерства финансов РФ от 27 июля 2012 года № 109н «О бухгалтерской (финансовой) отчетности страховщиков».

Аналогично балансам иных предприятий, баланс страховой компании имеет две составляющие: актив и пассив, итоговые суммы которых должны быть равны между собой.

Актив — это совокупность имущества, находящегося в собственности компании. Статьи активной части включают в себя как материальные, так и нематериальные ценности. Отраслевая специфика страховой деятельности находит свое отражение в составе актива баланса, а именно во включении таких статей, как :

‒ депо премии по рискам, принятым в перестрахование;

‒ доля перестраховщиков в страховых резервах;

‒ дебиторская задолженность по операциям страхования и сострахования и т. д.

Если страховая компания ведет активную инвестиционную деятельность, то большая доля ее активов приходится на финансовые вложения в ценные бумаги, недвижимость, в иные организации, банковские вклады и другие инвестиции.

Пассивная часть баланса представляет собой совокупность всех источников формирования средств организации. В пассиве специфические черты страхования показывает раздел «Страховые резервы». Здесь отражаются средства, отложенные страховщиком в резерв для обеспечения исполнения будущих обязательств перед страхователями. Если организация имеет значительный, относительно безубыточный и периодически пополняемый страховой портфель, данный раздел пассива баланса занимает наибольшую его часть. Страховые резервы и собственный капитал компании выступают основными источниками финансирования инвестиционных вложений.

Существенное место в пассиве баланса имеет кредиторская задолженность. Она может быть образована как в результате страховой деятельности, так и по операциям, непосредственно со страхованием не связанным (задолженность перед персоналом по оплате труда, перед бюджетом по налогам и сборам, перед зависимыми предприятиями и т. д.).

Таким образом, в балансе страховой организации приводятся конечные результаты всех управленческих решений, которые были приняты в финансовой (пассив баланса) и инвестиционной (актив баланса) деятельности.

Отчет о прибылях и убытках страховой организации содержит финансовые результаты деятельности компании по операциям страхования, сострахования, перестрахования и другим операциям. Отчет состоит из трех разделов, где после соизмерения доходов и расходов выявляется конечный финансовый результат :

- Страхование жизни.

- Страхование иное, чем страхование жизни.

- Доходы и расходы, не связанные со страховыми операциями.

Данный отчет включает подробное описание элементов, из которых формируется чистая прибыль либо убыток после уплаты налоговых платежей.

Отчет о движении денежных средств страховой организации отражает сведения о поступивших и выплаченных денежных средствах, прибыльности и платежеспособности организации. В отчете отдельно выделяются денежные потоки по текущим, инвестиционным и финансовым операциям страховщика. Текущая деятельность связана с осуществлением операций по страхованию, сострахованию и перестрахованию, а также с расходами, их сопровождающими. Инвестиционная деятельность предполагает осуществление инвестиций за счет средств страховых резервов, а также собственных средств компании в целях получения дохода в виде процентов, дивидендов и прочих поступлений, а также продажу этих активов. Финансовая деятельность страховщика связана с выпуском акций, облигаций и иных ценных бумаг, получением займов, выплатой дивидендов, процентов по кредитам и т. д.

Специфика страховой деятельности нашла свое отражение также в построении Плана счетов страховой организации, который значительно отличается от Плана счетов коммерческих организаций. Его особенностями является отсутствие счетов, предназначенных для учета производственных затрат, готовой продукции, продажи продукции (работ, услуг) и др. Причиной является то, что страховая организация не занимается торгово-посреднической и производственной деятельностью.

В настоящий момент страховые организации руководствуются Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденный приказом Министерства финансов РФ от 31.10.2000 г. № 94н. Приказом Министерства финансов РФ от 04.09.2001 г. № 69н единый план был дополнен четырьмя специальными счетами для учета деятельности страховых организаций (рис. 2).

Рис. 2. Счета, применяемые страховыми организациями в процессе осуществления своей деятельности

Счета 22, 78 и 92 предполагают наличие различных субсчетов, отражающих процесс прямого страхования (по основным договорам страхования), сострахования и перестрахования. На счете 95 субсчета открываются по видам страховых резервов, долям перестраховщиков в них, а также по итогам их изменения.

Помимо прочего, Приказ № 69н оговаривает возможность применения страховой организацией счета 26 «Общехозяйственные расходы» в целях обобщения информации о расходах по заключенным договорам страхования, сострахования и перестрахования, прочих расходах, связанным с данными операциями, а также расходах по управлению компанией. Следовательно, аккумулирование расходов по основной деятельности страховщиками осуществляется на счете 26, в то время как счет 20 в таком случае вообще не используется.

В то время как коммерческие организации применяют отдельные счета для отражения результатов от основной деятельности (счет 90 «Продажи») и результатов от прочей деятельности (счет 91 «Прочие доходы и расходы»), позже переносимые общей суммой на счет 99 «Прибыли и убытки», страховые организации отдельный счет для определения результатов от основной деятельности не используют.

Пункт 12 Приказа № 69н гласит о том, что «… на счете 99 «Прибыли и убытки» в течение отчетного года страховыми организациями отражаются :

‒ сальдо страховых премий за отчетный период — в корреспонденции со счетом 92 «Страховые премии (взносы)»;

‒ сальдо страховых выплат за отчетный период — в корреспонденции со счетом 22 «Выплаты по договорам страхования, сострахования и перестрахования»;

‒ сальдо изменения страховых резервов и доли перестраховщиков в них — в корреспонденции со счетом 95 «Страховые резервы»;

‒ расходы страховой организации, связанные с оформлением договоров страхования, сострахования и перестрахования, прочие расходы, связанные с осуществлением страховых операций и управлением организацией — в корреспонденции со счетом 26 «Общехозяйственные расходы»;

‒ сальдо прочих доходов и расходов за отчетный месяц — в корреспонденции со счетом 91 «Прочие доходы и расходы».

Таким образом, результаты от основной деятельности страховщика учитываются лишь при формировании общего финансового результата компании.

Подводя итог, можно отметить, что бухгалтерский учет страховых компаний имеет существенные отличия от классического бухгалтерского учета, причины чего заложены в особенностях страховой деятельности. Наиболее ярко это проявляется в построении Плана счетов страховых организаций. Страховщики применяют общепринятые нормативы относительно учета основных средств, материалов, капитальных вложений, денежных средств, расчетов с персоналом, с бюджетом и т. д. Учет таких операций страховые организации осуществляют аналогично другим хозяйствующим субъектам. В то же время в Плане счетов страховщиков отсутствуют счета, предназначенные для учета производственной и торговой деятельности, однако имеют место счета, используемые для отражения страховых операций.

Литература:

- Приказ Министерства финансов РФ от 31.10.2000 г. № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» / Справочная правовая система «Консультант Плюс» — Разд. «Законодательство».

- Приказ Министерства финансов РФ от 04.09.2001 г. № 69н «Об особенностях применения страховыми организациями Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» / Справочная правовая система «Консультант Плюс» — Разд. «Законодательство».

- Приказ Министерства финансов РФ от 27.07.2012 г. № 109н «О бухгалтерской (финансовой) отчетности страховщиков» // Бюллетень нормативных актов федеральных органов исполнительной власти. — 2012. — № 41.

- Указание Банка России от 30.11.2015 г. № 3860-У «О формах, сроках и порядке составления и представления отчетности страховыми организациями и обществами взаимного страхования в Центральный банк Российской Федерации» // Вестник Банка России. — 2015. — № 121.

- Бороненкова, С. А. Бухгалтерский учет и экономический анализ в страховых организациях : учебник / С. А. Бороненкова, Т. И. Буянова. — М.: Инфра-М, 2015. — 314 с.

- Передня, С. С. Финансовый анализ в страховой организации : учебно-методическое пособие / С. С. Передня, Е. Ю. Грудзинская. — Н. Новгород: ННГУ, 2014. — 41 с.

>Проводки страховых премий в бухгалтерском учете

Налоговый учет расходов на страхование имущества и ответственности

Подробности Категория: Подборки из журналов бухгалтеру : 20.03.2015 00:00

Источник: журнал «Главбух»

Чаще всего компании страхуют имущество и ответственность Такие услуги не облагаются НДС в силу подпункта 7 пункта 3 статьи 149 НК РФ. Поэтому и ставить к вычету ничего не надо. А вот с налогом на прибыль не все так однозначно.

Главное, что нужно помнить о расходах на страхование: они не формируют первоначальную стоимость имущества. Не важно, о какой страховке идет речь – обязательной или добровольной. Учитывать выплаченную страховщику премию нужно как отдельный вид расходов.

Это правило действует как в бухгалтерском, так и в налоговом учете.

Заплатили страховую премию

Стоимость полиса – это и есть страховая премия. Если речь идет об обязательном страховании, то тарифы определяет государство. А вот о стоимости добровольной страховки стороны договариваются между собой.

В бухучете расчеты по страхованию автомобиля (как обязательному, так и добровольному) нужно проводить на отдельном субсчете «Расчеты по имущественному и личному страхованию» счета 76. На данном субсчете ведите аналитический учет в зависимости от видов страхования.

На дату уплаты страховой премии отразите в учете выдачу аванса. Расходы на страхование признавайте в бухучете с даты вступления страхового договора в силу. Если такая дата договором не предусмотрена, то он считается вступившим в силу в момент уплаты страховой премии (ст. 957 ГК РФ).

Как правило, страховой договор заключают на срок, превышающий один месяц. В таком случае страховую премию списывайте в расходы ежемесячно пропорционально сроку действия договора. Срок договора страхования не превышает одного месяца? Тогда страховую премию включите в состав затрат в том месяце, когда договор страхования вступил в силу.

Бывает, что договор страхования действует не с первого числа месяца. При таком раскладе сумму списываемых расходов рассчитайте пропорционально количеству оставшихся дней месяца.

Налог на прибыль

Для целей налога на прибыль расходы на страхование имущества и ответственности являются прочими (ст. 263 НК РФ). Траты на обязательные страховки можно списать строго в пределах тарифов, утвержденных государством.

Особая ситуация с добровольным страхованием имущества. Разрешено учитывать только расходы на те виды страхования, которые предусмотрены пунктом 1 статьи 263 НК РФ. Например, это добровольное страхование транспорта, грузов, основных средств, ТМЦ и пр. Плату за полисы добровольного страхования следует учитывать при расчете налога на прибыль в составе прочих расходов. Причем в полном объеме.

Как списать страховую премию в налоговом учете

Пример

Компания купила автомобиль. Перед тем как забрать машину из салона, платежным поручением оплатили годовой (с 28 апреля 2015 г. по 27 апреля 2016 г.) полис ОСАГО в сумме 13 680 руб.

Кроме того, решили заключить договор страхования от ущерба и угона также на срок с 28 апреля 2015 г. по 27 апреля 2016 г. Страховую премию по договору КАСКО – 90 000 руб. – перечислили в безналичной форме.

Обе страховки оплатили единовременно 28 апреля.

В этот день бухгалтер сделал проводки:

ДЕБЕТ 76 субсчет «Расходы по договорам ОСАГО» КРЕДИТ 51

– 13 680 руб. – перечислена страховая премия по договору ОСАГО;

ДЕБЕТ 76 субсчет «Расходы по договорам КАСКО» КРЕДИТ 51

– 90 000 руб. – перечислена страховая премия по договору КАСКО.

Далее 30 апреля бухгалтер сделал проводки:

ДЕБЕТ 26 КРЕДИТ 76 субсчет «Расходы по договорам ОСАГО»

– 112,44 руб. (13 680 руб. : 365 дн. x 3 дн.) – отнесена на расходы стоимость страховой премии по договору ОСАГО за апрель 2015 года;

ДЕБЕТ 26 КРЕДИТ 76 субсчет «Расходы по договорам КАСКО»

– 739,73 руб. (90 000 руб. : 365 дн. x 3 дн.) – отнесена на расходы стоимость страховой премии по договору КАСКО за апрель 2015 года.

https://www.youtube.com/watch?v=zDvuGOnAXes

Налог на прибыль компания исчисляет ежемесячно исходя из фактически полученной прибыли. Поэтому в расходах апреля бухгалтер учел такие же суммы, как в бухгалтерском учете.

Аналогичные проводки бухгалтер будет делать в конце каждого месяца, пока действует договор страхования. То есть 31 мая, 30 июня и т. д. Только брать в расчет нужно уже не 3 дня, а количество дней в соответствующем месяце. Например, для мая это 31 день, а для июня – 30 дней. Но в апреле 2016 года нужно учитывать только 27 дней. Ведь 27 апреля договоры заканчиваются.

Если компания заключила договор добровольного страхования автогражданской ответственност, в бухгалтерском учете расходы отражайте, как обычно. То есть на отдельном субсчете счета 76. А вот рассчитывая налог на прибыль, учесть расходы на добровольное страхование автогражданской ответственности нельзя.

По мнению инспекторов, базу по налогу на прибыль такие затраты не уменьшают. Ведь расходы на добровольное страхование ответственности учитываются при расчете налога на прибыль, если условие о таком страховании продиктовано международными требованиями и необходимо организации для ведения бизнеса (подп. 8 и 10 п. 1 ст.

263 НК РФ). Например, если организация не может пользоваться служебным автомобилем на территории иностранного государства без заключения договора добровольного страхования автогражданской ответственности. В остальных случаях расходы на добровольное страхование ответственности признаются экономически необоснованными.

Из-за различий в бухгалтерском и налоговом учете расходов на добровольную страховку возникает постоянная разница. С нее нужно рассчитать постоянное налоговое обязательство (п. 4 и 7 ПБУ 18/02).

«Единый» налог на УСН

Если организация платит упрощенный налог с доходов, то расходы на страхование имущества никак не отразятся на налоговых обязательствах.

Компании, выбравшие объект «доходы минус расходы», могут учесть только затраты на покупку полисов обязательного страхования имущества и ответственности (подп. 7 п. 1 ст. 346.16 НК РФ). Делать это нужно по мере оплаты страховых премий в полной сумме.

А вот затраты на добровольное страхование налоговую базу по упрощенному налогу не уменьшают – они не предусмотрены в закрытом перечне из пункта 1 статьи 346.16 НК РФ.

Договор страхования досрочно расторгли

Договор со страховой можно прекратить не дожидаясь его окончания. В таких случаях обычно у компании есть возможность вернуть часть страховой премии с учетом фактического срока действия договора. Но все зависит от правил страхования и условий договора.

Поясним на примере ОСАГО. Если автомобиль компания продала, страховщик обязан вернуть ей часть премии. Полученные деньги учтите по дебету счета 51 в корреспонденции с кредитом счета 76 субсчет «Расходы по имущественному и личному страхованию». Другое дело, если договор расторгают из-за ликвидации компании-страхователя. В этом случае вам деньги никто не вернет.

Расходы на страхование в бухгалтерском учете

При ведении бизнеса неизбежно возникают разнообразные риски. Для того, чтобы снизить негативный эффект от них, используется, в частности, механизм страхования. Рассмотрим, по каким правилам отражаются расходы на страхование в бухгалтерском учете.

Расходы на страхование и его основные виды

Данные расходы выражаются в виде оплаты страховой премии, т.е. вознаграждения страховщику за его услуги (ст. 954 ГК РФ). В зависимости от условий договора она может выплачиваться единовременно или в рассрочку.

Предприятие в своей деятельности может применять разные виды страхования:

- Личное (жизни и здоровья своих работников).

- Имущественное – в части рисков гибели или повреждения имущества компании.

- Ответственности, к которому, в частности, относится всем известное ОСАГО.

- Иных рисков (финансовые, правовые, технические и др.).

Страхование в бухгалтерском учете (БУ)

Для учета расчетов по обязательному и добровольному страхованию используется сч. 76, к которому открываются отдельные субсчета.

Когда производится оплата страховой премии, бухгалтерские проводки будут такими:

ДТ 76 – КТ 51 (50) – оплачена сумма премии

Данные услуги не облагаются НДС, поэтому и проводок по налогу здесь не будет (пп. 7 п. 3 ст. 149 НК РФ).

С точки зрения БУ страховая премия относится к «обычным» расходам (п. 5, 6 ПБУ 10/99). Договор может иметь срок действия, охватывающий несколько отчетных периодов.

Действующие нормативные документы не содержат конкретных указаний о том, как в этом случае следует учитывать затраты – сразу, или распределяя по периодам.

Организация может сама определить методику, отразив выбранный вариант в учетной политике.

Для первого варианта, когда сразу списывается вся страховая премия, проводки будут следующими:

ДТ 20 (23,25,26,44) – КТ 76 – сумма отнесена на затраты полностью.

Счет учета затрат выбирают, исходя из того, к какой категории активов относится застрахованный объект.

Если принято решение распределять затраты на несколько периодов, то следует использовать счет 97 «Расходы будущих периодов». Та часть премии, которая относится к первому месяцу действия договора, списывается таким образом, как показано выше. Оставшаяся часть премии распределяется по месяцам до истечения срока полиса:

ДТ 97 – КТ 76.1 – оставшаяся часть отнесена на РБП,

ДТ 20 (23,25,26,44) – КТ 97 – ежемесячное отнесение на затраты.

При возникновении страхового случая предприятие получает страховое возмещение. Проводки в бухгалтерском учете будут такими:

ДТ 76 – КТ 91.1 – начислено страховое возмещение;

ДТ 51 – КТ 76 – получены денежные средства от страховщика.

Таким образом, возмещение по страховому полису с точки зрения БУ является прочими доходами.

Учет затрат в данном случае не зависит от вида договора или объекта. Это могут быть бухгалтерские проводки по страхованию автотранспорта, грузов, личному и т.п.

Исключением являются обязательные страхвзносы во внебюджетные фонды. Они учитываются в особом порядке (по сути их можно считать платежами, аналогичными налогам) и в данной статье не рассматриваются.

Предприятие приобрело полис ОСАГО для принадлежащего ему легкового автомобиля. Срок действия полиса – 1 год, стоимость – 2400 руб.

В учетной политике указано, что затраты, связанные с ОСАГО, отражаются с использованием сч. 97 «РБП». Автомобиль попал в аварию, ущерб в сумме 10 тыс. руб.

был возмещен страховой компанией виновника ДТП. По договору ОСАГО проводки в бухгалтерском учете следующие:

ДТ 76.1 – КТ 51 (2 400 руб.) – оплачен полис ОСАГО сроком на 1 год;

ДТ 26 – КТ 76.1 (200 руб.) – списаны расходы за первый месяц действия полиса (2400 / 12 мес.);

ДТ 97 – КТ 76.1 (2 200 руб.) – остаток премии отнесен на РБП;

ДТ 26 – КТ 97 (200 руб.) – ежемесячное списание;

ДТ 26 – КТ 60 (10 000 руб.) – расходы на ремонт после ДТП;

ДТ 76.1 – КТ 91.1 (10 000 руб.) – начислено страховое возмещение;

ДТ 51 – КТ 76.1 (10 000 руб.) – получено возмещение от страховщика.

Особенности налогового учета страхования (НУ)

Правила НУ здесь существенно отличаются от правил БУ:

- Учет расходов можно начинать только после оплаты премии страховщику.

- Сразу списать затраты можно только, если срок действия договора находится «внутри» отчетного периода по налогу на прибыль, т.е. квартала. Если же договор является долгосрочным, то затраты нужно распределять равномерно в течение срока его действия (п. 6 ст. 272 НК РФ)

- Налоговый учет содержит ограничения по затратам, которые можно признать по обязательным видам страхования, например, по ОСАГО, только в пределах установленных норм – страховых тарифов (п. 2 ст. 263 НК РФ). По добровольным видам расходы учитывают в фактическом размере (п. 3 ст. 263 НК РФ).

Чтобы свести к минимуму отклонения между двумя видами учета, целесообразно для БУ по долгосрочным договорам использовать счет 97. В этом случае, при соблюдении лимитов затрат, налоговые разницы не возникают.

Вывод

Расходы на страхование в бухгалтерском учете можно отражать единовременно, или распределяя их на весь период. Чтобы свести к минимуму налоговые разницы, лучше использовать второй вариант.

Порядок учета страховых премий – Институт профессиональных бухгалтеров Московского региона

О.А. Самойлюк, Е.В. Мельникова, эксперты службы Правового консалтинга ГАРАНТ