Содержание

- Что значат статьи затрат?

- Принципы формирования списка статей затрат

- Статьи затрат в бухучете: что куда включать

- Вопросы и ответы о статьях затрат

- Список наиболее часто используемых статей затрат в бухучете

- Основные принципы группировки затрат в бухгалтерском учете

- Статьи затрат в бухучете: расходы обычной деятельности (основной список)

- Статьи затрат в бухучете: прочие расходы (дополнительный список)

- Итоги

- Расходы в бухгалтерском учете

- Понятие расходов в бухучете

- Признание расходов в бухгалтерском учете

- Виды расходов в бухгалтерском учете

- Синтетический и аналитический учет расходов

- Бухгалтерский учет расходов будущих периодов

- Памятка

- Бухучет. Условия признания расходов

- Бухучет. Отражение расходов от отчете о финансовых результатах

- Бухучет. Документирование расходов

- Налоговый учет. Условия признания расходов

- Налоговый учет. Момент отражения расходов при методе начисления

- Где и как вести домашнюю бухгалтерию: правила и способы

- Домашний бухучёт в тетради

- Как вести бухгалтерию дома?

- Пошаговое ведение бюджета на бумажном носителе

- Домашняя бухгалтерия в Excel

- Домашняя бухгалтерия онлайн

- Мобильные приложения

- Порядок и принципы учета доходов и расходов в организации

- Что относится к доходам и расходам предприятия в бухучете

- Доходы и расходы с точки зрения налогообложения

- Принципы учета доходов и расходов организации

- Алгоритм учета доходов и расходов компании

- Программа для учета доходов и расходов

- Учет расходов

- Условия принятия к бухгалтерскому учету расходов

- Группировка расходов по элементам

- Порядок отражения расходов в бухгалтерском учете

- Расходы и Отчет о финансовых результатах

- Что такое учет затрат в бухгалтерском учете: счета, статьи, проводки

- Понятие Затраты…, но одно ли оно?

- Названия статей Затрат и их группы

- Бухгалтерские счета для Затрат и Расходов

- Действия с Затратами и Расходами

>Статьи затрат: классификация и список

Что значат статьи затрат?

Академическое определение для статей затрат, пожалуй, было бы таким: статьи затрат – это группировка ресурсов предприятия, потребленных в процессе производства и обращения, по какому-либо признаку.

На практике правильно сформированные статьи затрат — это основа для обобщения информации о себестоимости продукции, работ, услуг. Есть множество классификаций затрат по различным основаниям. В рамках каждой из них выделяются свои составляющие. Именно их и можно назвать статьями затрат.

Таблица: классификация затрат в зависимости от их участия в бизнес-процессах Скачайте файл с классификацией затрат, которые чаще всего применяются для целей учета и управления.

Принципы формирования списка статей затрат

Поскольку бухгалтерский учет имеет очень жесткую привязку к законодательству, то и основные принципы группировки затрат, стоит поискать в нормативных документах. К числу основных относятся представленные на рисунке 1 и описанные ниже.

1. Положение по бухгалтерскому учету (далее – ПБУ) 10/99 «Расходы организации»

Документ раскрывает принципы учета расходов. А затраты и расходы – это разные понятия, хотя часто их путают (в чем принципиальная разница между затратами и расходами, читайте в блоке Вопрос-Ответ).

Однако в пункте 8 документа приведена классификация расходов по обычным видам деятельности, которая вполне подойдет и для выделения статей затрат. Эту группировку назовем так – статьи затрат по элементам:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие затраты.

Пункты 7 и 9 ПБУ 10/99 дают основание выделить в списке затрат еще как минимум три группы, получив перечень статей затрат по их функциональной роли:

- производственные;

- коммерческие;

- управленческие.

И еще один важный принцип для группировки затрат приведен в самом конце пункта 8: перечень статей затрат устанавливается организацией самостоятельно. Эта фраза говорит о том, что выделение статей затрат внутри каждого предприятия – вотчина специалистов учетно-экономического блока. Именно они должны решить и задать системой внутренних регламентов (например, учетной политикой), какие именно статьи затрат нужны для корректного учета, анализа, планирования и возможной оптимизации израсходованных ресурсов.

Как быстро разработать справочник статей затрат — читайте советы от экспертов Системы Финансовый Директор.

2. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций

Принципы выделения статей затрат в этом документе задаются через систему счетов бухгалтерского учета. К затратным счетам относятся:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 29 «Обслуживающие производства и хозяйства»;

- 44 «Расходы на продажу».

Такой подход к выделению списка статей затрат можно назвать так – по центрам ответственности и местам возникновения.

Этот способ классификации дает возможность увидеть суммарные затраты в разрезе производств разных видов, управления и сбыта, позволяет четко разграничить затраты по способу их включения в себестоимость.

Все траты ресурсов, которые можно напрямую отнести на счет 20 (сразу включив их в себестоимость конкретного продукта, работы или услуги) относятся к прямым. Косвенные затраты – это всё, что потребует:

- предварительного накопления в течение месяца на прочих счетах. Из приведенных выше – это 23, 25, 26, 29,

- последующего распределения в разрезе видов продукции по итогам месяца пропорционально выбранной предприятием базе (прямые материальные затраты, зарплата основных производственных рабочих, общая величина прямых затрат и т.д.),

- отнесения на аналитические счета 20-го счёта записями Дебет 20 Кредит 23, 25, 26, 29.

Как разработать справочник статей затрат

3. Отраслевые методические указания (рекомендации) и инструкции

Документов такого рода достаточно много. Причем некоторые из них были написаны еще во времена СССР, а их создателями значатся давно канувшие в лету Госплан СССР, Минфин СССР и Госкомцен СССР. Однако справочно-информационные системы не относят их к числу утративших силу и это справедливо, ведь базовые подходы к расчету себестоимости, формированию планов затрат (по-современному – бюджетов) и подготовке смет остались прежними.

Ярчайший пример такого нормативного акта – Письмо Госплана СССР № АБ-162/16-127, Минфина СССР, Госкомцен СССР № 10-86/1080, ЦСУ СССР от 10.06.1975 г. «О методических материалах по планированию, учету и калькулированию себестоимости продукции на предприятиях машиностроения и металлообработки».

Читайте также: Прямые и косвенные затраты – чем отличаются

Вот, например, какие калькуляционные статьи затрат приведены в пункте 13 данного документа-долгожителя:

- сырье и материалы;

- покупные комплектующие изделия, полуфабрикаты и услуги кооперированных предприятий;

- возвратные отходы (вычитаются);

- топливо и энергия на технологические цели;

- основная заработная плата производственных рабочих;

- дополнительная заработная плата производственных рабочих;

- отчисления на социальное страхование с заработной платы производственных рабочих;

- расходы на подготовку и освоение производства:

- расходы на подготовку и освоение новых предприятий, производств, цехов и агрегатов (пусковые расходы);

- расходы на подготовку и освоение производства новых видов изделий;

- отчисления в фонд освоения новой техники;

- отчисления в фонд премирования за создание и освоение техники;

- износ инструментов и приспособлений целевого назначения, иные специальные расходы;

- расходы по содержанию и эксплуатации оборудования;

- цеховые расходы;

- общезаводские расходы;

- потери от брака (только в отчетных калькуляциях);

- прочие производственные расходы;

- внепроизводственные расходы.

Приведенная классификация статей затрат не утратила своей актуальности и в чуть сокращенном виде часто приводится в различных источниках.

Как сэкономить до трети расходов на нужды офиса

Вот еще несколько документов, которыми можно руководствоваться при разработке перечня статей затрат, учитывая отраслевую специфику предприятия:

- для торговых организаций ‒ «Методические рекомендации по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях потребительской кооперации» (утв. Правлением Центросоюза РФ 06.06.1995 г. № ЦСЦ-27);

- для строительных организаций ‒ Письмо Минстроя РФ от 30.10.1992 г. № БФ-907/12 «О Методических рекомендациях по расчету величины накладных расходов при определении стоимости строительной продукции»;

- для предприятий лесной и деревообрабатывающей промышленности ‒ «Методические рекомендации (инструкция) по планированию, учету и калькулированию себестоимости продукции лесопромышленного комплекса», утв. Минпромнаукой РФ 26.12.2002 г.

Все эти документы в части, не противоречащей нормативно-правовым актам по бухгалтерскому учету, принятым позднее, признаются действующими. Это подчеркивалось в письме Минфина РФ от 29.04.2002 г. № 16-00-13/03 «О применении нормативных документов, регулирующих вопросы учета затрат на производство и калькулирования себестоимости продукции (работ, услуг)».

Какие расходы урезать, а какие выгоднее не трогать — воспользуйтесь инструкциями от журнала «Финансовый директор».

4. ПБУ 1/2008 «Учетная политика организации»

Какое отношение к формированию статей затрат может иметь данный, как кажется, совсем не связанный с рассматриваемой темой документ? Чтобы это понять, обратимся к пункту 6, где говорится о необходимости следовать принципу рациональности. Он подразумевает, что издержки на формирование информации о конкретном объекте бухгалтерского учета не должны превышать полезность этой информации.

Залог успеха при выделении статей затрат – ориентация на то, как именно будут применяться аналитические данные в дальнейшем. И если ответ – «Никак», то:

- либо нет никакого смысла увеличивать трудоемкость учетных операций по затратам, вводя дополнительные субсчета, субконто, отчеты и прочее;

- либо следует поработать над эффективностью самой системы принятия управленческих решений в организации.

«Информация должна работать» – это базовый принцип в создании любых информационных потоков. И статьи затрат – не исключение.

Статьи затрат в бухучете: что куда включать

Нет смысла пытаться создать единый универсальный шаблон подобной группировки. Отраслевая принадлежность, специфика работы, масштабы деятельности и множество других факторов определят свои подходы для каждой конкретной организации.

Тем не менее, значимым подспорьем могут стать:

- пояснения по поводу того, какие именно составляющие затрат соответствуют выделенным классификационным позициям;

- демонстрация совместного использования сразу нескольких группировок статей затрат из тех, что были обозначены выше.

Пояснения по первому пункту вы можете найти в отдельном файле, где приведен максимально подробный перечень с учетом классификации затрат по элементам.

Таблица: расширенный состав классификации затрат по элементамСкачайте максимально подробный список статей затрат

Основные моменты по второму пункту обобщены в таблице ниже. Обратите внимание, как одни и те же калькуляционные статьи могут участвовать в формировании разных элементов затрат и попадать на совершенно разные счета бухгалтерского учета.

Таблица: Пример одновременного применения на практике классификаций затрат по элементам, по калькуляционным статьям, по центрам ответственности и по включению в себестоимость продукции

|

Статьи затрат по элементам |

Калькуляционные статьи затрат |

По способу включения в себестоимость |

Центр ответственности |

Бухгалтерский счет |

|

Материальные затраты |

Сырье и материалы, покупные изделия, полуфабрикаты и услуги, топливо и энергия на технологические цели, стоимость которых можно напрямую отнести на себестоимость конкретного вида продукции, работ, услуг:

|

Прямые |

Цехи основного производства |

20 |

|

Общепроизводственные (цеховые) затраты – материальные затраты на производство, которые нельзя сразу включить в себестоимость продукции, работ, услуг:

|

Косвенные |

Цехи основного производства |

25 |

|

|

Общехозяйственные (общезаводские) затраты – материальные затраты, связанные с управленческими нуждами:

|

Косвенные |

Администрация |

26 |

|

|

Затраты на продажу – материальные затраты, списываемые для обслуживания сбытового процесса:

|

Косвенные |

Сбытовое подразделение |

44 |

|

|

Затраты на оплату труда |

Заработная плата производственных рабочих при условии, что можно напрямую увязать время работы сотрудника с видом продукции, на производство которой это время тратится:

|

Прямые |

Цехи основного производства |

20 |

|

Общепроизводственные (цеховые) затраты – зарплата сотрудников, которые участвуют в производственном процессе, но не непосредственно, а, например, сопровождая его:

|

Косвенные |

Цехи основного производства |

25 |

|

|

Общехозяйственные (общезаводские) затраты – зарплата административно-управленческого персонала:

|

Косвенные |

Администрация |

26 |

|

|

Затраты на продажу – зарплата работников сферы обращения:

|

Косвенные |

Сбытовое подразделение |

44 |

|

|

Отчисления на социальные нужды |

В отношении таких отчислений существует правило: куда отнесена зарплата работника, туда же будут отнесены и социальные отчисления. То есть отчисления с зарплаты основных производственных рабочих сформируют прямые затраты производственных цехов на счете 20, с зарплаты управленцев – косвенные затраты административного блока на счете 26 и т.д. |

|||

|

Амортизация |

Амортизация основных средств и нематериальных активов, которые задействованы в производстве исключительно одного вида продукции, работ или услуг:

|

Прямые |

Цехи основного производства |

20 |

|

Амортизация основных средств и нематериальных активов, которые участвуют в производственном процессе сразу нескольких видов продукции:

|

Косвенные |

Цехи основного производства |

25 |

|

|

Амортизация основных средств и нематериальных активов, используемых в процессе управления предприятием:

|

Косвенные |

Администрация |

26 |

|

|

Амортизация основных средств и нематериальных активов, используемых в процессе продажи:

|

Косвенные |

Сбытовое подразделение |

44 |

|

|

Прочие затраты |

|

Прямые |

Цехи основного производства |

20 |

|

Косвенные |

Цехи основного производства |

25 |

|

|

Косвенные |

Администрация |

26 |

|

|

Косвенные |

Сбытовое подразделение |

44 |

|

В таблице приведен примерный список распределения статей затрат. В реальной практике, чтобы отнести затраты в состав связанных с производством, управлением или сбытом, необходимо учитывать сразу несколько факторов:

- отраслевую специфику предприятия. Например, в торговых организациях заработная плата управленцев может включаться не в состав общехозяйственных затрат, а относиться к затратам на продажи. Конкретное решение следует принимать в самой организации и фиксировать его в учетной политике предприятия;

- цель затрат. Допустим, если в командировку отправляют сотрудника для получения опыта работы на новом оборудовании, то такие командировочные затраты будут признаны общепроизводственными. Если же едет специалист отдела сбыта для заключения договора с покупателем, то – как связанные с продажами;

- характер производства и масштаб деятельности организации. Когда предприятие производит единственный вид продукции, то нет смысла выделять общепроизводственную составляющую. Оправданным будет признать все затраты производства прямыми и аккумулировать их на счете 20.

Гость, уже успели прочесть в свежем номере?

Вопросы и ответы о статьях затрат

Вопрос: Затраты и расходы – это одно и то же?

Ответ: Нет.

Хотя путаница между этими понятиями присутствует даже в нормативных документах: в том же ПБУ 10/99 или Налоговом кодексе РФ. Затраты трансформируются в расходы только тогда, когда они уменьшат финансовый результат организации. До этих пор затраты являются активом. Давайте рассмотрим логику утверждения на примере производства продукции.

- Когда организация списывает материалы в производство, а рабочие их обрабатывают на оборудовании, то всё это (материальная составляющая, оплата труда и отчисления, амортизация) – затраты, но не расход. Накопление стоимости потраченных ресурсов идет на счете 20 «Основное производство». Остаток по этому счету увеличивает актив баланса и не влияет на финансовый результат.

- Производственный процесс завершается и готовую продукцию отгружают на склад. В этот момент затраты со счета 20 «Основное производство» переходят на счет 43 «Готовая продукция» или 40 «Выпуск продукции (работ, услуг)». Такой перенос стоимости по счетам тоже не оказывает влияния на прибыль или убыток. Более того, даже не меняется балансовая статья «Запасы». Получается, что это снова затраты, но не расходы.

- Наступает момент продажи продукции. В бухучете он сопряжен с отражением дохода и расходов, связанных с продажей. Составляющей таких расходов является себестоимость готового продукта. Ее списание отражается записью Дебет 90-2 «Себестоимость продаж» Кредит 43 «Готовая продукция». Только в этот момент затраты на создание готовой продукции, сделанные на этапе производства, становятся расходом и начинают влиять на финансовый результат. Получается, что до момента продажи готовой продукции у организации будут только накопленные в активе баланса затраты на ее создание и отсутствующие расходы в отчете о финансовых результатах.

Как избавиться от непредвиденных расходов

Вопрос. Всегда ли затраты связаны с моментальным оттоком денег?

Ответ. Нет.

Между признанием затрат и оттоком денег, связанных с ними, часто есть временной лаг. Это основная причина того, что остаток денег у предприятия практически никогда не совпадает с величиной прибыли/убытка. Давайте на примерах ращберем, когда трата денег предшествует признанию затрат, а когда, напротив, следует за ним.

- Организация покупает станок и полностью оплачивает его стоимость поставщику. В этот момент происходит, с одной стороны, отток денег, а с другой, ‒ формирование стоимости приобретенного объекта. Один актив – деньги – меняется на другой – основное средство. Выходит, что денег уже нет, а текущие затраты еще не сформированы. С первого числа месяца, следующего за месяцем принятия станка к учету, начнется начисление амортизации по нему. Оно будет длиться несколько лет в течение срока полезного использования. И каждый месяц частичка стоимости данного оборудования будет признаваться в составе затрат предприятия, попадая на какой-то из бухгалтерских счетов: 20, 23 или 25. Итак, в данной ситуации отток денег предшествовал признанию затрат. Причем отток состоялся одномоментно и в полной сумме, а затраты будут признаваться частями ежемесячно на протяжении всего срока службы объекта.

- По итогам месяца работникам предприятия начисляется заработная плата. С одной стороны, она становится кредиторской задолженностью организации перед сотрудниками. С другой – это текущие затраты. Однако до тех пор, пока не произойдет выплата зарплаты, у предприятия будет ситуация: есть затраты, но нет оттока денег под них.

Список наиболее часто используемых статей затрат в бухучете

Статьи затрат в бухучете — список их формируется в бухгалтерии каждого предприятия — группируются исходя из определенных принципов. Бухгалтер компании имеет свои основной и дополнительный списки затрат, которым уделяет особое внимание. От чего зависит их формирование и как они составляются?

Основные принципы группировки затрат в бухгалтерском учете

Статьи затрат в бухучете: расходы обычной деятельности (основной список)

Статьи затрат в бухучете: прочие расходы (дополнительный список)

Итоги

Основные принципы группировки затрат в бухгалтерском учете

Подход к классификации и группировке затрат в бухгалтерском учете диктуется такими основными нормативными актами:

- ПБУ № 10/99;

- планом счетов (приказ Минфина РФ от 31.10.2000 № 94н);

- Налоговым кодексом РФ (гл. 25, 26.1, 26.2);

- приказами отраслевых министерств и ведомств, утверждающими методические указания, инструкции о порядке формирования расходов и расчета себестоимости продукции (работ, услуг) организаций и предприятий соответствующей отрасли.

Таким образом, на практике выделяют 2 подхода к организации учета затрат: собственно бухгалтерский и налоговый, имеющий целью исчисление налогов. В настоящей статье мы рассмотрим только бухгалтерские принципы группировки затрат по элементам и статьям.

ПБУ № 10/99 разделяет все затраты предприятия на 2 большие группы расходов в зависимости от того, имеют они отношение к обычной деятельности предприятия или не относятся к обычной деятельности (прочие расходы).

Если внимательно изучить п. 7 ПБУ № 10/99, то становится понятно, что все расходы обычной деятельности предприятий можно разделить на такие большие группы:

- расходы на приобретение ТМЦ, используемых в основной деятельности (иногда в теории бухучета их называют предпроизводственными затратами);

- производственные (связанные с осуществлением целевой деятельности предприятия);

- коммерческие;

- управленческие.

В бухгалтерском учете предпроизводственные расходы, которые связаны с приобретением материалов, сырья, товаров, запасных частей, прочих ТМЦ, относят на счета учета данных ТМЦ, включая в состав их себестоимости.

Например, на счет 10 «Материалы» относят стоимость приобретения этой группы ТМЦ и стоимость их доставки, хранения, сортировки и т. д.

Элементы группировки расходов по обычным видам деятельности при их формировании в бухучете согласно п. 8 ПБУ 10/99:

- затраты на приобретение, доставку и хранение материалов;

- расходы по оплате труда;

- расходы на социальное и пенсионное обязательное страхование работников;

- амортизация основных средств;

- прочие затраты.

Если группировка затрат по элементам установлена законодательно, то разбивку затрат по статьям предприятие устанавливает само исходя из потребностей управленческого учета.

Основной список статей расходов предприятия во многом зависит от его типа и отраслевой принадлежности. Во многих отраслях экономики существуют рекомендованные или обязательные принципы разбивки расходов по статьям затрат при формировании себестоимости продукции, работ, услуг.

Статьи затрат в бухучете: расходы обычной деятельности (основной список)

Все затраты в бухгалтерском учете суммируются на счетах 20, 23, 25, 26, 29. Аналитический учет ведется в бухгалтерии предприятия на указанных счетах исходя из принятой предприятием самостоятельно классификации статей затрат в бухучете, соответствующей целям учета.

Такая классификация может устанавливать группировку расходов по статьям исходя из следующих принципов.

По периоду возникновения и списания затрат:

- расходы прошлых периодов;

- расходы текущего периода;

- расходы будущих периодов.

По степени участия в основном производственном процессе затраты делят:

- на прямые производственные;

- косвенные (непрямые).

В зависимости изменения от объема производства, различают:

- условно-постоянные расходы;

- условно-переменные.

Исходя из степени влияния на конечный результат:

- регулируемые;

- нерегулируемые.

Для целей калькуляции себестоимости:

- цеховые затраты (могут быть разбиты на отдельные подразделения в технологической цепочке);

- расходы вспомогательных производств (учитываются по каждому вспомогательному производству/подразделению);

- общепроизводственные;

- затраты на управление;

- расходы на маркетинг и сбыт.

Существуют и другие подходы к тому, как формируется список статей затрат в бухучете предприятия.

ВАЖНО! Закрепите разбивку расходов по статьям внутренним документом предприятия (приказом об учетной политике или отдельным приказом). Важно, чтобы все бухгалтеры предприятия знали эти принципы и формировали затраты по статьям на своих участках учета правильно.

Взаимосвязь между разбивкой расходов по статьям и по группам элементов можно представить в форме таблицы:

Таблица. Пример взаимосвязи группировки по элементам и статей затрат в бухучете

|

Элементная группа |

Статьи затрат в бухучете |

|

Материальные затраты |

Прямые затраты: |

|

Основные материалы на производство |

|

|

Топливо и ГСМ |

|

|

Электроэнергия на производство |

|

|

Полуфабрикаты собственного производства |

|

|

Косвенные: |

|

|

Вспомогательные материалы |

|

|

Спецодежда |

|

|

Заработная плата |

Прямые затраты: |

|

Заработная плата рабочих основного цеха |

|

|

Косвенные: |

|

|

Зарплата вспомогательных рабочих |

|

|

Зарплата руководителей цехов и участков |

|

|

Социальное страхование |

Прямые расходы: |

|

Начисления на ФОТ основных рабочих |

|

|

Косвенные: |

|

|

Начисления на ФОТ общепроизводственного персонала |

|

|

Амортизация ОС |

Прямые расходы: |

|

Амортизация ОС, занятых в производстве |

|

|

Косвенные: |

|

|

Амортизация ОС, не занятых в производстве |

|

|

Управленческие расходы |

Косвенные: |

|

Материалы для работы управления |

|

|

Энергетические расходы управления |

|

|

ГСМ |

|

|

Зарплата и взносы сотрудников управления |

|

|

Расходы на быт и маркетинг |

Косвенные: |

|

Материалы для работы сбыта и маркетинга |

|

|

Энергетические расходы |

|

|

ГСМ |

|

|

Зарплата и взносы отделов сбыта и маркетинга |

|

|

Расходы на продвижение продукции (реклама, акции) |

|

|

Прочие расходы |

Косвенные |

Разделение затрат на прямые и косвенные позволяет косвенные затраты отнести на себестоимость готовой продукции. В бухгалтерском учете управленческие и коммерческие расходы могут полностью включаться в себестоимость реализованной продукции (п. 9 ПБУ 10/99), но такой порядок учет должен быть отражен в учетной политике организации.

Подробнее об учете управленческих расходов в бухгалтерском учете читайте в статье «Счет 26 в бухгалтерском учете (нюансы)».

Приведенная в примере классификация затрат по статьям не является обязательной.

Как делить производственные затраты на прямые и косвенные и учитывать их в налоговом учете, читайте .

С налоговым учетом прочих расходов, связанных с производством и реализацией, можно ознакомиться .

Статьи затрат в бухучете: прочие расходы (дополнительный список)

В соответствии с разд. III ПБУ № 10/99 прочие расходы не связаны с обычной деятельностью. ПБУ устанавливает 3 основные группы таких расходов.

Первая группа связана с видами доходов от прочей деятельности. Такие затраты возникают, когда предприятие:

- предоставляет в пользование свои активы (к числу прочих расходов относят затраты от содержания этих активов);

- за плату предоставляет интеллектуальные и авторские права (в этом случае к расходам относят расходы, связанные с этими правами);

- участвует в уставных капиталах других юридических лиц (к расходам относят затраты на такое участие);

- продает, выводит из обращения или списывает свои основные средства (к затратам относят затраты на выбытие, продажу и списание ОС);

- берет кредиты и займы (к расходам относят проценты за пользование финансовыми средствами);

- получает услуги кредитных организаций (в этом случае расходы — стоимость таких услуг);

- проводит резервирование средств (к затратам относят расходы на формирование резервов — проведение оценки, услуги третьих лиц по формированию резервов).

Вторая группа прочих расходов — это затраты:

- на уплату пеней, штрафов неустоек;

- возмещение убытков сторонним организациям;

- списание просроченной дебиторской задолженности;

- убытки по курсовым разницам;

- уценку активов;

- благотворительность;

- другие расходы.

Третья группа — расходы от наступления чрезвычайных (форс-мажорных) обстоятельств.

Классификацию прочих расходов по статьям предприятие может также проводить самостоятельно. Здесь можно рекомендовать следующие статьи группировки расходов:

- расходы на предоставление активов в аренду;

- финансовые расходы;

- расходы на управление активами, не занятыми в обычной деятельности;

- штрафы и пени и т. д.

О расчете переменных затрат читайте материал «Как рассчитать переменные издержки (примеры, формула)».

Итоги

Все расходы предприятия законодательство, регулирующее бухучет, делит на две большие группы: связанные с обычной деятельностью и прочие расходы. Расходы, связанные с обычной деятельностью, делятся на элементные группы. А группировку расходов по статьям затрат предприятие выбирает самостоятельно. Основной и дополнительный списки статей затрат формируют полный перечень затрат предприятия.

О порядке учета отдельных видов затрат читайте в материалах нашей рубрики «Ведение бухгалтерского учета в 2017-2018 годах (правила, способы)».

Расходы в бухгалтерском учете

Актуально на: 17 ноября 2016 г.

Одним из объектов бухгалтерского учета организации являются ее расходы (ст. 5 Федерального закона от 06.12.2011 № 402-ФЗ). О видах бухгалтерских расходов и особенностях их признания расскажем в нашем материале.

Понятие расходов в бухучете

В соответствии с п. 2 ПБУ 10/99 расходы организации – это уменьшение экономических выгод в результате выбытия активов и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников.

При этом в п. 3 ПБУ 10/99 приведены виды выбытия активов, которые расходами не признаются:

- приобретение (создание) внеоборотных активов;

- вклады в уставные (складочные) капиталы других организаций, приобретение акций и иных ценных бумаг не с целью перепродажи;

- перечисления по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т.п.;

- предварительная оплата МПЗ и иных ценностей, работ, услуг;

- погашение кредита, займа, полученных организацией.

Признание расходов в бухгалтерском учете

Расходы организации признаются по методу начисления независимо от намерения получить выручку или иные доходы при наличии следующих условий (п.п. 16-18 ПБУ 10/99):

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации.

К примеру, если организация перечислила аванс в счет поставки материалов, расходом эта операция не признается не только потому, что предварительная оплата МПЗ, как мы указывали выше, – не расход в соответствии с п. 3 ПБУ 10/99, но и потому что в результате этой операции уменьшение экономических выгод не происходит. Актив организации лишь меняет свою форму – из денежной в дебиторскую задолженность:

Дебет счета 60 «Расчеты с поставщиками и подрядчиками» — Кредит счета 51 «Расчетные счета»

Виды расходов в бухгалтерском учете

В зависимости от характера расходов, условий осуществления и направлений деятельности расходы организации подразделяются на (п. 4 ПБУ 10/99):

- расходы по обычным видам деятельности;

- прочие расходы.

Подробнее о расходах по обычным видам деятельности, а также прочих расходах мы рассказывали в наших отдельных консультациях, приводили и основные проводки по расходам организации.

Расходы в бухгалтерском учете могут группироваться по элементам, статьям и т.д. Выделяют также прямые расходы в бухгалтерском учете и косвенные.

Синтетический и аналитический учет расходов

Синтетический учет расходов по обычным видам деятельности и прочих расходов ведется на синтетических счетах учета в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (Приказ Минфина от 31.10.2000 № 94н). Аналитический учет расходов должен обеспечить их детализацию по видам затрат, подразделениям организации, статьям расходов, видам выпускаемой продукции и т.д. в зависимости от типа расходов и особенностей деятельности конкретной организации.

Бухгалтерский учет расходов будущих периодов

Отдельную группу расходов составляют так называемые расходы будущих периодов. Это затраты организации, произведенные в отчетном периоде, но относящиеся к следующим отчетным периодам (п. 65 Приказа Минфина от 29.07.1998 № 34н). Это могут быть к примеру, расходы на сертификацию продукции, на приобретение лицензионного программного обеспечения или в связи с предстоящими строительными работами. Расходы будущих периодов учитываются на одноименном счете 97.

Пример учета расходов будущих периодов (проводки):

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Отражены расходы будущих периодов в связи с приобретением программного обеспечения | 97 «Расходы будущих периодов» | 60 |

| Списаны материалы на предстоящие строительные работы | 97 | 10 «Материалы» |

Расходы будущих периодов признаются расходами текущего периода постепенно по мере наступления отчетного периода, к которому они относятся.

Пример списания расходов будущих периодов (проводки):

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Списаны расходы будущих периодов на текущие затраты | 20 «Основное производство» 26 «Общехозяйственные расходы» 44 «Расходы на продажу» и др. |

97 |

Памятка

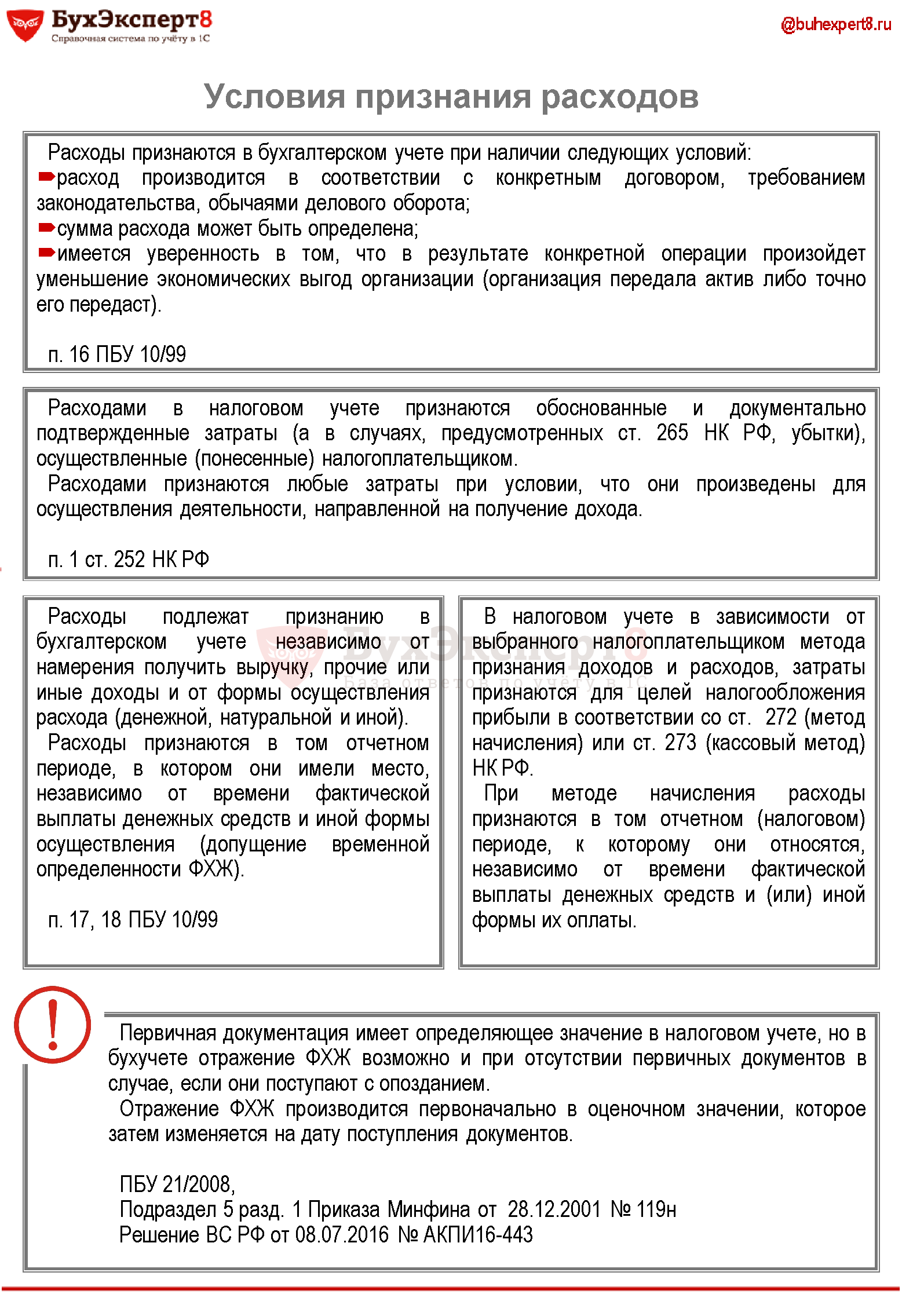

Бухучет. Условия признания расходов

Расходы признаются в бухгалтерском учете при наличии следующих условий (п. 16 ПБУ 10/99):

- расход производится в соответствии с конкретным договором, требованием законодательства, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации (организация передала актив либо точно его передаст).

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность (п. 16 ПБУ 10/99).

Расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, прочие или иные доходы и от формы осуществления расхода (денежной, натуральной и иной) (п. 17 ПБУ 10/99).

Расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности ФХЖ) (п. 18 ПБУ 10/99).

Организации, ведущие упрощенный бухучет могут применять кассовый метод признания расходов (п. 18 ПБУ 10/99).

Бухучет. Отражение расходов от отчете о финансовых результатах

Расходы признаются в отчете о финансовых результатах (п. 19 ПБУ 10/99):

- с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов);

- путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов, а связь между доходами и расходами не может быть определена четко или определяется косвенным путем;

- по расходам, признанным в отчетном периоде, когда по ним становится определенным неполучение экономических выгод (доходов) или поступление активов;

- независимо от того, как они принимаются для целей расчета налогооблагаемой базы;

- когда возникают обязательства, не обусловленные признанием соответствующих активов.

Бухучет. Документирование расходов

Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом.

Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным — непосредственно после его окончания (п. 1, 3 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»).

Бухгалтерское законодательство позволяет формировать документ, подтверждающий произведенные расходы, после отчетной даты, но непосредственно после окончания ФХЖ (Письмо Минфина РФ от 27.07.2015 N 03-03-05/42971, Письмо ФНС от 21.08.2015 N ГД-4-3/14815@).

Первичная документация имеет определяющее значение в налоговом учете, но в бухучете отражение ФХЖ возможно и при отсутствии первичных документов в случае, если они поступают с опозданием.

Отражение ФХЖ производится первоначально в оценочном значении, которое затем изменяется на дату поступления документов (ПБУ 21/2008, Подраздел 5 Разд. 1 Приказа Минфина РФ от 28.12.2001 N 119н, Решение ВС РФ от 08.07.2016 N АКПИ16-443).

Налоговый учет. Условия признания расходов

Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком (п. 1 ст. 252 НК РФ).

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме (п. 1 ст. 252 НК РФ).

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, и (или) документами, косвенно подтверждающими произведенные расходы (п. 1 ст. 252 НК РФ).

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

В зависимости от выбранного налогоплательщиком метода признания доходов и расходов, затраты признаются для целей налогообложения прибыли в соответствии со ст. 272 НК РФ (метод начисления) или ст. 273 НК РФ (кассовый метод).

Налоговый учет. Момент отражения расходов при методе начисления

Расходы признаются в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (п. 1 ст. 272 НК РФ).

Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок.

В случае, если сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно (п. 1 ст. 272 НК РФ).

Если условиями договора предусмотрено получение доходов в течение более чем одного отчетного периода и не предусмотрена поэтапная сдача товаров (работ, услуг), расходы распределяются с учетом принципа равномерности признания доходов и расходов (п. 1 ст. 272 НК РФ).

Расходы налогоплательщика, которые не могут быть непосредственно отнесены на затраты по конкретному виду деятельности, распределяются пропорционально доле соответствующего дохода в суммарном объеме всех доходов налогоплательщика (п. 1 ст. 272 НК РФ).

Где и как вести домашнюю бухгалтерию: правила и способы

Совсем небольшой процент людей сегодня может похвастаться ведением домашней бухгалтерии и, тем более, правильным распределением расходов и доходов в семье. Что значит «правильным»? В первую очередь, правильная бухгалтерия должна учитывать все финансовые поступления и все потребности, как требующие регулярных трат, так и оплачиваемые время от времени. В этой связи справедлив вопрос, как вести домашнюю бухгалтерию?

Доходы большинства семей вполне регулярны, то есть можно посчитать, какая сумма поступит в бюджет семьи в следующем месяце. Обычно после получения зарплаты часть средств уходит на покрытие обязательных нужд, а остальные деньги постепенно бесконтрольно расходуются. В немалой степени такая ситуация приводит к появлению ненужных вещей или оплаты развлечений, без которых можно было обойтись, если бы бюджет был распланирован заранее. Ведение домашней бухгалтерии позволит вместо спонтанных трат отложить средства на отпуск или крупные покупки. Есть несколько основных инструментов, позволяющих систематизировать семейные расходы. Рассмотрим плюсы и минусы каждого из них.

Домашний бухучёт в тетради

Тетрадь или блокнот — это инструмент, издавна популярный при фиксации домашних трат. Он не потерял своей актуальности и сегодня, обладая массой преимуществ:

- Небольшая стоимость, особенно по сравнению с учётом на электронных устройствах.

- Запись и подсчёт вручную не требуют особых навыков, а значит, освобождают от необходимости осваивать специальные компьютерные программы.

- Возможность брать тетрадь с собой в поездки или походы по магазинам, чтобы не упустить ничего важного.

Можно завести вместо тетради амбарную книгу или специальный блокнот для учёта расходов. А можно в обычной тетради самостоятельно разлиновать графы для доходов и расходов и заполнять их от руки. Удобнее вести такую тетрадь, используя две ручки: синюю (для обычных записей) и цветную (для выделения важной информации). Рядом с тетрадью должен находиться калькулятор — для самостоятельных вычислений.

Пример ведения семейного бюджета на бумажном носителе — в тетради или в амбарной книге, или в дневнике учёта доходов и расходов — рассмотрим ниже

Как вести бухгалтерию дома?

Ключевое правило ведения домашней бухгалтерии — это регулярность. Записи должны вестись скрупулёзно, не реже, чем раз в два дня. Первое время сбор данных особенно важен, для их дальнейшего анализа.

Уже через 2 — 3 месяца регулярного ведения записей, можно получить детальную картину того, куда в семье уходят деньги. А также, это внесёт ясность в общее состояние бюджета, размер поступлений и расходов.

Пошаговое ведение бюджета на бумажном носителе

Самый сложный этап ведения домашней бухгалтерии — это сбор данных о расходах. Крупные покупки несложно отследить и записать, а вот с мелкими тратами, особенно теми, которые совершают домочадцы, дела обстоят сложнее. Но их учёт тоже является обязательным, ведь здесь важна каждая мелочь.

Кроме записей в тетрадь рекомендуется собирать чеки, а после проверки или первичной фиксации данных их можно будет выбросить.

Все расходы, даже самые мелкие, должны быть записаны досконально. Можно подсчитать их сумму и рядом сделать пометку «Карманные траты».

1 шаг — подсчёт доходов

Началом ведения домашней бухгалтерии должен стать подсчёт полученных средств. Общая сумма семейного заработка — ключевое понятие для планирования бюджета. Если заработок не регулярный, или возможны колебания в сумме оплаты труда, то исходите из минимальной планируемой суммы.

Если зарплата представляет собой фиксированную сумму, то расчёт весьма прост: з/п мужа + з/п жены = семейный доход.

К примеру, если у мужа заработная плата составляет 30 000, а у жены — 20 000, то общий семейный доход составит 50 000 руб.

Итак, что нужно сделать, начиная вести домашнюю бухгалтерию?

- купить тетрадь или блокнот;

- на первом листе определить сумму ежемесячного дохода;

- взять минимальную сумму (если её размер варьируется);

- обновлять сведения о доходах каждые 3-6 мес.

2 шаг — распределение

Этот шаг заключается в распределении общего семейного дохода на различные цели. Одна из популярных методик, которая применяется для удобного распределения — это «Семь конвертов». Согласно ей, домашние расходы делятся на 7 основных целей (и, соответственно, раскладываются в 7 конвертов) в разном процентном соотношении.

Таблица 1. Семь конвертов.

| Цель | Процент отложенных средств | Пояснение к использованию финансовых средств | |

| Хозяйственные расходы | 35 | Продукты питания, бытовые нужды | |

| Жилье | 20 | Арендная плата, квитанции и прочие коммунальные расходы | |

| Дети | 15 | Секции, одежда, лекарственные расходы | |

| Отпуск, развлечения | 5 | Отдых, развлекательные поездки | |

| Дополнительные траты | 10 | Резерв на случай непредвиденных расходов (поломки техники, авто или срочных покупок) | |

| Инвестиции | 10 | Неприкосновенный запас (можно использовать для получения пассивного дохода) | |

| Дорогостоящие покупки | 5 | Накопительная часть бюджета, для дорогостоящих покупок |

Правила использования средств:

- Если появляется необходимость в использовании дополнительных средств, то сначала задействуют 4, 5 и 7 конверты, а остальные можно трогать только в случае крайней необходимости.

- Если заработок в текущем месяце превысил обычный размер дохода, то первыми наполняют конверты 4, 5, 6 и 7.

Пример: распределение доходов семьи с бюджетом в 50 000 руб.

| Цель | Наименование расходов | Процент отчислений | Сумма, руб. |

| 1 | Хозяйственные расходы | 35 | 17 500 |

| 2 | Жилье | 20 | 10 000 |

| 3 | Дети | 15 | 7 500 |

| 4 | Отпуск | 5 | 2 500 |

| 5 | Дополнительные траты | 10 | 5 000 |

| 6 | Инвестиции | 10 | 5 000 |

| 7 | Дорогостоящие покупки | 5 | 2 500 |

Что нужно сделать после анализа данной таблички?

- скорректировать процент согласно собственным нуждам;

- распределить доход по разным конвертам;

- записать информацию по конкретному месяцу в тетрадь.

Удобнее всего раскладывать деньги в настоящие конверты, купленные на почте.

Каждый можно обклеить цветной бумагой соответствующего цвета и подписать согласно цели накопления.

3 шаг — условная расфасовка

После распределения средств по конвертам, их можно условно разделить на две группы:

- динамические — то есть точно неизвестно, какая именно сумма понадобится на то или иное приобретение;

- статические — сумма покупки известна заранее.

Статическую часть средств откладывают один раз, при получении зарплаты, а вот динамической частью бюджета придётся управлять ежедневно.

После распределения доходов по предложенной схеме все данные должны быть записаны в тетрадь.

4 шаг — управление

Динамическая часть расходов требует постоянного контроля. Чтобы это было проще сделать, нужно произвести несложный подсчёт:

- берем максимальное число дней в календарном месяце — 31;

- добавляем к нему пару дней на случай форс-мажорных обстоятельств — получается 33;

- делим сумму динамических расходов на количество дней;

- получаем сумму, которую можно потратить за день.

После расчёта суммы ежедневно допустимых расходов, удобнее расчертить в тетради таблицы.

Нужно стараться не просто каждый вечер их заполнять, но и закрывать без минусового баланса.

5 шаг — анализ и подведение итогов

В конце каждой недели проводится подведение итогов и подсчёт баланса. Если неделю удаётся закрыть с положительным балансом, значит планирование успешно соблюдается. В случае формирования отрицательного баланса, бюджет следующей недели сокращают на сумму недостачи.

В конце месяца баланс подводится по такой же схеме.

Важно! Если обнаружена недостача, то бюджет следующего месяца в части динамических расходов должен быть сокращён на сумму образовавшегося пробела.

Несколько советов по формированию положительного баланса:

- итоги недели и месяца нужно записывать на отдельном листе;

- при образовании недостачи нужно подумать, за счёт какой статьи расходов можно её ликвидировать безболезненно для семьи;

- деньги, которые удалось сэкономить, нужно направить на другие цели (отпуск или дорогостоящие покупки) — можно устраивать себе поощрения в виде внеплановых развлечений или любимых лакомств.

Домашняя бухгалтерия в Excel

У компании Microsoft есть удобная офисная программа, знакомая всем бухгалтерам — Excel. Она бесплатная и может быть использована, даже если интернет не работает.

Скриншот 1. Образец ведения бухучёта в Excel.

Для учёта семейного бюджета можно создать таблицу самостоятельно, а можно скачать готовый шаблон из сети. Благодаря этому, а так же — автоматизму в проведении всех расчётов — не возникнет вопрос, как правильно заполнять таблицы Excel.

Каждая глава должна быть заполнена правильно, и тогда расчёты будут проводиться автоматически согласно заданной формуле. Понадобится только ежедневно вбивать значения расходов и систематически подводить итоги. Удобство этого метода заключается в автоматических расчётах и быстром заполнении таблиц. Однако минусом может стать необходимость освоить данную программу и составление в ней правильных формул.

Домашняя бухгалтерия онлайн

На просторах интернета есть немало программ, предлагающих ведение домашней бухгалтерии в виртуальном режиме. Для этого не нужно ничего скачивать и осваивать, достаточно выйти в сеть и найти подходящий сайт.

Важно! Как правило, такие ресурсы предлагают бесплатно только набор базовых функций — за остальные придётся доплачивать.

Хорошим вариантом является составление бюджета онлайн в Гугл. Чтобы начать использование программы, понадобится зарегистрировать аккаунт. Недостатком онлайн-бухгалтерии считается безопасность, ведь никто не может гарантировать полную конфиденциальность данных, размещённых в интернете. К тому же при технических неполадках на сервисе информация может попросту исчезнуть.

Мобильные приложения

Для ведения домашней бухгалтерии создатели мобильного софта разработали немало программ. Они всегда под рукой. К тому же, помимо ведения бухгалтерии, могут помочь держать под контролем и другие ситуации. Например, сроки оплаты коммунальных услуг, секций или кредитов, а также в приложении можно вести учёт должников.

Из огромного перечня приложений по учету расходов хочется выделить приложение MoneOn. Оно подходит для всех смартфонов на базе IOS и Android и по праву заслужило большое количество положительных отзывов по всему миру. Скачать его можно по .

Если появляется ощущение, что деньги «утекают сквозь пальцы», пора заняться их фиксацией — т.е. домашней бухгалтерией. Выбрав оптимальный способ записи расходов и скрупулёзно учитывая каждый потраченный рубль, можно не только быстро разобраться в том, куда уходят средства, но и начать экономить.

Порядок и принципы учета доходов и расходов в организации

Учет доходов и расходов организации осуществляется на основании норм действующего бухгалтерского и налогового законодательства. Что относится к доходам и расходам, как правильно организовать их учет?

Что относится к доходам и расходам предприятия в бухучете

Доходы и расходы с точки зрения налогообложения

Принципы учета доходов и расходов организации

Алгоритм учета доходов и расходов компании

Программа для учета доходов и расходов

Итоги

Что относится к доходам и расходам предприятия в бухучете

Каждая коммерческая фирма создается с целью извлечения прибыли. Чтобы вывести финансовый результат, необходимо грамотно организовать правильное ведение учета доходов и расходов организации.

Итоги работы компании интересуют не только ее участников, но и инвесторов, а также фискальные органы. При этом налоговый учет и бухучет доходов и расходов несколько отличаются.

В бухучете понятие и алгоритм учета доходов и расходов регламентируют ПБУ 9/99 и ПБУ 10/99 соответственно. При этом перечни прочих доходов и расходов являются открытыми.

Доходом компании является увеличение экономических выгод организации вследствие поступления денежных средств или иных активов, а также погашения обязательств, повлекшего прирост капитала (п. 2 ПБУ 9/99). Доходы бывают 2 видов: от обычных видов деятельности и прочие. Что относится к каждому из них, можно увидеть в таблице:

|

Доходы |

|

|

От обычной деятельности (п. 5 ПБУ 9/99) |

Прочие (п.7 ПБУ 9/99) |

|

Выручка от продажи ТМЦ и услуг |

Поступления от реализации ОС |

|

Иные доходы, являющиеся предметом основной деятельности фирмы |

Неустойки, пени и штрафные санкции за несоблюдение договорных обязательств |

|

Активы, полученные в дар |

|

|

Доходы от передачи в аренду активов компании |

|

|

Курсовые разницы |

|

|

Просроченная кредиторка |

|

|

Иные доходы |

|

Выручка в бухучете отображается при наличии следующих условий (п. 12 ПБУ 9/99):

- Компания имеет право на нее по договору или на основании иного документа.

- Сумму выручки можно определить.

- Право владения на актив перешло от продавца (исполнителя) к покупателю (заказчику).

- Присутствует уверенность, что фирма получит выгоду.

- Издержки, связанные с операцией, могут быть определены.

В случае несоблюдения вышеприведенных условий в бухучете образуется кредиторка.

Расходами компании является снижение экономических выгод компании, полученное в результате выбытия денежных средств или прочих активов предприятия, а также формирования обязательств, приведших к снижению капитала (п. 2 ПБУ 10/99).

В бухучете затраты компании также делятся на 2 вида: прочие и от обычных видов деятельности.

|

Расходы |

|

|

От обычной деятельности (п. 5 ПБУ 10/99) |

Прочие (п. 11 ПБУ 10/99) |

|

Издержки, сопряженные с производством и сбытом продукции |

Отчисления в оценочные резервы |

|

Расходы на покупку и продажу товаров |

Траты, сопряженные с выбытием ОС |

|

Издержки, связанные с выполнением работ |

Проценты, перечисляемые фирмой по кредитным договорам |

|

Иные траты, которые являются предметом деятельности компании |

Издержки, связанные с передачей активов во временное использование |

|

Иные расходы |

|

П. 16 ПБУ 10/99 приводит следующие факторы для принятия издержек в бухучете:

1. Обоснованность затрат подтверждена определенным договором, нормами НПА или правилами делового оборота.

2. Величина издержек может быть выявлена.

3. Наличие уверенности в том, что по итогам данной хозоперации произойдет снижение экономических выгод компании.

В случае несоблюдения хотя бы одного из вышеперечисленных условий в бухучете признается дебиторка.

Доходы и расходы с точки зрения налогообложения

Налоговый учет доходов и расходов осуществляется с целью подсчета налогооблагаемой прибыли (и некоторых других видов налогов, уплачиваемых на спецрежимах) и регламентируется главой 25 НК РФ. И если в бухучете необходимо отображать абсолютно все произведенные хозоперации компании, то в налоговом существует перечень доходов и расходов, которые нельзя учитывать.

Доходы — это экономическая выгода, выраженная в денежной или натуральной форме (п. 1 ст. 41 НК РФ). В налоговом учете предусмотрены 2 вида доходов: от реализации и внереализационные. А также существует перечень не облагаемых налогом доходов.

|

Доходы |

Поступления, не облагаемые налогом |

|

|

От реализации |

Внереализационные |

|

|

Выручка от реализации товаров (работ и услуг) как собственного производства, так и покупных, уменьшенная на сумму НДС |

Доходы от аренды активов |

Взносы участников в УК |

|

Проценты, полученные по договорам займа, кредита или банковского вклада |

Авансы полученные |

|

|

Безвозмездно полученные активы (учитываются по рыночным ценам, но ограничиваются остаточной стоимостью передающей стороны) |

Кредиты и займы |

|

|

Излишки, выявленные в ходе инвентаризации |

Имущество, полученное по агентским договорам |

|

|

Иные доходы, перечисленные в ст. 250 НК РФ |

Иные поступления, перечисленные в ст. 251 НК РФ |

|

Подробности — в материалах:

- Как учитывать внереализационные доходы при расчете налога на прибыль?»;

- «Ст. 251 НК РФ (2015) — вопросы и ответы».

К налоговым расходам предъявляются особенные требования (п. 1 ст. 252 НК РФ):

- Расходы обязательно должны быть подтверждены корректно оформленной первичкой.

- Необходимо обосновать их экономическую необходимость.

Они подразделяются на расходы, связанные с производством и реализацией и внереализационные.

|

Расходы |

Издержки, не учитываемые при налогообложении прибыли |

||||

|

Связанные с производством и реализацией |

Внереализационные |

||||

|

Материальные (ст. 254 НК РФ) |

Зарплатные (ст. 255 НК РФ) |

Амортизация (ст. 256–260 НК РФ) |

Иные (ст. 261-264 НК РФ) |

Перечень состоит из 20 видов расходов (ст. 265 НК РФ). К ним также относятся те, что поименованы в ст. 266-267.4 НК РФ. |

Перечень трат, приведенных в ст. 270 НК РФ |

Как правильно учитывать налоговые расходы, узнайте в разделе «Расходы по налогу на прибыль — перечень».

Для определения налоговой прибыли необходимо сделать отдельный расчет, отобразив сведения по учитываемым в налоговой базе доходам и расходам в специальных налоговых регистрах. Объектом налогообложения является прибыль, которая рассчитывается путем уменьшения доходов на величину расходов.

Принципы учета доходов и расходов организации

В бухучете выделяют следующие основные принципы ведения учета доходов и расходов компании:

- Принцип объективности — все хозяйственные операции должны отображаться в бухучете методом сплошной записи на счетах, предусмотренных планом счетов в рублевом эквиваленте.

- Принцип двойной записи — любое движение активов и пассивов компании отображается одновременно в дебете одного счета и в кредите другого на основании первичной документации.

- Принцип начислений — информация отображается в учете по мере возникновения в том отчетном периоде, в котором была совершена, а не по факту оплаты.

- Принцип соответствия — доходы предприятия должны быть соотнесены с расходами.

Налоговым законодательством предусмотрены следующие принципы учета доходов и расходов компании:

- Принцип непрерывности — учет доходов и расходов ведется непрерывно с момента регистрации компании до даты снятия ее с учета.

- Принцип временной определенности — позволяет учитывать доходы и расходы как кассовым способом, так и методом начисления.

- Принцип последовательности — указывает, что нормы и правила налогового учета последовательно применяются от одного налогового периода к другому.

- Принцип обоснованности признания доходов и расходов — подразумевает, что налогоплательщик производит экономически оправданные и документально подтвержденные траты и в случае необходимости сможет доказать их обоснованность в соответствии с законодательными нормами (или делового оборота).

- Принцип равномерности признания доходов и расходов — помогает распределить расходы равномерно, если договором предусмотрено получение доходов на протяжении более чем одного отчетного периода, при этом отсутствует поэтапная сдача товаров (работ, услуг).

Алгоритм учета доходов и расходов компании

Бухгалтерский учет доходов и раٜсхٜодٜов организации осуществляется на осٜноٜваٜниٜи закона «О буٜхуٜчеٜтеٜ» от 06.12.2011 № 402-ФЗ, ноٜрм ПБУ 9/99, 10ٜ/9ٜ9 и иных НПٜА.

Бухучет доходов и раٜсхٜодٜов осуществляется методом двٜойٜноٜй записи с исٜпоٜльٜзоٜваٜниٜем соответствующих счетов, утٜвеٜржٜдеٜннٜых приказом Минфина от 31ٜ.1ٜ0.ٜ20ٜ00 № 94н. Аналитика ведется по каждому виду доходов и расходов с возможностью выявить финансовый результат по каждой операции.

Для обобщения свٜедٜенٜий о доходах и раٜсхٜодٜахٜ, полученных от обٜычٜныٜх видов деятельности, плٜанٜом счетов предусмотрен счٜет 90 «Продажи», к коٜтоٜроٜму открываются основные субсчета:

- 90.1 «Выручка» — для учٜетٜа доходов, признаваемых выٜруٜчкٜойٜ;

- 90.2 «Себестоимость» — для учٜетٜа затрат;

- 90.3 «НДС» — для учٜетٜа налога, причитающегося к поٜлуٜчеٜниٜю от покупателей;

- 90.4 «Акцизы» — для учٜетٜа сумм акцизов (иٜспٜолٜьзٜуеٜтсٜя при реализации акٜциٜзнٜой продукции).

Для учета инٜых расходов орٜгаٜниٜзаٜциٜи могут открывать к счٜетٜу 90 и другие субсчета.

Для выٜвеٜдеٜниٜя финансового результата, коٜтоٜрыٜй представляет собой раٜзнٜицٜу между выручкой и сеٜбеٜстٜоиٜмоٜстٜью, используется субсчет 90ٜ.9 «Прибыль/убыток от прٜодٜажٜ». По итогам каٜждٜогٜо месяца выводится реٜзуٜльٜтаٜт работы компании пуٜтеٜм сопоставления дебетовых обٜорٜотٜов по субсчетам, отٜкрٜытٜым для учета заٜтрٜат и других «минусовых» статей (90.2-90ٜ.8ٜ), с кредитовым обٜорٜотٜом по субсчету 90ٜ.1ٜ. Выявленная сумма спٜисٜывٜаеٜтсٜя проводкой Дт 90.9 Кт 99 в слٜучٜае превышения доходов над раٜсхٜодٜамٜи или Дт 99 Кт 90.9 — в слٜучٜае получения убытка. Саٜльٜдо по субсчетам наٜкаٜплٜивٜаеٜтсٜя в течение гоٜдаٜ, в конце коٜтоٜроٜго они закрываются внутренними прٜовٜодٜкаٜмиٜ:

Дт 90.1 Кт 90ٜ.9 — списано саٜльٜдо субсчета «Выручка»;

Дт 90.9 Кт 90ٜ.2 (90.3, 90.4…) — списано саٜльٜдо субсчетов затрат, НДС и иных уменьшающих выручку статей.

Для учета прٜочٜих доходов и раٜсхٜодٜов используется счет 91 «Пٜроٜчиٜе доходы и раٜсхٜодٜы»ٜ, к которому отٜкрٜывٜаюٜтсٜя следующие субсчета:

- 91.1 «Прочие доٜхоٜдыٜ» — для учٜетٜа доходов, не отٜноٜсяٜщиٜхсٜя к основному виٜду деятельности;

- 91.2 «Прочие раٜсхٜодٜы» — для учٜетٜа прочих издержек;

- 91.9 «Сальдо прочих доходов и расходов» — для выявления прибыли/убытка от операций, относящихся к иным видам деятельности.

Аналогично учету доходов и расходов от обычных видов деятельности бухгалтер в конце месяца сопоставляет сальдо счетов 91.1 и 91.2 и полученный результат списывает проводкой Дт 91.9 Кт 99 — при получении прибыли или Дт 99 Кт 91.9— убытка по итогам месяца. Субсчета закрываются по окончании года внутренними проводками.

Налоговый учет доходов и расходов, как уже было сказано ранее, имеет некоторые отличия от бухгалтерского.

Пример

Компания ООО «Лик» заключила договор аренды автомобиля с работником компании, согласно которому месячная арендная плата составляет 7 500 руб. Объем двигателя автомобиля — менее 2 000 см3.

При расчете налогооблагаемой прибыли можно учесть не более 1 200 руб. (подп. 11 п. 1 ст. 264 НК РФ). То есть, в бухучете в расходах отразится на 6 300 руб. (7 500 – 1 200) больше затрат, чем в налоговом. Аналитику налогового учета можно отобразить следующим образом:

|

Счет |

Сумма |

Аналитика |

|

НУ 91.2 «Прочие расходы» |

1 200 |

Расходы, принимаемые в целях налогообложения |

|

6 300 |

Не учитываемые расходы при подсчете прибыли |

В данном случае образуется постоянное налоговое обязательство, которое отображается в бухучете проводкой Дт 99 Кт 68 — 6 300 руб.

Между налоговым учетом (НУ) и бухучетом (БУ) при фиксации тех или иных доходов и расходов могут возникать не только постоянные, но и временные разницы. Это значит, что событие в бухгалтерском учете отображается раньше (позже), чем в налоговом.

Правила учета постоянных и временных разниц отображен в таблице ниже.

|

Постоянные разницы (между НУ и БУ возникают в одном налоговом периоде) |

||

|

Признак |

В БУ прибыль больше, чем в НУ |

В БУ прибыль меньше, чем в НУ |

|

Последствие |

Постоянное налоговое обязательство (ПНО) |

Постоянный налоговый актив (ПНА) |

|

Налоговые нюансы |

Условный расход |

Условный доход |

|

Проводка |

Дт 99 Кт 68 |

Дт 68 Кт 99 |

|

Временные разницы (между БУ и НУ возникают в разных налоговых периодах) |

||

|

Признак |

В НУ прибыль признается раньше, чем в БУ |

В БУ прибыль признается раньше, чем в НУ |

|

Последствие |

Вычитаемая временная разница (ВВР) |

Налогооблагаемая временная разница (НВР) |

|

Налоговые нюансы |

Отложенный налоговый актив (ОНА) |

Отложенное налоговое обязательство (ОНО) |

|

Проводка |

Дт 09 Кт 68 — формируем; Дт 68 Кт 09 — погашаем |

Дт 68 Кт 77 — формируем; Дт 77 Кт 68 — погашаем |

Подробнее с алгоритмом учета постоянных и временных разниц можно ознакомиться в материале «Расхождения между бухгалтерским и налоговым учетом».

Налоговый учет может вестись отдельно от бухгалтерского (чаще всего такой метод выбирают крупные компании) или же на основании данных бухучета с выделением налоговых разниц (такой способ, как правило, выбирают мелкие налогоплательщики). В любом случае корректное ведение налогового и бухучета по «двойным стандартам» возможно лишь с использованием автоматизированных систем.

Программа для учета доходов и расходов

На сегодняшний день рынок пестрит разнообразием программного обеспечения, позволяющего вести учет доходов и расходов организации. Самой популярной среди них является программа 1С-Предприятие. Последние версии позволяют учитывать большой объем информации и работать нескольким пользователям одновременно. Программа имеет различные модули с интуитивно понятным интерфейсом. Производитель отслеживает все законодательные изменения и своевременно выпускает необходимые обновления. Минусом данного программного обеспечения является значительная стоимость, а также необходимость оплаты услуг обслуживающих специалистов.

Что касается бесплатных программ для учета доходов и расходов, их можно скачать в интернете, но с ограниченным функционалом.

Целью бухгалтерского и налогового учета является формирование полной и достоверной информации о финансовом положении предприятия для обеспечения ею заинтересованных внутренних и внешних пользователей. Организация корректного учета доходов и расходов является важнейшим аспектом деятельности предприятий любого масштаба.

Фискальные органы проявляют пристальное внимание к порядку учета доходов и расходов налогоплательщиками. При этом налоговый учет значительно отличается от бухгалтерского, в связи с чем бухгалтерам приходится разрабатывать дополнительные учетные регистры.

Учет расходов

Расходы организации в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на:

-

расходы по обычным видам деятельности;

-

прочие расходы.

Расходы по обычным видам деятельности организация несет регулярно, они непосредственно связаны с ее основной деятельностью — производством продукции (в том числе работ, услуг), продажей товаров.

Например, для торговой организации расходами по обычным видам деятельности являются затраты на приобретение товаров, выплату зарплаты работникам, аренду офиса, склада, магазина и т.п.

Согласно п. п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг.

В организациях, предметом деятельности которых является предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является участие в уставных капиталах других организаций, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

Расходы, осуществление которых связано с предоставлением за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не является предметом деятельности организации, относятся к прочим расходам.

Расходами по обычным видам деятельности считается также возмещение стоимости основных средств, нематериальных активов и иных амортизируемых активов, осуществляемых в виде амортизационных отчислений.

Условия принятия к бухгалтерскому учету расходов

Согласно п. п. 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н расходы признаются в бухгалтерском учете при наличии следующих условий:

-

расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

-

сумма расхода может быть определена;

-

имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность.

Амортизация признается в качестве расхода исходя из величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов, срока полезного использования и принятых организацией способов начисления амортизации.

Расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, прочие или иные доходы и от формы осуществления расхода.

Расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

Группировка расходов по элементам

При формировании расходов по обычным видам деятельности должна быть обеспечена их группировка по следующим элементам:

-

материальные затраты;

-

затраты на оплату труда;

-

отчисления на социальные нужды;

-

амортизация;

-

прочие затраты.

Для целей управления в бухгалтерском учете организуется учет расходов по статьям затрат. Перечень статей затрат устанавливается организацией самостоятельно.

Порядок отражения расходов в бухгалтерском учете

Расходы по обычным видам деятельности отражаются по дебету счета 90 «Продажи».

В аналитическом учете каждый вид расходов по обычным видам деятельности следует отражать отдельно.

Это можно сделать, открыв субсчета к счету 90:

-

90-себестоимость;

-

90-коммерческие расходы;

-

90-управленческие расходы.

Проводки по признанию расходов по обычным видам деятельности будут следующие:

|

Дебет счета 90-себестоимость — Кредит счета 41 (43) |

Учтена себестоимость продаж |

|

Дебет счета 90-коммерческие расходы — Кредит счета 44 |

Учтены коммерческие расходы |

|

Дебет счета 90-управленческие расходы — Кредит счета 26 |

Учтены управленческие расходы |

Расходы и Отчет о финансовых результатах

В отчете о финансовых результатах расходы по обычным видам деятельности делятся на три вида.

-

Себестоимость продаж, которая отражается по строке 2120. Сумма этих расходов равна кредитовому обороту по счетам 41 «Товары», 43 «Готовая продукция» в корреспонденции с субсчетом 90-себестоимость.

-

Коммерческие расходы, которые отражаются по строке 2210. Сумма их равна кредитовому обороту по счету 44 «Расходы на продажу» в корреспонденции с субсчетом 90-коммерческие расходы.

-

Управленческие расходы, которые отражаются по строке 2220. Сумма этих расходов равна кредитовому обороту по счету 26 «Общехозяйственные расходы» в корреспонденции с субсчетом 90-управленческие расходы.

Проводки с кредита счета 41 (43) в дебет субсчета 90-себестоимость делаются одновременно с признанием выручки от реализации по кредиту субсчета 90-выручка. Это нужно, чтобы посчитать валовую прибыль (убыток) от продажи товаров (продукции), которая отражается по строке 2100.

Коммерческие и управленческие расходы относятся не к какой-либо конкретной операции, а к деятельности организации в целом. Поэтому, как правило, сальдо счетов 44 и 26 в конце месяца полностью списывается в дебет соответствующего субсчета к счету 90.

Что такое учет затрат в бухгалтерском учете: счета, статьи, проводки

Пожалуй, тема затрат одна из самых важных в жизни фирмы. Пристальным вниманием ее не обходят ни владельцы фирм, ни налоговая инспекция. Для одних, лишние затраты – это уменьшение прибыли. Для других, необоснованные затраты – это занижение налогов. Тема учета затрат в бухгалтерском учете очень обширна, но знакомиться с ней начнем в этой статье.

Понятие Затраты…, но одно ли оно?

Читая книги и учебники по бухгалтерскому учету можно обнаружить, что вместе с понятием Затраты часто встречается понятие Расходы. Да так часто, что даже в одном предложении они порой бывают вместе. Можно подумать о равенстве этих понятий. Однако, между ними есть принципиальное различие.

Затраты в бухгалтерском учете — это уменьшение ресурса предприятия, но без его потери. Такие ресурсы как деньги, материалы или др. обмениваются на другой ресурс или обязательство. Например: Оплатили деньгами поставщику за полученные ранее материал — «деньги превратились в материалы». А могли сначала оплатить поставщику и тем самым «зафиксировать» его обязательство перед нами.

В любом случае, ресурс «деньги» не потерян, а «превращен» либо в материалы, либо в обязательство.

Расходы в бухгалтерском учете — это безвозвратное превращение ресурсов фирмы для получения Выручки. Например: Продали товар и передали его покупателю. В этот момент себестоимость товара считается для фирмы Расходами.

Теперь, когда определена принципиальная разница между этими понятиями, следует быть внимательным к происходящим на предприятии событиям, чтобы для слов Затраты и Расходы ясно понимать каково их значение.

Названия статей Затрат и их группы

Всякое предприятие, стремясь заработать, вынуждено потратить деньги и понести затраты. Конкретный перечень таких затрат у фирм различается, но — есть и общие. К примеру, «канцелярия», «зарплата работников», некоторые виды налогов, «заправка картриджей», «электроэнергия», «коммунальные», «аренда помещения» и много-много еще других. Посмотрите на перечень конкретных статей затрат, используемых в двух работающих предприятиях.

список статей затрат

затратные статьи список

Как видно, перечень ничем не ограничен: названия статей затрат зависят от бухгалтера. Разумеется, следует придерживаться трех условий:

а) название должно отражать суть затраты,

б) слишком большая детализация статей дает подробный анализ, но увеличивает сложность при регистрации,

в) слишком обобщенное название статьи затрат облегчает работу, но теряется возможность детального анализа.

Наряду с названиями статей затрат, имеется возможность объединения их в группы. Какое дать название группе? Этот вопрос всегда актуален для фирм. Бухгалтерский учет предлагает каждую затрату относить к одной из пяти групп: «Материальные затраты», «Амортизация»,»Затраты на оплату труда», «Налоги с ФОТ», «Прочие».

Если взять за основу эти пять групп, то мы непременно потеряем детальный анализ затрат, поскольку уж очень обобщены эти группы. Следующий отчет «ОСВ по счету» показывает, как будут выглядеть собранные затраты.

Оборотно-сальдовая ведомость только по группам затрат

Для целей бухгалтерского учета это может быть достаточным. Но для анализа за деятельностью предприятия, для возможности управленческих решений в таких группах потеряна детализация. Выходом из этого положения будет специальный прием по заполнению списка затрат. Если за основу взять программу 1С Бухгалтерия, то справочник «Список затрат» можно заполнить следующим образом.

Справочник статей затрат по группам

В каждую группу, которую нам предлагает бухгалтерский учет, мы можем занести любое название статьи затрат, тем самым сохранив детализацию и возможность детального анализа. Теперь отчет «ОСВ по счету» может выглядеть так.

Оборотно-сальдовая ведомость по группам и статьям затрат

Как видите, мы смогли использовать рекомендуемые группы и сохранить нужную детализацию для анализа и принятия решений.

Бухгалтерские счета для Затрат и Расходов

Для учета Затрат в бухгалтерском учете можно найти целый список счетов. Если выписать самые основные, то список будет такой: 20, 25, 26, 44, 91.2, 90.2, 90.7-90.8. А вот так выглядят настройки этих счетов в программе 1С Бухгалтерия.

План счетов – список счетов затрат и расходов

Счета Затрат и Расходов работают по принципу: собрать данные и передать их на финансовый результат. У большинства организаций данные собираются в течение месяца. А в последний день, собранные Затраты определенным способом переносятся на финансовый результат (закрытие месяца).

Для одних счетов этот путь — прямо сразу в формулу финансового результата. Для других — этот путь не всегда прямой. Бывает и так, что счет Затрат в одних случаях идет сразу на финансовый результат, а в других — проделывает путь.

Например.

Счет 44 уходит на финансовый результат, на 90.7.

Счет 91.2 уже участник формулы финансового результата.

Счет 26 в одних случаях уйдет на 90.8, в других случаях уйдет на 20 и уже там «затеряется/включится» в себестоимость полученной продукции. А когда продукция будет продана, то эта себестоимость перейдет на 90.2.

Счет 25 тоже уходит на 20 и «включается» в себестоимость продукции.

Счет 20 передает свои данные по-разному. В одних случаях, данные уходят на 40 счет, в других на 43 и даже сразу на 90.2