Содержание

- Авансовые платежи по налогу на прибыль. Примеры

- Расчет ежемесячных авансовых платежей по налогу на прибыль

- Порядок уплаты авансовых платежй по налогу на прибыль

- Порядок отражения в декларации по налогу на прибыль авансовых платежей при уплате ежемесячных авансовых платежей в течение квартала

- 1. Все авансовые платежи, которые подлежали уплате в течение отчетного (налогового) периода.

- 2. Авансовый платеж, начисленный за отчетный период (налог за год).

- 3. Авансовый платеж (налог) к доплате по этой декларации, если начисленный авансовый платеж за этот отчетный период (налог за год) больше всех авансовых платежей, которые подлежали уплате в течение отчетного (налогового) периода.

- 4. Авансовый платеж (налог) к уменьшению по этой декларации, если начисленный авансовый платеж за предыдущий отчетный период больше начисленного авансового платежа за текущий отчетный период (налога за год).

- 5. Сумма ежемесячных авансовых платежей, подлежащих уплате в следующем квартале.

- 6. Ежемесячный авансовый платеж, подлежащий уплате в каждом из месяцев следующего квартала.

- Бухгалтерский учет

- Применение ПБУ 18/02

- Авансы по налогу на прибыль: отражать или нет?

- Ежемесячные авансовые платежи по налогу на прибыль с доплатой по итогам квартала

- Пример

- Что нужно учесть при расчете и уплате авансовых платежей

- Авансовые платежи по налогу на прибыль

- Особенности налога на прибыль

- Вариант 1: за квартал

- Вариант 2: раз в месяц по фактической прибыли

- Вариант 3: каждый месяц с доплатой за квартал

- Отчётность по налогу на прибыль

- Авансовые платежи по налогу на прибыль: порядок и сроки уплаты

- Способы внесения авансовых платежей

- Авансовые платежи раз в квартал

- Ежемесячные авансовые платежи

- Авансовые платежи по налогу на прибыль в 2019 году

- Какими бывают авансовые платежи по налогу на прибыль?

- Как рассчитать авансовые платежи по итогам квартала

- Как рассчитать ежемесячные авансовые платежи

- График платежей и выводы

- Порядок расчета средней величины доходов

- Вновь созданным организациям

- Строка 320 декларации по налогу на прибыль

- Кто заполняет строку 320 декларации по налогу на прибыль

- Форма декларации по налогу на прибыль в 2020 году

- Что указать в строке 320 декларации по налогу на прибыль

- Как заполнить строку 320 декларации по налогу на прибыль

- Обзор последних изменений по налогам, взносам и зарплате

- Авансы по налогу на прибыль

- Строки 290, 300, 310 декларации по налогу на прибыль

- Что отражают в строках 290-310 декларации по налогу на прибыль

- Как заполнять строки 290, 300, 310 декларации по прибыли

- Авансовые платежи по налогу на прибыль: кто платит и как рассчитать

- Кто и с какой периодичностью уплачивает авансовые платежи по налогу на прибыль

- Налог на прибыль ежеквартально

- Начисление авансовых платежей по налогу на прибыль ежеквартально

- Как рассчитываются авансы по налогу на прибыль ежемесячно

- Изменения в расчете налога на прибыль в 2019–2020 годах

- Итоги

- Ответ

- Сроки уплаты авансовых платежей ежемесячно исходя из прибыли предыдущего квартала

- Сроки уплаты авансовых платежей ежемесячно исходя из фактической прибыли

- Сроки уплаты налога на прибыль налоговым агентом

Авансовые платежи по налогу на прибыль. Примеры

Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Организация — плательщик налога на прибыль должна осуществлять уплату авансовых платежей по указанному налогу по итогам каждого отчетного (налогового) периода с уплатой ежемесячных авансовых платежей в течение отчетного периода.

Рассмотрим на примерах порядок начисления, отражения в бухгалтерском учете и уплаты авансовых платежей по налогу на прибыль.

Расчет ежемесячных авансовых платежей по налогу на прибыль

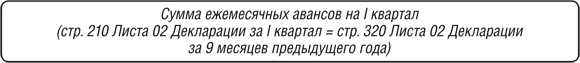

Ежемесячный авансовый платеж, подлежащий уплате в 1 квартале, рассчитывается по формуле (п. 2 ст. 285, п. 2 ст. 286 НК РФ):

Ежемесячный платеж в 1-м квартале = (Начисленный авансовый платеж за 9 месяцев предыдущего года — Начисленный авансовый платеж за 1-е полугодие предыдущего года)/3;

Полученный по этой формуле результат равен ежемесячным авансовым платежам, уплачиваемым в IV квартале предыдущего года.

Поэтому ежемесячные платежи 1 квартала можно не рассчитывать отдельно, а платить в той же сумме, что и в 4 квартале предыдущего года.

Общая сумма ежемесячных платежей, подлежащих уплате в 1 квартале, указывается в строке 320 Листа 02 декларации за 9 месяцев предыдущего года.

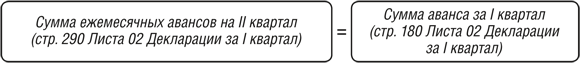

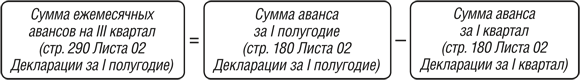

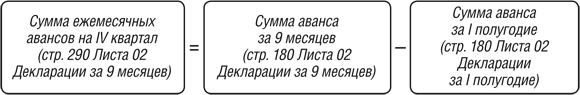

Ежемесячные авансовые платежи, подлежащие уплате во 2, 3 и 4 кварталах, рассчитываются по формулам (п. 2 ст. 285, п. 2 ст. 286 НК РФ):

Ежемесячный платеж во 2-м квартале = (Начисленный авансовый платеж за 1-й квартал)/3;

Ежемесячный платеж во 3-м квартале = (Начисленный авансовый платеж за 1-е полугодие — Начисленный авансовый платеж за 1-й квартал)/3;

Общая сумма ежемесячных платежей, подлежащих уплате в каждом из этих кварталов, указывается в строке 290 Листа 02 декларации, представляемой по итогам предыдущего квартала.

Если результат расчета ежемесячного платежа отрицательный или равен нулю, платить ежемесячные платежи в текущем квартале не надо (п. 2 ст. 286 НК РФ).

Если по итогам предыдущего квартала имеется переплата по налогу на прибыль (сумма налога к уменьшению по декларации), она автоматически засчитывается в счет уплаты ежемесячных авансовых платежей текущего квартала.

Пример. Расчет ежемесячных и квартальных авансовых платежей

В 1-м квартале компания уплатила ежемесячные авансовые платежи (строка 320 Листа 02 декларации за 9 месяцев предыдущего года, строка 210 Листа 02 декларации за I квартал) на общую сумму 7 млн руб.

Начисленный авансовый платеж за 1-й квартал (строка 180 Листа 02 декларации за I квартал) — 6 млн руб.

Поскольку начисленный платеж за I квартал меньше уплаченных в этом квартале ежемесячных платежей, квартальный авансовый платеж в апреле компания не уплачивает.

Ежемесячный авансовый платеж, подлежащий уплате во 2-м квартале, составит 2 млн руб. (6 млн руб. / 3).

В то же время за 1-й квартал компания уплатила больше, чем должна (7 млн руб. вместо 6).

Следовательно, у нее есть переплата по налогу на прибыль в сумме 1 млн руб. (7 млн руб. — 6 млн руб.).

Поэтому до 28 апреля достаточно уплатить ежемесячный авансовый платеж в сумме 1 млн руб. (2 млн руб. — 1 млн руб.).

Другие ежемесячные платежи 2-го квартала (в мае и в июне) уплачиваются в полной сумме — по 2 млн руб.

Порядок уплаты авансовых платежй по налогу на прибыль

Порядок уплаты авансовых платежей по налогу на прибыль зависит от величины выручки компании за четыре квартала, предшествующие отчетному (п. п. 2, 3 ст. 286 НК РФ).

Например, для того чтобы определить, как уплачивать авансовые платежи в 1-м квартале 2017 г., надо посмотреть сумму выручки за 1 — 4 кварталы 2016 г.

Если выручка не превышает 60 млн руб., то платить только квартальные авансовые платежи.

Отдельно сообщать об этом в ИФНС не нужно. Сообщение об изменении порядка уплаты авансовых платежей может прислать вам сама ИФНС (Письмо ФНС от 14.03.2016 N СД-4-3/4129@).

Если выручка больше 60 млн руб., то можно платить (Письмо Минфина от 03.03.2017 N 03-03-07/12170):

— или квартальные и ежемесячные авансовые платежи в течение квартала;

— или ежемесячные авансовые платежи исходя из фактической прибыли, в этом случае декларация подается ежемесячно (п. 3 ст. 289 НК РФ).

Выбранный способ нужно закрепить в налоговой учетной политике.

При этом Организация может изменить порядок уплаты авансовых платежей только с нового года.

Для этого не позднее 31 декабря предыдущего года нужно направить в свою инспекцию соответствующее уведомление (п. 2 ст. 286 НК РФ).

Отметим, что вновь созданные организации определяют способ уплаты авансовых платежей в особом порядке.

Срок уплаты авансовых платежей по налогу на прибыль зависит от того, как каким способом начисляются и уплачиваются авансовые платежи (п. 1 ст. 287, п. 3 ст. 289 НК РФ).

Для наглядности приведем сроки уплаты авансовых платежей в 2017 г. в таблице (п. 7 ст. 6.1 НК РФ):

|

За какой период уплачиваются авансовые платежи |

Способ уплаты авансовых платежей |

|

|

Квартальные и ежемесячные в течение квартала |

Только квартальные |

|

|

январь |

||

|

февраль |

||

|

март |

||

|

I квартал |

||

|

апрель |

||

|

май |

||

|

июнь |

||

|

Полугодие |

||

|

июль |

||

|

август |

||

|

сентябрь |

||

|

9 месяцев |

||

|

октябрь |

||

|

ноябрь |

||

|

декабрь |

||

Срок уплаты налога на прибыль за год одинаков для всех налогоплательщиков — не позднее 28 марта следующего года (п. 1 ст. 287, п. 4 ст. 289 НК РФ).

Таким образом, налог на прибыль за 2016 г. надо уплатить не позднее 28.03.2017, а за 2017 г. — не позднее 28.03.2018.

При этом за нарушение сроков уплаты авансовых платежей и налога на прибыль предусмотрена административная ответственность в виде начисления пени.

Порядок отражения в декларации по налогу на прибыль авансовых платежей при уплате ежемесячных авансовых платежей в течение квартала

Организации, уплачивающие ежемесячные в течение квартала и квартальные авансовые платежи, отражают их в декларации по налогу на прибыль следующим образом (п. п. 4.3, 4.3.2, 5.7, 5.8, 5.11 Порядка заполнения декларации).

1. Все авансовые платежи, которые подлежали уплате в течение отчетного (налогового) периода.

|

Все авансовые платежи, которые подлежали уплате в течение отчетного (налогового) периода |

В какой строке декларации отражается |

Как заполняется эта строка |

|

|

В декларации за I квартал |

В декларации за другие отчетные периоды (полугодие, 9 месяцев) и год |

||

|

Общая сумма |

В строке 210 Листа 02 |

Вписывается показатель строки 320 Листа 02 декларации за 9 месяцев предыдущего года |

Вписывается сумма показателей строк 180 и 290 Листа 02 декларации за предыдущий отчетный период <*> |

|

Сумма, начисленная в федеральный бюджет |

В строке 220 Листа 02 |

Вписывается показатель строки 330 Листа 02 декларации за 9 месяцев предыдущего года |

Вписывается сумма показателей строк 190 и 300 Листа 02 декларации за предыдущий отчетный период |

|

Сумма, начисленная в бюджет субъекта РФ |

В строке 230 Листа 02 |

Вписывается показатель строки 340 Листа 02 декларации за 9 месяцев предыдущего года |

Вписывается сумма показателей строк 200 и 310 Листа 02 декларации за предыдущий отчетный период <*> |

<*> Если Организация платит торговый сбор, то полученный результат надо уменьшить на сумму торгового сбора из строки 266 Листа 02 декларации за отчетный период.

2. Авансовый платеж, начисленный за отчетный период (налог за год).

|

Авансовый платеж, начисленный за отчетный период (налог за год) |

В какой строке декларации отражается |

Как заполняется эта строка |

|

Общая сумма |

В строке 180 Листа 02 |

Вписывается произведение показателей строк 120 и 140 Листа 02 этой декларации |

|

Сумма, начисленная в федеральный бюджет |

В строке 190 Листа 02 |

Вписывается произведение показателей строк 120 и 150 Листа 02 |

|

Сумма, начисленная в бюджет субъекта РФ |

В строке 200 Листа 02 |

Вписывается произведение показателей строк 120 и 160 Листа 02 |

Если показатель строки 120 Листа 02 равен нулю, то в строках 180 — 200 ставится прочерк.

3. Авансовый платеж (налог) к доплате по этой декларации, если начисленный авансовый платеж за этот отчетный период (налог за год) больше всех авансовых платежей, которые подлежали уплате в течение отчетного (налогового) периода.

|

Авансовый платеж (налог за год) к доплате по этой декларации |

В какой строке декларации отражается |

Как заполняется эта строка |

|

Сумма к уплате в федеральный бюджет |

1. В строке 270 Листа 02. 2. В строке 040 подраздела 1.1 разд. 1 |

Вписывается разница показателей строк 190 и 220 Листа 02, если строка 190 Листа 02 > строки 220 Листа 02; в остальных случаях ставится прочерк |

|

Сумма к уплате в бюджет субъекта РФ |

1. В строке 271 Листа 02. 2. В строке 070 подраздела 1.1 разд. 1 |

Вписывается разница показателей строк 200 и 230 Листа 02, если строка 200 Листа 02 > строки 230 Листа 02; в остальных случаях ставится прочерк <*> |

4. Авансовый платеж (налог) к уменьшению по этой декларации, если начисленный авансовый платеж за предыдущий отчетный период больше начисленного авансового платежа за текущий отчетный период (налога за год).

|

Авансовый платеж (налог) к уменьшению по этой декларации |

В какой строке декларации отражается |

Как заполняется эта строка |

|

В федеральный бюджет |

1. В строке 280 Листа 02. 2. В строке 050 подраздела 1.1 разд. 1 |

Вписывается разница показателей строк 220 и 190 Листа 02, если строка 220 Листа 02 > строки 190 Листа 02; в остальных случаях ставится прочерк |

|

В бюджет субъекта РФ |

1. В строке 281 Листа 02. 2. В строке 080 подраздела 1.1 разд. 1 |

Вписывается разница показателей строк 230 и 200 Листа 02, если строка 230 Листа 02 > строки 200 Листа 02; в остальных случаях ставится прочерк <*> |

<*> Если Организация платит торговый сбор, то сумму сбора можно учесть при расчете авансового платежа к доплате (уменьшению) в бюджет субъекта РФ.

5. Сумма ежемесячных авансовых платежей, подлежащих уплате в следующем квартале.

|

Ежемесячные авансовые платежи, подлежащие уплате в следующем квартале |

В какой строке декларации отражается |

Как заполняется эта строка <*> |

|

|

В декларации за I квартал |

В декларации за другие периоды |

||

|

Общая сумма |

В строке 290 Листа 02 |

Вписывается показатель строки 180 Листа 02 |

Вписывается разность показателей строк 180 Листа 02 декларации за текущий и предыдущий отчетные периоды |

|

Сумма к уплате в федеральный бюджет |

В строке 300 Листа 02 |

Вписывается показатель строки 190 Листа 02 |

Вписывается разность показателей строк 190 Листа 02 декларации за текущий и предыдущий отчетные периоды |

|

Сумма к уплате в бюджет субъекта РФ |

В строке 310 Листа 02 |

Вписывается показатель строки 200 Листа 02 |

Вписывается разность показателей строк 200 Листа 02 декларации за текущий и предыдущий отчетные периоды |

<*> В строках 290 — 310 ставится прочерк:

-

если исчисленный показатель строки равен нулю или меньше нуля;

-

если заполняется декларация за год.

Обращаем Ваше внимание на то, что в декларации за 9 месяцев надо также отразить сумму ежемесячных авансовых платежей, подлежащих уплате в I квартале следующего года:

-

общую сумму — по строке 320 Листа 02, которая равна показателю строки 290 Листа 02;

-

сумму, подлежащую уплате в федеральный бюджет, — по строке 330 Листа 02, которая равна показателю строки 300 Листа 02;

-

сумму, подлежащую уплате в бюджет субъекта РФ, — по строке 340 Листа 02, которая равна показателю строки 310 Листа 02.

6. Ежемесячный авансовый платеж, подлежащий уплате в каждом из месяцев следующего квартала.

|

Ежемесячный авансовый платеж, подлежащий уплате в каждом из месяцев следующего квартала |

В какой строке декларации отражается |

Как заполняется эта строка в декларации за I квартал, полугодие, 9 месяцев <*> |

|

Сумма к уплате в федеральный бюджет |

1. В строке 120 подраздела 1.2 разд. 1. 2. В строке 130 подраздела 1.2 разд. 1. 3. В строке 140 подраздела 1.2 разд. 1 |

В каждую строку вписывается сумма, равная 1/3 показателя строки 300 Листа 02 |

|

Сумма к уплате в бюджет субъекта РФ |

1. В строке 220 подраздела 1.2 разд. 1. 2. В строке 230 подраздела 1.2 разд. 1. 3. В строке 240 подраздела 1.2 разд. 1 |

В каждую строку вписывается сумма, равная 1/3 показателя строки 310 Листа 02 |

Бухгалтерский учет

Бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат от деятельности организации, выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций и оценки статей бухгалтерского баланса по правилам, принятым нормативными правовыми актами по бухгалтерскому учету (п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н).

Информация о формировании конечного финансового результата отражается на счете 99 «Прибыли и убытки».

На указанном счете отражаются также суммы начисленного условного расхода (дохода) по налогу на прибыль в корреспонденции со счетом 68 «Расчеты по налогам и сборам» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Применение ПБУ 18/02

По итогам отчетного периода в бухгалтерском учете отражается сумма условного расхода по налогу на прибыль, определяемая исходя из суммы бухгалтерской прибыли, полученной за отчетный период, и действующей ставки налога на прибыль (независимо от суммы налогооблагаемой прибыли) (п. 20 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

Далее, независимо от суммы налогооблагаемой прибыли (убытка) в бухгалтерском учете организации отражается сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли (убытка) и признаваемая в целях ПБУ 18/02 условным расходом (условным доходом) по налогу на прибыль.

Сумма начисленного условного расхода по налогу на прибыль за отчетный период отражается в бухгалтерском учете по дебету счета 99 «Прибыли и убытки» (субсчет по учету условных расходов по налогу на прибыль) в корреспонденции с кредитом счета 68, субсчет «Расчеты по налогу на прибыль».

В соответствии с п.21 ПБУ 18/02 исходя из величины условного расхода (условного дохода) организация определяет текущий налог на прибыль (текущий налоговый убыток), то есть налог на прибыль для целей налогообложения путем корректирования величины условного расхода (условного дохода) на суммы постоянного налогового обязательства, отложенного налогового актива и отложенного налогового обязательства отчетного периода.

Здесь возможны следующие варианты:

-

по итогам отчетного периода не возникают Разницы между прибылью по данным бухгалтерского и прибылью по данным налогового учета

-

по итогам отчетного периода возникают Разницы между прибылью по данным бухгалтерского и прибылью по данным налогового учета.

1) Вариант. Разницы между прибылью по данным бухгалтерского и налогового учета по итогам отчетного периода не возникло.

Если разницы между прибылью по данным бухгалтерского и налогового учета по итогам отчетного периода не возникло, то в этом случае сумма условного расхода по налогу на прибыль равна сумме текущего налога на прибыль, определяемого в порядке, установленном п. п. 21, 22 ПБУ 18/02.

Пример. Отражение авансового платежа по налогу на прибыль в бухгалтерском учете

По итогам девяти месяцев 2017 г. организацией был получен убыток, в связи с чем суммы ежемесячных авансовых платежей в IV квартале 2017 г. и, соответственно, в I квартале 2018 г. не уплачивались.

По итогам I квартала 2018 г. прибыль по данным бухгалтерского и налогового учета составила 127 000 руб.

Отчетными периодами в бухгалтерском и налоговом учете признаются I квартал, полугодие и девять месяцев.

Законом субъекта РФ не предусмотрено применение пониженной ставки по налогу на прибыль в бюджет субъекта РФ.

В учете Организации авансовый платеж по налогу на прибыль, подлежащий уплате по итогам I квартала 2017 г., если ежемесячные авансовые платежи по налогу на прибыль в I квартале 2017 г. не уплачивались, следует отразить следующими записями:

Авансы по налогу на прибыль: отражать или нет?

Порядок исчисления и уплаты налога на прибыль предусматривает возникновение у организации обязательств в виде ежемесячных авансовых платежей. Даты их внесения не совпадают ни с окончанием месяца, ни с окончанием квартала. Означает ли это, что отражать ежемесячные авансовые платежи в бухучете не нужно? В этом вопросе вместе с вами разбираются эксперты службы Правового консалтинга ГАРАНТ аудитор Марина Пивоварова и профессиональный бухгалтер Сергей Родюшкин.

Обязана ли организация отражать в бухгалтерском учете начисление ежемесячных авансовых платежей по налогу на прибыль, уплачиваемых в течение квартала?

В бухгалтерском учете необходимо отражать начисление сумм авансовых платежей по налогу на прибыль, включая суммы ежемесячных авансовых платежей. С учетом алгоритма исчисления авансовых платежей, предусматривающего зачет ранее исчисленных авансовых платежей, начисление отражается следующими бухгалтерскими записями:

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль»

— отражен ежемесячный авансовый платеж, подлежащий к уплате в 1-м, 2-м и 3-м месяцах отчетного квартала;

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль»

— отражена сумма налога на прибыль к доплате (или «сторно» — к уменьшению) по итогам отчетного (налогового) периода.

При решении вопроса об отражении или неотражении в бухгалтерском учете начисления авансовых платежей налогов, включая авансовые платежи по итогам каждого отчетного (налогового) периода и ежемесячные авансовые платежи по налогу на прибыль, мы исходим из принципов, заложенных в положения Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете» (далее — Закон № 129-ФЗ), согласно которым объектами бухгалтерского учета являются имущество организаций, их обязательства и хозяйственные операции, осуществляемые организациями в процессе их деятельности (п. 2 ст. 1 Закона № 129-ФЗ), и основными задачами бухгалтерского учета является формирование полной и достоверной информации о деятельности организации и ее имущественном положении (п. 3 ст. 1 Закона № 129-ФЗ).

Требование к бухгалтерской отчетности давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении заложено и в п. 6 ПБУ 4/99 «Бухгалтерская отчетность организации».

Вывод о том, что в целях достоверного отражения финансовых результатов деятельности организации за соответствующий период отчет о прибылях и убытках, представляемый в составе промежуточной бухгалтерской отчетности, должен содержать сведения о налоге на прибыль, причитающемся к уплате за счет прибыли за этот период, вытекает из анализа положений п. 21 и 23 ПБУ 4/99 и п. 83 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.98 № 34н.

Учитываем также, что налоговые органы самостоятельно на основании деклараций производят начисление сумм ежемесячных авансовых платежей, подлежащих уплате в бюджет, в карточках лицевых счетов налогоплательщиков (см., например, письма МНС России от 26.12.2003 № ВГ-6-02/1372@, УМНС России по г. Москве от 12.03.2004 № 26-08/16764). Следовательно, неотражение в бухгалтерском учете начисления авансовых платежей по налогу на прибыль противопоставляет друг другу размеры задолженности (обязательств) организации перед бюджетом по данным ее бухгалтерской отчетности и данным налоговых органов.

И наконец, согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 № 94н, для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, предназначен счет 68 «Расчеты по налогам и сборам». При этом счет 68 кредитуется на суммы налога на прибыль, причитающиеся по налоговым декларациям (расчетам) к взносу в бюджеты в корреспонденции со счетом 99 «Прибыли и убытки», а по дебету счета 68 отражаются суммы, фактически перечисленные в бюджет.

Ежемесячные авансовые платежи по налогу на прибыль с доплатой по итогам квартала

Актуально на: 15 апреля 2019 г.

Организации, не имеющие права на уплату только квартальных авансов по налогу на прибыль и не перешедшие добровольно на ежемесячную уплату авансовых платежей по фактической прибыли, в 2019 году должны уплачивать ежемесячные авансовые платежи, рассчитанные по данным предыдущего квартала, с доплатой по итогам квартала.

Вновь созданные компании начинают уплачивать ежемесячные авансы по истечении полного квартала с даты регистрации, если их выручка превысила установленный НК РФ лимит (п. 6 ст. 286 НК РФ) и изначально не была выбрана уплата авансов по фактической прибыли.

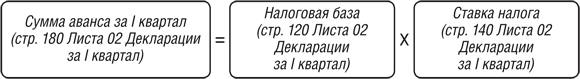

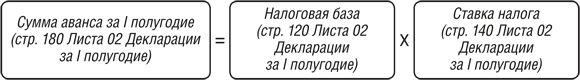

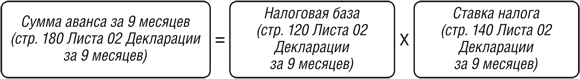

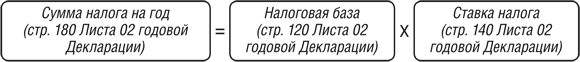

Расчет начисленного авансового платежа/налога по итогам квартала/года

Данные суммы считаются нарастающим итогом с начала года и отражаются в Декларации по налогу на прибыль (утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@) следующим образом:

Расчет суммы, подлежащей ежемесячной уплате в следующем отчетном периоде (квартале)

В течение I квартала текущего года организация уплачивает ежемесячные авансы в таком же размере, в каком они должны были быть уплачены в течение IV квартала предыдущего года (п. 2 ст. 286 НК РФ).

Сумма авансов, ежемесячно перечисляемых в бюджет в течение II, III и IV кварталов, рассчитывается так:

Ежемесячно нужно перечислять 1/3 суммы, рассчитанной по приведенным формулам.

Расчет суммы аванса/налога, подлежащего доплате в бюджет по итогам отчетного периода/года:

Обратите внимание, что мы привели общие формулы расчета аванса/налога. У организаций, уплачивающих торговый сбор, а также у организаций, производящих уплату налога за пределами РФ, сумма которого засчитывается в счет уплаты налога на прибыль, аванс/налог считаются несколько иначе.

Пример

| Отчетный период 2019 года/год | Налоговая база нарастающим итогом, руб. | Ставка налога, % | Сумма начисленного аванса/налога нарастающим итогом, руб. | Сумма авансов, уплачиваемых в течение квартала, руб. | Сумма аванса/налога, подлежащая доплате по итогам отчетного периода/года, руб. |

|---|---|---|---|---|---|

| I квартал | 200 000 | 20 (3% — в федеральный бюджет, 17% — в региональный) | 40 000 | 15 000 (по данным прошлого года) | 25 000 |

| I полугодие | 500 000 | 100 000 | 40 000 | 20 000 | |

| 9 месяцев | 900 000 | 180 000 | 60 000 | 20 000 | |

| Год | 1 800 000 | 360 000 | 80 000 | 100 000 |

Для определения аванса, перечисляемого в бюджет ежемесячно в течение определенного квартала, нужно сумму ежемесячных авансов на этот квартал разделить на 3. Например, организация должна перечислять не позднее 28.10.19, 28.11.19 по 26 667 руб., 30.12.19 — 26 666 руб. (80 000 руб./3). Кроме того, не забудьте распределить сумму аванса между федеральным и региональным бюджетами. К примеру, не позднее 28.11.2019 фирма должна уплатить в федеральный бюджет 4 000 руб. (26 667 руб. х 3%/20%), в региональный – 22 667 руб. (26 667 руб. х 17%/20%).

Что нужно учесть при расчете и уплате авансовых платежей

1. В декларациях отражаются только начисленные суммы (а не фактически уплаченные). Например, если ежемесячно в течение квартала вы должны были перечислять по 10 000 руб., а по факту платили лишь по 7 000 руб., то при расчете аванса, подлежащего доплате по итогам этого квартала, и отражении его в декларации учитывается все равно 30 000 руб. (10 000 руб. х 3).

2. Если сумма ежемесячных авансов и аванса, начисленного за предыдущий период, превысила сумму авансового платежа/налога, рассчитанную по итогам отчетного/налогового периода, то по итогам данного отчетного/налогового периода вам платить в бюджет ничего не надо (п. 1 ст. 287 НК РФ). Например, сумма аванса за I квартал составила 15 000 руб., в течение II квартала вы перечислили ежемесячных авансов на общую сумму 15 000 руб., а по итогам I полугодия сумма аванса получилась равной 20 000 руб., то 10 000 руб. — по сути ваша переплата (20 000 руб. – 15 000 руб. – 15 000 руб.).

Авансовые платежи по налогу на прибыль

Компании на ОСНО платят налог со своей прибыли частями в течение года. Когда год заканчивается, надо рассчитать годовую сумму налога и доплатить разницу. Авансовые платежи по налогу на прибыль рассчитываются и перечисляются несколькими способами. Давайте разберёмся, от чего это зависит, и есть ли у организации выбор. А также на примерах рассмотрим возможные варианты расчёта.

Особенности налога на прибыль

Налог на прибыль платят все организации на основной системе налогообложения. Налоговая база складывается из разницы между доходами и расходами от реализации, а также от внереализационных операций. При этом есть перечень необлагаемых доходов — они собраны в статье 251 Налогового кодекса. Также существуют виды затрат, которые не включаются в налоговую базу — их можно найти в статье 270 НК РФ. Оба списка являются исчерпывающими. Иначе говоря, если какие-то типы доходов или расходов в них прямо не указаны, при расчёте налога они таковыми признаваться не могут.

Организации платят налог в течение года частями, которые называют авансовыми платежами. Когда год закончился, считают окончательную сумму налога, учитывая то, что уже было заплачено. Авансы перечисляются в бюджет либо раз в квартал, либо раз в месяц. Это зависит от дохода компании и того, какой способ она выбрала.

Налог в общем случае уплачивается по ставке 20%. Сумма делится между бюджетами разных уровней. Авансовые платежи по налогу на прибыль в 2019 году распределяются так: 3% идет в федеральный бюджет, 17% — в региональный. Такой порядок применяется с 2017 года и сохранится до 2024 включительно. Далее распределение будет другим: в федеральный бюджет пойдет только 2%, в региональный — 18%. Плательщики должны сами распределять налог и в платёжных поручениях указывать соответствующие реквизиты, в том числе коды бюджетной классификации.

О правилах расчёта авансов сказано в статье 286 НК РФ. Всего существует 3 способа:

- Поквартально. Расчёт авансов производится за I квартал, полгода и 9 месяцев. Такой вариант подходит организациям нескольких типов, среди которых:

- коммерческие компании, получившие в каждом из 4 предыдущих кварталов дохода от продажи товаров и услуг в среднем не более 15 млн рублей;

- бюджетные и автономные учреждения;

- иностранные организации с представительствами в РФ.

- Раз в месяц, исходя из того, сколько прибыли заработано по факту. Расчёт авансов делается ежемесячно, база берётся с начала года. Такой способ применяется добровольно теми компаниями, которые не имеют права производить квартальные авансовые платежи. Для этого нужно до конца года сообщить в ФНС в произвольной форме о своем намерении. Применять метод можно будет с будущего года.

- Раз в месяц с доплатой по окончании квартала. Этот способ применяется организациями, которые не попадают под условия из пункта 1 и не выбрали сами способ из пункта 2. Суть в том, что в текущем квартале нужно уплачивать авансы, ориентируясь на итоги предыдущего. А когда период кончится, нужно сделать перерасчёт, исходя из того, сколько дохода заработано по факту.

По окончании года нужно посчитать остаток налога с учетом перечисленных авансов. Исчисляется он по формуле: База за год * Ставка — Сумма авансов, уплаченных в течение года. Налог платится до 28 марта включительно. Если это выходной, срок сдвигается на следующий рабочий день.

А теперь рассмотрим описанные выше методы на примерах.

Вариант 1: за квартал

ООО «Альфа» было создано в начале 2019 года. Новая компания будет перечислять авансы поквартально до тех пор, пока не превысит лимит прибыли. Внутри года будет 3 платежа — по итогам I квартала, 6 и 9 месяцев. А в начале следующего года компания должна будет посчитать, сколько налога нужно доплатить.

Аванс считается так: База за период * 20% — Сумма аванса прошлого периода текущего года. Уплачивается авансовый платеж за квартал до 28 числа месяца, который идет за его окончанием. Как нужно посчитать авансы и налог для компании из примера, показано в Таблице 1. Сумма к уплате разбита на части, которые нужно перечислить в разные бюджеты.

Таблица 1. Расчёт авансов для ООО «Альфа» за 2019 год

|

Периоды |

Налоговая база, рублей |

Исчисленный аванс с начала года, рублей (база * 20%) |

К уплате по окончании периода (федеральная/региональная часть), рублей |

Крайний срок уплаты |

|---|---|---|---|---|

|

I квартал |

100 000 |

20 000 |

20 000 (3 000 / 17 000) |

29 апреля |

|

полугодие |

500 000 |

100 000 |

80 000 (12 000 / 68 000) |

29 июля |

|

9 месяцев |

1 200 000 |

240 000 |

140 000 (21 000 / 119 000) |

28 октября |

|

год |

2 500 000 |

500 000 |

260 000 (39 000 / 221 000) |

30 марта 2020 года |

Вариант 2: раз в месяц по фактической прибыли

ООО «Бета» действует уже несколько лет, и её доходы увеличиваются. В 2018 году компания заранее подготовилась к превышению лимита и подала в ФНС уведомление об уплате авансов по фактической прибыли.

Этот метод похож на предыдущий, с той лишь разницей, что авансы рассчитываются по окончании каждого месяца, а не квартала. База берётся нарастающим итогом с начала года. То есть в феврале исчисляется налог за январь, в марте — за январь и февраль, в апреле — за период январь-март и так далее. Уплата производится до 28 числа следующего за периодом месяца.

Таблица 2. Расчёт авансовых платежей по налогу на прибыль ООО «Бета» за 2019 год

|

Последний месяц периода |

Налоговая база, тыс. рублей |

Исчисленный аванс, тыс. рублей (база * 20%) |

К уплате по окончании периода (федеральная/ региональная часть), тыс. рублей |

Крайний срок уплаты |

|---|---|---|---|---|

|

январь |

15 000 |

3 000 |

3 000 (450 / 2 550) |

28 февраля |

|

февраль |

33 000 |

6 600 |

3 600 (540 / 3 060) |

28 марта |

|

март |

51 000 |

10 200 |

3 600 (540 / 3 060) |

29 апреля |

|

апрель |

60 000 |

12 000 |

1 800 (270 / 1 530) |

28 мая |

|

май |

90 000 |

18 000 |

6 000 (900 / 5 100) |

28 июня |

|

июнь |

126 000 |

25 200 |

7 200 (880 / 6 120) |

29 июля |

|

июль |

153 000 |

30 600 |

5 400 (810 / 4 590) |

28 августа |

|

август |

180 000 |

36 000 |

5 400 (900 / 5 100) |

30 сентября |

|

сентябрь |

210 000 |

42 000 |

6 000 (900 / 5 100) |

28 октября |

|

октябрь |

237 000 |

47 400 |

5 400 (810 / 4 590) |

28 ноября |

|

ноябрь |

264 000 |

52 800 |

5 400 (810 / 4 590) |

30 декабря |

|

декабрь |

291 000 |

58 200 |

5 400 (810 / 4 590) |

28 марта 2020 |

Такой метод является более простым и понятным, чем следующий. При нём не возникает переплаты по налогу. Это связано с тем, что исчисляется аванс по факту, а не исходя из предполагаемого дохода. Плюс ещё и в том, что на уплату налога идет часть действительно полученной прибыли, а не деньги организации, изъятые из оборота.

Вариант 3: каждый месяц с доплатой за квартал

Компания «Гамма» на рынке второй год. В 2018 году она платила авансы раз в квартал — объём дохода это позволял. Но теперь ей пришлось перейти на ежемесячные авансовые платежи по налогу на прибыль, поскольку в 2019 году она превысила лимит доходов для поквартальной уплаты. Уведомление о расчёте авансов по полученной прибыли заранее подано не было. Поэтому исчислять их придётся, исходя из предполагаемого дохода.

В течение I квартала должно быть уплачено столько же аванса, сколько в IV квартале прошлого года. Эта сумма отражается в декларации по налогу на прибыль за 9 месяцев предыдущего года (лист 02, строка 320). Даже если станет понятно, что период будет убыточным, уменьшить аванс нельзя.

За IV квартал 2018 года ООО «Гамма» уплатило аванс по налогу на прибыль в сумме 2 млн рублей. Поэтому в течение I квартала 2019 года нужно уплатить столько же. Ежемесячные авансовые платежи по налогу на прибыль вносятся таким образом:

- сумма квартального платежа делится на 3 равные части;

- уплата производится не позднее 28 числа каждого из трех месяцев квартала.

Значит, компания «Гамма» в I квартале должна перечислить по 666,67 тыс. рублей до 28 января, 28 февраля и 28 марта. Сумму нужно распределить между бюджетами:

- 566,67 тыс. рублей (17%) — в региональный;

- 100 тыс. рублей (3%) — в федеральный.

Следующие квартальные авансы рассчитываются так:

- во II квартале сумма равна авансу за I квартал;

- в III квартале: аванс за полугодие — аванс за I квартал;

- в IV квартале: аванс за 9 месяцев — аванс за полугодие.

Когда квартал закончится, определяется аванс за период и размер доплаты, исходя из того, сколько реально получено дохода. Доплата считается по формуле: Аванс за текущий период — (Аванс за прошлый период + Сумма ежемесячных авансов за текущий квартал). Например, за 9 месяцев доплата считается так: Аванс за 9 месяцев — (Аванс за полугодие + Ежемесячные авансовые платежи III квартала).

Как ООО «Гамма» нужно рассчитать суммарные ежемесячные авансовые платежи по налогу на прибыль в 2019 году и доплату по итогам квартала, показано в таблице 3.

Таблица 3. Расчёт авансов по налогу на прибыль ООО «Гамма» за 2019 год

|

Периоды |

Налоговая база нарастающим итогом, тыс. рублей |

Сумма |

Сумма |

Доплата по итогам квартала, тыс. рублей |

|---|---|---|---|---|

|

I квартал |

17 000 |

3 400 |

2 000 (по данным IV квартала 2018 года) |

3 400 — 2 000 = 1 400 |

|

II квартал |

42 000 |

8 400 |

3 400 |

8 400 — (3 400 + 3 400) = 1 600 |

|

III квартал |

70 000 |

14 000 |

5 000 |

14 000 — (8 400 + 5 000) = 600 |

|

IV квартал |

110 000 |

22 000 |

5 600 |

22 000 — (14 000 + 5 600) = 2 400 |

При использовании этого метода может образоваться переплата аванса. Если ежемесячно уплачиваемая сумма плюс аванс за предыдущий период будут больше, чем платёж по итогам текущего периода, то ничего доплачивать в бюджет не нужно.

Отчётность по налогу на прибыль

С периодичностью авансовых платежей связана и частота подачи декларации по налогу на прибыль. Если авансовые платежи считаются 1 раз в квартал или ежемесячно с поквартальной доплатой, то налоговая декларация подаётся 4 раза в год — по итогам I квартала, полугодия, 9 месяцев и года. Подавать отчёты по авансовым платежам нужно до 28 числа следующего после окончания квартала месяца, то есть в тот же срок, что и производить уплату налога. Отчёт за год сдаётся до 28 марта следующего года.

При уплате ежемесячных платежей по фактической прибыли отчёты подаются каждый месяц. Крайний срок подачи — 28 число следующего месяца. Важный нюанс при заполнении декларации — отражать в ней нужно суммы, которые были начислены. При этом не имеет значения, полностью ли они были уплачены или нет.

Итак, мы рассмотрели все возможные варианты расчёта и уплаты авансов по налогу на прибыль. Если доходы компании меньше установленного лимита, то применяется самый простой метод поквартального расчёта. При приближении к предельной величине дохода следует заранее подать в ФНС уведомление о расчете ежемесячных авансов, исходя из фактической прибыли, поскольку такой метод проще и выгоднее.

Авансовые платежи по налогу на прибыль: порядок и сроки уплаты

Ермошина Е. Л., эксперт информационно-справочной системы «Аюдар Инфо»

Согласно п. 2 ст. 286 НК РФ по итогам каждого налогового (отчетного) периода, если иное не предусмотрено указанной статьей НК РФ, налогоплательщики исчисляют сумму авансового платежа исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода.

Таким образом, платежи по налогу на прибыль организаций по окончании отчетного периода исчисляются по результатам хозяйственной деятельности и представляют собой налог в виде авансовых платежей, а их уплата является способом, обеспечивающим равномерное поступление налога в течение налогового периода (Письмо Минфина России от 08.11.2017 № 03-03-07/73398).

Далее на примерах рассмотрим алгоритм внесения этих авансовых платежей.

Способы внесения авансовых платежей

Итак, по итогам налогового периода (календарного года) уплачивается сам налог, а все платежи, которые вносятся в течение года, называются авансовыми.

Статья 286 НК РФ предусматривает три способа их уплаты (см. схему ниже).

Обозначим эти платежи таким образом:

-

АП – авансовые платежи по итогам отчетного периода;

-

ЕАП – ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода.

Отдельные категории налогоплательщиков, перечисленные в п. 3 данной статьи, уплачивают АП только раз в квартал по итогам I квартала, полугодия и девяти месяцев.

Остальные налогоплательщики, не указанные в названном пункте, перечисляют их одним из двух способов (по выбору):

-

АП по итогам I квартала, полугодия и девяти месяцев плюс ЕАП внутри каждого квартала;

-

АП исходя из фактически полученной прибыли. В этом случае отчетными периодами будут признаваться месяц, два месяца, три месяца и т. д. до окончания календарного года. (Не путать с ЕАП внутри квартала.)

Авансовые платежи раз в квартал

Перечень налогоплательщиков, которые уплачивают только квартальные АП по итогам отчетного периода (то есть за I квартал, полугодие, девять месяцев), содержится в п. 3 ст. 286 НК РФ.

К сведению: раз в квартал вносят АП организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые в соответствии со ст. 249 НК РФ, не превышали в среднем 15 млн руб. за каждый квартал.

В расчет принимается выручка от реализации товаров (работ, услуг) – как собственного производства, так и ранее приобретенных – и выручка от реализации имущественных прав (внереализационные доходы не учитываются). В показатель выручки не включаются суммы НДС и акцизов, предъявленные покупателям.

При этом в расчете участвуют все доходы от реализации товаров (работ, услуг, имущественных прав) за четыре предшествующих квартала (см. Письмо Минфина России от 18.02.2016 № 03-03-06/1/8988).

При определении предыдущих четырех кварталов необходимо учитывать последовательно идущие четыре квартала, предшествующие периоду, на который приходится срок представления соответствующей налоговой декларации (см. Письмо Минфина России от 21.09.2012 № 03-03-06/1/493). Например, если доходы от реализации за предыдущие четыре квартала (II, III и IV кварталы 2018 года и I квартал 2019 года) превысили в среднем 15 млн руб. за каждый квартал, то налогоплательщик вносит ежемесячные авансовые платежи начиная с II квартала 2019 года, отраженные в декларации по налогу на прибыль организаций за I квартал 2019 года.

Кроме того, только квартальные АП уплачивают следующие налогоплательщики (независимо от объема полученных доходов):

-

бюджетные учреждения (исключение – театры, музеи, библиотеки, концертные организации, являющиеся бюджетными учреждениями. Они не исчисляют и не вносят АП и представляют налоговую декларацию только по истечении налогового периода);

-

автономные учреждения;

-

иностранные организации, осуществляющие деятельность в Российской Федерации через постоянное представительство;

-

НКО, не имеющие дохода от реализации товаров (работ, услуг);

-

участники простых или инвестиционных товариществ – в отношении доходов, получаемых ими от участия в этих товариществах;

-

инвесторы соглашений о разделе продукции – в части доходов, полученных от реализации указанных соглашений;

-

выгодоприобретатели по договорам доверительного управления.

К сведению: АП по итогам отчетного периода засчитываются в счет уплаты налога по итогам следующего отчетного (налогового) периода (абз. 5 п. 1 ст. 287 НК РФ).

Таким образом, сумма квартального АП, которую организация должна уплатить в бюджет по итогам соответствующего отчетного периода (АПк доплате), рассчитывается как разница между суммами квартальных АП, исчисленных по итогам текущего отчетного периода (АПотчетный) и предыдущего отчетного периода (АПпредыдущий), то есть:

АПк доплате = АПотчетный – АПпредыдущий

АП по итогам отчетного периода вносятся не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Таким образом, в течение года организации заполняют налоговые декларации раз в три месяца, исходя из фактически полученной прибыли (в настоящее время применяются форма декларации и порядок ее заполнения, утв. Приказом ФНС России от 19.10.2016 № ММВ-7-3/572@), и представляют их не позднее 28 апреля, 28 июля, 28 октября текущего налогового периода, в эти же сроки вносятся АП.

Пример 1.

Организация за предыдущие четыре квартала получила доходы от реализации, величина которых не превысила в среднем 15 млн руб. за каждый квартал. В связи с этим организация вносит квартальные АП.

Ставка налога равна 20%, в том числе в федеральный бюджет – 3%, в бюджет субъекта РФ – 17%.

Облагаемая база по налогу на прибыль в 2019 году составляла: за I квартал – 350 000 руб., за полугодие – 420 000 руб., за девять месяцев – 315 000 руб., за год – 560 000 руб.

В налоговых декларациях будут отражены следующие показатели (руб.):

|

Показатели листа 02 декларации |

Код строки |

I квартал |

Полугодие |

Девять месяцев |

Год |

|

Налоговая база для исчисления налога |

350 000 |

420 000 |

315 000 |

560 000 |

|

|

Сумма исчисленного налога – всего |

70 000 |

84 000 |

63 000 |

112 000 |

|

|

В том числе: |

|||||

|

– в федеральный бюджет |

10 500 |

12 600 |

9 450 |

16 800 |

|

|

– в бюджет субъекта РФ |

59 500 |

71 400 |

53 550 |

95 200 |

|

|

Сумма начисленных авансовых платежей за отчетный (налоговый) период – всего |

– |

70 000* |

84 000* |

63 000* |

|

|

В том числе: |

|||||

|

– в федеральный бюджет |

– |

10 500 |

12 600 |

9 450 |

|

|

– в бюджет субъекта РФ |

– |

59 500 |

71 400 |

53 550 |

|

|

Сумма налога к доплате: |

|||||

|

– в федеральный бюджет |

10 500 |

2 100 |

– |

7 350** |

|

|

– в бюджет субъекта РФ |

59 500 |

11 900 |

– |

41 650** |

|

|

Сумма налога к уменьшению: |

|||||

|

– в федеральный бюджет |

– |

– |

3 150 |

– |

|

|

– в бюджет субъекта РФ |

– |

– |

17 850 |

– |

* Суммы начисленных АП за соответствующий отчетный (налоговый) период, указываемые по строкам 210 – 230 листа 02 декларации, переносятся из строк 180 – 200 декларации за предыдущий отчетный период.

** По итогам девяти месяцев у организации образовалась переплата в федеральный бюджет в сумме 3 150 руб., в бюджет субъекта РФ – 17 850 руб., которая может быть зачтена в счет уплаты налога на прибыль за налоговый период. Если налоговый орган на основании заявления организации произведет зачет, налоговые обязательства по сроку уплаты 28.04.2020 будут таковы:

-

в федеральный бюджет – 4 200 руб. (7 350 – 3 150);

-

в бюджет субъекта РФ – 23 800 руб. (41 650 – 17 850).

Ежемесячные авансовые платежи

Если организации не относятся к налогоплательщикам, перечисленным в п. 3 ст. 286 НК РФ, то они уплачивают авансовые платежи ежемесячно. Здесь возможны два варианта, выбор которого следует закрепить в учетной политике (Письмо Минфина России от 12.04.2012 № 03-03-06/1/196).

АП по итогам каждого отчетного периода плюс ЕАП в течение этого периода

Начнем с варианта, когда организация, ориентируясь на фактические показатели предыдущего квартала, вносит в бюджет ЕАП, затем по окончании отчетного периода уплачивает АП исходя из фактически полученной прибыли за отчетный период и с учетом ранее произведенных платежей.

При этом согласно абз. 2 – 5 п. 2 ст. 286 НК РФ сумма ЕАП равняется:

-

в I квартале – сумме ЕАП, подлежащей уплате в IV квартале предыдущего налогового периода;

-

в II квартале – 1/3 суммы АП по итогам I квартала;

-

в III квартале – 1/3 х (АП по итогам полугодия – АП по итогам I квартала);

-

в IV квартале – 1/3 х (АП по итогам девяти месяцев – АП по итогам полугодия).

Если рассчитанная таким образом сумма ЕАП отрицательна или равна нулю, указанные платежи в соответствующем квартале не осуществляются (абз. 6 п. 2 ст. 286 НК РФ).

ЕАП, подлежащие уплате в течение отчетного периода, вносятся в срок не позднее 28-го числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ). При этом по срокам уплаты они распределяются равными долями в размере 1/3 суммы платежа на квартал. Если сумма платежа не делится по трем срокам уплаты без остатка, то остаток прибавляется к ЕАП по последнему сроку.

АП по итогам отчетного периода уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ). Декларацию по налогу на прибыль нужно представить в налоговую инспекцию не позднее 28 календарных дней со дня окончания соответствующего отчетного периода (п. 3 ст. 289 НК РФ), то есть не позднее 28 апреля, 28 июля, 28 октября.

При заполнении листа 02 «Расчет налога на прибыль организаций» декларации необходимо учесть некоторые особенности. Согласно п. 5.11 Порядка заполнения декларации сумма ЕАП, подлежащих уплате в квартале, следующем за отчетным периодом, за который представлена декларация, указывается по строкам 290 – 310 (имейте в виду, что в декларации за налоговый период эти строки не заполняются).

Сумма платежей по строке 290 определяется как разница между суммами исчисленного налога на прибыль, отраженными по строке 180, за отчетный период и за предыдущий отчетный период.

По строкам 300 и 310 указываются суммы ЕАП в федеральный бюджет и в бюджет субъекта РФ, которые рассчитываются аналогично показателю по строке 290.

Пример 2.

В 2019 году организация получила прибыль: за I квартал – 45 900 000 руб., за полугодие – 75 600 000 руб., за девять месяцев – 110 700 000 руб., за год – 156 600 000 руб.

К уплате в бюджет по итогам отчетного (налогового) периода причиталось: за I квартал – 9 180 000 руб., за полугодие – 15 120 000 руб., за девять месяцев – 22 140 000 руб., за год – 31 320 000 руб.

В декларации по налогу на прибыль за девять месяцев 2018 года по строке 290 листа 02 была указана сумма ЕАП на IV квартал в размере 3 780 000 руб. Эти же данные отражены по строке 210 за I квартал 2019 года.

Расчет сумм ЕАП организации за 2019 год представлен в таблице (для удобства показатели приведены в тыс. руб.).

|

Показатели листа 02 декларации |

Код строки |

I квартал |

Полугодие |

Девять месяцев |

Год |

|

Налоговая база для исчисления налога |

45 900 |

75 600 |

110 700 |

156 600 |

|

|

Сумма исчисленного налога – всего |

9 180 |

15 120 |

22 140 |

31 320 |

|

|

В том числе: |

|||||

|

– в федеральный бюджет |

1 377 |

2 268 |

3 321 |

4 698 |

|

|

– в бюджет субъекта РФ |

7 803 |

12 852 |

18 819 |

26 622 |

|

|

Сумма начисленных авансовых платежей за отчетный (налоговый) период – всего |

3 780* |

18 360* |

21 060* |

29 160* |

|

|

В том числе: |

|||||

|

– в федеральный бюджет |

2 754 |

3 159 |

4 374 |

||

|

– в бюджет субъекта РФ |

3 213 |

15 606 |

17 901 |

24 786 |

|

|

Сумма налога к доплате: |

|||||

|

– в федеральный бюджет |

– |

||||

|

– в бюджет субъекта РФ |

4 590 |

– |

1 836 |

||

|

Сумма налога к уменьшению: |

|||||

|

– в федеральный бюджет |

– |

– |

– |

||

|

– в бюджет субъекта РФ |

– |

2 754 |

– |

– |

|

|

Сумма ежемесячных АП, подлежащих уплате в квартале, следующем за текущим отчетным периодом |

9 180** |

5 940** |

7 020** |

– |

|

|

В том числе: |

|||||

|

– в федеральный бюджет |

1 377 |

1 053 |

– |

||

|

– в бюджет субъекта РФ |

7 803 |

5 049 |

5 967 |

– |

|

|

Сумма ежемесячных АП, подлежащих уплате в I квартале следующего налогового периода |

– |

– |

7 020*** |

– |

|

|

В том числе: |

|||||

|

– в федеральный бюджет |

– |

– |

1 053 |

– |

|

|

– в бюджет субъекта РФ |

– |

– |

5 967 |

– |

* Данные по строке 210 листа 02 декларации за I квартал берутся из строки 290 листа 02 декларации за девять месяцев 2018 года. За оставшиеся отчетные периоды строка 210 листа 02 декларации равна сумме показателей строк 180 и 290 листа 02 декларации за предыдущий отчетный период (9 180 + 9 180 = 18 360, 15 120 + 5 940 = 21 060, 22 140 + 7 020 = 29 160).

** В декларации за I квартал по строке 290 листа 02 указывается сумма ЕАП, подлежащих уплате в II квартале. Сумма ЕАП будет равна сумме исчисленного налога по строке 180 листа 02 декларации за I квартал – 9 180.

В декларации за полугодие по строке 290 листа 02 отражается разность показателей строки 180 декларации за полугодие и строки 180 за I квартал (15 120 – 9 180 = 5 940).

В декларации за девять месяцев по строке 290 листа 02 указывается сумма ЕАП на IV квартал, исчисленная как разность строки 180 листа 02 декларации за девять месяцев и строки 180 листа 02 декларации за полугодие (22 140 – 15 120 = 7 020).

*** Строки 320 – 340 листа 02 заполняются только в декларации за девять месяцев. В них указывается сумма ЕАП, подлежащих уплате в I квартале следующего налогового периода. Сумма ЕАП на I квартал принимается равной сумме ЕАП, подлежащих уплате в IV квартале.

Как следует из данных таблицы (в тыс. руб.), организация в 2019 году должна произвести платежи в следующие сроки:

|

Срок |

ЕАП (данные из листа 02 декларации предыдущего периода) |

Налог по итогам отчетного периода к доплате (+), к уменьшению (-) |

||||

|

Всего (1/3 суммы АП по строке 290) |

Федеральный бюджет (1/3 суммы АП по строке 300) |

Бюджет субъекта РФ (1/3 суммы АП по строке 310) |

Всего |

Федеральный бюджет (данные из строк 270, 280) |

Бюджет субъекта РФ (данные из строк 271, 281) |

|

|

1 260 |

1 071 |

|||||

|

1 260 |

1 071 |

|||||

|

1 260 |

1 071 |

|||||

|

3 060 |

2 601 |

5 400 |

4 590 |

|||

|

3 060 |

2 601 |

|||||

|

3 060 |

2 601 |

|||||

|

1 980 |

1 683 |

-3 240 |

-2 754 |

|||

|

1 980 |

1 683 |

|||||

|

1 980 |

1 683 |

|||||

|

2 340 |

1 989 |

1 080 |

||||

|

2 340 |

1 989 |

|||||

|

2 340 |

1 989 |

|||||

|

Всего |

25 920 |

3 888 |

22 032 |

3 240 |

2 754 |

|

Всего за год организация уплатила авансовых платежей в размере 29 160 руб. (25 920 + 3 240), что соответствует показателю по строке 210 годовой декларации.

Остановимся подробнее на платежах, которые организация должна уплачивать в июле – сентябре.

По итогам полугодия у организации образовалась переплата авансовых платежей, которая подлежит зачету в счет предстоящих платежей по этому или иным налогам, погашения недоимки и пеней или возврату организации в порядке, установленном ст. 78 НК РФ.

Если у налогоплательщика нет недоимки по другим налогам (сборам, пеням, штрафам), ему в данной ситуации можно зачесть переплату в счет предстоящих авансовых платежей в бюджет. На основании письменного заявления налогоплательщика такое решение принимает налоговая инспекция в течение 10 дней со дня получения заявления от организации или со дня подписания акта совместной сверки (п. 4 ст. 78 НК РФ). В силу п. 9 ст. 78 НК РФ налоговый орган обязан сообщить в письменной форме налогоплательщику о принятом решении о зачете сумм излишне уплаченного налога или об отказе в осуществлении зачета в течение пяти дней со дня принятия соответствующего решения.

Превышение суммы авансовых платежей, уплаченных на дату окончания отчетного периода, над суммой авансового платежа, исчисленного по итогам данного отчетного периода, является излишне уплаченной суммой, которая может быть возвращена налогоплательщику в порядке, установленном ст. 78 НК РФ. Указанная статья не содержит запрета на возврат сумм излишне уплаченных авансовых платежей (п. 10 Информационного письма Президиума ВАС РФ от 22.12.2005 № 98).

Итак, исходя из данных последней таблицы по итогам полугодия у организации образовалась переплата авансовых платежей в сумме 3 240 тыс. руб. Между тем по тому же сроку уплаты (29.07.2019) налогоплательщику необходимо произвести еще и ежемесячный авансовый платеж за июль (1 980 тыс. руб.). Если организация не успеет получить решение о зачете к 1-му сроку уплаты авансового платежа (29.07.2019), то к этому сроку она должна перечислить всю сумму авансового платежа (в противном случае ей грозит начисление пеней). А уже во 2-й срок (имея на руках решение о зачете) – сумму авансового платежа можно не перечислять, а в 3-й срок (28.08.2019) должно быть перечислено 720 тыс. руб. (1 980 + 1 980 – 3 240): в федеральный бюджет – 108 тыс. руб.; в бюджет субъекта РФ – 612 тыс. руб.

Обратите внимание: отметим, что описанный вариант внесения авансовых платежей будет невыгоден налогоплательщикам, у которых выручка в I квартале значительно меньше, чем в III. Ведь, несмотря на минимальную выручку I квартала, надо вносить АП, которые были сформированы в декларации за девять месяцев прошлого налогового периода (то есть исходя из фактической выручки за III квартал предыдущего года). Такие налогоплательщики могут выбрать другой вариант уплаты АП – ежемесячно, исходя из фактически полученной прибыли.

Рассмотренный в этом разделе вариант уплаты авансовых платежей (АП по итогам каждого отчетного периода плюс ЕАП в течение этого периода) является общим порядком, который налогоплательщик использует по умолчанию.

Если же он захочет выбрать исчисление АП исходя из фактически полученной прибыли, он должен уведомить об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на данную систему АП в соответствии с абз. 8 п. 2 ст. 286 НК РФ.

Ежемесячные авансовые платежи исходя из фактически полученной прибыли

Отчетными периодами для налогоплательщиков, исчисляющих АП исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и т. д. до окончания календарного года (п. 2 ст. 285 НК РФ).

Суммы АП налогоплательщики исчисляют исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца (абз. 7 п. 2 ст. 286 НК РФ).

АП производится не позднее 28-го числа месяца, следующего за месяцем, по итогам которого исчисляется налог (абз. 4 п. 1 ст. 287 НК РФ).

Сумма АП, который организация должна внести в бюджет за соответствующий отчетный период (АПк доплате), определяется как разность сумм АП, исчисленного по итогам отчетного периода (АПотчетный), и АП, исчисленного по итогам предыдущего отчетного периода (АПпредыдущий):

АПк доплате = АПотчетный – АПпредыдущий

При наличии убытка за отчетный период сумма АП, подлежащего уплате в бюджет, равна нулю.

Исчисленные АП по фактически полученной прибыли отражаются в налоговой декларации, которая представляется в сроки, установленные для уплаты АП (п. 3 ст. 289 НК РФ). Таким образом, при данном способе внесения АП налоговая отчетность подается ежемесячно: за январь – 28 февраля, за январь – февраль – 28 марта, за январь – март – 28 апреля и т. д. (с учетом праздничных и выходных дней).

Пример 3.

Организация в декабре 2018 года приняла решение о переходе с 2019 года на уплату АП исходя из фактически полученной прибыли. Об этом организация уведомила свою налоговую инспекцию в срок до 31.12.2018.

Налоговая база в 2019 году составила за отчетные периоды:

– за месяц (январь) – 18 000 000 руб.;

– за два месяца (январь – февраль) – 27 000 000 руб.;

– за три месяца (январь – март) – 22 500 000 руб.;

– за четыре месяца (январь – апрель) – 36 000 000 руб.

Расчет сумм АП организации за 2019 год отражен в таблице (для удобства показатели представлены в тыс. руб.).

|

Показатели листа 02 декларации |

Код строки |

Месяц |

Два месяца |

Три месяца |

Четыре месяца |

|

Налоговая база для исчисления налога |

18 000 |

27 000 |

22 500 |

36 000 |

|

|

Сумма исчисленного налога – всего |

3 600 |

5 400 |

4 500 |

7 200 |

|

|

В том числе: |

|||||

|

– в федеральный бюджет |

|||||

|

– в бюджет субъекта РФ |

3 060 |

4 590 |

3 825 |

6 120 |

|

|

Сумма начисленных авансовых платежей за отчетный (налоговый) период – всего |

– |

3 600* |

5 400* |

4 500* |

|

|

В том числе: |

|||||

|

– в федеральный бюджет |

|||||

|

– в бюджет субъекта РФ |

3 060 |

4 590 |

3 825 |

||

|

Сумма налога к доплате: |

|||||

|

– в федеральный бюджет |

|||||

|

– в бюджет субъекта РФ |

3 060 |

2 295 |

|||

|

Сумма налога к уменьшению: |

|||||

|

– в федеральный бюджет |

– |

– |

– |

||

|

– в бюджет субъекта РФ |

– |

– |

– |

* Согласно п. 5.8 Порядка заполнения декларации по строке 210 листа 02 указывается сумма исчисленных АП согласно декларации за предыдущий отчетный период (строка 180 листа 02).

Налогоплательщики, перешедшие на исчисление АП ежемесячно, исходя из фактически полученной прибыли, в декларации по налогу на прибыль строки 290 – 310 листа 02 не заполняют (п. 5.11 Порядка заполнения декларации).

Налогоплательщик вправе перейти на уплату ежемесячных АП исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. При этом система уплаты авансовых платежей не может изменяться налогоплательщиком в течение налогового периода (Письмо Минфина России от 01.12.2014 № 03-03-06/1/61157).

Если организация захочет вернуться обратно к общему порядку внесения АП, рассмотренному в предыдущем разделе, сделать это она сможет только со следующего года. В главе 25 НК РФ нет положений, обязывающих уведомлять налоговый орган о подобном переходе до начала налогового периода. Вместе с тем Минфин считает (Письмо от 12.04.2012 № 03-03-06/1/196), что для правильного учета налоговых обязательств налогоплательщику целесообразно направить в налоговую инспекцию составленное в произвольной форме сообщение о переходе с уплаты АП исходя из фактической прибыли на уплату АП в ином порядке.

Налогоплательщики, уплачивающие АП ежемесячно, исходя из фактически полученной прибыли, при переходе с начала следующего налогового периода на общий порядок уплаты налога согласно абз. 2 – 5 п. 2 ст. 286 НК РФ строки 320 – 340 листа 02 заполняют в декларации по налогу на прибыль за одиннадцать месяцев. Об этом говорится в последнем абзаце п. 5.11 Порядка заполнения декларации.

* * *

В соответствии со ст. 285 НК РФ налоговым периодом по налогу на прибыль признается календарный год (п. 1).

Отчетные периоды по налогу – I квартал, полугодие и девять месяцев календарного года. Отчетные периоды для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, – месяц, два месяца, три месяца и так далее до окончания календарного года (п. 2).

Сумма авансового платежа за отчетный период определяется исходя из ставки налога и фактически полученной прибыли в отчетном периоде, которая рассчитывается нарастающим итогом с начала налогового периода до окончания соответствующего месяца (абз. 7 п. 2 ст. 286 НК РФ).

Сумма авансового платежа, подлежащая уплате в бюджет, определяется с учетом ранее начисленных сумм авансовых платежей (Письмо Минфина России от 25.03.2016 № 03-03-06/2/16974).

Налоговым кодексом предусмотрены три способа внесения АП по налогу на прибыль.

Налогоплательщики, перечисленные в п. 3 ст. 286 НК РФ (в том числе организации с доходами от реализации, не превышающими за предыдущие четыре квартала в среднем 15 млн руб. за каждый квартал), уплачивают АП по итогам I квартала, полугодия и девяти месяцев без уплаты ЕАП.

Остальные налогоплательщики могут выбрать один из двух способов уплаты авансов в течение налогового периода (закрепив свой выбор в учетной политике):

-

АП по итогам I квартала, полугодия и девяти месяцев плюс ЕАП внутри каждого квартала;

-

АП по итогам каждого месяца исходя из фактически полученной прибыли.

Авансовые платежи по налогу на прибыль в 2019 году

В соответствии с поправками к статьям 286 и 287 НК РФ, в 2019 году организации, у которых в течение предыдущих четырех кварталов доходы от реализации не превышали в среднем 15 млн рублей за квартал, могут отказаться от ежемесячных авансов по налогу на прибыль и считать платежи по итогам квартала.

Какими бывают авансовые платежи по налогу на прибыль?

Увеличение лимита позволило большему числу организаций рассчитывать авансовые платежи по налогу на прибыль по итогам квартала. Чем это хорошо для налогоплательщиков — рассмотрим на примере, но сначала вспомним, какими бывают авансовые платежи по налогу на прибыль.

По итогам каждого отчетного (налогового) периода налогоплательщики исчисляют и уплачивают авансовые платежи одним из способов:

- по итогам 1 квартала, полугодия и 9 месяцев, а также авансовыми платежами в каждом месяце следующего квартала (п.2 ст. 286 НК РФ).

- по итогам 1 квартала, полугодия и 9 месяцев без уплаты ежемесячных авансовых платежей. Этот способ п. 3 ст. 286 НК РФ разрешено применять только организациям, у которых выручка за предыдущие четыре квартала не превысила в среднем 15 млн рублей за каждый квартал.

Кроме того, организация может перейти на ежемесячные авансовые платежи, исходя из фактически полученной прибыли. Это разрешено сделать добровольно с начала календарного года, для этого нужно уведомить налоговый орган до 31 декабря предыдущего года. В этом случае исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца.

Посчитаем для условного ООО «Ананасы в шампанском» авансовые платежи каждым из способов, а затем сравним результаты. Доходы и расходы в целях налогообложения определяются методом начисления. Налоговая база по налогу на прибыль представлена нарастающим итогом с начала года.

|

2018 год |

2019 год |

||||

|

Доходы от реализации |

Налоговая база по налогу на прибыль |

Доходы от реализации |

Налоговая база по налогу на прибыль |

||

|

1 квартал |

8,5 млн. руб. |

160 тыс. руб. |

10,5 млн. руб. |

90 тыс. руб. |

|

|

2 квартал |

9,5 млн. руб. |

350 тыс. руб. |

8 млн. руб. |

50 тыс. руб. |

|

|

3 квартал |

10,75 млн. руб. |

620 тыс. руб. |

13 млн. руб. |

150 тыс. руб. |

|

|

4 квартал |

11,75 млн. руб. |

900 тыс. руб. |

13,5 млн руб. | 370 тыс. руб. | |

Как рассчитать авансовые платежи по итогам квартала

Рассчитывайте налог на прибыль с помощью онлайн-сервиса Контур.Бухгалтерия.

Получить бесплатный доступ на 14 дней

Сумма квартального авансового платежа по итогам отчетного периода определяется по фактической прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода — квартала, полугодия, девяти месяцев. При этом учитываются авансовые платежи, ранее уплаченные в налоговом периоде.

Пример 1: рассчитаем для ООО «Ананасы в шампанском» квартальные авансовые платежи за 2019 год:

- по итогам 1 квартала: 90 тысяч рублей × 20% = 18 тысяч рублей.

- по итогам полугодия получен убыток в 40 тысяч рублей, поэтому в соответствии с п. 8 ст. 274 НК РФ налоговая база равна нулю, как и квартальный авансовый платеж. В бюджет ничего не перечисляется, а сумма квартального авансового платежа по итогам I квартала считается переплатой по налогу.

- по итогам 9 месяцев: 150 тысяч рублей × 20% = 30 тысяч рублей. Если переплата, образовавшаяся по итогам полугодия, не зачтена в счет уплаты других налогов и не возвращена организации, она зачитывается в счет уплаты квартального авансового платежа по итогам 9 месяцев (п. 1 ст. 287, п. 14 ст. 78 НК РФ). Следовательно, сумма к доплате в бюджет: 30 тысяч рублей − 18 тысяч рублей = 12 тысяч рублей.

Как рассчитать ежемесячные авансовые платежи

Рассчитывайте налог на прибыль с помощью онлайн-сервиса Контур.Бухгалтерия.

Получить бесплатный доступ на 14 дней

В отличие от авансового платежа по итогам квартала, ежемесячный авансовый платеж определяется не из фактической, а из предполагаемой прибыли, которая определяется по итогам предыдущего квартала. Исключение — ежемесячные платежи I квартала текущего налогового периода: они равны платежам, которые уплачивались в IV квартале предыдущего налогового периода. Подробно расчет описан в п. 2 ст. 286 НК РФ.

Важно: если в течение текущего квартала организация получает меньше прибыли или даже убыток, это не освобождает ее от уплаты ежемесячных авансовых платежей. Они признаются переплатой, которую можно вернуть на расчетный счет, зачесть в счет следующих платежей или направить на погашение других налогов (в федеральной и региональной части).

Пример 2: посчитаем авансовые платежи, которые перечислит ООО «Ананасы в шампанском» в 2019 году с учетом ежемесячных авансовых платежей:

- платежи в январе, феврале и марте 2019 года равны ежемесячному авансовому платежу, который уплачивался в IV квартале предыдущего года:

(620 тысяч рублей × 20% − 350 тысяч рублей × 20%) / 3 = 18 тысяч рублей в месяц.

- Авансовый платеж по фактическим итогам I квартала составил 18 тысяч рублей. Образовалась переплата по налогу: (18 тысяч рублей × 3 − 18 тысяч рублей) = 36 тысяч рублей.

Ежемесячный авансовый платеж во 2 квартале текущего года равен: 18 тысяч рублей / 3 = 6 тысяч рублей. В счет этих платежей организация зачла переплату, но даже с учетом этого по итогам 2 квартала осталась переплата:

(36 тысяч рублей − 6 тысяч рублей × 3) = 18 тысяч рублей.

- в июле, августе и сентябре организация не перечисляла платежи, поскольку разница между квартальным и авансовыми платежами за полугодие и 1 квартал 2019 года была отрицательной.

Квартальный авансовый платеж за 9 месяцев составил 30 тысяч рублей. Часть организация закрыла переплатой, а остаток доплатила в бюджет:

(30 тысяч рублей − 18 тысяч рублей) = 12 тысяч рублей.

- для этого варианта можно уже посчитать платежи, подлежащие уплате в октябре, ноябре и декабре 2019 года и 1 квартале следующего года:

(30 тысяч рублей − 0 рублей) / 3 = 10 000 рублей.

График платежей и выводы

Рассчитывайте налог на прибыль с помощью онлайн-сервиса Контур.Бухгалтерия.

Получить бесплатный доступ на 14 дней

С учетом сроков, указанных в п. 1 ст. 287 НК РФ, составим график платежей для ООО «Ананасы в шампанском»:

|

Авансовые платежи только по итогам квартала |

Авансовые платежи по итогам квартала с ежемесячными платежами |

|

|

до 28.01.2019 |

2 тысячи рублей доплаты за 2018 год + 18 тысяч рублей |

|

|

до 28.02.2019 |

18 тысяч рублей |

|

|

до 28.03.2019 |

56 тысяч рублей (по итогам IV квартала 2018 года: 900 тысяч рублей × 20% − 124 тысячи рублей) |

18 тысяч рублей |

|

до 29.04.2019 |

18 тысяч рублей |

зачтена переплата |

|

до 28.05.2019 |

зачтена переплата |

|

|

до 28.06.2019 |

зачтена переплата |

|

|

до 29.07.2019 |

— |

— |

|

до 28.08.2019 |

— |

|

|

до 30.09.2019 |

— |

|

|

до 28.10.2019 |

12 тысяч рублей |

12 тысяч рублей + 10 тысяч рублей |

|

до 28.11.2019 |

10 тысяч рублей |

|

|

до 30.12.2019 |

10 тысяч рублей |

Налогоплательщику выгоднее платить авансовые платежи по итогам истекшего квартала: по сути, их платят по реальной прибыли, а не «вперед». Ежемесячные же авансовые платежи — действительно плата вперед из тех денег, которые можно было бы пустить в оборот. Это особенно ощущается, когда был хороший результат по итогам 9 месяцев, а потом снижение прибыли или даже убыток: организация все равно должна перечислять авансовые платежи, к тому же рассчитанные по «прибыльным» периодам.

Возвращаясь к обсуждаемой новости: будет ли организация уплачивать ежемесячные авансовые платежи или может ограничиться платежами по итогам квартала — зависит от средней величины выручки за истекшие 4 квартала. Вспомним, как ее посчитать.

Порядок расчета средней величины доходов

Рассчитывайте налог на прибыль с помощью онлайн-сервиса Контур.Бухгалтерия.

Получить бесплатный доступ на 14 дней

В расчет принимаются доходы от реализации товаров, работ, услуг и имущественных прав, указанные в ст. 249 НК РФ. Внереализационные доходы и доходы, перечисленные в ст. 251 НК РФ, не учитываются. Выручка от реализации берется без НДС и акцизов.

Средняя величина доходов от реализации за предыдущие четыре квартала — это сумма доходов от реализации за каждый из предыдущих четырех кварталов, идущих подряд, деленная на четыре. Если она превысит лимит, со следующего квартала организация уплачивает ежемесячные авансовые платежи. Этот лимит подняли еще в 2016 году с 10 до 15 млн рублей.

Пример 3: посмотрим, обязано ли ООО «Ананасы в шампанском» уплачивать ежемесячные авансовые платежи в течение 2020 года.

- Для I квартала берутся доходы, полученные в 1 – 4 кварталах 2019 года: (10,5 млн. руб. + 8 млн руб. + 13 млн. руб. + 13,5 млн. руб.) = 45 млн. руб.

45 млн. руб. / 4 = 11,25 млн. руб. Это меньше, чем 15 млн руб., значит, в I квартале организация не обязана уплачивать ежемесячные авансовые платежи.

Вновь созданным организациям

Вновь созданные организации уплачивают авансовые платежи за соответствующий отчетный период при условии, если выручка от реализации не превышала 5 миллионов рублей в месяц либо 15 миллионов рублей в квартал. Соответственно, правом на ежеквартальные платежи пользуется намного больше компаний.

Рассчитывайте налог на прибыль с помощью онлайн-сервиса Контур.Бухгалтерия. Здесь вы можете легко вести бухучет, рассчитывать зарплату, платить налоги, автоматически формировать отчетность и отправлять ее онлайн.

Строка 320 декларации по налогу на прибыль

В строке 320 листа 2 «Расчет налога» декларации по налогу на прибыль отражается сумма ежемесячных авансовых платежей, подлежащих уплате в 1 квартале следующего налогового периода.

Кто заполняет строку 320 декларации по налогу на прибыль

Срока 320 заполняется только в декларации по налогу на прибыль:

- за 9 месяцев, если компания перечисляет налог на прибыль ежемесячно исходя из прибыли, полученной в предыдущем квартале;

- за 11 месяцев, если компания перечисляет налог на прибыль ежемесячно исходя из фактической прибыли. Еще один случай — компания со следующего года собирается платить налог на прибыль ежемесячно исходя из прибыли, полученной в предыдущем квартале.

Авансы по налогу на прибыль

Есть три варианта, как платить «прибыльные» авансы. Выгоднее перейти только на квартальные платежи. Тогда у вас не возникнет переплаты по налогу на прибыль и не придется сдавать дополнительную отчетность. Но этот вариант доступен не всем компаниям.

В статье «Российского налогового курьера» рассказали на примерах, как в I квартале рассчитать авансовые платежи по налогу на прибыль. По нашей шпаргалке проверьте свой расчет и убедитесь, что вы вправе применять выбранный вариант. Так вы защитите компанию от пеней.

Читать про новые правила по авансам по налогу на прибыль

Форма декларации по налогу на прибыль в 2020 году

Действующая в 2020 году форма декларации по налогу на прибыль утверждена приказом ФНС России от 23.09.2019 № ММВ-7-3/475@.

Подробную инструкцию по заполнению декларации по налогу на прибыль можно найти здесь.

Скачать бланк декларации по налогу на прибыль в 2020 годускачать бесплатно

Что указать в строке 320 декларации по налогу на прибыль