Содержание

- Какие суммы нужно включать в строку 020 в 6-НДФЛ в разделе 1, а какие нет? Правила и образец заполнения

- Где находится в разделе 1?

- Какие суммы включать?

- Выводы

- Порядок заполнения строки 020 формы 6-НДФЛ

- Каковы общие правила формирования строки 020

- В чем различия между строками в разделах 1 и 2 отчета 6-НДФЛ

- Как строка 020 должна соотноситься с прочими строками отчета

- Как влияют на алгоритм формирования раздела 1 отчета 6-НДФЛ изменения в НК РФ 2016-2020 годов

- Следует ли включать в строку 020 доход от аренды, начисленный, но не выплаченный физлицу в отчетном периоде

- Как показать в строке 020 выплаты, не облагаемые НДФЛ

- Сотрудник-иностранец работает по патенту: что попадет в строку 020

- Итоги

- Строка 020 6-НДФЛ: какие суммы включать

- Особенности оформления строки 020 в форме 6-НДФЛ

- 6-НДФЛ строка 020: какие суммы включать

- Корректировки законодательства в контексте оформления строки 020 6-НДФЛ 2016-2019 годов

- Нюансы заполнения строки 020 в форме 6-НДФЛ

- Строка 020 6-НДФЛ

- Формирование строки 020: общие принципы

- Как изменился порядок заполнения раздела 1 6-НДФЛ после корректировок НК РФ в 2016-2020 годах

- Соотношение строки 020 6-НДФЛ с другими строками отчета

- Какие суммы указывать по строке 020 6-НДФЛ в случае с иностранным работником на патенте

- Распространенные ошибки по теме “Строка 020 6-НДФЛ”

- Ответы на часто задаваемые вопросы по теме “Как заполнить строку 020 в 6-НДФЛ”

- Как заполнять строку 020 расчета 6-НДФЛ — примеры заполнения раздела 1

- Где находится строка 020 в 6-НДФЛ?

- Пример заполнения раздела 1 для 2020 года

Какие суммы нужно включать в строку 020 в 6-НДФЛ в разделе 1, а какие нет? Правила и образец заполнения

Форму 6-НДФЛ нужно заполнять абсолютно всем работодателям по завершению каждого квартала. Бланк расчета содержит только два листа: титульный и второй с двумя разделами.

Строк для заполнения в отчете не много, но вопросов по заполнению у организаций и ИП возникает большое множество. В разделе 1 имеется строка 020. Что в нее входит и как правильно ее заполнять, разберемся в статье ниже.

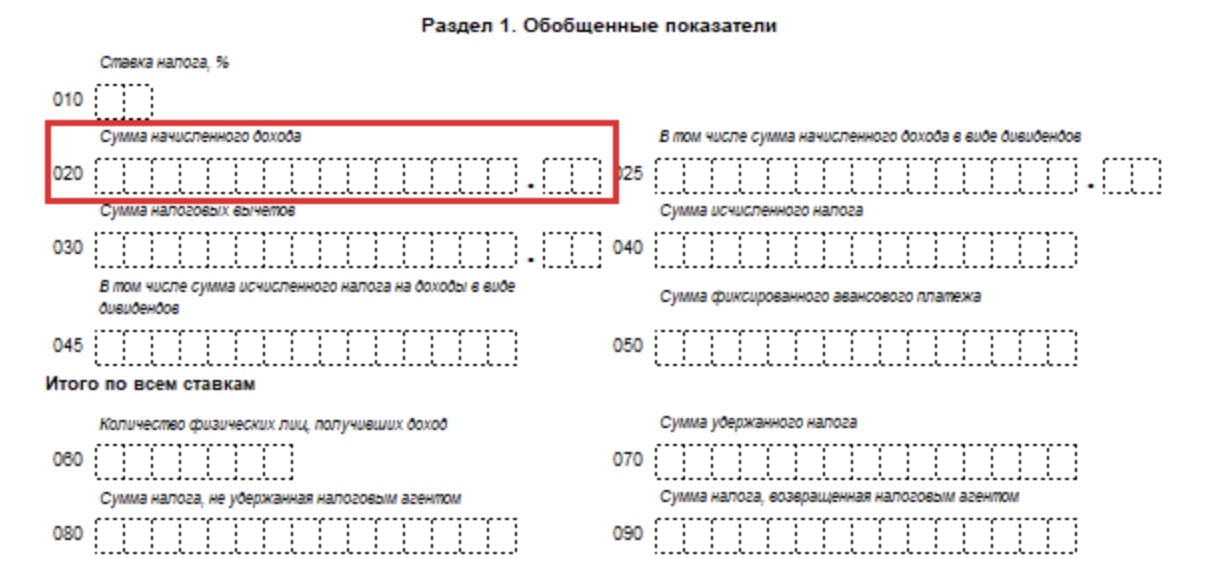

Где находится в разделе 1?

Строка 020 в форме 6-НДФЛ расположена в первом разделе. Ее наименование «сумма начисленного дохода».

В разделе 1 важно разделять доходы по налоговым ставкам НДФЛ, так как для разных видов начислений физическим лица процент обложения отличается. Ставка может варьироваться от 9 до 35 процентов, поэтому для каждой первый раздел заполняется отдельно с указанием соответствующего размера начисленного дохода.

Если физическому лицу выплачивается только заработная плата, то достаточно заполнить первый раздел один раз, указав в строке 010 ставку 13%, а в поле 020 – размер начисленной зарплаты.

Важный момент: все строки раздела 1 расчета 6-НДФЛ заполняются нарастающим итогом.

Что это значит? Значит, что показатели нужно указывать в сумме за период с 1 января отчетного года по последний день отчетного или налогового периода.

Причем данные в форме 6-НДФЛ не разбиваются по физическим лицам, а приводятся в обобщенном виде по всем работникам.

Эти же правила касаются заполнения строки 020, о правильном заполнении которой написано ниже.

Актуальный бланк 6-НДФЛ можно . О правилах заполнения формы — в этой статье.

Какие суммы включать?

В поле 020 показывается начисленный доход.

При этом важно обратить внимание на следующие моменты:

- Указывается именно начисленный доход, а не выплаченный.

- Сумма включает в себя НДФЛ, то есть показывается доход до момента налогообложения подоходным налогом.

- Значение должно быть посчитано нарастающим итогом по всем физическим лицам, которым начислен доход, облагаемый ставкой из строки 010, за период с начала года;

- Включаются только выплаты, которые подлежат обложению НДФЛ.

Последний момент очень важен для заполнения строки 020 6-НДФЛ. Не входят в начисленный доход для расчета те суммы, которые освобождены от подоходного налога.

Туда входят только те доходы, который являются объектом налогообложения НДФЛ. Список таких сумм приведен в п.1 ст.207 НК РФ. Важно, что перечень открытый, то есть любой доход, начисленный в пользу физических лиц, который не включен в число необлагаемых сумм, можно облагать НДФЛ.

Список выплат, которые не облагаются НДФЛ и не входят в поле 020 расчета 6-НДФЛ, приведен в ст.217 НК РФ.

Не входит в строку 020 отчета 6-НДФЛ:

- декретные пособия;

- суммы возмещений вреда здоровью;

- выходное пособие в пределе трех месячных заработков (шести для северных районов);

- материальная помощь членам семьи умершего работника, а также пострадавшим от стихийных бедствий;

- оплата путевок в санатории, профилактории с целью оздоровления;

- оплата профподготовки и переподготовки;

- материальные подарки и материальная помощь от работодателя до 4000 руб.

- другие из ст.217 НК РФ.

Что входит в поле 020 формы 6-НДФЛ:

- заработная плата;

- отпускные;

- больничные;

- компенсация отпуска;

- выходное пособие свыше трех средних заработков (шести для РКС);

- материальная помощь свыше 4000 руб., кроме видов помощи, перечисленных выше;

- дивиденды и другие выплаты, не включенные в перечень ст.217 НК РФ.

Как заполнить правильно?

Чтобы заполнить строку 020 в форме 6-НДФЛ, нужно посчитать общую величину начисленного дохода всем физическим лицам, по отношению к которым организация или ИП является налоговым агентом. Сюда входят лица, с которыми заключены трудовые и гражданско-правовые договора.

Сумма считается нарастающим итогом с начала года.

Например:

- При сдаче отчета за 1 квартал 2018 года приводятся суммы за период с начала января по конец марта 2018 года.

- При подаче расчета за полугодие 2018 – с января по конец июня 2018.

- За 3 квартал 2018 – с января по конец сентября 2018;

- За 2018 год – за весь календарный год;

- За 1 квартал 2019 – за период с начала января по конец марта 2019 года и т.д.

При заполнении 6-НДФЛ по истечению каждого последующего периода, сумма для отражения в строке 020 будет равна показателю из строки 020 6-НДФЛ за предыдущий период плюс начисленные доходы за последний квартал.

Важно! Указывается начисленный доход, а не выплаченный. То есть в строку 020 войдут начисления, в которых учтен НДФЛ.

Таким образом, чтобы правильно заполнить строку 020 в 6-НДФЛ, нужно соблюсти следующие правила:

- Учесть только налогооблагаемые суммы.

- Суммировать доходы нарастающим итогом с начала года.

- Учесть доходы, которые начислен в отчетном периоде до налогообложения (а не выплачены).

О заполнении строки 040 .

Образец заполнения

В организации работают 5 сотрудников, которым выплачивается ежемесячно зарплата.

Начисления по всему персоналу помесячно в 2018 году следующие:

| Январь | Февраль | Март | Апрель | Май | Июнь | Июль | Август | Сентябрь |

| 125000 | 130000 | 130000 | 130000 | 120000 | 145000 | 130000 | 130000 | 130000 |

Организация заполняет расчет 6-НДФЛ за 9 месяцев 2018 года.

Для заполнения строки 020 считается общая величина начислений за период с января по сентябрь нарастающим итогом = 1 170 000.

Вычеты положены только одному сотруднику за ребенка в размере 1400 руб.

НДФЛ с этой суммы = (1 170 000 – 1400*9) * 13% = 150 462.

При таких исходных данных образец заполнения раздела 1 и строки 020 в 6-НДФЛ будет следующий:

Выводы

Строка 020 в расчете заполняется нарастающим итогом за период с начала отчетного года по конец отчетного или налогового периода.

Суммы приводятся по всем работникам в обобщенном виде без детализации по отдельным физическим лицам.

Доходы указываются начисленные до момента налогообложения.

Порядок заполнения строки 020 формы 6-НДФЛ

Каковы общие правила формирования строки 020

В чем различия между строками в разделах 1 и 2 отчета 6-НДФЛ

Как строка 020 должна соотноситься с прочими строками отчета

Как влияют на алгоритм формирования раздела 1 отчета 6-НДФЛ изменения в НК РФ 2016-2020 годов

Следует ли включать в строку 020 доход от аренды, начисленный физлицу в предыдущем квартале, а выплаченный в текущем

Как показать в строке 020 выплаты, не облагаемые НДФЛ

Сотрудник-иностранец работает по патенту: что попадет в строку 020

Итоги

Каковы общие правила формирования строки 020

Строка 020 находится в разделе 1 формы 6-НДФЛ, утвержденной приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Сам раздел, в свою очередь, состоит из 2 частей:

- Подраздела 1, куда входят строки 010–050, предназначен для разнесения отчетной информации в расшифровке по каждой фигурирующей в расчетах ставке НДФЛ. Весь подраздел (а значит, и строка 020) заполняется отдельно по каждой ставке.

- Подраздела 2, содержащего строки 060–090, заполняющиеся на основе сводной справочной информации из регистров по подоходному налогу. Данный подраздел формируется единожды, вне зависимости от количества примененных ставок.

Вывод: строка 020 формируется отдельно для каждой задействованной в отчетном периоде ставки НДФЛ.

Вывод: строка 020 формируется отдельно для каждой задействованной в отчетном периоде ставки НДФЛ.

В чем различия между строками в разделах 1 и 2 отчета 6-НДФЛ

Согласно алгоритму составления 6-НДФЛ:

- Раздел 1 формируется нарастающим итогом с начала отчетного года.

Подробнее читайте .

- В разделе 2 показываются сведения только за последний истекший квартал. Они представляются в разрезе дат выплаты доходов по факту удержания НДФЛ и его направления в бюджет.

Подробнее читайте .

Вывод: строка 020 формируется нарастающим итогом, отдельно по каждой ставке налога, примененной в периоде.

Как строка 020 должна соотноситься с прочими строками отчета

Контрольные соотношения, которыми нужно пользоваться при включении данных в строку 020 отчета, приведены в приложении «Внутридокументные КС» к письму ФНС России от 10.03.2016 № БС-4-11/3852@. В соответствии с письмом информация в строке 020 должна удовлетворять следующим параметрам:

- Сумма по строке 020 не должна быть меньше, чем в строке 030 «Налоговые вычеты».

- Должно соблюдаться равенство: (строка 020 – строка 030) / 100 × строка 010 (ставка) = строка 040. Допускается погрешность для округлений. Размер погрешности рассчитывается как 1 руб. на каждое физлицо, включенное в отчет, умноженное на количество строк 100 раздела 2 отчета.

Еще о КС в 6-НДФЛ узнайте из статьи «Контрольные соотношения для проверки формы 6-НДФЛ».

ВНИМАНИЕ! В октябре 2019 года налоговики выпустили дополняющее письмо от 17.10.2019 № БС-4-11/21381@, согласно которому новые контрольные соотношения должны применяться при междокументарном контроле показателей 6-НДФЛ и 2-НДФЛ. Скачать новые контрольные соотношения можно .

Как влияют на алгоритм формирования раздела 1 отчета 6-НДФЛ изменения в НК РФ 2016-2020 годов

НК РФ нашли место и существенные изменения порядка исчисления налога, указанного в ст. 226 НК РФ.

Так, прежняя редакция ст. 226 НК РФ прямо требовала, чтобы расчет НДФЛ производился налоговыми агентами по итогам каждого истекшего месяца (п. 3 ст. 226 в прежних редакциях НК РФ). Таким образом, информация в регистры по НДФЛ должна была вноситься ежемесячно, и было отдельное понятие «исчисленный налог», т. е. НДФЛ, рассчитанный с начисленных по бухучету сумм по физлицам, но не обязательно уже удержанный и перечисленный в бюджет.

В новой редакции ст. 226 НК РФ момент исчисления налога четко привязывается к моменту получения дохода. В свою очередь, этим моментом объявлен день получения физлицом денег (или натуральных ценностей) на руки во всех случаях, кроме специально упомянутых в пп. 2–5 ст. 223 НК РФ.

Таким образом, в версии НК РФ, действующей в 2016–2020 годах, понятия «налог исчислен» и «налог удержан» практически слились. Отсюда сразу 2 важных следствия, помогающих правильно рассуждать при формировании строк 020 и 040 отчета 6-НДФЛ в сложных случаях (например, при переходящих доходах, начисленных в бухучете в одном квартале (году), а оплаченных в другом):

- В соответствии с отредактированными требованиями ст. 226 НК РФ к исчислению НДФЛ факт окончания месяца (или иного отчетного/договорного периода) сам по себе основанием для исчисления НДФЛ за этот месяц (период) не является. Стартовым моментом для начала исчисления, удержания и перечисления НДФЛ является фактическая выплата дохода физлицу. Исключение составляют только расчеты, перечисленные в пп. 2–5 ст. 223 НК РФ (в первую очередь зарплатные).

- Суммы доходов физлица (кроме исключений по ст. 223 НК РФ), отражаемые в налоговых регистрах по нормам ст. 226 НК РФ, теперь попадают в эти регистры строго на дату реального получения дохода физлицом. А поскольку данные для включения в отчет 6-НДФЛ должны браться из регистров по НДФЛ (п. 1 ст. 230 НК РФ), то и в строку 020 за период попадет только тот доход, который отразился в налоговых регистрах, а именно: исчисленный на дату получения физлицом дохода по факту.

Следует ли включать в строку 020 доход от аренды, начисленный, но не выплаченный физлицу в отчетном периоде

Нет, не следует, т. к. фактическая выплата в периоде, за который готовится отчет, не состоялась. Следовательно, суммы дохода и НДФЛ не попали в налоговые регистры в периоде и не должны быть перенесены в строки 020 и 040 раздела 1 отчета 6-НДФЛ.

О включении в 020 переходящих выплат читайте в статьях:

- «Когда включить в 6-НДФЛ «переходящий» больничный?»;

- «Как правильно отразить в форме 6-НДФЛ отпускные?»;

- «Если зарплата не выплачена — правильное заполнение 6-НДФЛ».

Как показать в строке 020 выплаты, не облагаемые НДФЛ

Суммы выплат физлицам, полностью не облагаемые НДФЛ, в исчислении налога не участвуют. Учитывая приведенные выше разъяснения о порядке отражения в 6-НДФЛ облагаемых доходов, а также требования по контрольным соотношениям, можно сделать вывод, что не облагаемые НДФЛ суммы в отчет 6-НДФЛ не попадают — ни в строку 040, ни в строку 020.

ОБРАТИТЕ ВНИМАНИЕ! Если доход не облагается только частично (например, лимит в 4 тыс. руб. на подарок сотруднику от предприятия), а оставшаяся сумма сверх льготируемой подлежит обложению НДФЛ, такой доход следует включать в состав строки 020. При этом необлагаемая часть указывается в строке 030 «Вычеты». Такова позиция ФНС России, изложенная в письме от 01.08.2016 № БС-4-11/13984.

Еще о нюансах формирования 6-НДФЛ в таком случае читайте в материале «Порядок заполнения строки 130 в форме 6-НДФЛ».

Сотрудник-иностранец работает по патенту: что попадет в строку 020

Сотрудник, имеющий патент, уплачивает по нему сам за себя фиксированные платежи, которые принимаются в зачет при расчете такому сотруднику НДФЛ (п. 6 ст. 227.1 НК РФ). При этом нередкой оказывается ситуация, когда патентный платеж превышает сумму НДФЛ, исчисленную с зарплаты. Как это отражается на строке 020, посмотрим на примере.

Пример

Сотрудник-иностранец на патенте отработал январь 2020 года за зарплату 25 тыс. руб. Сумма НДФЛ с 25 тыс. руб. составит 3 250 руб. Январский платеж по патенту, перечисляемый авансом, — 4 200 руб.

То есть налога к уплате в бюджет у налогового агента — работодателя не будет. А что же показывать в разделе 1 отчета 6-НДФЛ?

Учитывая положения ст. 226 и 223 НК РФ, сумму дохода, в отношении которого работодатель выступает налоговым агентом, следует отразить в налоговых регистрах на 31.01.2020 (п. 2 ст. 223 НК РФ). Следовательно, при заполнении 6-НДФЛ за 1-й квартал 2020 года данная зарплата в 25 тыс. руб. должна быть включена в состав строки 020 раздела 1.

Сообразуясь с контрольными соотношениями и теми же налоговыми регистрами, сумма налога 3 250 руб. должна быть показана в составе строки 040 в том же разделе.

А чтобы показать в 6-НДФЛ факт, что налог уже уплачен, существует строка 050 «Сумма фиксированного платежа». В ней нужно указать 3 250 руб. (сумму, принимаемую в уменьшение налога, рассчитанного налоговым агентом).

(Пример подготовлен с использованием разъяснений ФНС России в письме от 17.05.2016 № БС-4-11/8718@.)

Подробнее о порядке заполнения строки 050 6-НДФЛ читайте .

Итоги

Алгоритм формирования строки 020 в 6-НДФЛ определяется приказом № ММВ-7-11/450@ и требованиями НК РФ. Все прочие разъяснения уполномоченных лиц и органов должны соответствовать принципам, которые установлены этими нормативными актами.

Строка 020 6-НДФЛ: какие суммы включать

6-НДФЛ является необходимой формой отчетности для всех действующих компаний, в штате которых числится наемный персонал. Оформление данного документа нередко вызывает у бухгалтеров сложности. В частности, строка 020 рассматриваемого бланка содержит информацию о суммах, перечисленных физлицам, а также об удержанном с данных величин НДФЛ.

6-НДФЛ является необходимой формой отчетности для всех действующих компаний, в штате которых числится наемный персонал. Оформление данного документа нередко вызывает у бухгалтеров сложности. В частности, строка 020 рассматриваемого бланка содержит информацию о суммах, перечисленных физлицам, а также об удержанном с данных величин НДФЛ.

Особенности оформления строки 020 в форме 6-НДФЛ

Графа 020 включается в состав первого раздела документа. Сам бланк формы 6-НДФЛ является унифицированным, он утвержден Приказом ФНС РФ № ММВ-7-11-450@ от 14.10.2015г. Форма содержит два раздела, первый из которых включает такие подпункты:

- Первый подпункт. Сюда относятся графы с 010 по 050, которые предполагаются для отражения сведений отчетного периода, расшифровывающих позиции, влияющие на ставку НДФЛ. То есть, каждый показатель первого подраздела должен оформляться отдельно в соответствии с каждой ставкой. Графа 020 относится к данному блоку.

- Второй подпункт. В указанный блок включаются графы с 060 до 090. Они оформляются на базе справочных сведений из источников, отражающих подоходный налог. Рассматриваемый информационный массив создается единожды и его показатели не зависят от количества используемых налоговых ставок.

Помимо прочего, необходимо отметить, что графа 020 должна соотноситься с иными позициями формы. В частности, данные требования отражены в приложении к Письму ФНС РФ № БС-4-11-3852@ от 10.03.2016г. Исходя из указанного норматива, имеются такие особенности в рамках оформления графы 020:

- значение в обозначенном пункте не должно быть меньше, чем показатель в графе 030, где фиксируются налоговые вычеты;

- должна получаться следующая формула: (графа 020 – графа 030) / 100 * графа 010 = графа 040. При фактических расчетах допускается вероятная небольшая погрешность для округлений суммы.

Все строки первого раздела, включая позицию 020, должны заполняться по принципу нарастающего итога с начала года.

6-НДФЛ строка 020: какие суммы включать

В графе 020 фиксируется начисленный доход. Необходимо подчеркнуть, что входит в строку 020 6-НДФЛ:

- в поле должны прописываться не выплаченные, а именно начисленные средства;

- объем средств содержит в своем составе НДФЛ. Предполагается, что отмечаемый показатель является суммой до налогообложения;

- значение, отраженное в рассматриваемой строке, должно прописываться нарастающим итогом, с учетом ставки из поля 010, за весь срок, с начала отчетного периода;

- учитываются только те суммы, которые могут облагаться НДФЛ.

Именно последний пункт является крайне значимым при оформлении графы 020. Перечень облагаемых НДФЛ доходов фиксируется в ст. 207 НК РФ. Однако важно, что список не строго ограниченный – подразумевается, что любое начисление средств работнику, которое не относится к списку не облагаемых НДФЛ сумм, может включаться в графу 020 и, как следствие, с данного поступления будет удержан налог.

В свою очередь, список сумм, которые законодательно освобождаются от налогообложения, фиксируется в ст. 217 НК ФР. Данные позиции не могут быть включены в состав поля 020. В частности, к подобным суммам относят:

-

выплаты сотрудницам по факту отпуска по БиР;

выплаты сотрудницам по факту отпуска по БиР; - компенсации ввиду причинения урона здоровью сотрудника;

- материальная поддержка гражданам, чей родственник, трудоустроенный у конкретного нанимателя, погиб, либо чья семья пострадала в результате природного катаклизма;

- возмещение средств за путевки в места оздоровления, например, в санатории;

- оплата курсов повышения квалификации или переподготовки;

- подарки персоналу, приуроченные к определенному значимому событию в жизни конкретного работника или компании, финансируемые нанимателем. Однако стоимость указанного дарения не должна быть более 4000 руб.;

- иные позиции ст. 217 НК РФ.

В свою очередь, включается в состав строки 020 такие суммы:

- непосредственная оплата трудовой деятельности и премии;

- отпускные средства;

- больничное пособие;

- пособие, выплачиваемое при увольнении, которое в сумме составляет величину, равную более чем трем средним заработкам субъекта за месяц. При этом для трудоустроенных лиц на территории Крайнего Севера данный лимит увеличивается до шести зарплат;

- матпомощь в объеме, превышающем 4000 руб., за исключением тех выплат, которые приведены выше;

- дивиденды, а также иные формы финансирования сотрудников, которые не запрещаются ст. 217 НК РФ.

Корректировки законодательства в контексте оформления строки 020 6-НДФЛ 2016-2019 годов

Налоговое законодательство является одним из наиболее часто корректируемых правовых направлений в РФ. Так, ст. 226 НК РФ подвергалась изменениям на протяжении с 2016 по 2019 гг. Предыдущая редакция указанного норматива фиксировала, что исчисление НДФЛ осуществляется компаниями-нанимателями по факту завершенного месяца. Следовательно, сведения в регистры по НДФЛ должны были регулярно вноситься, то есть, в данном случае каждый месяц. Также существовал обособленный термин – «исчисленный налог», то есть, тот НДФЛ, который был исчислен, исходя из средств, выплаченных субъектам, однако не обязательно уже взысканный с сумм зарплат.

Нововведения, внедренные в ст. 226 НК РФ, отражают позицию, в соответствии с которой расчет НДФЛ строго привязывается к дате фактической выдачи зарплаты. Исключение составляет перечень ситуаций, приведенный в пп. 2-5 ст. 223 НК РФ.

Соответственно, современное состояние ст. 226 НК РФ понимает термин «исчисленный налог» и «удержанный налог» как тождественные понятия. На этом основании можно отметить следующие важные особенности актуального порядка оформления строк 020 и 040 в форме 6-НДФЛ:

- Окончание какого-либо отчетного периода не является достаточным основанием для исчисления НДФЛ и внесения его в форму. Моментом, который необходимо признавать причиной внесения налога в поле 020, является непосредственное предоставление субъекту денег.

- Средства, получаемые работником в качестве дохода, попадают в регистры НДФЛ именно в дату фактического получения финансов субъектом. В дальнейшем сведения для внесения в форму 6-НДФЛ берутся именно из обозначенных регистров. Следовательно, в отчет попадают только те доходы, которые были вписаны в соответствующие регистры, рассчитанные на момент получения сотрудником зарплаты.

В графу 020 не стоит включать начисленный доход от аренды, однако не выданный субъекту в рамках налогового периода.

Нюансы заполнения строки 020 в форме 6-НДФЛ

Разобравшись с тем, что входит в строку 020 в 6-НДФЛ, необходимо также рассмотреть, как отразить в данном поле позиции, не облагаемые НДФЛ. Как отмечалось ранее, суммы, не облагаемые НДФЛ, не учитываются в показатель по графе 020. Однако существует, например, доход, облагаемый частично. Например, подарки, стоимостью более 4000 руб.

Разобравшись с тем, что входит в строку 020 в 6-НДФЛ, необходимо также рассмотреть, как отразить в данном поле позиции, не облагаемые НДФЛ. Как отмечалось ранее, суммы, не облагаемые НДФЛ, не учитываются в показатель по графе 020. Однако существует, например, доход, облагаемый частично. Например, подарки, стоимостью более 4000 руб.

Подобный доход предоставляется работнику зачастую в натуральном выражении, а налогооблагаемой частью является все, что превышает обозначенный лимит. Данный лимит будет прописываться в составе строке 020. В свою очередь, необлагаемая часть стоимости подарка будет вноситься в графу 030.

Также распространенным спорным аспектом является оформление 6-НДФЛ, если в компании трудится иностранец, имеющий патент. В соответствии со ст. 227.1 НК РФ, подобный работник самостоятельно уплачивает за себя фиксированные платежи в качестве взноса за патент, которые учитываются в дальнейшем при исчислении налога на доход. Однако нередко фиксированная сумма за патент превышает НДФЛ от дохода трудоустроенного иностранца. В таком случае наниматель отражает предоставленную заработную плату в графе 020 первого раздела, НДФЛ с данной суммы следует отражать в поле 040. В свою очередь, тот факт, что налог уже был уплачен субъектом в качестве платежа за патент, необходимо отразить в графе 050 – «сумма фиксированного платежа». Данные положения закреплены в разъяснениях ФНС РФ № БС-4-11-8718@ от 17.05.2016г.

Таким образом, графа 020 является необходимой для заполнения при оформлении отчета 6-НДФЛ. Все разъяснения относительно спорных моментов внесения в отчетность информации доступны на официальных сайтах фискальных структур, либо при их очном посещении в локальных отделениях организации.

![]() Воронова Юлия

Воронова Юлия

Строка 020 6-НДФЛ

Строка 020 6-НДФЛ заполняется всеми без исключения страхователями. Она предназначена для включения в нее сводных сведений по всем выплатам, которые были осуществлены в адрес физических лиц, и по которым организация производила расчет сумм НДФЛ. Разберемся, как заполнить строку 020 в 6-НДФЛ.

Формирование строки 020: общие принципы

Важно! Строка 020 формы 6-НДФЛ должна быть сформирована для каждой ставки по налогу на доходы физических лиц в отчетном периоде (обособленно).

Форма 6-НДФЛ была утверждена 4 года назад Приказом Федеральной налоговой службой России от 14 октября 2015 № ММВ-7-11/450@. А строка 020 может быть обнаружена в разделе I этой формы, которая включает в себя следующие части:

| № | Часть раздела 1 формы 6-НДФЛ | Для отображения какой информации включена в форму | Какие строки входят |

| 1 | Подраздел I | Раздел полностью заполняется по каждой ставке НДФЛ отдельно (это касается и строки 020).

Сюда вносятся отчетные сведения в расшифровке по каждой ставке по налогу, применяемой при проведении расчетов. |

С 010 по 050 |

| 2 | Подраздел II | Раздел формируется только 1 раз, даже если ставок по НДФЛ несколько.

Сюда заносятся сводные данные справочного характера из регистров по НДФЛ. |

С 060 по 090 |

Разница между заполнением первого и второго разделов формы 6-НДФЛ заключается в следующем:

- Первый раздел должен быть сформирован нарастающим итогом с начала отчетного года (а поскольку строка 020 находится в разделе 1, она также формируется нарастающим итогом – обособленно по каждой фигурировавшей в периоде ставке НДФЛ).

- Второй раздел отображает информацию исключительно за последний завершившийся квартал (данные должны быть представлены по факту удержания подоходного налога и отправке сумм в бюджет в разрезе дат получения лицами доходов).

Наглядно продемонстрируем, как найти строку 020, о которой пойдет речь в статье, в форме 6-НДФЛ:

Как найти строку 020 в 6-НДФЛ

Как изменился порядок заполнения раздела 1 6-НДФЛ после корректировок НК РФ в 2016-2020 годах

Сперва вспомним, какие именно изменения произошли в статье 226 НК РФ:

| Прежняя редакция ст. 226 НК РФ

(до 2016 года) |

Новая редакция ст. 226 НК РФ

(2016-2020 годы) |

|

|

Исходя из сведений, представленных в таблице выше, в сложных случаях, таких как переходящие доходы (которые начислены в бухгалтерском отчете в одном квартале или году, фактически выплачены – в другом), нужно помнить о 2 моментах:

- Наступление последнего дня месяца само по себе не представляет собой основание для осуществления расчета подоходного налога за прошедший месяц. Приступить к исчислению налога, его удержанию и отправке сумм в бюджет нужно в момент фактической выплаты средств физическому лицу (кроме расчетов, о которых говорится в подпунктах со 2 по 5 статьи 223 НК РФ – они являются исключением).

- Суммы полученных физическими лицами средств (которые должны быть отражены в отчетности по ст. 226 НК РФ, за исключением выплат, упомянутых в ст. 223 НК РФ) фиксируются в регистрах по налогу не раньше наступления того дня, на который физическое лицо фактически получило доход. Но согласно указаниям п. 1 ст. 230 НК РФ, сведения для 6-НДФЛ берутся из регистров по подоходному налогу, а значит, по стр. 020 отображается лишь доход, уже отраженный в регистрах (т.е. по факту исчисленный на момент выплаты средств физическому лицу).

|

Соотношение строки 020 6-НДФЛ с другими строками отчета

Сведения, отраженные в стр. 020 6-НДФЛ должны соответствовать перечисленным ниже параметрам:

- Сумма по стр. 030 “Налоговые вычеты” не должна оказаться больше, чем сумма по строке 020. Соответственно, значение по стр. 020 не должно оказаться меньше значения по стр. 030.

- Необходимо следить за соблюдением равенства:

- (стр. 020 – стр. 030) : 100 х стр. 010 (ставка) = стр. 040, при этом

- допустимая погрешность может быть рассчитана как 1 рубль на каждое физическое лицо (которое фигурирует в отчете) х количество строк 100 в разделе 2 формы 6-НДФЛ.

Бухгалтер может ориентироваться на Письмо Федеральной налоговой службы от 10 марта 2016 № БС-4-11/3852@ (а именно, на Приложение “Внутридокументарные КС”) при выяснении всех контрольных соотношений, применяемых при включении в стр. 020 6-НДФЛ сведений.

Какие суммы указывать по строке 020 6-НДФЛ в случае с иностранным работником на патенте

Обратимся к п. 6 ст. 227.1 НК РФ. В нем говорится о том, что иностранцы, осуществляющие трудовую деятельность в России на основании патента на работу, обязаны уплачивать фиксированный авансовый платеж по НДФЛ. Работодатель впоследствии осуществляет зачет уплаченных сумм при последующем удержании подоходного налога из зарплаты трудящегося.

Рассмотрим ситуацию на конкретном примере. Узбек получил патент на трудоустройство в Московской области и устроился на склад магазина “Ашан”. За январь 2020 года он заработал 33 000 рублей. Бухгалтер рассчитал НДФЛ по ставке 13%:

33 000 р. х 13% = 4 290 рублей.

Фиксированный платеж по патенту в Московской области в январе 2020 года составил 5092 рубля. “Стоимость” патента учитывается при исчислении НДФЛ с зарплаты в будущем. Получается, что работодатель, выступающий в роли налогового агента иностранца, не имеет НДФЛ к уплате за сотрудника, т.к. авансовый платеж за патент оказался больше суммы НДФЛ к уплате. Давайте рассуждать, какие сведения должны быть отражены в форме 6-НДФЛ (Письмо ФНС России от 17 мая 2016 № БС-4-11/8718@):

- Сумма дохода работника – физического лица, для которого наниматель является налоговым агентом – подлежит отражению в налоговых регистрах на 31 января 2020 года.

- Заработная плата в размере 33 000 рублей должна быть прописана при формировании 6-НДФЛ за первый квартал года. Она указывается в строке 020 раздела 1.

- Опираясь на данные налоговых регистров и контрольных соотношений, НДФЛ в размере 4 290 рублей показывается по строке 040 раздела 1.

- Поскольку НДФЛ к уплате отсутствует, прописываем сумму в 4 290 рублей в строке 050 “Сумма фиксированного платежа” – это сумма, которую работодатель рассмотрел для уменьшения НДФЛ к уплате.

Распространенные ошибки по теме “Строка 020 6-НДФЛ”

Ошибка: Бухгалтер компании не отразил в строке 020 6-НДФЛ сумму материальной помощи в размере 7000 рублей, оказанной сотруднику, поскольку данная выплата не облагается подоходным налогом в части 4000 рублей.

Согласно разъяснениям Письма Федеральной налоговой службы от 1 августа 2016 № БС-4-11/13984, если сумма какого-либо дохода сотрудника частично не облагается НДФЛ, но какая-то ее часть подлежит обложению подоходным налогом, доход полностью отражается по строке 020, но при этом необлагаемая часть выплаты включается в состав стр. 030 “Вычеты”. В рассматриваемом нами случае сумма в 7 тысяч рублей отражается по строке 020, а сумма в 3000 рублей (7000 р. – 4000 р. необлагаемая сумма) – по строке 030 6-НДФЛ.

Ответы на часто задаваемые вопросы по теме “Как заполнить строку 020 в 6-НДФЛ”

Вопрос: Нужно ли отражать по строке 020 выплаты, произведенные физическим лицам, если они не облагаются подоходным налогом в соответствии с действующим налоговым законодательством?

Ответ: Если определенная выплата, произведенная физическому лицу, по НК РФ не должна облагаться НДФЛ, данную сумму не включают в расчет. То есть, доходы физических лиц, с которых не удерживается НДФЛ, не должны упоминаться ни в строке 020, ни в строке 040 6-НДФЛ.

Вопрос: Нужно ли доход от аренды, который был начислен, но еще не выплачен физическому лицу в течение отчетного периода, включать в строку 020 6-НДФЛ?

Ответ: Нет, не нужно включать эти доходы в строку 020 6-НДФЛ, поскольку выплата не состоялась в течение периода, за который оформляется 6-НДФЛ. Получается, что ни сумма выплаты, ни сумма подоходного налога не были еще отражены в налоговых регистрах в течение соответствующего периода, а потому их не требуется переносить в стр. 020 и 040 р. 1 ф. 6-НДФЛ.

Вопрос: Были ли какие-нибудь изменения, касающиеся контрольных соотношений, применяемых при включении сведений в строку 020 формы 6-НДФЛ?

Ответ: Самые недавние изменения произошли в прошлом году, в октябре. Федеральная налоговая служба РФ опубликовала Письмо от 17 октября 2019 № БС-4-11/21381@, дополняющее Письмо от 10 марта 2016 № БС-4-11/3852@. Теперь все новые контрольные соотношения должны быть применены при осуществлении междокументарного контроля показателей 2- и 6-НДФЛ.

Как заполнять строку 020 расчета 6-НДФЛ — примеры заполнения раздела 1

Расчет по форме 6-НДФЛ — это один из отчетов, касающихся НДФЛ, который сдают работодатели для информирования налоговиком о налогообложении доходов сотрудников. Отчет ежеквартальный, то есть с его заполнением приходится сталкиваться регулярно.

Расчет не большой, включает два небольших раздела, однако сложностей с их заполнением достаточно много. Один из вопросов, который регулярно задают работодателя при подготовке формы 6-НДФЛ — какие суммы дохода нужно включать в строку 020 Раздела 1, а что туда не входит.

Где находится строка 020 в 6-НДФЛ?

Поле 020 «Сумма начисленного дохода» расположено на второй страницы расчета 6-НДФЛ в Разделе 1.

Эта часть расчета составляется нарастающим итогом с начала года, то есть данные для отражения должны суммироваться с 01.01 года по последнее число месяца, завершающего период:

- за 1 кв. — показывают данные за период с 01.01 по 31.03;

- за полугодие — с 01.01 по 30.06;

- за 9 мес. — с 01.01 по 30.09;

- за год — с 01.01 по 31.12.

Отчет 6-НДФЛ заполняется один по результатом каждого периода на всех сотрудников. Разделять показатели по каждому трудящемуся не нужно. Персональные данные подаются только раз в год в виде справок 2-НДФЛ — за 2019 год справки сдаются по новым срокам — до 1 марта 2020 года включительно.

При составлении Раздел 1 6-НДФЛ нужно также учитывать еще один важный момент: различные виды дохода могут облагаться по разным ставкам НДФЛ, поэтому строки с 010 по 050 заполняются отдельно по каждой ставке. Сколько ставок было в отчетном периоде применено в отношении доходов персонала, столько будет заполненных строк с 010 по 050.

Подводятся итоги в строках 060 — 090 суммарно по всем заполненным полям 010-050.

Скачать бланк и заполненный образец отчета 6-НДФЛ .

Что туда входит?

В Порядке заполнения 6-НДФЛ про строку 020 говорится немного, поясняется, что в ней нужно отражать обобщенные за период данные о начисленном доходе, рассчитанным нарастающим итогом по всем сотрудникам суммарно.

Что понимается под начисленным доходам? Входят ли туда не облагаемые НДФЛ начисления?

В данном поле нужно показывать сумму до вычета из нее НДФЛ. Этот показатель отличается от того, что работники получают на руки, выдается им результат разности начисленного дохода и НДФЛ.

Для показателя, который вносится в строку 020, должны одновременно выполняться следующие правила:

- должен быть начисленным до вычета налога;

- должен облагаться НДФЛ по ставке из поля 010;

- должен быть посчитан суммарно по всем лицам, которым назначались к выплате денежные или материальные средства;

- должен быть посчитан нарастающим итогом;

- должен содержать начисления, подлежащие налоговому обложению.

В поле 020 нужно включать:

- заработную плату и аванс за первую половину месяца (как отразить аванс в 6-НДФЛ);

- премиальные начисления;

- надбавки в виде стимулирующих выплат;

- оплата листков нетрудоспособности;

- оплата отпуска и компенсации за него;

- мат.помощь свыше 4000 руб.;

- дивиденды;

- прочие выплаты работникам, не перечисленные в ст.217 НК РФ.

Какие суммы не нужно включать?

Не входят в строку 010 суммы, которые не подлежат налоговому обложению по ставке, указанной в поле 010.

Перечень доходов, освобожденных от НДФЛ, можно найти в ст.217 НК РФ.

В соответствии с данной статьей НК РФ не входят в строку 010 формы 6-НДФЛ:

- гос.пособия (выплаты по листам нетрудоспособности являются исключением);

- возмещение ущерба здоровью;

- компенсационные выплаты за жилье, коммунальные услуги, проезд, питание;

- выходное пособие;

- компенсации на повышение квалификации и обучение;

- компенсация оздоровительных путевок;

- компенсации родственникам государственным или военным служащим при их гибели при исполнении обязанностей;

- суточные в пределах 700 руб. (2500 руб. для зарубежных командировок);

- оплата командировочных целевых расходов;

- мат.помощью в пределах 4000 руб. (некоторые виды материальной поддержки полностью не облагаются НДФЛ);

- прочие доход, перечень которых приведен в ст.217 НК РФ.

Пример заполнения раздела 1 для 2020 года

Организация, в которой 5 сотрудников) заполняет форму 6-НДФЛ за 1 квартал 2020 года, при этом в первые три месяца были следующие виды начислений (данные приведены суммарно по всем сотрудникам):

- зарплата за январь = 150000;

- зарплата за февраль = 123000;

- зарплата за март = 135000;

- отпускные в феврале = 15000;

- больничные в феврале = 3000 (как отражать больничные в 6-НДФЛ);

- оплачена командировка в марте = 2500.

У одного работника есть ребенок, ему положен вычет 1400 руб.

Из указанных начислений не облагается НДФЛ только оплата командировки, остальные суммы подлежат обложению по ставке 13% — показатель строки 010 расчета 6-НДФЛ.

Суммарный начисленный доход за 1 квартал = 150000 * 3мес. + 15000 + 3000 = 468000 — эта сумма показывается в строке 020.

В строке 025 ставится 0, так как выплаты дивидендов не было.

В поле 030 — сумма вычетов за 1 квартал 2020 года = 1400 * 3 = 4200.

В поле 040 — вычисленный налог от суммы, равной разности дохода и вычетов (13% * (468000 — 4200) = 60294.

В поле 045 — ставится 0, так как выплаты дивидендов не было.

В стр.050 — ставится 0, так как в организации нет иностранных работников на патенте, которые платят авансовые платежи самостоятельно.

060 — количество работников — 5.

070 — удержанный налог, может отличаться от исчисленного в строке 040 (в это поле войдет НДФЛ, удержанный с зарплаты за декабрь 2019 (19318), и не войдет НДФЛ, удержанный с зарплаты за март 2020 (17368)), то есть удержать надо налог в размере = 19318 + 19318 + 18148 = .

080 — ставится 0, так как не было доходов, с которых работодатель не смог удержать подоходный налог.

090 — ставится 0, работодатель не возвращал НДФЛ в связи с излишним удержанием.

Пример заполнения строк в Разделе 1 формы 6-НДФЛ (в том числе поля 020):

Поле 020 в расчете 6-НДФЛ необходимо для отражения данных о том, какой доход работодатель начислил в пользу персонала в отчетном периоде.

Показатель приводится суммарно по всем гражданам, работающих у данного лица по трудовым или гражданско-правовым договорам. Считается нарастающим итогом с начала года.

Включать нужно только те суммы, которые подлежат обложению НДФЛ. Не входят туда суммы, освобожденные от налогообложения.