Содержание

- Уточнен порядок сдачи отчетности по формам 2-НДФЛ и 6-НДФЛ по обособленным подразделениям, находящимся в одном муниципалитете

- 2-НДФЛ и 6-НДФЛ можно сдавать через ответственную обособку уже с 1 января

- Когда и куда сдается 6-НДФЛ

- Когда сдавать 6-НДФЛ

- Куда сдается 6-НДФЛ организациями

- Куда сдают 6-НДФЛ ИП

- 6-НДФЛ за 2019 год: бланк и образец

- Для чего нужен 6-НДФЛ

- Когда, куда и как сдавать 6-НДФЛ

- Требования к заполнению 6-НДФЛ за 2019 год

- Заполняем титульный лист

- Заполняем Раздел 1

- Заполняем Раздел 2

- Штрафы за 6-НДФЛ

- Подводим итоги

Уточнен порядок сдачи отчетности по формам 2-НДФЛ и 6-НДФЛ по обособленным подразделениям, находящимся в одном муниципалитете

ФНС России опубликовала письмо с разъяснениями по вопросу представления налоговыми агентами отчетности по НДФЛ в налоговый орган в случае, если местом нахождения организации и ее обособленных подразделений является территория одного муниципального образования (письмо ФНС России от 11 декабря 2019 г. № БС-4-11/25485@).

В налоговое законодательство были внесены изменения, согласно которым устанавливается особый порядок сдачи отчетности по НДФЛ для налоговых агентов — российских организаций, имеющих несколько обособленных подразделений. Так, если сама организация и ее подразделения, либо только ее подразделения находятся в одном муниципальном образовании, то разрешается представлять отчетность по форме 2-НДФЛ и 6-НДФЛ в отношении работников этих обособленных подразделений в налоговый орган соответственно по месту учета одного из этих обособленных подразделений. Такое подразделение организация выбирает самостоятельно (п. 2 ст. 230 Налогового кодекса, п. 3 ст. 3 Федеральный закон от 29 сентября 2019 г. № 325-ФЗ).

О своем выборе налоговый агент сообщает в налоговый орган не позднее 1 числа налогового периода. Поменять свое решение организация не вправе в течение всего налогового периода. Кроме того, уведомления представляются в налоговый орган в случае, если изменилось количество обособленных подразделений на территории муниципального образования или произошли другие изменения, влияющие на порядок представления сведений по форме 2-НДФЛ и расчета формы 6-НДФЛ.

Вышеуказанные правила начнут действовать с 1 января 2020 года.

2-НДФЛ и 6-НДФЛ можно сдавать через ответственную обособку уже с 1 января

© anekdotov.net

© anekdotov.net

По закону позаботиться о такой возможности надо не позднее 1 января, однако приказ с формой вступит в силу лишь с боем курантов. Как быть – неизвестно. Хорошая новость – уведомление достаточно подать лишь в одну ИФНС.

Законом 325-ФЗ, среди прочего, разрешено такое явление, как ответственные обособки по НДФЛ. До сих пор такие обособки могли отчитываться лишь по страховым взносам.

Висит груша …

Если работодатель имеет несколько обособленных подразделений в одном муниципальном образовании, то можно будет перечислять НДФЛ и подавать 6-НДФЛ и 2-НДФЛ по месту одного из них (или – по месту головной организации, если она в той же местности).

Формально, выбрать нужно будет налоговый орган, которому соответствует ответственное подразделение. О выборе органа надо будет сообщить налоговикам «не позднее 1-го числа налогового периода». Также уведомления будут нужны, если изменится количество подразделений в одном муниципальном образовании, или произойдут другие изменения, влияющие на порядок сдачи 2-НДФЛ и 6-НДФЛ. При этом уведомление о выборе не подлежит изменению в течение налогового периода.

Отчитываться посредством ответственной обособки можно уже с 1 января 2020 года, разъяснила ФНС. Условие – своевременная подача уведомления (письмо от 11 декабря 2019 г. № БС-4-11/25485@).

… нельзя скушать

ФНС недавно утвердила форму, формат и порядок заполнения уведомления – приказ от 06.12.2019 № ММВ-7-11/622@. Но почему-то приказ вступает в силу только с 1 января – так в нем написано.

ФНС не проясняет, как в этой связи соблюсти условие о подаче бумаги «не позднее 1-го числа налогового периода», чтобы использовать одну обособку уже с нового года. То есть, крайний срок – 1 января, и в этот день приказ с формой вступит в силу. Возможно, этот срок переносится на 9 января – на ближайший после 1 января рабочий день. Но, в любом случае, получается, что надо успеть это сделать за один день. В прежних разъяснениях налоговой службы ясность по этому поводу также отсутствует.

Возможно, есть шанс «пробиться» с этой бумагой по новой форме уже в течение оставшейся части декабря (иногда ФНС заранее выпускает рекомендуемую форму, которую позднее утверждает приказом), но лучше все же уточнить это в своей налоговой (нам о предварительной форме данного уведомления ничего не известно).

Только в одну ИФНС

Последние несколько дней изобилуют поступлением информации о письмах ФНС на эту тему. Еще в одном – от 16 декабря 2019 г. № БС-4-11/25885@ – служба принялась излагать подробности о подаче уведомления, но проблему со сроками подачи чиновники, видимо, в упор не замечают.

Служба разъяснила другое: что ответственное обособленное подразделение можно выбрать только одно (среди всех находящихся на территории одного муниципального образования). Уведомление можно подавать в электронном виде либо на бумажном носителе, и оно будет также только одно – с указанием одной выбранной обособки.

Бумага подается в налоговый орган выбранного подразделения. В уведомлении есть раздел «Организация и ее обособленные подразделения, расположенные на территории одного муниципального образования:». В нем надо будет указать все соответствующие этим обособкам налоговые органы по кодам. Их проинформируют в автоматическом режиме – рассылать отдельные уведомления (или копии одного) по всем этим ИФНС не надо.

И это хорошо, ведь в пункте 2 статьи 230 НК указано буквально следующее: «налоговый агент обязан уведомить … налоговые органы, в которых он состоит на учете по месту нахождения каждого обособленного подразделения». Наверное, бухгалтеры еще не успели испугаться.

Свой счет

Еще одно письмо на тему выбора обособки выпущено ФНС и разослано ФСС. Дело в том, что ответственные обособки, занимающиеся страхвзносами, с 1 января должны иметь свой счет в банке – такое изменение также внесено законом 325-ФЗ (письма ФСС от 13.12.2019 № 02-09-05/05-03-32443, ФНС от 03.12.2019 № БС-4-11/24370@). Ранее ФНС об этом уже напоминала страхователям. В новом письме каких-то более подробных разъяснений нет.

Нужен ли свой счет обособке, которая будет заниматься НДФЛ? Формально, такое требование установлено только для плательщиков страхвзносов – соответствующие изменения внесены как в нормы главы о взносах, так и в подпункт 7 пункта 3.4 статьи 23 НК, устанавливающий обязанность страхователей сообщать о наделении (лишении) обособки полномочиями начислять и производить выплаты физлицам. Скорей всего, НДФЛ будут заниматься те же подразделения, что и взносами. Однако чиновники на этот счет никаких разъяснений не дают.

Когда и куда сдается 6-НДФЛ

Актуально на: 9 августа 2016 г.

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, (форма 6-НДФЛ) (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@) сдается налоговыми агентами с 2016 года. О том, когда и куда представлять отчет 6-НДФЛ, расскажем в нашей консультации.

Когда сдавать 6-НДФЛ

Расчет по форме 6-НДФЛ c 2016 года сдается нарастающим итогом за 1-ый квартал, полугодие и 9 месяцев не позднее последнего дня месяца, следующего за соответствующим периодом, а за год — не позднее 1 апреля следующего года (абз. 3 п. 2 ст. 230 НК РФ):

| Отчетный период | Срок представления формы 6-НДФЛ |

|---|---|

| 1-ый квартал | 30 апреля |

| полугодие | 31 июля |

| 9 месяцев | 31 октября |

| год | 1 апреля |

При этом если последний день срока представления Расчета приходится на выходной или нерабочий праздничный день, день сдачи отодвигается на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Чтобы не пропустить сроки сдачи Расчета и других форм налоговой и бухгалтерской отчетности, можно воспользоваться нашим Календарем бухгалтера.

Куда сдается 6-НДФЛ организациями

Расчет представляется организацией в налоговую инспекцию по месту своего учета (абз. 1 п. 2 ст. 230 НК РФ).

Если у организации есть обособленное подразделение, то в отношении работников этого подразделения, а также физлиц по договорам ГПХ, заключенным с этим подразделением, форма 6-НДФЛ подается организацией по месту учета этого обособленного подразделения (абз. 4 п. 2 ст. 230 НК РФ).

Организация, отнесенная к категории крупнейших налогоплательщиков и имеющая обособленные подразделения, сама решает в какую инспекцию представлять сведения по обособленным подразделениям – по месту их учета или по месту учета организации в качестве крупнейшего налогоплательщика (абз. 5 п. 2 ст. 230 НК РФ).

Куда сдают 6-НДФЛ ИП

По общему правилу индивидуальные предприниматели сдают форму 6-НДФЛ также по месту своего учета.

Однако если ИП применяют ЕНВД или ПСН, Расчет в отношении работников, занятых во вмененной или патентной деятельности, должен быть представлен по месту постановки на учет в качестве плательщика ЕНВД или ПСН соответственно (абз. 6 п. 2 ст. 230 НК РФ).

6-НДФЛ за 2019 год: бланк и образец

6-НДФЛ — обязательный отчет для всех работодателей. Из него налоговики получают информацию о суммах и сроках удержания, а также перечисления в бюджет подоходного налога. Рассмотрим, в какой срок и по какой форме нужно сдать 6-НДФЛ за 2019 год.

Для чего нужен 6-НДФЛ

ИП и организации, выплачивающие вознаграждения своим сотрудникам, обязаны рассчитать, удержать и перечислить в бюджет подоходный налог. Для контроля за своевременностью и правильностью исчисления, удержания и уплаты НДФЛ налоговики разработали 2 отчета: 2-НДФЛ и 6-НДФЛ.

Различаются эти расчеты:

- Периодичностью представления.

6-НДФЛ сдается ежеквартально, а 2-НДФЛ только 1 раз в год.

- Отсутствием персонификации.

В 6-НДФЛ представлена информация в целом по всем сотрудникам и нет данных отдельно по каждому работнику.

Когда, куда и как сдавать 6-НДФЛ

Рассмотрим представленную в схеме информацию более подробно.

Кто должен сдавать 6-НДФЛ?

Сдавать 6-НДФЛ должны все работодатели, выплачивающие доходы сотрудникам, оформленным по трудовым и гражданско-правовым договорам:

- организации;

- ИП;

- адвокаты, нотариусы.

Срок сдачи 6-НДФЛ

Расчет 6-НДФЛ сдается в ИФНС по итогам каждого квартала:

- за 1 квартал, полугодие и 9 месяцев — не позже последнего числа месяца, следующего за отчетным периодом.

- за год — до 1 марта следующего года.

За 2019 год 6-НДФЛ нужно сдать до 02.03.2020. Так как крайний срок сдачи 6-НДФЛ выпадает на выходной, он переносится на ближайший рабочий день — понедельник 2 марта (п. 7 ст. 6.1 НК РФ).

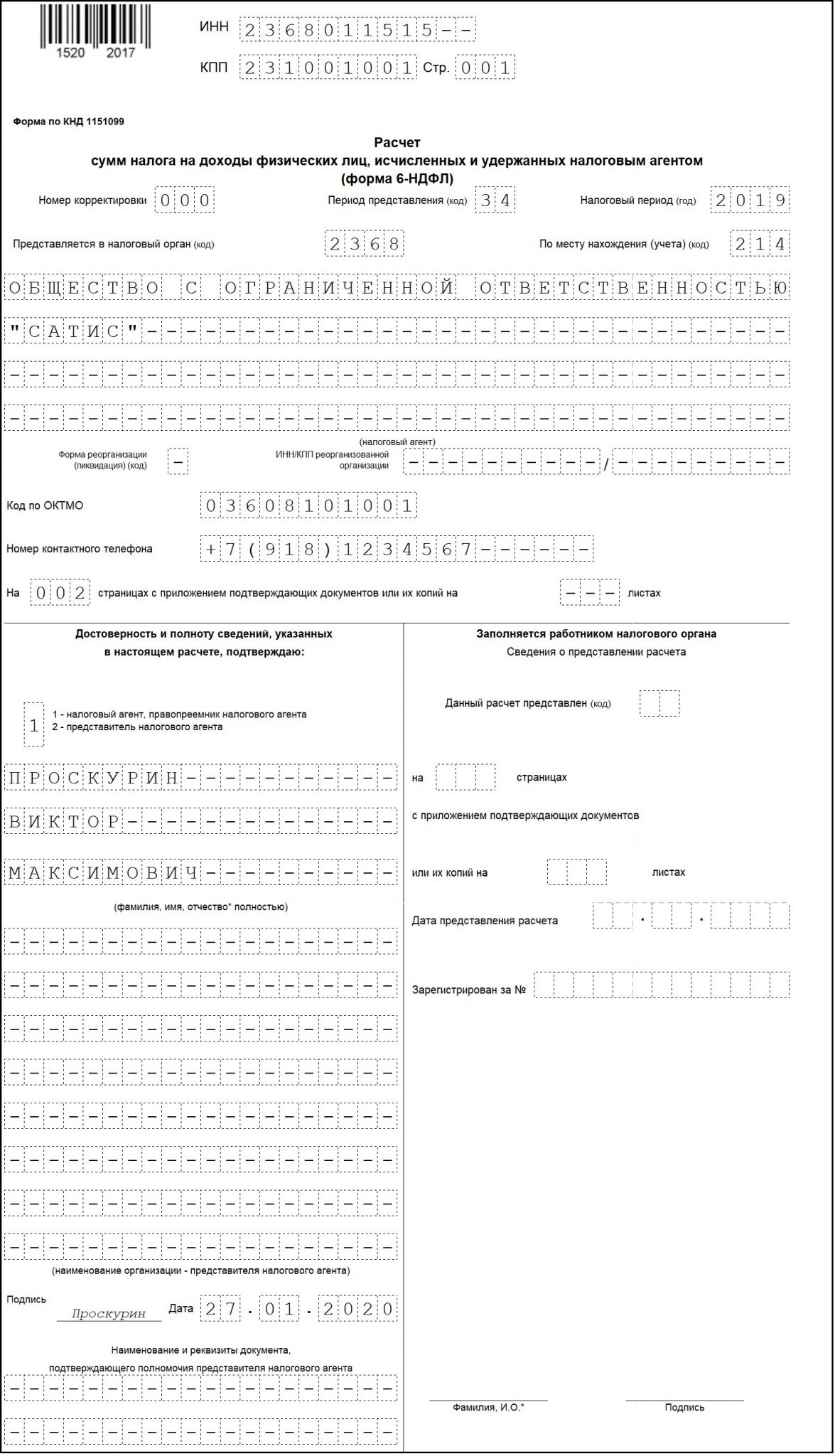

Форма 6-НДФЛ

6-НДФЛ состоит из следующих разделов:

- Титульного листа.

Содержит основную информацию о работодателе, периоде, за который сдается отчет и инспекции, в которую он направляется.

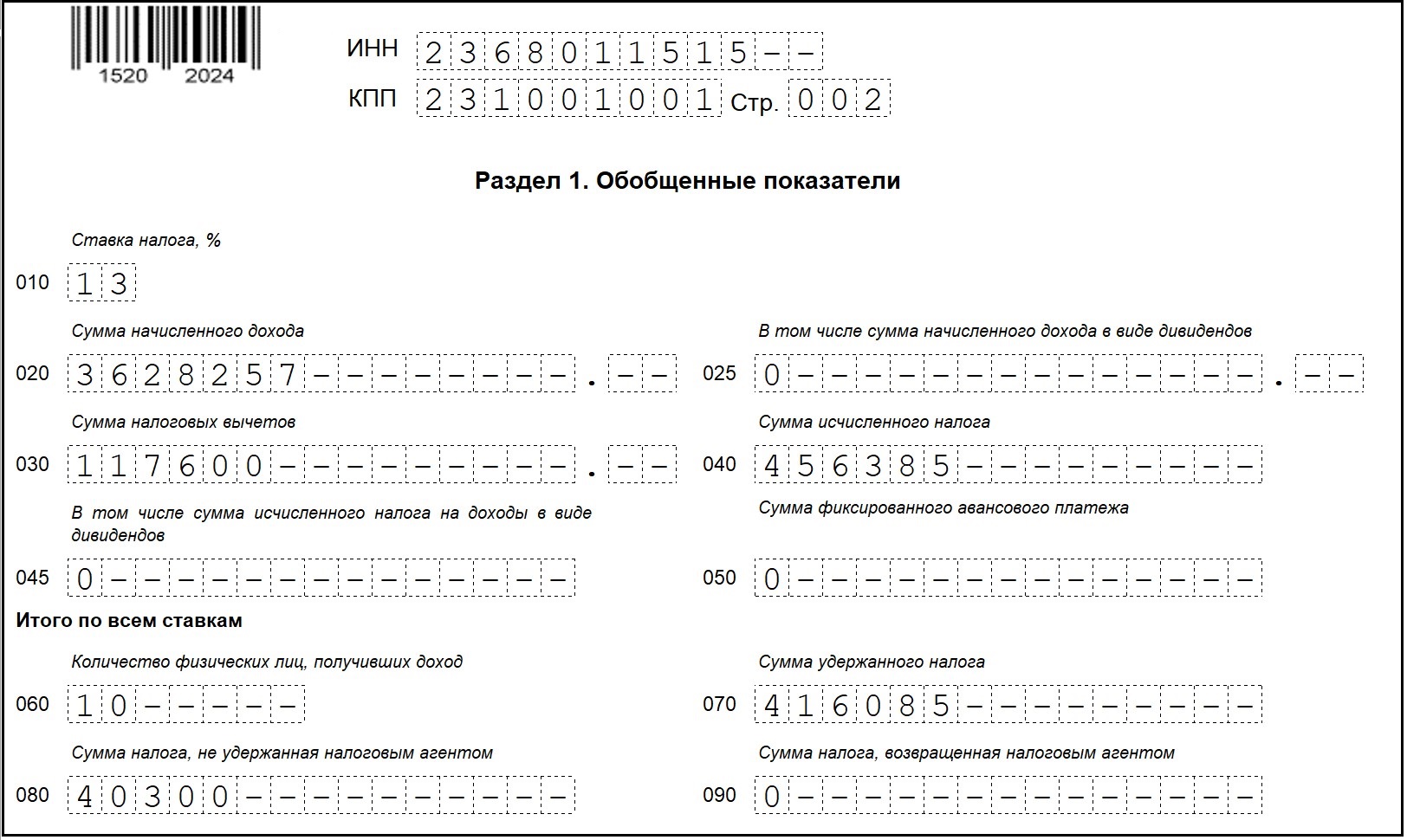

- Раздела 1.

Заполняется нарастающим итогом с начала года и содержит информацию обо всех доходах сотрудников с января по декабрь.

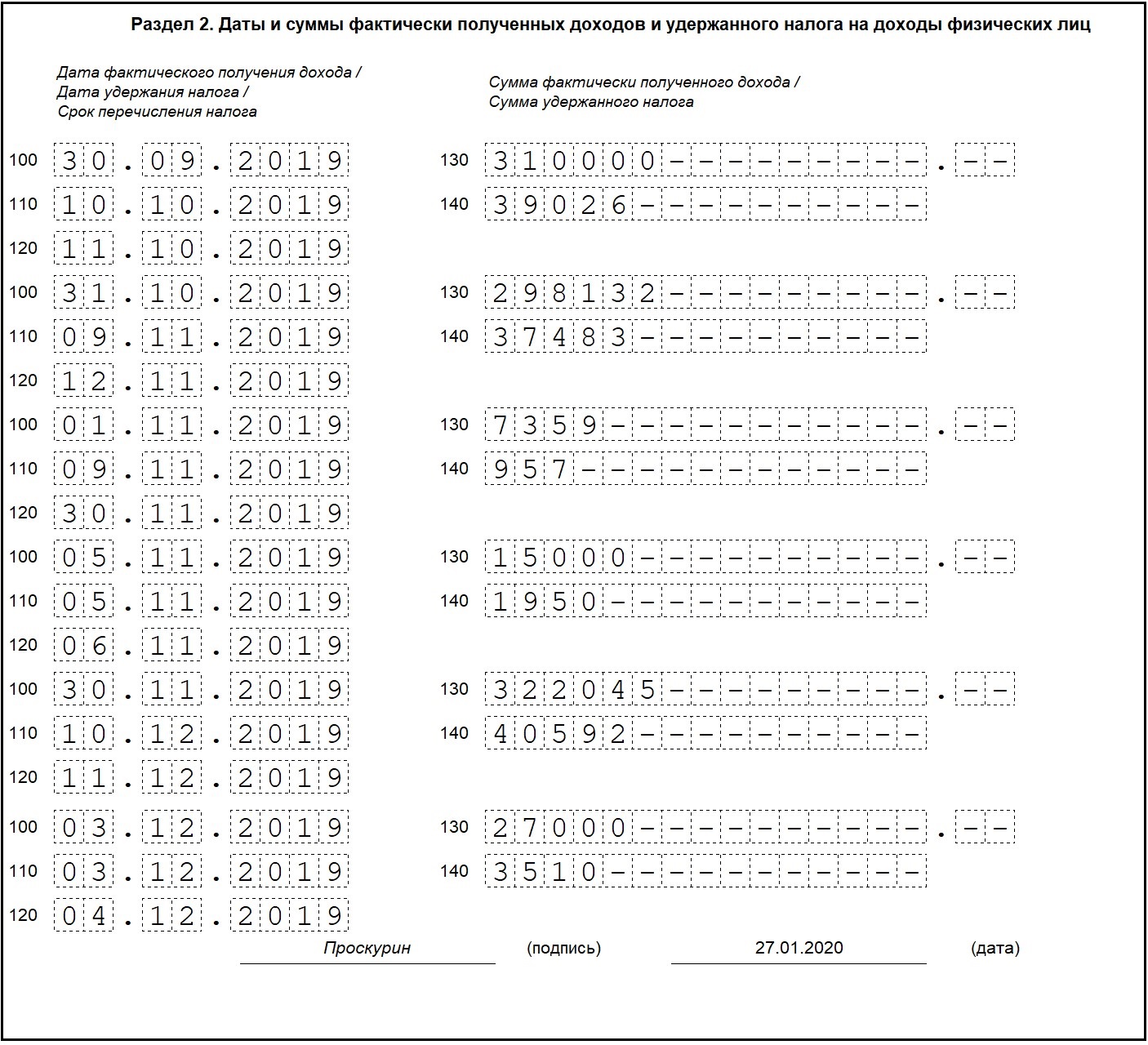

- Раздела 2.

Включает в себя сведения о выплатах за отчетный квартал, то есть за 3 прошедших месяца.

Бланк отчета утвержден Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@ и в 2020 году изменений не претерпел.

Бланк 6-НДФЛ 2019Скачать

Способы сдачи 6-НДФЛ

Сдать отчет в ИФНС можно:

- На бумаге.

Подать его можно самостоятельно, через представителя или направив по почте заказным письмом с описью вложения. Будьте внимательны: отчет на бумаге можно сдать, только если численность сотрудников не превышает 10 человек (Письмо ФНС России от 15.11.2019 № БС-4-11/23242@). Если их больше — отчитаться придется в электронной форме. За сдачу отчета на бумаге при обязанности его представления в электронном формате вас могут оштрафовать.

- В электронной форме.

Если численность ваших сотрудников не превышает 10 человек, отчет можно подать как на бумаге, так в электронной форме. Но если их больше — 6-НДФЛ придется направить в ИФНС в электронной форме по телекоммуникационным каналам связи через операторов электронного документооборота. Перед этим отчет потребуется подписать электронной подписью.

Куда сдается 6-НДФЛ

6-НДФЛ сдается в ИФНС:

- организациями — по месту их учета;

- ИП — по месту регистрации;

- обособленными подразделениями — по месту учета каждого обособленного подразделения (ОП);

- крупнейшими налогоплательщиками и их ОП — по месту учета головной организации;

- ИП на ЕНВД и ПСН — по месту постановки на учет в качестве плательщика вмененки или патента.

Требования к заполнению 6-НДФЛ за 2019 год

Требования к составлению и заполнению отчета 6-НДФЛ приведены в Приказе ФНС 14.10.2015 № ММВ-7-11/450@:

- Сведения вносятся слева направо, начиная с первого знакоместа. В пустых клетках ставится прочерк.

- Реквизиты и суммовые показатели заполняются всегда, но если значение по суммовым показателям отсутствует — ставится «0».

- Нумерация страниц сквозная и начинается с титульного листа.

- При заполнении отчета нельзя использовать корректирующие и иные аналогичные средства.

- Каждую страницу нужно распечатать на отдельном листе, так как двусторонняя печать не допускается.

- Скреплять листы нужно так, чтобы не повредить бумагу, поэтому степлером пользоваться нельзя.

- Заполняя отчет от руки можно использовать чернила только черного, синего или фиолетового цветов.

- При заполнении на компьютере нужно использовать шрифт Courier New высотой 16 – 18 пунктов.

- Отчет заполняется отдельно по каждому ОКТМО.

Заполняем титульный лист

В титульном листе проставьте:

- ИНН и КПП.

Указываются согласно свидетельству о постановке на налоговый учет. Индивидуальные предприниматели КПП не имеют и в отчете его не указывают.

- Номер корректировки.

Если 6-НДФЛ сдается первый раз за отчетный период, указывается значение «000», обозначающее первичный расчет. Если подается корректирующая форма, указывается ее номер: 001, 002 и т. д.

- Период представления.

Для отчета за год укажите код 34. Если годовой отчет сдается при ликвидации или реорганизации, нужно внести значение «90». Коды по остальным периодам представления, в том числе при ликвидации (реорганизации), приведены в Приложении № 1 к Порядку заполнения, утв. Приказом № ММВ-7-11/450@.

- Налоговый период.

Вносится год, за который (в течение которого) сдается отчет. При сдаче 6-НДФЛ за 2019 год указываем значение «2019».

- Представляется в налоговый орган.

Указываем код ИФНС, в которую сдается отчет.

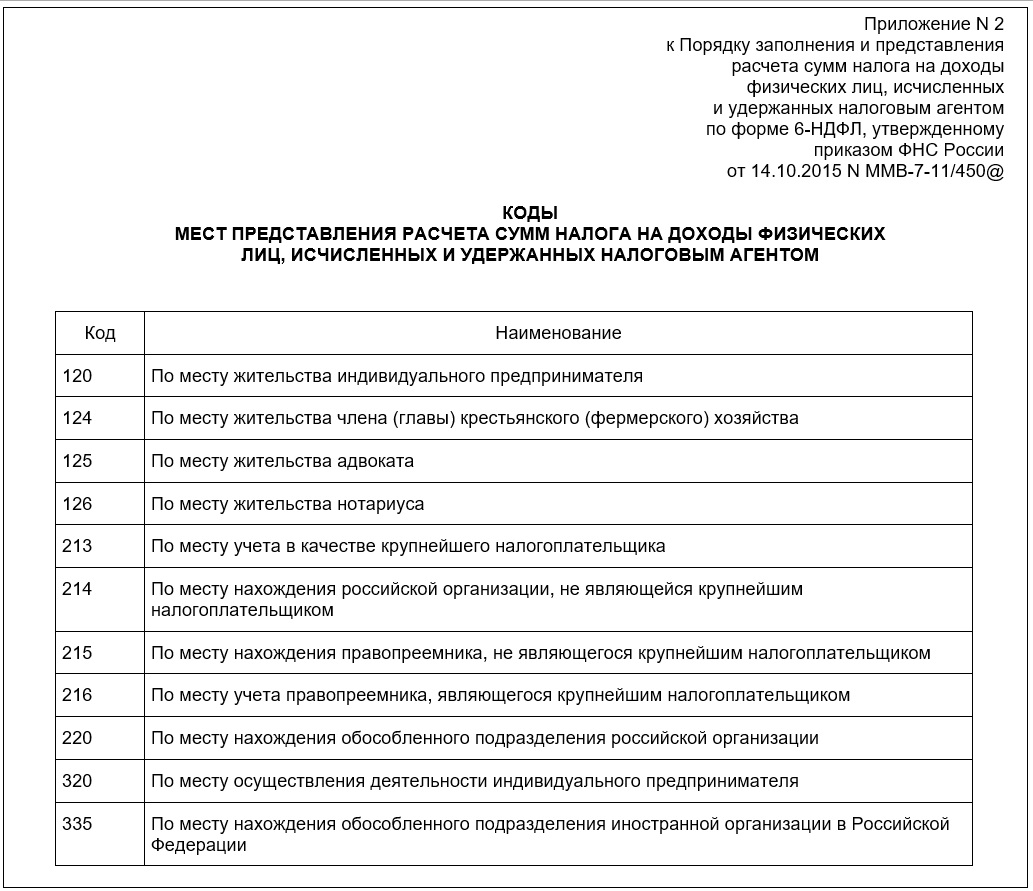

- По месту нахождения учета.

Значение для заполнения этой строки берется из Приложения № 2 к Порядку. Так, например, ИП (не применяющие ПСН или ЕНВД) указывают код «120»; организации, если они не являются крупнейшими налогоплательщиками, вносят код «214» и т. д.

- Налоговый агент.

Организации указывают краткое наименование, которое отражено в уставе. Если краткого нет — вносите полное. Физические лица-налоговые агенты указывают полностью свои ФИО, без сокращений.

- Код ОКТМО.

6-НДФЛ, как мы указывали выше, составляется отдельно по каждому коду ОКТМО и КПП. Это значит, что работодателю нужно сформировать такое количество расчетов, которое соответствует количеству ОКТМО/КПП.

- Номер контактного телефона.

В эту строку нужно внести актуальный номер телефона, по которому проверяющий инспектор сможет связаться с вами и уточнить возникшие у него вопросы.

- Достоверность и полноту сведений.

Если отчет сдает налоговый агент лично, то указывается значение «1», если его представитель — «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Заполняем Раздел 1

В этот раздел переносятся сведения обо всех доходах, включая надбавки, премии и выплаты с января по декабрь. В нем также нужно отразить данные об иных доходах, выплачиваемых «физикам», например, дивидендах. Раздел 1 заполняется отдельно по каждой ставке налога.

- Строка 020.

Указывается общая сумма дохода, начисленного сотрудникам с начала года.

- Строка 025.

Если дивиденды в 2019 году не выплачивались, в строке ставим «0».

- Строка 030.

Указывается величина предоставленных сотрудникам вычетов, уменьшающих налогооблагаемый доход.

- Строка 040.

Отображается величина исчисленного налога с начала года. Рассчитывается она по формуле: (стр. 020 – стр. 030) * стр. 010.

- Строка 045.

Заполняем, если сотруднику выплачивались дивиденды, на них начислен и в последствии уплачен в бюджет НДФЛ. В противном случае в строке ставим»0″.

- Строка 050.

Указывается общая сумма фиксированных авансовых платежей, уплаченных за иностранцев, работающих по патенту. Если такие выплаты не производились — ставим «0».

- Строка 060.

Вносится общее количество сотрудников, получивших в 2019 году облагаемый налогом доход. Если сотрудник в 2019 году был принят на работу, а затем уволен, количество физических лиц не корректируется.

- Строка 070.

Указывается общая сумма удержанного НДФЛ с начала года.

- Строка 080.

Отражается сумма НДФЛ, неудержанная работодателем в 2019 году.

- Строка 090.

Указывается сумма излишне удержанного работодателем НДФЛ с дохода сотрудника (в соответствии со ст. 231 НК РФ).

Заполняем Раздел 2

В этот раздел включаются выплаты за последний квартал, т. е. за 2019 год в него нужно внести данные за октябрь, ноябрь, декабрь 2019 года. При этом выплата зарплаты за сентябрь войдет в годовой отчет, так как срок выплаты дохода, удержания и перечисления НДФЛ приходится на октябрь 2019 года, а зарплата, начисленная за декабрь, но выплаченная в январе, войдет в отчет за 1 квартал 2020 года.

- Строка 100.

Указывается дата фактического получения доходов, отраженных в стр. 130. При заполнении этой строки нужно учесть, что для некоторых выплат сроки фактического получения дохода разные.

Датой получения зарплаты и ежемесячной премии является последний день месяца, за который она назначена, даже если он выпадает на выходной. При выплате премий за год, квартал или к определенному событию датой получения дохода считается день его выплаты (Письмо Минфина РФ от 23.10.2017 № 03-04-06/69115).

Датой получения дохода по гражданско-правовому договору, больничным и отпускным, материальной помощи, компенсации за отпуск и дивидендам является день выплаты дохода сотруднику.

- Строка 110.

Отражается дата фактического удержания НДФЛ с выплаченного дохода. Налог со всех видов выплат удерживается в день выплаты дохода, то есть стр. 110 = стр. 100.

- Строка 120.

Указывается срок перечисления НДФЛ в бюджет. Срок уплаты НДФЛ с зарплаты и иных доходов, за исключением отпускных и пособий, приходится на день, следующий за датой удержания налога. А с отпускных и больничных — на последнее число месяца.

- Строка 130.

Вносим общую сумму полученных доходов (без вычитания НДФЛ) на дату, указанную в строке 100.

Строка 140.

Указываем общую сумму удержанного НДФЛ.

Образец 6-НДФЛ 2019Скачать

Штрафы за 6-НДФЛ

Размер штрафа зависит от вида правонарушения:

- Пропущен срок сдачи отчета (п .1.2 ст. 126 НК РФ).

За пропуск срока сдачи 6-НДФЛ штраф составит 1 000 руб. за каждый полный и не полный месяц просрочки. Если она превысит 10 рабочих дней, налоговики могут заблокировать ваши банковские счета (п. 3.2 ст. 76 НК РФ).

- Отчет представлен с ошибками (п. 1 ст. 126.1 НК РФ).

За сдачу недостоверных или неполных сведений штраф чуть меньше — 500 руб. за отчет. Но если ошибку вы найдете и исправите самостоятельно, то штрафа не будет.

- Нарушен способ сдачи расчета (ст. 119.1 НК РФ).

За сдачу 6-НДФЛ на бумаге при обязанности его представления в электронной форме (если сотрудников больше 24 человек) штраф составит 200 руб. за документ.

Подводим итоги

- 6-НДФЛ за 2019 год нужно сдать не позднее 02.03.2020 года.

- Пропуск срока сдачи расчета грозит работодателю штрафом в размере 1 000 руб. и возможной блокировкой счета.

- Если в 4 квартале 2019 года доходы сотрудникам не выплачивались, 6-НДФЛ за 2019 год придется сдать, так как он заполняется нарастающим итогом с начала года.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.