Содержание

- Как отразить в учете переоценку ценных бумаг

- Решения о переоценке

- Виды ценных бумаг

- Котирующиеся ценные бумаги

- Некотирующиеся ценные бумаги

- Проверка на обесценение

- Критерий существенности

- Резерв под обесценение

- Учет финансовых вложений

- Бухгалтерский учет финансовых вложений

- Стоимость финансовых активов

- Памятка

- ПБУ 19/02

- Сфера применения

- Финансовые вложения

- Условия признания финансовых вложений

- Не являются финансовыми вложениями

- Структура ПБУ 19/02

- Правила оценки финансовых вложений в бухучете

- Каким документом руководствоваться

- Первичная оценка финвложений

- Последующая оценка финвложений

- Особенность долговых ценных бумаг

- Финансовые вложения бюджетного учреждения, учет финансовых вложений.

Как отразить в учете переоценку ценных бумаг

В ряде случаев в бухучете и при налогообложении следует отразить изменение стоимости ценных бумаг в результате их переоценки (ПБУ 21/2008, п. 18–22 и раздел VI ПБУ 19/02).

Решения о переоценке

Решение о проведении переоценки ценных бумаг оформляется приказом руководителя. Результаты переоценки ценных бумаг отразите в акте, составленном в произвольной форме. Выводы о дооценке, уценке, обесценении ценных бумаг, сделанные в акте, подтвердите документально (например, сводками о котировках ценных бумаг по итогам торгов на дату переоценки, заключением независимого оценщика и т. п.). Такой порядок следует из статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Виды ценных бумаг

В бухучете для целей переоценки ценные бумаги подразделяются на:

- финансовые вложения, по которым можно определить текущую рыночную стоимость (ценные бумаги, котирующиеся (допущенные к обращению) на организованном рынке ценных бумаг);

- финансовые вложения, по которым текущая рыночная стоимость не определяется (ценные бумаги, не котирующиеся (не допущенные к обращению) на организованном рынке ценных бумаг).

В зависимости от того, к какому виду относится ценная бумага, различными будут правила текущей переоценки и отражение ее результатов (дооценка (увеличение стоимости), уценка (уменьшение стоимости) или образование резерва под обесценение).

Такой порядок следует из пунктов 18–22 и раздела VI ПБУ 19/02.

Котирующиеся ценные бумаги

Котирующиеся ценные бумаги принимаются к учету по первоначальной стоимости. Однако на конец каждого года стоимость котируемых акций нужно отражать в бухучете и бухгалтерской отчетности по текущей рыночной стоимости. Для этого следует корректировать их оценку на предыдущую отчетную дату, уменьшая или увеличивая ее. Переоценку можно делать ежемесячно или ежеквартально. Периодичность переоценки закрепите в учетной политике организации (п. 7 ПБУ 1/2008).

Такой порядок следует из пункта 20 ПБУ 19/02.

Переоценку делайте на основании официальных данных о котировках (п. 13 ПБУ 19/02, письмо Минфина России от 21 марта 2005 г. № 07-05-06/83). При этом организация должна использовать все доступные источники информации о рыночных ценах, в том числе данные иностранных организованных рынков или организаторов торговли (письмо Минфина России от 29 января 2014 г. № 07-04-18/01).

Cовет: информацию о ценах (котировках) ценных бумаг можно узнать из средств массовой информации (газет, журналов, Интернета и т. д.). Также эти данные предоставляются организатором торговли или посредником, через которого приобретены ценные бумаги.

Если на отчетную дату организатор торговли на рынке ценных бумаг не рассчитывает рыночную цену, то за текущую рыночную стоимость данных ценных бумаг примите последнюю рыночную цену (п. 24 ПБУ 19/02 и письмо Минфина России от 21 марта 2005 г. № 07-05-06/83).

Результаты переоценки отражайте как уменьшение или увеличение первоначальной (балансовой) стоимости ценных бумаг и прочих расходов или доходов организации. Для этого разницу между новой оценкой ценных бумаг на отчетную дату и их предыдущей оценкой отражайте на счете 58 «Финансовые вложения» в корреспонденции со счетом 91 «Прочие доходы и расходы». Сделайте такие проводки:

Дебет 58 Кредит 91-1

– отражена дооценка ценных бумаг;

Дебет 91-2 Кредит 58

– отражена уценка (обесценение) ценных бумаг.

Такой порядок следует из пункта 20 ПБУ 19/02, пунктов 7, 10.5 и 16 ПБУ 9/99, пунктов 11 и 14.4 ПБУ 10/99 и Инструкции к плану счетов (счета 58 и 91).

При расчете налогов переоценку котирующихся ценных бумаг не учитывайте независимо от режима налогообложения, который применяет организация.

Для общего режима налогообложения это объясняется так.

При расчете налога на прибыль результаты переоценки не включаются ни в доходы (подп. 24 п. 1 ст. 251 НК РФ), ни в расходы организации (п. 46 ст. 270 НК РФ).

На расчет НДС переоценка ценных бумаг не влияет, так как в данном случае отсутствует объект налогообложения (п. 1 ст. 38 и ст. 146 НК РФ).

На расчет единого налога при упрощенке результаты переоценки не влияют по следующим основаниям.

При определении доходов (независимо от объекта налогообложения) не учитываются доходы, упомянутые в статье 251 Налогового кодекса РФ (подп. 1 п. 1.1 ст. 346.15 НК РФ). То есть в данном случае увеличение стоимости ценных бумаг не влияет на доходы при упрощенке, так как исключается из них на основании подпункта 24 пункта 1 статьи 251 Налогового кодекса РФ.

При определении расходов (в случае, когда организация рассчитывает налог с разницы между доходами и расходами) уменьшение стоимости ценных бумаг не влияет на налогооблагаемую базу, так как такой вид расходов не поименован в статье 346.16 Налогового кодекса РФ.

Если организация платит ЕНВД или совмещает общий режим налогообложения и уплату ЕНВД, все операции с ценными бумагами (в т. ч. и переоценку) отражайте по правилам общей системы налогообложения (п. 7 ст. 346.26 и п. 9 ст. 274 НК РФ). Это связано с тем, что на ЕНВД переводятся определенные виды деятельности, в перечне которых операции с ценными бумагами не поименованы (п. 2 ст. 346.26 НК РФ). Переоценка ценных бумаг не учитывается при расчете налога на прибыль (подп. 24 п. 1 ст. 251 и п. 46 ст. 270 НК РФ) и НДС (п. 1 ст. 38 и ст. 146 НК РФ).

Пример отражения в бухучете и при налогообложении переоценки котирующихся ценных бумаг по рыночной стоимости. Организация применяет общую систему налогообложения

По состоянию на 30 сентября в учете ООО «Торговая фирма «Гермес»» (дебет счета 58-1) числится 10 акций АО «Производственная фирма «Мастер»». Учетная стоимость каждой акции – 6000 руб.

Согласно учетной политике «Альфы» для целей бухучета финансовые вложения, обращающиеся на рынке ценных бумаг, переоцениваются ежеквартально.

При составлении отчетности за девять месяцев бухгалтер «Гермеса» провел переоценку этих ценных бумаг.

По данным организатора торговли, рыночная цена акций на 30 сентября составила 6395 руб. за акцию.

Бухгалтер «Гермеса» так отразил переоценку в учете:

Дебет 58-1 Кредит 91-1

– 3950 руб. ((6395 руб. – 6000 руб.) × 10 шт.) – отражена дооценка акций.

При этом в аналитическом учете «Гермеса» отражена дооценка каждой акции в размере 395 руб.

На расчет налога на прибыль и НДС переоценка акций не повлияла.

Некотирующиеся ценные бумаги

Некотирующиеся ценные бумаги в бухучете и отчетности отражайте по первоначальной стоимости (п. 21 ПБУ 19/02).

Исключением из этого правила являются:

- долговые ценные бумаги, первоначальная стоимость которых отличается от номинала;

- ценные бумаги, по которым установлено существенное снижение цены.

Такие финансовые вложения в бухучете и (или) отчетности могут отражаться по стоимости отличной от первоначальной (учетной стоимости).

Такой порядок следует из пункта 22 и раздела VI ПБУ 19/02.

Если первоначальная стоимость некотирующихся долговых ценных бумаг (например, векселей или некотирующихся облигаций) отличается от их номинала, данную разницу организация может относить на финансовые результаты (прочие доходы или расходы). Делать это нужно равномерно в течение срока обращения ценной бумаги, по мере причитающегося по ней дохода, предусмотренного при ее выпуске. Такой порядок предусмотрен пунктом 22 и разделом V ПБУ 19/02.

При этом в учете делайте проводки, аналогичные записям по переоценке котирующихся ценных бумаг.

В частности, такой порядок организация может применять, чтобы учесть дисконт по векселю или дисконт по облигации.

Для целей налогообложения корректировка стоимости долговых ценных бумаг в сторону номинала по правилам, аналогичным бухучету, не предусмотрена (письмо Минфина России от 8 апреля 2005 г. № 03-03-01-04/1/175).

Подробнее о бухучете и налогообложении доходов в виде дисконта по долговым ценным бумагам см., например, Как отразить в учете проценты (дисконт) по векселю.

Проверка на обесценение

Не реже одного раза в год (по состоянию на 31 декабря текущего года) в бухучете проводите проверку на обесценение ценных бумаг (т. е. на текущую ликвидность – возможность продажи), если имеются признаки снижения их цены. К таким признакам, в частности, относятся:

- объявление эмитента банкротом или появление у него признаков банкротства;

- совершение на рынке ценных бумаг значительного количества сделок с аналогичными ценными бумагами по цене существенно ниже их учетной стоимости;

- отсутствие или существенное снижение выплат дохода по ценным бумагам (например, дивидендов, процентов, купонов и т. п.) c высокой вероятностью их дальнейшего уменьшения.

Для проведения проверки определите расчетную стоимость той или иной ценной бумаги и сравните ее с учетной стоимостью ценной бумаги. Методику, по которой определяется расчетная цена, выберите (разработайте) самостоятельно и закрепите в учетной политике организации (п. 7 ПБУ 1/2008). Например, для этого можно привлечь независимого оценщика или (для акций) использовать метод стоимости чистых активов эмитента, приходящуюся на одну акцию (на одну акцию определенного типа).

Такая проверка может выявить устойчивое существенное снижение стоимости ценной бумаги, характеризующееся тем, что:

- на отчетную дату и на предыдущую отчетную дату расчетная стоимость ценной бумаги существенно ниже учетной;

- в течение отчетного года расчетная стоимость ценной бумаги существенно изменялась только в сторону уменьшения;

- на отчетную дату нет признаков увеличения расчетной стоимости ценной бумаги в будущем.

Такой порядок установлен пунктами 37–38 ПБУ 19/02.

О том, как проводить проверку на обесценение по иным финансовым вложениям, см. Признаки обесценения по видам финансовых вложений (акций, долей в уставном капитале, выданных займов).

Критерий существенности

Поскольку критерий существенности изменения стоимости ценных бумаг законодательством не установлен, определите его самостоятельно в учетной политике для целей бухучета (п. 7, 8 ПБУ 1/2008).

Резерв под обесценение

На сумму снижения стоимости ценных бумаг создайте резерв под обесценение финансовых вложений. Его формируйте за счет финансовых результатов. То есть включайте его сумму в прочие расходы организации.

Сумма резерва может изменяться в случаях, если:

- при последующих проверках на обесценение расчетная цена ценной бумаги изменяется (уменьшается или увеличивается);

- при последующих проверках выявлено, что ценные бумаги больше не соответствуют критериям обесценения;

- обесценивающаяся ценная бумага выбывает.

Ценные бумаги, по которым установлено существенное снижение цены, в бухучете отражайте по первоначальной (учетной) стоимости, а в бухгалтерской отчетности – по расчетной стоимости (т. е. как разницу между учетной ценой и суммой резерва созданного под их обесценение).

Такой порядок следует из пунктов 38–40 ПБУ 19/02 и положений ПБУ 21/2008.

Операции, связанные с резервом под обесценение таких финансовых вложений, как ценные бумаги, учитывайте на счете 59 «Резервы под обесценение финансовых вложений», к которому откройте субсчет «Резерв под обесценение ценных бумаг».

При этом в учете делайте такие проводки:

Дебет 91-2 Кредит 59 субсчет «Резерв под обесценение ценных бумаг»

– создан (увеличен) резерв под обесценение ценных бумаг;

Дебет 59 субсчет «Резерв под обесценение ценных бумаг» Кредит 91-1

– расформирован (уменьшен) резерв под обесценение ценных бумаг.

Это следует из абзаца 4 пункта 38, абзаца 2 пункта 39 ПБУ 19/02, пункта 7 ПБУ 9/99, пункта 11 ПБУ 10/99 и Инструкции к плану счетов (счета 59 и 91).

При налогообложении резерв под обесценение ценных бумаг не формируйте независимо от режима налогообложения, который применяет организация.

Это связано с тем, что при расчете налога на прибыль такой резерв создают только профессиональные участники рынка ценных бумаг, занимающиеся дилерской деятельностью, под обесценение котирующихся эмиссионных бумаг. По не обращающимся на рынке ценным бумагам резервы под их обесценение не создаются. Это следует из статьи 300 Налогового кодекса РФ и подтверждается письмом Минфина России от 17 сентября 2012 г. № 03-03-06/2/102. Другие организации формировать его не вправе (п. 10 ст. 270 НК РФ).

При создании резерва в бухучете отразите возникновение постоянной разницы и соответствующего ей постоянного налогового обязательства, возникающих из-за того, что при налогообложении такой резерв не создается.

При уменьшении суммы резерва (в т. ч. от выбытия ценных бумаг, увеличения их расчетной стоимости), отразите возникновение постоянной разницы и соответствующего ей постоянного налогового актива. Они возникают из-за того, что сумма резерва, созданного под обесценение этих финансовых вложений, в бухучете увеличивает доходы организации, но не учитывается при расчете налога на прибыль (подп. 25 п. 1 ст. 251 НК РФ).

Такой порядок следует из пунктов 4 и 7 ПБУ 19/02.

При упрощенке с объектом налогообложения «доходы» не учитываются никакие расходы организации (п. 1 ст. 346.18 НК РФ). Если же организация рассчитывает единый налог с разницы между доходами и расходами, то затраты на формирование резерва нельзя учесть, так как они не поименованы в статье 346.16 Налогового кодекса РФ.

Если организация платит ЕНВД или совмещает его уплату с общей системой налогообложения, все операции с ценными бумагами (в т. ч. и создание резервов) отражайте по правилам общей системы налогообложения (п. 7 ст. 346.26 и п. 9 ст. 274 НК РФ). Это связано с тем, что на ЕНВД переводятся определенные виды деятельности, в перечне которых операции с ценными бумагами не поименованы (п. 2 ст. 346.26 НК РФ). В налоговом учете резерв под обесценение ценных бумаг не создавайте, так как его создание предусмотрено только для дилеров рынка ценных бумаг (п. 10 ст. 270, ст. 300 НК РФ).

Пример отражения в бухучете и при налогообложении создания резерва под обесценение некотирующихся ценных бумаг. Организация применяет общую систему налогообложения

ООО «Альфа» владеет акциями АО «Производственная фирма «Мастер»», приобретенными за 90 000 руб. (номинальная стоимость акций – 100 000 руб.).

В начале года «Мастер» был объявлен банкротом. Выплата дивидендов по акциям была прекращена.

В связи с этим в конце года «Альфа» привлекла независимого профессионального оценщика для проверки акций «Мастера» на обесценение. По результатам оценки расчетная стоимость акций «Мастера» снизилась по сравнению с их первоначальной стоимостью:

Учетной политикой «Альфы» установлен критерий существенности в 5 процентов.

Поскольку проведенной проверкой установлено устойчивое существенное снижение стоимости акций (более чем на 5 процентов), бухгалтер «Альфы» создал резерв под их обесценение на величину разницы между учетной и расчетной стоимостью акций. При этом он сделал проводку:

Дебет 91-2 Кредит 59 субсчет «Резерв под обесценение ценных бумаг»

– 15 000 руб. – создан резерв под обесценение ценных бумаг.

«Альфа» рассчитывает налог на прибыль методом начисления, однако не является профессиональным участником рынка ценных бумаг. Поэтому в налоговом учете резерв не создается. Из-за создания в бухучете резерва под обесценение ценных бумаг, который в налоговом учете организацией не создается, бухгалтер «Альфы» сделал проводку:

Дебет 99 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 3000 руб. (15 000 руб. × 20%) – отражено постоянное налоговое обязательство.

Учет финансовых вложений

Обновление: 20 декабря 2017 г.

Бухгалтерский учет финансовых вложений ведется на счете 58. Рассмотрим, что и в каком порядке отражается в составе таких вложений.

Бухгалтерский учет финансовых вложений

Бухгалтерскому учету в составе рассматриваемого показателя подлежат:

- ценные бумаги с установленными сроками и стоимостью погашения;

- вклады в капиталы иных предприятий и организаций;

- выданные займы (за исключением беспроцентных) и депозиты;

- приобретенная дебиторская задолженность и др.

Инвестиции и активы подлежат учету в составе финансовых вложений, если они:

- документально подтверждены;

- по ним предполагается несение финансовых рисков;

- направлены на извлечение прибыли.

Так, об учете финансовых вложений гласит ПБУ 19/02.

Не относятся к этому показателю:

- выкупленные для аннулирования или последующей продажи собственные акции предприятия;

- выданные в правоотношениях купли-продажи и оказания услуг векселя;

- инвестиции в имущество, переданное в аренду за определенную плату;

- драгоценности, картины и т.п., если их приобретение не имеет отношения к обычной деятельности предприятия;

- основные средства, МПЗ и НМА.

Текущий учет финансовых вложений и ценных бумаг ведется на счете 58 «Финансовые вложения». Одновременно депозитные вклады подлежат учету на субсчете 55-3 «Депозитные счета».

В аналитическом учете по ценным бумагам должны быть отражены сведения о:

- наименовании эмитента;

- названии и реквизитах ценной бумаги;

- стоимости;

- общем количестве;

- дате приобретения и выбытия;

- месте хранения.

Стоимость финансовых активов

Российскими организациями финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости.

В составе затрат учитываются:

- уплаченные суммы по контрактам;

- стоимость различных услуг, связанных соответствующими инвестиционными вложениями;

- вознаграждения для посредников;

- иные затраты на финансовые вложения.

Чтобы правильно установить стоимость финансовых вложений для целей бухучета, применяются все доступные источники.

Один вид активов обращается на рынке. Такие инвестиционные вложения подлежат учету и отчетности по завершении соответствующего года по текущей рыночной стоимости. Она определяется путем корректировки стоимости, определенной на предыдущую отчетную дату. Такая корректировка производится на выбор организации:

- либо раз в месяц;

- либо раз в квартал.

Другие активы на РЦБ не обращаются. Они учитываются на отчетную дату согласно первоначальной стоимости. По ним предусмотрена необходимость:

- вести контроль обесценивания;

- вводить резерв под обесценение.

При обесценении финансовых вложений следует провести анализ причин, послуживших основанием для соответствующего результата. С этой целью нужен контроль над всеми финансовыми инвестициями, по которым не учитывается текущая рыночная стоимость, если по ним есть признаки обесценения.

К счету 59 создается аналитический учет. Стоимость вложений, в отношении которых создан такой резерв, соответствует балансовой за минусом соответствующих резервов.

Согласно разд. IV ПБУ 19/02 учет выбытия финансовых вложений осуществляется при:

- погашении;

- продаже;

- безвозмездной передаче и т.п.

Выбытие соответствующего актива, по которому не определяется текущая рыночная стоимость, учитывается:

- либо по первоначальной стоимости;

- либо по средней первоначальной стоимости;

- либо способом ФИФО.

При выбытии финансовых вложений в учете делаются проводки: Дт 76 — Кт 91 (учтен доход от реализации), Дт 91 — Кт 58 (списана первоначальная стоимость), Дт 51 — Кт 76 (поступление денежных средств).

Памятка

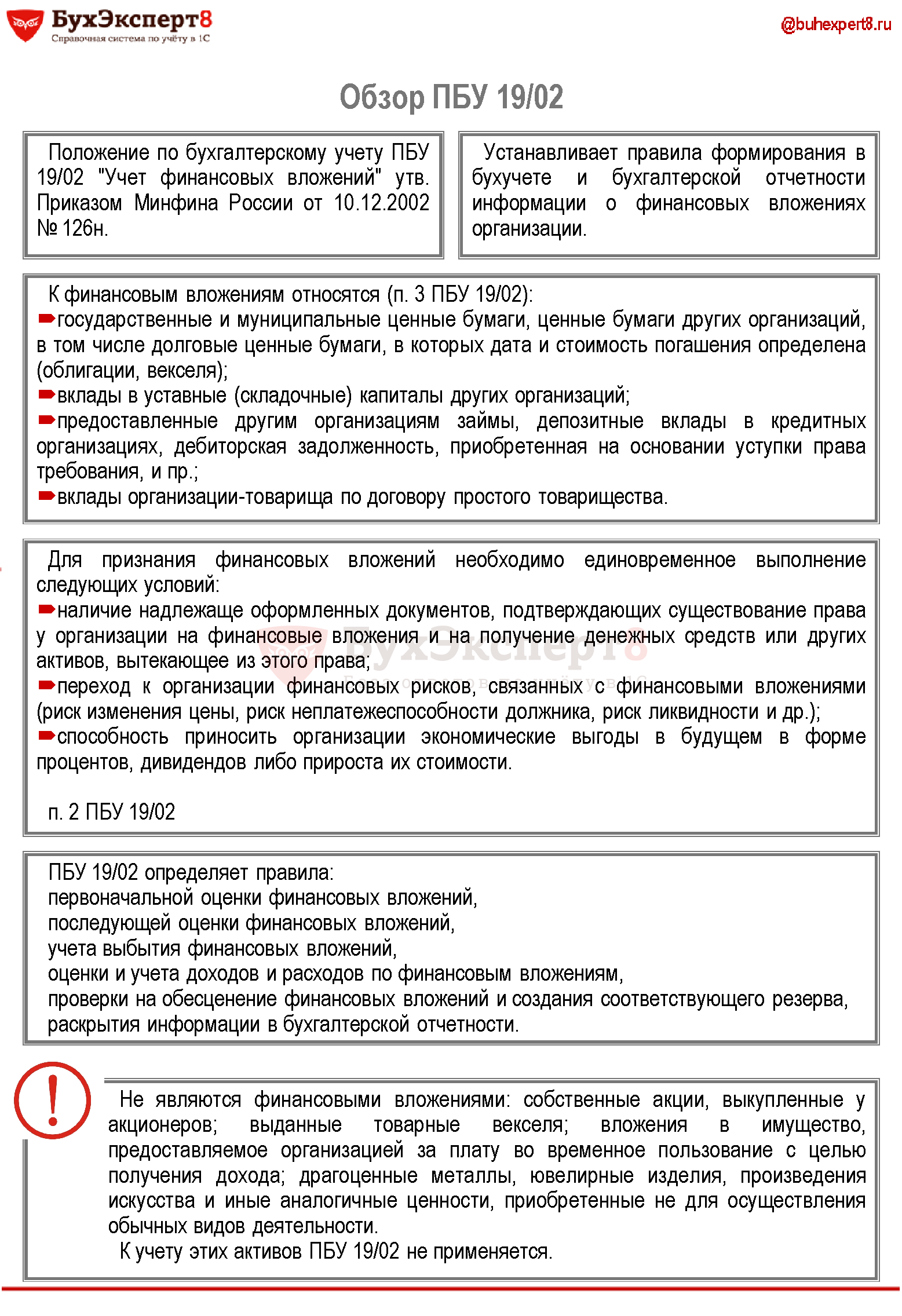

ПБУ 19/02

Положение по бухгалтерскому учету ПБУ 19/02 «Учет финансовых вложений» утв. Приказом Минфина РФ от 10.12.2002 N 126н

Документ применяется в части, не противоречащей Федеральному закону N 402-ФЗ (Информация Минфина РФ N ПЗ-10/2012)

Сфера применения

Устанавливает правила формирования в бухучете и бухгалтерской отчетности информации о финансовых вложениях организации.

Финансовые вложения

п. 3 ПБУ 19/02

- государственные и муниципальные ценные бумаги, ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и стоимость погашения определена (облигации, векселя);

- вклады в уставные (складочные) капиталы других организаций;

- предоставленные другим организациям займы, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования, и пр.;

- вклады организации-товарища по договору простого товарищества.

Условия признания финансовых вложений

Необходимо единовременное выполнение следующих условий (п. 2 ПБУ 19/02):

- наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

- переход к организации финансовых рисков, связанных с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

- способность приносить организации экономические выгоды в будущем в форме процентов, дивидендов либо прироста их стоимости.

Не являются финансовыми вложениями

п. 3 ПБУ 19/02

- собственные акции, выкупленные у акционеров;

- выданные товарные векселя;

- вложения в имущество, предоставляемое организацией за плату во временное пользование с целью получения дохода;

- драгоценные металлы, ювелирные изделия, произведения искусства и иные аналогичные ценности, приобретенные не для осуществления обычных видов деятельности.

Структура ПБУ 19/02

- Общие положения

- Первоначальная оценка финансовых вложений

- Последующая оценка финансовых вложений

- Выбытие финансовых вложений

- Доходы и расходы по финансовым вложениям

- Обесценение финансовых вложений

- Раскрытие информации в бухгалтерской отчетности

Приложение. Примеры использования способов оценки при выбытии финансовых вложений

- Способ оценки по первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений

- Способ оценки по средней первоначальной стоимости

- Способ оценки по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО)

Правила оценки финансовых вложений в бухучете

При наличии возможности каждое предприятие стремится выгодно вложить свободные денежные средства или иные активы. А значит, необходима правильная оценка стоимости финансовых вложений организации для целей ведения бухгалтерского учета.

Каким документом руководствоваться

В силу пункта 2 ч. 3 ст. 21 Закона о бухучёте № 402-ФЗ (далее – Закон № 402-ФЗ) допустимые способы оценки финансовых вложений в бухгалтерском учете должен устанавливать соответствующий федеральный стандарт бухучета. Пока его нет, нужно руководствоваться Положением по бухгалтерскому учету (ПБУ) (п. 1 ст. 30 Закона № 402-ФЗ).

В итоге, оценку финансовых вложений регламентирует ПБУ 19/02 под названием «Учет финансовых вложений». Оно утверждено приказом Минфина России от 10.12.2002 № 126н. Его раздел II регламентирует первоначальную оценку финансовых вложений, а раздел III – последующую оценку финансовых вложений. По сути, это и есть основные виды оценки финансовых вложений.

Также см. «Что относится к финансовым инвестициям».

Первичная оценка финвложений

Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости.

Также см. «На каком счёте учитывают финансовые вложения».

Первоначальная стоимость финвложений, приобретенных за плату – это сумма фактических затрат на их приобретение. Исключение – НДС и иные возмещаемые налоги (кроме случаев, предусмотренных налоговым законодательством).

В свою очередь, к фактическим затратам на приобретение активов в качестве финансовых вложений относят:

- суммы, уплачиваемые в соответствии с договором продавцу;

- суммы организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением указанных активов;

- вознаграждения посреднической организации или иному лицу, через которое приобретены активы в качестве финвложений;

- иные затраты, непосредственно связанные с приобретением активов в качестве финансовых вложений.

Если оказаны информационные и консультационные услуги, связанные с принятием решения о приобретении финансовых вложений, и организация не принимает решения о таком приобретении, стоимость этих услуг относит на финансовые результаты коммерческой организации (в составе прочих расходов) или увеличение расходов некоммерческой организации того отчетного периода, когда было принято решение не приобретать финансовые вложения.

При приобретении финансовых вложений за счет заемных средств затраты по полученным кредитам и займам учитывают в соответствии с:

Не включают в фактические затраты на приобретение финансовых вложений общехозяйственные и иные аналогичные расходы. Исключение – случаи, когда они непосредственно связаны с приобретением финансовых вложений.

В случае несущественности величины затрат (кроме сумм, уплачиваемых по договору продавцу) на приобретение ценных бумаг по сравнению с суммой, уплачиваемой в соответствии с договором продавцу, такие затраты можно признавать прочими расходами в том отчетном периоде, в котором были приняты к бухучету ценные бумаги.

|

Ситуация |

Что признают первоначальной стоимостью |

| Финансовые вложения внесены в счет вклада в уставный (складочный) капитал | Их денежная оценка, согласованная учредителями (участниками), если иное не предусмотрено законодательством РФ |

| Финансовые вложения получены безвозмездно (ценные бумаги) | Есть 2 варианта:

|

| Финансовые вложения приобретены по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами | Стоимость активов, переданных или подлежащих передаче организацией.

Исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов. При невозможности установить стоимость таких активов – исходя из стоимости, по которой в сравнимых обстоятельствах приобретаются аналогичные финансовые вложения. |

| Финансовые вложения внесены в счет вклада организации-товарища по договору простого товарищества | Их денежная оценка, согласованная товарищами в договоре простого товарищества |

| Ценные бумаги, не принадлежат организации на праве собственности/хозяйственного ведения/оперативного управления, но находятся в ее пользовании или распоряжении по договору | Принимают к бухгалтерскому учету в оценке, предусмотренной в договоре |

Последующая оценка финвложений

Первоначальная стоимость финансовых вложений, по которой они приняты к бухучету, может изменяться в случаях, установленных:

- законодательством;

- ПБУ 19/02.

Для последующей оценки финвложения подразделяют на 2 группы:

- по которым можно определить текущую рыночную стоимость в установленном ПБУ 19/02 порядке;

- по которым она не определяется.

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета и отчетности могут не определять текущую рыночная стоимость финансовых вложений.

Они могут не отражать обесценение финвложений в случаях, когда расчет величины такого обесценения затруднителен.

Финансовые вложения, по которым можно определить в установленном порядке текущую рыночную стоимость, отражают в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки (ежемесячно или ежеквартально) их оценки на предыдущую отчетную дату.

Разницу между оценкой финвложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой относят:

- у коммерческой организации – на финансовые результаты (в составе прочих доходов или расходов);

- у некоммерческой организации – на увеличение доходов или расходов в корреспонденции со счетом учета финансовых вложений.

Финансовые вложения, по которым не определяется текущая рыночная стоимость, отражают в учете и отчетности на отчетную дату по первоначальной стоимости.

Особенность долговых ценных бумаг

По долговым ценным бумагам, по которым не определяется текущая рыночная стоимость, можно разницу между первоначальной и номинальной стоимостью в течение срока их обращения равномерно – по мере причитающегося по ним в соответствии с условиями выпуска дохода – относить на финансовые результаты:

- коммерческой организации – на финансовые результаты (в составе прочих доходов или расходов);

- некоммерческой организации – на увеличение доходов или расходов.

По долговым ценным бумагам и предоставленным займам можно составлять расчет их оценки по дисконтированной стоимости. При этом записи в бухгалтерском учете не делают. Организация должна обеспечить обоснованность такого расчета.

Таким образом, финансовые вложения отражают в бухгалтерском балансе на отчетную дату по стоимости, определенной исходя из требований ПБУ 19/02.

Если по объекту финвложений, ранее оцениваемому по текущей рыночной стоимости, на отчетную дату текущая рыночная стоимость не определяется, его отражают в бухгалтерской отчетности по стоимости его последней оценки.

Также см. «Бухгалтерский учет финансовых вложений и проводки».

Финансовые вложения бюджетного учреждения, учет финансовых вложений.

Финансовые вложения представляют собой активы бюджетного учреждения, предназначенные для увеличения его дохода путем участия в распределении прибыли других организаций (в форме процентов, дивидендов и т.п.). В составе финансовых вложений учитываются инвестиции в следующие ценные бумаги: акции, облигации, векселя и другие документы, которые законодательством отнесены к ценным бумагам. Статья 142 ГК РФ определяет ценную бумагу как «документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении».

По назначению различают долевые и долговые финансовые вложения. К долевым вложениям относятся, например, акции и вклады в уставные капиталы.

Наиболее распространенными долговыми вложениями являются инвестиции в облигации.

Финансовые вложения подразделяют по срочности на долгосрочные и краткосрочные. При этом к долгосрочным инвестициям относят вложения на срок более 12 месяцев, а к краткосрочным — менее 12 месяцев.

Краткосрочные и долгосрочные финансовые вложения, иные финансовые активы учитываются на счете020400000 «Финансовые вложения».

Учет операций по движению финансовых вложений ведется в Журнале операций с безналичными денежными средствами.

Для учета операций по финансовым вложениям применяются следующие счета:

020401000 «Депозиты, иные финансовые активы»;

020402000 «Акции и иные формы участия в капитале»;

020403000 «Облигации, векселя».

Счет 020401000 «Депозиты, иные финансовые активы»

На счете учитываются средства бюджетов, размещенные на банковских депозитных счетах, иные финансовые активы (в том числе средства, переданные управляющим компаниям, доли участия в международных финансовых организациях).

Аналитический учет по счету ведется по каждому депозитному счету в Карточке учета средств и расчетов.

Операции по счету оформляются следующими бухгалтерскими записями:

перечисление средств на депозитный счет отражается по дебету счета 020401550 «Увеличение депозитов, иных финансовых активов» и кредиту счетов 020101610 «Выбытия денежных средств учреждения со счетов», 020107610 «Выбытия денежных средств учреждения со счетов в иностранной валюте», соответствующих счетов аналитического учета счета 030405550 «Расчеты по платежам из бюджета с финансовыми органами по размещению депозитов и поступлению иных финансовых активов»;

увеличение суммы депозитного счета на величину начисленных процентов на основании выписки банка, в котором размещен депозит, отражается по дебету счета 020401550 «Увеличение депозитов, иных финансовых активов» и кредиту счета 040101120 «Доходы от собственности»;

возврат средств с депозитного счета (закрытие депозита) отражается по дебету счетов 020101510 «Поступления денежных средств учреждения на счета», 020107510 «Поступления денежных средств учреждения на счета в иностранной валюте» и кредиту счета 020401650 «Уменьшение депозитов, иных финансовых активов», соответствующих счетов аналитического учета счета 030405550 «Расчеты по платежам из бюджета с финансовыми органами по поступлению депозитов, иных финансовых активов».

Счет 020402000 «Акции и иные формы участия в капитале»

На этом счете учитываются вложения (инвестиции) средств бюджета в акции, иные формы участия в капитале хозяйственных обществ и товариществ (паи, доли и т.п.) и уставные фонды унитарных предприятий.

Указанные вложения принимаются к бюджетному учету по их первоначальной стоимости.

Первоначальной стоимостью признается сумма вложений учреждения в приобретение акций и иных форм участия в капитале в соответствии с договором.

Аналитический учет по счету ведется по видам финансовых вложений и по объектам, в которые осуществлены эти вложения, в Реестре учета ценных бумаг.

Операции по счету оформляются следующими бухгалтерскими записями:

вложение средств отражается по дебету счета 020402530 «Увеличение стоимости акций и иных форм участия в капитале» и кредиту счетов 030405530 «Расчеты по платежам из бюджета с финансовыми органами по приобретению акций и иных форм участия в капитале», 020101610 «Выбытия денежных средств учреждения со счетов», 020107610 «Выбытия денежных средств учреждения со счетов в иностранной валюте»;

вложение нефинансовых активов отражается:

на сумму балансовой (остаточной) стоимости имущества — по дебету счета 020402530 «Увеличение стоимости акций и иных форм участия в капитале» и кредиту соответствующих счетов аналитического учета счета 010100000 «Основные средства» (010101410, 010102410, 010103410, 010104410, 010105410, 010106410, 010107410, 010108410, 010109410), счета 010201420 «Уменьшение стоимости нематериальных активов», соответствующих счетов аналитического учета счета 010300000 «Непроизведенные активы» (010301430, 010302430, 010303430), соответствующих счетов аналитического учета счета 010500000 «Материальные запасы» (010501440, 010502440, 010503440, 010504440, 010505440, 010506440, 010507440), соответствующих счетов аналитического учета счета 010800000 «Нефинансовые активы имущества казны» (010801410, 010802410, 010803420, 010804430, 010805440);

на сумму разницы между стоимостью акций и иных форм участия в капитале в соответствии с договором и балансовой (остаточной) стоимостью вложенного имущества:

— по дебету счета 020402530 «Увеличение стоимости акций и иных форм участия в капитале» и кредиту счета 040101171 «Доходы от переоценки активов» в части положительной разницы,

— по кредиту счета 020402630 «Уменьшение стоимости акций и иных форм участия в капитале» и дебету счета 040101171 «Доходы от переоценки активов» в части отрицательной разницы;

списание первоначальной стоимости реализованных акций и иных форм участия в капитале отражается по кредиту счета 020402630 «Уменьшение стоимости акций и иных форм участия в капитале» и дебету счета 040101172 «Доходы от реализации активов»;

учет операций по формированию балансовой стоимости финансовых активов отражается по дебету счета 020402530 «Увеличение стоимости акций и иных форм участия в капитале» и кредиту счета 021500630 «Уменьшение вложений в финансовые активы»;

передача акций и иных форм участия в капитале в казну соответствующего публично-правового образования отражается по дебету счета 040101241 «Расходы на безвозмездные перечисления государственным и муниципальным организациям» и кредиту счета 020402630 «Уменьшение стоимости акций и иных форм участия в капитале».

Счет 020403000 «Облигации, векселя»

На счете учитываются вложения средств бюджета в облигации, векселя, иные ценные бумаги, кроме акций.

Указанные вложения принимаются к бюджетному учету по их первоначальной стоимости.

Первоначальной стоимостью признается сумма фактических вложений учреждения в приобретение облигаций, векселей, иных ценных бумаг, кроме акций и иных форм участия в капитале.

Аналитический учет по счету ведется по видам финансовых вложений и по объектам, в которые осуществлены эти вложения, в Реестре учета ценных бумаг.

Операции по счету оформляются следующими бухгалтерскими записями:

принятие к учету вложений средств отражается по дебету счета 020403520 «Увеличение стоимости ценных бумаг, кроме акций и иных форм участия в капитале» и кредиту счета 030223730 «Увеличение кредиторской задолженности по приобретению ценных бумаг, кроме акций и иных форм участия в капитале»;

списание первоначальной стоимости реализованных облигаций, векселей отражается по кредиту счета 020403620 «Уменьшение стоимости ценных бумаг, кроме акций и иных форм участия в капитале» и дебету счета 040101172 «Доходы от реализации активов»;

передача облигаций и векселей в казну соответствующего публично-правового образования отражается по дебету счета 040101241 «Расходы на безвозмездные перечисления государственным и муниципальным организациям» и кредиту счета 020403620 «Уменьшение стоимости ценных бумаг, кроме акций и иных форм участия в капитале».